この記事の監修者

この記事の監修者.jpg)

閉じる

相続した実家に使い道がないのであれば、下手に所有し続けるよりも売ってしまった方がメリットは大きく、今後の経済的リスクも減ります。

しかし、実家を売却した後に、後悔が残ってしまう例なども少なからずあります。

これから実家の売却を検討している方は、実家の売却で後悔する事例はどのようなものなのか、どうすれば後悔せずに済むかを事前に把握しておきましょう。

実家の売却で後悔してしまうケースや要因

ケース1】思い出の住まいや品物を手放してしまう

実家売却で後悔するケースとして多いのが、やはり思い出が詰まっていた実家を手放したことに対して、のちのち寂しさを感じてしまうような場合です。

また、実家を売却するのにあわせて処分した品物が、後で重要なものだったと分かったり、「取っておけばよかった」と後悔したりすることがあります。

こうした状況に対する具体的な対処法はありませんが、考えなければいけないのが、思い出深いという理由だけで実家の処分を後ろ回しにし続けた時に発生するリスクです。

所有者の加齢などで、管理が行き届かなくなるリスクはどの世帯にも考えられます。この場合、故意的でなかったとしても実家が空き家となり、放置が長くなることで状態が悪化してしまいます。

日テレNEWS 新潟県版『【特集】もらい手がない「負動産」 タダでも譲りたい負の“不動産”とは』

日テレNEWS 新潟県版『【特集】もらい手がない「負動産」 タダでも譲りたい負の“不動産”とは』近年、こうした空き家への規制は厳しくなっています。

特に令和5年12月施行の「空家等対策の推進に関する特別措置法の一部を改正する法律」では、維持管理を全くしていない訳ではない中古住宅でも、下記のような状況にある空き家を「管理不全空き家」として、固定資産税控除の除外対象にしたり、行政の介入対象になったりすることができるようになりました。

| 特定空き家 | 管理不全空き家 | |

|---|---|---|

| 区分の根拠 | 「空家等対策の推進に関する特別措置法」(平成27年5月施行) | 「空家等対策の推進に関する特別措置法の一部を改正する法律」(令和5年12月施行) |

| 認定の条件 |

|

|

実家を売却してしまうのは寂しいことですが、まだ価値がつくうちに手放すほうが今後の人生においてプラスになる可能性が高いです。

ケース2】将来的に活用の余地があった住宅を手放してしまう

実家を売却した後に、家族構成やライフスタイルの変化などで「やっぱり残しておけばよかったなぁ」と後悔するケースもあります。

例えば、実家の売却代金を元手に住み替えをおこなったが、結局、新居よりも実家のほうが利便性が高く感じたり、住みやすく感じたりするケースもあります。

こうした後悔を避けるためにも、実家を売却する際は今後の可能性をしっかり考えましょう。

また、将来的に実家を活用する場合も、築年数が経過していることや、その間の管理を疎かにすると劣化が早まってしまうことも考慮する必要があります。

中古住宅は今の状態や資産価値を数年後もコスト無しで保てる訳ではないので、維持管理の手間や費用も考えた上で今後の計画を決める必要があります。

ケース3】家族(共有名義人)との意見の不一致や不仲につながってしまう

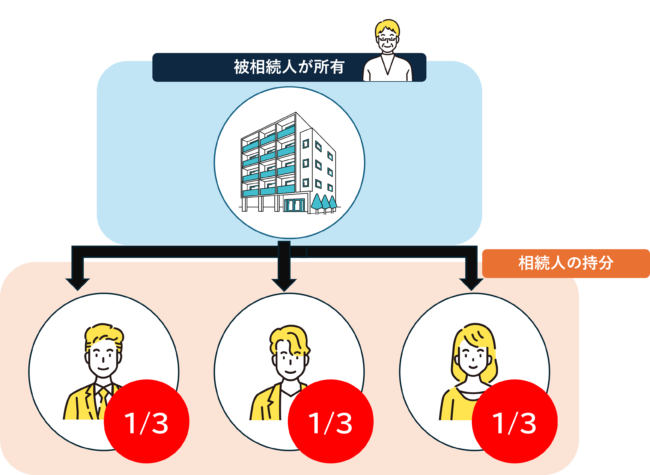

実家の相続などで複数の所有者(共有名義人)がいる場合は、実家を売却すべきか・残すべきかを巡って関係性がこじれるケースも多々あります。

名義人が複数いる場合、実家の売却・譲渡や増改築などの変更は名義人全員の合意が必要になります。

上記のように、相続人は遺言書や遺産分割協議によって定められた所有権の割合(持分)に沿って、それぞれ相続されます。売却の場合も、得た代金は持分割合に沿って分配されます。

最初に実家を売却するかどうか話し合う際にトラブルが起こるケースや、一旦売却で合意をしたのに、契約の段階で反対されるケースなどもあります。

また、共有名義の物件では1人が代理人となり、その他の方が委任状にサインをして手続きの委託を行うケースが一般的ですが、ここでのトラブルも良くあります。

名義人同士の話し合いで最も避けたいのが、知識が曖昧なまま言い争いをおこなうケースです。現状の課題を解決できる制度や方法があるかもしれないので、こうした話し合いには必ず専門家を入れた方が良いです。

ケース4】金銭的なトラブルや納税でのトラブルが起こる

当初予定していた金額での売却ができなかった、売却や住み替えにかかるコストが想定以上にかかった、発生した税金の納税でトラブルがあった、、、などのケースが起こる可能性もあります。

特に金銭面でのトラブルが起こりやすいのが住み替えで、実家の価格が予想以上に低く、新居購入の自己負担(貯蓄からの出費)が高額になってしまったというケースも多々あります。

また、新居の工期が想定以上に長引いたため、売却後すぐに新居に引っ越すことが出来ず、賃貸物件などの仮住まいの契約が必要になり、出費がかさむこともあります。

こうした状態を起こさないためには、まずは実家売却でかかる税金や費用の内容や仕組みについて理解をする必要があります。また、万が一の時のためにも自己資金に余裕を持っておくことが大切です。

実家を売却するメリット

メリット1】劣化して価値がなくなる前に換金できる

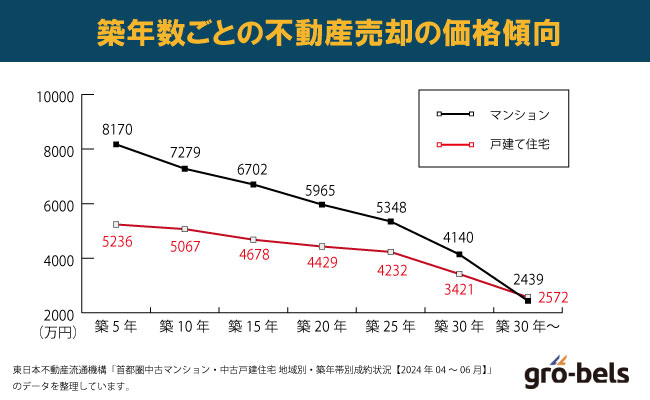

特に木造戸建て住宅の価値は、築年数が経過するにつれてどんどん下がっていきます。

| 中古マンション | 中古戸建て住宅 | |

|---|---|---|

| ~築5年 | 8,170万円 | 5,236万円 |

| ~築10年 | 7,279万円 | 5,067万円 |

| ~築15年 | 6,702万円 | 4,678万円 |

| ~築20年 | 5,965万円 | 4,429万円 |

| ~築25年 | 5,348万円 | 4,232万円 |

| ~築30年 | 4,140万円 | 3,421万円 |

| 築30年~ | 2,439万円 | 2,572万円 |

出典:東日本不動産流通機構「首都圏中古マンション・中古戸建住宅 地域別・築年帯別成約状況【2024年04~06月】」

上記は築年数ごとの戸建て住宅とマンションの平均成約価格を比較したものですが、戸建て住宅の場合、築年数が1年経過するごとに、価格が平均で100万円弱減少している計算になります。

このことを考えても、使い道がないと判断した実家は出来るだけ早く売却することが、売主にとっての得になります。

メリット2】需要が高いうちに処分できる

| 年/(成約件数/新規登録件数) | 築0~5年 | 築6~10年 | 築11~15年 | 築16~20年 | 築21~25年 | 築26~30年 | 築31~35年 | 築36~40年 | 築41年~ |

|---|---|---|---|---|---|---|---|---|---|

| 2013年 | 86.36% | 102.68% | 111.11% | 104.97% | 103.68% | 97.22% | 98.94% | 88.06% | 84.91% |

| 2014年 | 87.80% | 102.07% | 114.07% | 111.66% | 99.27% | 95.50% | 91.49% | 91.67% | 80.33% |

| 2015年 | 105.88% | 102.29% | 118.32% | 108.05% | 97.89% | 95.04% | 91.95% | 85.00% | 79.45% |

| 2016年 | 105.68% | 107.26% | 114.29% | 110.34% | 102.94% | 91.34% | 92.94% | 87.65% | 75.58% |

| 2017年 | 103.37% | 108.26% | 108.03% | 109.35% | 102.88% | 96.00% | 92.59% | 88.31% | 78.02% |

| 2018年 | 104.35% | 107.63% | 108.70% | 106.67% | 104.20% | 98.35% | 93.75% | 86.30% | 78.79% |

| 2019年 | 87.50% | 120.54% | 107.58% | 119.23% | 110.14% | 94.17% | 83.87% | 83.82% | 75.68% |

| 2020年 | 94.00% | 127.03% | 109.09% | 112.80% | 108.33% | 100.00% | 87.63% | 86.15% | 69.57% |

| 2021年 | 94.17% | 133.04% | 120.75% | 121.24% | 106.67% | 95.45% | 85.42% | 85.94% | 64.78% |

| 2022年 | 96.92% | 123.28% | 116.16% | 118.92% | 113.79% | 95.58% | 92.55% | 83.61% | 65.63% |

| 2023年 | 93.28% | 125.00% | 127.08% | 113.68% | 110.81% | 98.29% | 83.84% | 87.88% | 69.38% |

上記は各年の中古住宅(首都圏)の成約件数とレインズへの新規登録件数(売り出し物件数)をパーセンテージで表したものです。

値が高いほど需要過多の売り手市場で、値が低いほど供給過多の買い手市場となりますが、築年数が26年を過ぎるものは100%以下になるケースが多く、売れ残りやすい傾向であることが分かります。

近年は少子高齢化や都市部への人口流出の影響もあり、特に地方・郊外の築古戸建ては売り出してから何年経っても売れ残り続けるというケースが実際に増えています。

前述の通り、築年数がまだ浅いうちに実家を売却するのはまだ価格が下がらないうちに売買できるだけでなく、売れ残る確率を下げる意味でも有効です。

メリット3】現金化することで共有名義人とのトラブルが減る

相続時や離婚時に不動産を巡るトラブルが起こる要因の1つが、不動産の性質上、上手く分割できないという点も挙げられます。

3人の共有名義人がいたとして、誰か1人が住む…ということになれば、トラブルが起こる可能性は高くなります。

一方、売却をして現金化すれば、持分に合わせて3分の1ずつ分配するなど、円滑に処理をすることが可能となります。

実家を売却する流れ【手順に沿って解説】

実家を売る流れは、こちらの8ステップで進んでいきます。

それぞれの手続きを手順ごとに説明していきましょう。

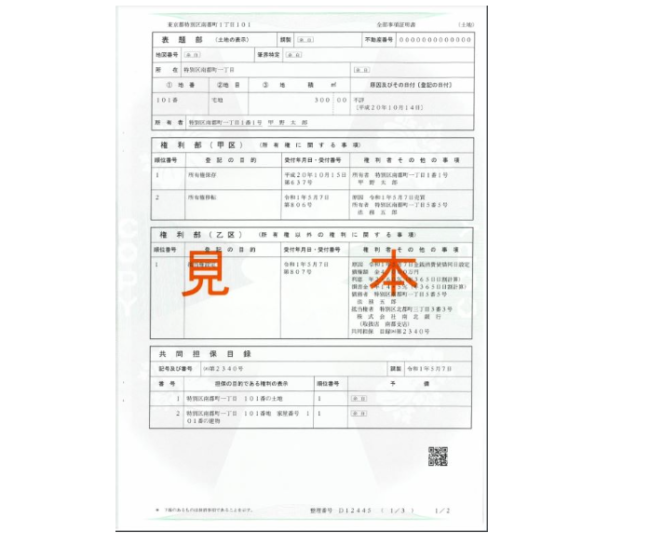

STEP1】相続登記

実家を相続した後も、登記簿謄本上では亡くなった親の名義になっていることが多いです。

不動産を売却できるのはその物件の所有者(名義人)だけなので、必ず名義を変更しなければいけません。この名義変更の手続きを相続登記と言います。

相続登記は司法書士に依頼するのが一般的ですが、被相続人が複数いる場合、誰が名義人になるのか話し合っておく必要があります。

相続登記を司法書士に頼らず、自分自身でおこなうこともできます。

登記に必要な情報や書類を自分でまとめ、管轄の法務局で手続きをすることはできますが、以下のポイントを抑えておかなければいけません。

- 配偶者・子供が相続人でない場合は手続きが複雑

- 役場・法務局は平日しか受け付けていない

- 何度も通う必要が発生するケースもある

自分で相続登記をする時は、配偶者や子供が行うのがベストです。

それ以外の相続関係だと、手続きがより複雑になってしまいます。

ミスする可能性を考えれば、多少の費用に目をつむって司法書士に依頼するのがおすすめです。

STEP2】査定を依頼する

次に、実家を不動産会社へ査定に出します。

依頼できる査定の方法は、申告情報や過去のデータなどを用いて見積もりをする机上査定(簡易査定)と、机上査定に加えて現地調査をおこなう訪問査定の2種類があります。

| 査定依頼の方法 | 内容 | メリット | デメリット |

|---|---|---|---|

| 机上査定 | 申込データ+業者の所有データで簡易査定 |

|

|

| 訪問査定 | 机上査定に加えて、担当者が物件を実際に訪問して調査 |

|

|

まずは複数社に机上査定を依頼し、査定額を比較して不動産会社を絞り込んだ後に訪問査定を依頼すると、どの会社と契約すべきかがスムーズに分かるのでおすすめです。

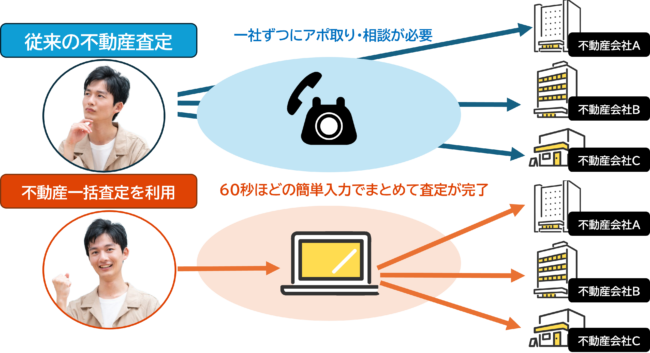

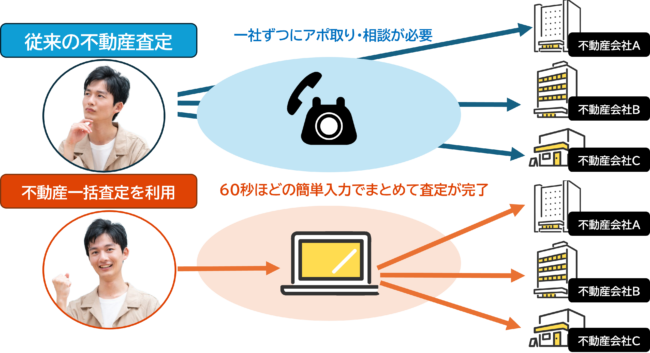

ただ、複数社へ査定を依頼する場合、1社ずつ連絡おこなうのは面倒です。この際に活用したいツールが、不動産一括査定サイトです。

不動産一括査定サイトを利用することで、複数社への査定依頼をスムーズにおこなうことが可能です。

STEP3】媒介契約を結ぶ

査定を通じて不動産会社を絞ったら、次に媒介契約を結びます。

媒介契約とは仲介業者に実家の販売を任せる代わりに、売却代金の一部を仲介手数料として支払うという契約です。

媒介契約には3種類の方法があり、それぞれ内容が少しずつ違います。

| 契約の種類 | 契約の有効期間 | 売り手自身が買い手を見つけること | 依頼可能な業者数 | 仲介業者からの報告 ※規定されてい最低限の回数であり、実際の連絡回数は業者によって異なる |

|---|---|---|---|---|

| 専属専任媒介契約 | 3ヶ月以内 | できない | 1社のみ | 1週間に1回、メールか文書で連絡 |

| 専任媒介契約 | 3ヶ月以内 | できる | 1社のみ | 2週間に1回、メールか文書で連絡 |

| 一般媒介契約 | 3ヶ月以内 | できる | 複数社と契約可能(契約数の上限なし) | なし |

基本的に不動産会社は専属専任媒介または専任媒介での契約をおすすめされます。これは仲介業者にとってメリットが大きい(仲介手数料をほぼ確実に得られる)というのが大きな理由ですが、売主からしても特に理由がないのであれば(専属)専任媒介での契約が無難です。

STEP4】販売活動の開始

媒介契約を結んだら、実家を売り出していきます。

販売活動では、仲介業者が以下のようなことをおこないます。

- 指定流通機構「レインズ」への登録

- 物件広告の作成

- 販売営業・宣伝活動

- 内覧準備・内覧実施

- 資料の取得・作成など

販売活動をおこなうのは仲介業者ですが、売主も連絡を密にして、しっかり働いてくれているかチェックする必要があります。

また、いつ内覧希望者が現れても大丈夫なように、部屋の掃除・整理整頓をしっかりやっておきましょう。

STEP5】内覧の対応

物件広告が購入希望者の目に留まると、内覧の申込が入り始めます。

内覧のスケジュールを設定して、実際に内覧希望者をお迎えしましょう。

内覧を実施する前に、まずは下記の点を決めておくことをおすすめします。

- 売主は内覧に同席するか

- 内覧前に家財道具などを処分するか

- 内覧の準備は当日どのように行うか(換気・出迎え・照明の点灯など)

- 内覧前にどんな準備をおこなうか(清掃・整頓整理など)

STEP6】価格・取引条件の交渉

内覧で好感触の場合、買主側から購入申込書が送られます。

不動産購入申込書には、買主側の希望条件が記載されています。売り出し価格から値下げされた金額を提示されている場合、その金額での売買に応じるか、または契約を見送るかの選択を迫られます。

ただし、売買契約は双方の合意によって決まるので、話し合って売り出し価格と購入希望価格の折衷案で取りまとめることも可能です。

実家のローン残高なども踏まえて価格は決める必要があるため、仲介業者とも話し合いながら慎重に決めましょう。

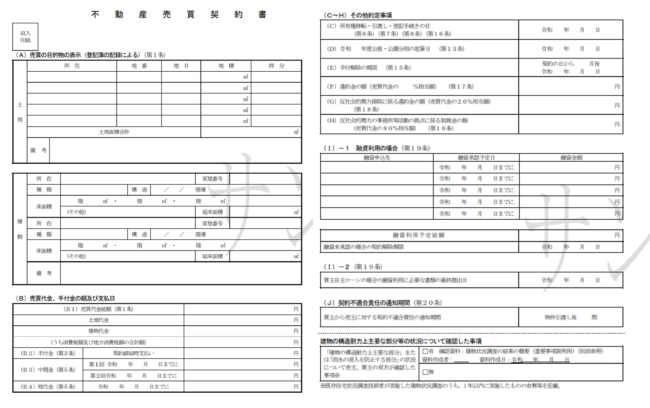

STEP7】不動産売買契約の締結

売買条件がまとまったら、不動産売買契約を結びます。

売買契約当日は、売主と買主に加えてどちらか一方の担当者(不動産業者)が同席して、契約事項を読み合わせます。

この時、売買契約書に捺印とサインをしますが、決めた重要な事柄は全て契約書に記載するようにしましょう。

交渉でいろんなことを口約束しても、契約書に記載がなければ拘束力はありません。

STEP8】引き渡し・決済

契約を結んだら、実家の引き渡し、決済をおこないます。

買主からお金をもらってローンの残債処理や諸費用の清算をし、引き渡しは完了です。

準備物や当日の場所、流れはこちらにまとめてあるので、併せてご覧ください。

実家を売る時にかかる税金・費用

前節でも紹介したように、 亡くなった親から相続した実家を売却するには、名義人の変更に当たる相続登記を実施した後になります。

これを行った時、登録免許税がかかるわけですが、実家の買い手がついたときに組む売買契約や相続手続きを組んだ時など、一連の流れの中で5種類もの税金が課されます。

- 登録免許税

- 印紙税

- 消費税

- 相続税

- 譲渡所得税

ここからは、各税金の納税のタイミングと税率を解説します。

登録免許税

登録免許税は、不動産登記をおこなう際に支払う税金です。

実家の売買では、所有権を相続人から現在の所有者に移す相続登記、住宅ローン融資時に設定した抵当権(担保)を取り外す抵当権抹消登記、引き渡し時に所有者を売主から買主へ移す所有権移転登記(買主負担)などがあります。

所有権移転登記の場合は、登記上の不動産1件(1筆)につき1,000円がかかります。

印紙税

印紙税は、売買契約を締結させる時に作成した契約にかけられた税金で、売買するものによって税額が変動します。

印紙税は、収益を問わず支払わなければならない税金です。

印紙税は収入印紙を郵便局などの公的機関で購入し、契約書などに貼り付けて納付とします。

収入印紙

収入印紙また誰が支払いを行うかなどは決められておらず、売り手本人が支払うこともあれば、仲介会社が負担してくれることもあります。

以下は印紙税の税額になります。

| 契約書に記載されている金額 | 印紙税 |

|---|---|

| 500万円以下 | 1,000円 |

| 1,000万円以下 | 5,000円 |

| 5,000万円以下 | 10,000円 |

| 1億円以下 | 30,000円 |

| 5億円以下 | 60,000円 |

※2022年5月に宅地建物取引業法が一部改正されてから、売買契約を電子契約でおこなう場合は、印紙税は非課税となります。

印紙税法基本通達第44条

法に規定する課税文書の「作成」とは、単なる課税文書の調製行為をいうのでなく、課税文書となるべき用紙等に課税事項を記載し、これを当該文書の目的に従って行使することをいう。国税庁HP 「第7節 作成者等」((作成等の意義))

消費税

消費税は、仲介売却による売買が締結した後に支払う仲介手数料に課せられます。

仲介手数料の金額は、法律で以下のような形で上限額が決められています。

| 取引物件価格(税別) | 仲介手数料の上限額 |

|---|---|

| 200万円以下 | 取引物件価格(税別)×5%+消費税 |

| 200万円~400万円以下 | 取引物件価格(税別)×4%+消費税 |

| 400万円以上 | 取引物件価格(税別)×3%+消費税 |

相続税

相続税は、故人が残した財産を相続したら課せられる税金です。

課税対象は、不動産や有価証券など、金銭に見積もることができる経済的価値があるすべてのものが対象になります。

相続税は、相続した財産の額から、借金や葬式費用などを差し引いた額が一定の額(基礎控除額)を超えた時にかかります。

この「基礎控除」の額は、3,000万円+(600万円×法定相続人の数)で計算します。

例えば、相続人が配偶者と子2人の場合、法定相続人は3人となり、「基礎控除」の額」は4,800万円となるので、相続した財産の額が4,800万円以下であれば、相続税はかかりません。

なお、相続税の申告は、被相続人が死亡したことを知った日の翌日から10か月以内になっています。

譲渡所得税

譲渡所得税は、実家売却後に入る所得にかけられた所得税と住民税を合算したものになります。

不動産売却の譲渡所得税の税率は、実家の所有期間に応じて税率が変動します。

| 所有期間 | 税率 |

|---|---|

| 5年未満(短期譲渡所得) | 所得税30%+復興特別所得税0.63%+住民税9% |

| 5年以上(長期譲渡所得) | 所得税15%+復興特別所得税0.315%+住民税5% |

どちらの税率になるかは、不動産を売却した年の1月1日時点で5年を超えているかどうかで判断されます。

実家を売却する際の注意点

注意点1】相続時は遺言書の有無を確認する

実家の相続が発生したら、まず遺言書の有無を確認しましょう。

親が遺言書を残していた場合、原則として遺言書の内容通りに遺産を分割しなければいけなくなります。

そもそも売却処分は可能なのか、売主は誰になるのかを判断するためにも、遺言書の確認は必須になります。

注意点2】共有名義人がいる場合は実家売却の同意が必要

実家に共有名義人がいる場合、売却するには名義人全員分の同意が必要となります。

この歳、売却するか残しておくかを巡ってトラブルになるケースも多いので注意しましょう。

共有名義人の間で売却の同意を得られたとしても、本音では売却を後悔している人がいる可能性もあります。こうした状況を避けるためには、所有者が生前のうちに一度本音で話し合うのが良いでしょう。

注意点3】家財道具をどうするか決めておく

こちらも、特に共有名義人がいる場合は重要になるポイントです。

家具・家電を誰が持っていくのが、処分しても問題ないのか、処分費用は誰が払うのかなどをしっかり整理しておくことでトラブルは減ります。

一般的には家財道具は売主側で処分や新居への持ち出しをする必要がありますが、エアコンや照明などの備え付け設備は原則そのままで引き渡されます。

また、家財道具の中でも例えば最新式の空気清浄機など、買主にとって需要のあるものであれば、売却価格に上乗せして買い取ってもらうといったことも可能です。

注意点4】買取に出すことも検討する

仲介で実家を売って売れ残っていると、そのまま売却活動を続けても売れない可能性が高いです。

老朽化の激しい実家や立地の悪い実家は、買取業者に買取って貰いましょう。

買取業者は訳あり物件でも積極的に買取ってくれる所が多いのでおすすめです。

仲介を断られた実家でも買取ってくれるケースもあるので、困っている人は買取業者の利用を検討してみてください。

注意点5】空き家バンクに登録する

空き家バンクは各自治体が運営しているサービスで、空き家バンクに登録すると物件情報をサイトに掲載されます。

買主が現れない可能性もありますが、サイトに掲載できるので多くのユーザーに見てもらえます。

買主が現れると取引内容を交渉して売ることができます。

ただし自治体は買主と売主で万が一トラブルが発生しても一切関与してくれないので注意しましょう。

注意点6】無償譲渡を検討する

買取業者に依頼しても断られてしまった場合は、無償譲渡を検討しましょう。

また断られる原因を探して、原因を取り除いた状態で買取業者に依頼しましょう。

無償譲渡は無料で物件を渡すことになるので「もったいない!」と思う人もいますが、実家が空き家になった状態だと無駄にコストを支払うことになるので、最終的にお得になります。

ただし無償譲渡は売主側にメリットが少ないので、最終手段と考えておきましょう。

実家の売却に関するよくある質問

ここでは、相続した実家を売却するときに知っておきたいことや、解決しておきたい疑問などを質問形式で解説していきます。

実家を相続するなら亡くなる前と後ではどちらがベスト?

譲渡所得税の納税を避けるなら相続前、つまり、実家の名義人になっている方が生きている間に売却の検討を進めておくのがいいでしょう。

さらに、住んでいる家を売却すれば、譲渡所得の3,000万円特別控除が適用されます。

譲渡所得税は、物件を売却して発生した所得に対してかけられる税金で、もしも、3,000万円の特別控除が適用されれば、最大600万円の減税が可能です。

よって、実家を相続する前・後に売却するかを決めるときは、譲渡所得の3,000万円特別控除の適用可否を基準に考えてみましょう。

遺言書の有無で実家の行く末が変わる?

遺言書がある場合は、記されている内容に従って遺産を分割していきます。

対して、遺言書がない場合は、民法に従って遺産を分割していきます。

また遺言書には、公正証書遺言と自筆証書遺言の2種類があり、要件を満たしていれば、どちらも有効ですが、法的な要件を満たしていない場合は公正証書遺言の方が自筆よりも強い効力を発揮します。

実家を売却せず残しておく方法は?

これらリスクを背負わず、実家を残すとなれば、リフォームやリノベーションを施して相続人が住むか、賃貸物件として貸し出すなどの方法があります。

なお、後者の賃貸化を行えば、家賃所得が見込めます。

ただし、物件がある立地に需要があるかどうかや、初期費用・ランニングコストがかかるので、一度不動産会社に赴き、活用方法の相談をしてから決めてもいいでしょう。

相続する実家の相談はどこにするのがいい?

また相続税に関する相談は、税理士に相談しましょう。

ただし、相続人が複数人いる場合は、司法書士や弁護士を交えて遺産分割協議書の作成を行いましょう。

実家売却では不動産一括査定サイトを活用すべし

実家売却を成功させるには、複数の業者を比較して、その中から選ぶことが重要です。

ただ、1社ずつ相談に行くのは面倒ですよね。そんな悩みを解決するツールが不動産一括査定サイトです。

60秒ほどで簡単な物件情報を入力すれば、平均6社以上の優良業者が査定結果を算出してくれます。

比較が簡単にできますし、査定結果を見て絞りこんでから話しを聞きに行けるので効率が良いです。

利用料は完全無料。すぐ売る訳でない人も利用OKなので、積極的に活用しましょう。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)

ー築年数から見た首都圏の不動産流通市場(2023年).png)

-e1761097033229.png)