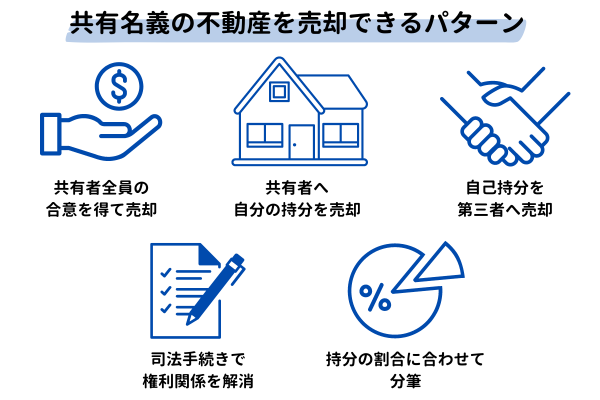

共有名義の不動産(共同不動産)を売却できるのは、主に以下の4パターンがあります。

- 共有名義人全員の合意を得て不動産全体を売却する

- 共有名義人の持分を購入した上で、単独名義で売却する

- 共有名義人へ自分の持分を売却する

- 自分の持分を第三者へ売却する

- 持分の割合に合わせて分筆をして、転読名義にしてから売却する

不動産全体を売却するには、共有名義人全員の同意が必須となります。

持分のみの売却は他の共有名義人に承諾を得る必要が原則ありませんが、売れにくく、かつ価格が安くなる点に注意が必要です。

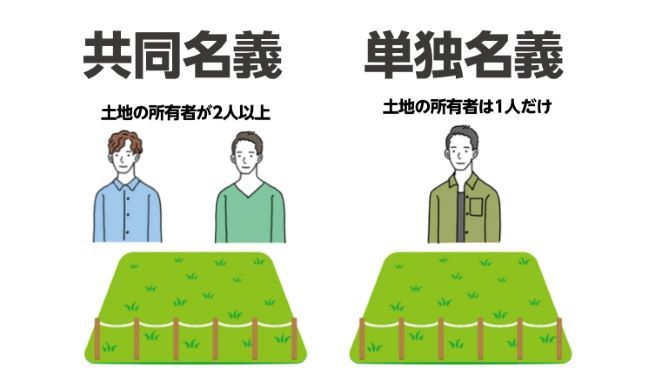

共有名義の不動産とは、ひとつの不動産を複数の人が共同で所有している状態を指します。

たとえば夫婦や親子で自宅を購入したケースや、相続によって兄弟姉妹で土地を受け継いだケースなど、共有名義になる背景はさまざまです。

しかし、いざその不動産を売却するとなると、以下のような悩みを抱える人も少なくありません。

- 共有名義の不動産をどうやって売却するのか分からない

- 売却にかかる税金や手続きで損をしたくない

- 他の共有名義人とトラブルにならないか不安

本記事では、共有名義の不動産をスムーズに売却するための方法と注意点を、専門的な視点からわかりやすく解説していきます。

不動産の共有持分とは?

共有名義の不動産とは、1つの不動産に複数の所有者が存在する状態を意味します。

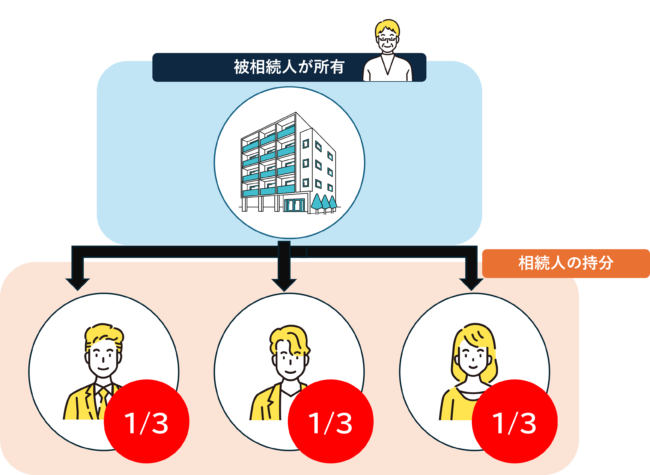

このとき、それぞれの所有者が持っている権利の割合を「共有持分」と呼び、登記簿にも明記されます。

共有持分の割合(持分割合)とは

共有持分の割合とは、不動産全体に対する各所有者の権利の比率を指します。

たとえば3,000万円の不動産を夫婦で2:1の割合で所有している場合、それぞれの持分は以下のようになります。

- 夫:2,000万円分(持分割合66.6%)

- 妻:1,000万円分(持分割合33.3%)

登記上の持分割合は、購入時の出資額や贈与・相続の内容に基づいて設定されるのが原則です。

なお、持分割合が分かれていても、不動産の物理的な一部分を個別に使えるわけではありません。

たとえば、持分3分の1だからといって物件の3分の1を勝手にリフォームすることはできず、管理や利用には他の共有名義人との調整が必要です。

共有名義の不動産の具体例

共有名義の不動産の具体例は戸建て住宅や土地等の不動産を家族やビジネスパートナーなど、複数の関係者が共同で所有している状態のことです。

- 夫婦間で1つの不動産を共有

- 親子間で1つの不動産を共有

- 兄弟(姉妹)間で1つの不動産を共有

- 他人と1つの不動産を共有 など

共有名義の設定は、共有者間の合意に基づき、不動産登記簿にその所有権の共有状態が明記されることで法的に認められます。

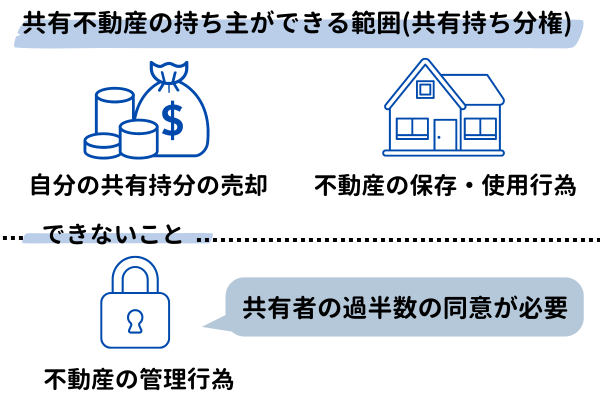

共有不動産の持ち主ができること(共有持ち分権)

共有名義の不動産において、各共有者がどのような行為を単独でできるかは、民法によって大まかに以下のように分類されています。

- 自分の持分を売却する行為:単独で可能

- 物件の保存・維持:単独で可能

- 不動産の使用・管理:一部は他の共有名義人の同意が必要

- 不動産全体の売却や大規模な改築:全員の同意が必要

つまり、たとえ「自分の不動産」として感覚的に捉えていたとしても、持分だけではできることに制限があるというのが現実です。

以下で、それぞれの具体的な内容を詳しく解説します。

自分の共有持分の売却は自由に行える

民法では、自身が保有している共有持分については、他の共有名義人の同意なく自由に売却できると定められています(民法第206条)。

第二百六条 所有者は、法令の制限内において、自由にその所有物の使用、収益及び処分をする権利を有する。

引用:e-Gov 法令検索

たとえば、兄弟3人で共有している不動産で、自分の持分を外部の第三者に売却することも法律上は認められています。

ただし、持分売却時には注意が必要です。

- 共有不動産であることを買主に明示する義務がある(一般的に持分のみを第三者が購入するメリットは少なく、

- 売却によって他の共有名義人に影響を与える可能性があるため、事前の通知・相談が必要になることが多い

- 持分だけの売却は資産価値が低く見積もられやすいため、市場性が乏しく価格も安くなりやすい

不動産の保存・使用行為は名義人個人の判断で実行できる

共有名義の不動産の保存行為(原状維持や修繕など)は、共有名義人1人の判断で実行することが可能です(民法第252条 第5項)。

第二百五十二条 5 各共有者は、前各項の規定にかかわらず、保存行為をすることができる。

引用:e-Gov 法令検索

保存行為とは、たとえば以下のようなケースが該当します。

- 外壁に破損があり、急ぎ修繕が必要な場合

- 雨漏りを防ぐための応急処置

また、実際に居住・使用している共有者がいる場合、その利用は共有全体に対する利用として許容されますが、他の共有者とのバランスに配慮が必要です。

不動産の管理行為は共有名義人の過半数の同意が必要

不動産の賃貸契約やリフォームといった管理行為については、持分の過半数による同意が必要になります(民法第252条)。

第二百五十二条 各共有者は、他の共有者の同意を得なければ、共有物に変更(その形状又は効用の著しい変更を伴わないものを除く。次項において同じ。)を加えることができない。

引用:e-Gov 法令検索

ここでいう管理行為とは、以下のようなものを指します。

- 賃貸借契約の締結・更新

- リフォーム・修繕などの工事

- 税金の支払い・共用部分の保守管理

このルールは、意思決定の公平性を保ちつつ、迅速な対応も可能にするために設けられています。

なお、不動産全体の売却や大規模な建て替えなど処分行為に該当する場合は、全員の同意が必要になる点に注意が必要です(民法第251条)。

第二百五十一条 各共有者は、他の共有者の同意を得なければ、共有物に変更(その形状又は効用の著しい変更を伴わないものを除く。次項において同じ。)を加えることができない。

引用:e-Gov 法令検索

共有名義の不動産を売却できるパターン

方法1】共有名義人全員の合意を得て売却する

共有名義の不動産の売却をスムーズに行う方法として最もシンプルなのは、不動産の名義人になっている共有名義人全員から同意を得た状態で売却をおこなう方法です。

この方法であれば、不動産を丸ごと売却することができるので、得られる売却益を最大化することが可能です。

名義人全員の同意を得たら、全員が委任状を作成して、1人の代表者を名義人の中から選出します。代表者は不動産会社との契約や買主との売買契約締結など、一般的な手続きを進めていく形になります。

売却後の権利関係も複雑になりにくくトラブルを回避しやすい方法ですが、事前の話し合いの時点で売却に反対する人がいると、言い合いになって関係性に亀裂が入る可能性があります。

方法2】共有名義人の持分を購入した上で、単独名義で売却する

不動産価格を持分に応じて分割するのではなく、共有名義人の持分を買い取った上で、単独名義に変更して売却するという方法もあります。

この方法にすると、単独名義の方はそのまま住み続けたり、自由なタイミングで売却したりすることが可能です。

ただし、例えば税金の特例控除を利用した場合などは、持分購入時の金額と総額が変わるケースもあるため、公平性はなかなか保ちにくいというデメリットがあります。

方法3】共有名義人へ自分の持分を売却する

不動産そのものを売却するのではなく他の共有名義人にその持分を買い取ってもらう方法もあります。他の名義人からすれば、自身の持分割合が増えるのでメリットはあります。

また、持分のみを売買する場合は、一般的に下記の金額が設定されます。

例えば、時価2,000万円の持分20%分を売買する場合、400万円が基準価格となります。

ただし、詳しくは後述しますが、共有持分を持っているだけでは他の共有名義人の反対にあって行使できないことも多いため、価格の割に価値はないと思われることが多いです。

そのため、共有名義人に対しても取引をもちかけてOKしてもらえるケースは多くありません。

方法4】自分の持分を第三者へ売却する

共有不動産における売却で全共有者の同意が得られない場合、自己名義の共有持分のみを売却する方法があります。

ただ、不動産会社の仲介などを通じて、全く関係のない個人に持分を買い取ってもらうというのは一般的ではありません。

これも前述の内容と同じ理由で、例えば親族間で共同所有している不動産に全く関係のない人が入っても、メリットは薄いためです。

共有名義人以外へ持分を売る場合は、共有持分の買取に対応している不動産会社に買い取ってもらうのが一般的です。

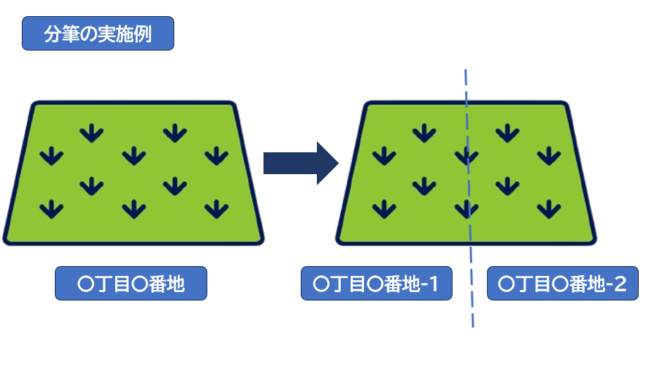

方法5】持分の割合に合わせて分筆をする

共有名義の土地を効果的に売却する一つの方法として、分筆してから売却を行う手段があります。

分筆とは、上記のように1筆の土地を複数の土地に分けた上で、登記上は別の土地とする方法です。

名義人A(持分50%)が売却したいと思っていて、名義人B(持分50%)が所有し続けたいと思っている場合、土地をちょうど半分にして共有関係を解消すれば、名義人Aは気兼ねなく売却ができます。

上記のように、土地などの分割可能な不動産は、片方が分割したいと思ったらいつでも分割を請求することができます。(共有物分割請求)

第二百五十六条 各共有者は、いつでも共有物の分割を請求することができる。ただし、五年を超えない期間内は分割をしない旨の契約をすることを妨げない。

2 前項ただし書の契約は、更新することができる。ただし、その期間は、更新の時から五年を超えることができない。引用:e-gov 法令検索

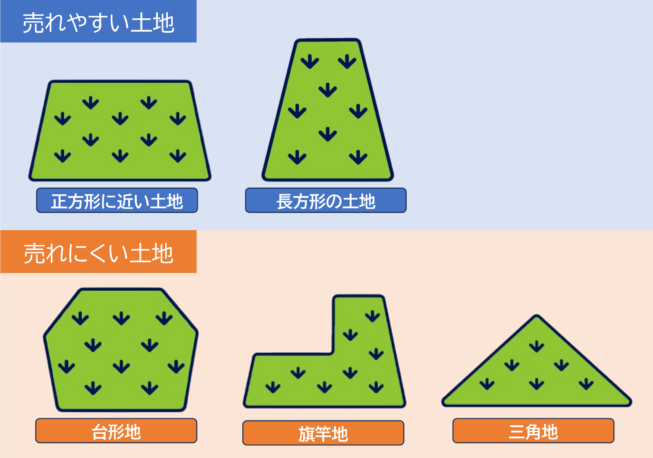

しかし、分筆には専門家による測量作業や所有権移転の登記など、複雑かつコストがかかる手続きが伴います。また、分筆により新たに形成される各区画のサイズや形状次第では、分筆がマイナスに影響してしまう可能性もあります。

面積が同じでも、台形地や旗竿地、三角地は建築できる物件の面積が小さくなりやすく、用途が限られます。そのため、評価額も低くなりがちです。

共有名義の不動産を売却するときの必要書類

共有名義の不動産を売却するときに用意する書類は、単独名義の不動産を売却するときに用意する書類と同じです。

共有不動産を売却する際は、以下の書類を手元に用意しておく必要があります。

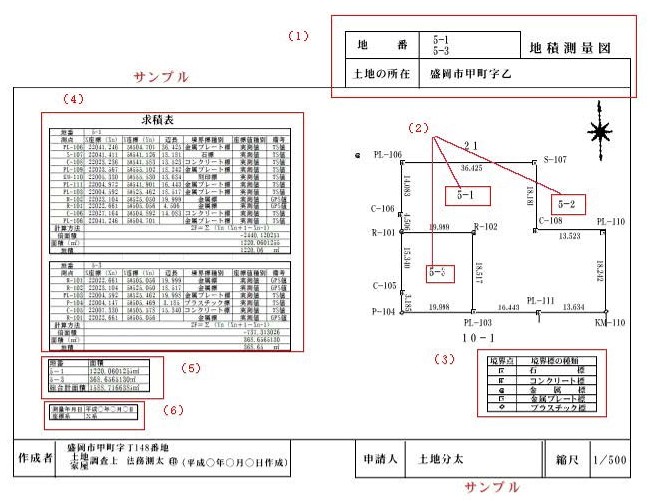

- 登記識別情報(登記済権利証)

- 地積測量図・境界確認書

- 共有名義者全員の身分証明書と実印・印鑑証明書・住民票

ここからは、上記3つの書類がどのような場面で使用されるのかについて解説します。

登記識別情報(登記済権利証)

.jpg) 引用:法務省|登記識別情報を通知する際の通知事項の追加について

引用:法務省|登記識別情報を通知する際の通知事項の追加について

登記識別情報は、不動産登記が完了した際に名義人に交付されるもので、その名義人が不動産の所有者であることを示すための情報となります。

具体的には、12桁の英数字からなるコードのようなもので、この情報を登記所へ提出すれば、本人確認が可能となります。

2006年以前は「登記済権利証」という形式で発行されていたのですが、その後はこの登記識別情報に変わっています。

売却する際は、この情報または旧式の登記済権利証が必要となります。

権利証を紛失した場合は、事前通知を利用して名義人であることを確認する手続きが必要です。

地積測量図・境界確認書

引用: 盛岡地方法務局|「地積測量図サンプル」

地積測量図や境界確認書は、土地の面積や境界に関する情報を示す重要な書類です。

地積測量図は、土地の面積や形状、地番などが詳しく記載された図面で、土地の特性や面積の計算結果を正確に知ることができます。

一方、境界確認書は、隣接する土地との境界を明確にしたものです。

境界が不明確なまま売却を進めると、後にトラブルの原因となる可能性があるため、これらの書類の準備は大切です。

共有名義者全員の身分証明書と実印・印鑑証明書・住民票

共有名義の不動産売却時、最も重要なのは、共有者全員の同意とその確認です。

以下は、共有者全員の身分を証明する書類して提出が求められる書類です。

- 身分証明書

- 実印

- 印鑑証明書

- 住民票

これらの書類によって、共有者の同意が正式に確認され、売却が進められます。

特に共有者が多い、または遠方に住んでいる場合、事前の準備やコミュニケーションが欠かせません。

また、何らかの事情で売却に参加できない共有者がいる場合、その人の代わりに手続きを進めるための委任状も必要します。

共有名義の不動産を売却するときにかかる税金・費用

共有不動産を売却すると、売主は以下の税金と手数料を支払わなければなりません。

- 登記費用

- 印紙税

- 仲介手数料

- 譲渡所得税

上記で挙げた4つの諸経費は、通常の不動産売却を行ったときにも発生します。

ここからは、各諸経費について解説して行きます。

登記費用

共有不動産を売却する際、名義変更のための登記手続きが必要となります。

この手続きには、3~7万円程度の費用が発生する場合が多いです。

さらに、抵当権が設定されている場合は、それを抹消するための「抵当権抹消登記」が要求され、この登記の費用は不動産1つにつき1,000円程度となります。

実際の登記の手続きは司法書士に依頼することが一般的で、この場合の報酬も考慮に入れる必要があります。

登記の種類や内容により、報酬額は変動しますが、例えば、所有権移転登記の場合は約2万8,000~12万円が目安とされています。

| 登記の種類 | 報酬額の目安 |

|---|---|

| 所有権移転登記 | 2万8,000~12万円 |

| 所有権保存登記 | 1万3,000~5万円 |

| 抵当権設定登記 | 2万~7万5,000円 |

印紙税

収入印紙

収入印紙不動産の売買契約書を作成する際にかかる税金が印紙税です。

この税の額は、契約書に記載されている売買価格によって変動します。

| 契約書上に記載されている金額 | 印紙税 |

|---|---|

| 1万円未満 | 非課税 |

| 10万円以下 | 200円 |

| 10万円を超え50万円以下 | 400円 |

| 50万円を超え100万円以下 | 1千円 |

| 100万円を超え500万円以下 | 2千円 |

| 500万円を超え1千万円以下 | 1万円 |

| 1千万円を超え5千万円以下 | 2万円 |

| 5千万円を超え1億円以下 | 6万円 |

| 1億円を超え5億円以下 | 10万円 |

| 5億円を超え10億円以下 | 20万円 |

| 10億円を超え50億円以下 | 40万円 |

参照:国税庁 印紙税額の一覧表より

例えば、契約書に5,000万円以下の価格が記載されている場合、印紙税は1,000円となり、1億円以下のものでは30,000円の税が発生します。

重要な点として、印紙税の負担者は特定されておらず、売主、買主双方で折半、もしくはどちらか一方が全額負担することも可能です。

※2022年5月に宅地建物取引業法が一部改正されてから、売買契約を電子契約でおこなう場合は、印紙税は非課税となります。

印紙税法基本通達第44条

法に規定する課税文書の「作成」とは、単なる課税文書の調製行為をいうのでなく、課税文書となるべき用紙等に課税事項を記載し、これを当該文書の目的に従って行使することをいう。国税庁HP 「第7節 作成者等」((作成等の意義))

仲介手数料

不動産の売却には、専門的な知識や手続きが求められるため、不動産会社に仲介を依頼することが一般的です。

その際、成果報酬として仲介手数料が発生します。

この手数料の上限は、宅地建物取引法によって定められています。

| 売買価格 | 仲介手数料 |

|---|---|

| 200万円以下 | 売買価格の5% + 消費税(10%) |

| 200万円超、400万円以下 | 売買価格の4% + 消費税(10%) |

| 400万円超 | 売買価格の3% + 消費税(10%) |

譲渡所得税(所得税・住民税・復興特別所得税)

不動産を売却して利益が発生した場合、譲渡所得税がかかります。実際には譲渡所得税という名前の税金はなく、所得税(復興特別所得税)と住民税に上乗せされる形で課税されます。

この税は、不動産の保有期間により、長期譲渡所得と短期譲渡所得に分けられ、それぞれ税率が異なります。

| 税区分 | 所有期間 | 所得税 | 復興特別所得税 | 住民税 |

|---|---|---|---|---|

| 短期譲渡所得税 | 5年未満 | 30.0% | 0.63% | 9.0% |

| 長期譲渡所得税 | 5年以上 | 15.0% | 0.315% | 5.0% |

上記表から伺えるように、短期譲渡所得に設けられた税率は、長期譲渡所得の税率よりも高めに設定されています。

その目的は、短期間で土地の売買を繰り返して収益を得る土地ころがしを抑制するためです。

売却後に発生する諸経費の中でも、譲渡所得税の支払い負担は重たく、売却後の資金繰りに大きな打撃を与えることもあります。

もし共有不動産の売却を考えているなら、5年以上の所有期間を経てから売却に臨むのがベストです。

共有名義の不動産の持分を売却する時の注意点

共有不動産の持分のみの売却は、個人の判断で行えます。しかし、持分の売却を行う際は、注意すべき点がいくつかあります。

ここでは、共有不動産の持分を売却するリスクについて解説して行きます。

注意点1】持分のみは売れにくく安く買い叩かれやすい

前述の通り、共有持分は上記の基準で価格が設定されるので、不動産そのものの評価が高い場合は持分だけでも結構な金額になります。

ただ、持分を所有しているだけだと行使できる権限がかなり制限されており、場合によっては持分所有者へのメリットが全くないこともあります。

そのため、持分のみだといくら不動産の状態や立地が良く、資産価値が高くても、買い手が付かないケースが多いです。

持分のみを第三者に売却する場合は専門の買取業者に依頼するのが一般的ですが、買取の場合は基準の価格の約7割ほどまで下がってしまいます。

注意点2】持分購入者は不動産内を自由に出入りできる

共有持分を買い取った業者は、その不動産内を自由に出入りする権利を持ちます。

これにより、他の共有者との間でトラブルが発生するリスクがあります。

特に、共有不動産が住居や事業所として使用されている場合、新たな持分所有者の出入りが他の利用者にとって不快や迷惑と感じられる可能性があります。

共有持分を売却する際には、こうしたリスクを事前に考慮し、他の共有者と十分なコミュニケーションをとることが重要です。

注意点3】売却した所有権を不当に行使されるリスクがある

前述の通り、共有持分を不動産会社に売却をして所有権を譲渡すれば、その不動産会社が共有物分割請求をおこない、不動産が分割される可能性があります。

また、分割した不動産で娯楽施設を運営したり、賃貸物件を運営して人の出入りを増やして、隣に住む他の元共有名義人が迷惑に思う可能性もあります。

このように、元々の共有名義人の今までの生活が阻害される状況は彼らから見れば迷惑ですが、上記の例でいえば持分を買い取った不動産会社が権利を行使しているだけなので、その状況をやめさせる正当な対応がない可能性もあります。

このようなことにならないように、契約内容の見直しや他の共有名義人との話し合いはしっかり行っておくことをおすすめします。

共有名義の不動産を売却する時のポイント

共有名義の不動産を売却する時のポイントをまとめました。

事前に必要な準備をおこたらない

- 遺産分割時に不動産を共有名義にしない

- 共有物分割請求を行って共有状態を解消する

- 夫婦で共有している不動産の売却取り決めは早いうちに決めておく

- 相続人と共有している不動産の処分方法は生前のうちに決めておく

遺産分割を行う際、不動産の売却代金を相続人同士で分配する方法があります。

または特定の相続人がその不動産を引き取り、他の相続人に対して金銭的な補償を行うことで、共有名義を持たなくても公平な分割が可能です。

共有物分割には「現物分割」、「代償分割」、「換価分割」の三つの方法があります。

| 現物分割 | 共有状態が原因でトラブルが起こっている土地を強制的に分筆し、共有者をそれぞれ割り当てることで共有を解消する方法 |

|---|---|

| 代償分割 | 共有物について、特定の共有名義人が全ての所有権を取得した上で、他の名義人に対して代償金を支払う方法 特定の一人が不動産を取得した後は、その人の権限で自由に利用・処分ができる |

| 換価分割 | 不動産を売却し、得られた利益を共有者で分配。 共有状態が解消され、それぞれが独自の道を選択できる |

共有不動産の売却取り決めは早いうちに決めておくことも、トラブル回避の方法です。

夫婦ならマイホームの購入段階で、相続人がいる場合は生前のうちから話し合いましょう。

司法書士を立てて効力のある書類を作っておくといった対策もおすすめです。

売買契約に立ち会えない共有者は委任状を作成する

売買契約の際に共有者全員が立ち会うことができない場合は、不在の共有者は他の共有者や信頼できる第三者を代理人として指定し、委任状を作成する必要があります。

委任状には、委任者と被委任者の住所と氏名、委任する内容、取引の日付、委任の範囲などを明記し、委任者は実印を押印し印鑑証明書を添付する必要があります。

これによって、契約時に発生する可能性のある不測の事態を防ぎ、スムーズな取引を可能にします。

持ち分割合以上の分配では贈与税が発生するので注意

共有名義の不動産を売却した際の代金は、共有者の持分に応じて分配されるべきです。

持分割合を無視して行われた分配は、贈与とみなされ贈与税が課される可能性があります。

したがって、売却代金の分配は非常に慎重に行う必要があります。

持分割合に基づいて公平に分配することで、税金の問題を避け、共有者間の信頼関係を維持しましょう。

これは、共有不動産の売却において重要なポイントとなります。

共有名義の不動産を売却する際によくある質問

共有名義の不動産を売却する際によくある質問をまとめました。

紹介する準備を事前に共有者全員と済ませておけば、不動産売却がスムーズに行えます。

共有名義の不動産を売って発生した税金はどうする?

共有名義の不動産を売って発生する税金は、以下の3種類です。

- 譲渡所得税・住民税

- 登録免許税

- 印紙税

不動産を売却する時には名義変更をしなければなりません。

名義変更手続きは法務局で行い、その際に登録免許税が必要です。

共有名義の不動産を売った後の確定申告はどうする?

- 譲渡所得税を計算

- 確定申告書類の用意

- 所轄の税務署に提出

確定申告は、以下の書類が必要です。

- 確定申告書

- 譲渡所得の内訳書

- 源泉徴収票

- 売却した不動産の登記簿謄本

- 不動産売買契約書(写し)

- 不動産会社への仲介手数料の領収書(写し)

売却額が取得費用よりも低い場合などは、確定申告は必要ありません。

共有名義の不動産売却で同意がどうしても取れない時はどうする?

- 持分に従って土地を分割

- 建物は「共有物の分割の申し立て」を行って所有者で分ける

- 弁護士に相談する

民法256条によると、不動産の分割は各共有名義人の権利です。

協議がどうしてもうまく進まない場合は、裁判にかけることも考えましょう。

共有物の分割の申し立て裁判は「共有物分割請求訴訟」と呼ばれます。

共有名義の不動産売却でトラブルが起こったらどこに相談する?

- 弁護士

- 司法書士

- 税理士

- 不動産会社

法律の専門家である士業への依頼は、トラブル解消につながります。

登記の手続きについても、詳しい情報を教えてもらえるでしょう。

ただし依頼内容によっては、高額な報酬が発生することがあるので気をつけてください。

コストを抑えたい人には、まずは無料で相談できる不動産会社へ出向くこともおすすめです。

共有名義の不動産売却はトラブルが起こりやすいので要注意

共有名義の不動産は、所有者が複数いることで意思決定や手続きが煩雑になりやすく、トラブルが発生しやすいという特徴があります。

特に以下のようなケースでは、感情的な対立や法的な対処が必要になることもあります。

- 離婚時に財産分与目的で売却するケース

- 相続後の遺産分割目的で売却するケース

こうしたトラブルを避けるためには、以下のような事前対応が効果的です。

また、問題が複雑化してしまった場合は、弁護士や司法書士などの専門家に早めに相談することが重要です。感情的な対立を法的手段で整理し、円滑な解決を図ることができます。

共有名義の不動産売却は、慎重に準備・手続きすることでトラブルのリスクを減らし、スムーズに進めることが可能です。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)