不動産売却では、確定申告が必要だという声を聞きます。

会社員の方は勤務先でやってもらうケースが多いので、そもそも確定申告とはどんなものなのかわからない方もいるでしょう。

実際の申告手続きは少し面倒なので、できる限り申告をせずに不動産売却をしたいのが望ましいです。

実は不動産売却には申告が不要なケースもあり、必ずしも手続きの必要があるわけではありません。

本記事では、以下の内容について解説します。

- 不動産売却で確定申告が不要になるケース

- 確定申告不要における注意点

- 不動産売却で確定申告を行う手順

不動産売却において確定申告が必要なケースと不要なケースについて解説するので、今後不動産売却を予定している方はぜひ参考にしてください。

※確定申告の詳しい手続きの方法はこちらで解説

不動産売却で確定申告が不要になる場合

不動産を売却(譲渡)した時に確定申告が必要かは、譲渡所得の値によって決まります。

ちなみに、取得費とは売った不動産の購入費を減価償却したもので、譲渡費用は売却時にかかった費用です。

譲渡所得がプラスになった場合は、譲渡所得税という税金が発生します。

譲渡所得税は所得税と住民税に上乗せされて課されますが、総額は以下の計算式で求められます。

ちなみに、税率は売った不動産の所有期間が5年以下(短期)か、5年超(長期)かによって以下のように変化するので把握しておきましょう。

| 所得税 | 住民税 | 合計税率 | |

|---|---|---|---|

| 短期譲渡所得 | 30% | 9% | 39% |

| 長期譲渡所得 | 15% | 5% | 20% |

税金を納付するためには、確定申告を行う必要があります。

譲渡所得がマイナス(譲渡損失)の場合

譲渡所得がマイナス、つまり売却損が出た状態なら、譲渡所得税が発生しないので、確定申告をする必要はありません。

ただし、売却損が出た時に確定申告をすれば、所得税の還付を受けられます。

そのため、譲渡損失でも確定申告はしておいて損はありません。

譲渡所得と他の所得の合計が20万円以下の場合

不動産売却により得た譲渡所得と、その他の所得の合計が20万円以下なら、確定申告を行う必要はありません。

その他の所得には、以下のようなものがあります。

- 配当所得

- 雑所得

- 給与所得および退職所得以外の所得

ただし、会社に勤めている給与所得者のみが適用されるルールです。

1カ所の会社に勤めていて年末調整を受けている方は、その他の所得との合計が20万円以下であるか確認しましょう。

本来は不要なのに確定申告しないといけない2つのケース

譲渡所得がマイナスであれば、確定申告は本来不要です。

ただし、以下のケースでは、譲渡所得に関わらず確定申告を行わなければいけません。

- 3,000万円特別控除を使って譲渡所得がマイナスになった場合

- 譲渡所得のマイナスを特例で損益通算した場合

それぞれの具体的な事例を詳しくみていきましょう。

3,000万円特別控除を利用したケース

中古の不動産を売却した時、条件を満たすと利用できるのが3,000万円特別控除です。

この控除は、以下4つの条件のうち1つを満たしていれば利用できます。

- 主として利用している住まいを売却する

- 居住しなくなった日から3年後の年末までに売却する

- 自宅を解体した場合はそれから1年以内に敷地の売買契約を結んだ

- 配偶者が主として住んでいる家を売却する(本人が単身赴任などの場合)

※上記のうち1つを満たしていることが条件

3,000万円特別控除を使えば、課税譲渡所得を以下の式で計算します。

課税譲渡所得=譲渡価額-取得費-譲渡費用-3,000万円

3,000万円特別控除を使っても譲渡所得がプラスの方は確定申告が必要なのは分かりますが、計算の結果マイナスになったとしても、控除を利用したなら確定申告をしなければいけません。

少し複雑なので整理すると、以下の通りです。

- 譲渡所得が発生:納税のために確定申告が必要

- 譲渡所得が発生せず:納税も確定申告も不要

- 譲渡所得が発生したが控除でマイナスに:納税は不要だが確定申告は必要

3,000万円特別控除を使えば、結果がどうであれ確定申告が必要だと覚えておきましょう。

特例を利用したケース

買った時は高額費用を要したが、売却時は築年数の経過で価値がつかなかったという場合は、譲渡所得がマイナスになりやすいです。

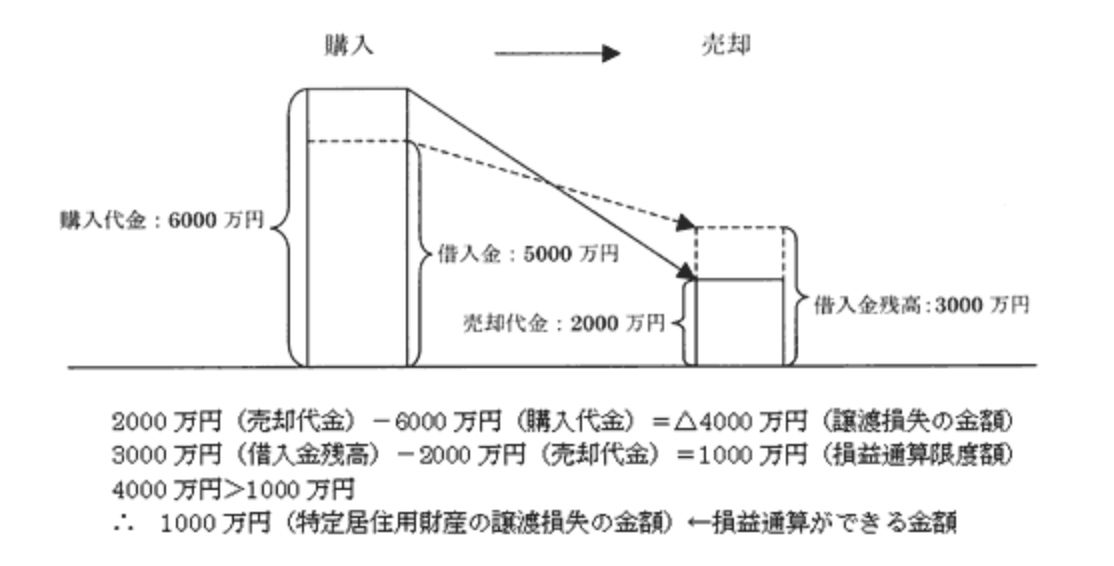

居住用不動産の売却で譲渡所得がマイナスになった時は、2種類の特例を利用できます。

- 居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例

- 居住用財産に係る譲渡損失の損益通算及び繰越控除の特例

上の特例は買換え時に、下の特例はそれ以外で利用でき、譲渡所得以外の所得と損益通算が可能です。

特例を使うと源泉徴収税のキャッシュバックを受けられお得ですが、受ける際は確定申告の必要があります。

不動産売却後の確定申告における注意点

不動産売却後の確定申告が不要な場合に注意すべき点は、以下の通りです。

- 譲渡所得が50万円以下でも特別控除が適用外である

- 確定申告が不要でも問い合わせが来る可能性がある

- 確定申告した方が得するケースがある

確定申告が不要である可能性があっても、注意点がいくつかあるため、申告をしないと決める前に確認しましょう。

譲渡所得が50万円以下でも特別控除が適用外である

譲渡所得は、通常最大50万円まで特別控除を受けられます。

ただし、不動産売却の場合は、最大50万円の特別控除が適用されません。

そもそも、特別控除とは、要件を満たす時に適用される控除制度です。

特別控除額50万円が適用される資産は、建物や土地、株式など以外に限定されています。

不動産の場合は、通常の特別控除とは異なるルールが適用されるので把握しましょう。

確定申告が不要でも問い合わせが来る可能性がある

不動産売却で確定申告が不要でも、税務署から確認の問い合わせが来る可能性があります。

登記移転により不動産売却が行われたのを把握しているため、譲渡所得が発生している方をある程度推測し、お尋ねの電話をかけるケースがあります。

譲渡所得の発生が確定していなくても、税金の発生の可能性が少しでもあれば、問い合わせが来る可能性が高いです。

税務署からの問い合わせは、確定申告の時期が終わってからの3月15日以降が多いです。

直接電話がかかってくるケースや、郵便で手紙での案内が来るケースがあります。

税務署からの問い合わせでは、以下の項目が確認されます。

- 売却した不動産情報

- 不動産の購入代金

- 不動産の譲渡価格 など

あくまでも納税の漏洩を防ぐための確認であるため、焦らずに冷静になって情報を正確に伝えましょう。

確定申告した方が得するケースがある

譲渡所得がマイナスだと確定申告が不要になりますが、確定申告した方が得するケースがあります。

譲渡損失に関する特例もあり、特例を受けるには確定申告が必要です。

- 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

- マイホームの買い替え時の譲渡損失の損益通算及び繰越控除の特例

上の特例は、住宅ローン残高を下回る価格で売却した時に受けられる特例です。

(参照元:国税庁)

(参照元:国税庁)

上の特例が適用すると、給与所得などの他の所得と損益通算できるようになります。

損益通算してもマイナスなら、翌年以降の最長3年間繰越控除できます。

下の特例は、マイホームを売却した後に新たに家を購入した時に受けられる特例です。

上の特例と同じように、特例が適用されると損益通算と翌年以降の最長3年間の繰越控除ができます。

住宅ローンのある家を売却する場合や、買い替え目的で不動産を売却する場合は、確定申告した方が得する可能性が高いです。

不動産売却後に確定申告しないとどうなる?

不動産売却後に確定申告しないと、以下のリスクがあります。

- 税務署による調査が行われる

- 延滞税や無申告加算税が課される

- 金融機関の融資が受けられない

大幅に損してしまう恐れがあるので、確定申告を行うべき理由をしっかり把握しましょう。

税務署による調査が行われる

税務署は、登記移転により不動産取引が行われた情報を知っています。

不動産取引では大きな金額が動いていると想定されるため、不動産売却があり確定申告が行われていなければ、不要だったとしても問い合わせの連絡が来る可能性があります。

税務調査によりあらためて確定申告が不要だと判断されれば、何も心配する必要はありません。

不動産売却のやり取り内容について質問されますが、落ち着いて正確な情報を伝えましょう。

ただし、税務署の調査により脱税が判明すれば、ペナルティが課されてしまいます。

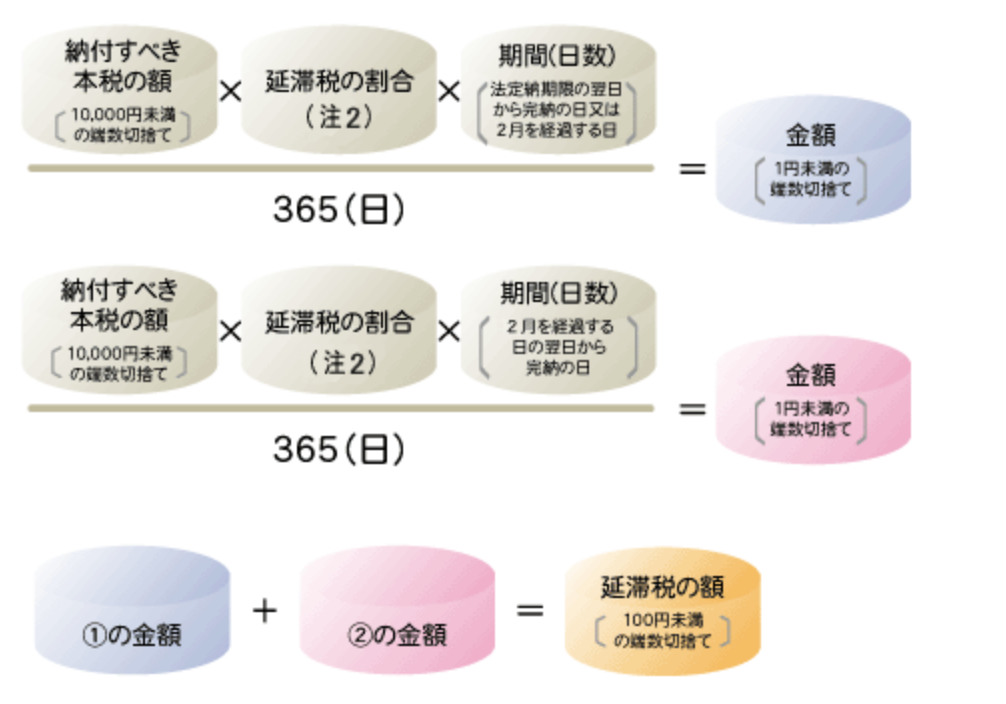

延滞税や無申告加算税が課される

税金が発生しているのにも関わらず、確定申告を行っていないと、無申告加算税が発生してしまいます。

無申告加算税は、納税額50万円までが税率15%、50万円超過部分が税率20%です。

期限までに申告していなくても、税務署による調査が行われる前に申告を済ませておけば、無申告加算税を5%まで税率を軽減できます。

納付期限を過ぎても納税しなければ、延滞税が発生してしまいます。

(参照元:国税庁)

(参照元:国税庁)

延滞税の税率は、納税期間から2ヶ月間が7%ほど、2ヶ月を過ぎたら14%ほどです。

日数分の延滞税が課されてしまうので、気付いた段階で速やかに支払わなければ、どんどん納税額が膨らんでしまいます。

金融機関の融資が受けられない

事業を始めるために金融機関から融資を受けたい方や、新たに住宅ローンを組みたい方は、確定申告をしていないと融資を受けられない可能性があります。

特に、個人事業主は、収入を証明するために確定申告書を提出する必要がありますが、申告できていないと十分に信用が得られません。

例え確定申告が不要だったとしても、しっかり申告するのをアピールするために、融資を検討している方は確定申告を済ませましょう。

延滞税や無申告加算税が発生していれば、さらに信用は損なわれ、金融機関からの融資は大変難しいです。

不動産売却の確定申告は自分でできる?やり方を解説

不動産売却で確定申告のやり方は、以下の通りです。

- 必要書類を揃える

- 譲渡所得を計算する

- 控除特例が適用するか確認する

- 申告書類の必要情報を記入する

- 申告書を提出する

- 必要に応じて税金を納付する

不動産売却を予定している方は、スムーズに確定申告を進められるように、事前にやり方を確認しておきましょう。

ステップ1)必要書類を揃える

不動産売却の確定申告で必要な書類は、以下の通りです。

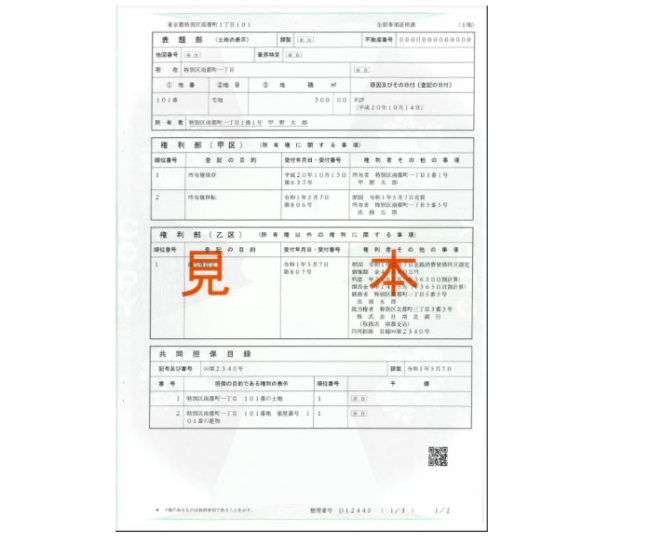

- 登記事項証明書

- 確定申告書

- 売買契約書のコピー

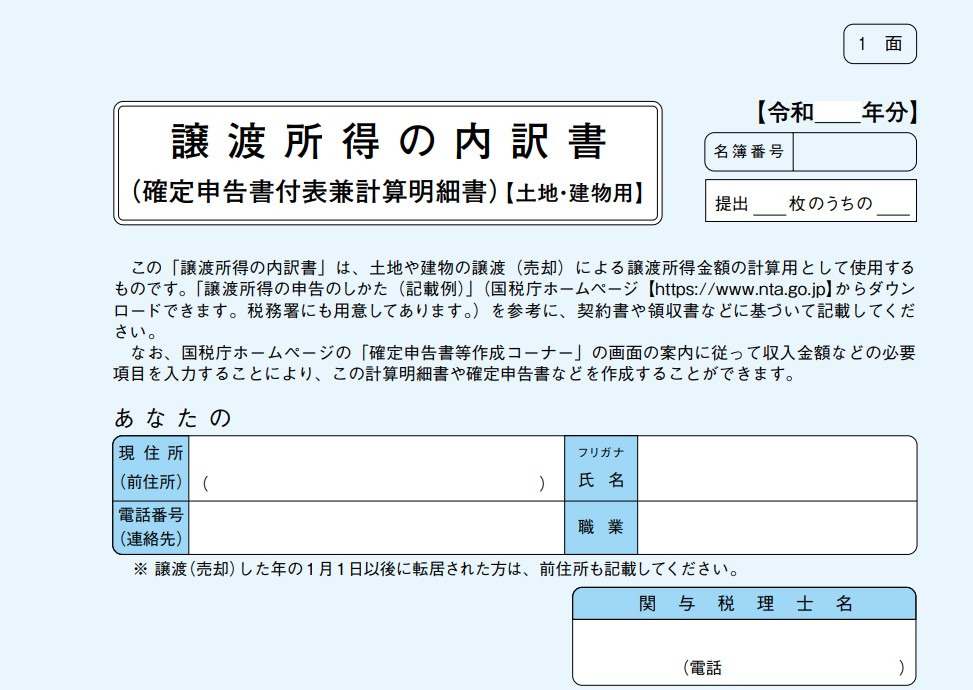

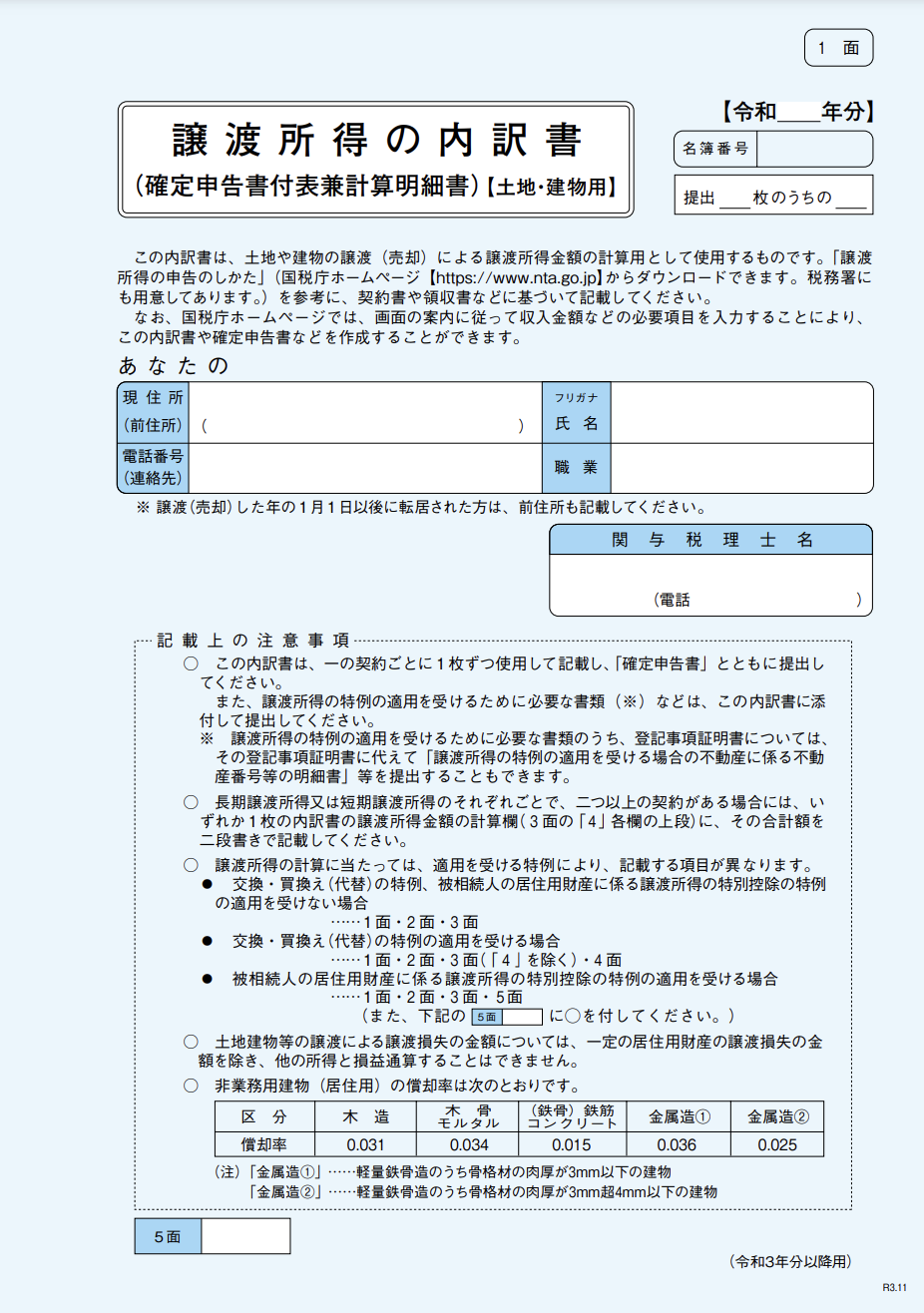

- 譲渡所得の内訳書

- 譲渡のために直接要した費用の領収書

- 本人確認書類のコピー

各書類の詳細については後述するため、どのような書類が必要が具体的に把握したい方はぜひ参考にしてください。

さらに、控除特例を受けたい場合は、戸籍の附票などを追加で用意しなければいけません。

ステップ2)譲渡所得を計算する

確定申告で必要な書類のうちの譲渡所得の内訳書では、譲渡所得を計算して記載する必要があります。

譲渡所得を計算する際、譲渡収入金額や取得費、譲渡費用を証明するための契約書・領収書を手元に用意しましょう。

譲渡所得は納税額に影響するため、支払過ぎや脱税を防ぐためにも、契約書や領収書を見ながら正確な額を記載するのがポイントです。

内訳書には、1面・2面・3面の3種類があります。

| 内訳書の種類 | 記載内容 |

|---|---|

| 1面 | 申請者の氏名や住所など ※一定期間内に転居している方は前住所も記載 |

| 2面 | 売却した不動産の所在地、用途や面積、売買契約日や引渡日、共有者情報、買主情報、受取金額、売却理由など |

| 3面 | 売却した不動産の購入情報、減価償却費、売却にかかった費用、譲渡所得の計算など |

ステップ3)控除特例が適用するか確認する

確定申告で少しでも納税額を抑えるためにも、控除特例が適用するか確認しましょう。

譲渡損失でも特別控除により得するケースがあるので、どのような特例があるかリサーチしてみるのがポイントです。

控除特例の種類や内容、必要な書類を確認したい方は、以下の国税庁のページを参考にしてください。

参考:国税庁「(令和6年分用)資産税(贈与税及び譲渡所得)関係 特例適用チェック表」

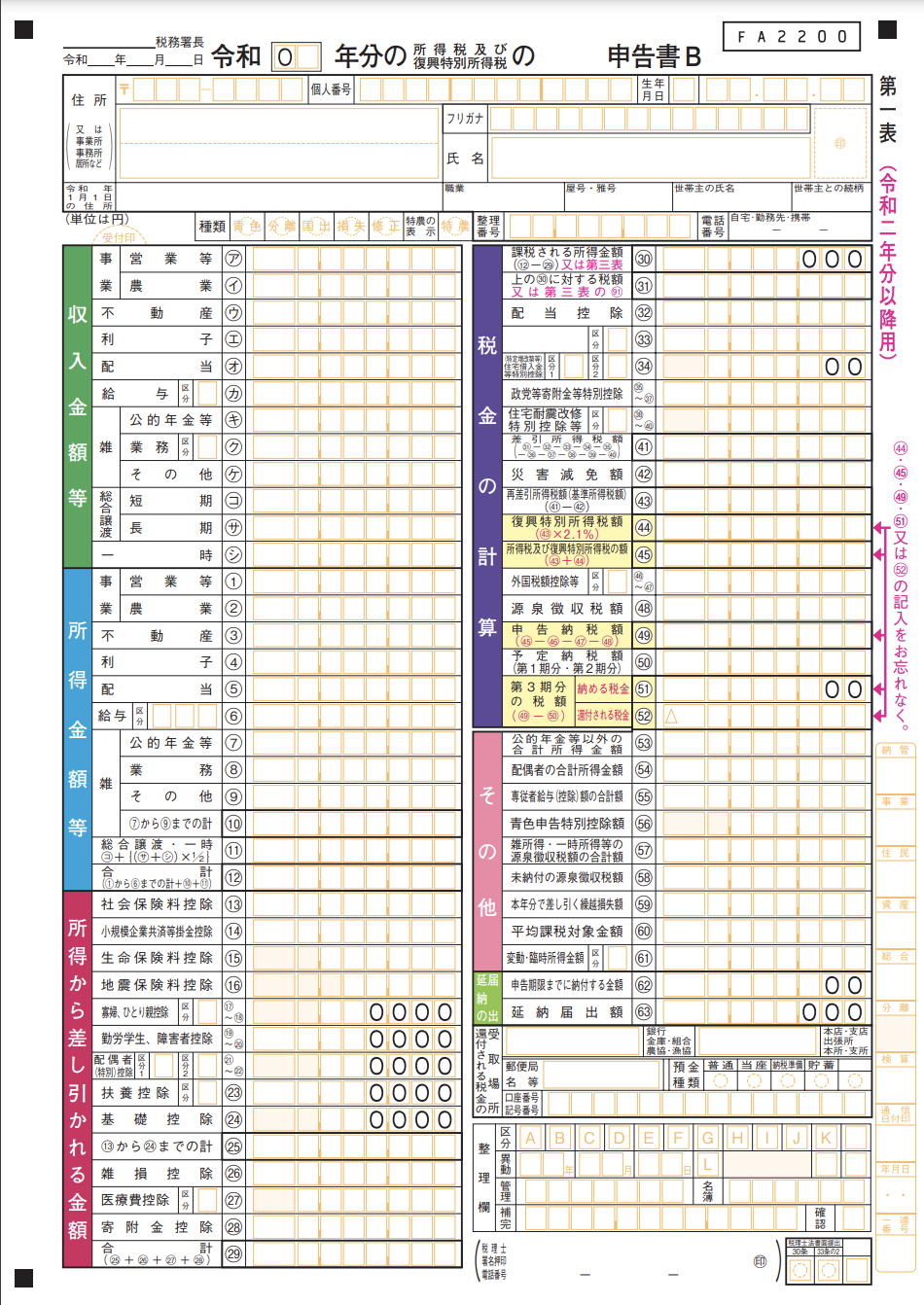

ステップ4)申告書類の必要情報を記入する

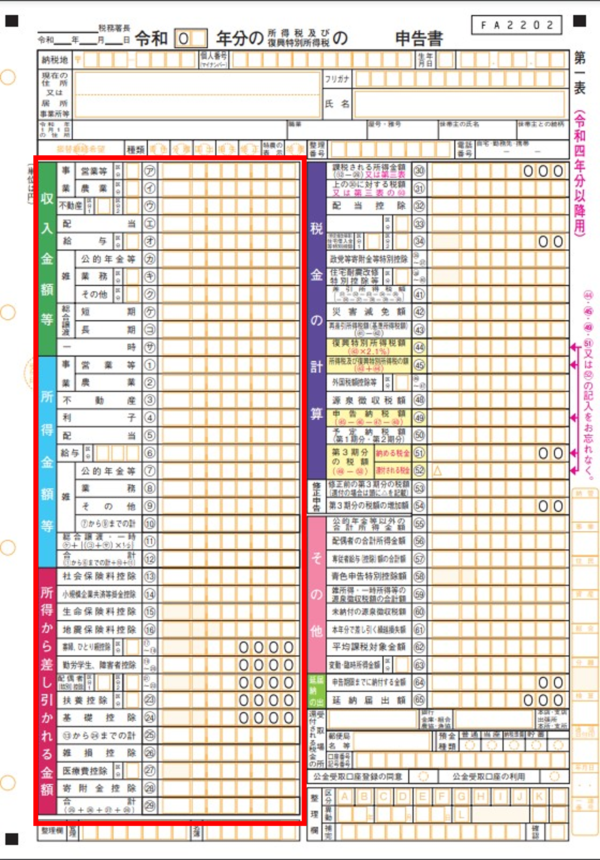

譲渡所得の内訳書を作成したら、確定申告書の必要情報を記入します。

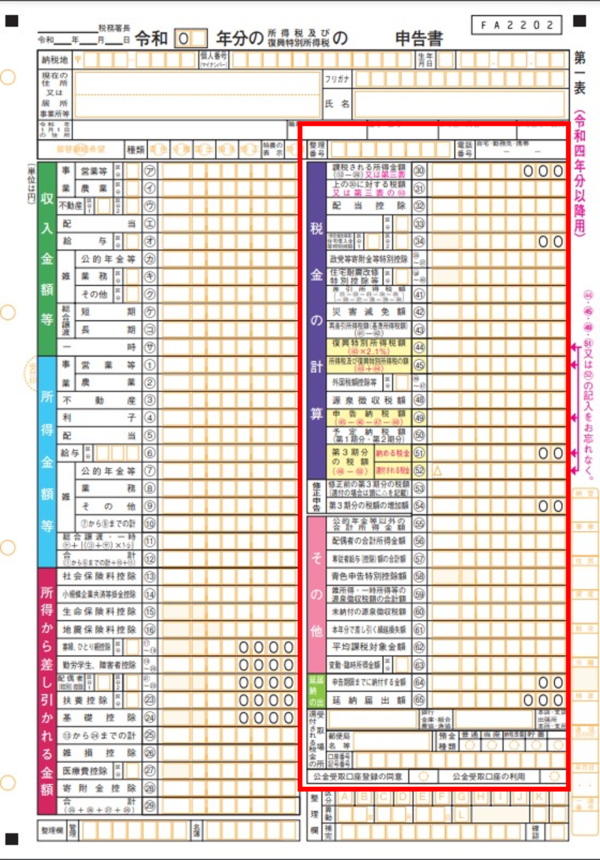

確定申告書にはAとBがあり、不動産売却の確定申告ではBが必要です。

(参照元:国税庁)

(参照元:国税庁)

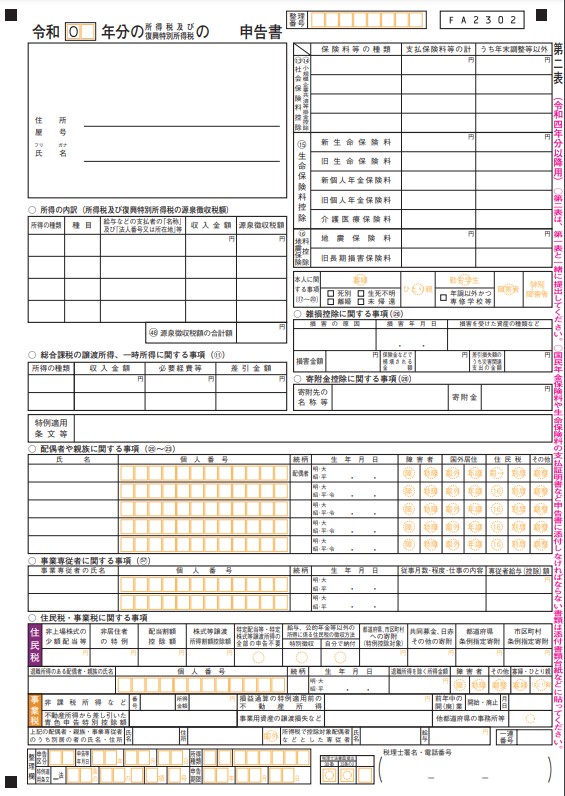

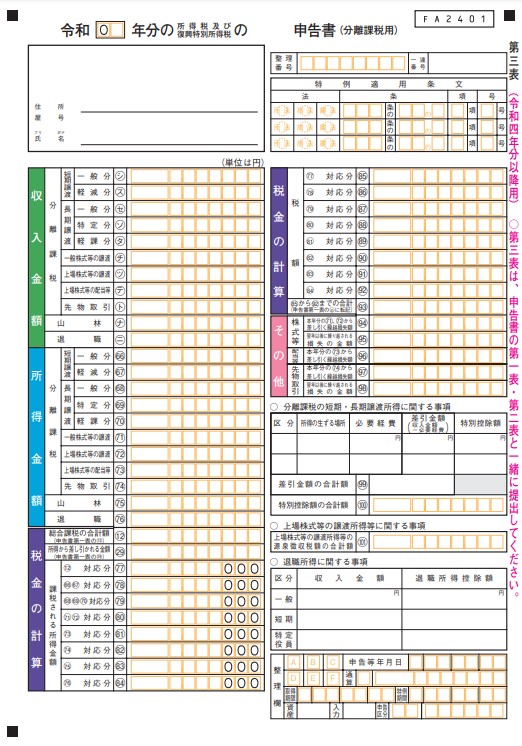

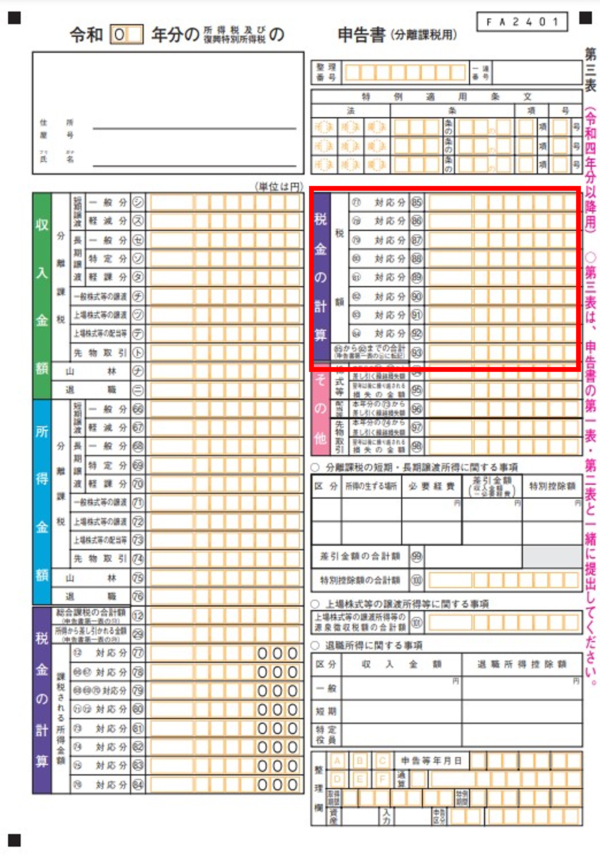

確定申告書Bには、第一表・第二表・第三表があり、各箇所で記載する内容が異なります。

| 確定申告書Bの記載項目 | 記載内容 |

|---|---|

| 第一表 |

|

| 第二表 |

|

| 第三表 |

|

給与所得者は、源泉徴収票を見ながら記載すると、記載ミスを防げます。

譲渡所得の内訳書の内容を転記する必要があるため、内訳書も手元に用意しましょう。

ステップ5)申告書を提出する

確定申告に必要な書類を用意したら、税務署に提出する必要があります。

税務署への提出方法は、以下の通りです。

- 税務署に持参する

- e-Taxで電子申請する

(参照元:e-Tax)

(参照元:e-Tax)

e-Taxで電子申請する時は、マイナンバーカードやICカードライターなどを準備する必要があります。

マイナンバーカードを読み取る機能付きのスマホがあれば、ICカードライターがなくても手続きできます。

電子申請なら、家で確定申告を完結できるため、忙しい方や税務署の営業時間外しか時間がない方でも難なく申請が可能です。

ステップ6)必要に応じて税金を納付する

確定申告書の提出後、必要に応じて税金を納める必要があります。

期日内に納付しなければペナルティが生じてしまうため、できるだけ早めに納めておくのがポイントです。

控除特例が適用される場合、還付金が振り込まれるケースがあります。

不動産売却の確定申告の必要書類

不動産売却の確定申告で必要な書類は、以下の通りです。

- 登記事項証明書

- 確定申告書

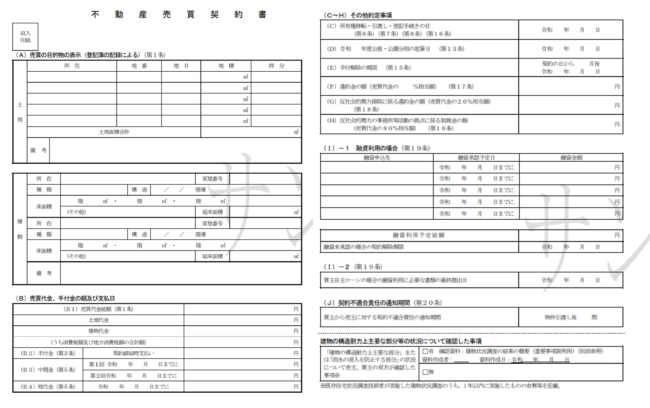

- 売買契約書のコピー

- 譲渡所得の内訳書

- 譲渡のために直接要した費用の領収書

- 本人確認書類のコピー

具体的にどのような書類を揃えるべきか把握しておけば、知識不足のまま進めなければいけない状態を避けられるでしょう。

登記事項証明書

登記事項証明書は、法務局で取得できる書類です。

登記事項証明書は、法務局で取得できる書類です。

登記簿謄本や登記事項全部証明書などとも呼ばれています。

登記事項証明書には不動産を売却した日が記載されており、引渡日から2週間ほどで取得が可能です。

登記事項証明書と取得する際、基本的に手数料が発生します。

書面請求よりもオンライン請求の方が安く設定されているケースが多いため、少しでも費用を抑えるためにオンライン請求を活用しましょう。

確定申告書

確定申告書は、第一表・第二表・第三表が必要です。

第一表と第二表では、年間所得について詳しく記載します。

第三表では、譲渡所得の詳細について記載する必要があります。

確定申告書は、最寄りの税務署や市役所、以下の国税庁のページから取得が可能です。

確定申告書B第一表・第二表はこちら

確定申告書第三表はこちら

売買契約書のコピー

売買契約書は、不動産を売買した時に取得した書類です。

売買契約書はコピーで問題ありませんが、収入印紙を貼って割印していなければ、過怠税が課税される恐れがあります。

確定申告の書類として提出する前に、収入印紙があるのも同時に確認しましょう。

譲渡所得の内訳書

譲渡所得の内訳書は、譲渡価額や取得費用、譲渡費用を記載した書類です。

(参照元:国税庁)

(参照元:国税庁)

どの項目でどれくらいのお金が発生したかを証明する書類で、譲渡所得税に影響する重要なものでもあります。

不動産を売却した時は、減価償却費まで計算する必要があります。

減価償却費の計算方法がわからなかったり、内訳書の記載方法で悩んでいたりする場合は、税理士に相談するのもおすすめです。

譲渡のために直接要した費用の領収書

譲渡費用を証明するために、売却にかかった費用の領収書も提出する必要があります。

不動産売却でかかった費用として計上できる項目は、以下の通りです。

- 土地や建物を売るために支払った仲介手数料

- 印紙税で売主が負担したもの

- 貸家を売るため借家人に家屋を明け渡してもらう際に支払う立退料

- 土地などを売るために建物を取り壊した時の取壊し費用と建物の損失額

- 既に売買契約を締結している資産をさらに有利な条件で売るために支払った違約金

金額に間違いないか証明するのに重要なので、再度税務署に調査される場合に備えて、大切に保管しておきましょう。

本人確認書類のコピー

税務署に直接書類を提出したり、郵送で提出したりする場合は、本人確認書類のコピーを添付する必要があります。

基本的には、運転免許証のみで問題ありません。

その他、マイナンバーカードや保険証などを本人確認書類として提出できます。

e-Taxで電子申請する場合は、マイナンバーカードの読み取りで本人確認ができるため、本人確認書類を提出必要はありません。

不動産売却の確定申告でよくある質問

不動産売却の確定申告でよくある質問は、主に以下の3つです。

- 申告期間はいつ?

- 家や土地売却など物件の種類によって不要か必要か異なる?

- 確定申告の期日が過ぎてしまったらどうしたら良い?

不動産売却による確定申告を行う前に、疑問点を解消してから手続きを進めましょう。

申告期間はいつ?

1月1日~12月31日の所得を翌年の2月16日~3月15日に申告するため、不動産売却の場合も売却した翌年に申告する流れとなります。

ただし、確定申告の開始日と最終日が土日祝日と被った際、日程が前後します。

地域や年度によって確定申告の期間が多少変動するケースがあるため、事前にホームページで確認しましょう。

また、確定申告の最終日付近は混みやすくなるため、開始日よりも前に用意しておき、可能であれば電子申請を済ませるのがおすすめです。

家や土地売却など物件の種類によって不要か必要か異なる?

家や土地など物件に関係なく、確定申告が必要なら手続きしなければいけません。

確定申告して損することはないため、不要か必要か判断しにくい状況なら、申告しておくのがおすすめです。

確定申告の期日が過ぎてしまったらどうしたら良い?

期日を過ぎると必ずペナルティが発生するため、できる限りペナルティを軽減するのが大切です。

無申告加算税は、税務署の調査が行われる前に申告すれば、税率5%まで軽減できます。

延滞税は、日数分で加算されるため、1日でも早く申告して納税すれば、余分に支払う金額を最小限に抑えられます。

また、無申告加算税の免除が適用される条件は、以下の通りです。

- 法定申告期限から1カ月以内に自主申請した

- 納税全額を法定納期限までに納付している

- 過去5年間に無申告加算税または重加算税を課されたことがない

- 過去5年間に期限内申告をする意思があったと認められる場合の無申告加算税の不適用を受けていない

確定申告の期日を過ぎても、慌てずに1つずつ手続きや確認を進めましょう。

確定申告が必要な場合は忘れず期限内に申請する

確定申告は、地域によって若干差はありますが、引き渡しの翌2月~3月に管轄の税務署で行うのが一般的です。

売却から申告までに期間があるので、忘れないようにしましょう。

不動産売却は高額の利益が得られる取引というだけではなく、さまざまな税金・手数料を支払わなければならないものでもあります。

多くの費用は不動産売却のなかでも、売買契約締結から引き渡しまでの期間内に支払いとなることが多いですが、確定申告や譲渡所得税は不動産売却をした翌年にいきなり手続き義務が発生します。

そのため、まず自分のケースは申告の必要があるのかをチェックし、どのように税金の支払い額を捻出していくか長期計画を立てておく必要があるでしょう。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)