不動産売却は、不動産を売る事で、丸々利益が入るだけではありません。さまざまな税金が課されるので、トータルすると物件を売ったのに損をしてしまうこともあります。

また、不動産売却にかかる税金は、支払いのタイミングや額が決まっているものもありますが、中には売却額によって発生の有無や、課税額が決まるものもあるので、注意が必要です。

特に、不動産引き渡し後に課される譲渡所得税は、売却額、物件を所有していた期間によって変化するので、仕組みを事前に知っておく事をお薦めします。

- 税金はどのようにして計算される?

- 3,000万円特別控除を初めとした控除の適用条件は?

- 確定申告をおこなう条件は?

- 最新の税制はどうなっている?

- 税金はいつ、どのように納付すればいい?

その他にも、上記の通り不動産売却で発生する税金について、様々な点で相談される方が少なくありません。

この記事では、不動産売却にかかる税金について、計算方法や納付の仕組み、注意点などを詳しく解説していきます。

この記事の監修者

この記事の監修者

| 設立 | 1996年7月10日 |

|---|---|

| 親会社 | Jトラスト株式会社(東京証券取引所スタンダード市場) |

| 免許登録 |

|

| 事業内容 |

|

| 加盟団体 |

閉じる

この記事の監修者

この記事の監修者

閉じる

不動産売却時の税金(譲渡所得税)の仕組み

不動産の売買契約が成立すると、まず仲介手数料が発生しますが、引き渡しを行ったあとに、譲渡所得税が新たに課税されます。

譲渡所得税とは、不動産売却で利益が出た際に、所得税と住民税に上乗せで課される税金の通称です。

課される譲渡所得税は決まった計算式で算出されるので、式さえしっていれば、売却前でも今の自分の手持ち額と不動産の予想売却額を合わせたシミュレーションが可能です。

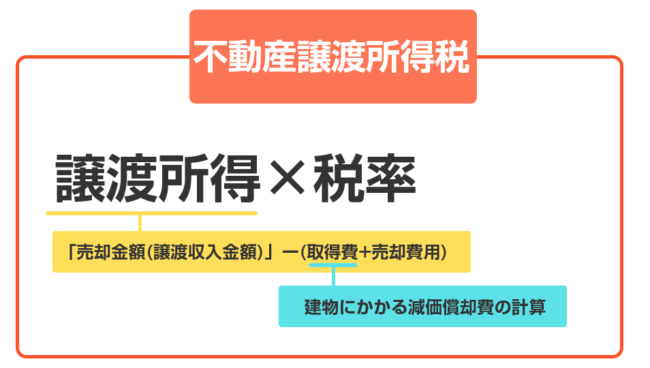

不動産売却時の税金(譲渡所得税)の計算方法

譲渡所得税の計算式は、以上の通りです。

取得費は、不動産の購入代金と取得に要した費用の合計額(家の場合は減価償却費を差し引く)と譲渡収入金額の5%のうち、大きい額の方が採用されます。

売却費用とは、仲介手数料、登録免許税など、売却の為にかかった経費の合計のことです。

また、実際に課税される額は、この譲渡所得から特別控除を引いたものとなります。

譲渡所得税は所得税と住民税に上乗せされますが、どちらの場合も計算式は同じです。

ただ、それぞれの税率が異なるので、金額に違いが出ます。

譲渡所得税の税率

| 税区分 | 不動産の所有期間 | 所得税※ | 住民税 |

|---|---|---|---|

| 短期譲渡所得 | 5年未満 | 30.63% | 9% |

| 長期譲渡所得 | 5年以上 | 15.315% | 5% |

※所得税に復興特別所得税2.1%を上乗せ

不動産売却でかかる譲渡所得の税率は、短期(不動産所有期間が5年以下)と長期(5年超)で、以上のような違いが出ます。

この際の注意点として、所有期間は不動産の購入日から引渡日までを数えるのではなく、引き渡した年の1月1日までとなります。

また、所有期間が10年を超えると、更に税率が引き下げられます。(10年超所有軽減税率の特例)

| 課税譲渡所得 | 所得税※ | 住民税 |

|---|---|---|

| 6,000万円以下の部分 | 10.21% | 4% |

| 6,000万円超の部分 | 15.315% | 5% |

※所得税に復興特別所得税2.1%を上乗せ

10年超所有軽減税率の特例が適用された場合、仮に課税譲渡所得が1億円だとしたら、下記の計算式で課税額が求められます。

=852万6,000円+812万6,000円=1,665万2,000円

不動産売却時の税金(譲渡所得税)を計算する流れ

前述の通り、不動産売却にかかる譲渡所得税は、以下の計算式で求めることができます。

該当する数字をこちらの計算式に当てはめれば良いのですが、各項目を算出する際も少し手間がかかります。

ここからは、不動産売却にかかる税金の計算方法を、初心者にもわかりやすく流れに沿って解説していきます。

- Step1】売却した不動産の取得費を算出する

- Step2】売却費用(譲渡費用)を計算する

- Step3】特別控除額を計算する

- Step4】譲渡所得(不動産売却で発生した利益)を計算する

- Step5】それぞれの金額を計算式に当てはめる

Step1】売却した不動産の取得費を算出する

取得費とは不動産の取得にかかった費用のことで、購入代金の他にも以下の経費を計上することができます。

- 設計変更費用

- 増改築リフォーム費用

- 仲介手数料

- 不動産取得税

- 登録免許税や登記手数料

- 契約書の印紙代

- ローン事務手数料

- ローン保証事務手数料

- 固定資産税・都市計画税の精算金

- 抵当権設定の登録免許税や登記手数料

- 建物に付属する設備費

- 建築費や工事にかかった諸費用

- ローン借入日~所有開始までにかかったローン金利

- ローン借入日~所有開始までにかかったローン保証料

- ローン借入日~所有開始までにかかった団体信用生命保険料

取得費の計算は他の項目に比べて少し難しいので、下記でより詳しく計算していきます。

Step1-1】取得費として計上できそうな経費を整理する

まずは、前述の通り、不動産の取得時にかかった費用のうち、取得費として計上できそうな経費を整理することから始めていきます。

当時の契約書などが残っていない場合は、建築当時のパンフレットなどから金額を推測することもあります。

相続した不動産などで取得費の情報が全くない場合は、売却価額の5%相当が取得費として適用されます。

Step1-2】不動産の減価償却費を求める

取得費を求める際は、不動産の減価償却分を差し引く必要があります。(土地を除く)

不動産の減価償却費を求めるときは、以下の計算式を活用して計算していきます。

※1 建物の取得費の95%を上限とする

※2 経過年数の6ヶ月以上の端数は1年とし、6ヶ月未満は端数切り捨てで計算する

上記の「法的耐用年数の1.5倍の年数の償却率」は、以下の表を参考にすることで求められます。

| 建材 | 法的耐用年数 | 法的耐用年数×1.5 | 償却率 |

|---|---|---|---|

| 鉄骨鉄筋コンクリート造もしくは鉄筋コンクリート造 | 47 | 70 | 0.015% |

| れんが造、石造又はブロック造 | 38 | 57 | 0.018% |

| 金属造 ※骨格の肉厚が4mmを超える |

34 | 51 | 0.02% |

| 金属造 ※骨格の肉厚が3mmを超え4mm以下 |

27 | 40 | 0.025% |

| 金属造 ※骨格の肉厚が3mm以下 |

19 | 28 | 0.036% |

| 木造もしくは合成樹脂 | 22 | 33 | 0.031% |

| 木造モルタル造 | 20 | 30 | 0.034% |

Step1-3】取得費から減価償却費を差し引く

不動産の取得でかかった費用から減価償却費を差し引いて、取得費の計算は完了となります。

Step2】売却費用(譲渡費用)を計算する

売却費用(譲渡費用)とは、不動産を売却する際に支払った関連費用のことです。

売却費用には、以下のようなものが含まれます。

- 仲介手数料

- 印紙代

- 立退料

- 取り壊し費用

- 売買契約の違約金

- 登録免許税

ただ、不動産売却の流れは人によっても異なるので、売却費用として計上できるか不明なものもあるかと思います。

この時は遠慮なく不動産会社に相談しましょう。

Step3】特別控除額を計算する

譲渡所得税には、税金の軽減措置として特別控除が用意されています。

中でも3,000万円の特別控除を活用すれば、最終的に収める税金の負担軽減が図れるだけじゃなく、金額によっては譲渡所得税の納付が免除されます。

免除されるケースは、特別控除額を除いた譲渡所得が3,000万円を下回った時です。

例えば、譲渡所得が2,900万円の時に3,000万円の特別控除を活用すれば、最終的に残る譲渡所得は-100万円となり、譲渡所得税の納税が免除されます。

なお、特別控除を利用するには、所定の条件を満たしておくことと、確定申告を提出しなければ利用できません。

Step4】譲渡所得(不動産売却で発生した利益)を計算する

譲渡所得は、以下の計算式で求めます。

それぞれの項目の意味を確かめていきましょう。

Step5】それぞれの金額を計算式に当てはめる

ここまでで求めた値を上記の計算式に当てはめれば、税額を算出することができます。

不動産売却時の税金(譲渡所得税)の計算シミュレーション

計算式をつかって実際の物件売却が成立したときにいくら譲渡所得税がかかるのか見ていきましょう。

【事例1】成約価格800万円の中古物件のケース

成約価格1,500万円の中古物件Aの場合、下記の計算になります。

| 項目 | 内容 |

|---|---|

| 取得期間 | 10年 |

| 成約価格 | 1500万円 |

| 購入時の価格 | 800万円 |

| 購入時の費用 | 80万円 |

| 売却時の費用 | 60万円 |

この場合、取得期間10年超の軽減税率が適用されたとすると、下記の計算式になります。

特別控除を利用すれば税負担をゼロにできます。

【事例2】成約価格3,000万円の中古物件のケース

例として、以下のような中古物件が成約したとします。

| 項目 | 内容 |

|---|---|

| 取得期間 | 6年11か月 |

| 成約価格 | 3000万円 |

| 購入時の価格 | 2600万円 |

| 購入時の費用 | 70万円 |

| 売却時の費用 | 80万円 |

この時、以下の式で計算をします。

こちらの金額が、物件Aの売却でかかる大まかな納税額となります。

ここから特別控除を使えば、税負担をなしにすることができます。

不動産売却でかかる5種類の税金

不動産売却では、譲渡所得税以外にも税金が発生します。

ここからは、譲渡所得税以外の税金についても解説します。

印紙税

印紙税は、不動産の売買契約書に対してかかる税金のことで、収入印紙を貼り付けて消印することで、納税をおこないます。

印紙税額は、不動産の売却価額に応じて下記の通りに決まっています。

| 不動産売却価額 | 印紙税額(軽減税率) |

|---|---|

| 50万円を超え100万円以下 | 500円 |

| 100万円を超え500万円以下 | 1,000円 |

| 500万円を超え1,000万円以下 | 5,000円 |

| 1,000万円を超え5,000万円以下 | 10,000円 |

| 5,000万円を超え1億円以下 | 30,000円 |

収入印紙

収入印紙収入印紙は金額ごとにデザインの異なる切手のような形状で、コンビニや郵便局でも売られています。

※2022年5月に宅地建物取引業法が一部改正されてから、売買契約を電子契約でおこなう場合は、印紙税は非課税となります。

印紙税法基本通達第44条

法に規定する課税文書の「作成」とは、単なる課税文書の調製行為をいうのでなく、課税文書となるべき用紙等に課税事項を記載し、これを当該文書の目的に従って行使することをいう。国税庁HP 「第7節 作成者等」((作成等の意義))

登録免許税

登録免許税は不動産の登記でかかる費用で、中古の不動産売買の場合は、売主が抵当権抹消登記、買主が所有権移転登記をおこなうのが一般的です。

抵当権抹消登記の場合、不動産1件につき、1,000円の登録免許税がかかります。

戸建て住宅を敷地ごと売る場合は、建物と土地で1件+1筆となり、2,000円の登録免許税がかかる仕組みです。

譲渡所得税(所得税・住民税・復興特別所得税)

「譲渡所得税」という名目の税金は実際にはなく、下記3つの税金に上乗せされる形で支払われます。

- 所得税

- 住民税

- 復興特別所得税

復興特別所得税は2011年に発生した東日本大震災の復興資金の徴収を目的としたもので、2013年1月1日~2037年12月31日にわたって課税されます。

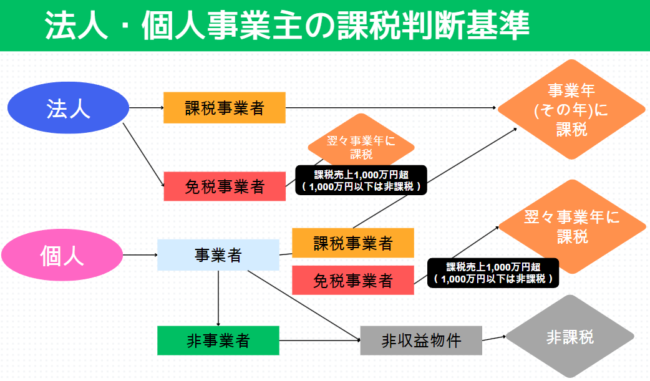

消費税

不動産売却では、下記のような取引や費用に対して、消費税がかかります。

- 個人が収益物件を売買した場合の取引代金

- 法人が不動産を売買した場合の取引代金

- 仲介手数料(成約価格の6%+6万円+消費税)

収益物件の売買や法人による不動産売買では、消費税が課税されます。※免税事業者(課税売上1,000万円以下)の場合は非課税

ただし、下記のような状況の場合は、上記のケースでも消費税は課税されません。

- 海外との取引

- 土地の取引

- 借地権の取引

- 地上権の取引

- 木・石・生垣などの取引

法人税・法人住民税・法人事業税

ここまで紹介してきた内容とは異なり、売主が法人名義の場合は、かかる税金は法人税・法人住民税・法人事業税に上乗せされる形で処理されます。

不動産売却時の税金(譲渡所得税)の特例控除

譲渡所得税が発生したとしても、複数ある特別控除を利用することで、課税を減額することができます。

| 控除が利用できるケース | 所有期間 | 特別控除の内容 |

|---|---|---|

| 売却益が発生 | 10年超 |

|

| 売却益が発生 | 5年超10年以下 | 3,000万円特別控除※控除しきれない所得に長期譲渡所得の税率が課される |

| 売却益が発生 | 5年以下 | 3,000万円特別控除※控除しきれない所得に短期譲渡所得の税率が課される |

ただし、それぞれの特別控除には利用条件が定められており、誰もが利用できる訳ではありません。

税金をシミュレーションする際は、事前に条件を満たしているかどうかのチェックもしていきましょう。

3,000万円特別控除

居住用不動産を売却した時に譲渡所得が発生した場合、そこから3,000万円を特別控除することができます。

マイホーム特例とも呼ばれるこの特別控除を利用すれば、ほとんどの場合、かかる税金を0に抑えることができます。

この3,000万円特別控除を利用する場合は、以下の条件をクリアしている必要があります。

- 住んでいた家を売るか、住まなくなってから3年を経過する日の属する年の12月31日までに引き渡すこと

- 親子・親族間の取引ではないこと

- 引き渡し前の2年間で同じ特例を受けていないこと

- 他の特例を受けていないこと

3,000万円特別控除は、相続開始のあった日から同日以後3年を経過する日の属する年の12月31日以内に売却をすれば相続物件にも適用されます。

この特例を利用するには必ず確定申告をする必要があるので注意しましょう。

取得費加算の特例

取得費加算の特例とは、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年以内に相続物件を売却した場合、取得費に相続税額の一部を含めることができる制度です。

譲渡所得税の大きな減額になりますが、利用する際は以下の条件を満たす必要があります。

- 相続の申告期限の翌日以後3年以内に売却

- 相続税の未納・滞納などがない

- 確定申告が実施されている

加えて、取得費加算の特例をおこなう際はこちらの書類を提出する必要があります。

- 相続税の申告書のコピー

- 相続税の明細書

- 譲渡所得の内訳書

軽減税率の特例

所有期間が10年を超えた場合、譲渡所得税率の計算が以下のようになります。

- 6,000万円以下の部分:年14.21%(所得税: 10.21% 住民税:4%)

- 6,000万円を超える部分:年20.315%(所得税15.315% 住民税:5%)

例えば譲渡所得が8,000万円の場合、軽減税率の特例を使うと以下のようになります。

- 6,000万円×14.21%= 8,526,000円

- 2,000万円×20.315%= 4,063,000円

- 譲渡所得:8,526,000円+4,063,000円=1258万9,000円

この特例は3,000万円特別控除と併用できるのも大きな魅力です。

特定居住用財産の買換え特例

この特例を使うことで、不動産を売却した時に税金を支払うのを、新居を売ったタイミングの支払いに繰り延べることができます。

住み替えにかかる諸費用を抑えることができ、予想以上に収入金額が低かった時の救済策にもなります。

この特例を利用する際は、以下の条件を満たしている必要があります。

- 新居を購入している

- 敷地所有者の所有期間が10年を超えている

- 敷地所有者の居住期間が10年以上である

- 敷地と建物の同時譲渡である

- 敷地と建物の所有者が同居している(別々の場合)

- 譲渡価額が1億円以下である

損益通算及び繰越控除

居住用不動産の譲渡損失特例は、その名の通り不動産を売却して損失が出てしまった場合、つまり譲渡所得がマイナスになった場合に利用できる特例です。

この場合、譲渡所得の損失分を他の所得を使って損益通算することができます。

例えば、給与所得が700万円、譲渡所得の損失が200万円の場合、700万円から200万円を持ってきて相殺します。

そうすると給与所得は500万円になるので、課税される所得が200万円少なくなります

この特例を利用するには、以下の条件を満たしている必要があります。

- 自宅の敷地面積が500㎡以内の部分まで適用

- ※合計所得金額が3000万円以内

- 旧宅売却の年の前年1月1日から旧宅売却の年の翌年12月31日までに新居を取得

- 新居を取得した翌年の12月31日までに入居見込み

- 新居の床面積が50㎡以上

- 新居購入時に返済期間10年以上の住宅ローンを借りている

※譲渡年は、合計所得金額が3000万円超でも損益通算可能ですが、 繰越控除の適用をうける年の合計所得金額は3000万円以下となります。

特定居住用財産の譲渡損失の損益通算及び繰越控除

前述の譲渡損失特例は、買換え時以外で利用することはできません。

ただ、特定居住用財産の譲渡損失の損益通算及び繰越控除は買換え資産がなくても実施可能です。

ただ、条件として所有期間5年超である必要があるので注意しましょう。

幅広い取引事例に適用される制度ですが、親族間など近しい間柄の取引は適用外となるケースも少なくないので注意しましょう。

譲渡所得の1000万円特別控除

平成21年~平成22年に取得した土地を売却する場合、譲渡所得から1,000万円を控除することができます。

5,000万円の特別控除の特例

収用とは公共事業のために国が土地を買い取って利用することです。

道路を開通させたり、大規模な施設を建造したりする際に、予想される範囲の中にポツンとある個人の敷地を購入してしまい、まとめて国の土地としてしまうのです。

国の買取は強制力が働くので、その代わりに高額の特別控除が提供されているのです。

この特別控除を利用するためには、以下の条件を満たしている必要があります。

- 売却した日が買取り等の申出があった日から6ヶ月以内

- 売却した人が最初に買い取りの申し出を受けている(6ヶ月以内に相続した場合を除く)

- 固定資産としての土地を売却した場合

また、以下のような税金優遇制度を利用している場合、併用はできないので注意しましょう。

- 収用等の場合の代替資産の特例

- 収用等の場合の交換処分の特例

- 優良住宅地の形成のために土地等を譲渡した場合の長期譲渡所得の課税の特例

2,000万円の特別控除の特例

区画整理や都市開発といった事業の一環で土地を売却する場合は、2,000万円の特別控除を受けることができます。

この特例を利用するためには、区画面積が最低でも30haである必要があります。

また、以下の特例と併用することができないので注意しましょう。

- 居住用財産・事業用資産の買い替えや交換の特例

- 大規模な住宅地等造成事業の施行区域内にある土地等の造成のための交換等の場合の譲渡所得の課税の特例

- 認定事業用地適正化計画の事業用地の区域内にある土地等の交換等の場合の譲渡所得の課税の特例

- 平成21年及び平成22年に土地等の先行取得した場合の課税の特例

1,500万円の特別控除の特例

造成とは干拓や埋め立てなどをおこない、土地の用途を大きく変更する作業のことです。

国・自治体や民間企業が造成事業をおこなう一環で土地を買い取る場合、1,500万円が控除されます。

800万円の特別控除の特例

農地を農家へ売却した場合、特別に800万円の控除を受けることができます。

近年は農地の取引が活発化させたい、生産緑地法の期限が切れることで売り出される大量の農地の放棄を避けたいという行政の思惑もあり、1,200万円に控除額が引き上げられるといわれています。

不動産売却時の税金(譲渡所得税)を節税する方法

不動産売却を行えば、印紙税や登録免許税に加えて、譲渡所得税が売主に課せられます。

税負担の方法として、先ほど紹介した特別控除を利用する手がありますが、利用するには、所定の条件を満たしておく必要があったり、物件種別や状態によっては、利用できないものもあります。

ここからは、特別控除や特例措置以外で譲渡所得税の軽減を図る方法を2つ紹介します。

方法1】保有期間が5年以上になってから売却する

譲渡所得税の税率は保有期間が長くなるほど軽減されるため、長く保有した後に売却した方が節税になります。

ただし、この方法は間違いなく節税にはなりますが、年数の経過分だけ

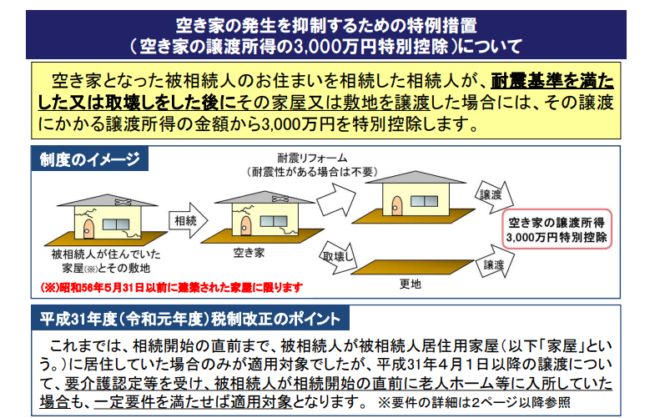

方法2】空き家を相続したら3年以内に売却する

親族が住んでいた空き家を相続したら、相続した日から数えて3年以内に売却すると、3,000万円の特別控除と同じ節税効果が得られます。(空き家の譲渡所得の3,000万円特別控除)

3,000万円の控除が適用されるかどうかは、譲渡所得の節税を行う上で重要な要素です。

特に実家など、物件は取得費用が不透明な場合が多く、取得費用が安く計算されてしまうため、譲渡所得税の計上がしやすいです。

空き家を相続して、住む予定がない場合は、3年以内に売却してしまうのが得策であり、節税効果も3年前後で大きく変わってきます。

不動産売却時の税金に関する動き・変更点【2026年】

動き1】買換え特例や損益通算および繰越控除などの年内実施

買換え特例や損益通算などの特例は、令和7年度(2025年度)税制改正大綱では2025年12月31日までの譲渡が対象となっています。

この特例は長年適用されてきたものなので引き続き適用される可能性が高いですが、来年も継続されるかどうかは来年度の税制改正大綱に記載されるようになります。

動き2】住宅ローン控除制度が2026年以降も延長されるか

住宅ローン控除(住宅ローン減税)とは、特定の条件を満たす物件の新築や増改築で住宅ローン借入をおこなった場合、年末のローン残高に応じた額が所得税から減額されるという制度です。

この制度があることで持ち家購入の負担が軽減されており、中古戸建の購入が促進された部分も少なからずありました。

令和7年度税制改正において、住宅ローン減税の制度内容が変更されました。

<令和7年度税制改正のポイント>

以下のとおり、令和6年と同様の措置を引き続き実施。

○ 借入限度額について、子育て世帯・若者夫婦世帯※が令和7年に新築住宅等に入居する場合には、令和4・5年入居の場合の水準〔認定住宅:5,000万円、ZEH水準省エネ住宅:4,500万円、省エネ基準適合住宅:4,000万円〕を維持する。

※1:年齢19歳未満の扶養親族を有する者、※2:年齢40歳未満であって配偶者を有する者又は年齢40歳以上であって年齢40歳未満の配偶者を有する者が、住宅ローン減税の適用を受ける場合(※1又は※2に該当するか否かについては、入居した年の12月31日時点の現況による)が対象となります。

○ 新築住宅の床面積要件を40㎡以上に緩和する措置(合計所得金額1,000万円以下の年分に限る。)について、建築確認の期限を令和7年12月31日(改正前:令和6年12月31日)に延長する。

この制度は年度ごとに期限が設定されますが、2025年(令和7年)に関しては昨年に引き続き実施されることになりました。

この制度が2026年以降は実施されない場合、売買市場に影響する可能性があります。

※2025年12月時点で、政府・与党は、2025年末で期限を迎える住宅ローン減税を5年間程度延長する方向で調整をおこなっています。

政府・与党は、2025年末で期限を迎える住宅ローン減税を5年間程度延長する方向で調整に入った。中古住宅について、購入者に対する支援を手厚くするため、減税額の拡充などを検討。今後の議論で詳細を詰め、26年度税制改正大綱に盛り込む。

時事通信 内政部「住宅ローン減税、5年延長へ 中古購入への支援拡充―政府・与党」2025年12月03日20時22分配信

不動産売却では税金がかかることを事前に知っておこう

譲渡所得税=税率×{譲渡価格-(取得費+売却費用) }

不動産売却でかかる税金・費用は、それぞれ算出方法や納付期限が異なるため、事前にしっかり確認しておく必要があります。

実際に税金・費用が発生した場合は、3,000万円特別控除や10年超所有軽減税率の特例など、特例控除を利用して課税を軽減することが可能です。

不動産売却でかかる税金を減らすことで、手残りが増えてお得になります。

ただ、高値で売却をした上で節税をしないと意味はありません。

不動産売却にかかる多くの税金・費用は、売却価格に比例して高額になります。

同じマンションを1,000万円で売った場合と2,000万円で売った場合では後者のほうが税金は高額になりますが、(売却価額-税金)の手残りが多いのも後者になります。

例えば譲渡所得税率は所有期間が長いほど減率されますが、その年数分だけ建物は劣化していくので、結果的に損をするようになります。

不動産売却では、まず最大限に高く売ることを目指すことで、はじめて節税の効果が見込めるということは理解しておきましょう。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)