不動産売却で発生する費用や手数料は下記などがあり、売却価格の5~10%ほどになるケースが一般的です。※ケースによっては課されない費用もあります。

- 仲介手数料

- 印紙税

- 抵当権抹消登記費用

- 譲渡所得税

- 土地測量費用

- 不用品の処分費用

- 各種書類の発行費用

- ハウスクリーニング費

- 建物解体費用

- 司法書士の報酬

基本的にコストの金額は売却価格に比例して高まるので、まずは高く売ることを目指すことがおすすめです。

かかる費用を最小限に抑えるには、下記の特例控除の利用も効果的です。

- 3000万円特例控除

- 10年超所有減税率の特例

- 特定居住用財産の買換え特例

不動産売却に必要な費用や手数料をまとめました。

以上の悩みを解決します。

不動産売却にかかる費用としては、様々な税金などが挙げられます。

しかし、その金額は売却額などに応じて変化するので、一様ではありません。

不動産売却時に金額が高いのは、不動産業者に支払わなくてはならない仲介手数料です。

これは、大体売却額の3%を支払わなければならないので、大きな額になります。

こうした費用を合わせるとかなりの出費になるので、常に不動産売却は得をするとは思わず、返済資金の調達は計画的に行っていきましょう。

この記事の監修者

この記事の監修者

| 設立 | 1996年7月10日 |

|---|---|

| 親会社 | Jトラスト株式会社(東京証券取引所スタンダード市場) |

| 免許登録 |

|

| 事業内容 |

|

| 加盟団体 |

閉じる

この記事の監修者

この記事の監修者

| 事務所名 | 家計とマイホーム相談室 |

|---|---|

| HP | my-home-fp.com |

| 所在地 | 愛知県名古屋市中村区名駅4丁目-15-19 大清ビル4階 |

| TEL | 052-766-6826 |

🔳資格等

- CFP(サーティファイド・ファイナンシャル・プランナー)

- 住宅ローンアドバイザー

- 宅地建物取引士

- 公認ホームインスペクター(NPO法人日本ホームインスペクターズ協会)

- 金城学院大学非常勤講師

建設業界歴26年の、建築に精通した住宅専門ファイナンシャルプランナー。

住宅購入者の味方として、資金計画・住宅ローン、物件・住宅会社選びや建物検査、さらに入居後のライフプランまで一貫して、マイホーム購入を成功に導く専門家。1000組を超す住宅取得や家計改善を診たノウハウを、「マイホーム予算診断」など独自に体系化している。現在、住宅専門誌への執筆ほか、大学や自治体、住宅金融支援機構などで年90回以上講演。売り手主導で”クレーム産業”と呼ばれる住宅・不動産業界の体質を変え、買い手主導の家づくりを世に広めるべく、奮闘中。1971年神奈川県鎌倉市生まれ、愛知県津島市在住。

閉じる

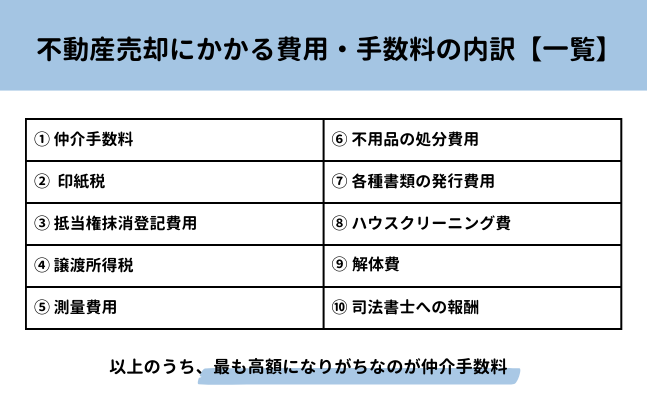

不動産売却にかかる費用・手数料の内訳【一覧】

不動産売却でかかる費用を支払う流れ順にまとめました。

このうち、最も高額になりがちなのが仲介手数料で、売却価格が3,000万円の場合、仲介手数料は96万円(消費税抜)かかります。

その他だと、譲渡所得税は主に不動産の売却価格が購入価格を上回った場合に、超過分に対してかかる税金です。

ただし、基本的には購入時と比較して売却時の資産価値は築年数の経過によって下落するため、発生するケースは多くありません。

仲介手数料、譲渡所得税以外の費用の中には必ずかかるものと状況に応じて選択できるものがありますが、必ずかかるものだと、各費用は1~3万円ほどです。

ここからは、それぞれの費用の内訳や計算式、節約対策などをわかりやすく解説していきます。

仲介手数料

仲介手数料は売買契約成立後、仲介業者に対して支払う報酬金です。

多くの場合、不動産売却でかかる費用の中で最も高額となります。

仲介手数料は、売却額に応じて以下のように決まっています。

| 売却額 | 仲介手数料(法定の上限額) |

|---|---|

| 200万円以下 | 売却額×5% |

| 200万円超400万円以下 | 売却額×4%+2万円 |

| 400万円超 | 売却額×3%+6万円 |

マンションが1,000万円で売却できた場合、仲介手数料は1,000万円×3%+6万円=36万円となります。

仲介手数料は宅地見物取引業法で上限が決められています。

実際の売却額に対応する仲介手数料の上限額は、下記の通りです。

| 売却額 | 仲介手数料の計算 | 仲介手数料(法定の上限額) |

|---|---|---|

| 200万 | 10万円+消費税 | 11万円 |

| 400万 | 18万円+消費税 | 19.8万円 |

| 500万 | 21万円+消費税 | 23.1万円 |

| 1,000万円 | 36万円+消費税 | 39.6万円 |

| 2,000万円 | 66万円+消費税 | 72.6万円 |

| 3,000万円 | 96万円+消費税 | 105.6万円 |

| 4,000万円 | 126万円+消費税 | 138.6万円 |

| 5,000万円 | 156万円+消費税 | 171.6万円 |

| 6,000万円 | 186万円+消費税 | 204.6万円 |

| 7,000万円 | 216万円+消費税 | 237.6万円 |

| 8,000万円 | 246万円+消費税 | 270.6万円 |

| 9,000万円 | 276万円+消費税 | 303.6万円 |

| 1億円 | 306万円+消費税 | 336.6万円 |

仲介手数料は成功報酬に分類されるので、売買が成立した後に支払います。

仲介手数料は売買価格が分かっていないと算出出来ない為、売買価格が決まっていない状態で手数料の金額を提示された場合、不動産会社がおかしいと認識しましょう。

支払いのタイミングは、不動産会社によって異なります。

一般的に契約時に50%・引き渡し時に50%と分けて支払います。

仲介手数料の支払いは不動産売却で重要なポイントなので、媒介契約を行う際に仲介手数料の支払いタイミングをしっかり聞いておきましょう。

印紙税

印紙税は、国によって納付額を定められている税金です。

印紙税は、売却額に応じて決まっており、軽減税率が適用され以下の通りとなっています。

| 不動産売却代金 | 印紙税額 |

|---|---|

| 100万円以下 | 500円 |

| 500万円以下 | 1,000円 |

| 1,000万円以下 | 5,000円 |

| 5,000万円以下 | 10,000円 |

| 1億円以下 | 30,000円 |

| 5億円以下 | 60,000円 |

| 10億円以下 | 16万円 |

こちらは、売買契約時に契約書の提出用(買主分)と保管用(売主分)に貼り付ける形で納付します。

つまり、家を4,000万円で売った時の印紙税は10,000円×2=20,000円となります。

参考:国税庁 印紙税額の一覧表(その1)第1号文書から第4号文書まで

抵当権抹消登記費用

抵当権抹消登記費用とは、登録免許税と登記を司法書士に依頼した際の報酬を合算した金額のことを指します。

登録免許税とは、売主が所有権を移転したり、ローンで新居を購入したりした際に概要や権利を登記簿と記載するための税金です。

ローンで新居を購入する際には抵当権の設定が必要ですが、このときに借入額の1000分の4の登録免許税が課されます。

一定条件を満たすと0.1%になる軽減措置が適用されます。

一方、不動産を売却する時にローンの残債がある場合あはローンを完済して抵当権を抹消します。

抵当権抹消登記の登録免許税費用は1つの不動産ごとに1,000円となります。

参考:法務局 抵当権の抹消登記に必要な書類と登録免許税

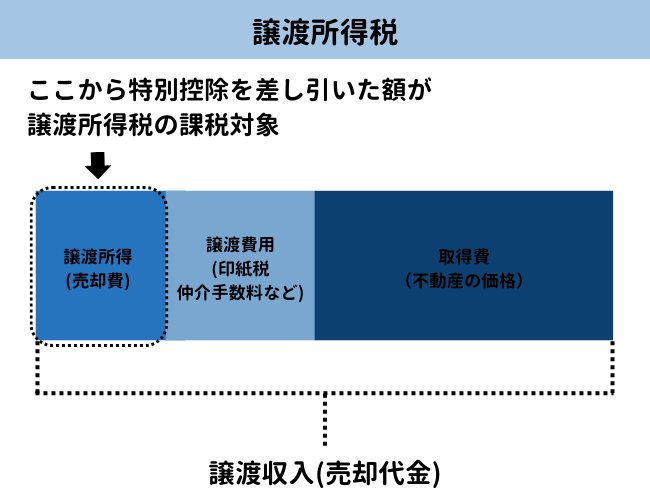

譲渡所得税

不動産を売却して利益が出た場合、譲渡所得税が発生します。

課税額は、以下の計算式で求めます。

取得費とは売った不動産を取得した際にかかった費用の合計額で、建物の場合は、減価償却費を差し引いて求めます。

次に、売却費用は不動産売却によって発生したさまざまな費用・税金の合計額です。

最後に税率に関してですが、こちらは物件の所有期間が何年の時点で売ったかによって、以下のように変化します。

(復興特別所得税含む)

| 税金の種類 | 所有期間5年以下 | 所有期間5年超10年以下 | 所有期間10年超の居住用財産 (課税譲渡所得が3,000万~9,000万円の分) |

|---|---|---|---|

| 所得税 | 30.63% | 15.315% | 10.21% |

| 住民税 | 9% | 5% | 4% |

参考:国税庁 土地や建物を売ったとき

土地測量費用

土地や戸建て(建物+土地)を売却する場合、事前に土地の面積・境界線を明確にする必要があります。

土地測量は、不動産会社ではなく専門の測量業者がおこなう作業で、境界線を確認、確定し、測量図を作成します。

測量費用は、一般的には35万円~45万円、土地が私道に接している場合は60万円~80万円となります。

私有地、国有地に土地が面している場合、官民立会いの必要があるので費用が通常より30万円ほど高くなってしまいます。

また、それ以外にも以下のような場合は費用が高くなりがちです。

- 印鑑証明書の取得が必要

- 土地の形が複雑

- 近所付き合いが悪く、測量の協力・承認がない

- 面積が非常に大きい

土地の面積が大きく、測量にかかる時間・労力が増える場合も費用は高くなります。

一般的に200坪前後の土地なら80~150万円、1000坪前後なら100~200万円ほどとなり、更に官民立会いが必要なら最高で300万円以上かかることもあります。

不用品の処分費用

売却の際に不用品を捨てるのにも費用がかかります。

家具ならば無料で捨てられますが、暖房など備え付けの住宅設備が故障している場合は修理費用を売主が負担します。

ただこれは交渉次第でどうにでもなる部分ではあります。

不動産の売買契約はかなり自由に執り行えるので、例えば家具をそのままにしておくか、処分するかといった話し合いをするのも許されています。

マンションから戸建てに住み替える人に綺麗な家具を残しておけば、購入コストも省けて喜ばれるでしょう。

それでも処分してほしいと言われたら、売却価格に費用を一部上乗せしてもらうこともできます。

値引きできるかどうかは話し合い次第といったところでしょう。

各種書類の発行費用

不動産売却では、以下の書類を公的機関から発行してもらう必要があります。

- 身分証明書

- 印鑑証明書

- 住民票

- 登記済権利書または登記識別情報

- 固定資産税通知書

- 固定資産税評価証明書

- その他書類

自治体や法務局で取得する書類は1枚300~400円程度ですが、例えば耐震証明書を取得したいといった場合は、検査費も含むのでコストが高額になります。

事前に確認して費用のシミュレーションをしましょう!

ハウスクリーニング費

不動産の実際の価値はアクセスや築年数、面積などによる部分が大きく、表面上の見映えなどはあまり考慮されません。

ただ、売買は人あってのものなので、掃除が徹底されている家なら成約率はその分高くなります。

特に浴室、洗面所、トイレなどの水回りは第一印象に大きく関わるので綺麗にしたいところですが、自力で限界があるなら、いっそハウスクリーニング業者に依頼するのがおすすめです。

ハウスクリーニングを業者に依頼したときの費用相場は、以下の通りです。

| 場所 | 費用相場 |

|---|---|

| 浴室 | 10,000~20,000円 |

| 洗面所 | 6,000~10,000円 |

| トイレ | 6,000~13,000円 |

| キッチン | 10,000~24,000円 |

| レンジフード | 10,000~20,000円 |

上の箇所をすべて依頼すると、総額で6~8万円ほどの費用となります。

建物解体費用

マイホーム(建物+土地)を売る際に、建物部分の築年数が経ちすぎて価値がない場合は、建物を解体して土地のみで売り出すほうが、短期かつ高額で売却されやすいです。

ただ、いずれ解体するにしても、建物付きで土地を売るメリットもあるので、売買契約前~引き渡し前に業者に依頼して、費用を支払うのがおすすめです。

このときにかかる費用の相場は、20,000円~50,000円/坪となります。(構造によっても変化)

司法書士の報酬

あなたの物件にいくつの登記手続きが必要かによって司法書士の報酬は変わりますが、基本的には1つの手続きあたり5,000円で、計15,000円ほどを支払うことが多いです。

支払いは登記変更手続きのタイミングで登録免許税とまとめて支払うのが一般的です。

司法書士は不動産会社が紹介してくれますが、最近は自分でネットを使って探すケースも増えてきました。

不動産会社がおすすめする司法書士に依頼するのが最もスムーズですが、実は不動産会社が悪徳業者で司法書士もグルという場合、被害は甚大になるので注意しましょう。

不動産売却の手数料・費用を安く抑えるポイント

「不動産売却でかかる手数料や費用を安く抑えることはできないの?」と思う人は多いです。

仲介手数料や税金はコツを抑えておくことによって安く済ませることができます。

これから不動産売却でかかる手数料・費用を安く抑えるコツを紹介するので、チェックしておきましょう。

仲介手数料は割引特典を貰ってお得に支払う

仲介手数料は慣例により原則、上限額そのままが請求されます。

交渉したところで値引きに応じてくれることはまずありません。

また、仲介業者を挟まずに個人売買をすれば仲介手数料はかかりませんが、利益・安全面から不動産のプロに任せるほうが良いです。

コストを抑えたいなら、仲介手数料の割引制度がある仲介業者と契約するのがおすすめです。

| ページリンク | 割引特典の内容 |

|---|---|

| 三井のリハウス |

|

| 住友不動産ステップ(旧 住友不動産販売) | 再度のお取引特典:2度目の成約でギフト券10万円分プレゼント |

| 東急リバブル |

|

| 京王不動産 | リピーター制度:再度の利用で仲介手数料1割引き |

割引特典を常時提供している不動産会社はごく一部ですが、春先など売買が盛んな時期にキャンペーンとして値下げ特典を実施する業者もあるので、随時チェックしておきましょう。

ハウスクリーニングは複数業者に見積をしてもらう

ハウスクリーニングも、複数業者に見積りを出してもらい、最安値のところに依頼をするという方法が有効です。

業者によって水回りにキッチンが含まれていなかったり、他の箇所もセットでクリーニングしてくれたりするので、費用はかなり細かく分かれます。

以下に自分で掃除する際のポイントを載せておくので、できるところは自分でやって、一部を業者に依頼するというのが、もっとも費用を抑えられておすすめですよ!

| 場所 | ポイント |

|---|---|

| キッチン | コンロやシンクを優先的に磨き上げる。生ごみのニオイはしっかり消臭 |

| 洗面所 | 6,000~10,000円 |

| 浴室・洗面所 | カビ・水垢・鏡の曇りを清掃。内覧時には全体が乾いた状態になっているようにする |

| トイレ | におい、カビ、水垢やホコリを清掃 |

| リビング・ダイニング | ものを整理整頓し、広い印象を与える |

| キッチン | コンロやシンクを優先的に磨き上げる。生ごみのニオイはしっかり消臭 |

| 玄関 | 靴・傘はしっかり収納。床(三和土)は水拭きしておく |

| ベランダ・バルコニー | 洗濯物はすべて取り込んでおく。床を拭き掃除し、余計なものは置かない |

| 窓ガラス | ガラス・網戸を拭き、日光がより入るようにする |

| クローゼット・ロフト | 中を見られることも想定して整理整頓。荷物を押し込まない |

自治体の補助金制度を利用する

不動産売却の費用を抑える方法として、自治体の補助金・助成金制度を利用する方法があります。

近年は「空き家」対策の補助金制度が多くみられ、複数の自治体で採用されています。

地域によって金額は様々ですが、老朽化が進んでいる空き家を売却すると補助金が数十万円もらえるので、費用を浮かせることが可能です。

自治体の補助金制度がないか、自治体に問い合わせて事前に確認しておきましょう。

複数社に査定依頼する

複数の不動産会社に査定依頼をすることで、費用を抑えることも可能です。

不動産売却にかかわる費用は、売却活動の進め方などにもよるため会社ごとに多少異なります。

そのため複数の不動産会社に査定依頼をしてかかる費用を把握すると、できるだけ安い費用で対応してくれる会社を見つけられます。

また複数社に依頼することで相場を把握できるので、相場から大幅にずれている悪徳業者を避けることも可能です。

不動産売却を複数社にする場合は、一括査定サービスを利用すると手間がかからずおすすめです。

値引き交渉をする

不動産会社によっては、費用の値引き交渉に応じてくれるケースがあります。

よく値引き交渉に応じてくれる費用としては、次の項目があげられます。

- ハウスクリーニング費

- 引っ越し費用

- 解体費

見積りをしてもらって予算を少しオーバーしてしまった場合などは、値引き交渉をしてみましょう。

不動産売却の費用を抑えられる特例制度

不動産売却で発生した費用は、一定の条件を満たしている場合に減免される特例制度が設けられています。

条件に当てはまっている場合は大きな節約になるので、積極的に活用していきましょう。

ここからは、不動産売却の費用を安く抑えられる特例を紹介していきます。

3000万円特例控除

居住用不動産(マイホーム)を売却した時に、課税対象額(譲渡所得)から最大3,000万円を差し引ける制度です。

この特例を利用することが出来れば、譲渡所得税の発生をほとんどの場合に回避することが出来ます。

また、3000万円特別控除は1物件あたり最大3000万円が控除されるのではなく、不動産の所有者(共有者)1人につき3000万円が控除される仕組みとなります。

この特別控除は適用条件が多いため、利用を検討している方は事前に条件を確認する必要があります。

- 売却住宅に住まなくなってから3年が経過した日の属する年の12月31日までに売る

- 住宅を売るまでにその他の土地活用をして利益を得てはいけない

- 売った年から3年前まで3,000万円特別控除を受けていない

- 売り手と買い手が親子などの特別な関係にない

人が住んでいない家などを売却する場合、相続した日から3年経過した日の属する年の12月31日までに売る必要があります。

売却を検討している人はなるべく早い段階から行動しましょう。

参考:国税庁 マイホームを売ったときの特例

10年超所有減税率の特例

所有し始めてから10年以上経過した段階でマイホーム(居住用不動産)を売却すると、譲渡所得税の税率が引き下げられます。

こちらの特例は3000万円特別控除の条件に加えて、物件購入から10年以上経過しているのが適用条件となります。

そのため、3,000万円特別控除で譲渡所得が残ったとしても、税率を軽減することが可能です。

参考:国税庁 マイホームを売ったときの軽減税率の特例

特定居住用財産の買換え特例

マイホームの買い替えをおこなった場合に、条件を満たしていれば譲渡益への課税の繰り延べができる特例です。

この特例を利用すると、本来は買い替え時に納付が必要な譲渡所得税が、新しく買い替えたマイホームを売却する時の支払いに変更されます。

マイホームの買い替えでは引っ越し代なども含めて様々な出費が発生するので、課税を先延ばしにできるのは大きなメリットとなります。

ただし、この特例は次の物件売却のタイミング以降は納付を先延ばしでいないので注意が必要です。

参考:国税庁 特定のマイホームを買い換えたときの特例

損益通算

不動産売却をすると、譲渡所得がマイナスになることもあり得ます。

その際には譲渡所得税はかかりませんが、損益通算をするために確定申告しておきましょう。

損益通算とは、ある所得で損失が出た際に、ほかの所得と合わせて利益と損失を相殺することです。

損益通算すると所得が減って課税対象となる所得金額が抑えられるため、税金を減らすことができます。

また翌年以降に繰り越すこともできるので、確定申告はしておくと良いです。

不動産売却の手数料・費用の注意点

不動産売却は大きな金額が動く分、費用も高額になるケースが多いです。

そのため、売却前に仕組みを知っておかないと、トラブルに繋がることもあります。

ここからは、費用・手数料の支払いで知っておくべきポイントを解説します。

注意点1】費用の支払いは売却価格の5%に抑える

不動産売却で発生する手数料・費用の総額は支払うべきところは払う必要がありますが、できるだけ支払いを抑えることが大切です。

目安としては、手数料・費用の総額を売却価額の5%以下に収めることを目指しましょう。

費用総額の相場は、売却価格の5~10%になることが多いです。

利益の1割を費用で持っていかれる場合、その後の引っ越しなどはかなり厳しいものになります。

不動産売却を成功させるには、引かれる分を減らす考えも重要です。

注意点2】費用を削り過ぎるとリスクにつながる

不動産売却は、仲介を頼まずに、売買契約を行うことも可能ですし、この際には、様々な費用を支払う必要もありません。

しかし、個人間でこのような高額取引を行うのは、かなりの危険性が伴います。

また、個人間で取引を行った場合、気付かないうちに違法取引をしてしまう場合もあります。

費用を支払うことは、安全性の担保に繋がっている面があることを理解しましょう。

注意点3】余裕をもって資金を準備しておく

不動産売却では手数料や税金など、様々な費用が掛かります。

不動産を売却してもらえる売却益よりも先に支払う必要がある費用もあります。

そのためどのような費用をいつ支払う必要があるのか事前に確認して、ある程度資金に余裕をもって準備しておきましょう。

売却益で費用を支払おうと考えていると、物件の売却費用が安く支払いきれないこともあります。

どの程度費用がかかるか、売却益がどの程度かは不動産会社に質問しておくと良いです。

注意点4】わからないことはすぐ不動産会社に相談する

わからないことがあれば、すぐに不動産会社に相談しましょう。

不動産売却では売り主がやるべきことが多いので、初めてやる際は不安に感じる人も多いです。

不動産会社は売却活動にも慣れているので、少しでも困ったことやわからないことがあればこまめに質問して悩みを解消しておきましょう。

資金面でも相談しておくと、費用を抑える方法を紹介してくれることもあります。

また、質問することも増えるため、すぐにレスポンスをくれる営業担当者を選んで担当してもらうことも重要です。

不動産売却活動が滞りなく進むように、相談しやすい会社を選んでおきましょう。

不動産売却の費用に関するポイントをおさらい

不動産売却の費用に関するポイントをおさらいしましょう。

相続した不動産を売却したらどんな費用がかかる?

- 仲介手数料

- 譲渡所得税

- 印紙代など

不動産の売却にかかる所得税も用意が必要です。

相続時にも登録免許税などのコストがかかるので注意しましょう。

不動産売却で費用が発生した場合に確定申告は必要?

不動産の売却によって500万円の利益が出ると、その500万円が課税対象となります。

ほかにも、不動産売却で利益が出ると譲渡所得税の対象になります。

不動産売却の費用で経費として計上できるものはある?

- 仲介手数料

- 売買契約書に添付する収入印紙代

- 解体費用

- 登録免許税

- 不動産取得税

- 不動産の登記手続きを司法書士に頼んだ場合の報酬

- リフォーム費用

- 立退き料

- 違約金

- 名義書換料など

経費として計上できる範囲に不安がある場合は、税理士や司法書士などに相談してください。

不動産を売却した価格と手取りはどれくらい違う?

例を挙げると、譲渡所得の算出方法は計算式になります。

住居用の物件であれば300万円の特別控除が受けられることは、譲渡所得を計算するときのポイントです。

譲渡所得の他に仲介手数料といった経費もかかるので注意しましょう。

仲介手数料は買主と売主のどちらが払うの?

不動産の買主と売主が、それぞれ同じ不動産会社に依頼している場合はどちらも仲介手数料支払いの義務があります。

買主または売主の立場に関わらず、売買の契約者は不動産会社に仲介手数料を支払わなくてはなりません。

司法書士に登記を依頼しないとどれくらい安くなる?

不動産登記を司法書士に依頼した場合の費用の目安は、以下の通りです。

所有権移転登記の依頼費用は、種類や不動産の購入価格で左右されるでしょう。

依頼相場は、地域によっても差があります。

ただし、司法書士に登記を依頼しない場合、登記申請書といった書類も自分で用意しなくてはなりません。

費用を安くしたいばかりに、煩雑な手続きが必要なことがあるので注意してください。

不動産売却の成功には費用の把握が必要

不動産売却を成功させようと思ったら、売却時にかかる諸費用を把握しましょう。

しっかりと計画を立てて進めていく必要があります。

かかる費用をしっかりと支払うことで、安全性の高い不動産売買が成立します。

特に不動産売却が初めての方は、費用の支払いも想定した資金計画を立てていきましょう。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)