居住用不動産の場合、3,000万円特別控除で売却益部分を最大3,000万円分控除することが可能で、これにより譲渡所得税の発生を減免することが可能です。

3,000万円特別控除の適用条件の概要は下記の通りとなります。

- 自己の居住用不動産である

- 居住中・または居住しなくなってから3年以内の売却である

- 親子や夫婦、生計を一にする親族などの関係者間の売買ではない

- 売却した年の前年および前々年に、買い替え特例などを受けていない

- 住宅ローン控除と併用していない

- 売却の翌年に確定申告をおこなっている

- 控除を受けるための一時的な入居ではない

ただし、3,000万円特別控除は適用範囲が決まっているので、注意が必要です。

- 店舗と居住部分の兼用住宅 居住部分のみ

- 共有名義の物件 各名義人が適用できる

- 土地と建物が別名義 建物部分のみ

※(土地の所有者は条件を満たした場合のみ適用)

また、相続物件の場合や共有名義の不動産の場合は、適用条件が異なるため注意が必要です。

不動産を売却すると、税金の支払いが必要になる場合があります。

不動産売却の利益が出るほど税金は高額になりますが、控除を利用すれば税金を安く抑えることが可能です。

居住用財産の3,000万円特別控除は節税効果が大きく、不動産売却時に最初に検討したい控除です。

本記事では不動産売却で利用できる3,000万円特別控除の適用条件や必要書類、注意点などを解説します。

3,000万円特別控除と併用できる制度、特別控除も紹介しますので、税金をできる限り減らしたい方は参考にしていただければと思います。

この記事の監修者

この記事の監修者

宅地建物取引士、1級ファイナンシャル・プランニング技能士、CFP認定者。

相談、執筆・監修、講演・講師、取材協力、メディア出演など多方面で活動する独立系ファイナンシャルプランナー。

全国1000名以上から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。

年300本の執筆・監修を手掛けながら、学校法人専門学校では非常勤講師として金融リテラシー講義を毎週行っている。

●水野総合FP事務所のホームページ

(https://mizunotakashi.com/)

閉じる

3,000万円特別控除=譲渡所得を控除する制度

3,000万円特別控除は、譲渡所得に課される税を軽減できる特別控除のことです。

居住用物件や相続物件を売却する際、購入時よりも売却価格が上回っていれば、「売却益=譲渡所得」が発生します。

この譲渡所得が発生した場合に譲渡所得税が課せられ、譲渡所得が多くなるほど、譲渡所得税も高額になっていく仕組みです。

譲渡所得の計算方法

譲渡所得を計算式で表すと以下のようになります。

算出した譲渡所得に対して税率をかけて、譲渡所得税が計算されます。

売却時にかかった費用(譲渡費用)は、譲渡所得から差し引いて計算します。

3,000万円特別控除は、この譲渡所得を最大3,000万円分控除できるという仕組みなので、譲渡所得が3,000万円以下の場合、譲渡所得税は発生しません。

譲渡所得が発生するケース

3,000万円特別控除の対象になるのは居住用不動産(マイホーム)のみですが、こちらは築年数の経過によって建物の資産価値が下がるのが一般的なため、売却価格が購入価格を上回るケースはそこまで多くありません。

近年では、リーマンショックや東日本大震災で不動産市況が落ち込んだ時に安値で購入した物件を、東京オリンピック特需に沸く2018、2019年あたりに売却して譲渡所得が発生したケースで増えました。

さらに、現在新築マンションの価格高騰が続いているため、新築時に購入した都市部のマンションなどを築年数が浅い段階で売却すると、譲渡所得が発生しやすくなっています。

3,000万円特別控除の適用条件

3,000万円特別控除の適用条件の概要は下記の通りとなります。

- 自己の居住用不動産である

- 居住中・または居住しなくなってから3年以内の売却である

- 親子や夫婦、生計を一にする親族などの関係者間の売買ではない

- 売却した年の前年および前々年に、買い替え特例などを受けていない

- 住宅ローン控除と併用していない

- 売却の翌年に確定申告をおこなっている

- 控除を受けるための一時的な入居ではない

3,000万円特別控除の適用範囲

3,000万円特別控除は、居住用不動産の居住部分に対して適用されるものです。

居住用不動産とは、本人や家族が実際に住んでいた家や土地のことです。

ただ、自営業者などの店舗兼住宅では、1階部分を店舗として活用しているケースもあるので注意が必要です。

以下に、ケース別の適用範囲をまとめました。

| ケース | 適用範囲 |

|---|---|

| 店舗と居住部分の兼用住宅 | 居住部分のみ |

| 共有名義の物件 | 各名義人が適用できる |

| 土地と建物が別名義 | 建物部分のみ ※(土地の所有者は条件を満たした場合のみ適用) |

適用範囲に関して事前にチェックしておきましょう。

不動産売却で3,000万円特別控除が適用される条件

不動産売却で3,000万円特別控除が適用される条件は、不動産の条件によって違いがあります。

- 相続物件の場合

- 共有名義の不動産の場合

それぞれ解説します。

相続物件の場合

2016年に法改正がおこなわれ、親が住んでいて相続後は空き家のままになっている自宅に関しても、相続で取得した相続人に対して3,000万円特別控除が適用されるようになりました。

特例が適用される相続物件の条件は、以下の通りです。

- 相続または遺贈により取得した家屋・敷地である

- 平成28年(2016年)4月1日~令和9年(2027年)12月31日の間に売却している

- 昭和56年(1981年)5月31日以前に建築されている

- 区分所有建物登記がされていない

- 相続開始まで被相続人の一人暮らしだった

- 相続開始日から3年を経過する日の属する年の12月31日までに売却している

- 売却代金は1億円以下である

- 売却した家屋・敷地に対して他の特例控除を利用していない

- 同じ人から相続した別の家屋・土地で同様の特例控除を利用していない

- 親族間売買ではない

共有名義の不動産の場合

共有名義の不動産の場合、3,000万円特別控除の適用範囲が複雑になります。

共有名義の不動産に3,000万円特別控除を適用させる場合は、以下の2点をおさえておきましょう。

- 3,000万円特別控除の適用は1人ずつとなる(1人につき最大3,000万円)

- 3,000万円特別控除の枠が余ったら、土地部分も控除できる

例えば2人の共有名義人がいる場合、持分の割合に応じて控除額の上限は以下の通り割り振られます。

| 名義 | 譲渡益の分配 | 控除額の上限値 |

|---|---|---|

| 建物・土地ともに2人で共有 | 持分に応じて分配 |

|

| 建物・土地を別名義で共有 | 持分に応じて分配 |

|

| 建物・土地のいずれかを共有・もう片方は1人名義 | 共有の不動産は持分に応じて分配 |

|

3,000万円特別控除を適用するための必要書類

3,000万円特別控除を利用する際は、必要書類を集めた上で申請しなければいけません。

必ず必要となる書類は以下の2点です。

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]

- 住民票の写し

譲渡所得の内訳書の記入は複雑です。

![譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]](http://gro-bels.co.jp/labo/wp-content/uploads/譲渡所得の内訳書確定申告書付表兼計算明細書土地・建物用-e1768449433452.jpg)

トラブルを避けるためにも、税務署に記載方法を相談するか、税理士に作成を依頼することをおすすめします。

相続物件に3,000万円特別控除を適用させる際の必要書類

相続物件の場合は、以下の5種類の書類提出が必要です。

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]

- 登記事項証明書

- 被相続人居住用家屋等確認書

- 耐震基準適合証明書または建設住宅性能評価書の写し

- 売買契約書の写し

通常の提出書類に加えて、相続状況が確認できる書類も必要になります。

相続した空き家の状況によっては他の書類が必要となる場合がありますので、詳しくは税務署に確認しましょう。

3,000万円特別控除を利用した不動産売却の計算シミュレーション

3,000万円特別控除を利用することで不動産売却時に支払う税金にどのような違いが出るのかシミュレーションしてみます。

- 3,000万円特別控除を利用しない場合

- 3,000万円特別控除を利用した場合

シミュレーションは上記の2つに分けて、同じ条件で行います。

| 項目 | 金額 |

|---|---|

| 購入価格(取得費) | 3,500万円 |

| 売却価格(譲渡価額) | 5,000万円 |

| 諸費用(仲介手数料など) | 200万円 |

| 所有期間 | 8年(長期譲渡所得として計算) |

3,000万円特別控除を利用しない場合

こちらの式に当てはめて計算すると以下になります。

=1,300万円

この計算によって、譲渡所得1,300万円に税金がかかります。

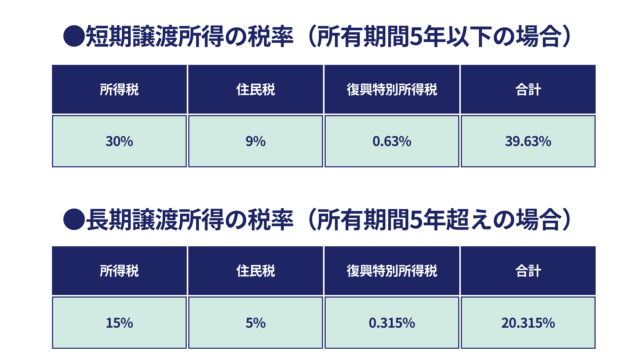

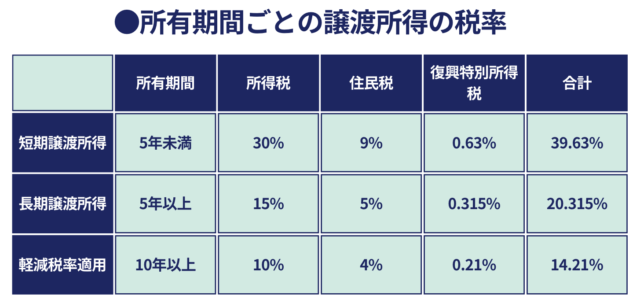

譲渡所得税は所有期間によって税率が変化します。

今回シミュレーションする不動産は所有期間が8年のため、長期譲渡所得の税率で計算します。

住民税…1,300万円×5%=650,000円

復興特別所得税…1,300万円×0.315%=40,950円

譲渡所得税…2,640,950円

3,000万円特別控除を利用した場合

3,000万円特別控除を利用すると、以下の計算式となります。

=5,000万円-(3,500万円+200万円)-3,000万円

=-1,700万円=0円

3,000万円特別控除を利用すると、課税対象となる譲渡所得が0円以下になるため、譲渡所得税は一切かかりません。

3,000万円特別控除を適用することで、約264万円が節税できる計算になります。

3,000万円特別控除を利用する際の注意点

3,000万円特別控除を利用する際は、いくつかの注意点を押さえておく必要があります。

- 親族間売買では3,000万円特別控除は適用されない

- 3,000万円特別控除の利用から3年は他の特例を利用できない

- 居住用不動産を解体済みでも条件付きで控除可能

それぞれ解説します。

【注意点1】親族間売買では3,000万円特別控除は適用されない

親子・夫婦などの親族間の売買では3,000万円の特別控除は適用されません。

これは内縁関係の人や親族経営の法人同士なども含まれます。

親族間売買では関係性が深いため、相場よりも安い価格で取引されたり、税務署にみなし贈与財産と判断されたりするケースが多いです。

このような事例から、3,000万円特別控除による課税逃れを防ぐために、適用の対象外となっています。

ただ、離婚時の財産分与は配偶者という扱いにはならないので、3,000万円特別控除を利用できます。

【注意点2】3,000万円特別控除の利用から3年は他の特例を利用できない

3,000万円特別控除は、3年に一度しか適用できない仕組みとなっています。

前年や前々年に3,000万円控除や他の特例を受けていないことが適用条件になっており、3,000万円特別控除の適用から3年間は「マイホームの譲渡損失についての損益通算及び繰越控除の特例の適用」「マイホームの買換えやマイホームの交換の特例の適用」などの他の特例を適用することはできません。

住宅ローン控除や認定長期優良住宅の特別控除などもこの期間内は利用できないので注意しましょう。

ただし、所有期間10年超の軽減税率とは重複適用できます。

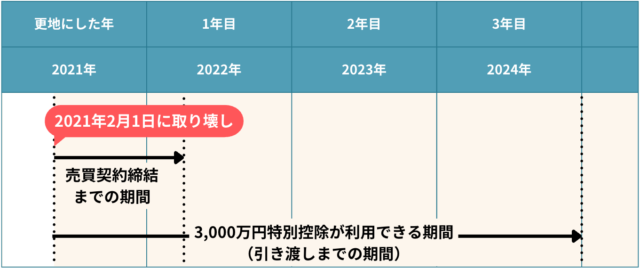

【注意点3】居住用不動産を解体済みでも条件付きで控除可能

3,000万円特別控除は居住用不動産に利用する控除で、本来敷地のみの譲渡には適用されません。

しかし、家屋を取り壊して更地にした場合、1年以内に売買契約を結ぶことを条件に、住まなくなった日から3年目の12月31日までに引き渡しが成立すれば、更地の売買でも特別控除の利用が可能です。

この場合、建物を解体して1年以内に買主が見つからず売買契約ができないと、3,000万円特別控除が使えなくなります。

先に建物を解体する場合は、適用期間にも注意しましょう。

- 買換え特例…不動産を取り壊した年の1月1日時点で所有期間が10年を超えていることが条件

- 軽減税率の適用…不動産を取り壊した年の1月1日時点で所有期間が10年を超えていることが条件

- 繰越控除…不動産を取り壊した年の1月1日時点で所有期間が5年を超えていることが条件

3,000万円特別控除の適用要件でも控除対象にならないケース

3,000万円特別控除は、一定の要件を満たしている場合にのみ適用されます。

しかし、要件をクリアしているつもりでも、以下のケースでは控除が認められないことがあります。

- 居住用不動産と認められない場合

- 同じ土地や建物を取得した場合

- 転売目的で短期間の所有の場合

- 別荘やセカンドハウスの場合

- 確定申告をしなかった場合

適用外になる条件を詳しく確認しておきましょう。

居住用不動産と認められない場合

居住用不動産として認められることが3,000万円特別控除の前提条件です。

しかし、売却した物件が次のような状況だと居住用とみなされず、控除の適用対象外になります。

- 単身赴任などで空き家になっている場合

- 賃貸物件として第三者に貸していた場合

- 自分自身が居住せず、親族が住んでいた場合

同じ土地や建物を取得した場合

同じ土地や建物を再度取得して売却した場合、控除は認められません。

再取得後にリフォームや建て替えをしても対象外となります。レアケースだと思いますが、頭に入れておきましょう。

転売目的で短期間の所有の場合

不動産を短期間で転売した場合、税法上では投機的売買とみなされ、3,000万円特別控除の適用外となります。

この場合、居住用ではなく営利目的と判断される可能性が高いです。

別荘やセカンドハウスの場合

別荘やセカンドハウスは、日常生活では使用していないとみなされ、3,000万円特別控除の対象にはなりません。

- 別荘…週末や長期休暇のみで利用している

- セカンドハウス…単身赴任時の家族の住まいなど

確定申告をしなかった場合

3,000万円特別控除を適用するには、必ず確定申告が必要です。

3,000万円特別控除は要件をすべて満たしていても、確定申告をしなければ自動的に適用されるものではありません。

確定申告は不動産売却をした翌年の2月16日~3月15日におこなうのが一般的です。

不動産売却の確定申告は手続きが複雑なため、経験のない方は戸惑うかもしれません。

申告書に記載する金額の誤りを防ぐため、一連の申告手続きについて税理士への依頼も検討してみましょう。

3,000万円特別控除と併用できる制度・特例控除

一定の要件を満たしたうえで不動産を売却すれば、3,000万円特別控除と併用できて、節税効果を高められる特例は他にもあります。

ここでは、3,000万円特別控除と併用可能な制度・特例を紹介します。

3,000万円特別控除と軽減税率は併用できる

売却する不動産の所有期間が5年以下だと税率が高く、5年超だと税率が低くなりますが、所有期間が10年を超えている居住用財産(マイホーム)を売却をした場合、一定の要件を満たせば軽減税率が適用されます。

この軽減税率は、3,000万円特別控除との併用が可能なため、10年超所有した住宅の売却時には、譲渡所得税の負担をさらに軽減できる効果があります。

居住用財産を売却し、3,000万円特別控除を利用しても譲渡所得が発生する場合、6,000万円以下の部分にのみ軽減税率が適用されます。

| 課税長期譲渡所得金額 | 所得税 | 住民税 |

|---|---|---|

| 6,000万円以下の部分 | 10% | 4% |

| 6,000万円を超える部分 | 15% | 5% |

居住用財産の売却で6,000万円以上の譲渡所得が発生することはほとんどありませんが、注意しておきましょう。

相続空き家の3,000万円特別控除

亡くなった親族から相続した不動産を売却した場合にも、3,000万特別控除が利用できます。

相続空き家の特別控除と居住用財産の特別控除は併用可能です。

同年内に売却すればどちらも控除を適用させられますが、両物件合わせて上限3,000万円となります。

また住宅ローン控除と3,000万円特別控除の併用は併用不可ですが、相続空き屋の特別控除と住宅ローン控除との併用は可能です。

3,000万円特別控除のよくある質問

相続した実家でも3,000万円特別控除は使える?

具体的には「相続開始直前まで被相続人が居住していたこと」「相続人が譲渡まで空き家として管理していたこと」などが条件です。

これは相続空き家の3,000万円特別控除として別途制度化されており、通常の居住用財産の控除とは異なる取扱いになるため、細かい要件確認が重要です。

共有名義の不動産でも控除できる?

ただし、それぞれの共有者が居住用財産の譲渡に該当するかどうかが前提条件となります。

たとえば、片方が実際に居住していなかった場合には、その者の持分については適用外となる可能性があります。

3,000万円特別控除のために必要な書類は?

- 譲渡契約書または売買契約書の写し

- 登記事項証明書(登記簿謄本)

- 住民票(譲渡前の居住実態を証明するため)

- 確定申告書類(添付資料含む)

- 相続関連書類(相続物件の場合:遺産分割協議書・被相続人の除票など)

特に相続物件や共有名義などのケースでは、追加書類が求められることがあります。

取り壊した家でも控除の対象になる?

たとえば、「譲渡前まで居住しており、売却時に更地になっていたが譲渡の目的が住居用だった」といったケースが該当します。

ただし、取り壊し後に第三者に貸していたり、長期間空き地になっていた場合などは対象外となる可能性があるため確認が必要です。

確定申告をしなかったら控除は無効?

給与所得者であっても、不動産売却益に関する申告をしなければ控除は適用されません。

申告漏れによって控除が受けられなくなるケースもあるため注意が必要です。

3,000万円特別控除と他の制度は併用できる?

ただし買換え特例や収用等の特例とは併用できないケースがあります。

また、一度控除を使うとその後3年間は他の特例の利用が制限される場合があるため、将来の売却計画を踏まえた検討が重要です。

不動産売却時は3,000万円控除を利用するのが基本

不動産は所有期間が長くなると経年劣化するため、価値が下がっていきます。そのため、不動産売却で利益が出ることは少ないでしょう。

3,000万円を超える譲渡所得が発生するのはさらにレアケースかと思いますが、土地の価格が上昇することで不動産の価値が高くなることもあります。

多くの譲渡所得が発生した際は3,000万円控除を利用して節税しましょう。

また、控除は自動的に利用できるものではなく、確定申告が必要になるため忘れずに行いましょう。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)