「どうしてもお金が足りない…」「今月は支払いが回らない…」と悩む方は少なくありません。

急な出費や収入の減少など、思いがけない事情で手元資金がなくなることは誰にでも起こり得ます。なかには「なぜかお金が貯まらない」「必要な支払いに充てる余裕がない」と感じている人もいるでしょう。

こうした状況では、感情的に焦るよりも、まず原因を整理し、現実的な対処法を把握することが重要です。

お金がない時こそ、冷静に「何が原因か」「どうすれば立て直せるか」を考えることで、無理のない生活再建が可能になります。

この記事では、生活が苦しくなる原因と、お金がない時に取るべき具体的な行動・避けるべき行動について詳しく解説します。

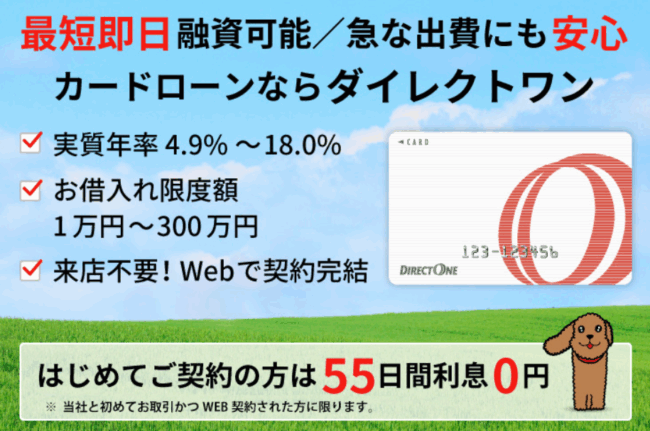

| 金利(年率) | 融資スピード |

|---|---|

| 年4.90%~18.00% | 全国どこでもWebから最短即日融資 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 限度額 | 無利息期間 |

| 1万~300万円 | 最大55日間無利息 |

- Web完結申し込み可能

- 初めての方は最大55日間無利息

- スマホから簡単に申込可能!

お金がない(足りない)人にありがちな原因・理由

原因1】固定費により家計が圧迫される

お金が足りなくなる大きな原因のひとつが、毎月決まって出ていく「固定費」です。家計の見直しを行う際は、まず最初に固定費を洗い出すことが重要とされています。

固定費とは、収入の多寡にかかわらず毎月ほぼ一定額が発生する支出のことを指します。具体的には、次のような項目が該当します。

- 住居費(家賃・住宅ローンの返済)

- 水道・光熱費(電気・ガス・水道)

- 通信費(スマホ・インターネット・サブスクリプションなど)

- 保険料(生命保険・医療保険・損害保険など)

- 教育費(授業料・習い事など)

- 自動車関連費用(駐車場・自動車保険・ローンなど)

- その他の継続支出(ジム・アプリ課金・定期購入品など)

総務省統計局「2024年(令和6年) 家計の概要」(2024年)によると、平均的な二人以上世帯の支出のうち約6割は固定費に分類されるとされており、これを抑えるだけで家計の改善効果は非常に大きいといわれています。

原因2】クレジットカードなど後払いでの出費が多い

クレジットカードを利用している人の多くが、「気づけば請求額が予想以上に多かった」という経験をしています。

キャッシュレス決済が主流になった今、支払いの実感が薄れ、つい使いすぎてしまう傾向があります。

特に後払いが前提のクレジットカードやスマホ決済は、手元に現金がなくても利用できるため、管理を怠ると家計を圧迫しかねません。

日常的にカードを多用している場合はまず使用頻度を抑え、利用明細を定期的に確認して返済計画を立てることが大切です。

また、「一括払いで購入したつもりがリボ払いになっていた」というトラブルも少なくありません。

近年では“リボ専用カード”や“自動リボ設定”付きのカードが増えており、利用者が気づかないまま高額な手数料を支払っているケースもあります。

リボ払いの手数料(実質年率)は概ね年率15%程度に設定されており、長期利用すると利息負担が大きく膨らみます。

不要なリボ設定は早めに解除しておくことが重要です。

原因3】口座引き落としなどの出費をすべて把握していない

「今月は○○万円入るから、このくらいは使っても大丈夫」と、なんとなく感覚でお金を管理していませんか? 実際には毎月の引き落とし額や支払い予定を正確に把握できていない人が多く、これが家計の赤字を招く大きな要因になります。

特にサブスクリプションや保険料、公共料金、ローンの返済など、口座から自動で引き落とされる支出は見落としやすい項目です。

特に近年では初月無料のアプリやサービスへの登録を求められる機会も多く、解約をし忘れた結果、月に計数万円の希望しない出費があったということも珍しくありません。

FP(ファイナンシャルプランナー)などのプロも、多くの方が「家計改善・家計管理の第一歩はまず支出全体を把握すること」という意見で一致しており、アプリや家計簿を活用して定期的に入出金を確認する習慣をつけることが大切です。

原因4】浪費が多い

お金の使い方は、大きく「消費」「浪費」「投資」の3つに分類できます。これは家計管理や金融教育の分野でも基本的な考え方とされています。

| 種類 | 概要 | 主な使い道 |

|---|---|---|

| 消費 | 生活を維持するために必要な支出 | 食費・家賃・光熱費・通信費など |

| 浪費 | 必要性が低く、満足感が一時的な支出 | ギャンブル・衝動買い・過度な外食や嗜好品 |

| 投資 | 将来の利益や成長につながる支出 | 資格取得費・書籍・資産運用・人脈づくりなど |

この中で、お金が貯まらない人に最も多いのが「浪費型の支出」です。

必要性を十分に考えず、「ストレス発散」「なんとなく買った」などの理由で出費が増えてしまうケースが目立ちます。

実際のところ、衝動的な支出(浪費)を100%抑えられる人はいませんし、人生を楽しむためにも娯楽や息抜きにお金を使うことは大切です。

ただし、何かを購入する前に「本当に必要か」「自分の生活や将来にプラスになるか」を一度立ち止まって考えるだけでも、浪費を減らす第一歩となります。

原因5】貯蓄の習慣が身についていない

「将来のために貯金をしよう」という意識が薄く、収入をすべて使い切ってしまう人も少なくありません。

手元にお金が入るとつい消費に回してしまい、結果として貯蓄に回す余裕がなくなるというサイクルが続くと、常に「お金がない」と感じるようになります。

貯金は金額の大小ではなく、習慣化が何より重要です。毎月の収入から少額でも先に貯蓄へ回す「先取り貯金」を行うだけでも、長期的には大きな差になります。

たとえば毎月1万円を自動積立に設定するだけでも、1年で12万円の貯蓄になります。

また、貯まらない人の多くは「家計管理を面倒だと感じて放置する」傾向にあります。

家計簿アプリやクレジットカードのアプリなどを使って支出を可視化するだけでも、浪費が減り自然と貯金意識が高まるでしょう。

急な出費でお金がない(足りない)時の対処法

ローンや公的な貸付制度などを利用してお金を借りる

民間や公的機関で、急な出費や金欠で困った方のためにお金を借りる制度やサービスはいくつかあります。

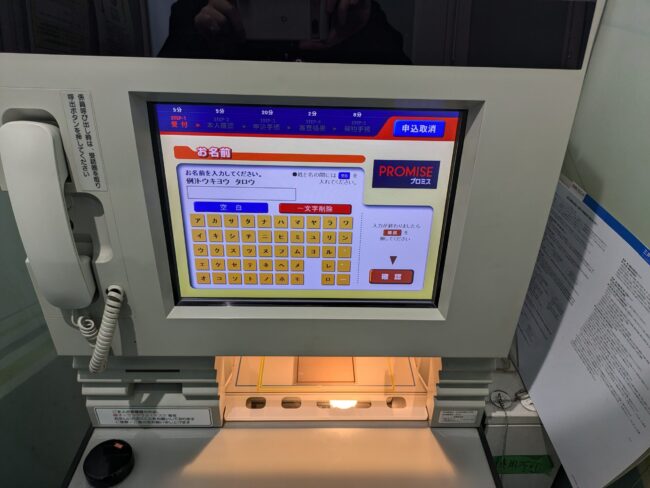

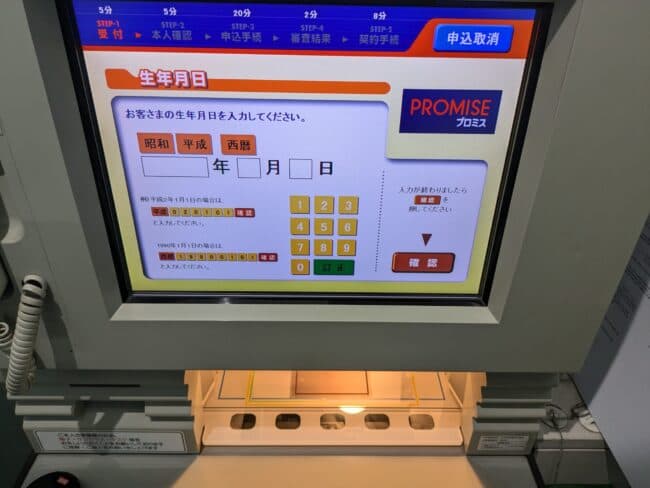

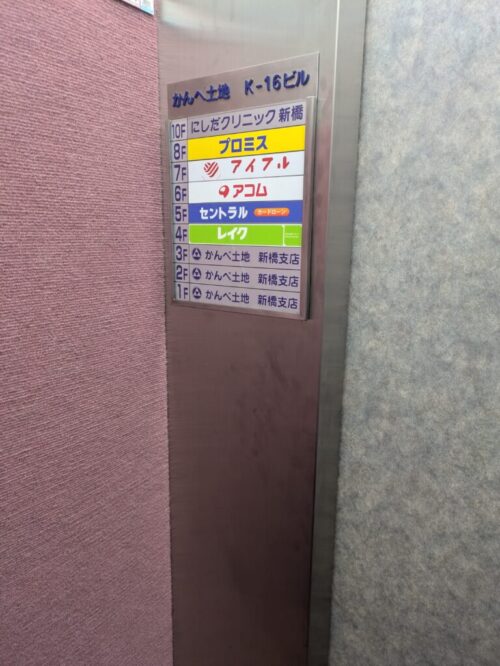

代表的なのがプロミスやアイフルといったカードローン(フリーローン)、大手企業などで実施されている従業員貸付金制度などがあります。

便利かつ安心にお金を借りることが出来るものの、制度・サービスによって異なる金利(利息)がかかったり、申込から審査完了・融資までの期間が異なります。

また、それぞれのサービスによっても審査基準は異なり、融資を受ける前に審査に落ちるケースも珍しくありません。

クレジットカードのキャッシング枠を利用してお金を借りる

所有しているクレジットカードがキャッシング枠を設定している場合、枠を利用してお金を借りることができます。

クレジットカードはショッピング枠とキャッシング枠があり、申込時にキャッシング枠を0に設定しない限り、10万円くらいで枠が設けられていることも多いです。

ただ、10万円以内の借入に対する金利は年利15.0%~20.0%と比較的高金利になるため、しっかり完済できるかが重要なポイントとなります。

質屋を利用してお金を借りる

質屋とは、所持品を担保としてお金を借りる仕組みで、期限内に返済できると品物は利用者のもとに却ってきて、返済できないと質屋に所有権が移ります(質流れ)。

質屋は品物を担保として、その評価に応じて借入額の上限が決まるため、一般的なローンのように申込者の属性を審査されることがありません。

ただ、質屋営業法では年利上限が109.5%と定められており、一般的なローン等と比較するとかなり高金利となっています。

所持品を売る

質に入れるのではなく、所持品をそのまま買取業者などへ売るのも一つの手です。

品物が戻ってこなくなるというリスクはあるものの、融資とは異なり借入のリスクなく現金化することができます。

ただし、人気が上昇しているビンテージ品などを除いて、一般的に中古品は購入時より価格が落ちてしまいます。

家族や知人・関係者にお金を借りる

外部のサービスや制度を介せず、家族や友人などからお金を貸してもらうのも一つの手です。

深い関係性があれば、信頼関係のもとお金を無利子で貸してくれることは少なくありません。

ただし、近しい間柄でのお金の貸し借りが深刻なトラブルに繋がることも少なくないため、近親者間でも借用書を用意したり、借りた方は出来るだけ早く完済するように努めたりすることが大切です。

「なぜかお金がない(足りない)」という状態を解決するには?

まずは収入と支出のバランスを確認する

「なぜか毎月お金が残らない」「気づけば口座が空っぽになっている」という人は、まず最初に収入と支出のバランスを確認してみましょう。

実際にお金が足りなくなる多くのケースは、支出が収入を上回っていることに原因があります。

たとえば、月の手取りが20万円にもかかわらず生活費や娯楽費などで19万円以上を使ってしまえば、給料日前にお金が足りなくなるのは当然です。

支出のすべてを一度に洗い出すのは大変ですが、最初は変動が少ない固定費だけでも確認すると効果的です。

家賃や光熱費、スマートフォン・インターネット料金、保険料など、毎月ほぼ一定の金額がかかる支出を整理するだけでも家計の全体像が見えやすくなります。

余計な支出・減らせる支出がないか確認する

収入と支出のバランスを整理してみると「思ったより使っている」「どこに消えたのかわからない」というケースが多く見られます。

実は、家計を圧迫しているのは高額な買い物よりも、日常的な小さな出費であることが少なくありません。

たとえば、毎食後のカフェドリンクやコンビニでのちょっとしたお菓子など“習慣的な支出”を少し減らすだけでも、意外なほど家計に余裕が生まれます。

缶コーヒー1本130円を毎日買うと、1か月(30日換算)で約3,900円、年間にすれば約4万7,000円もの出費になります。

不要な定期購入やサブスクリプション、惰性の買い物を減らすだけでも、実質的な可処分所得を増やすことが可能です。

お金がない(足りない)状態を改善する具体的な方法

方法1】格安スマホに変更する

毎月の通信費を抑えることは固定費の削減に最も効果的な方法のひとつです。

特に、大手キャリア(ドコモ・au・ソフトバンクなど)で契約している場合、スマートフォン料金が月8,000円〜1万円近くになることも珍しくありません。

一方で、格安SIM(例:楽天モバイル、ahamo、povo、LINEMO、IIJmioなど)を利用すれば同等の通信容量でも月2,000〜3,000円程度に抑えることが可能です。

通信品質についてもこれらの事業者は大手キャリアの回線を借りて運用しているため、都市部ではほとんど差を感じないレベルまで改善されています。

たとえば月8,000円の通信費を3,000円に抑えられれば、毎月5,000円、年間で6万円の節約になります。

また、現在は店舗だけでなくオンラインでも簡単に乗り換え手続きができ、eSIM対応機種なら即日利用開始も可能です。

通信エリアや速度が心配な人は、まず「お試しプラン」や「データ専用SIM」で体験してみるのもおすすめです。

方法2】銀行口座を見直す

固定費の削減を考える際、意外と見落とされがちなのが「銀行口座の見直し」です。

多くの人は勤務先で指定された給与振込口座をそのまま使い続けていますが、実は銀行によって手数料やポイント還元の仕組みが大きく異なります。

たとえば、メインで利用しているクレジットカードや電子マネーと同じグループの銀行を使うことで振込手数料の無料回数が増えたり、カード利用時のポイント還元率が上がったりするケースがあります。

楽天カード×楽天銀行、三井住友カード×Olive口座、PayPayカード×PayPay銀行などが代表的な例です。

また、ネット銀行の中には、ATM手数料や他行振込手数料が一定回数まで無料になるところも多く、現金を引き出す頻度が高い人ほど節約効果が大きくなります。

方法2】メインを現金払いからクレジットカード・電子マネー払いにする

お金の使い道を正確に把握できていない人は、支払い方法をクレジットカードや電子マネーに統一しアプリで自動管理するのが有効です。

現金払いでは記録が残りにくい一方、キャッシュレス決済なら利用履歴がすべてデータとして蓄積されて支出の傾向を可視化できます。

家計簿アプリ(例:マネーフォワードME、Zaim、Moneytreeなど)を連携させれば、銀行口座やカードの引き落としも自動反映され、手間をかけずに家計を一元管理できます。

ただし、前述の通りクレジットカードや電子マネーは翌月以降の引き落としとなるため、人によっては油断をして使いすぎてしまうリスクもあります。

お金がない(足りない)上にローン審査に通らない時の対処法

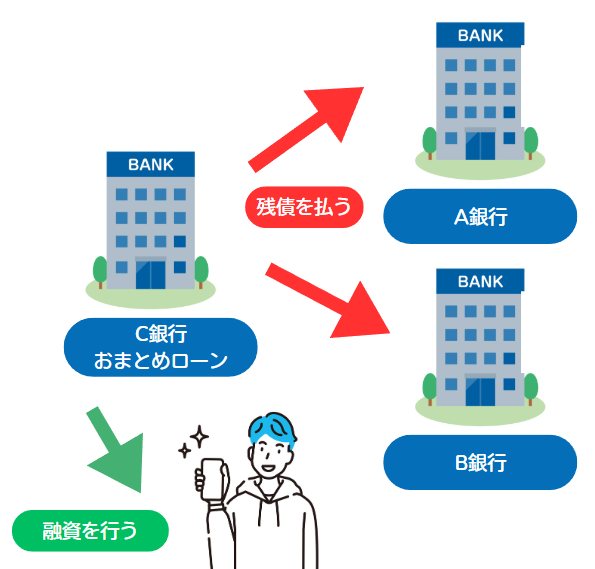

借金を一本化する

お金を借りようとしても審査に落ちてしまう理由の一つとして、多方面から借入を行っているため、新規の借り入れ審査で返済不能のリスクを恐れられてしまうというものがあります。

こうした状態のために、複数からの借り入れを一本化する、おまとめローン(借換ローン)というものがあります。

おまとめローン(借換ローン)は上記のように、例えば複数社から計1,000万円の借金がある場合、おまとめローン審査を通過したら、その銀行が複数社への返済を肩代わりした上で、新たに1,000万円の融資を利息付でおこなうという仕組みです。

おまとめローンを利用することで一般的には複数借入をおこなっている場合よりも低金利が適用されるため、お得に返済を進めることができます。

また、借金返済のためのスケジュールも一本化できるため、返済がやりやすくなります。

中小消費者金融カードローンの審査申し込みをおこなう

| 大手消費者金融 | プロミス、アイフル、レイクなど |

|---|---|

| 中小消費者金融 | ダイレクトワン、フクホーなど |

ダイレクトワン、フクホーなどの中堅の消費者金融は大手と違いテレビCMなどを多く放映していないことから知名度は高くないですが、大手とは異なる審査基準を持つため大手の審査に落ちてしまった人でも審査が通る可能性があります。

債務整理をおこなう

債務整理とは、返済が困難になった場合に法律の手続きによって借金の返済額を減額または免除してもらう制度です。

借金問題を根本的に解決するための最終的な選択肢といえます。

主な方法には、弁護士や司法書士を通じて利息の減免や返済条件の見直しを交渉する「任意整理」、裁判所の認可を得て大幅に債務を圧縮する「個人再生」、すべての返済義務を免除して生活を再出発する「自己破産」があります。

これらの手続きにより返済負担を大きく減らせるという明確なメリットがありますが、その一方で信用情報機関(CIC・JICC・全国銀行協会)に事故情報として記録され、一般的に5〜10年間は新たな借入やクレジットカードの作成が難しくなります。

また、一定期間は住宅ローン審査などにも影響が残ります。

お金がない(足りない)時におすすめの消費者金融カードローン

アコム

| 実質年率 | 年2.9%~17.9% |

|---|---|

| 審査時間 | 最短20分融資 ※お申込時間や審査によりご希望に添えない場合がございます |

| 借入限度額 | 上限額:800万円 ※800万円は、ショッピング枠とキャッシング枠合計の上限金額です |

| Web申し込みの可否 | 可能 |

| 無利息期間 | ・ご契約の翌日から30日間は金利0円 ・30日間無利息サービス ※適用条件:アコムでのご契約がはじめてのお客さま |

| 在籍確認 | 原則、お勤め先へ在籍確認の電話なし |

| 申し込み条件 | 20歳~72歳 |

| 運営会社 |

|

※適用金利は、お申込内容や審査結果等により決定いたします。

月次データ【公式HPより引用】

| 2025/3 | 2025/2 | 2025/1 | 2024/12 | 2024/11 | 2024/10 | |

|---|---|---|---|---|---|---|

| 消費者向け無担保ローン利用者 | 1,896,317 | 1,882,343 | 1,871,123 | 1,867,728 | 1,881,371 | 1,867,762 |

| 新規申込数 | 88,567 | 77,793 | 68,007 | 62,680 | 81,017 | 87,831 |

| 新規貸付率(%) | 39.1 | 39.2 | 37.1 | 38.8 | 39.9 | 39.1 |

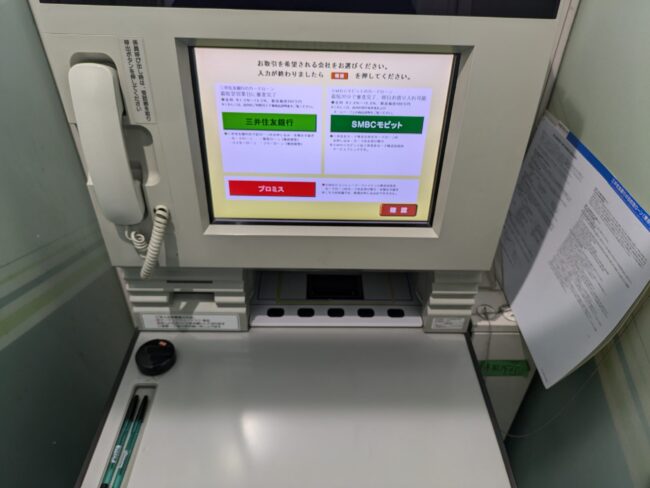

プロミス

| 実質年率 | 年2.5~18.0% |

|---|---|

| 審査時間 | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます |

| 借入限度額 | 1~800万円 |

| Web申し込みの可否 | 可能 |

| 無利息期間 | 初回利用開始の翌日から30日間無利子 |

| 在籍確認 | あり(書類) |

| 申し込み条件 | 18歳以上74歳以下の方で安定した収入が得られている方 ※お申込時の年齢が18歳および19歳の場合は、収入証明書類提出必須 ※高校生(定時制高校生及び高等専門学校生も含む)はお申込不可 ※収入が年金のみの方は利用不可 |

| 運営会社 |

|

※適用金利は、お申込内容や審査結果等により決定いたします。

※1.お申込み時間や審査によりご希望に添えない場合がございます。

契約・審査関連情報【IR資料より抜粋】

| 2023/3 | 2024/3 | |||

|---|---|---|---|---|

| 数値 | 前年比 | 数値 | 前年比 | |

| 新規顧客数(無担保ローン)【単位:千人】 | 305 | +41.4% | 354 | +16.0% |

| 新規顧客成約率 (無担保ローン)【単位:%】 | 40.5 | +1.7% | 37.8 | -2.7% |

引用:SMBCコンシューマーファイナンス株式会社 過去の決算資料から公開※現在非公開

アイフル

※お申込み時間や審査状況によりご希望にそえない場合があります。

| 実質年率 | 年3.0~18.0%※1 |

|---|---|

| 貸付条件 |

|

| 審査時間 | 最短18分 ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 借入限度額 | 1~800万円※2 |

| Web申し込みの可否 | 可能 |

| 無利息期間 | はじめての方なら最大30日間の無利息期間 |

| 在籍確認 | 原則無し |

| 申し込み条件 | 満20歳以上69歳までの方 定期的な収入と返済能力を有する方 |

| 運営会社 |

|

※1.適用金利は、お申込内容や審査結果等により決定いたします。

※2.ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

月次データ【公式HPより引用】

| 期間 | 新規成約率(%) | 申込件数(件) |

|---|---|---|

| 25/4 | 31.9 | 84,865 |

| 25/3 | 31.0 | 103,204 |

| 25/2 | 30.6 | 78,914 |

| 25/1 | 30.1 | 72,893 |

| 24/12 | 30.5 | 63,121 |

| 24/11 | 33.0 | 81,279 |

| 24/10 | 32.5 | 89,259 |

| 24/9 | 34.6 | 91,404 |

| 24/8 | 34.1 | 78,990 |

| 24/7 | 33.3 | 73,377 |

| 24/6 | 37.0 | 70,324 |

SMBCモビット

| 実質年率 | 年3.0~18.0% |

|---|---|

| 審査時間 | 最短15分融資 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

| 借入限度額 | 1~800万円 |

| Web申し込みの可否 | 可能 |

| 無利息期間 | なし |

| 在籍確認 | 原則、電話での在籍確認を実施していない※例外あり |

| 申し込み条件 | 満20歳以上74歳以下の安定した収入が得られている方 ※収入が年金のみの方はお申込いただけません。 |

| 運営会社 |

|

※適用金利は、お申込内容や審査結果等により決定いたします。

業績データ【公式HPより引用】

| 会員数(単位:万人) | 会員数(万人) | カード取扱高(億円) (キャッシング含む) |

|---|---|---|

| 2022年度 | 3,316 | 307,144 |

| 2023年度 | 3,615 | 354,769 |

| 2024年度 | 3,893 | 397,184 |

ダイレクトワン

| 実質年率 | 年4.9%~18.0% |

|---|---|

| 審査時間 | 最短即日 |

| 借入限度額 | 1万円~300万円 |

| Web申し込みの可否 | 可能 |

| 無利息期間 | あり(最大55日間)※初めての取引でWeb申込みの場合 |

| 在籍確認 | 原則、電話での在籍確認を実施していない※例外あり |

| 申し込み条件 | 20歳から69歳までで安定した収入のある方 |

| 運営会社 |

|

※適用金利は、お申込内容や審査結果等により決定いたします。

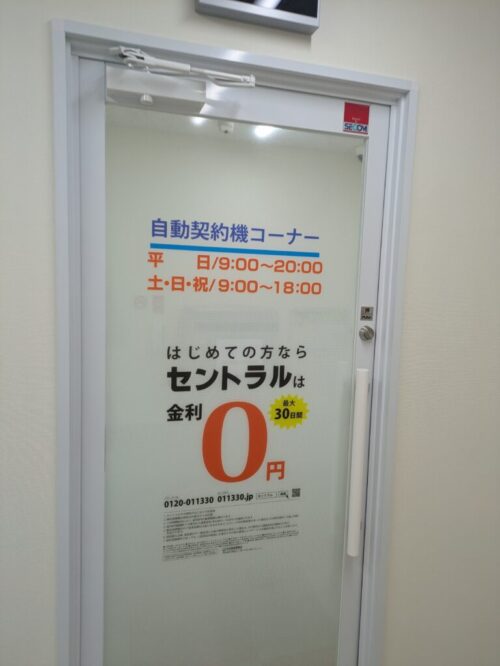

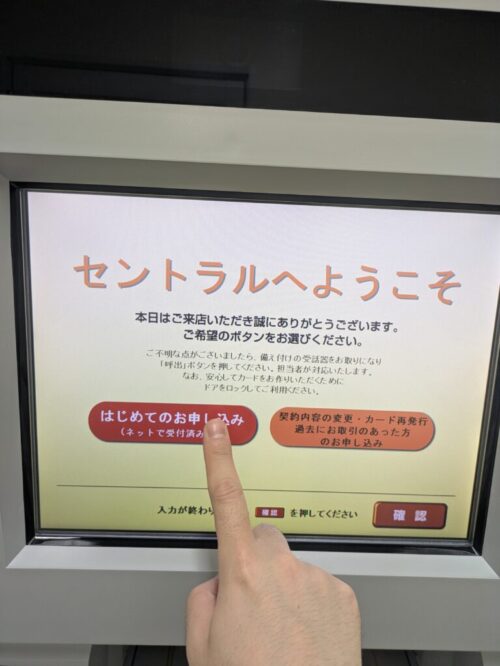

セントラル

| 実質年率 | 年4.80%~18.00% |

|---|---|

| 審査時間 | 最短即日 |

| 借入限度額 | 300万円 |

| Web申し込みの可否 | 可能 |

| 無利息期間 | あり(30日間) |

| 在籍確認 | あり(電話での実施) |

| 申し込み条件 | 20歳以上 |

| 運営会社 |

|

※適用金利は、お申込内容や審査結果等により決定いたします。

バンクイック

| 実質年率 | 年1.4%〜14.6% |

|---|---|

| 審査時間 | 最短即日(平日9~21時、土・日・祝日は9~17時) |

| 借入限度額 | 10万円〜800万円 |

| Web申し込みの可否 | 可能 |

| 無利息期間 | なし |

| 在籍確認 | あり |

| 申し込み条件 | 満20歳以上65歳未満の方 |

| 運営会社 |

|

※適用金利は、お申込内容や審査結果等により決定いたします。

消費者ローン残高(三菱UFJ銀行 単体)【IR資料より抜粋】

| その他のローン残高 | 単位:百万円 |

|---|---|

| 2024年3月末 | 717,899 |

| 2025年3月末 | 755,455 |

お金がない(足りない)時におすすめの相談先

| 相談先 | 連絡先 |

|---|---|

| 法テラス(日本司法支援センター) | 電話番号:0570-078374 |

| 社会福祉協議会(福祉協議会) | 電話番号:03-3581-4655 |

| 行政相談の受付窓口 | 各自治体によって異なる |

| 母子生活支援施設 | 各自治体によって異なる |

| 日本クレジットカウンセリング協会 | 電話番号:0570-031640 |

相談先1】法テラス(日本司法支援センター)

-e1759914686124.png)

お金の問題を含む法的トラブルで困ったときは、まず「法テラス(日本司法支援センター)」に相談するのがおすすめです。

法テラスは国が設立した公的機関で、民事・家事・行政など幅広い分野の法的問題に対して無料または低料金で専門家相談を提供しています。

借金・債務整理・相続・離婚・労働問題など生活に関わるトラブル全般に対応しており、経済的に余裕がない人でも弁護士や司法書士の相談費用を立て替えてもらえる「民事法律扶助制度」を利用できます。

電話やWeb、対面いずれでも相談が可能で、全国に拠点があります。

また、金銭的な問題を抱えている人には、返済計画の立て直しや法的手続きに関する初回無料相談も用意されています。

困ったときは一人で抱え込まず、まずは近くの法テラス窓口に連絡をしてみましょう。

| 相談先 | 連絡先 |

|---|---|

| 法テラス(日本司法支援センター) | 電話:0570-078374(平日9:00〜21:00/土曜9:00〜17:00) |

相談先2】社会福祉協議会(福祉協議会)

.png)

生活に困ったときは、地域ごとに設置されている「社会福祉協議会(通称:福祉協議会)」に相談するのも有効です。社会福祉協議会は、各自治体に設置されている公共性の高い団体で、生活に関する幅広い支援を行っています。

特に、急な収入減や病気、失業などで一時的に生活が厳しい場合には、「生活福祉資金貸付制度」や「緊急小口資金」などの公的貸付を通じて、生活再建をサポートしてもらえる可能性があります。

また、返済計画や家計の立て直しに関する相談にも対応しており、単にお金を貸すだけでなく、自立支援に向けたアドバイスを受けられるのが特徴です。

相談は無料で、地域の社会福祉協議会(市区町村単位)で受け付けています。経済的な不安を感じたら、早めに最寄りの窓口に連絡を取りましょう。

| 相談先 | 連絡先 |

|---|---|

| 全国社会福祉協議会(代表) | 電話:03-3581-4655(平日9:00〜17:00) |

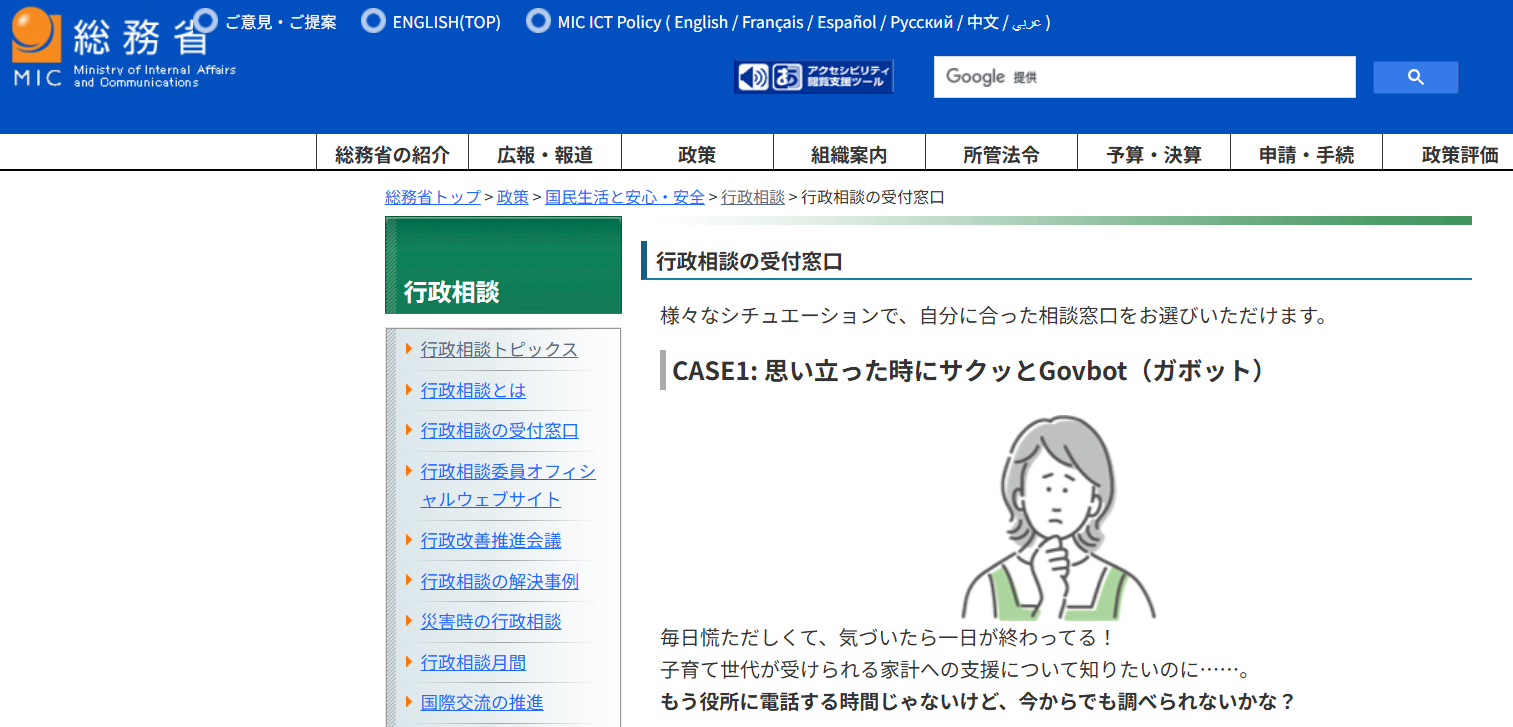

相談先3】行政相談の受付窓口

経済的に厳しい状況に陥った場合は、自治体(市区町村・都道府県)が設置している「生活相談窓口」を活用するのも有効です。

行政の窓口では生活困窮の度合いや家庭環境に応じて、最適な支援策を案内してもらえます。

代表的な相談先としては市役所や区役所の「福祉課」「生活支援課」「生活保護担当窓口」などが挙げられます。

必要に応じて社会福祉法人、ハローワーク、地域包括支援センター、NPO団体などと連携し、生活再建や就労支援、住宅確保などを含む総合的なサポートを受けられます。

住まいや職を失った場合でも「生活困窮者自立支援制度」に基づいて、生活費の支援や就労に向けたプランを一人ひとりに合わせて作成してもらうことが可能です。

相談は無料で、予約不要の場合も多いので、まずはお住まいの自治体に問い合わせてみましょう。

| 相談先 | 連絡先 |

|---|---|

| 各自治体の福祉課・生活支援課 | 所在地・電話番号は市区町村ごとに異なる |

相談先4】母子生活支援施設

ひとり親で生活に困っている場合は、地域の「母子生活支援施設」を利用できる可能性があります。

入所の相談は、お住まいの自治体にある福祉事務所や子育て支援課で受け付けています。

母子生活支援施設は経済的な理由や離婚、DVなどで住まいを失った母子世帯に対して、安全な住居と生活支援を提供する公的施設です。

職員が常駐しており生活再建に向けた家計の見直しや就労支援、子育て相談など、総合的なサポートを受けられます。

また、施設利用中は職員と一緒に今後の生活設計を立てることができ、家計の管理方法や貯蓄の計画を学びながら安定した生活を取り戻すことを目指します。

入所にかかる費用は世帯の所得に応じて決定されるため、経済的負担が軽減される点も大きな特徴です。

| 相談先 | 連絡先 |

|---|---|

| 母子生活支援施設 | 各自治体の福祉事務所・子育て支援課へ相談(設置場所・条件は地域により異なる) |

相談先5】日本クレジットカウンセリング協会

借金の返済が難しく「どうしてもお金が回らない」という場合には、日本クレジットカウンセリング協会(JCCO)への相談が有効です。

JCCOは消費者庁と金融庁の指導のもとに設立された公益財団法人で、借金やクレジット利用に関する無料の専門カウンセリングを行っています。

特に、複数の借入れを抱えている人や、毎月の返済が重くなっている人を対象に「特定調停に準じた任意整理(債務整理)」の手続き支援を無料で受けられる点が特徴です。

通常、弁護士や司法書士に依頼する場合は数万円の費用がかかりますがJCCOでは公益的な立場から無料で専門カウンセラーが対応してくれます。

相談は電話または面談で受け付けており、全国の主要都市にカウンセリングセンターがあります。

家計の見直し、返済計画の立て直し、債務整理の可否判断なども含め、第三者の立場からアドバイスをもらえるため借金に悩む人にとって心強い相談先です。

| 相談先 | 連絡先 |

|---|---|

| 日本クレジットカウンセリング協会(JCCO) | 電話:0570-031640(平日10:00〜12:30/13:30〜16:00) |

お金がない(足りない)時に利用できるおすすめ制度

一部負担金減免制度

| 項目 | 詳細 |

|---|---|

| 相談窓口・申込窓口 | 各自治体の窓口 |

| 申請に必要な書類・資料 |

|

| 利用対象者 | 下記いずれかの要件に該当したことで、一時的に生活が困難になった人

|

| サポート内容 | 失業や災害などの事情で生活が困窮して、どうしても医療費を支払えない時に医療費の一部負担金を減額・免除できる |

医療費の支払いが難しいときに活用できるのが、「一部負担金減免制度」です。

これは、災害・失業・病気・事業廃止などの理由により収入が大幅に減少して医療費を支払うことが困難な人を対象に、自己負担分の医療費を免除・減額・支払い猶予してもらえる公的制度です。

たとえば、支払い猶予が認められた場合は医療費の支払いを一定期間延期できます。

減額が認められれば通常3割負担の医療費を1〜2割程度まで抑えることが可能で、免除が適用された場合には、自己負担が発生せず無料で診療を受けることができます。

申請は加入している健康保険(国民健康保険・協会けんぽ・共済組合など)を通じて行います。

市区町村役場の国保担当課、または勤務先の健康保険組合に相談すると手続きの案内を受けられます。

医療費が支払えずに受診をためらう人も少なくありませんがこの制度を利用すれば、生活への影響を最小限に抑えて適切な医療を受けることが可能です。

生活福祉資金貸付制度(緊急小口資金)

| 項目 | 詳細 |

|---|---|

| 相談窓口・申込窓口 | 社会福祉協議会(各自治体) |

| 申請に必要な書類・資料 |

|

| 利用対象者 | 所得の少ない世帯、障害者や介護を要する高齢者のいる世帯 |

| サポート内容 | 資金貸付および必要な相談支援 |

急な出費や収入減で生活が立ち行かなくなったときは、「生活福祉資金貸付制度」の利用を検討しましょう。

この制度は低所得世帯・障がい者世帯・高齢者世帯など、経済的に困難な人を対象に生活再建のための資金を無利子または低利で貸し付ける公的支援制度です。

なかでも、緊急の生活費を必要とする人を対象にした「緊急小口資金」は、医療費や公共料金、家賃などに充てるための一時的な生活資金として活用できます。

通常は無利子(連帯保証人なし)で貸付限度額は10万円程度(条件により最大20万円まで)となっており、返済は1年以内が目安です。

この制度は各自治体の社会福祉協議会を通じて実施されており、相談から申請までを同一窓口で行えます。

また、2015年に施行された「生活困窮者自立支援制度」と連携しており、経済的な支援に加えて、就労支援や生活再建のための相談も受けられるようになっています。

ただし、制度の詳細や申請条件、貸付額は自治体によって異なり、一部地域では運用が限定的な場合もあります。

利用を検討する際は、必ずお住まいの自治体や社会福祉協議会に確認しましょう。

住居確保給付金

| 項目 | 詳細 |

|---|---|

| 相談窓口・申込窓口 | 最寄りの自立相談支援機関 |

| 申請に必要な書類・資料 |

|

| 利用対象者 |

|

| サポート内容 | 市区町村ごとに定める額を上限に、実際の家賃額を原則3か月間支給(延長は2回まで最大9か月間)支給 |

仕事を失ったり、収入が大幅に減って家賃の支払いが難しくなった場合は、「住居確保給付金」の利用を検討しましょう。

この制度は主要な生計維持者が離職・廃業してから2年以内、またはやむを得ない事情で収入が著しく減少した場合に、一定期間、家賃相当額を自治体が代わりに支給してくれる仕組みです。

支給される家賃額は地域や世帯構成によって異なり、上限はおおむね月3万〜7万円程度。

原則3か月間支給されますが、就職活動などの状況によって最長9か月まで延長できる場合があります。支給は原則として貸主に直接振り込みで行われます。

申請はお住まいの市区町村の「自立相談支援機関」または「福祉課」で受け付けています。

審査では収入・資産要件(預貯金が一定額以下など)や、求職活動を継続していることが条件となります。

個人の責任ではなく会社都合の減収や雇用環境の変化によって生活が困難になった場合も対象となる点が特徴です。

家賃滞納が続くと住居を失うおそれがありますが、この制度を利用すれば一時的に住まいを確保しながら就労・生活再建を目指すことができます。

税金支払いの猶予制度

| 項目 | 詳細 |

|---|---|

| 相談窓口・申込窓口 | 各自治体 |

| 申請に必要な書類・資料 | 各自治体が定める申請書類 |

| 利用対象者 | – |

| サポート内容 |

|

収入の減少や病気、災害などで一時的に納税や保険料の支払いが難しくなった場合は、税金や社会保険料の「納付猶予制度」を利用することができます。

これは、国税・地方税・社会保険料・年金保険料などの支払いを、一定期間延期できる公的な救済制度です。

たとえば、国税の場合は「換価の猶予」や「納税の猶予」と呼ばれる制度があり、申請を通じて認められれば、原則1年間、税金の徴収や財産差押えを猶予してもらえます。

災害や病気、事業の休廃業、著しい収入減などが理由として認められるケースが多く、状況によってはさらに1年間延長されることもあります。

社会保険料や国民年金保険料についても「納付猶予制度」「免除制度」が設けられており、支払い能力が一時的に失われた場合に保険料の納付を猶予または免除してもらえる場合があります。ます。

申請は、税金であれば所轄の税務署や自治体の税務課、年金・社会保険料であれば年金事務所や市区町村窓口で行います。

延滞税も一部軽減されるため、支払いに不安がある場合は早めに相談することが大切です。

学費の延納・分納制度

| 項目 | 詳細 |

|---|---|

| 相談窓口・申込窓口 | 大学の事務局など |

| 申請に必要な書類・資料 | 延納・分納届など |

| 利用対象者 | 所定の学費納入期日に学費を納入できない方 |

| サポート内容 |

|

「教育費の支払いが厳しい」「学費が払えず進級・卒業が心配」という場合は、大学や専門学校の学費延納・分納制度を活用できる可能性があります。

多くの教育機関では経済的事情や家計急変を理由に、学費の納付期限を延長したり、分割払いを認める仕組みを設けています。

延納制度では事情を申請書に記載して提出し、学校が認めれば納付期限を1〜2か月程度延期できます。

分納制度では1回の支払い額を小分けにし、複数回に分けて納付することが可能です。

大学の年間授業料は国立大学で約54万円、公立大学で約53万円、私立大学では平均100万〜150万円にのぼるため、突発的な出費や家計の変動で支払いが難しくなるケースも珍しくありません。

延納・分納制度を利用すれば、在学継続を断念せずに済むケースも多くあります。

制度の詳細や申請方法は大学・専門学校によって異なるため、学務課や学生支援課などに早めに相談することが大切です。

併せて、日本学生支援機構(JASSO)の奨学金制度や、授業料減免制度も検討するとよいでしょう。

求職者支援制度

| 項目 | 詳細 |

|---|---|

| 相談窓口・申込窓口 | お近くのハローワーク |

| 申請に必要な書類・資料 |

|

| 利用対象者 | 給付金を受けて訓練を受講する方

給付金を受けずに訓練を受講する方(無料の訓練のみ受講する方)

|

| サポート内容 |

|

失業や離職によって収入が途絶えた場合には「求職者支援制度」を活用することで、生活支援と職業訓練を同時に受けることができます。

この制度は、雇用保険を受給できない人(自営業の廃業者、アルバイト契約満了者、フリーランスなど)を対象に、再就職を支援する国の公的制度です。

訓練期間中は月10万円の「職業訓練受講給付金」が支給され、交通費も一定条件で支給されます。

受給には収入・資産・世帯要件などが設けられていますが、条件を満たせば無利子・返済不要で受け取ることが可能です。また、訓練終了後も3か月間は月1回、ハローワークで職業相談を受けることが義務づけられています。

注意点として、初回の給付金支給までに10日前後かかる場合があり、申請から訓練開始までの間に生活費の一時的な不足が生じる可能性があります。そのため、早めにハローワークへ相談してスケジュールを確認しておくと安心です。

失業保険制度

| 項目 | 詳細 |

|---|---|

| 相談窓口・申込窓口 | お近くのハローワーク |

| 申請に必要な書類・資料 |

|

| 利用対象者 |

|

| サポート内容 | 失業給付金の受給 |

会社の倒産や解雇、契約終了などにより仕事を失った場合は、「失業保険(失業給付金)」を受け取れる可能性があります。

これは雇用保険に一定期間加入していた人が、次の仕事が見つかるまでの生活を支えるために支給される公的制度です。

受給の主な条件は離職前の2年間に通算12か月以上雇用保険に加入していること(自己都合退職の場合)で、倒産・解雇などの会社都合退職であれば加入期間6か月以上でも対象となります。

支給額は退職前の給与の50〜80%程度で、勤務年数や年齢、退職理由によって給付期間(90〜330日)が変わります。

失業保険を受け取るためにはまずハローワークで求職登録を行い、「失業の認定」を受ける必要があります。

申請から初回給付までは通常1か月前後かかるため、早めの手続きが重要です。

生活保護制度

| 項目 | 詳細 |

|---|---|

| 相談窓口・申込窓口 | お住まいの地域で所管する福祉事務所の生活保護担当 |

| 申請に必要な書類・資料 |

|

| 利用対象者 |

|

| サポート内容 | 10〜20万円ほどの受給 |

病気やケガ、失業、障がい、家庭の事情などで働くことが難しく、収入が著しく少ない場合は、「生活保護制度」を利用を検討できる可能性があります。

生活保護は国が憲法25条で定める「健康で文化的な最低限度の生活」を保障するための制度で、生活費・住居費・医療費などを公費で支援してもらえます。

支援の内容は生活扶助・住宅扶助・医療扶助・教育扶助など8種類に分かれており、世帯の状況に応じて必要な費用が支給されます。

たとえば、家賃補助(住宅扶助)で住居を維持したり、医療扶助で医療費の自己負担をゼロにできる場合もあります。

申請は、お住まいの市区町村にある福祉事務所の生活保護担当窓口で行います。収入や資産の状況、家族からの援助の有無などを確認したうえで、支給の可否が決定されます。

障害年金制度

| 項目 | 詳細 |

|---|---|

| 相談窓口・申込窓口 | 年金事務所、年金相談センター |

| 申請に必要な書類・資料 |

|

| 利用対象者 |

|

| サポート内容 | 一時金を受け取れる |

うつ病や統合失調症などの精神障がい、または身体の障がいなどにより働くことが難しい場合は「障害年金制度」の利用を検討しましょう。

障害年金は病気やケガによって日常生活や就労に制限が生じた人に対して、年金として支給される公的制度です。

障害年金には障害基礎年金(国民年金加入者向け)と障害厚生年金(厚生年金加入者向け)の2種類があり、障害の程度に応じて1級・2級・3級の等級に分かれています。

支給額は障害等級や加入制度によって異なりますが、たとえば障害基礎年金2級では年間約78万円、1級では約97万円(2025年度時点)を受け取ることができます。

また、障害年金は生活保護と併給が可能であり、生活保護費の算定時に障害年金分が一部調整される形で支給されます。

そのため、障害年金を受給しても生活保護が打ち切られるわけではありません。

申請は年金事務所または市区町村の国民年金窓口で行い、医師の診断書と初診日の証明書類が必要です。

障害認定基準や書類が複雑なため、社会保険労務士(社労士)に相談することをおすすめします。

生命保険の契約者貸付制度

| 項目 | 詳細 |

|---|---|

| 相談窓口・申込窓口 | 契約した保険会社 |

| 申請に必要な書類・資料 |

|

| 利用対象者 |

|

| サポート内容 | 解約による返戻金を受け取る |

もし生命保険に加入しているなら「契約者貸付制度」を利用して一時的にお金を借りることができます。

これは消費者金融や銀行から借りるのではなく、自分が契約している保険会社から直接融資を受けられる制度です。

契約者貸付制度では生命保険の解約返戻金を担保として、その7〜9割程度を上限にお金を借りることが可能です。

たとえば、解約返戻金が100万円ある場合、最大で90万円ほどを借り入れできる計算です。返済期間は原則自由で、途中で返済しても手数料はかかりません。

金利は保険会社によって異なりますが、2025年時点では年2.5〜6.0%程度が一般的です。

消費者金融のように審査がなく、契約者本人であればすぐに借入できる点が大きなメリットです。ただし、返済しないまま放置すると借入残高と利息が解約返戻金を上回り、保険契約が失効する恐れがあります。

お金がない(足りない)時にやってはいけないこと

闇金や個人掲示板などからお金を借りる

「手元に急に大きな現金が必要だ」と考えて、街中の勧誘や掲示板・SNSの個人募集、電話・DMで誘われた貸金業者に手を出すのは非常に危険です。

こうしたいわゆる“ヤミ金”は貸金業の登録がなく、高率な利息や暴力的な取り立て、勤務先や家族への嫌がらせなどの被害を招くおそれがあります。

- 違法な高金利

- 取り立て・脅迫のリスク

- 個人情報流出や二次被害

- 法的には“被害者”扱いとなる可能性

こうした理由から、ヤミ金や個人掲示板での個人融資には絶対に関わらないようにしましょう。

もしすでに関係を持ってしまった場合は一人で対処せず、速やかに専門機関へ相談してください。

被害に遭った・不安があるときの相談窓口

- 警察(脅迫・暴力・緊急の取り立てがある場合):110 または「#9110」(警察相談専用ダイヤル)

- 消費生活センター(ヤミ金相談・弁護士紹介など):188(いやや!で全国共通)

- 日本貸金業協会(悪質業者の情報提供・登録業者確認):03-5739-3861

- 弁護士・司法書士(取り立て停止や返還請求対応):法テラス経由で無料相談も可能

クレジットカードを現金化する

クレジットカードの現金化とは、クレジットカードで換金率の高い商品を買って、それを売り現金化することや、特定の業者と「この商品を購入して売却してもらう代わりに○○円をキャッシュバックする」という約束をした上でクレジットカードで商品を購入することなどを指します。

クレジットカードを使って購入をしたら一般的には当月末から翌月初締めの翌月末~翌々月初支払いとなるため、それまでに現金を得ることで無審査で融資を得たような状態を再現できます。

一般的にクレジットカードを利用して購入した商品を売却すること自体に違法性はなくバレにくい方法として流行った経緯がありますが、近年では現金化業者を経由することが多いためバレやすく、違法性は疑われなくてもカード会社から解約や賠償請求を受けることがほとんどです。

また、現在はキャッシュバック方式を利用するケースが多いですが、換金率が90%という高利率の商品を購入したとしても月利10%=年利120%に相当する損失が発生するので非常に危険です。

ギャンブルでの一攫千金を狙う

「借金を一気に返したい」「今すぐ大金が必要だ」といった理由でギャンブルに頼るのは非常に危険です。

一攫千金を狙った無謀な賭けは勝率が低く、失敗すると借金がさらに膨れ上がり、状況を一層悪化させることが多いです。

したがって、ギャンブルでの「一発逆転」は絶対に推奨できません。

もしギャンブルに関する困りごとや不安がある場合は、早めに自治体の保健所・精神保健福祉センター、臨床心理士や専門の相談窓口に相談してください。

生活スタイルや出費を改めない

お金が足りない状態を改善するには、まず自分の生活スタイルを見直すことが欠かせません。

序盤でも触れた通り、お金の使い方には「消費」「浪費」「投資」の3つがありますが、このうち最も家計を圧迫するのが「浪費」です。

ギャンブルや衝動買い、必要以上の贅沢など、無意識のうちに浪費が増えていくと、どれだけ収入があっても貯蓄はできません。

収入を増やすよりも先に、支出の習慣を改めるほうが現実的で確実な改善につながります。

経済的課題をすぐ借金で解決しようとする

お金が足りないとき、真っ先に「借りて解決しよう」と考えるのは危険です。

消費者金融や銀行などの金融機関からお金を借りると、元金に加えて利息(利子)の支払いが発生します。

短期間で返済できる見込みがないまま借り入れると、かえって生活が圧迫される可能性があります。

特に、収支のバランスを見直さずに借金を重ねると、利息の負担が雪だるま式に増え、返済のためにさらに借りる「多重債務」に陥るリスクもあります。

お金がない状態をそのままにすると大きなリスク

特に若い頃などは、稼いだお金をほとんど使ってしまうという方も多いですが、出費は本人が常にコントロールできるという訳ではありません。

本人や家族の医療費などの急な出費により、大きな支払いが必要になるというケースは十分にあり得ます。

この時、経済的に弱いと一気に自己破産などのリスクが高まります。

リスク回避のためにも、常に家計の見直しを意識することや、万が一の時の最適な対処法を知っておくことが大切です。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)