分譲マンションは人に貸して収益化することができます。

「分譲マンションに住んでいたけど引っ越しするから貸そうか悩んでいる」という人も多いですよね。

分譲マンションを貸すと収益化は勿論、資産運用の一部として運用することができますが、気をつけておくべきデメリットも存在します。

そこで今回は分譲マンションを貸す流れやメリット・デメリットを分かりやすく解説します。

マンション経営を成功させるコツも詳しく説明するので必見です。

これから分譲マンションを貸そうと思っている人は、参考にしてください。

土地活用の方法を厳選25種類紹介!収益性・初期費用やデメリットを徹底比較

この記事の監修者

この記事の監修者

自信の不動産投資の成功事例を社会貢献として情報発信する事業に着手、自ら講師をつとめる。Front Base代表。2級ファイナンシャル・プランンニング技能士(個人資産相談業務)

閉じる

| 利用者の契約実績 | 一括見積もり依頼 |

|---|---|

| 1,600棟超 | 最大10社 |

| 対象エリア | 費用 |

| 全国47都道府県 | 無料 |

- 土地活用の収益最大化プランがわかる

- 大手10社の見積もり・プランを徹底比較

- 利用者の90%以上が満足

分譲マンションを貸すメリット

「そもそも分譲マンションを貸すメリットはあるの?」と疑問に思う人もいますよね。

分譲マンションを貸すメリットは下記の通りです。

- 節税効果がある

- 賃貸マンションより高く貸せる

- インフレ対策になる

分譲マンションは賃貸マンションと異なる形態で貸すことができるので、分譲マンションならではのメリットを受けることができます。

メリット1】節税効果が見込める

分譲マンションを貸すと、家賃収入を得られるので不労所得として換算できます。

不労所得扱いになると、これまで分譲マンションに支払っていた固定資産税・管理費・ローン金利・修繕積立金を確定申告で経費として計上することが可能です。

経費として認められると、所得から控除できるので節税効果が期待できます。

分譲マンションを貸すことによって利益を得るだけでなく節税対策にもなるので、とても魅力的です。

ただし、経費や減価償却費で不動産所得が損失にならない場合は、節税効果は期待できません。

メリット2】賃貸マンションより高めで貸せる可能性がある

賃貸マンションは一人暮らしの人が住む想定で設計されていることが多く、短期間で住居者が入れ替わることを想定して作られています。

一方で分譲マンションは、購入した人が長期的に住むことを想定されて設計されていることが多く、賃貸マンションより共有部分が充実されていたり管理サービスの質が高かったりするので、賃貸マンションより高い質で作られています。

よって分譲マンションの貸出は、賃貸マンションより高額に設定することが可能で、賃貸マンションより高い収益化を実現することができます。

メリット3】インフレ対策になる

日本は、30年間デフレ(物価が上がらない経済状態)でしたが、直近では物価が上がり始めています。

そもそも経済が成長するためには、物価は上がるものです。

家賃は物価に連動するので、分譲マンションを貸し出すと、インフレ状況かでは家賃収入が増えます。

分譲マンションを貸すデメリット

魅力的な分譲マンションの貸し出しですが、デメリットも存在します。

- 管理が難しい

- 売却時に条件が狭まる

- 長期的に儲けるのは難しい

分譲マンションを貸し出そうと考えている人は、デメリットも把握した上で進めていきましょう。

デメリット1】管理が難しい

分譲マンションに住んでいて、貸し出そうと考えている人は、貸し出す為にクリーニングやリフォームをする必要があります。

貸し出す前にコストが発生する上に、万が一貸し出しした人とトラブルになるとクレーム対処しなければなりません。

また、分譲マンションに入居者が入らない限り、収入を得ることも出来ないので随時管理しつつ募集をかける必要があります。

不労所得とは言え、管理が難しいので放置していると損失のほうが大きくなってしまうので注意しましょう。

デメリット2】売却条件が制限される

分譲マンションを売却しようと考えた時、入居者がいると希望の条件で売却されない可能性があります。

分譲マンションを貸し出すと、その物件は収益物件に該当し利回りを考慮した査定結果を提示されます。

貸し出しをしないほうが高額で売却できるケースもあるので、分譲マンションを貸すことが一概にも良いとはいえません。

デメリット3】将来的に厳しい経営になる

国内では、少子化が加速しており人口が年々減少しています。

分譲マンション経営の長期的な見通しは、かなり厳しいと予想されています。

入居したい人の母数が減ると、分譲マンションの空室化は加速してしまうので、経営が難しくなってしまう可能性があります。

需要と供給のバランスが崩れてしまい、長期的な運営が難しくなる可能性もあるので注意しましょう。

分譲マンションを貸す流れ

マンションの賃貸を始める際は、まず貸すまでの流れを抑えておく必要があります。

マンションを貸す流れは、大きく分けてこちらの5ステップとなります。

- 仲介依頼をする不動産会社を探す

- 賃貸借契約の方法を選ぶ

- 不動産会社を契約する

- 入居希望者を募る

- 賃貸借契約を締結させる

一つずつ見ていきましょう。

Step1】仲介依頼をする不動産会社を探す

分譲マンションを賃貸として出す際の第一歩は、信頼できる不動産会社を見つけることです。

不動産会社は、物件の管理や広告の掲示、入居者との契約締結などを代行してくれます。

しかし、すべての不動産会社が同じサービスを提供しているわけではないので、何を求めているのかを明確にしてから比較検討しましょう。

- 評判や口コミ

- 提供されるサービス内容

- 契約できる賃貸借契約の方法

Step2】賃貸借契約の方法を選ぶ

次に、賃貸借契約の方法を選択します。

一般的には、普通賃貸借契約と定期賃貸借契約の2つが主流です。

普通賃貸借契約

普通賃貸借契約は更新可能な形式で、入居者が長期間滞在することを前提としています。

| 契約更新 | あり ※正当な理由がない限り自動更新 |

|---|---|

| 契約期間 | 自由 ※定める場合は1年以上 |

| 契約手続き | 書面・口頭どちらでも可 |

| 賃料増減額の特約 | 特約に関わらず、当事者は賃料の増減請求が可能 |

| 中途解約の有無 | 有効 ※特約がない場合は、双方の同意を持って締結 |

定期賃貸借契約

定期賃貸借契約は一定期間(通常2〜3年)の滞在を前提とし、期間が終了すると自動的に契約が終了します。

自分のマンションをどのように管理したいのか、将来的にどのように利用したいのかを考えて、最適な契約形態を選びます。

| 契約更新 | なし |

|---|---|

| 契約期間 | 設定必須※契約期間に下限・上限なし |

| 契約手続き | 公正証書など書面での契約が必須 |

| 賃料増減額の特約 | 定めに準ずる |

| 中途解約の有無 | 特約に記載がない限り、途中解約は原則不可※ただし、以下の条件下でのみ途中解約が可能居住用で床面積200㎡未満の物件入居者がやむを得ない事情で、生活の本拠に使うのが困難になったとき |

Step3】不動産会社と契約する

次に、選んだ不動産会社と契約を締結します。

この段階では、物件の広告方法、賃料設定、入居者の選定基準など、具体的な賃貸経営に関する方針を確認します。

また、物件の管理についての費用や契約期間も詳細に確認し、理解した上で契約に進みます。

賃貸の方法もこの場で確認すること

賃貸の方法は、大きく分けて以下の3点に分かれます。

- 賃貸借契約

- サブリース

- 定期借家契約

賃貸借契約は最もオーソドックスな方法で、毎月家賃を払ってもらい、2年ごとに契約を更新します。

サブリースは不動産会社がまた貸しをする方法で、10%前後の手数料が会社に対して払われますが、空室の時も賃料を払い続けてもらえるのが大きなメリットです。

定期借家契約は2年などの期限を最初に決めて、その期間が過ぎたら借主は必ず退去しなければいけないという契約になります。

通常の賃貸借契約ではオーナーの一存で入居者を退去させることは非常に難しいので、将来的に手元に戻すためには定期借家契約がおすすめです。

Step4】入居希望者を募る

不動産会社との契約締結後、次のステップは入居希望者の募集です。

不動産会社は、マンションの広告を作成し、物件情報サイトや店舗等で公開します。

また、見学希望者への対応や、入居者選定のための審査も行います。

この過程では、物件の魅力を最大限に引き出す広告作成や、賃料滞納リスクを低減するための適切な入居者選定が重要となります。

Step5】賃貸借契約を締結させる

適切な入居希望者が見つかったら、最終ステップとして賃貸借契約を締結します。

不動産会社は契約書の作成や説明、契約締結の手続きを代行します。

- 賃料

- 敷金や礼金

- 契約期間

- 契約更新に関する規定

- リースの条項 など

これらの項目を確認し、入居者とあなた自身の双方が納得のいく形で契約を結びます。

その後、定期的な物件管理や賃料回収、トラブル対応などを不動産会社が行うことで、オーナーは賃貸経営をスムーズに進められます。

分譲マンションの賃貸事業で得られる収益

所有する分譲マンションを入居者に貸し出して収益を得ていく賃貸事業を始めた場合、物件所有者であるオーナーには、以下の収益が得られます。

- 家賃収入

- 敷金・礼金

- 駐車場賃料

- 契約更新料

家賃収入

分譲マンションを入居希望者に貸し出した場合、マンション購入費用の約3~10%前後の家賃収益が見込めます。

月次の家賃は、築年数や立地条件などによって差異がありますが、固定資産税や火災保険料などの諸経費を月々の家賃収入から賄えるうえ、生活を支える資金に回すこともできます。

例えば、月10万円前後で貸し出した場合、年間120万円前後の収益が見込めます。

ただし、家賃収益は不動産所得として2月の確定申告で申告しなければなりません。

敷金・礼金

家賃収益の他に、敷金と礼金も収益の一部として得ることができます。

しかし、敷金は、入居者が退去する時に行う、現状復帰費用の一部として使用して、余った分は入居者に返金しなければなりません。

また礼金は、不動産会社への仲介手数料として、納付するオーナーが多いです。

敷金・礼金共に一時的な収入として手元に入りますが、最終的な使い道が決まっているため、大きな出費に充てるような使い方はしない方がいいでしょう。

駐車場賃料

分譲マンションを貸し出す時、駐車場もセットで貸し出す場合があります。

駐車場の貸出料金は、家賃内に含まれている場合と別で徴収している場合の2つがあります。

いずれの方法を採用していても、駐車場の貸出料もまた不動産収益の一部に含まれるため、家賃収益同様忘れずに申告しましょう。

契約更新料

賃貸契約更新の手数料や謝礼として納められる契約更新料もまた、家賃収益同様、不動産所得の1種です。

更新料は、契約更新時期に合わせて徴収するのが一般的です。

分譲マンションを貸す際にかかる主なコスト

分譲マンションを貸し出せば、家賃収入や駐車場貸出料、契約更新料など、様々な収益が得られますが、入居希望者が現れなければこれら収益は得られません。

入居希望者を募るため、賃貸事業を成功へと導くためにも、物件オーナーは以下の支出を負担しなければなりません。

- リフォーム代

- 設備の交換・修繕費用

- 管理委託料

リフォーム代

分譲マンションを貸し出して家賃を得る賃貸事業もまた、1つの客商売に該当するため、入居希望者を集い、契約を結ばなければ事業が成り立ちません。

集客の施策として、その道のプロに依頼して、貸し出す部屋を綺麗に掃除したり、壁紙などの部分な修繕を施すリフォーム費用やハウスクリーニング代が発生します。

オーナーの所有物である以上、十分な手入れが行き届いていると思われますが、プロに依頼して掃除してもらう方が、入居者も安心できます。

設備の交換・修繕費用

専有部分に設けられているキッチンや浴室、トイレなどの水回りや換気扇、エアコンなどの各種設備に欠陥や不具合が見られた際は、貸し出す前に取り換えておく必要があります。

また、入居者が故意に壊したものでなければ、すべて、オーナー負担で取り換えることになっています。

なので、オーナーは突発的な修繕費が発生しても迅速な対応ができるようにしておく必要があります。

管理委託料

賃貸事業を行うときは、賃貸借契約の締結や賃貸中に発生したトラブルの対応・受付、解約時の敷金の精算などの専門的な知識を必要にする場面が多々あります。

賃貸経営に関する知識を持ち合わせていない場合は、管理会社に業務を委託するのが最適です。

業務をすべて委託することによって、オーナーが物件管理に時間を割く必要がなくなりますが、委託契約を交わすことによって、管理委託手数料を納めなければなりません。

管理委託手数料は、月何万円の定額制にしているところと、月賃料の何%にしているところがあります。

また受け持ってくれる業務内容も会社ごとに異なるので、契約する際は、業務内容を確認してから契約を結びましょう。

分譲マンションを貸すリスク

マンションの賃貸事業をおこなう上で重要なのが賃貸借契約の存在です。

契約の内容を抑えて、上手に賃貸経営を進めていきましょう。

賃貸借契約は借り手優位の契約

まず注意したいのが、賃貸借契約は借り手側に寄り添った契約であるという点です。

賃貸借契約ではオーナーが勝手に契約を破棄することはできませんし、入居中に多少の問題があったとしても簡単に退去させることはできません。

契約を一度結んでしまうと基本的にオーナーは不利になるということを知っていれば、入居審査などもかなり慎重に結ぶ必要があることが分かります。

分譲マンションを貸した時の確定申告

マンションを貸す時に忘れてはいけないのは、確定申告が必要になるということです。

マンションを貸して得た賃料収入は、確定申告時に不動産所得と見なされます。

不動産所得は、年間賃料-年間経費で算出します。

経費は、以下のようなものが当てはまります。

- ローンの残債額

- 管理会社への管理委託費

- 固定資産税額・都市計画税

- リフォーム費用・原状回復費用

- 減価償却費

- 税理士に支払う報酬

- 管理費・修繕積立金

- 仲介手数料

この時、年間賃料-年間経費にかかる税率・控除額は以下の通りです。

※数字は2020年時点のもの。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

例えば、不動産所得が800万円の時は、税額は以下のようになります。

他にも不動産所得がある場合は、まとめて税率をかけて税額を算出します。

翌年2月15日~3月15日に申告手続きをおこなう

年間で発生した不動産所得は、翌年2月15日~3月15日の間に申告手続きをする必要があります。

確定申告の手続きは自力でおこなうこともできますが、ここで注意したいのが経費の存在です。

経費として認められる費用はケースによって様々で、税理士に聞くのが最も確実です。

経費計上が増えるほど税金が安くなることを考えると、税理士を頼るのが安全です。

分譲マンションは売却も視野に入れた方が良い?

「分譲マンションは売却のほうが良いの?それとも貸したほうが良いの?」と疑問に思う人もいますよね。

確かに分譲マンションの貸し出しは、初期コストが発生する上にコスト分の回収は長期化してしまうので、物件によっては売ったほうが良いケースもあります。

効率良く資産を獲得していく為にも、自分の持っている物件はどちらが有利なのか把握しておきましょう。

売却も選択肢の1つとしていれよう

現在日本での新築マンション価格は、右肩上がりの状態で今が1番の売り時といわれています。

2021年がピークと言われていましたが、2022年現在も微量ながら価格が上昇しています。

分譲マンションの状態によっては売却のほうがお得に資金を得られる可能性もあるので、貸すだけでなく売却も選択肢の1つとして入れておきましょう。

不動産一括査定サービスで価格を把握しよう

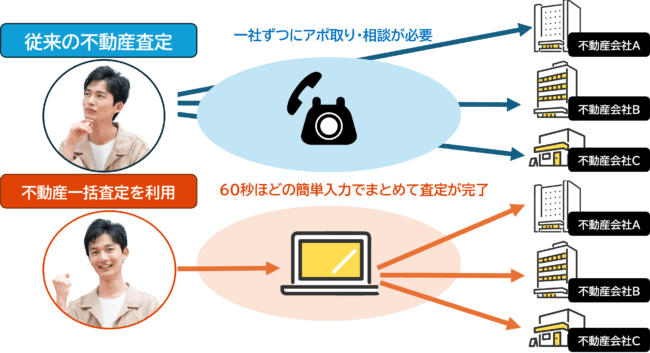

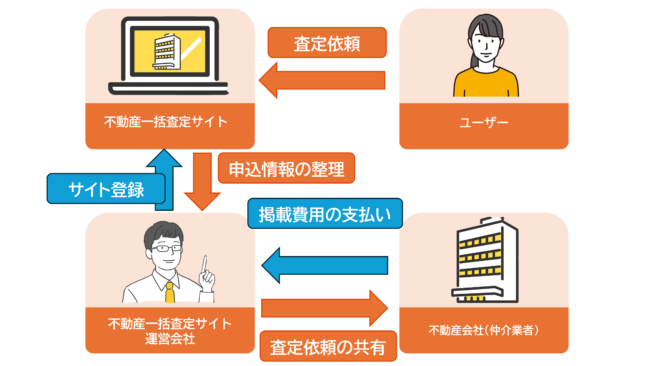

分譲マンションの売却も視野に入れた場合、不動産一括査定サービスを利用して価格を把握することをおすすめします。

一括査定サービスは、複数の不動産会社に査定依頼をだせるサービスで、査定価格を高く提示してくれる不動産会社に売却を依頼することができます。

1分程度の登録で依頼を完了しているので「一応売却も視野に入れておこうかな?」と考えている人は利用を検討してみてください。

分譲マンションを貸すときの注意点

分譲マンションを貸そうと決めた人は、注意点をいくつか抑えて進めていきましょう。

適当に進めるとローンの規約を無意識に破ってしまったり、マンション貸し出しに失敗したりしてしまいます。

分譲マンションの貸し出しを成功させるためにもしっかりチェックしておきましょう。

注意点1】収支をシミュレーションしておく

分譲マンションを貸し出す前に、得られる収益と出ていく支出をそれぞれ把握して収支のバランスを確認しておきましょう。

| 収入 | 支出 |

|---|---|

| 家賃、敷金・礼金、契約更新料、駐車場貸出料 | ローンの残債額、管理会社への管理委託費、固定資産税額・都市計画税、リフォーム費用・原状回復費用、減価償却費、税理士に支払う報酬、管理費・修繕積立金、仲介手数料 |

注意点2】住宅ローンを完済していない人は金融機関に連絡する

住宅ローンを完済していない分譲マンションを貸し出す人は、金融機関に連絡する必要があります。

マンションのローンを組む際に貸付条件で、マンションに本人or家族の人が住むという条件を提示されて組んだケースもあります。

マンションを貸すと住宅ローンの条件と異なるので、金融機関から規約違反をしたと見なされてしまいます。

また住宅ローンから不動産投資用ローンに切り替えなければならない事もあるので、分譲マンションの貸し出しを検討している人は、ローン状況を事前に把握しておきましょう。

注意点3】入居者向けの禁止事項を明確に決めておく

分譲マンションを貸し出す前に、禁止事項を決めて入居予定の人に提示しておきましょう。

禁止事項を曖昧にすると、ペットを飼ったり室内でタバコを吸ったりしてトラブルに発展する可能性があります。

不動産会社としっかり相談して、禁止事項を入居前に提示しておきましょう。

注意点4】事前に室内の写真を撮影する

分譲マンションを貸す前に、室内を写真で撮影しておきましょう。

入居者が退去する時に修復が必要な場合、借りた人にしっかり修復してもらうには、入居直前の写真が有効です。

入居直前の写真を見せるとトラブルに発展しにくくスムーズに話をすすめることができます。

分譲マンションの賃貸化に関する質問

ここでは、所有する分譲マンションを賃貸化する前に知っておきたいことや不安の種になる疑問を質問形式で解説していきます。

マンションを貸す時の流れは?

- 不動産会社へ仲介・管理を依頼する

- 賃貸の方法を選ぶ

- 入居者を募集する

序盤の「不動産会社へ仲介・管理を依頼する」では、必ず複数の会社に相談するようにしましょう。

賃貸マンションの管理方法や契約内容が、会社ごとに内容が異なります。

自分の目的に合っていると思っていても、実際に契約してみたり思っていたものと違ったりすることもしばしあります。

マンションの活用方法として貸すと売るとではどちらがいい?

一方、売るを選択した場合、資産を手放してしまいますが、査定結果次第では多額の資金が得られます。

マンションを貸すか売るかには、それぞれにメリット・デメリットがありますので、どちらにすべきかを迷ったら、不動産会社に相談してから決めるのがいいでしょう。

マンションを貸す前に確認しておくことは?

マンションを購入するときに組む住宅ローンは、その物件に住むことを目的に組めるローン商品であり、それ以外の用途で組んだ場合、契約違反とみなされ、一括返済を請求されます。

つまり、住宅ローンを組んで購入したマンションを賃貸化するなら、住宅ローンを完済しておく必要があります。

もしくは、不動産投資用ローンに借り換えて、賃貸化するという方法もあります。

マンションを高値で貸し出す方法は?

代表的な例として、ペットとの同居ができる物件かどうかがあります。

ペットとの同居を許可することで、ペット不可の物件よりも付加価値が増し、周辺物件よりもつき家賃を高めに設定できます。

とはいえ、ペット化の物件にすると、ペット不可の物件よりも壁紙が傷みやすくなりますが、差別化を図ることで、家賃を高めに設定できます。

期間限定で家を貸し出すことはできる?

普通借家契約は2年おきに契約更新を行って、入居者にマンションを貸し出すわけですが、2年以内に退去してくれるとは限りません。

しかし、定期借家契約で契約すると、貸主が希望する期間の間だけマンションの貸し出しができ、契約期間になったら、入居者は正当な理由がない限り、出ていかねばなりません。

特定の期間だけ貸し出すなら、定期借家契約で契約するのが得策ですが、住みなおす時期が未定なら、普通借家契約で収益を得ていくのがいいでしょう。

分譲マンションを貸し出したときに経費として申請できるものは?

例えば、物件の修繕費、管理費、固定資産税、都市計画税などの地方税、保険料、不動産会社への委託費などが挙げられます。

また、貸し出しに際して発生した広告費や仲介手数料も経費として申告することが可能です。

ただし、詳細なルールは税制改革により変わる可能性もあります。

管理会社への委託費の相場は?

ただし、一般的には、賃料の数パーセントが相場とされています。

一部の会社では、月額賃料の5〜10%を基準に設定しているところもあります。

これに加えて、新たな入居者を見つけるための広告費や、新規契約のための仲介手数料が別途必要となることもあります。

各不動産管理会社と詳細をよく話し合い、自分のニーズに最も合った会社を選ぶことが重要です。

分譲マンションは将来のことを考えて貸そう

分譲マンションを貸すことは長期的に家賃収入を得られる魅力的な不労所得です。

しかし入居者が居ないと家賃収入は得られませんし、必ず入居者が見つかる訳でもないので、リスクを把握した上で経営を始めましょう。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)