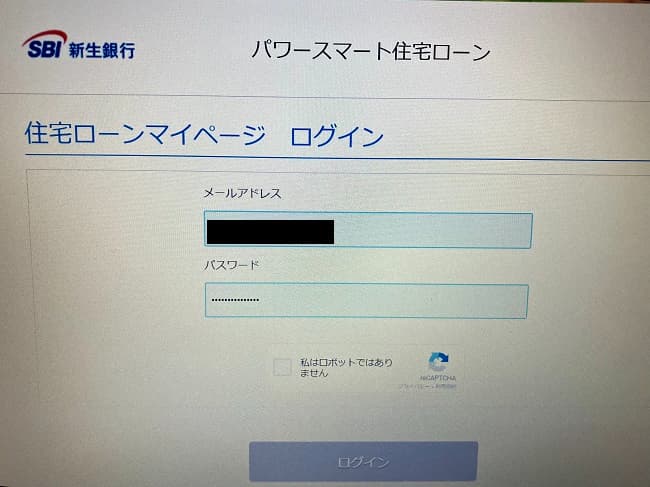

- 【1位】SBI新生銀行住宅ローン

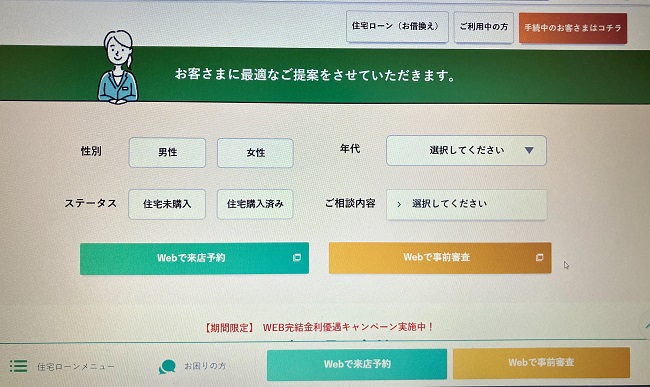

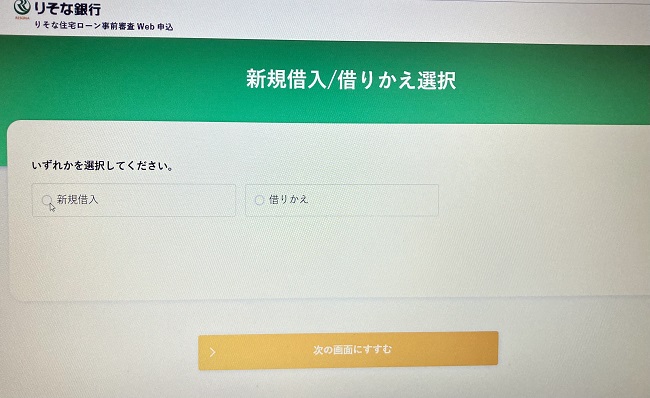

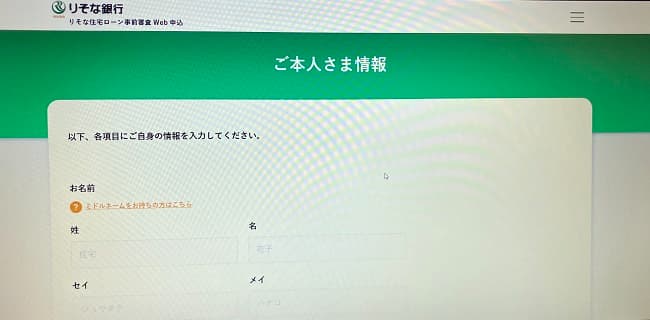

- 【2位】りそな銀行住宅ローン

- 【3位】ARUHI住宅ローン「フラット35」

- 【4位】ソニー銀行「固定セレクト住宅ローン」

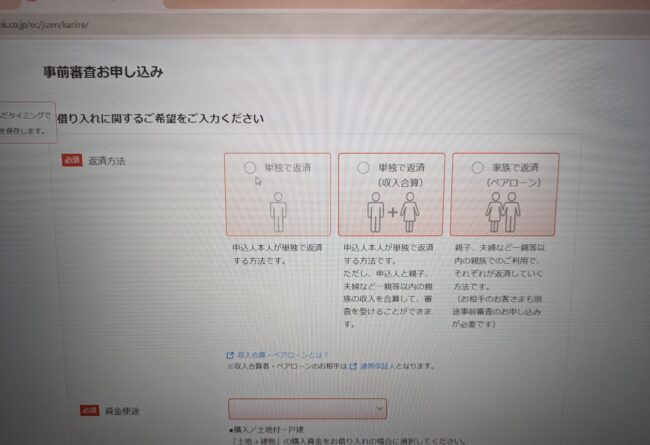

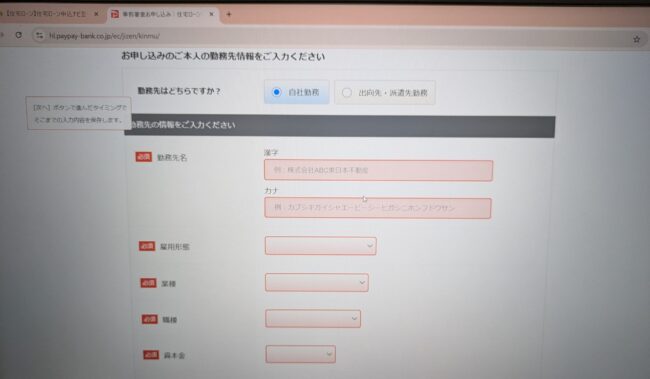

- 【5位】PayPay銀行住宅ローン

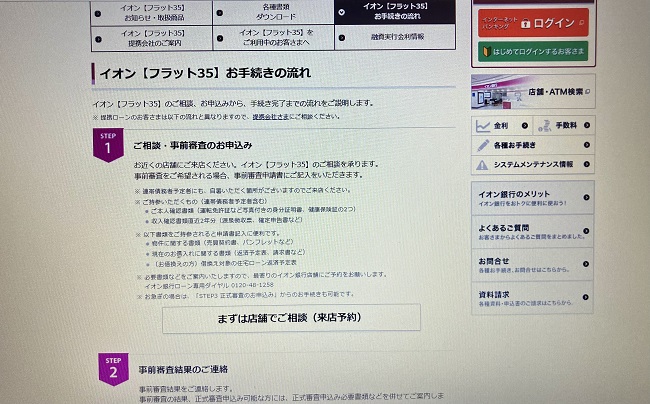

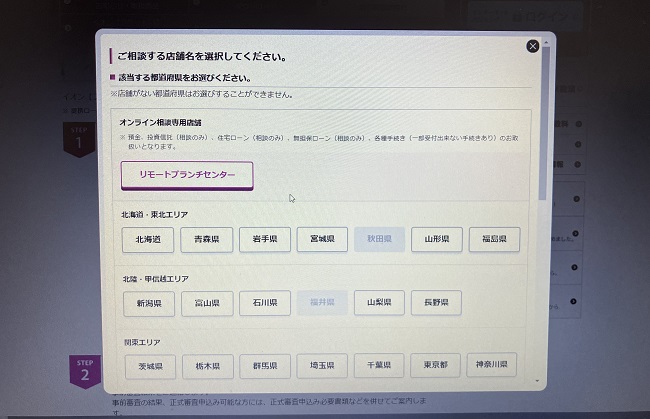

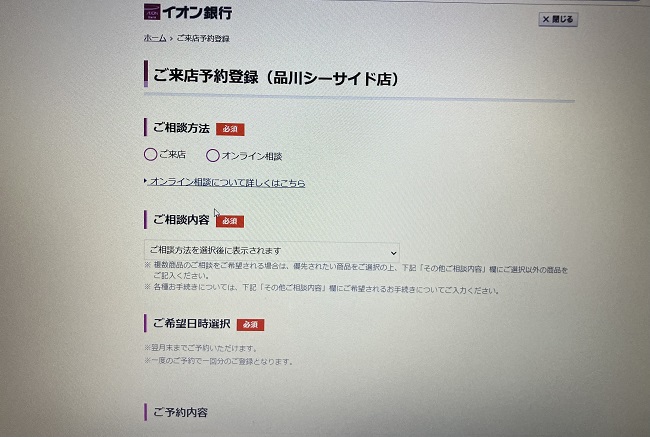

- 【6位】イオン銀行住宅ローン「フラット35」

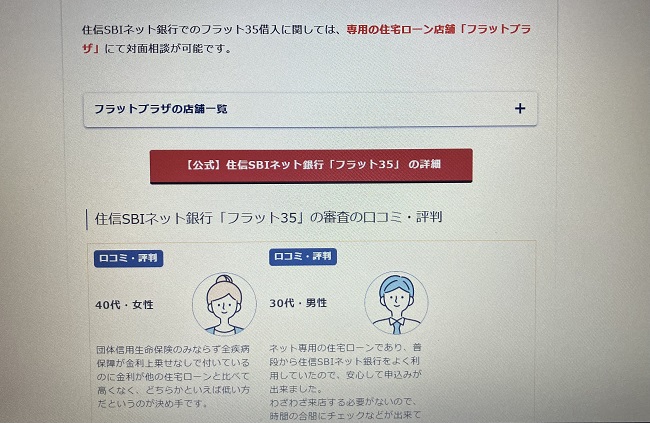

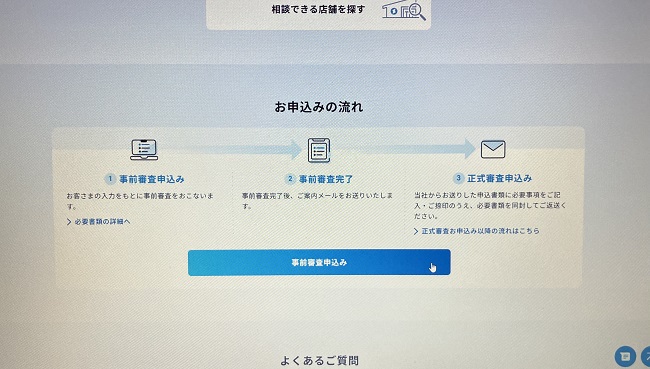

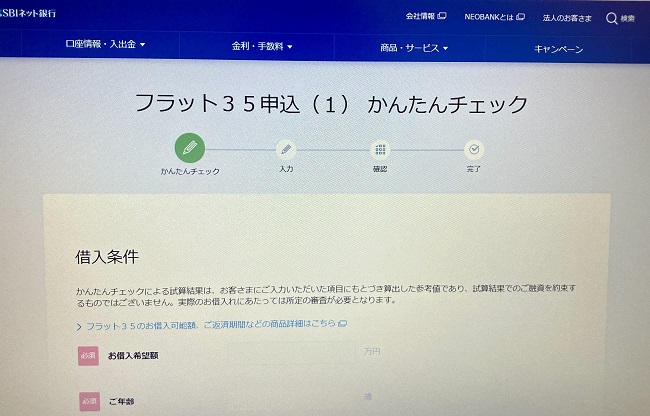

- 【7位】住信SBIネット銀行フラット35

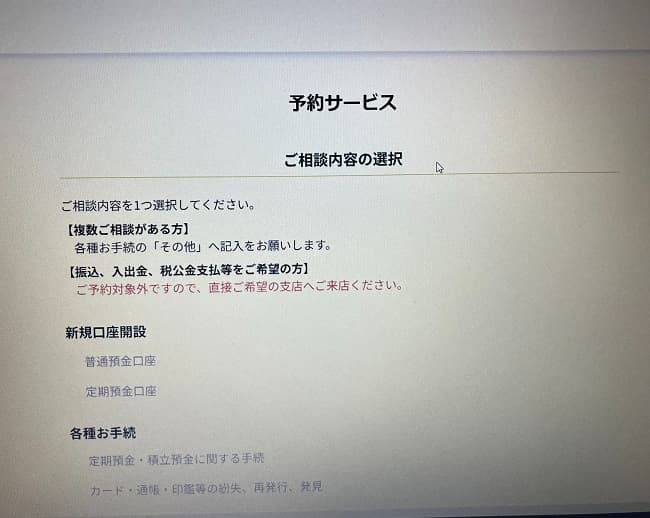

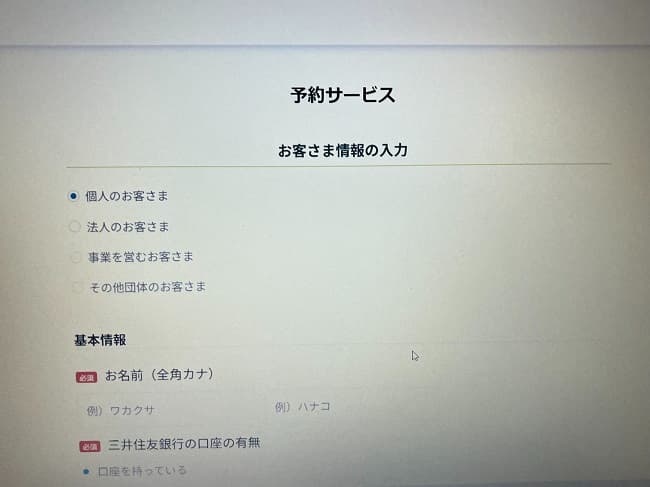

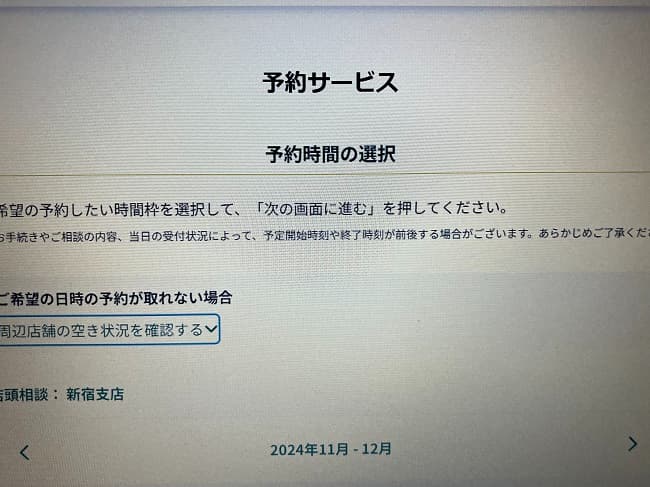

- 【8位】三井住友銀行住宅ローン「フラット35」

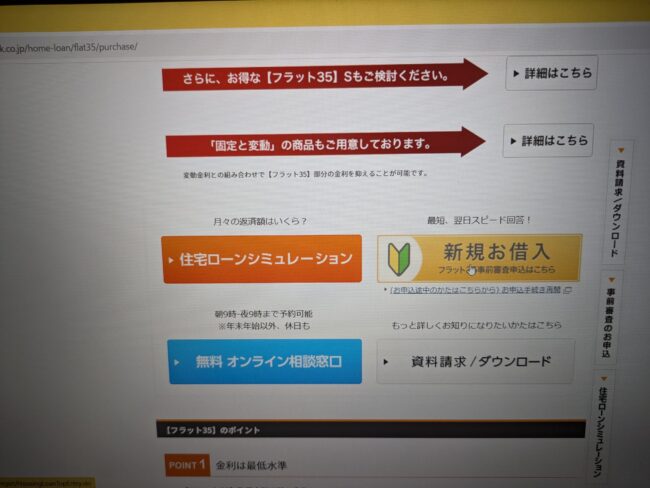

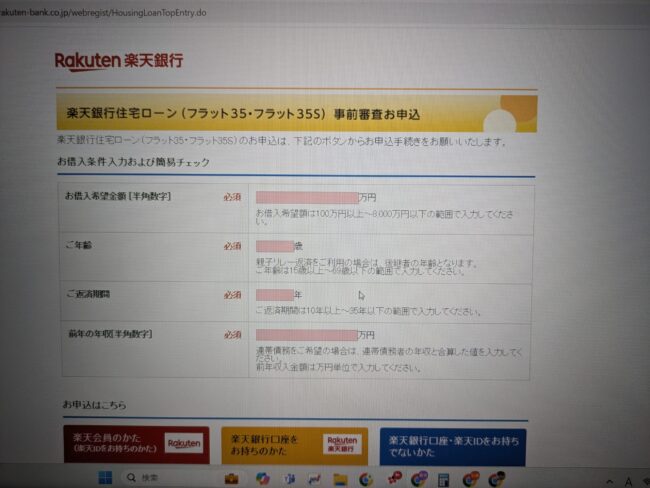

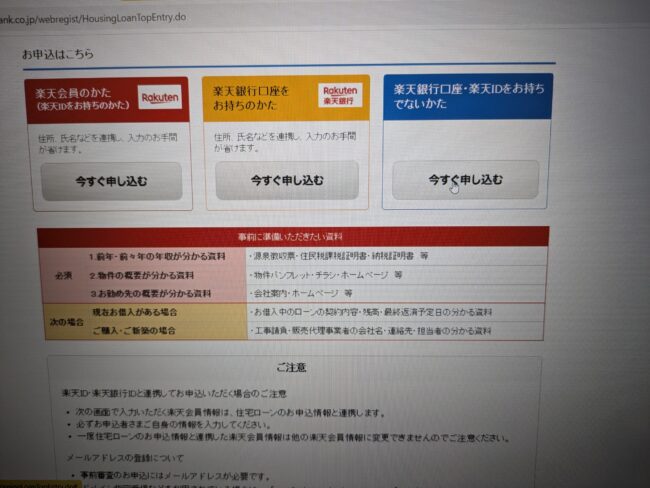

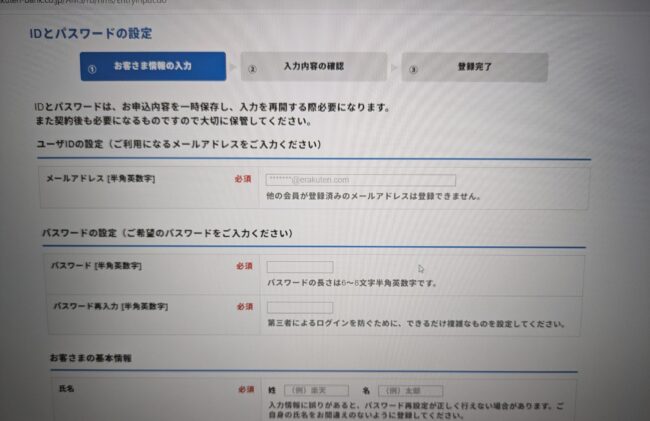

- 【9位】楽天銀行住宅ローン「フラット35」

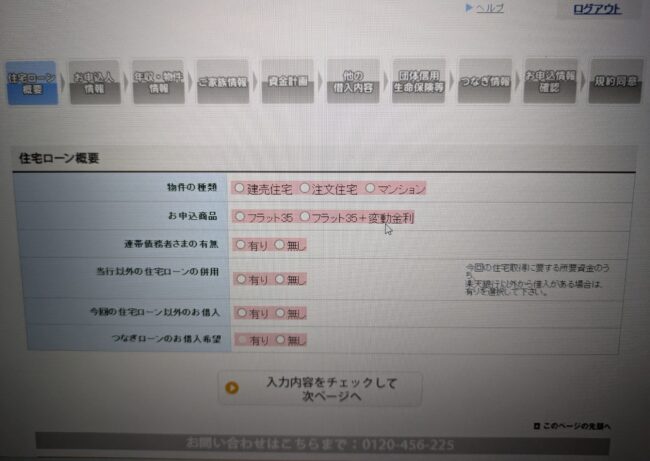

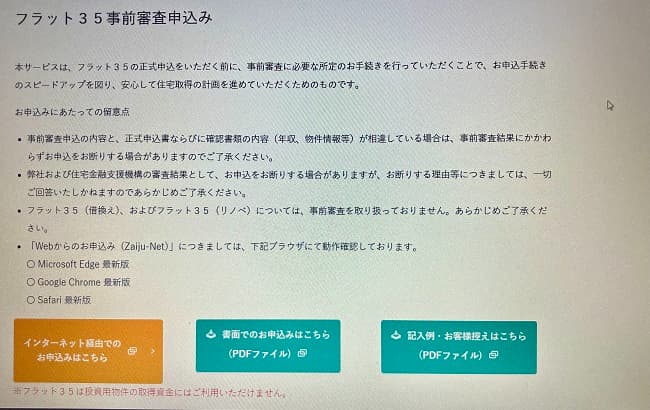

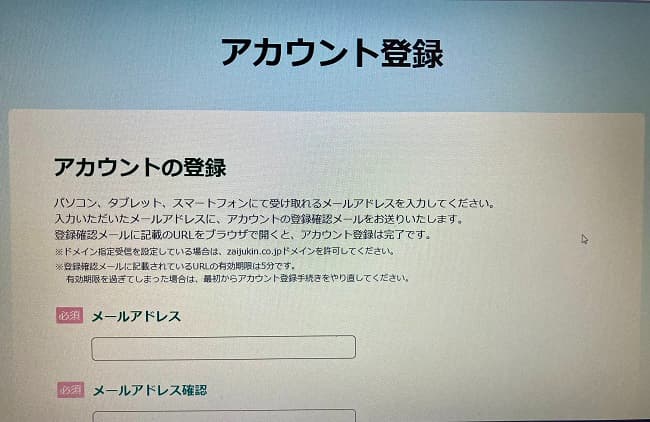

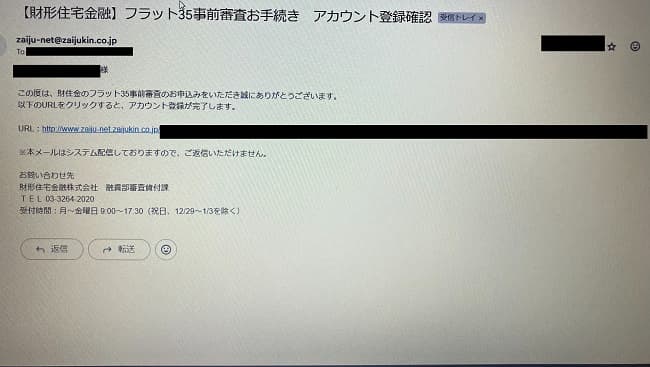

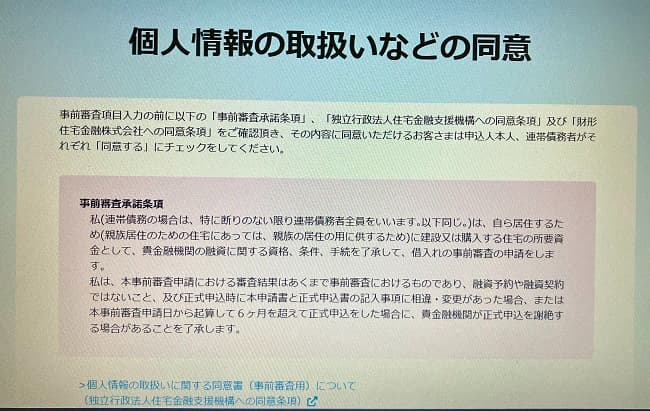

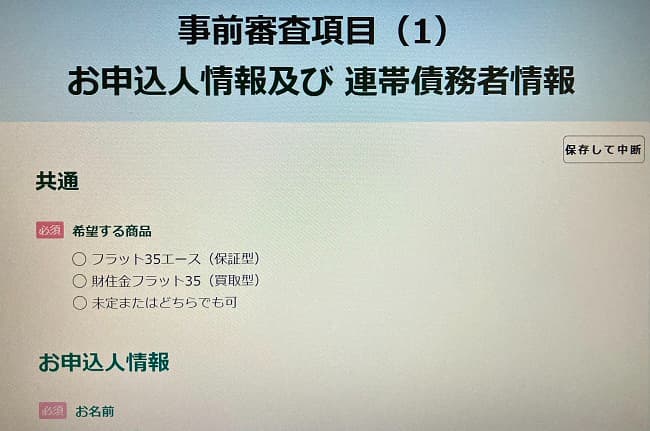

- 【10位】財形住宅金融住宅ローン「財住金フラット35」

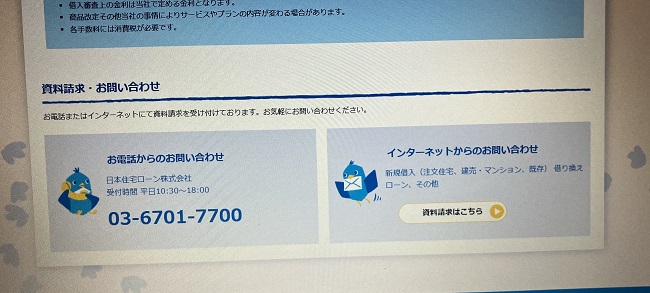

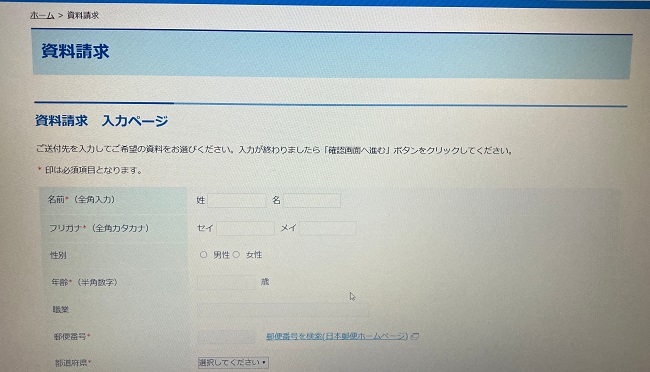

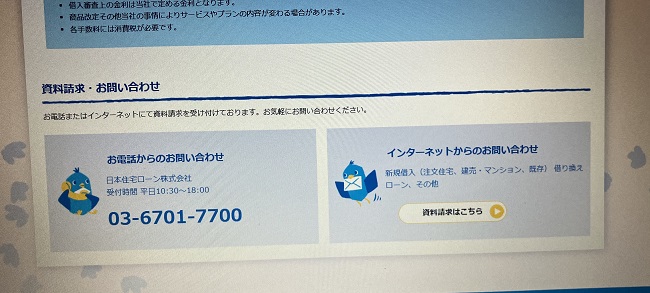

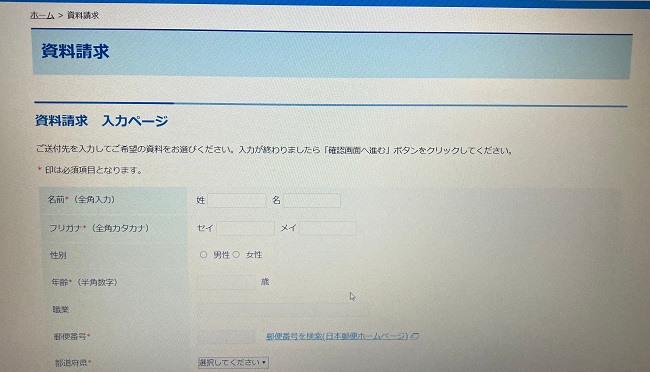

- 【11位】日本住宅ローン「MCJフラット35」

- 【12位】みずほ銀行住宅ローン「フラット35」

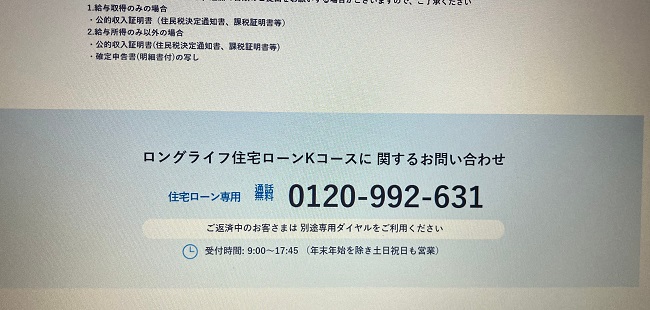

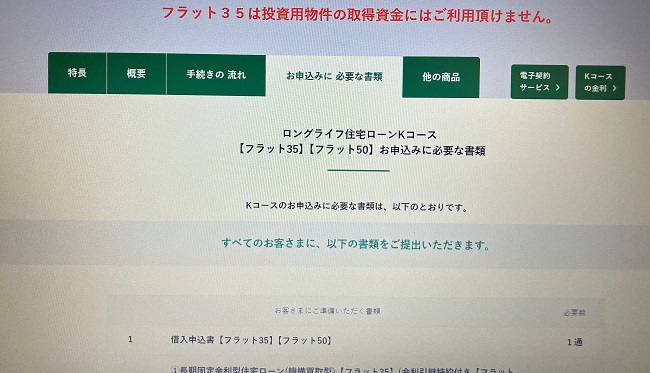

- 【13位】旭化成モーゲージ「ロングライフ住宅ローン」

- 【14位】日本モーゲージサービス「MSJフラット35」

- 【15位】三井住友信託銀行住宅ローン「フラット35」

- 【16位】株式会社カシワバラ・アシスト「K・Assistフラットプラスローン」

- 【17位】全宅住宅ローン「フラット35」

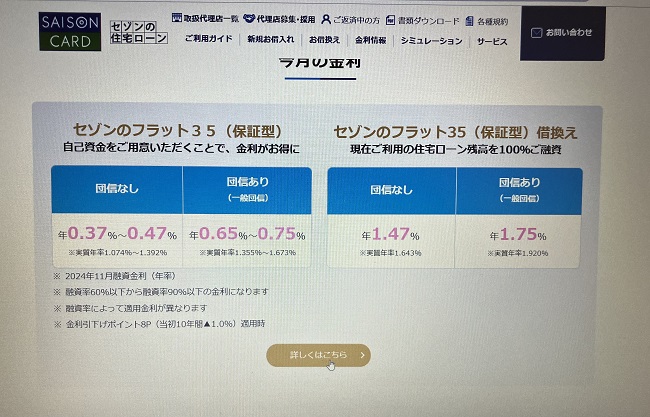

- 【18位】クレディセゾン住宅ローン「フラット35」

| 住宅ローン | 公式サイト | 金利タイプ | 借入金額 | 返済方法 | 借入期間 | 事務手数料 | 遅延損害金 |

|---|---|---|---|---|---|---|---|

SBI新生銀行住宅ローン SBI新生銀行住宅ローン |

固定金利/変動金利 | 最大3億円 | 元利均等返済 | 最大50年※35年超の借り入れの場合は、契約時の利率に年0.1%上乗せされた金利が適用 |

借入額×2.20%(税込) | 年14.0% | |

りそな銀行住宅ローン りそな銀行住宅ローン |

固定金利/変動金利 | 500万円以上2億円以内(10万円単位) | 元利均等返済 | 最大35年以内 |

借入金額×2.20%(税込) | 年14.0% | |

ARUHI住宅ローン「フラット35」 ARUHI住宅ローン「フラット35」 |

固定金利 | 100万円~8,000万円 | 元利均等返済と元金均等返済のどちらか | 15年以上35年以内 | 借入金額×年2.20%(消費税含む) | 年14.5% | |

ソニー銀行住宅ローン ソニー銀行住宅ローン |

固定金利/変動金利 | 500万円~2億円(10万円単位で借入可能) | 元利均等返済 | 1年以上35年以内(1か月単位) |

|

年14.6% | |

PayPay銀行住宅ローン PayPay銀行住宅ローン |

固定金利/変動金利 | 500万円~2億円(10万円単位で借入可能) | 毎月返済/半年毎増額(ボーナス)返済 | 1年以上35年以内(1か月単位) | 借入金額×年2.20%(消費税含む) | 年14.0% |

家の住み替えで頭を悩ますものの1つに、住宅ローン選びがあります。

三菱UFJ銀行など大手銀行5行は30日、2026年1月の10年固定型の住宅ローン金利を引き上げると発表した。固定型の主な基準となる10年物国債利回り(長期金利)の上昇を踏まえた。最優遇金利は大手5行平均で0.288%高い2.734%となった。上昇は6カ月連続。

1月の10年固定の最優遇金利を三菱UFJ銀は前月より0.42%高い2.68%、三井住友銀行は0.3%高い2.65%、みずほ銀行は0.25%高い2.55%、三井住友信託銀行は0.19%高い2.845%、りそな銀行は0.28%高い2.945%にする。住宅購入者の8割近くが選んでいる変動型の住宅ローンの基準金利は5銀行とも据え置く。

日銀は25年12月の金融政策決定会合で政策金利を0.25%引き上げ、0.75%にすると決めた。変動型の金利は政策金利に連動する。大手行は来春にも変動型の基準金利を引き上げる可能性がある。

日本経済新聞Web版「1月の住宅ローン固定金利、大手5行が引き上げ 平均2%台後半に

」2025年12月30日 17:01

近年は2024年3月に日銀がマイナス金利政策を解除したことから、金利などのローン内容も気になりますが、審査に確実に通るかどうかも重要なポイントです。

住宅ローンは家が担保になること、融資が高額になることから、審査に時間がかかりがちです。また、住み替えを検討している場合は引っ越しの契約や新居の購入なども関連するため、住宅ローン審査に落ちてしまったら全ての計画が白紙になる可能性もあります。

| 主なリスク | 詳細 |

|---|---|

| 購入契約の白紙解除 | 不動産売買契約のローン特約により、審査落ち時は多くの場合、新居の購入契約がキャンセルされる |

| 場合によって違約金の発生 | ローン特約がない場合や審査落ちリスクの高いローンにしか申し込まなかった場合、違約金が発生することもある |

| 住み替え計画の長期化によるコスト増加 | 引越し依頼のキャンセルなど、様々なコストが発生してしまう。 |

そのため、住宅ローン審査にしっかり通過して確実に融資を受けることが、新生活を気持ちよく送るためにも重要なポイントです。

そこで今回は、審査が不安な方におすすめの住宅ローンを厳選して紹介していきます。また、後半には審査の甘い住宅ローンを選ぶポイントも解説していきます。

- 審査が比較的甘い住宅ローンといわれるのは、フラット35、ネット銀行などがある

- フラット35は民間の住宅ローンと比較して、申込者の属性を評価する割合が低い

- ネット銀行の住宅ローンは、勤続年数や勤務先規模(従業員数など)の審査に占める割合が大手銀行と比べて低い傾向にある

- 信用金庫や地方銀行の住宅ローンも、地域密着の方針によって組合員などに柔軟な審査を実施するケースが多い

- 住宅ローン審査に通りやすくするには、借入希望額を下げて頭金を増やす、信用情報を確認して改善する、金利を高めに設定している住宅ローンに申し込むなどの行動が有効

この記事の監修者

この記事の監修者

出産を機に英語・金融関連の講師として独立。

生涯現役をモットーに講師業・FP個別相談・執筆などで活動中。

2017年日本FP協会広報スタッフ。CFPR, 日本証券アナリスト協会検定会員 証券外務員1種 TOEIC940

■公式HP

https://caripri.com/

■著書

定年のないゆるい稼ぎ方:

アラ還暦!FPの働き方

閉じる

この記事の監修者

この記事の監修者

ファイナンシャルプランナー(CFP®)/1級ファイナンシャル・プランニング技能士/DC(確定拠出年金)プランナー/住宅ローンアドバイザー/証券外務員

【個人・企業向け個別相談】

個人向け個別相談:300件

企業向け個別相談:50件

個人事業主向け個別相談:30件

【講師・セミナー】

金融機関および企業向け資産運用講師及び確定拠出年金セミナー:250件以上

個人向け資産運用セミナー:50件以上

閉じる

この記事の監修者

この記事の監修者

じんFP事務所 代表

2020年7月 「日経xwoman」公式アンバサダー就任 日経BP社

2021年11月 「お金の使い方・貯め方教えて下さい」出版 主婦の友社

WEBサイト:https://jin-fp-official.com/

閉じる

※2026年1月時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします

- 審査がゆるい・通りやすい?おすすめ住宅ローンランキング【審査が甘い住宅ローンはある?】

- 【1位】SBI新生銀行住宅ローン

- 【2位】りそな銀行住宅ローン

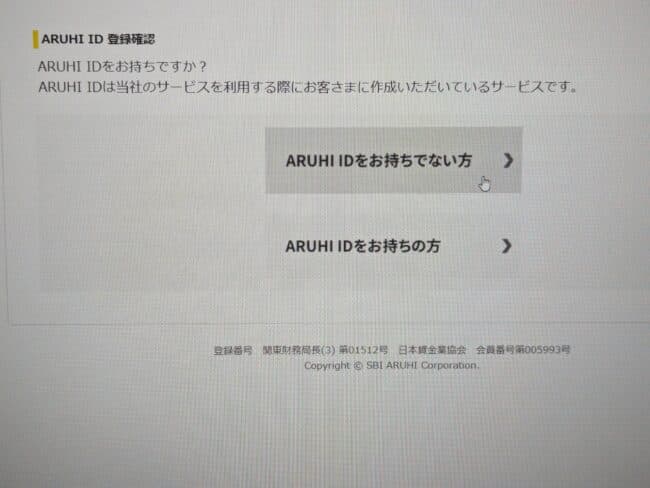

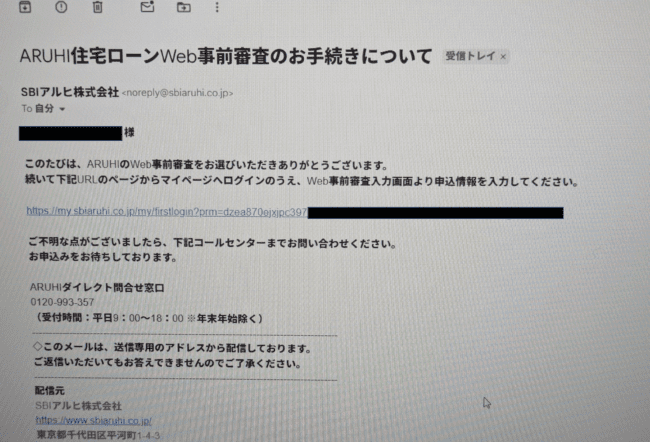

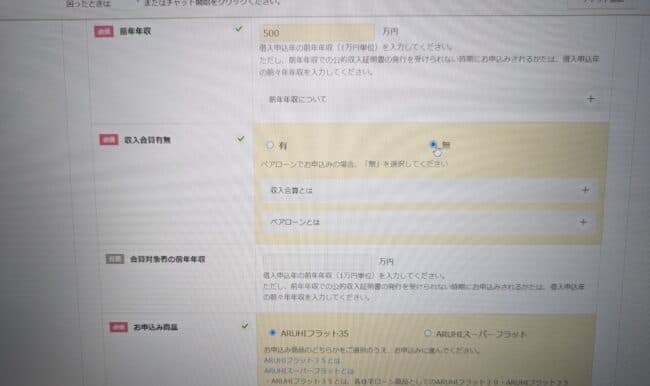

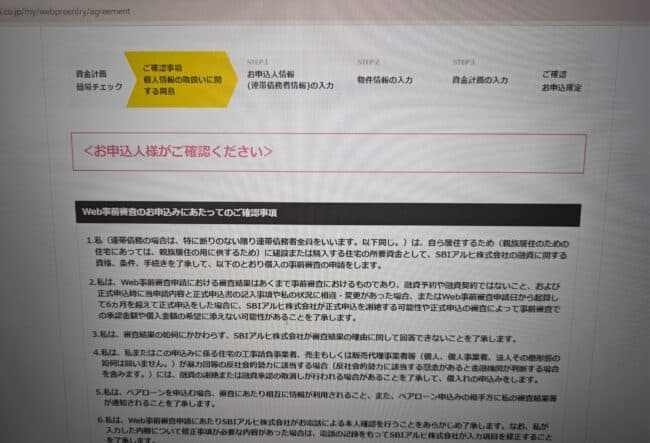

- 【3位】ARUHI住宅ローン「フラット35」

- 【4位】ソニー銀行住宅ローン

- 【5位】PayPay銀行住宅ローン

- 【6位】イオン銀行住宅ローン「フラット35」

- 【7位】住信SBIネット銀行 フラット35

- 【8位】三井住友銀行住宅ローン「フラット35」

- 【9位】楽天銀行住宅ローン「フラット35」

- 【10位】財形住宅金融住宅ローン「財住金フラット35」

- 【11位】日本住宅ローン「MCJフラット35」

- 【12位】みずほ銀行住宅ローン「フラット35」

- 【13位】旭化成モーゲージ「ロングライフ住宅ローン」

- 【14位】日本モーゲージサービス「MSJフラット35」

- 【15位】三井住友信託銀行住宅ローン「フラット35」

- 【16位】株式会社カシワバラ・アシスト「K・Assistフラットプラスローン」

- 【17位】全宅住宅ローン「フラット35」

- 【18位】クレディセゾン住宅ローン「フラット35」

- 住宅ローン審査が甘くて低金利?おすすめのネット銀行ランキング

- 審査の甘いおすすめ信用金庫住宅ローンランキング

- 審査の甘いおすすめ地銀住宅ローンランキング!通りやすい地方銀行を厳選

- そもそも審査の甘い住宅ローンなんてあるの?

- 審査の甘い住宅ローンは人によって違う?ケース別おすすめ住宅ローン

- 住宅ローンの審査に通る4つのコツ

- 審査の甘い住宅ローンの7つの傾向

- 信用金庫の住宅ローンは審査が甘い・ゆるい?

- 地銀の住宅ローンは審査が甘い・ゆるい?地方に住む方が通りやすい理由

- 自営業者にもおすすめの審査が甘い住宅ローンはある?

- 住宅ローン審査に通りやすい人の10の特徴

- 不健康だと審査の甘い住宅ローンも落ちる?

- 審査の甘い複数の住宅ローンへ同時申し込みできる?

- 住宅ローンの審査でよくある質問

- 審査の甘い住宅ローンでも油断は禁物!

審査がゆるい・通りやすい?おすすめ住宅ローンランキング【審査が甘い住宅ローンはある?】

| 住宅ローン | 公式サイト | 金利タイプ | 借入金額 | 返済方法 | 借入期間 | 事務手数料 | 遅延損害金 |

|---|---|---|---|---|---|---|---|

SBI新生銀行住宅ローン SBI新生銀行住宅ローン |

固定金利/変動金利 | 最大3億円 | 元利均等返済 | 最大50年※35年超の借り入れの場合は、契約時の利率に年0.1%上乗せされた金利が適用 |

借入額×2.20%(税込) | 年14.0% | |

りそな銀行住宅ローン りそな銀行住宅ローン |

固定金利/変動金利 | 500万円以上2億円以内(10万円単位) | 元利均等返済 | 最大35年以内 |

借入金額×2.20%(税込) | 年14.0% | |

ARUHI住宅ローン「フラット35」 ARUHI住宅ローン「フラット35」 |

固定金利 | 100万円~8,000万円 | 元利均等返済と元金均等返済のどちらか | 15年以上35年以内 | 借入金額×年2.20%(消費税含む) | 年14.5% | |

ソニー銀行住宅ローン ソニー銀行住宅ローン |

固定金利/変動金利 | 500万円~2億円(10万円単位で借入可能) | 元利均等返済 | 1年以上35年以内(1か月単位) |

|

年14.6% | |

PayPay銀行住宅ローン PayPay銀行住宅ローン |

固定金利/変動金利 | 500万円~2億円(10万円単位で借入可能) | 毎月返済/半年毎増額(ボーナス)返済 | 1年以上35年以内(1か月単位) | 借入金額×年2.20%(消費税含む) | 年14.0% | |

イオン銀行住宅ローン「フラット35」 イオン銀行住宅ローン「フラット35」 |

固定金利 |

100万円~8,000万円 |

元利均等返済と元金均等返済のどちらか | 15年以上35年以内 |

|

年14.5% | |

住信SBIネット銀行フラット35 住信SBIネット銀行フラット35 |

固定金利 |

100万円~8,000万円 |

元金均等返済 | 35年以内(1か月単位) | 借入金額×年2.20%(消費税含む) | 年14.0% | |

三井住友銀行住宅ローン「フラット35」 三井住友銀行住宅ローン「フラット35」 |

固定金利 |

100万円~8,000万円 |

元利均等返済と元金均等返済のどちらか | 15年以上35年以内 |

|

年14.5% | |

楽天銀行住宅ローン「フラット35」 楽天銀行住宅ローン「フラット35」 |

固定金利 | 100万円~8,000万円 |

元利均等返済と元金均等返済のどちらか | 15年以上35年以内 | 借入金額×年1.404%(消費税含む) | 年14.5% |

【ランキング詳細】

グローベルラボは住宅ローンについての市場調査・内容評価を元にランキングを表示しております。

【調査概要】

- 調査主体:グローベルラボ(株式会社グローベルス)

- 目的:住宅ローン評価に関する調査

- 調査期間:随時更新

- 調査対象:日本国内

【ランキング根拠となる評価項目(例)】

- 当月の適用金利

- 金利プランの充実度

- 申し込み条件

- IR情報

- 団体信用生命保険

- 手数料

- 利用者の口コミ評価

- その他の独自メリット など

当サイトのランキングは情報の正確性・利用リスクの有無・審査通過を保証するものではありません。各社の最新の公式情報を確認の上、自己判断で申込・利用の判断をお願いします。

おすすめ住宅ローンを厳選して紹介していきます。

結論から言うと、誰でも通るほど審査の甘い住宅ローンというのは存在しません。

しかし、住宅ローンはそれぞれ独自の審査基準を設定しており、相対的に通りやすいローン商品が存在します。

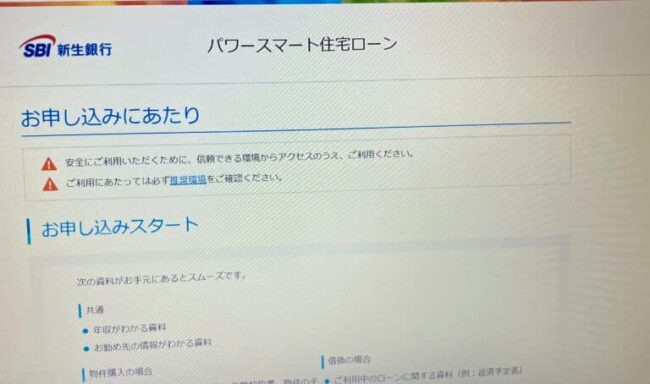

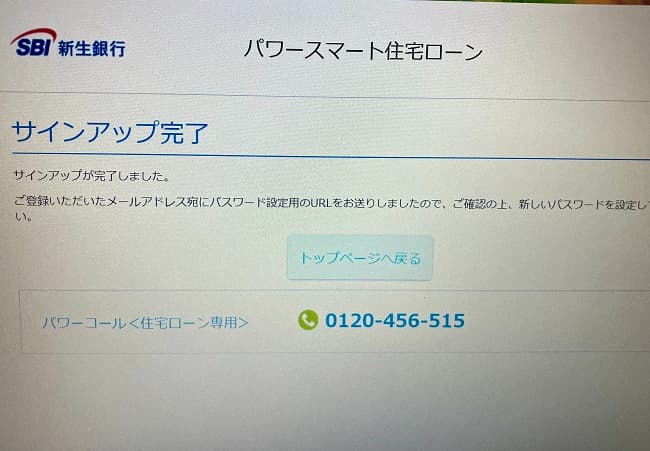

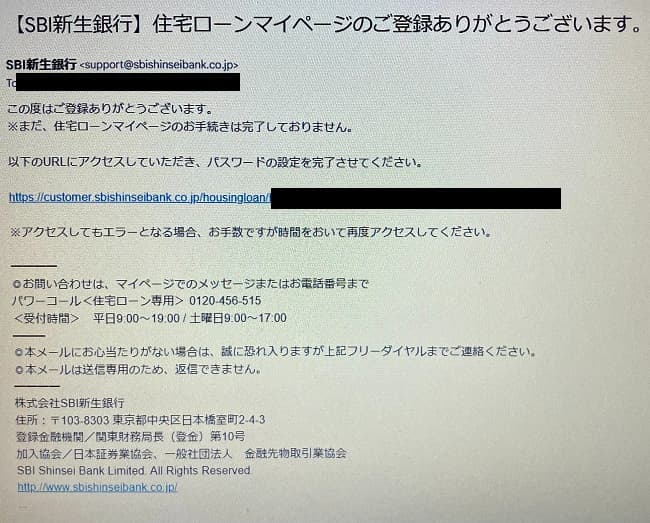

【1位】SBI新生銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 最大3億円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済 |

| 借入期間 | 最大50年※35年超の借り入れの場合は、契約時の利率に年0.1%上乗せされた金利が適用 |

| 保証料 | 無料 |

| 事務手数料 | 借入金額×2.20% |

| 一部繰上返済手数料 | 無料 |

| 運営会社情報 |

|

新規借入時の金利

| 新規借入/変動金利(半年型) |

|---|

|

年0.590%(SBIハイパー預金開設者への優遇適用時)

|

※2026年1月契約金利

※借入金額が物件購入価格および建築請負価格の合計額の90%以内

SBI新生銀行住宅ローン 団体信用生命保険

| 一般団信+安心保障付団信 | ガン団信 (年0.1%金利上乗せ) |

|

|---|---|---|

| 死亡・高度障害 | 残高の100%を支払い | 残高の100%を支払い |

| 公的介護保険制度に定める要介護3以上になった場合 | 残高の100%を支払い | ✖ |

| リビング・ニーズ | ✖ | 残高の100%を支払い |

| 所定の悪性新生物(がん)に罹患したと医師により診断確定された場合 ※上皮内がんおよび皮膚の悪性黒色腫以外の皮膚がんは保障の対象外 |

残高の100%を支払い |

SBI新生銀行住宅ローンは、ネット銀行の中でも柔軟な審査でサポート体制が手厚いのが魅力です。

変動金利は金利の低さが魅力となっているうえに、自己資金を10%以上用意すれば金利優遇があり、安心保障付団信を金利上乗せ無しで利用できます。

住宅ローンに含めて借り入れできる費用の幅が広く、インテリアや家具・家電、引っ越し費用などもまとめて借入可能です。

関連データ【公式HPより引用】

| 2024.1Q | 2025.1Q | 差額 | |

|---|---|---|---|

| 業務粗利益 | 62 | 71 | 8 |

| 資金利益 | 54 | 47 | ▲ 7 |

| 非資金利益 | 7 | 23 | 16 |

| 経費(▲) | ▲54 | ▲63 | ▲ 8 |

| 実質業務純益 | 8 | 8 | 0 |

| 与信関連費用(▲) | ▲0 | ▲0 | ▲0 |

| 与信関連費用加算後実質業務純益 | 7 | 7 | 0 |

SBI新生銀行住宅ローンの審査の口コミ・評判

変動金利性がとにかく安いので、返済計画をしっかり立てることができます。

団信の補償も手厚く、安心して申し込めました。

低金利で借入できるのが最大のメリットです。

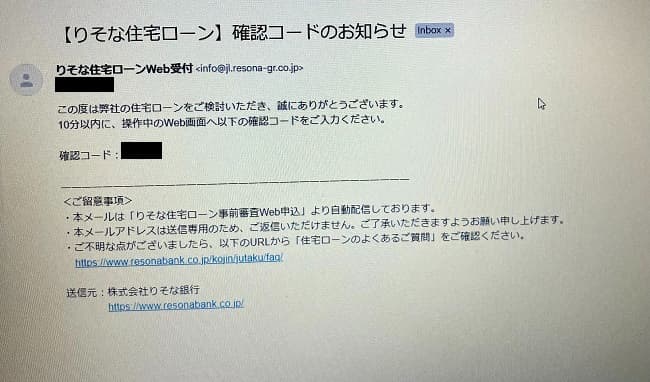

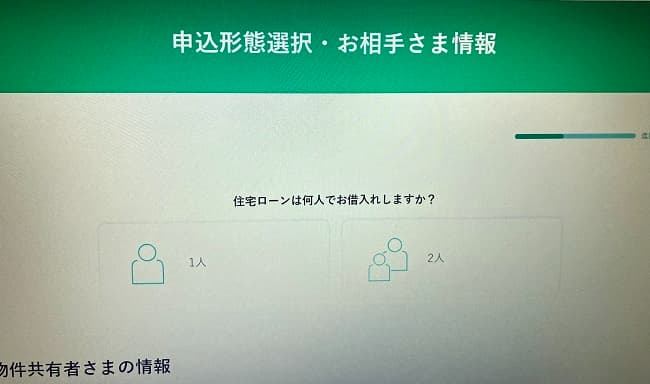

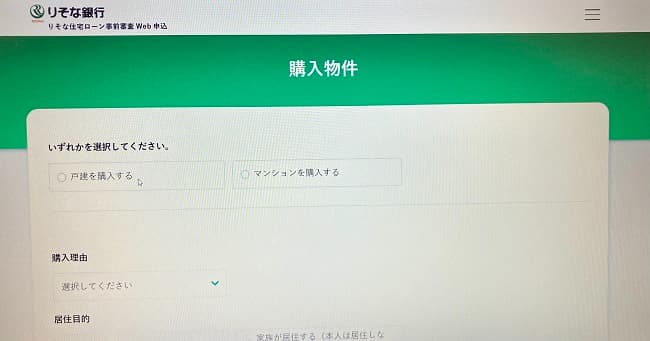

【2位】りそな銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 50万円~1億円 |

| 対応地域 | 全国(一部対応していない地域がある) |

| 返済方法 | 元利均等返済・元金均等返済 |

| 借入期間 | 最大35年以内 |

| 保証料 | 一部あり |

| 事務手数料 | 33,000円+借入金額に対して2.20%(税込) |

| 一部繰上返済手数料 | 一部無料 |

| 口座変更手数料 | 無料 |

| 運営会社情報 |

|

新規借入時の金利

| 変動金利/全期間型 |

固定金利/融資手数料型10年

|

|---|---|

|

年0.640%~

※【融資手数料型】の店頭金利より最大引下時の金利(WEB完結金利優遇キャンペーン適用時)

※融資手数料型をご利用の場合はお借入金額に対して2.2%(消費税等込)の融資手数料が必要 |

年2.945%~

店頭金利より最大年▲2.235%

※【融資手数料型】の店頭金利より最大引下時の金利 ※融資手数料型をご利用の場合はお借入金額に対して2.2%(消費税等込)の融資手数料が必要 |

※2026年1月実行金利

りそな銀行住宅ローン 団体信用生命保険

| 団信革命(特定状態保障特約付団信) | 3大疾病保障特約 | がん保障特約 | |

|---|---|---|---|

| 死亡・高度障害 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

| 所定のがん 上皮内がん、および皮膚の悪性黒色腫以外の皮膚がん |

残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

| 急性心筋梗塞・脳卒中による所定の状態 | 残高の100%を支払い | 残高の100%を支払い | ✖ |

| 病気・ケガによる身体障害 | 残高の100%を支払い | ✖ | ✖ |

| 所定の要介護状態 | 見舞金は条件によって異なる | ✖ | ✖ |

りそな銀行の住宅ローンは都市銀行の中でも金利が低めで、かつ全国に店舗が多数あることから、来店相談が気軽にでき、利用しやすい点が魅力です。

-e1768362343759.png)

二世帯住宅希望者向けの住宅ローンや女性向けの住宅ローンといった特定のニーズに合わせた商品を取り扱っている所も魅力的です。

店舗型の金融機関の中では低金利なので、気軽に相談しながら住宅ローンを組みたいという人は検討してみてください。

関連データ【公式HPより引用】

| 2024年3月期(百万円) | 2025年3月期(百万円) | 増減 | |

|---|---|---|---|

| 業務粗利益 | 6,274 | 6,916 | +641 |

| 資金利益 | 4,216 | 4,804 | +587 |

| うち国内預貸金利益 | 3,321 | 3,499 | +177 |

| フィー収益(手数料・サービス) | 2,135 | 2,279 | +144 |

| 実質業務純益 | 2,113 | 2,479 | +365 |

| コア業務純益 | 2,384 | 2,885 | +501 |

| 与信費用 | △356 | △115 | +240 |

りそな銀行住宅ローンの審査の口コミ・評判

ネット型の方が金利を安く済ませられますが、なんとなく店舗型のほうが安心できるので個人的におすすめです。

ネット銀行に比べると金利が高い等のデメリットがありますが、やはり担当とお話ながらローンを組む方が良いなと思います。

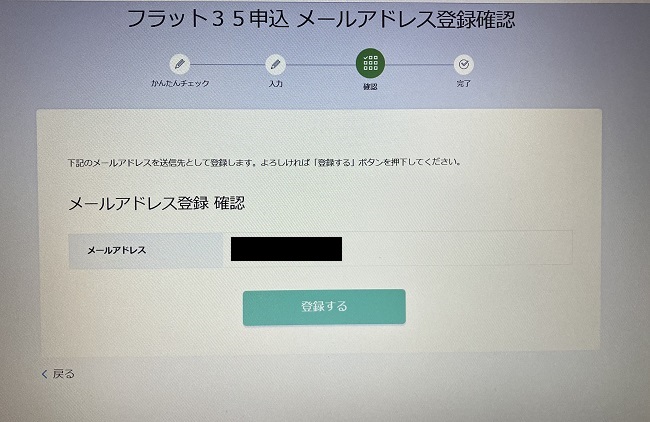

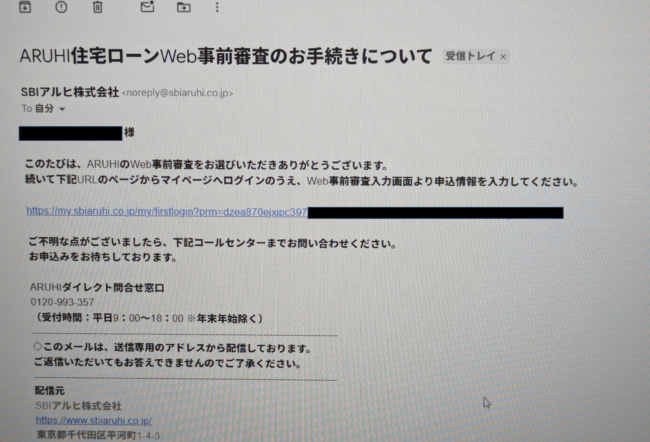

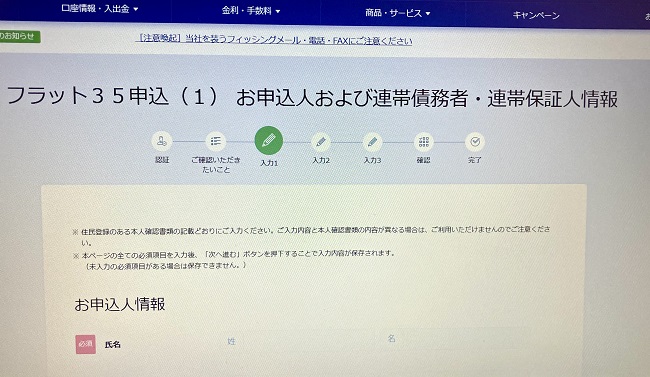

【3位】ARUHI住宅ローン「フラット35」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 返済手数料 | 無料 |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 事務手数料 | 借入額×2.20%※Webからの申込で借入額×1.1% |

| 生命保険料 | 別途で必要 |

| 運営会社情報 |

|

新規借入時の金利※2026年1月時点

| ARUHI スーパーフラット借換 |

ARUHI フラット35

|

|---|---|

|

当初 年1.880%※

2025年12月実行金利(一般団信加入)借入期間:15年~35年

|

当初 年1.710%

2025年12月実行金利(団信J加入)借入期間:15年~20年

|

※2026年1月実行金利

※ARUHI団体信用生命保険(一般団信)に加入した場合は、金利が年0.28%上乗せ

ARUHI 団体信用生命保険

| 一般団信/ワイド団信 | がん団信(がん50%保障プラン) | がん団信+(がん100%保障プラン) | 生活習慣病団信(入院プラスα) | |

|---|---|---|---|---|

| 死亡・高度障害 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

| 余命6ヵ月以内 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

| がん診断確定 | ✖ | 残高の50%相当を支払い | 残高の100%を支払い | 残高の100%を支払い |

| 上皮内がん・皮膚がん診断確定 | ✖ | ✖ | 給付金100万円 | 給付金100万円 |

| 生活習慣病による入院180日以上(継続) | ✖ | ✖ | 給付金50万円 | 給付金50万円 |

| 病気・けがによる入院 5日以上(継続) |

✖ | ✖ | ✖ | 給付金10万円 |

| 病気・けがによる入院31日以上(継続) | ✖ | ✖ | ✖ | 月々の返済額保障 |

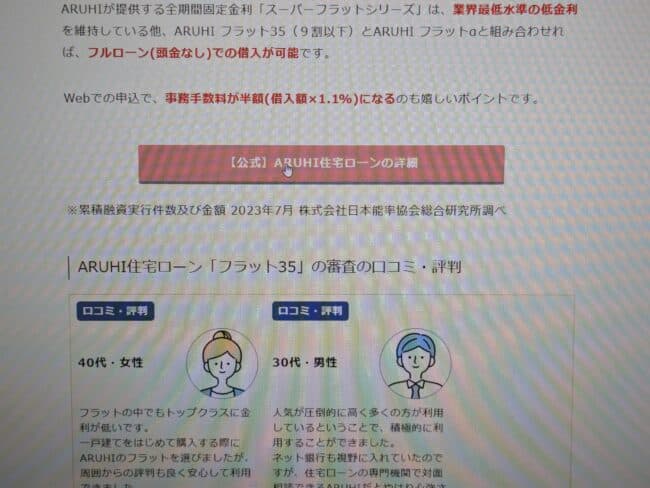

ARUHIは住宅ローン専門の金融機関として国内でも最大手※で、フラット35の様々なラインナップを主力商品にしています。

専門機関なので、こちらのフラット35以外にも提供しているローンの種類は多く、目的に応じてローン選びをすることができます。

- ARUHI フラット35:オーソドックスな全期間固定金利住宅ローン

- ARUHI スーパーフラット:フラット35より低金利な固定金利住宅ローン

- ARUHI住宅ローン(MG保証)ユアセレクト:MG保証株式会社による柔軟審査が魅力[固定・変動]

- ARUHIスーパー40:オリジナルの変動金利住宅ローン

- ARUHI フラットα:フルローン(10割融資)用の固定金利住宅ローン

- ARUHIフラットつなぎ:つなぎ融資に対応したローン

ARUHIが提供する全期間固定金利「スーパーフラットシリーズ」は、業界最低水準の低金利を維持している他、ARUHI フラット35(9割以下)とARUHI フラットαと組み合わせれば、フルローン(頭金なし)での借入が可能です。

Webでの申込で、事務手数料が半額(借入額×1.1%)になるのも嬉しいポイントです。

※累積融資実行件数及び金額 2023年7月 株式会社日本能率協会総合研究所調べ

関連データ【公式HPより引用】

| 22/3 | 23/3 | 24/3 | 25/3 | |

|---|---|---|---|---|

| 営業収益(百万円) | 25,189 | 22,601 | 20,405 | 22,292 |

| 税引前利益(百万円) | 6,151 | 4,119 | 2,327 | 2,427 |

| 当期利益(百万円) | 4,225 | 2,802 | 1,488 | 1,897 |

| ROE | 13.7 | 8.7 | 4.1 | 4.5 |

| 融資実行件数(借換含む) | 20,944 | 14,836 | 11,719 | 10,245 |

| サービシング債権残高(兆円) | 4.9 | 5.0 | 5.0 | 6.5 |

ARUHI住宅ローン「フラット35」の審査の口コミ・評判

一戸建てをはじめて購入する際にARUHIのフラットを選びましたが、周囲からの評判も良く安心して利用できました。

全期間固定で金利が安いので、若くして持ち家を購入した方などにおすすめですね。

ネット銀行も視野に入れていたのですが、住宅ローンの専門機関で対面相談できるARUHIだとやはり心強さが違います。

担当者と相談しながら決めていけるのでおすすめです。

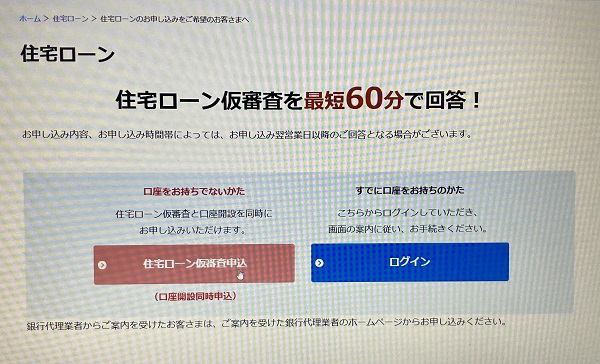

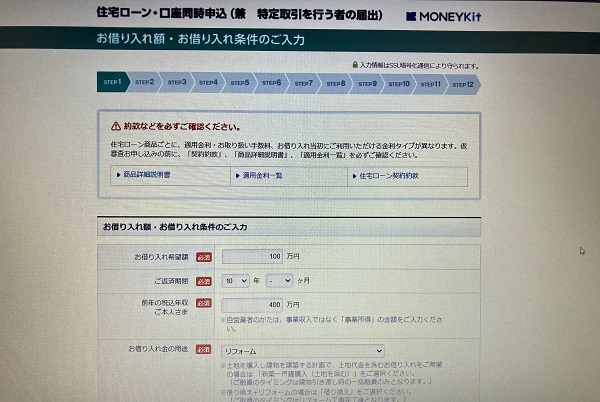

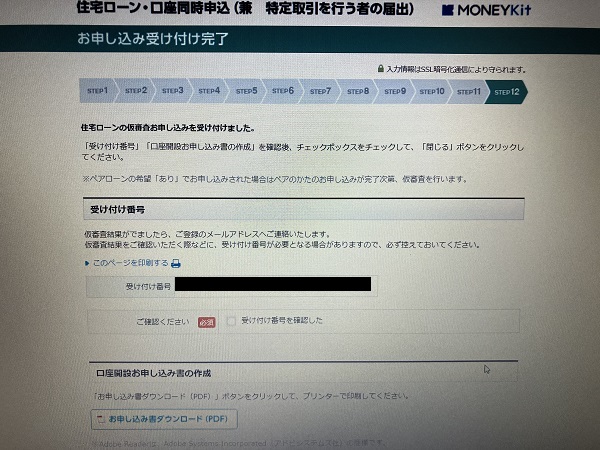

【4位】ソニー銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円~2億円(10万円単位で借入可能) |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済 |

| 借入期間 | 1年以上35年以内(1か月単位) |

| 保証料 | 不要 |

| 遅延損害金 | 年14.6% |

| 火災保険料 | 物件、保険期間によって異なる |

| 登録免許税 | 借入希望額×0.4% |

| 団体信用生命保険 | 加入が必須 |

| 運営会社情報 |

|

新規借入時の金利※2026年1月時点

| 変動セレクト住宅ローン 変動金利 |

固定セレクト住宅ローン 固定金利10年 (新規お借り入れ時) |

|---|---|

|

年0.997%

手数料[消費税込み]

借入金額 × 2.2% |

年2.576%

手数料[消費税込み]

借入金額 × 2.2% |

※物件の購入価格を超えた借入の場合は、金利が年0.05%上乗せ

単独名義、収入合算で契約する場合

| 50がん団信 | 100がん団信 | 3大疾病団信 | 生活習慣病団信 | 一般団信 /ワイド団信 |

|

|---|---|---|---|---|---|

| 上乗せ金利 | なし | 年0.1%上乗せ | 年0.2%上乗せ | 年0.2%上乗せ |

|

| 対象年齢 |

|

加入時の年齢が満65歳未満 | |||

| 死亡・高度障害・リビングニーズ保障 | 〇(50%) | 〇 | 〇 | 〇 | ✖ |

| 脳卒中保障・急性心筋梗塞 | ✖ | ✖ | 〇 | ✖ | ✖ |

| 生活習慣病長期入院時保障 | ✖ | ✖ | ✖ | 〇 | ✖ |

|

✖ | 〇 | 〇 | 〇 | ✖ |

|

✖ | ✖ | ✖ | 〇 | ✖ |

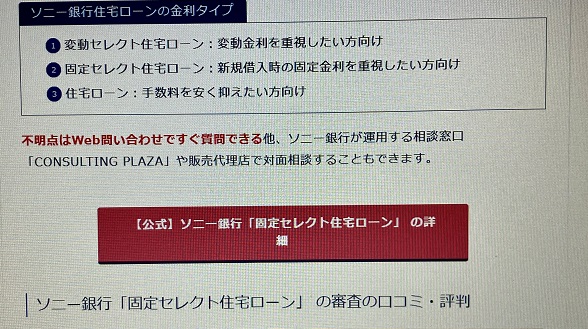

ソニー銀行の住宅ローンは、以下の3タイプに分かれています。

- 変動セレクト住宅ローン:変動金利を重視したい方向け

- 固定セレクト住宅ローン:新規借入時の固定金利を重視したい方向け

- 住宅ローン:手数料を安く抑えたい方向け

ソニー銀行の住宅ローンはオリコン顧客満足度®調査で13回連続1位※を誇る、人気のローンです。※住宅ローン部門 2011年~2021年(11年連続)・2023年~2024年(2年連続)

7つの手数料が完全無料なこと、団信が充実していること、金利・諸費用が安いことが支持されている大きな理由です。

ソニー銀行の住宅ローンは諸費用が無料:ソニー銀行住宅ローン公式HPより

ソニー銀行の住宅ローンは諸費用が無料:ソニー銀行住宅ローン公式HPよりまた、金利タイプの変動や繰上げ返済、部分固定の設定など、借りた後に環境に応じて柔軟に対応できるのが強みです。

- 変動セレクト住宅ローン:変動金利を重視したい方向け

- 固定セレクト住宅ローン:新規借入時の固定金利を重視したい方向け

- 住宅ローン:手数料を安く抑えたい方向け

不明点はWeb問い合わせですぐ質問できる他、ソニー銀行が運用する相談窓口「CONSULTING PLAZA」や販売代理店で対面相談することもできます。

関連データ【公式HPより引用】

| 住宅ローン | その他 | 合計 | |

|---|---|---|---|

| 2024年度末 | 36,517億円 | 212億円 | 36,730億円 |

| 2023年度末 | 34,463億円 | 162億円 | 34,626億円 |

| 2022年度末 | 29,925億円 | 171億円 | 30,097億円 |

| 2021年度末 | 25,983億円 | 248億円 | 26,232億円 |

| 2020年度末 | 23,668億円 | 346億円 | 24,015億円 |

※ソニー銀行の口座を新規開設する場合

ソニー銀行住宅ローンの審査の口コミ・評判

他の銀行も視野に入れて検討していましたが、保険のオプションが付いてきながら金利が低くて優遇プログラムも用意されているソニー銀行に魅力を感じました。団信も豊富に用意されており、安心して借りることが出来ます。

【5位】PayPay銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円~2億円(10万円単位で借入可能) |

| 対応地域 | 全国 |

| 返済方法 | 毎月返済/半年毎増額(ボーナス)返済 |

| 借入期間 | 1年以上35年以内(1か月単位) |

| 保証料 | 不要 |

| 事務手数料 | 借入金額×年2.20%(消費税含む) |

| 遅延損害金 | 年14.0% |

| 火災保険 | 付保が必要 |

| 連帯保証人 |

|

| 団体信用生命保険 | 加入が必須 |

| 運営会社情報 |

|

新規借入時の金利※2026年1月時点

| 変動金利 (全期間引下型) |

固定金利(10年) (当初期間引下型) 自己資金10%以上の場合※ |

|---|---|

|

年0.500%

※「スマホ/ネット/でんき優遇割」適用

|

年2.080% 基準金利4.030%

引下幅-1.950%

|

※借入総額が、物件購入価格および建築請負価格の合計額の90%以内になる方が対象

※優遇を受ける場合は、諸費用、事務手数料も自己負担となります。

単独名義、収入合算で契約する場合

| がん50%保障団信 | がん100%保障団信 | 一般団信※ | |

|---|---|---|---|

| 上乗せ金利 | なし | 年0.1%上乗せ | なし |

| 対象年齢 | 満51歳未満 | 満51歳未満 | 満65歳未満 |

| 基本の保障内容 | |||

| 死亡・高度障害保障 | 〇 | 〇 | 〇 |

| リビングニーズ保障 | 〇 | 〇 | 〇 |

| 重度がん保障特約 | 〇 | ✖ | 〇 |

| ガン保障の内容 | |||

| がん診断保障 | 〇 | 〇 | ✖ |

| がん先進医療特約 | 〇 | 〇 | ✖ |

| がん診断時一時金保障 | ✖ | 〇 | ✖ |

| その他の内容 | |||

| 全疾病保障(入院限定) | 〇 | 〇 | ✖ |

| 失業保障 | 〇 | 〇 | ✖ |

| 自然災害保障 | 〇 | 〇 | ✖ |

PayPay銀行住宅ローンは金利がトップクラスで低い他、以下5つのコストを0円に抑えることができます。

- 保証料

- 返済口座への資金移動

- 収入印紙代

- 一般団信保険料

- 一部繰上返済手数料(Web手続き)

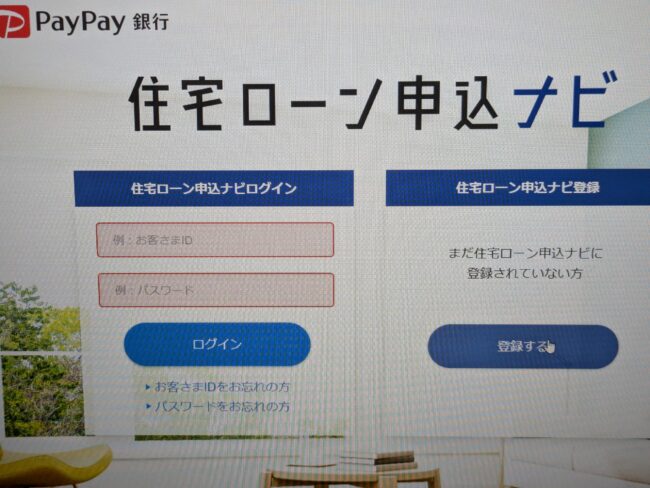

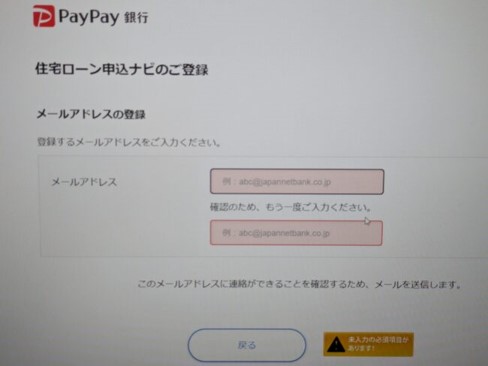

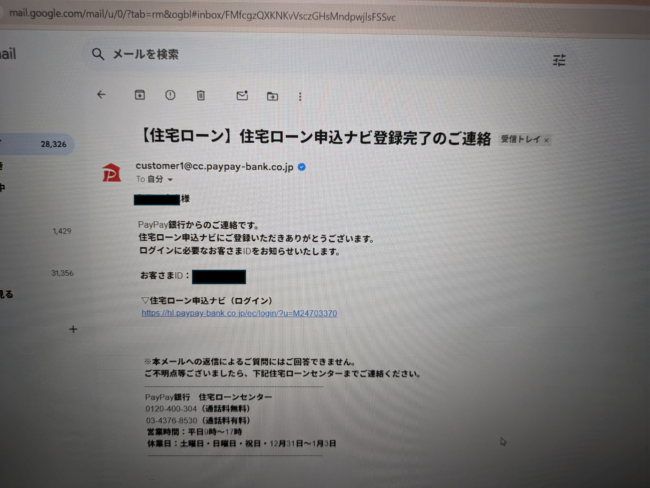

また、審査申込時には来店は完全不要。書類の提出は写真を撮ってアップロードするだけです。

また、面倒な契約手続きも不要。ネットで必要項目を記入するだけなので、書類の記入・捺印は不要です。

その他、通常の団信保障プランの他にもガン申告を受けた時に残高が0円になる「がん100%保障団信」や、一般団信を利用できない方も審査に通りやすい「ワイド団信」を用意しているなど、団信による保障の手厚さも魅力です。

関連データ【公式HPより引用】

| 2025年 3月31日現在 |

2024年 3月31日現在 |

2023年 3月31日現在 |

2022年 3月31日現在 |

2021年 3月31日現在 |

|

|---|---|---|---|---|---|

| 貸出金(単位:百万円) | 935,833 | 729,360 | 624,451 | 416,761 | 247,268 |

PayPay銀行住宅ローンの審査の口コミ・評判

また、審査もスムーズで、だいたい2週間前後で本審査の結果が届きます。金利も低いので、今のお得さにこだわりたい人にはおすすめできます。

全国対応しているので、地方に好条件のローン商品がないという方でも検討の余地があります。

疾病保証を利用する際は金利が上乗せされますが、それでも他の住宅ローンと比較して低金利な部類に入ります。

【6位】イオン銀行住宅ローン「フラット35」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 返済手数料 | 無料 |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

| 運営会社情報 |

|

新規借入時の金利※2026年1月時点

| 新規お借入れ 変動金利※物件価格の80%以内でお借入れの場合 | 新規お借入れ 変動金利※物件価格の80%超でお借入れの場合 |

|---|---|

|

年0.78%~【全期間優遇金利プラン】

※ 上記利率はローン取扱手数料が定率型の場合です。定額型の場合は、お借入利率が年0.2%高くなります。 ※ 金利は最大差引幅優遇後のものです。金利差引幅は、審査結果により決定します。 ※ 適用されるお借入利率は、お申込み時点ではなく、お借入れ時点の利率により決定されます。 ※ 金利情勢等により、予告なく内容を変更もしくは新規受付を中止する場合がございます。 ※ ご融資実行後に自己居住以外に用途変更ならびにご返済が遅延した場合は、金利差引幅を解除する場合がございます。 |

年0.83%~【全期間優遇金利プラン】

※ 上記利率はローン取扱手数料が定率型の場合です。定額型の場合は、お借入利率が年0.2%高くなります。 ※ 金利は最大差引幅優遇後のものです。金利差引幅は、審査結果により決定します。 ※ 適用されるお借入利率は、お申込み時点ではなく、お借入れ時点の利率により決定されます。 ※ 金利情勢等により、予告なく内容を変更もしくは新規受付を中止する場合がございます。 ※ ご融資実行後に自己居住以外に用途変更ならびにご返済が遅延した場合は、金利差引幅を解除する場合がございます。 |

| 一般団信 | 全疾病団信 | がん保障付団信 | 8疾病保障団信 | ワイド団信 | |

|---|---|---|---|---|---|

| 死亡・高度障害 | ○ | ○ | ○ | ○ | ○ |

| リビング・ニーズ特約 余命6ヶ月の診断 |

✖ | ○ | ○ | ○ | ○ |

| 傷病や疾病で就業できない状態 毎月のローン返済日において15日を超えて継続している |

✖ | 毎月のローン返済額の保障 | ✖ | ✖ | ✖ |

| 傷病や疾病で就業できない状態 1年を超えて継続している |

✖ | ○ | ✖ | ✖ | ✖ |

| 所定の悪性新生物(がん)と診断された場合 ※上皮内がんおよび皮膚の悪性黒色腫以外の皮膚がんは保障の対象外 |

✖ | ✖ | ○ | ○ | ✖ |

イオン銀行住宅ローン「フラット35」は、フラット35系のお得さを引き継ぎながら、ローン利用者はイオングループでショッピングをする時、常時5%オフになるという特典が追加されています。

また、ベーシックなフラット35(新規・借り換え併用)の他、組み合わせで建築・購入費用の100%(フラット35と合わせて、8,000万円以内)まで借入可能なイオン【プラス】、つなぎ融資として利用できるフラット35つなぎも活用を検討したい商品です。

2024年2月13日から開始された【フラット35】子育てプラスは、子どもの人数などに合わせた金利引き下げや、子育て世代なら金利引き下げ幅を最大年1.0%まで拡充されるといったお得なメリットがあります。

イオン銀行住宅ローン「フラット35」の審査の口コミ・評判

【フラット35】子育てプラスのローンを組んだところ、子どもの人数分だけ金利が引き下げになったので、毎月のローン返済額を抑えることができました。

借入可能額が8,000万円までと高額なローンを組める部分がすごく魅力的でしたし、返済手数料や保証会社手数料がかからない部分に魅力を感じてローンを申請しましたね。

【7位】住信SBIネット銀行 フラット35

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元金均等返済 |

| 借入期間 | 最大35年以内 |

| 保証料 | 0円 |

| 事務手数料 | 借り入れ金額×2.20%(税込) |

| 運営会社情報 |

|

新規借入時の金利※2026年1月時点

| 【フラット35】保証型 借入割合80%以下 |

【フラット35】買取型

団信加入お借入割合90%以下 |

|---|---|

|

当初5年間 年1.00%

6年目以降:年2.00% 4ポイント(当初5年間年▲1.00%引下げ)適用の場合の金利 |

当初5年間 年0.71%

6年目以降:年1.71% 借入期間15年以上20年以下、4ポイント(当初5年間年▲1.00%引下げ)適用、団信不加入(年▲0.20%)の場合の金利 |

単独名義、収入合算で契約する場合

| 3大疾病50プラン【基本付帯】 | 3大疾病100プラン(40歳未満) | 3大疾病100プラン(40歳以上) | 3大疾病50(50歳超) | 3大疾病100(50歳超) | |

|---|---|---|---|---|---|

| 上乗せ金利 | 年0.2%上乗せ | 年0.4%上乗せ | 年0.2%上乗せ | 年0.25%上乗せ | 年0.4%上乗せ |

| 対象年齢 | 基本付帯 | 40歳未満 | 40歳以上 | 50歳超 | 50歳超 |

| 3大疾病保証 | 〇(50%) | 〇 | 〇 | 〇 | 〇 |

| 全疾病保障 | 〇 | 〇 | 〇 | 〇 | 〇 |

| リビングニーズ特約 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 重度がん保険金前払特約 | 〇 | ✖ | ✖ | 〇 | ✖ |

| 先進医療特約 | 〇 | 〇 | 〇 | 〇 | 〇 |

住信SBIネット銀行フラット35は金利の低さが大きな魅力で、「フラット35」買取型の金利引き下げ期間中の適用金利は業界でもトップクラスの低金利を維持しています。

また、「フラット35」買取型なら、自己資金なしでも申込できる(フラットパッケージローン)のが魅力。

住信SBIネット銀行でのフラット35借入に関しては、専用の住宅ローン店舗「フラットプラザ」にて対面相談が可能です。

| 店舗名 | 住所 | 最寄駅 | 電話番号 |

|---|---|---|---|

| フラットプラザ浦和 | 埼玉県さいたま市浦和区仲町1-4-12 Crobis浦和 4階 | 浦和駅徒歩5分 | 0120-409-530 |

| フラットプラザ川崎 | 神奈川県川崎市川崎区駅前本町12-1 川崎駅前タワー・リバーク15階 | JR川崎駅直結(北口自由通路)、京急線京急川崎駅徒歩2分(中央口) | 0120-875-447 |

| フラットプラザ藤沢 | 神奈川県藤沢市藤沢520-6 カーニープレイス藤沢2F | 藤沢駅徒歩4分 | 0120-020-162 |

| フラットプラザ船橋 | 千葉県船橋市本町1-27-15 GRANODE FUNABASHI 6階 | 京成船橋駅徒歩2分、船橋駅徒歩2分 | 0800-170-6602 |

| フラットプラザ武蔵小杉 | 神奈川県川崎市中原区小杉町1-403 武蔵小杉STMビル 7階 | JR武蔵小杉駅 徒歩1分 | 0120-569-473 |

| フラットプラザマルイシティ横浜 | 神奈川県横浜市西区高島2-19-12 マルイシティ横浜5階 | 横浜駅 徒歩3分 | 045-514-4802 |

| フラットプラザ池袋 |

東京都豊島区南池袋2丁目30番11号 池袋第一生命ビルディング1F |

東池袋駅1番口徒歩2分 池袋駅東口徒歩6分 | 0120ー195ー217 |

| フラットプラザ池袋西口 | 東京都豊島区西池袋1-18-6 藤久ビル別館 6階 | JR池袋駅(C9出口) 徒歩1分 | 0120-197-409 |

| フラットプラザ品川 | 東京都港区港南2-16-4 品川グランドセントラルタワー5階 | JR品川駅 徒歩3分 | 0120-610-576 |

| フラットプラザ新宿 | 東京都新宿区西新宿6-4-1 新宿アイランド アトリウム1階 | 西新宿駅徒歩1分 新宿駅徒歩8分 | 0120-149-221 |

| フラットプラザ国分寺 | 東京都国分寺市本町二丁目12番2号 大樹生命ビル6F | JR国分寺駅 徒歩3分 | 042-202-8212 |

| フラットプラザ立川 | 東京都立川市曙町2丁目11番2号 フロム中武2F | 立川駅北口徒歩2分 立川北駅徒歩2分 | 042-511-2847 |

| フラットプラザ町田 | 東京都町田市森野一丁目31番10号 渋谷グリーンテラスⅡ 2F | 小田急線町田駅徒歩6分 JR線町田駅徒歩10分 | 042-812-1410 |

| フラットプラザ大阪 |

大阪府大阪市北区梅田2-5-25 ハービスOSAKA 5階 | 梅田駅 直結 | 0120-149-227 |

| フラットプラザ神戸三宮 | 兵庫県神戸市中央区三宮町1-3-1 ヒューリック神戸ビル 11階 | 神戸市営地下鉄海岸線「三宮・花時計前駅」より徒歩1分 各線「三宮駅」から地下街で直結 | 0120-406-538 |

住信SBIネット銀行「フラット35」の審査の口コミ・評判

わざわざ来店する必要がないので、時間の合間にチェックなどが出来て楽でしたし、何より普通の銀行に比べてネット銀行なので、金利が低いのも魅力です。

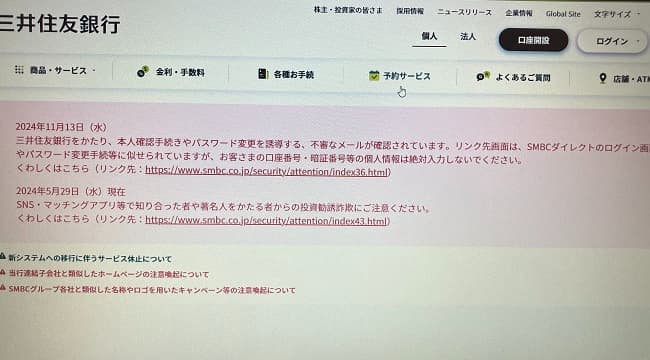

【8位】三井住友銀行住宅ローン「フラット35」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

| 運営会社情報 |

|

新規借入時の金利※2026年1月時点

| 超長期固定金利型(15年超~20年以内) | 超長期固定金利型(20年超~35年以内) |

|---|---|

|

年3.28%~年4.18%

※融資利率 |

年3.56%~年4.46%

※融資利率 |

| 新機構団体信用生命保険 | 「デュエット」(夫婦連生団信) 戸籍上の夫婦のほか、婚約関係にある方、内縁関係にある方、同性パートナー |

新3大疾病付機構団信 | |

|---|---|---|---|

| 死亡・高度障害 | ○ | ○ | ○ |

| リビング・ニーズ特約 余命6ヶ月の診断 |

✖ | ✖ | ○ |

| 3大疾病(がん・急性心筋梗塞・脳卒中)が原因で一定の要件に該当した場合 | ✖ | ✖ | ○ |

| 公的介護保険制度に定める要介護2から要介護5までのいずれかに該当した場合 | ✖ | ✖ | ○ |

三井住友銀行のフラット35は他のメガバンクに比べて少し金利が高いですが、普通口座などで三井住友銀行を日頃から利用している方なら、スムーズに申込ができます。

特に、三井住友銀行のWeb申込専用住宅ローンは8大疾病保障、自然災害時返済一部免除特約など、充実した保障も魅力です。

三井住友銀行の住宅ローンに付帯している「クロスサポート」は、夫婦名義などで借入している場合、片方に万が一のことがあったら住宅ローン残高が0円になる制度です。この制度を活用すれば、万が一の時も安心できます。

アプリやWebページも充実しており、自宅完結でカンタンに手続きを進められるのが強みです。

三井住友銀行住宅ローン「フラット35」の審査の口コミ・評判

ネット銀行と比べて金利や手数料などが気になることもありますが、住宅ローンは人生に大きく関わるものなので、信頼できるところと契約すべきだと思います。全体的には他社のローンと比較して、何か不満があるということはありません。

担当の方の対応も親切で、すぐに不安を解消できたので大変助かりました。

ストレスなく丁寧な応対は、さすが三井住友銀行だと感心しました。

【9位】楽天銀行住宅ローン「フラット35」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 返済手数料 | 無料 |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 事務手数料 | 借入額×1.404% |

| 生命保険料 | 別途で必要 |

| 運営会社情報 |

|

新規借入時の金利【住宅購入(新築)対象・金利引下げ無し】※2026年1月時点

| 返済期間 | 団信あり | 団信なし |

|---|---|---|

|

15年以上~20年以下

|

年1.71%

|

年1.51%

|

|

21年以上~35年以下

|

年2.08%

|

年1.88%

|

| 新機構団体信用生命保険 | 「デュエット」(夫婦連生団信) 戸籍上の夫婦のほか、婚約関係にある方、内縁関係にある方、同性パートナー |

新3大疾病付機構団信 | |

|---|---|---|---|

| 死亡・高度障害 | ○ | ○ | ○ |

| リビング・ニーズ特約 余命6ヶ月の診断 |

✖ | ✖ | ○ |

| 3大疾病(がん・急性心筋梗塞・脳卒中)が原因で一定の要件に該当した場合 | ✖ | ✖ | ○ |

| 公的介護保険制度に定める要介護2から要介護5までのいずれかに該当した場合 | ✖ | ✖ | ○ |

楽天銀行住宅ローン「フラット35」は、お得な固定金利ローンで返済の計画が立てやすいです。

ネットバンクということもあり、金利は同じフラット35商品の中でもかなり低く設定されています。

保険料や繰り越し返済手数料が無料なので、余計なコストの心配がなく、返済も楽ですよ。

公式サイトでオンライン相談も受け付けているので、気になることを一度質問してみるとよいでしょう!

楽天銀行住宅ローン「フラット35」の審査の口コミ・評判

自営業であるため「フラット35って金利が高そうだな…」と不安だったのですが、他社のローンよりも金利を抑えられたため、悩まずにローンを組めました。手数料無料な項目も多かったので、返済が楽ちんです。

担当された方の対応が非常にすばらしかったため、ここで住宅ローンを組みたいと感じた。

ネット銀行の口座も楽天なので、お金の管理が非常に便利。

【10位】財形住宅金融住宅ローン「財住金フラット35」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 返済手数料 | 無料 |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

| 運営会社情報 |

|

新規借入時の金利 金利引下げメニュー4ポイント適用の場合※2026年1月時点

| 団信加入【当初5年間】 | 団信不加入【当初5年間】 |

|---|---|

|

年0.71%

|

年0.51%

|

| 新機構団体信用生命保険 | 「デュエット」(夫婦連生団信) 戸籍上の夫婦のほか、婚約関係にある方、内縁関係にある方、同性パートナー |

新3大疾病付機構団信 | |

|---|---|---|---|

| 死亡・高度障害 | ○ | ○ | ○ |

| リビング・ニーズ特約 余命6ヶ月の診断 |

✖ | ✖ | ○ |

| 3大疾病(がん・急性心筋梗塞・脳卒中)が原因で一定の要件に該当した場合 | ✖ | ✖ | ○ |

| 公的介護保険制度に定める要介護2から要介護5までのいずれかに該当した場合 | ✖ | ✖ | ○ |

財形住宅金融も住宅ローンをメインに扱う金融機関で、日本で唯一厚生労働大臣登録された福利厚生会社として、1万社近くが出資参加しています。

財住金フラット35のほかに、より有利な金利水準のフラット35エースという商品を提供しており、人気を博しています。

その他にもリフォーム資金や中古住宅購入資金の融資、借り換え資金の提供などを幅広くおこなっています。

財形住宅金融住宅ローン「財住金フラット35」の審査の口コミ・評判

団信不加入を選べば金利を抑えられましたし、希望借入額を問題なく借入できました。

住宅ローンは一生に一度の大きなお金の契約なので、いろいろと不安もあったけど、担当者の方がいろんな質問に答えてくれたので、不安なく申請まで進める。

【11位】日本住宅ローン「MCJフラット35」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

| 運営会社情報 |

|

※2026年1月時点

| 変動金利型 MCJ変動ローン 金利軽減(手数料通常)タイプ 団信あり |

変動金利型 MCJ変動ローン 金利軽減(手数料通常)タイプ 団信なし |

|---|---|

|

年0.990%~(変動40)

15年以上40年以下/新規借入の場合※2023年8月1日以降に申し込みの方 |

年0.990%~(変動40)

15年以上40年以下/新規借入の場合※2023年8月1日以降に申し込みの方 |

| 新機構団体信用生命保険 | 「デュエット」(夫婦連生団信) 戸籍上の夫婦のほか、婚約関係にある方、内縁関係にある方、同性パートナー |

新3大疾病付機構団信 | |

|---|---|---|---|

| 死亡・高度障害 | ○ | ○ | ○ |

| リビング・ニーズ特約 余命6ヶ月の診断 |

✖ | ✖ | ○ |

| 3大疾病(がん・急性心筋梗塞・脳卒中)が原因で一定の要件に該当した場合 | ✖ | ✖ | ○ |

| 公的介護保険制度に定める要介護2から要介護5までのいずれかに該当した場合 | ✖ | ✖ | ○ |

こちらは金融機関ではなく、積水ハウスや大和ハウス工業といった大手ハウスメーカーが共同で出資・提供している住宅ローンです。

ハウスメーカー自身が提供している安心感などから、爆発的に利益を伸ばしている「MCJフラット35」。フラット35は審査の見直しなどが頻繁に起こる印象ですが、日本住宅ローンのそれは安定的に利用できる可能性が高いです。

日本住宅ローン「MCJフラット35」の審査の口コミ・評判

複数の会社とやり取りをするのがストレスになりそうだと感じていたので、ハウスメーカー一括で手続きを進められるのが非常に便利です!

担当していただいた方も知識が豊富なプロでしたので、スムーズに契約を完了できました。

【12位】みずほ銀行住宅ローン「フラット35」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

| 運営会社情報 |

|

※2026年1月時点で新規受け入れなし

みずほ銀行「フラット35」は、手数料定率型と手数料定額型の2種類を用意しているところが特徴です。

簡単に言えば、手数料定率型は初期費用は高いものの、後々の返済が楽なタイプ、手数料定額型は初期費用は低いものの、返済が相対的に高額というタイプです。

全国各地に店舗があるので、相談しやすいのも大きなメリットですね!

みずほ銀行住宅ローン「フラット35」の審査の口コミ・評判

手数料が無料となる項目が多いですし、自分で手数料のプランを選べるのが非常に便利!現在の収入に合わせて無理なく返済を進められています。

気軽に相談できるのが良かった。また金利プランが多いので、収入と返済のバランスを考えながら借入額を検討できるのも非常に便利だった。

【13位】旭化成モーゲージ「ロングライフ住宅ローン」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

| 運営会社情報 |

|

ロングライフ住宅ローンは、旭化成ホームズというヘーベルハウスを提供するハウスメーカーが、自社の顧客限定に提供しているフラット35提携型ローンです。

フラット35タイプな上に、利用を顧客に限定しているので、利用条件さえクリアすれば審査に通る可能性は高いと考えられます。

ロングライフ住宅ローンは親子によるリレー完済ができるなど、他社のフラット35と比べると自由度は高いです。

ただ、借り換え対応していないという欠点があるので注意しましょう。

旭化成モーゲージ「ロングライフ住宅ローン」の審査の口コミ・評判

親子で住宅ローンを返済できる仕組みだったので、無理のない返済プランを立てられた。

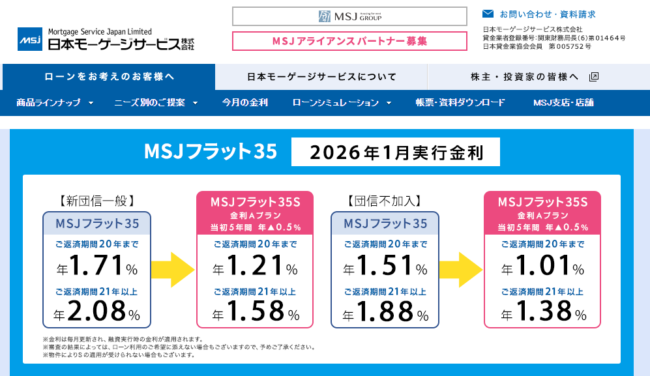

【14位】日本モーゲージサービス「MSJフラット35」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

| 運営会社情報 |

|

※2026年1月時点

| 21年以上35年以下 融資率9割以内 団信加入(新団信一般) |

21年以上35年以下 融資率9割超 団信加入(新団信一般) |

|---|---|

|

年2.080%

|

年2.190% ※MSJフラット35【MAX】

|

| 団体信用生命保険 | 全疾病特約付団信 | 50%保障がん団信 | 100%保障がん団信 | |

|---|---|---|---|---|

| 死亡・高度障害 | ○ | ○ | ○ | ○ |

| リビング・ニーズ特約 余命6ヶ月の診断 |

○ | ○ | ○ | ○ |

| 重度がん | ○ | ○ | ○ | ○ |

| がん | ✖ | ✖ | 50%保障 | ○ |

| 就業不能保障 | ✖ | ○ | ○ | ○ |

日本モーゲージサービスは、住宅金融事業をメインにおこなうMSJグループの会社です。

ここは独立系の会社なので、また違った審査内容があると考えられます。

フラット35Sやフラット50といった豊富なラインナップも魅力なので、利便性が高いです。

今はまだ知名度が低いものの規模拡大中の会社で、今後利用者は増えると見込まれています。

日本モーゲージサービス「MSJフラット35」の審査の口コミ・評判

MSJフラット35なら90%まで、MSJフラット35MAXなら100%まで借入できると聞いたので、頭金をなくせるMSJフラット35MAXを利用しました。

スタッフの説明がわかりやすかったほか、一部の手数料がかからないのがよかった。

固定金利で手数料が変わらないため、返済計画を立てやすかった。

【15位】三井住友信託銀行住宅ローン「フラット35」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

| 運営会社情報 |

|

※2026年1月時点

| 融資率90%以下 手数料定率コース20年以下 |

融資率90%以下 手数料定率コース21年以上 |

|---|---|

|

年1.71%

|

年2.08%

|

| 新機構団体信用生命保険 | 「デュエット」(夫婦連生団信) 戸籍上の夫婦のほか、婚約関係にある方、内縁関係にある方、同性パートナー |

新3大疾病付機構団信 | |

|---|---|---|---|

| 死亡・高度障害 | ○ | ○ | ○ |

| リビング・ニーズ特約 余命6ヶ月の診断 |

✖ | ✖ | ○ |

| 3大疾病(がん・急性心筋梗塞・脳卒中)が原因で一定の要件に該当した場合 | ✖ | ✖ | ○ |

| 公的介護保険制度に定める要介護2から要介護5までのいずれかに該当した場合 | ✖ | ✖ | ○ |

三井信託銀行はもちろん有名な金融機関ですが、優秀な住宅ローンを提供していることはほとんど知られていません。

三井信託銀行「フラット35」の魅力はなんといっても低金利。

楽天銀行やARUHIと変わらぬ水準の金利で借入ができます。

三井住友信託銀行住宅ローン「フラット35」の審査の口コミ・評判

保証料と繰上返済手数料が無料なのもよかった。

年収に合わせて借入額の割合がある程度決まっている部分もわかりやすく、担当の方もやさしく丁寧なサポートだった。

【16位】株式会社カシワバラ・アシスト「K・Assistフラットプラスローン」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 住宅の建設費または購入価額の10%以下(50万円以上 1万円単位) 【K・Assistフラット35】と【K・Assistフラットプラスローン】の融資合計金額は8,000万円以下 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等毎月払い |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 無料 |

| 運営会社情報 |

|

株式会社カシワバラ・アシストは、住宅ローンの提供をメインでおこなっている企業です。

知名度では大手金融機関に負けますが、金利が低く手数料も安い万能ローンです。

つなぎ融資など、他の企業では一部扱っていないローンもカシワバラ・アシストなら取り扱っています。

株式会社カシワバラ・アシスト「K・Assistフラットプラスローン」の審査の口コミ・評判

費用負担を抑えたい人におすすめ。

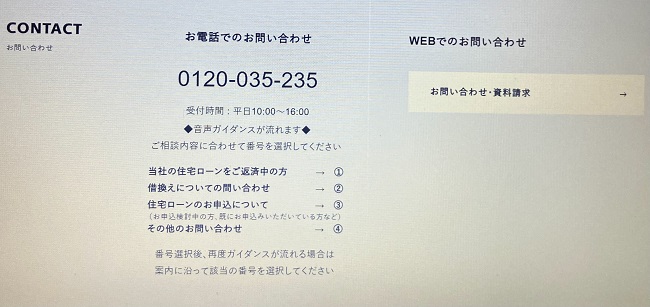

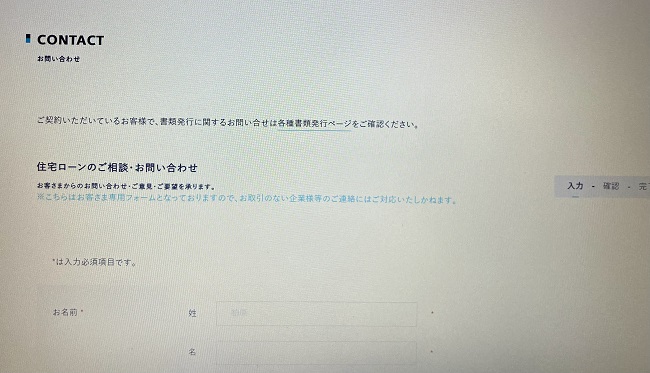

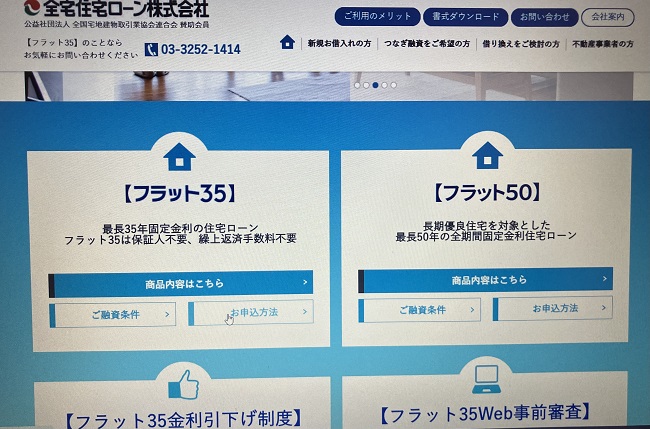

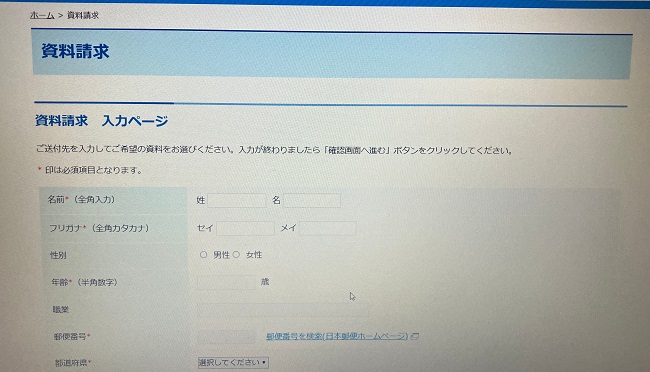

【17位】全宅住宅ローン「フラット35」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

| 運営会社情報 |

|

※2026年1月時点

| (当初5年間)MSJフラット35【融資率90%以内】 4ポイント適用※Aタイプ※融資手数料は融資額の2.0%(税込 2.2%) |

(当初5年間)MSJフラット35【融資率90%以内】 4ポイント適用※Bタイプ※融資手数料は一律100,000円(税込 110,000円) |

|---|---|

|

20年以下:年0.710%

21年以上35年以下:年1.080%

|

20年以下:年0.910%

21年以上35年以下:年1.280%

|

| 新機構団体信用生命保険 | 「デュエット」(夫婦連生団信) 戸籍上の夫婦のほか、婚約関係にある方、内縁関係にある方、同性パートナー |

新3大疾病付機構団信 | |

|---|---|---|---|

| 死亡・高度障害 | ○ | ○ | ○ |

| リビング・ニーズ特約 余命6ヶ月の診断 |

✖ | ✖ | ○ |

| 3大疾病(がん・急性心筋梗塞・脳卒中)が原因で一定の要件に該当した場合 | ✖ | ✖ | ○ |

| 公的介護保険制度に定める要介護2から要介護5までのいずれかに該当した場合 | ✖ | ✖ | ○ |

全宅住宅ローンは、不動産会社が加盟している全宅連の参加の全宅住宅ローン株式会社が提供しているフラット35です。

完全に売上重視の法人ではないので、柔軟な審査が期待できます。

不動産会社とのつながりも深いので、住替え時に業者からおすすめされることも多いでしょう。

ただ、手数料が少し高めになっているので、注意が必要です。

全宅住宅ローン「フラット35」の審査の口コミ・評判

ちょっぴり手数料は高いですが、審査に通らない住宅ローンもあると聞いていたので、早めに契約できてよかったです。

提供元が全宅連に参加していることもあり、安心して利用できましたし、いろんな不動産会社とのつながりのある部分も高評価でした。

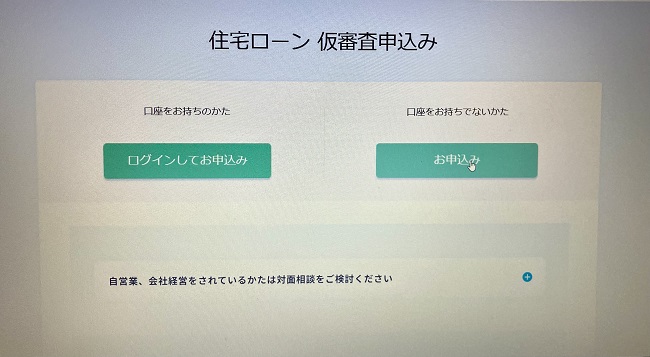

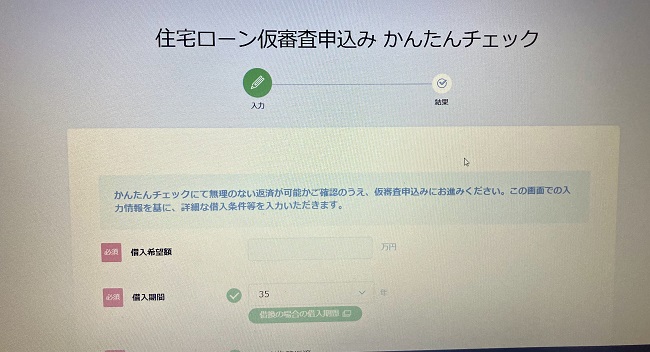

【18位】クレディセゾン住宅ローン「フラット35」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

| 運営会社情報 |

|

※2026年1月時点

| 保証型 団信不加入 融資期間15~35年・融資率85%超90%以下※金利優遇ポイント数8P |

保証型 一般団信加入 融資期間15~35年・融資率85%超90%以下※金利優遇ポイント数8P |

|---|---|

|

年1.54%

|

年1.82% |

| セゾンの団体信用生命保険 | |

|---|---|

| 死亡・高度障害 | ○ |

| リビング・ニーズ特約 余命6ヶ月の診断 |

○ |

| がんと診断された場合 | ○ |

| 病気・ケガにより就業不能状態が12か月を超えて継続した場合 | ○ |

セゾンカードで有名なクレディセゾンが提供している住宅ローンです。

変わり種ではあるものの、他社のフラット35と比べて特筆すべき内容はありません。

ただ、「SAISON ライフサポート」という付帯サービスが便利で、引っ越しや家具、ハウスクリーニングなどの優待を受けることができます。

「どの住宅ローンも同じに見える…」という方は、こうした特典で選ぶのも良いでしょう。

クレディセゾン住宅ローン「フラット35」の審査の口コミ・評判

通常よりもお得に引越しができましたし、家の大掃除のときにはハウスクリーニングを利用したいです。

スタッフ対応がとてもよかったですし、説明がわかりやすかったのが選んだ決め手。特典も多かったので、選んで良かった。

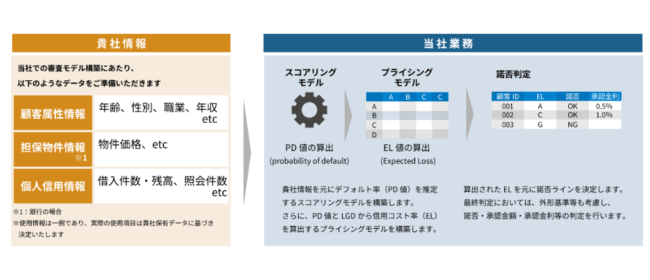

住宅ローン審査が甘くて低金利?おすすめのネット銀行ランキング

ネット銀行は住宅ローン審査が甘い上、低金利で借りやすいという特徴があります。

幅広い方におすすめですが、ネット銀行も最近は数が増えて、どこに申し込めば良いか分からなくなっています。

そこで今回は、住宅ローンを借りるのにおすすめのネット銀行をランキング形式で紹介していきます!

| 住宅ローン | 公式サイト | 金利タイプ | 借入金額 | 返済方法 | 借入期間 | 事務手数料 | 遅延損害金 |

|---|---|---|---|---|---|---|---|

住信SBIネット銀行住宅ローン 住信SBIネット銀行住宅ローン |

変動金利 | 500万円~2億円 | - | 最長50年 | 借入金額×年2.20%(消費税含む) | 年14.0% | |

ソニー銀行住宅ローン ソニー銀行住宅ローン |

固定金利/変動金利 | 500万円~2億円 | 元利均等返済 | 最大35年 | 借入金額の2.2% or 一律44,000円(税込) | 年14.6% |

※1.2019年11月の消費税増税で各社の事務手数料などは変更になります。詳細は各金融機関の公式サイトで必ずご確認ください。

【1位】住信SBIネット銀行住宅ローン

| 金利タイプ | 変動金利 |

|---|---|

| 借入金額 | 500万円~2億円 |

| 対応地域 | 全国 |

| 返済方法 | - |

| 事務手数料 | 融資金額の2.2% |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

住信SBIネット銀行は、三井住友信託銀行とSBIホールディングスが設立したネット銀行です。

変動はありますが、すべての住宅ローンの中でもトップで低金利の位置にいることが多いです。

特に借り換えを重視している特徴があり、更に保証も手厚くおすすめです。

※新規口座開設の場合

住信SBIネット銀行住宅ローンの審査の口コミ・評判

【2位】ソニー銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円~2億円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済 |

| 事務手数料 | 借入金額の2.2% or 一律44,000円(税込) |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

ソニー銀行住宅ローンは、お得さが群を抜いています。

保証料や保険料、返済手数料などの費用が0円に抑えられるので、ムダを省きたい方におすすめです。

大きく3つの種類があり、必要に応じて使い分けることができます。

ソニー銀行住宅ローンの審査の口コミ・評判

審査の甘いおすすめ信用金庫住宅ローンランキング

ここからは、実際におすすめの信用金庫住宅ローンを4つ紹介していきます。

審査が甘いだけでなく、金利が低くて借りやすいのでぜひご検討ください!

| 住宅ローン | 公式サイト | 金利タイプ | 借入金額 | 返済方法 | 借入期間 | 事務手数料 | 遅延損害金 |

|---|---|---|---|---|---|---|---|

横浜信用金庫住宅ローン 横浜信用金庫住宅ローン |

固定金利/変動金利 | 100万円~1億円 | 元利均等返済 | 2年以上50年以内 | 54,000円(消費税含む) | 年14.0% | |

芝信用金庫住宅ローン 芝信用金庫住宅ローン |

固定金利/変動金利 | 最高2億円 | 元利均等返済 | 最長50年 | 54,000円(消費税含む) | 年18.25% | |

東京信用金庫住宅ローン 東京信用金庫住宅ローン |

固定金利/変動金利 | 最高8,000万円 | 元利均等返済 | 最長40年 | 32,400円 | - | |

さわやか信用金庫住宅ローン さわやか信用金庫住宅ローン |

固定金利/変動金利 | 最高1億円 | 毎月均等返済(元利金・元金) | 3か月以上35年以内 | 54,000円(税込)※対象圏外の場合は+10,000円 | - |

【1位】横浜信用金庫住宅ローン

| 金利タイプ | 変動金利/固定金利 |

|---|---|

| 借入金額 | 100万円以上1億円以内 |

| 対応地域 | 神奈川県17市・東京都大田区、町田市 |

| 返済方法 | 元利均等返済 |

| 事務手数料 | 54,000円(税込) |

| 保証会社手数料 | 無料 |

| 保証料 | 所定の金額 |

| 生命保険料 | 別途で必要 |

横浜信用金庫住宅ローンのポイントは、利用できる人の幅が広い点にあります。

勤続年数、業歴は1年以上あればOKで、具体的な年収条件もありません。

派遣社員、契約社員も3年以上の勤続年数があれば、審査に通る可能性は十分あります。

横浜信用金庫住宅ローンの審査の口コミ・評判

【2位】芝信用金庫住宅ローン

| 金利タイプ | 変動金利/固定金利 |

|---|---|

| 借入金額 | 最大2億円以内 |

| 対応地域 | ― |

| 返済方法 | 元利均等返済 |

| 事務手数料 | 54,000円(税込) |

| 保証会社手数料 | 無料 |

| 保証料 | 66,320円~284,230円 |

| 生命保険料 | 別途で必要 |

芝信用金庫住宅ローンは、以下の目的で芝信用金庫を利用している場合、金利引き下げの対象になります。

- 給与振り込み用の口座として利用している

- 公共料金自動振替を利用している

- カードローンなど、別のローン商品も利用している

- マンション管理費自動振替を利用している

- クレジットカード自動振替を利用している

- 返済負担率が一定基準を満たしている

また、手数料は値上がりしますが、営業地域外に住む方も利用できるのでおすすめです。

芝信用金庫住宅ローンの審査の口コミ・評判

【3位】東京信用金庫住宅ローン

| 金利タイプ | 変動金利/固定金利 |

|---|---|

| 借入金額 | 最大8,000万円以内 |

| 対応地域 | ― |

| 返済方法 | 元利均等返済 |

| 事務手数料 | 32,400円 |

| 保証会社手数料 | 無料 |

| 保証料 | 別途必要 |

| 生命保険料 | 別途で必要 |

東京信用金庫住宅ローンは、変動金利が年1.125%(※2025年1月6日時点)と、トップレベルで低いです。

大手銀行の住宅ローンと比較してもお得で、審査の甘さを求める方以外にもおすすめですよ!

東京信用金庫住宅ローンの審査の口コミ・評判

【4位】さわやか信用金庫住宅ローン

| 金利タイプ | 変動金利 |

|---|---|

| 借入金額 | 最大1億円以内 |

| 対応地域 | ― |

| 返済方法 | 毎月均等返済(元利金・元金) |

| 事務手数料 | 54,000円(税込)※対象圏外の場合は+10,000円 |

| 保証会社手数料 | 無料 |

| 保証料 | 171,020円~427,560円 |

| 生命保険料 | 別途で必要 |

さわやか信用金庫は、2025年1月6日時点の変動金利が年0.975%~と、かなりお得な住宅ローンになります。

また、こちらの住宅ローンも営業エリア外の方が利用可能になっています。

金利の低さを考えると、事務手数料の値上げと引き換えに契約をするのも十分お得と考えられます。

さわやか信用金庫住宅ローンの審査の口コミ・評判

審査の甘いおすすめ地銀住宅ローンランキング!通りやすい地方銀行を厳選

ここからは、審査の甘い地銀住宅ローンを徹底紹介していきます。

| 住宅ローン | 公式サイト | 金利タイプ | 借入金額 | 返済方法 | 借入期間 | 事務手数料 | 遅延損害金 |

|---|---|---|---|---|---|---|---|

横浜銀行住宅ローン 横浜銀行住宅ローン |

固定金利/変動金利 | 最大1億円 | 元利均等返済 | 最大35年 | 22,000円(消費税含む) | - | |

武蔵野銀行住宅ローン 武蔵野銀行住宅ローン |

固定金利/変動金利 | 500万円~1億円(10万円単位) | 元利均等返済 | 最大40年 | 55,000円(消費税含む) | 年14.0% | |

山梨中央銀行住宅ローン 山梨中央銀行住宅ローン |

固定金利/変動金利 | 30万円~2億円(1万円単位) | .元利均等毎月返済/元金均等毎月返済/ステージ返済 |

最大40年 | 借入金額の2.2% or 一律44,000円(税込) | 年14.0% | |

北日本銀行住宅ローン 北日本銀行住宅ローン |

固定金利/変動金利 | 50万円以上5,000万円以内(10万円単位) | 元利均等返済 | 最大50年 | 33,000円〜220,000円(税込) | 年14.0% |

【1位】横浜銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 1億円以内 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済 |

| 保証料 | 11,982円~14,834円 |

| 団体信用生命保険 | 別途で必要 |

横浜銀行は、地方銀行の中でもトップクラスで大きな金融機関です。

横浜銀行住宅ローンの金利タイプは、変動金利型、超長期固定金利型、固定3~20年型があります。

オーソドックスな住宅ローンで使いやすく、特に金利の低い固定10年型がおすすめです。

更に、以下の条件を満たすと金利が年0.03%引き下げられてお得です。

- 借り入れ時の年齢が満20歳以上

- 横浜銀行を給与振り込み口座で利用している

- 「<はまぎん>マイダイレクト」を契約している

- 「バンクカードローン(住宅ローン利用者専用)」を申し込んでいる

- 横浜信用保証の保証が受けられる

幅広い地域で利用できる住宅ローンですが、支店の近くにお住みの方にやはりおすすめします。

横浜銀行住宅ローンの審査の口コミ・評判

【2位】武蔵野銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円以上1億円以下(10万円単位) |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済 |

| 保証料 | なし |

| 団体信用生命保険 | 負担なし |

武蔵野銀行は埼玉県さいたま市に本店をおく地方銀行です。

首都圏に多くの金融機関がひしめく中、小規模な武蔵野銀行の住宅ローンは借りやすく、穴場の優良ローンと言えます。

前年度年収が200万円以上あること、返済口座に武蔵野銀行を指定すること…といった厳しい条件がありますが、逆に言えばその分申込者が限られるので、チャンスがあるという考えもできます。

また、年収条件を満たせば契約社員や派遣社員でも申し込めるのが嬉しい魅力です。

武蔵野銀行住宅ローンの審査の口コミ・評判

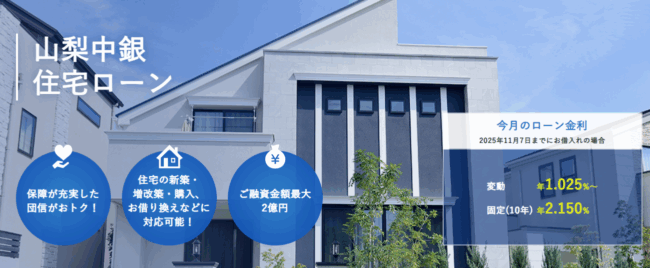

【3位】山梨中央銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 30万円以上2億円以内(1万円単位) |

| 対応地域 | 全国 |

| 返済方法 | 元利均等毎月返済/元金均等毎月返済/ステージ返済 |

| 取扱手数料 | 43,200円 |

| 団体信用生命保険 | 負担なし |

山梨中央銀行は、山梨唯一の地方銀行です。

地方銀行の中では住宅ローンにかなり力を入れており、以下のような商品を取り揃えています。

- 「地銀協がん保証特約付・リビングニーズ特約付」住宅ローン

- 「8大疾病」保証付住宅ローン

- 【女性専用】リプレ住宅ローン(Reple)

自分のニーズに合わせて住宅ローンを選べるのが魅力です。

インテリアやエクステリアなど、幅広い用途に使うことができるので、積極的に審査を受けてみましょう。

山梨中央銀行住宅ローンの審査の口コミ・評判

【4位】北日本銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 50万円以上5,000万円以内(10万円単位) |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済 |

| 取扱手数料 | 5万円~20万円(税抜) |

| 団体信用生命保険 | 負担なし(種類によっては年0.1%~0.3%の金利上乗せあり) |

北日本銀行は、岩手県の第二地方銀行です。

東北唯一の第二地銀ということもあり、他の金融機関とは違ったニーズを持っています。

北日本銀行はいくつかの住宅ローンを提供していますが、その中でも「安さん」という商品がおすすめです。

限度額が最大5000万円と少ない分、審査も通りやすくてスピーディです。

頭金を多めに払う予定の方にはおすすめの住宅ローンです。

北日本銀行住宅ローンの審査の口コミ・評判

そもそも審査の甘い住宅ローンなんてあるの?

ここまで「審査に通りやすい・甘い住宅ローン商品」について解説しましたが、決してどんな人でも審査に通るほど激甘という訳ではありません。

フラット35は銀行が自社で提供している住宅ローンより、相対的に審査が甘いということではないのです。

「審査の甘い住宅ローン」とは、いったいどの程度の甘さを言っているのでしょうか?

誰でも通る甘い住宅ローンは存在しない

結論から言えば、どんな人でも簡単に通る住宅ローンというものは存在しません。

住宅ローンは融資額が高く、目的も限定されていることから、求められる審査基準はカードローン(消費者金融)などよりも厳しいと言えます。

ただし、住宅ローンは物件と担保にして借りるため、審査に落ちるケースはそこまで多くありません。とはいえ、銀行側が「返済能力がない」と判断した場合はどんなローン商品でも審査に落ちる可能性があります。

住宅ローンの審査難易度は銀行・金融機関によって異なる

住宅ローンの審査難易度は、同じローンタイプ(フラット35など)でもそれぞれ異なります。

ただ、住宅ローンの審査基準を公開している金融機関はありません。

これを見分けるには、金融機関の規模やサービス内容などをしっかりチェック・比較する必要があります。

一般的に住宅ローン審査に落ちる割合は全体の5%程度と言われており、決して高い値ではありませんが、一度審査に落ちてしまうと住み替えの計画が狂ったり仮住まいの契約や引っ越しの手間が増えて大きな負担になったりするので注意が必要です。

審査に通過できそうな住宅ローンかを見極めるにはどこをチェック・比較すればよいのでしょうか?詳しく見ていきましょう。

「住宅ローンの審査が甘い」という噂は嘘も多い

審査の甘いカードローンも存在しますが、噂の中には根も葉もない内容のものもあります。

こうした噂が広まった背景は、銀行の営業マン自身が「お客様なら、この銀行の住宅ローンなら通過できると思いますよ?」などと、申込者に希望を持たせるような言葉を無責任に言ったのが周囲に伝わったことにあると考えられます。

金融機関としてはできるだけ多くの人に審査を申し込んでほしいので、審査基準ギリギリの人にも勧めようとしてくるのです。

こうした営業トークの又聞きによって、「あの銀行は審査が甘い」という噂がどんどん広まっているという背景があるのです。

実際のところ、一般的に審査が甘いと言われる住宅ローンでも、現在の審査基準が改定されている可能性もありますし、個別の審査でどう判断するかは分かりません。

住宅ローンの審査基準に大きな差はない

実際のところ、例えば民間の住宅ローンが銀行ごとに全く異なる審査を実施している訳ではありません。

銀行によって審査基準の差はもちろんありますが、年収300万円~400万円以上のサラリーマンにとっては、そこまで金融機関ごとの差は大きくありません。

※ただし、住宅ローンによっては金融機関の組合員やグループ企業のサービス会員などを優遇するといった審査基準を導入しています。

裏を返せば、どのような住宅ローンを利用するにしても、審査対策は一定の水準でおこなう必要があります。

審査の甘い住宅ローンは人によって違う?ケース別おすすめ住宅ローン

ここまで、審査の甘い住宅ローンをランキング形式で紹介してきました。

しかし、ある人にとっては審査の甘い住宅ローンが、違う人にとって審査の厳しい住宅ローンである可能性も十分あります。

住宅ローンの審査条件を比較すると、年収は甘めなのに年収の継続性は他社より厳しい…といったことが良くあります。

そのため、自分はどこが長所でどこが短所かを見極めた上で、それに合ったローンに申し込むことが大切です。

今回は、申込者の傾向別におすすめの住宅ローンを紹介していきます。

勤続年数が不安な方はネット銀行の住宅ローンがおすすめ

就職・転職して間もない方が審査のネックになるのが、勤続年数の短さです。

住宅ローンの返済は長期に渡るので、1つの会社に長年勤めている方のほうが安定的に返せると見られ、審査に通りやすいのです。

ただ、中には住宅ローンの申込条件に勤続年数何年以上という記載がないところもあります。

| 住宅ローン名 | 勤続年数 |

|---|---|

| 住信SBIネット銀行住宅ローン | 記載なし※安定収入が必要 |

| ソニー銀行住宅ローン | 記載なし |

| 楽天銀行住宅ローン | 記載なし |

| イオン銀行住宅ローン | 6ヶ月以上 |

| ARUHI住宅ローン(フリーダム) | 2年以上 |

こうしてみると、ネットバンク系の住宅ローンなら勤続年数が浅くても借りやすいことが分かります。

ネットバンク系は新興の金融機関で信頼性の面ではメガバンクに劣るので、このように条件を下げたりして利用者を増やそうとしていると考えられます。

歩合給の方にもネット銀行系住宅ローンはおすすめ

最近、30歳前後の若さで住宅ローンを組む方が増えていますが、こうした方は固定給+インセンティブという給与体系になっていることが多いです。

この場合、メガバンクなどはいくら給与が高くても収入の安定性・継続性を重視するので、良い条件で借りれない可能性もあります。

ベンチャー企業にお勤めの方なども、ネット銀行系の住宅ローンがおすすめです。

※近年はマイナス金利政策解除による金利引き上げにより、ネット銀行住宅ローン=金利が低いという図式が崩れてきているという指摘もあります。ネット銀行を選ぶ際は慎重に比較検討することをおすすめします。

住宅ローンの金利競争をけん引してきたインターネット銀行の勢いに陰りが出てきた。日銀の利上げなどを経て、大手銀行に規模で劣るネット銀が低金利の優位性を維持しづらくなっている。6月末には金融機関に低利で融資する日銀の制度が区切りを迎える。制度の活用で攻勢に出ていたネット銀には逆風となりそうだ。

出典:日本経済新聞「ネット銀の住宅ローン攻勢に陰り 日銀の貸出支援制度終了が追い打ち」2025年6月30日 5:00 [会員限定記事]

会社が有名・大規模な方はメガバンク・地銀住宅ローンがおすすめ

上の例とは逆に、収入はそこまで多くないけど社名が有名という方は、メガバンクや地銀住宅ローンがおすすめです。

特に大手の事務職・一般職で務めている女性の方は、伝統的な金融機関を利用すべきでしょう。

特に地方在住の方がおすすめなのが、地銀住宅ローンです。

利用者が少ない分、審査通過率も高い可能性があります。

住宅ローンの審査に通る4つのコツ

どんなに審査の甘い住宅ローンでも、審査に落ちる人は一定数います。

どのローンを選んだにせよ、審査の対策をしっかりやっておくことが大切です。

ここからは、住宅ローンの審査前に意識したい4つのコツを紹介します。

コツ1】希望の融資額を必要最低限まで下げる

【返済比率(返済負担率)(%)=年間返済額÷年収×100】

| 年収 | 返済比率(返済負担率)の基準 |

|---|---|

| 100万円~299万円 | 20%以下 |

| 300万円~449万円 | 30%以下 |

| 450万円~599万円 | 35%以下 |

| 600万円以上 | 40%以下 |

申込者の返済能力は、単純な年収ではなく借入額と年収のバランスを厳しく見られます。

年収300万円の人でも、100万円の借り入れを10年かけて返済するなら余裕をもってできます。

審査に確実に通るには、年収に占める返済額の割合をできるだけ下げる必要があります。希望融資額を記入する際は、必要最低限の金額を記しましょう。

コツ2】返済期間をできるだけ短くする

一般的に、返済期間が短いほど、住宅ローン審査での評価は高くなります。

今は返済に余裕があるとしても、20~30年後どうなるかは分かりません。

子どもの教育費や急な入院費など、いつ高額のコストがかかるか予測するのは非常に難しいのです。

そのため、返済期間が長いほど予期せぬ返済不能のリスクは高まり、住宅ローン審査にも落ちやすくなる傾向があります。

| 返済期間 | 2025年4月調査 | 2024年10月調査 | 2024年4月調査 | 2023年10月調査 | 2023年4月調査 | 2022年10月調査 | 2022年4月調査 |

|---|---|---|---|---|---|---|---|

| 40年超~50年以内 | 7.1 | 4.4 | 2.3 | 1.7 | – | – | – |

| 35年超~40年以内 | 18.4 | 16.5 | 13.7 | 10.9 | 12.8 | 9.5 | 9.3 |

| 30年超~35年以内 | 45.8 | 48.6 | 50.8 | 50.8 | 54.5 | 56.7 | 58.7 |

| 25年超~30年以内 | 8.5 | 10.0 | 10.6 | 10.6 | 11.7 | 9.5 | 10.0 |

| 20年超~25年以内 | 6.6 | 8.5 | 8.5 | 8.5 | 7.5 | 9.9 | 9.9 |

| 15年超~20年以内 | 6.3 | 5.6 | 7.0 | 7.0 | 6.5 | 7.9 | 6.1 |

| 10年超~15年以内 | 3.7 | 3.4 | 4.7 | 4.7 | 4.1 | 3.8 | 4.0 |

| 10年以内 | 3.6 | 3.0 | 2.5 | 2.5 | 2.9 | 2.5 | 2.1 |

※1:「40年超~50年以内」は、2023年10月調査より選択肢に加えて設問している

※2:2023年4月調査までは「35年超」として設問している

上記データにあるように、一般的な住宅ローンの返済期間は30年超~35年以内が最も多いですが、これは期間としては比較的長めになります。

将来ローンが返済できないリスクを減らすには、返済期間を減らすことも重要です。

返済期間が短いほど、金融機関はプラスに評価してくれます。

コツ3】クレジットカード・スマホ代の整理をしておく

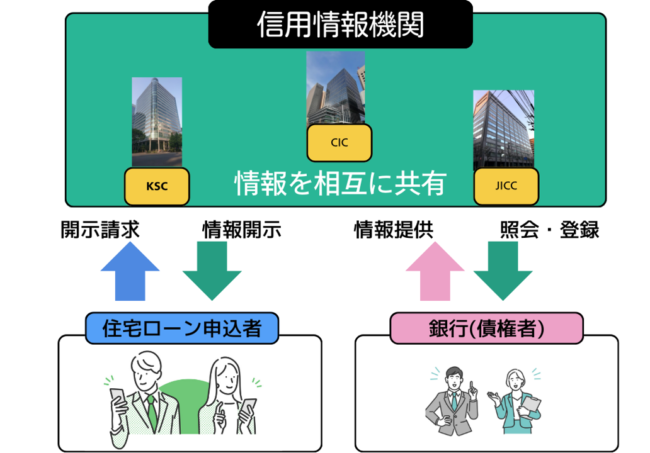

住宅ローン審査では信用情報もチェックされます。

意外なところだと、クレジットカードやスマホ代の滞納も信用情報をキズつけるので注意が必要です。

住宅ローンへ申し込む前に、一度クレカの利用状況などをチェックしておきましょう。

不要なクレカを継続して持ってるなら、解約するのも一つの手です。

| 事故情報 | JICCの登録期間 | CICの登録期間 | KSCの登録期間 |

|---|---|---|---|

| 支払いの延滞に関する情報 | 最大5年以内 | 5年を超えない期間 | 5年を超えない期間 |

| 債権回収 債務整理 保証履行 強制解約 破産申立 債務譲渡 |

― | 5年を超えない期間(債権譲渡に関しては、発生から1年を超えない期間) | 決定から7年を超えない期間 |

| 不渡り情報 | ― | ― | ―(令和4年11月4日をもってセンターへの登録および会員への提供を取りやめ) |

| クレカやローンへの申込情報 | 照会日から6ヶ月間 | 照会日から6ヶ月間 | 照会日から6ヶ月間 |

| クレジット情報 | 契約期間中~終了後5年以内 | 契約期間中~終了後5年以内 | 契約期間中~終了後5年以内 |

| 利用記録 | 利用日より6ヶ月間 | 利用日より6ヶ月間 | 利用日より6ヶ月間 |

コツ4】頭金をしっかり準備しておく

一定以上の額の頭金を用意できるのなら、住宅ローンの審査もその分通りやすくなります。

これは、単に頭金の分だけ必要借入額が減るだけでなく、収入力の証明にもなるからです。

急に収入を増やして頭金を増やすことはできませんが、例えば頭金と借入額の割合を変えてみるといったこともおすすめです。

審査の甘い住宅ローンの7つの傾向

- 地方銀行など利用地域が限られている

- 設立して間もない

- 申込条件が甘い

- 保証会社がない

- ローンの内容が他社と比べて悪い

- 金利が高い

- 不動産会社やハウスメーカーが紹介してくれる

傾向1】地方銀行など利用地域が限られている

住宅ローンが利用できるのは、基本的にその銀行の営業エリア内に自宅や勤務先がある人になります。

そのため、メガバンクに比べて地方銀行の住宅ローンはそもそもの申込者が少ないのです。

だからと言って住宅ローン事業は高利益が見込める分野ですから、金融機関としても積極的にお金を貸し出したいと思っています。

つまり、申込者が限定されている地銀住宅ローンのほうが、審査通過率は高いのでは?と考えられるのです。

傾向2】住宅ローン事業を設立して間もない

銀行は様々な事業をおこなっており、「口座とローンを併用するとお得!」と言ったPR・キャンペーンで固定客を増やしていきます。

こうした姿勢は新規の銀行のほうが積極的にみられるため、新興銀行ほど審査に通りやすい傾向にあります。

実際、銀行や信用金庫などにとってローン融資は事業の中でも利益率が高く、積極的な勧誘をしたいというのが正直なところです。そのため、既に多数の住宅ローン利用者がいる銀行と、これから利用者を集めたい銀行を比較した際に後者の方が審査に通りやすかったとしても不思議ではありません。

傾向3】申込条件が甘い・ゆるい

フラット35のように、公式サイトの申込条件に雇用形態や勤続年数が記載されていない場合は審査が甘いと考えることができます。

また、住宅ローン商品によっては年収条件(前年度年収〇万円以上)や雇用形態(パート・アルバイト不可など)といった申込条件が設定されていますが、この条件が緩いほど申し込める人の裾野が広いだけでなく、実際の審査基準もゆるい傾向にあると考えられます。

以下の4項目を見比べてみて、どこが条件が甘いかチェックするとよいでしょう。

- 年齢条件

- 年収条件

- 雇用形態

- 勤続年数

傾向4】保証会社がない

大半の住宅ローンには保証会社が設けられており、実質的な審査を担当しています。

| 銀行 | 住宅ローンの主な保証会社 |

|---|---|

| 三井住友銀行 | SMBC信用保証株式会社 |

| みずほ銀行 | みずほ信用保証株式会社 |

| 三菱UFJ銀行 | 三菱UFJローンビジネス株式会社 |

| 横浜銀行 | 横浜信用保証株式会社 |

| 多くの地方銀行・信用金庫 | 全国保証株式会社 |

保証会社は万が一返済が滞った時に返済を肩代わりするので、自社にリスクがないように返済が見込める人をしっかり選別します。

保証会社がついていない住宅ローンに申し込めば、一般的に審査には通りやすい傾向があります。

傾向5】ローンの内容が他社と比べて悪い

ローンのサービス内容が他社と比べて悪条件の会社は、審査が甘い可能性が高いです。

ここでいう悪い内容とは、例えば金利が高い、申込対象となる年齢幅が狭いといった、一般的に不利で利便性の低い条件を指します。

特に着目したいのが住宅ローンの金利です。高金利の住宅ローンは返済が大変ですが、金融機関からすれば利益率が高いので、どんどん審査に通したい商品です。

一方、金利の低い住宅ローンは返済しやすいですが、会社の取り分が低いので、確実に完済してくれないと話になりません。

そのため、低金利住宅ローンの審査はどうしても厳しくなるのです。

審査の甘い住宅ローンを選ぶなら、ある程度の損も覚悟しなければいけません。

傾向6】金利(利息)が高い

金融機関の形態や規模に関わらず、一般的に金利の高い住宅ローンは審査が甘い傾向にあります。

高金利=高利息のローンは金融機関側からしても融資の回収が早くなるので、審査の基準は低くなる傾向にあります。

- 金利の低い住宅ローン:月ごとの利息が少ないため貸し倒れ時の損失が大きく、完済が大前提となる【審査が比較的厳しい】

- 金利の高い住宅ローン:月ごとの利息が大きいため貸し倒れ時の損失が比較的少ない【審査が比較的甘い】

傾向7】不動産会社やハウスメーカーが紹介してくれる

よく、不動産会社やハウスメーカー経由で住宅ローン審査を受けると通りやすいという噂を聞きます。

いわゆる住宅ローンの通し屋が存在するといった話はよく聞かれますが、実際は特定のハウスメーカーなどを経由することで住宅ローンの審査基準が緩くなるというケースはありません。

ただし、場合によってはハウスメーカーを経由する方が審査に通りやすいケースもあります。それは、審査通過の当落線上にいるケースです。

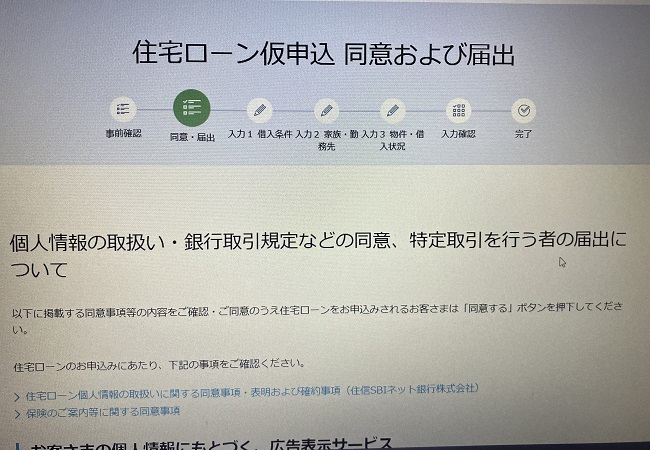

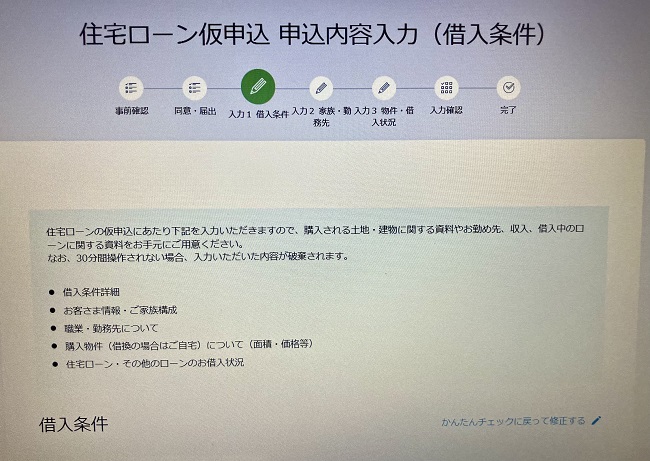

一般的な住宅ローン審査では、初期段階で上記のような自動のスコアリングシステムを通して申込者を選別します。

その中で、「実際は詳しくチェックをすれば審査通過の可能性はあったが、スコアリングによって審査落ちに振り分けられた」というパターンも少数ですが中にはあります。

こうした場合に、利用しているハウスメーカーが口添えをしてくれたり、添付の提出資料を用意してくれたりすることで、審査に通過できる可能性もあります。

ただし、このパターンはあくまで実際には審査通過の可能性があるが審査システム的に不通過の可能性がある場合、ハウスメーカーのサポートによって通過できるというものであり、本来は審査に通過できない方が審査に通過できたという訳ではありません。

信用金庫の住宅ローンは審査が甘い・ゆるい?

信用金庫の住宅ローンも一般的に、審査が通りやすい傾向にあります。

| タイトル | 2024年4-6月 | 2024年7-9月 | 2024年10-12月 |

|---|---|---|---|

| 国内銀行 | 41,528 | 43,991 | 41,230 |

| 信用金庫 | 3,538 | 3,945 | 3,638 |

| 信用組合 | 458 | 522 | 497 |

| 労働金庫 | 3,526 | 3,782 | 4,291 |

| 生命保険会社 | 158 | 170 | 127 |

| 住宅金融専門会社等 | 903 | 810 | 802 |

| 住宅金融支援機構(買取債権) | 1,919 | 1,841 | 1,962 |

| 住宅金融支援機構(直接融資) | 6 | 10 | 8 |

| 計 | 52,036 | 55,071 | 52,555 |

上記データの通り、信用金庫住宅ローンの貸付額は比較的少ない、つまり利用者が少ないですが、住宅ローンの審査に通らず困っている方にとって信用金庫の住宅ローンは有力な選択肢となり得ます。

ここからは、信用金庫の住宅ローンは審査が甘い理由を紹介していきます。

信用金庫住宅ローンの保証会社は主に2社

信用金庫の住宅ローンは、そのほとんどが以下を保証会社に設定しています。

- しんきん保証基金

- 全国保証

そのため、審査の内容や基準も信用金庫による違いが少なく、審査基準の幅もそこまで大きくありません。

一般的にはどの信用金庫も、比較的審査が甘いと言われています。

リピートプランを利用できる

しんきん保証基金のリピーターになれば、リピートプランというローン商品を使うことができます。

この商品は、正直に言えば「太客に向けて優遇したローン商品」ということになり、通常のローンよりも審査基準は甘くなっています。

また、信用金庫が勤務先と提携している場合、職域ローンという優遇商品を使うこともできます。

ただ、職域ローンは借入限度額が低いので注意しましょう。

信用金庫は地域の繁栄や住人のサポートを優先

信用金庫は株式会社ではなく、営業エリアである地域の繁栄や地域に住む人のサポートを目的に設立された金融機関となります。

そのため、一般的な民間の住宅ローンよりも、「経済的に厳しい住民を支援したい」という目的は強い傾向にあります。

こうした設立の目的が、信用金庫の住宅ローン審査の通りやすさへ間接的に影響しています。

来店相談の上で柔軟審査を実施してくれるケースも多い

一般的なローン審査では、そのほとんどを機械的におこなっています。

しかし信用金庫では、担当者が申込者と相談し、それを踏まえてできるだけ審査に通るように動いてくれるケースも少なくありません。

もし保証会社が審査で否決しても、担当者が申込者の人柄などを伝え、結果を覆すよう努力もしてくれるケースは少なくありません。

また、審査通過後も身の上を相談の上で、金利を引き下げてくれるといったケースもあります。

審査が柔軟というのが、信用金庫の住宅ローンをおすすめする最大の点です。

地銀の住宅ローンは審査が甘い・ゆるい?地方に住む方が通りやすい理由

住宅ローンの審査の厳しさは、その他金融機関<銀行と言われています。

ただ、地銀の場合は地域密着の姿勢をとっており、メガバンクとは違う審査基準をもっていると言われています。

今回は、地方の方に地銀住宅ローンがおすすめな理由を紹介します。

地銀住宅ローンに申し込む人は意外と少ない

地銀住宅ローンに申し込める人は、地銀の営業エリア内に住む人に限定されています。

県内全域に対応している地銀は意外と少なく、県の一部にのみ対応する形となります。

その中で住宅ローンを借りたい人となると、人数はかなり限られてしまう訳です。

かといって、申込が一切ないと住宅ローンは事業として成り立ちません。

地銀が住宅ローンの貸付を毎年同じくらいの金額で維持していると考えると、メガバンクより審査に通りやすいのではないかという推測が成り立ちます。

利益率の高い融資事業を本当は強く打ち出したい

銀行の主力事業は預金業などですが、利益率はそこまで高くありません。

対してローン事業は高い利息を得られるので、銀行にすれば非常に強くプッシュしたいのです。

大きな声では言えませんが、銀行の中ではこっそりローン事業を「ドル箱」と呼んでいる方もいるようです。

近年は地銀の経営悪化がささやかれており、大規模な地銀の支店も次々倒産しています。

今後は住宅ローンにより力を入れるため、審査に通りやすくなるのではないか?という予測が成り立つのです。

自営業者にもおすすめの審査が甘い住宅ローンはある?

自営業者は、住宅ローンの審査に通りにくいと言われています。その理由は、以下の3点です。

- 収入が安定しにくい

- 福利厚生・各種保障が手厚くない

- 将来の見通しが不明

- 課税所得を申告するため、赤字だとマイナス評価になる

ただ、住宅ローンの審査では職業を区別して評価を決めることはありません。(反社会的な職業を除く)

申込条件にある「自営業者なら年収〇〇万円以上」という条件をクリアしており、かつ収入が安定しているなら、審査に通る可能性は十分にあります。

自営業者でも申し込める住宅ローンを比較

| 住宅ローン名 | 前年度の年収 | 業歴 |

|---|---|---|

| 楽天銀行「フラット35」 | 約100万円から | 1年以上必要 |

| ARUHI「フラット35」 | 約100万円から | 1年以上必要 |

| 住信SBIネット銀行「フラット35」 | 約100万円から | 1年以上必要 |

| イオン銀行住宅ローン | 約100万円から | 3年以上必要 |

| au住宅ローン | 200万円から | 3年以上必要 |

| 三菱UFJ銀行住宅ローン | 200万円から | 1年以上必要 |

| 新生銀行住宅ローン | 300万円から | 2年以上必要 |

| ソニー銀行住宅ローン | 400万円から | 3年以上必要 |

| 楽天銀行住宅ローン(金利選択型) | 400万円から | 2年以上必要 |

| 住信SBIネット銀行ネット専用住宅ローン | 安定収入が必要 | 3年以上必要 |

| みずほ銀行ネット借り換え住宅ローン | 安定収入が必要 | 2年以上必要 |

自営業者におすすめの住宅ローンの、申込に必要な収入と業歴をまとめました。

こうして見ると、自営業者でもフラット35が最も審査に通りやすいのに変わりはないようです。

この自営業者は「自営業者専用ローン」などではなく、普通に審査が甘いローンに申し込むというのは、確実に審査に通りたい方はしっかり覚えておきましょう。

自営業者専用ローンは自営業者の融資目的に合わせたローンという意味で、決して自営業者を審査で優遇する訳ではありません。

むしろ審査が厳しい場合もあるので、注意しましょう。

住宅ローン審査に通りやすい人の10の特徴

自分が住宅ローンの審査に通りそうなのか気になっている人も多いでしょう。

参考として、住宅ローン審査に通りやすい人の特徴を10項目に分けて紹介します。

特徴1】公務員や正社員

公務員、正社員は契約社員やパート、アルバイトよりも住宅ローン審査に通りやすいです。

収入に変わりはなくても、今後の給与の上がり方や離職率の低さを考えて、審査で優遇してくれるのです。

特徴2】完済時の年齢が若い

住宅ローンは完済まで時間がかかりますが、その間に債務者が病気になったり、万が一亡くなったりすると返済が滞ってしまいます。

完済時の年齢が若いことで、金融機関が融資のリスクが低いと判断してくれます。

特徴3】返済負担率が20~25%

額面年収に対して住宅ローンの返済がどれくらいになるかの割合を、返済負担率(年間返済額÷額面の年収×100)と言います。

この割合が低ければ低いほど返済に余裕があることになり、融資がおりやすくなります。

審査に通りやすくするには、返済負担率をだいたい20~25%に収めることをおすすめします。

住宅ローンの返済が年収の3分の1を超えると負担が大きくなり、審査に通る確率も低くなります。

返済負担率は最大でも35%くらいまでに収めるようにしましょう。

特徴4】勤続年数が3年以上

住宅ローンは返済を長年続けないといけないので、収入源を確保し続ける必要があります。

勤続年数が長いほど収入が安定し、離職率も低くなる傾向にあるため、審査では詳しくチェックされます。

銀行の住宅ローンほど勤続年数に厳しく、信用組合やフラット35は勤続年数が短くても審査に通る傾向にあります。

転職したての方は審査に不利なので注意しましょう。

特徴5】年収が400万円以上

住宅ローンはまとまった金額を借りるので、利用の際はある程度の経済力を必要とします。

年収の最低条件は金融機関によってマチマチですが、最難関の大手銀行カードローンだと年収400万円というのが一つの基準になります。

信用組合やフラット35なら通過条件はもう少し低くなりますが、確実に通過したいなら審査の甘い住宅ローンでも年収400万円はほしいところです。

特徴6】クレジットカードの返済期限を守る

個人が金融サービスをルールに基づき利用しているか、借金や債務整理の経験はないかという情報は、信用情報として機関に登録されます。

ローンを借りなければ信用情報がクリーンに保てるという訳ではなく、皆さんが日常的に使うサービスも信用情報に関わってきます。

例えば、クレジットカードの返済期限を守らなかったりしても信用情報に傷がつき、住宅ローン審査に通りにくくなってしまいます。

特徴7】スマホ代の支払い期限を守る

スマホを購入すると、費用を分割で支払うようになります。

費用の支払いは毎月期限が設定されていますが、これを滞納しても信用情報に傷がついてしまいます。

その他にも、最近では奨学金の滞納なども住宅ローン審査に影響するようになりました。

利用の際は十分注意しましょう。

特徴8】自己破産などの経験がない

過去に借金や債務整理の経験があると、住宅ローン審査に通る可能性はかなり低くなってしまいます。

過去に自己破産の経験がある場合は、そこから5~10年は期間を空けるのがおすすめです。

特徴9】他社借り換えがない

他社からすでにローンを借りている場合、住宅ローン審査は不利になってしまいます。

審査が不利になる理由は借り入れ総額が増えて収入を圧迫することや、ローン滞納・借り換えのリスクが増大するからです。

住宅ローン審査を受ける際はできるだけ残債を減らすか、おまとめローンで借金を一本化することをおすすめします。

特徴10】大きな病気がない

住宅ローンを借りたら、返済をし続けていかなければいけません。

そのためには、債務者自身の健康状態も重要になってきます。

現在持病がある方や、過去に大きな病気があった方は審査通過の可能性が低いので注意しましょう。

不健康だと審査の甘い住宅ローンも落ちる?

審査の甘い住宅ローンでも、申込者の健康状態に問題があると落ちる可能性は高いです。

住宅ローンは長い時間でコツコツ返済していくため、健康であることが何より重要になってきます。

では、どのくらいの健康状態だと審査に落ちるかですが、基本的に団体信用生命保険(団信)に通るかどうかが大きな基準になります。

団信は、住宅ローンの申込者が万が一死亡や障害を負う状態になった時のために入る保険で、これに加入していれば仕事ができなくなっても返済が可能です。

団信に入れない病気は意外と多い

団信に入るには、重度の病気にかかっていないことが前提になります。

専用診断書カーディフ生命保険株式会社・カーディフ損害保険株式会社.png) PayPay銀行住宅ローン 一般団信・(ペア連生)専用診断書(カーディフ生命保険株式会社・カーディフ損害保険株式会社)

PayPay銀行住宅ローン 一般団信・(ペア連生)専用診断書(カーディフ生命保険株式会社・カーディフ損害保険株式会社)がん、高血圧症、糖尿病、肝炎などが持病の方は団信に入られず、住宅ローン審査に通らないので注意しましょう。

服用薬や回復状況の申請をしよう

過去に病気をした場合も、服用薬や回復状況を申請して、医師の診断書を提出すれば、審査に通る可能性はアップします。

病状が同じでも、医師のお墨付きをもらうのともらわないのでは審査の通りやすさが全然違うのです。

- 糖尿病/脂質異常症/高尿酸血症/痛風など

- 狭心症/心筋梗塞/不整脈/心房細動/期外収縮/心臓弁膜症/高血圧症/血栓症静脈炎など

- 脳卒中/脳動脈瘤/てんかん/ギランバレー症候群など

- うつ病/自律神経失調症/適応障害/不安障害/強迫性障害/パニック障害/睡眠障害/神経症など

- 潰瘍性大腸炎/クローン病/逆流性食道炎/連胃潰瘍/十二指腸潰瘍/大腸ポリープなど

- 肝炎/ウイルス肝炎/肝機能障害/脂肪肝/胆石/胆嚢ポリープなど

- 喘息/気管支炎/肺炎/肺血栓塞栓症/結核/睡眠時無呼吸症候群など

- 緑内障/白内障/網膜剥離/難聴/副鼻腔炎など

- バセドウ病/甲状腺機能低下症/リウマチ性疾患/橋本病/全身性エリテマトーデスなど

- 貧血/赤血球/白血球の数値異常など

- 妊娠/子宮筋腫/卵巣嚢腫/子宮頸部異形成/子宮内膜炎など

※イオン銀行「ワイド団信」の例を引用

ワイド団信・スーパー団信に加入するのも一つの手

ワイド団信やスーパー団信など、審査のゆるい団信を受けるのも一つの手です。

ただ、病気が回復したからといって、必ず審査に通る訳でないのが保険の難しさです。

「病気は治ったが、薬はまだ飲んでる」「ラクになったが様子を見ている途中」という段階では、審査に落ちることも十分あります。

一度大病をしてしまった以上、何をもって完治したとするか難しいのも事実です。

審査の甘い複数の住宅ローンへ同時申し込みできる?

どうしても住宅ローン審査に通りたい方は、同時に複数の審査が甘いカードローンへ同時申し込みをすることをおすすめします。

一般的に、ローンの審査申し込みは1社ずつおこなうほうが通りやすいと言われています。

これは、金融機関が契約の不締結や申込者のお金の管理不足のリスクを感じて、貸し渋りをするためです。

ただ、住宅ローンは審査まで時間がかかること、契約から住み替えまでの期間が約1.5か月と短いこともあり、金融機関も同時申し込みをそこまで気にしません。

逆に、審査基準が比較的厳しい住宅ローンのみに申し込んで不通過となり、住居の購入契約が解除となる場合、状況次第では買主側に違約金が課されるケースもあり得るので注意が必要です。

住宅ローンの審査でよくある質問

ここでは、住宅ローンの申し込みを行う前に解決しておきたいことや知っておきたいことを質問形式で解説していきます。

審査の甘い住宅ローンは存在する?

住宅ローンの審査基準の違いはどう見分ける?

住宅ローンは年収のおおよそ何倍まで申し込みができる?

例えば、年収400万円の方が住宅ローンを申し込んだ場合、2,800万円~最大3,900万円近い額が借りられます。

ただし、満額まで借入ができるとはいえ、それが返済できる額とはならず、金額が増えれば増えるほど、審査が厳しくなります。

住宅ローンは年収何百万円から借り入れができる?

また先ほども解説したように、年収に応じて借り入れができる金額が変動し、借入上限額まで融資が受けられるとしても、返済で生活が破綻する可能性があります。

よって、住宅ローンは年収300万円からでも借入ができますが、最低でも年収400万円以上あるのが理想的かつ融資の安全圏内です。

住宅ローンは何歳までに完済するのがベスト?

定年退職を迎えてからも返済を続ける方がいますが、貯蓄を崩しながら返済を続けていく状況が完済するまで続きます。

その間に病気や事故等で入院すれば多額な医療費が必要になってきます。

先々のことを見越してローンを組むなら、定年前までに完済しておくことが理想です。

また借入前に頭金を用意して、返済負担を軽減してから融資を受けるという手段もおすすめです。

住宅ローンの返済負担率は何%の範囲で借りるのが理想?

審査の甘い住宅ローンでも油断は禁物!

審査の甘い住宅ローンを紹介しましたが、そもそも住宅ローン審査は簡単ではないので、油断は禁物です。

住宅ローンの審査に通らず融資を受けられないと、新居の契約をキャンセルする羽目になったりと、幅広く影響を受けてしまいます。

審査の甘い住宅ローンを見つけたら、全力で審査対策をすることをおすすめします。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)

-e1768362767624.png)

】」令和7年6月27日-国際・調査部-調査グループ-e1752827253851.png)

」令和7年3月-14-日.png)

そのため、「誰でも通る審査の甘いローン」というものは基本的に存在しません。しかし、提供している金融機関の種類や規模、ローンの性質によって、求める年収などの属性や信用情報の状態には違いがあります。

また、ローンの種類によっては「個人事業主や年収の低い方でも審査に通過できる」と言われるものもありますが、これはあくまで審査の傾向にしか過ぎないので注意が必要です。