不動産を相続した場合、かかる相続税の課税額の根拠になるのが相続税評価額です。

相続税評価額はその名の通り、不動産を相続財産という視点から評価したものです。

ただ、相続不動産に関しては税額の算出以外にも、現在の価値を知っておくべきメリットは多数あります。

このページでは、相続不動産の評価額の調べ方や計算方法・活用方法を詳しく解説していきます。

相続した不動産の評価額を調べるべき理由

不動産の評価額は、主に以下の3つの目的で使用されます。

- 相続税の申告・納税額の計算に利用する(相続税評価額)

- 遺産分割協議時の基準として利用する

- 売却判断や価格交渉に利用する(実勢価格)

上記3つは相続時にはどれも重要なものなので、それぞれ調査する必要があります。

一点ややこしいのが、税務上は相続税評価額(路線価・倍率方式)が用いられ、遺産分割では実勢価格に近い時価評価が重視されるなど、目的や状況・条件によって異なる評価額を用いなければいけないという点です。

相続税評価額とは、国税庁が定めた評価基準(路線価や倍率)に基づいて計算される不動産の価値です。あくまで課税のための評価額であり、実際の売買価格とは異なることが多い点に注意が必要です。

一方で、時価評価額とは市場で実際に取引されるであろう金額を意味し、遺産分割や売却の際の参考として使われます。

たとえば、相続税評価額が1,800万円でも、同じ物件が市場では2,500万円で売却される可能性もあるため注意が必要です。

相続した不動産の評価額の求め方

不動産の相続税評価額は、相続税を申告するために作成する遺産目録で記入するもので、相続税や贈与税を計算するときに使用します。

また評価額を求める先は、土地と建物、それぞれで異なる求め方をします。

ここでは、土地と建物、それぞれの相続税評価額の求め方について解説します。

土地の相続税評価額の計算方法

土地の評価額は、相続人が死亡した日、もしくはその前年の1月1日に公表された公示地価か路線価に評価率をかけて算出します。(倍率方式)

- 公示地価:各市町村が公表する土地の価格

- 路線価:国税庁が公表する土地の基準価格

また評価率とは、平成30年1月1日以降の相続開始の場合は70%、それ以前は80%で計算していました。

つまるところ、土地の相続税評価額は、公表されている公示地価または路線価に70%または80%をかけて算出された金額ということになります。

例えば、公示地価が3,000万円、相続開始が平成30年1月1日以降だった場合の評価額は3,000万円 × 70% = 2,100万円となります。

建物の相続税評価額の計算方法

建物の評価額は、新築時の価格に対して、一定の減価償却率をかけて算出します。

減価償却率とは、建物の種類や築年数により異なります。

例えば、戸建て住宅の減価償却率は年2%が基準になりますので、新築時の価格から基準日までの年数を考慮して評価額を算出します。

例えば、新築時の価格が5,000万円、築10年の住宅の場合、評価額は5,000万円 – (5,000万円 × 2% × 10年) = 4,000万円となります。

相続税評価額は時価×0.8で求められることも可能

冒頭でも触れたように、相続した不動産の評価額には、相続税評価額というものもあります。

周辺状況や金融状況によって変わる時価であり、相続税を計算する際に利用されます。

この相続税評価額は、路線価によって算出した金額の0.8倍なので、上の計算が出来ていればカンタンに計算できます。

遺留分や贈与の計算では相続税評価額を使わない

遺留分とは、相続権を持つ各人が最低これくらいはもらうべきという最低ラインのことです。

相続時はこのルールを守らないと、大きなトラブルを招きかねないので注意しましょう。

遺留分は法定相続分の半分と決まっており、具体的には配偶者が法定相続分の4分の1、子どもたちは法定相続分の8分の1と決まっています。

こちらの計算は相続税評価額ではなく、時価で求められるので注意しましょう。

相続した不動産の時価評価額を調べる手順

相続した不動産の評価額を調べるには、以下の手順を踏む必要があります。

- 固定資産税通知書から評価額を確認

- 路線価図をチェック

- 倍率方式エリアなら固定資産税評価額に倍率をかける

- 公示価格・成約事例から市場価値(時価)を推定する

ここからは、それぞれの手続きを初心者にもわかりやすく解説していきます!

【Step1】固定資産税通知書から評価額を確認

不動産の所有者に対して課される税金の一つに固定資産税があります。

固定資産税は1年に4回納付するのが一般的ですが、その都度、通知書(課税明細書)が自宅に郵送されます。

毎年4〜6月頃に市区町村から送付される「固定資産税・都市計画税 納税通知書」には、相続した不動産の土地・建物それぞれの固定資産税評価額が記載されています。

これは課税目的の評価額であり、建物については時価と近い水準になることもありますが、土地の場合は時価より2〜4割低いことが一般的です。

| 用途 | 固定資産税評価額 | 参考となる割合 |

|---|---|---|

| 土地 | 〇〇市○丁目123番(宅地) | 時価の6〜7割 |

| 建物 | 木造2階建/延床100㎡ | 時価に近いが経年で減額 |

固定資産税評価額は、後述の倍率方式で時価を類推する際にも用いるため、必ず確認しておきましょう。

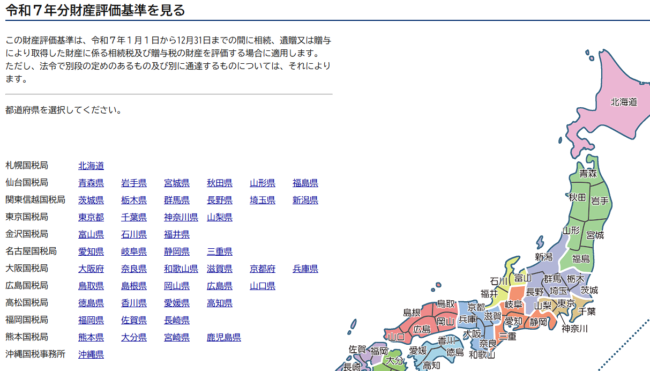

【Step2】国税庁の路線価図で土地の評価額を算出

次に、国税庁が公開している「路線価図」を活用して、土地の評価額(=課税上の価値)を確認します。

たとえば、下記のような手順で確認できます。

- 国税庁 路線価図サイトにアクセス

- 都道府県→市区町村→町名の順に選択

- 該当地の前面道路に記載された「340D」などの数値を確認

路線価は「財政評価基準書 路線価図・評価倍率表」というサイトにある路線価図というマップを使って読み解いていきます。

該当する都道府県をクリックし、一番上の「路線価図」というリンクをクリックすれば、細かいエリアを指定する画面にうつります。

-e1768817122354.png)

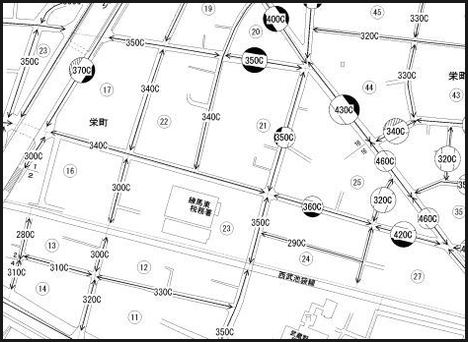

こちらも指定して、更に細かいエリアを指定すれば、該当地域の路線価図をチェックできます。

こちらは、練馬区の一部のエリアの路線価です。

340C、350Cといった文字は、1平方メートルあたりの評価額(単位:千円)を表しています。たとえば「340D」であれば、1㎡あたり34万円です。

- 路線価:34万円/㎡

- 土地面積:120㎡

- 土地評価額:34万円 × 120㎡ = 4,080万円

ただし、角地・奥行・間口などによって補正が加わる場合があるため、詳細な計算は税理士または不動産鑑定士に依頼するのが安全です。

【Step3】倍率方式エリアなら固定資産税評価額に倍率をかける

路線価が設定されていない地域では、倍率方式で土地の評価額を算出します。これは固定資産税評価額 × 評価倍率で求められます。

- 固定資産税評価額(土地):1,200万円

- 評価倍率:1.1倍

- 相続税評価額:1,200万円 × 1.1 = 1,320万円

評価倍率は、国税庁 路線価・倍率表で確認できます。

市町村単位で毎年公表されており、「住宅用地か非住宅か」「借地か所有か」によって倍率が異なるため、該当物件に応じたチェックが必要です。

- 固定資産税評価額は3年に1度改定される

- 倍率は国税局が地域ごとに定めている

※路線価が毎年変更されるのに対して、固定資産税評価額は3年に1度の改定なので金額の変化に気づきにくく注意が必要です。

また、倍率も国税局が地域ごとに定めているので、一定の割合ではありません。

【Step4】公示価格・成約事例から市場価値(時価)を推定する

売却や遺産分割で実勢価格(時価)を把握したい場合は、以下のような方法が有効です。

- 国土交通省「不動産情報ライブラリ」(旧 土地総合情報システム)で近隣の成約事例を確認

- REINS Market Informationで取引事例価格を検索

- 不動産ポータルサイト(SUUMO・アットホームなど)で類似物件の売出価格を参照

例:東京都板橋区内で80㎡の土地を調べたところ、公示価格は1㎡あたり45万円 → 時価は約3,600万円程度と推定。

相続税評価額は3,000万円前後だった場合、評価額と時価に600万円の開きがあることが分かります。

相続不動産の売却は評価額より査定額が重要

上記のような評価額は不動産のデータ集めには最適です。

しかし、相続した物件を売る場合は、それよりも査定額が大切になります。

査定額とは、不動産業者が算出した売却予想額のことです。

不動産の購入を決めるのは、最終的には人なので、国がきめた評価よりも、取引事例から導き出される市場価格の方が参考になります。

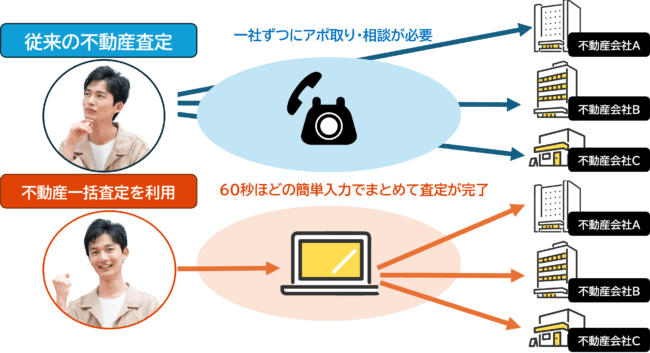

不動産一括査定サイトを利用しよう

査定のときに活用できるのが、不動産一括査定サイトです。

簡単な不動産情報を入力して複数業者に査定依頼できるサービスで、非常に便利ですよ。

こちら紹介されているような大手の不動産会社が多数登録されており、彼らの査定額や対応を比較すればどこと契約すべきかがすぐにわかります。

無料で利用できるので、少しでも相続した物件の売り出しを検討している方は、活用することをおすすめします!

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)

.png)