不動産売却によってかかる税金は、以下の4つです。

- 印紙税

- 登録免許税(特別復興所得税付加)

- 所得税

- 住民税

以上の支払いタイミング・納税スケジュールについて解説します。

税金の他にも仲介手数料などの諸費用がかかりますが、これらは不動産会社(仲介業者)に支払えば良いものなので、タイミングもわかりやすいです。

ただ、税金の中には不動産を売却してから納税しなければならないものもあるので、注意が必要です。

不動産売却時の税金をどのように納めれば良いかについても紹介します。

(2月17日~3月17日)

土日祝:税務署の閉庁日

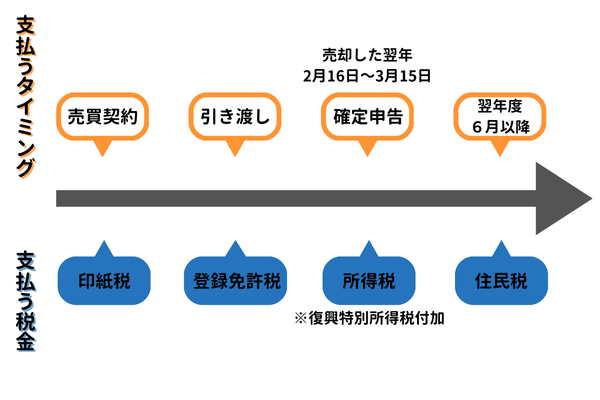

不動産売却でかかる税金の支払いタイミング・納税スケジュール一覧

| 税金の種類 | 支払いタイミング・納税スケジュール | 税金の納付方法 |

|---|---|---|

| 印紙税 | 不動産売買の契約時 | 契約書に収入印紙を貼付 |

| 譲渡所得税・特別復興所得税 | 原則として不動産を売却した翌年の2月16日~3月15日 | 翌年の確定申告のタイミング |

| 住民税 | 不動産を売却した翌年度の6月以降 | 給与所得者は翌年の6月以降に給与から天引き 普通徴収は6月・8月・10月・翌年1月に分割で納付 ※一括支払いも可能 |

| 登録免許税 | 不動産の引渡時 | 登記の申請をするタイミング |

参考:国税庁 「土地や建物を売ったとき」

不動産売却でかかる税金の納付タイミングを分かりやすい図にまとめました。

以上のほか、不動産売却時の税金以外の仲介手数料、司法書士報酬、銀行手数料などには消費税が課税されます。

不動産売却でかかる印紙税はいつ払う?

収入印紙

収入印紙印紙税とは、「国が不動産売却の安全性や経済的な利益を保証しているので、その利益に預かった者に相応の負担を求める」という意味がある税金です。

納税方法としては、不動産の売買契約時に、お互いが契約書に印紙を貼って提出します。

具体的な納税理由がわかりにくく、国会でも必要性が議論になることの多い税金ですが、とりあえず現時点ではしっかりと支払う必要があります。

不動産の売却代金と印紙税の納税額の関係

印紙税の金額は以下の表のように、不動産の売却代金が高くなるのに比例していきます。

| 代金 | 印紙税額 |

|---|---|

| 100万円以下 | 500円 |

| 500万円以下 | 1,000円 |

| 1,000万円以下 | 5,000円 |

| 5,000万円以下 | 10,000円 |

平成26年4月1日から令和9年3月31日まで、次の契約書について印紙税が軽減されます。

- 土地建物売買契約書などの不動産の譲渡に関する契約書のうち、契約金額が10万円を超えるもの(第1号の1文書)

- 建物建築工事請負契約書などの建設工事の請負に関する契約書のうち、契約書に記載された契約金額が100万円を超えるもの(第2号文書)

不動産の種類によってもいくらで売れるかの相場は異なりますが、マンション・家といった物件を売る場合は、築10年前後であれば1,000万円は超えると予想できます。

自分の控えも準備するため、基本的に印紙税は2万円までの負担だと考えておくと良いでしょう。

控えをコピーで済ませれば印紙税を半額にできる

印紙が貼り付けていることで売買契約書は効力を発揮しますが、この書類が必要になるのは主に買い手なので、売り手は控えをコピーで済ませることも可能です。

ただし、以下には印紙を貼る必要があります。

- 契約当事者の双方又は一方の署名又は押印があるもの

- 写し、副本、謄本などでも、それが契約の成立を証明する目的で作成されたもの

不動産引き渡し後に売買契約の内容で食い違いがおきた場合などは、しっかりと印紙税が貼られている書類が信頼性は高いです。

参考:国税庁 「写、副本、謄本等と表示された契約書の取扱い」

※2022年5月に宅地建物取引業法が一部改正されてから、売買契約を電子契約でおこなう場合は、印紙税は非課税となります。

印紙税法基本通達第44条

法に規定する課税文書の「作成」とは、単なる課税文書の調製行為をいうのでなく、課税文書となるべき用紙等に課税事項を記載し、これを当該文書の目的に従って行使することをいう。国税庁HP 「第7節 作成者等」((作成等の意義))

不動産売却でかかる譲渡所得税はいつ払う?

譲渡所得税とは、不動産売却で利益が出たときに課される税金の通称です。

この税金は所得税(+復興特別所得税)と住民税に上乗せされるので、これら2つの税金を納めることで譲渡所得税も納税できます。

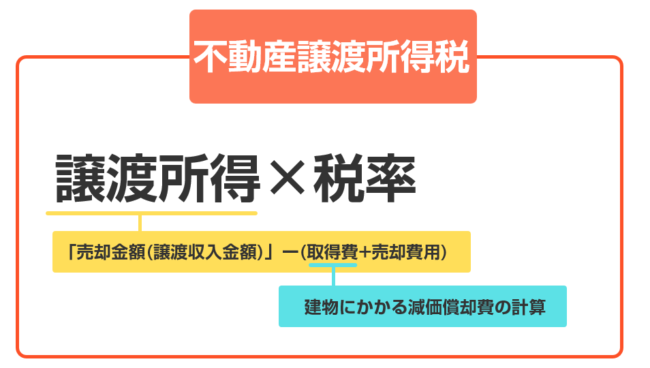

譲渡所得税の金額は以下の式で求められるので、事前にシミュレーションできます。

譲渡所得税={譲渡価格-(取得費+売却費用)}

※譲渡税納付に必要な確定申告の方法・流れはこちら

平成25年から令和19年までは、復興特別所得税として各年分の基準所得税額の2.1パーセントを所得税に加算して納付することになります。

参考:国税庁 「No.1440 譲渡所得(土地や建物を譲渡したとき)」

物件所有年数が5年を越えると税率が減る

不動産売却時にかかる譲渡所得税の税率は、物件所有年数が5年越えるかどうかで以下のような違いがあります。

| 短期譲渡所得(所有年数5年未満) | 長期譲渡所得所有年数5年以上) | |

|---|---|---|

| 所得税 | 30% | 15% |

| 住民税 | 15% | 5% |

所有年数は不動産の取得日から引き渡した年の1月1日までを計算するので、取得日から引き渡し日までの期間が5年以上6年未満の場合は長期譲渡所得が適用されません。

参考:国税庁 「No.3211 短期譲渡所得の税額の計算」

「No.3208 長期譲渡所得の税額の計算」

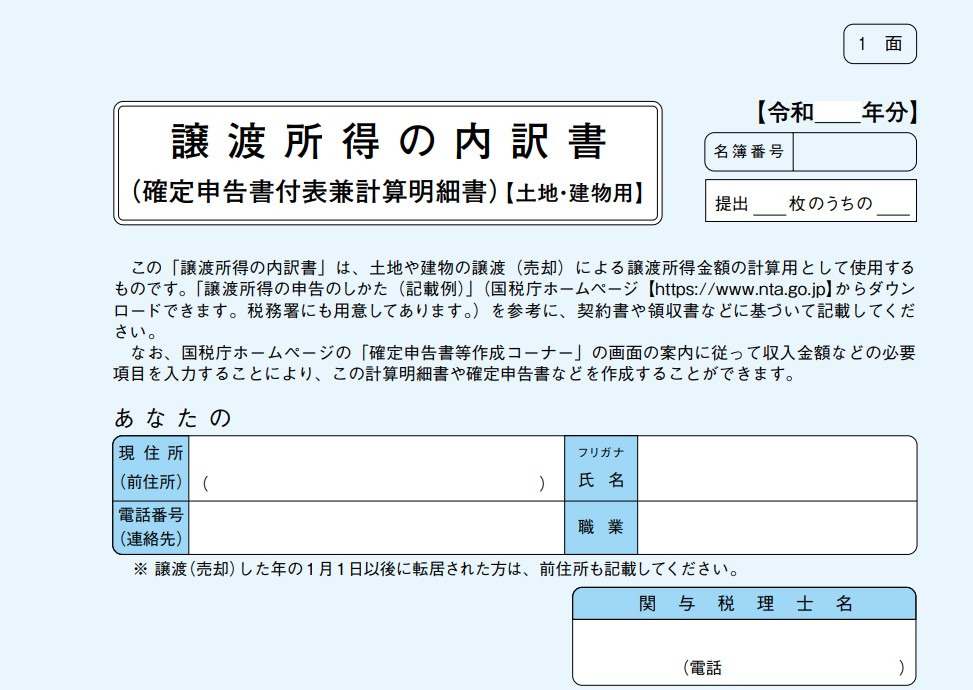

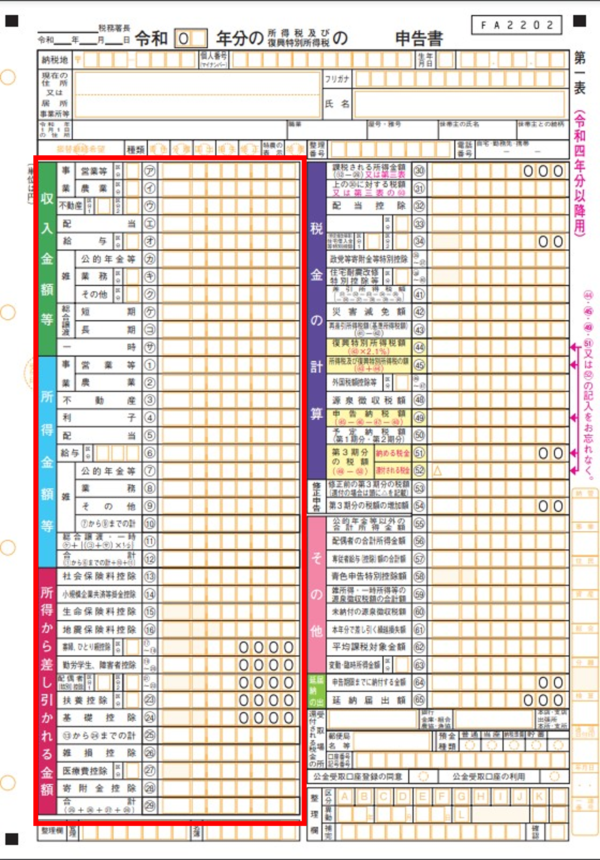

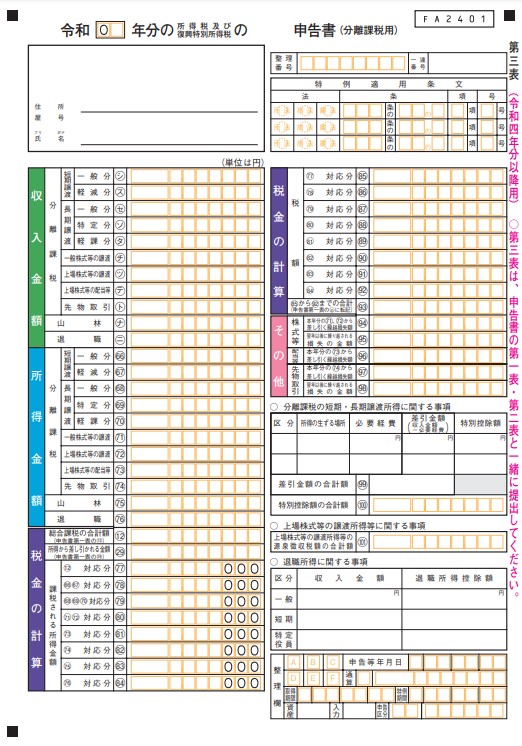

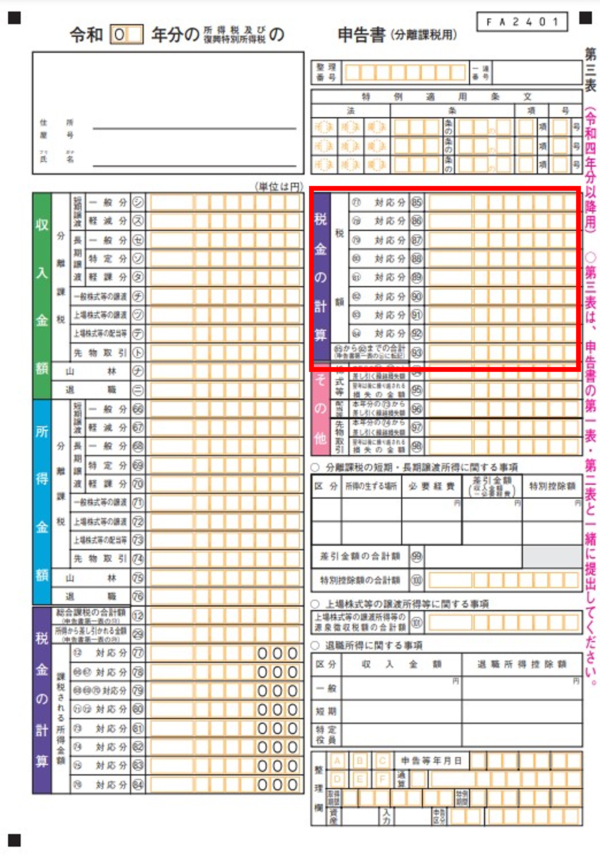

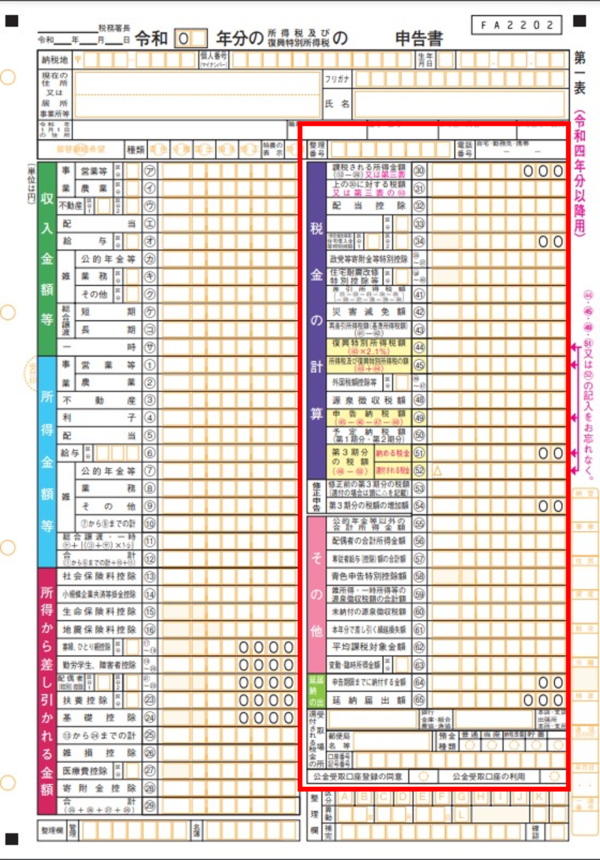

確定申告をおこなって譲渡所得税を納付する

不動産売却によって利益が発生した場合、翌年の3月15日までに確定申告をおこなわなければなりません。

確定申告を期限内にしておかないと、譲渡所得税が納められないだけでなく、遅延金が発生してしまいます。

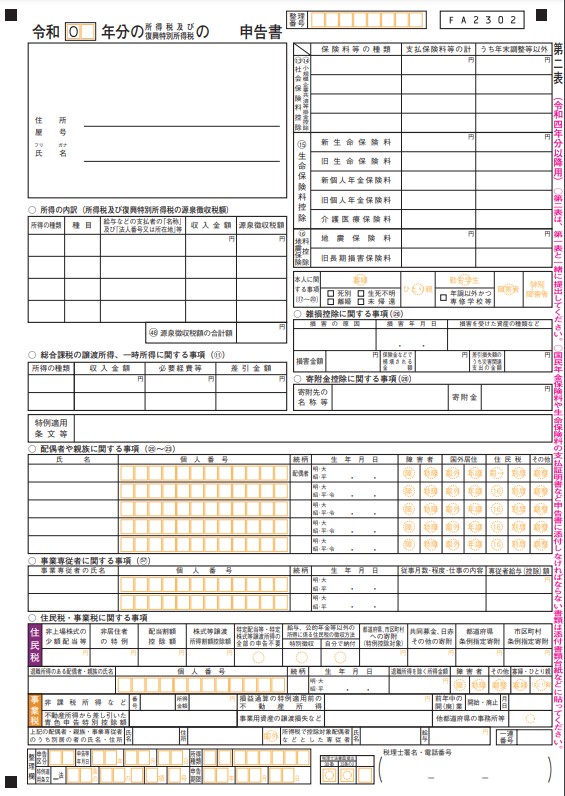

不動産売却でかかる住民税はいつ払う?

不動産売却後に確定申告をおこなうと、その翌年6月から住民税を支払うことになります。

会社員など毎月の給料がある所得納税者の場合は、特別徴収として翌年の6月~から次の年の5月まで給与から天引きされる仕組みです。

普通徴収は5月ごろに送付されてくる住民税納付書が届き次第、必要事項を記入して納めるだけです。

納税のタイミングは年4回に分けられ、6、9、10、翌年1月が期限となっています。

ただ、月の末日が土日の場合は週明けの月曜日が納期となります。

参考:総務庁 「個人住民税」

不動産売却でかかる登録免許税はいつ払う?

登録免許税は登記をおこなう際にかかる費用で、主に以下の際に発生します。

- 土地の所有権の移転登記

- 建物の登記

- 住宅用家屋の軽減税率の適用

- 配偶者居住権の設定登記

登録免許税は、不動産売買の契約時に登記の申請をするタイミングで行ってください。

土地の売買による所有権の移転登記の場合は、以下の税率です。

登録免許税額=不動産の価額×1,000分の20

※軽減税率(措法72)として令和8年3月31日までの間に登記を受ける場合1,000分の15

「不動産の価額」は課税標準となり、市町村役場で管理している固定資産課税台帳に登録された価格がある場合は、原則その価格なので注意しましょう。

参考:法務庁 「登録免許税の計算 売買、相続などによる所有権の移転の登記」

国税庁 「No.7191 登録免許税の税額表」

不動産売却時に発生する税金の種類

不動産売却に際して発生する税金について、以下に主なものをリストアップします。

1.所得税【引き渡し年の翌2月16日~35日に納付】

所得税は、不動産売却による譲渡所得に対して課される国税です。

売却価格から購入価格や改修費用などの必要経費を引いた金額が譲渡所得となり、それに対して所得税がかかります。

譲渡所得には特別控除が適用されることがあり、その条件を満たす場合、一定額を所得税から控除できます。

また、長期所有の不動産の場合、譲渡所得税率が低くなることがあります。

2.住民税【引き渡し年の翌6月・8月・10月・翌々年1月の末日に納付】

住民税は、不動産売却による譲渡所得に対して課される地方税です。

所得税と同時に計算され、同じ課税所得に基づいて課税されます。

住民税は都道府県税と市町村税に分かれており、それぞれ所得に応じた税率で計算されます。

特別控除が適用される場合、所得税と同様に住民税からも一定額が控除されます。

3.印紙税【不動産売買契約締結時に納付】

印紙税は、不動産売却に関する契約書に課される国税です。

契約書に貼る印紙に対して課税され、その金額は契約内容や契約金額に応じて異なります。

印紙税は、契約書を作成した時点で支払われるべき税金であり、不動産売買契約を締結する際に確認しておくことが重要です。

4.登録免許税【各種登記作業の申請時に納付】

登録免許税は、不動産などの名義変更に伴う登記に課される国税です。

この税額は登記の種類や不動産の価格などにより異なります。

売買契約後、名義変更の登記を行う際に、登録免許税がかかります。

登録免許税は売主と買主の間で負担割合を契約によって決めることができるため、契約時に注意しておくことが望ましいです。

不動産売却の支払時期を知っておくメリット

不動産を売ることで新たに課される、あるいは値上げされる税金のほかにも、国民保険料なども値上げします。

高額な収益が突然はいるので、年収を基に算出される費用は軒並み値上げすると考えておいたほうが良いでしょう。

ただ、値上げや新たに課された費用をトータルで計算するとかなりの額になってしまい、一気に準備をするのは難しいです。

そのため、納税タイミングを知っておき、効率よく資金を準備しておくことをおすすめします。

不動産売却時にかかる税金に関するよくある質問

不動産売却時にかかる税金に関する、よくある質問Q&Aを紹介します。

- 不動産売却時にどのような税金が発生しますか?

- 不動産売却による所得はどのように計算されますか?

- 不動産売却時の税金を減らす方法はありますか?

- 所得税と住民税の申告はいつ行う必要がありますか?

不動産売却時にどのような税金が発生しますか?

- 印紙税

- 登録免許税(特別復興所得税付加)

- 所得税

- 住民税

所得税と住民税は売却による譲渡所得に対する税金で、印紙税は契約書に対する税金、登録免許税は不動産の名義変更に伴う登記にかかる税金です。

不動産売却による所得はどのように計算されますか?

具体的には、売却価格から購入価格や改修費用などの必要経費を引いた金額が譲渡所得となります。

不動産売却時の税金を減らす方法はありますか?

特定の条件を満たす不動産の売却に際して、一定額を所得税および住民税から控除できます。

また、必要経費を適切に計上することも税金を減らす方法の一つです。

所得税と住民税の納付はいつ行う必要がありますか?

この期間を過ぎてしまうと税の未申告や申告漏れとなってしまい追徴課税などが発生する可能性があります。

納税の期間はしっかりと確認した上で、期限内に実施するようにしましょう。

不動産売却でかかる税金の納税タイミングに注意

不動産売却でかかる税金は以下の4種類があります。

- 印紙税

- 登録免許税(特別復興所得税付加)

- 所得税

- 住民税

納税の方法や軽減税率にも気を付けて、不動産売却で生じた税金をしっかり払ってください。

不動産の売却額によっては、税金の負担が増える可能性があるので注意が必要です。

不動産売却でかかる税金は納税タイミングに注意し、遅れが無いように準備しましょう。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)