不動産の売却価格は一般的に高額であるものの、それによって手当などに対する影響がある場合は、時には専門家なども交えながらしっかり考える必要があります。

不動産を売却すると「年金が減るのではないか」と心配される方は少なくありません。

年金生活中にまとまった収入があると、税金や社会保険料が増えるケースもあるため、不安を抱くのは当然です。

しかし、実際のところ「不動産売却=年金が減額される」という理解は正確ではありません。

この記事では、不動産売却と年金の関係について、制度的な仕組みや注意点、確定申告の必要性まで丁寧に解説します。

不動産売却をすると年金は減額される?

結論から言えば、不動産を売却して利益が発生したからといって年金が減額される訳ではありません。

国民年金・厚生年金などの公的年金は、過去に支払った保険料の総額や加入期間に基づいて計算される固定給付型を採用しています。

そのため、例えば不動産を売却して数千万円の利益が出たとしても、それを理由に年金が停止されたり、金額が減らされることはありません。

不動産売却で保険料が高くなることはある

年金とは別に、国民健康保険料や介護保険料は不動産売却で利益が発生した際に、翌年分が一時的に値上がりします。

不動産売却によって得られる譲渡所得は所得額として計算にされるので、保険料のように前年の所得を基準に計算される支払いは値上がりする傾向にあります。

| 対象制度 | 影響の有無 | 具体的な影響内容 | 反映時期 | 備考 |

|---|---|---|---|---|

| 国民健康保険料 | あり | 譲渡所得が「所得」として加算されるため、保険料が増加 | 売却翌年度(翌年6月頃から) | 所得割部分に反映。非課税特例の有無で増減 |

| 介護保険料 | あり | 住民税課税額に応じて段階的に増加 | 売却翌年度 | 住民税の「課税所得」額に応じて保険料段階が上がる可能性 |

| 後期高齢者医療保険料 | あり | 総所得金額等に応じて保険料が上昇 | 売却翌年度 | 所得割に反映。特別控除がある場合も |

| 国民年金保険料 | なし | 所得に関係なく定額 | ― | 一律定額のため譲渡所得による変動なし |

※上記はいずれも確定申告を行い、譲渡所得が発生した場合が前提

※特別控除(3,000万円の特別控除など)を利用していないケースを想定

不動産売却の影響を受ける可能性がある年金・関連制度

障害年金(20歳前障害)

障害年金のうち、特に20歳未満で障害の原因となる病気やケガを負った方が対象となる20歳前障害による障害基礎年金には所得制限が設けられています。

たとえば、扶養親族がいない場合、所得が360万4,000円以上になると支給停止となります。(所得控除後の金額が基準)

つまり、不動産売却によって得た譲渡所得がこの基準を超えた場合、障害年金が一時的に停止される可能性があります。

特別障害者手当・特別児童扶養手当

| 名称 | 制度区分 | 所管 |

|---|---|---|

| 特別障害者手当 | 障害者福祉法に基づく現金給付 | 厚生労働省/市区町村 |

| 特別児童扶養手当 | 児童福祉法に基づく現金給付 | 厚生労働省/市区町村 |

特別障害者手当・特別児童扶養手当は年金ではなく福祉給付(公的扶助)の一種ですが、前年の所得による支給制限が設けられています。

| 支給額(2025年時点) | 月額27,980円(非課税) |

|---|---|

| 所得制限 | 本人の前年所得が約360万円を超えないこと(扶養なしの場合) |

つまり、不動産売却によって所得が増加し、所得制限を超えたら手当の支給がストップする可能性があります。

生活保護

生活保護制度では、受給者が不動産などの資産を所有・売却した場合、その収入や現金資産が支給判定に直接影響します。

| 収入基準 | 世帯の収入が厚生労働省の定める最低生活基準以下であること |

|---|---|

| 資産要件 | 活用できる資産(不動産・預貯金など)を保有していないこと |

そもそも生活保護は不動産も含めた資産がないことが前提となるので、不動産売却のために名義を変更した場合、生活保護の対象から外れることになります。

不動産売却で増えるのは税金や保険料

不動産を売却すると、まとまった利益が発生することがあります。

この利益は「譲渡所得」として課税対象となるほか、住民税や国民健康保険料の計算にも影響します。

そのため、売却によって手取りが一時的に増えた結果、「税負担が増えた=年金が減った」と誤解されるケースが少なくありません。

ここでは、不動産売却により実際に影響を受ける税金や保険料の仕組みを見ていきましょう。

住民税・国民健康保険料が増える仕組み

不動産を売却して利益(譲渡所得)が出た場合、その所得は翌年度の住民税や国民健康保険料の算出対象になります。

住民税や国保料は、前年の所得に基づいて計算されるため、売却益が大きいと、それに比例して税額や保険料が跳ね上がることがあります。

たとえば、翌年度の国民健康保険料が年間数十万円単位で上昇するケースも珍しくありません。

このような公的負担の増加が、「年金が減った」と体感的に誤認される原因のひとつです。

ただし、これらはあくまでも「所得に応じた課税・徴収」であり、年金支給額そのものには一切影響しません。

年金はあくまで「積立に応じた受給」

公的年金制度は、加入期間中に支払った保険料をもとに、将来の受給額が決定される仕組みです。

つまり、年金とは「積立型」の制度であり、その後に得た収入の多寡によって支給額が変動することはありません。

これは税金や保険料のように、現在の所得状況に応じて課税・徴収される「応能負担型」とは対照的です。

したがって、不動産を売却して一時的に大きな収入を得たとしても、年金の支給額に影響は及びません。

不安を感じる場合は、税金や保険料など“現在の所得”に関係する制度と、過去の実績によって決まる年金制度を明確に区別することが重要です。

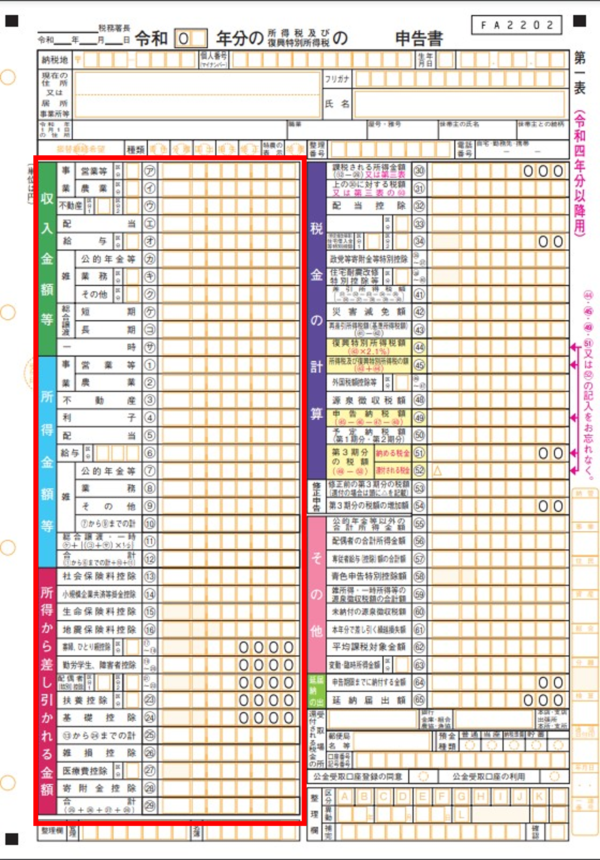

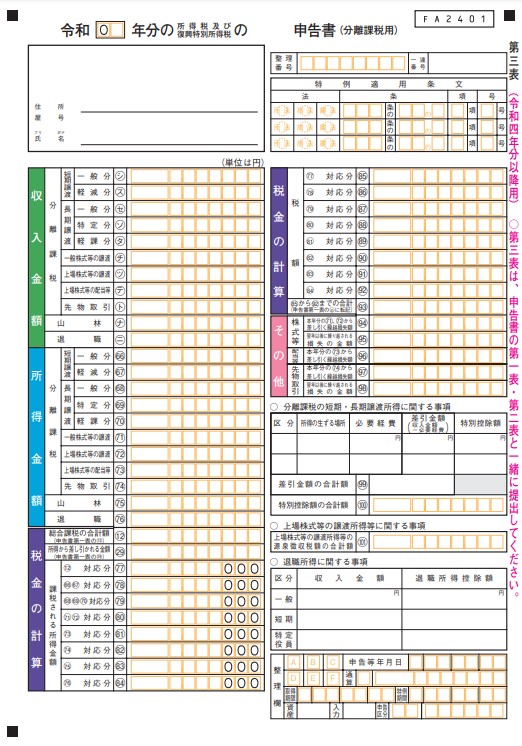

譲渡所得税が課税されるケースとは?

不動産を売却して利益が出た場合、その利益に対して譲渡所得税が課されます。

この税金は、通常の給与所得などとは別枠で課税される分離課税であり、所得税・住民税の2種類がかかる点が特徴です。

また、譲渡所得の計算には、取得時の価格・諸費用・減価償却などを差し引く必要があるため、計算がやや複雑です。

ここでは、譲渡所得税がどのように算出されるのか、また適用できる控除制度について詳しく解説していきます。

譲渡所得税の計算式

譲渡所得税は、不動産を売却して利益(譲渡所得)が発生したときに課税される税金です。

まず、譲渡所得は以下の式で算出されます。

ここで言う「取得費」とは、購入時の価格に加え、仲介手数料や登記費用などが含まれます。

また、「譲渡費用」には売却時の仲介手数料や測量費など、「減価償却費」は建物部分の価値の経年劣化分を指します。

この譲渡所得に対して、所得税と住民税を合計して約20%程度の税率が適用されるのが一般的です(所有期間によって税率は変動)。

ただし、自宅などに該当する場合は、次に解説する特別控除制度を活用することで大幅に課税額を減らすことが可能です。

3,000万円特別控除の概要

不動産の売却によって利益が出た場合でも、一定の条件を満たせば譲渡所得から最大3,000万円を控除できる特例が適用されます。

これは「居住用財産の譲渡所得の特別控除」と呼ばれ、マイホーム(家屋+土地)を売却した場合に限って適用可能です。

たとえば、譲渡所得が2,800万円だった場合、この特別控除を適用すれば課税所得はゼロになり、譲渡所得税は発生しません。

適用条件の一例としては、以下のようなものがあります。

- 売却する物件が「居住用」であること(空き家でも直前まで住んでいた場合はOK)

- 売却の前年および前々年にこの特例を使っていないこと

- 親族などへの売却ではないこと

この控除は非常に大きな節税効果があるため、不動産売却時にはまず適用可能かどうかを確認することが重要です。

不動産売却後に必要な確定申告の手続き

不動産を売却して譲渡益が出た場合は、原則として確定申告が必要です。

年金受給者であっても、一時的に所得が発生するため、売却した年の翌年に必ず申告を行わなければなりません。

また、3,000万円特別控除を利用する場合も申告手続きが必須となるため、利益が出ていない場合でも条件によっては対応が必要です。

ここでは、不動産売却後に必要な確定申告の概要と、年金受給者が特に気をつけるべきポイントについて解説していきます。

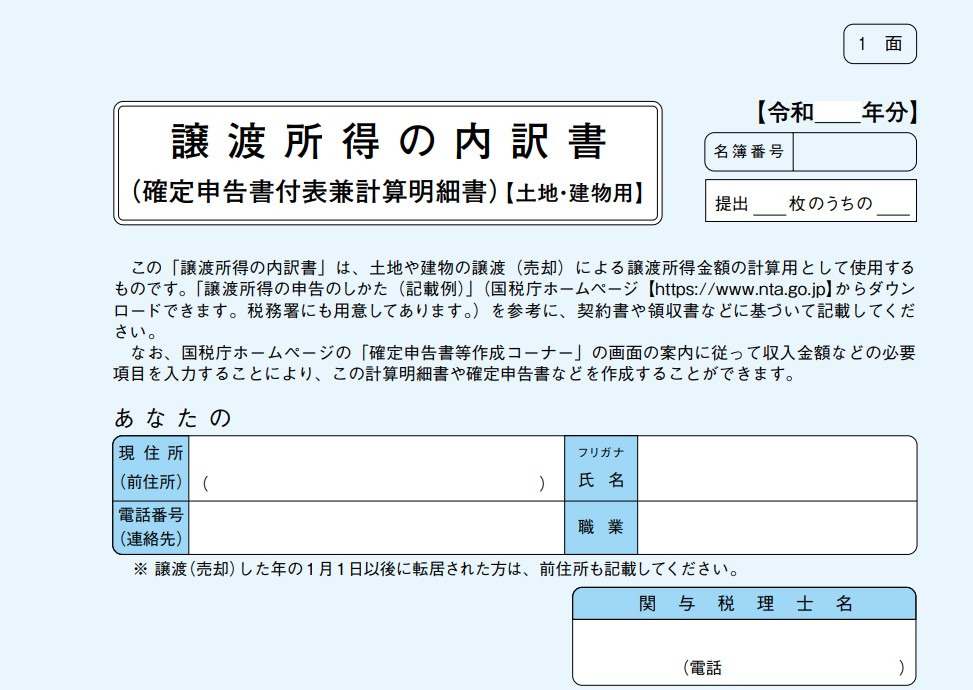

申告が必要な条件と必要書類

不動産を売却した場合、売却によって譲渡所得が発生した場合は必ず確定申告が必要です。

また、譲渡所得が出なかった場合でも、3,000万円特別控除などの特例を適用する場合には申告が義務となります。

申告には以下のような書類が必要です。

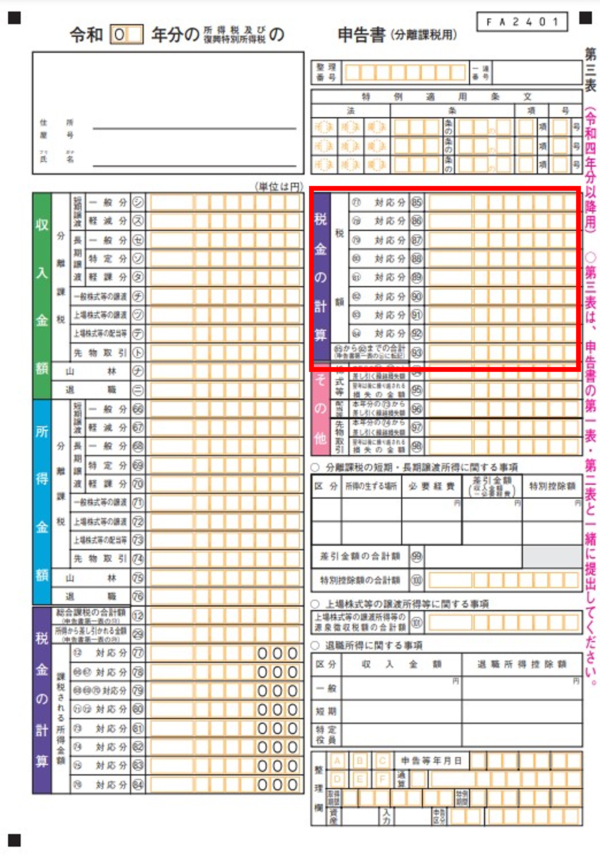

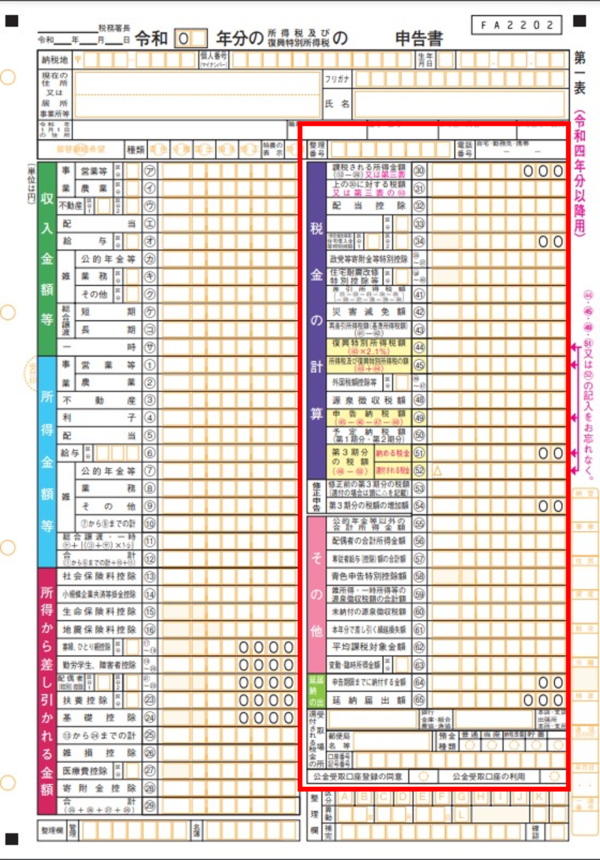

- 確定申告書(B様式)

- 譲渡所得の内訳書(分離課税用)

- 売買契約書(購入時・売却時の両方)

- 登記事項証明書

- 購入・売却時にかかった諸経費の領収書

- 住民票(特例適用時などに必要)

これらの書類をもとに、正確に譲渡所得を計算し、特例の適用が可能かを確認したうえで申告を行うことが重要です。

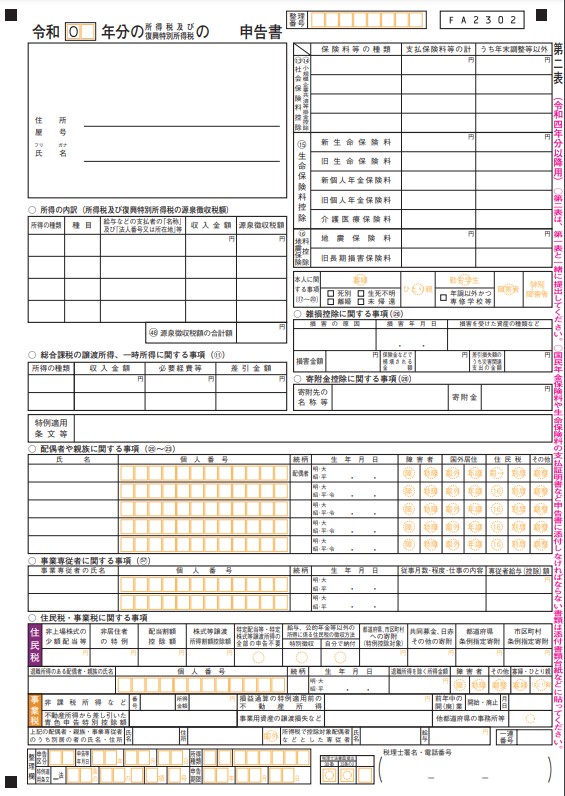

年金受給者が申告時に注意すべき点

年金受給者が不動産を売却した場合でも、年金収入と譲渡所得は別枠で計算されるため、基本的に確定申告は可能です。

ただし、以下の点には特に注意が必要です。

- 年金収入がある場合も合算して総所得額を確認する(住民税や保険料に影響するため)

- 扶養に入っている場合は注意:譲渡所得によって扶養控除から外れることがある

- 課税所得が発生すると、所得控除・医療費控除などの影響が出る可能性がある

また、税務署での相談や、税理士に相談して事前に試算しておくことも重要です。

年金と不動産収入を合わせた全体の所得状況を把握したうえで、適切に申告準備を進めましょう。

年金生活者が不動産売却前に考えるべきこと

不動産売却はまとまった収入を得られる反面、手続き・税負担・住まいの移動など多くの判断が伴う重要なライフイベントです。

特に年金で生活している方にとっては、老後資金や住環境の変化が将来の生活に大きな影響を与える可能性があります。

そこでこの章では、年金生活者が売却を検討する際に事前に確認すべき3つの視点について解説していきます。

不動産の資産価値を正しく見積もる

不動産を売却する際、まず行うべきは現在の資産価値を正確に把握することです。

築年数・立地・面積・管理状態などによって、実際の売却価格は大きく異なります。

不動産会社によって提示される価格にも差があるため、一括査定サイトなどを活用して複数社の見積もりを比較検討するのが有効です。

また、周辺の成約事例や市場動向を参考にすることで、売却価格の相場感がつかめ、適正価格での売却につながります。

資産価値を高めるために、軽微なリフォームやハウスクリーニングを施すのも有効な手段です。

売却後の生活を見据えた資金計画をおこなう

不動産売却によって得た資金は、老後の生活資金や住み替え費用、医療・介護への備えなどに活用できますが、長期的な視点での資金計画が欠かせません。

たとえば、売却物件が持ち家だった場合、売却後の住まいをどうするか(購入・賃貸・施設入居など)を明確にしておく必要があります。

また、売却益に課税される譲渡所得税や翌年の保険料の増加を見込んで、使えるお金の“実質的な手取り額”を把握しておくことも重要です。

将来の収入が年金のみになる場合は、資金の取り崩し計画や資産の運用方法についても専門家に相談すると安心です。

不動産売却は、単なる資産整理ではなく、老後の暮らし方を見据えた戦略的判断として捉えることが求められます。

年金の減額はないが税と手続きには注意

不動産売却によって年金が減額されることは基本的にありません。年金は積立に応じた給付であり、一時的な収入には連動しない仕組みだからです。

ただし、譲渡所得による税金や保険料の増加、障害年金の所得制限など、周辺制度への影響には十分な注意が必要です。

また、3,000万円特別控除や確定申告など、制度を正しく理解しておかないと本来受けられる節税メリットを逃す恐れもあります。

不動産売却を検討する際は、税務・保険・生活設計の観点から総合的に判断し、必要に応じて専門家に相談すると安心です。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)