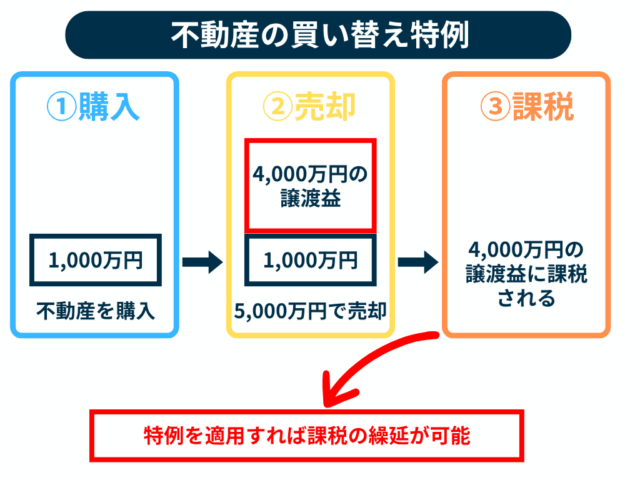

不動産を売却して利益が発生すると、その利益に対して税金が課されます。

特に持ち家を売って新しい持ち家に住み替える場合はまとまった代金が必要なので、税金の支払いで予算が削られるのを避けたい方は多いです。

そこで活用したいのが不動産の買い替え特例です。

一定の条件を満たすことで不動産の買い替え特例を利用でき、税金の支払いを将来に繰り延べられます。

本記事では、不動産の買い替え特例のメリットや計算方法、失敗例などを詳しく解説します。

特例の利用者によって利用できる特例や適用条件に違いがあるため、正しく理解して利用しましょう。

不動産の買い替え特例は居住用と事業用で異なる

不動産の買い替え特例は、個人で利用できる居住用財産か、法人で利用できる事業用資産かによって違いがあります。

- 【個人向け】不動産の買い替え特例

- 【法人向け】事業用資産の買い替え特例

上記の2つは異なる特例のため、どちらの買い替え特例を利用できるのかあらかじめチェックしておきましょう。

【個人向け】不動産の買い替え特例

個人で利用できる不動産の買い替え特例の正式名称は「特定の居住用財産の買換えの特例」です。

居住用財産を売却して新たな不動産を購入し、居住する際に利用できる制度です。

譲渡益に対して課税されますが、買い替え特例を適用して不動産を購入すれば、新しい不動産を売却するまで譲渡所得税がかかりません。

新居の取得には費用がかかるため、特例をうまく活用すれば繰り延べた資金を新居購入の費用に充てられます。

【法人向け】事業用資産の買い替え特例

事業用資産の買い替え特例は、法人でのみ利用できる特例で、圧縮記帳の特例と呼ばれることもあります。

事業用資産とは、事業に使っていた土地や建物を指し、それらを買い替えた際に一定の条件を満たした場合に利用できます。

譲渡益のうち80%は買換資産の取得価額から控除されます。

結果的に利益が小さくなったように見え、本来支払いが必要な法人税を将来に繰り延べられます。

不動産の買い替え特例の適用条件

不動産の買い替え特例には複数の適用条件があります。

これらの条件をすべて満たさなければ使えないため、難易度の高い特例ですがその分メリットは多いです。

- 日本国内の居住用財産であること

- 居住期間が10年以上であること

- 売却する不動産の売却代金が1億円以下であること

- 買い換えた不動産の床面積が50㎡以上、土地面積が500㎡以下あること

- 親族への売却でないこと

- 居住用財産に関するほかの特例を利用していないこと

- 不動産を売却した前後1年以内に不動産を買い替えること

- 不動産を取得した翌年末までに居住を開始していること

上記の8つについてそれぞれ解説します。

日本国内の居住用財産であること

不動産の買い替え特例は日本国内の居住用財産でなければ利用できません。

これは居住している不動産と新しく購入する不動産、どちらにも当てはまる条件です。

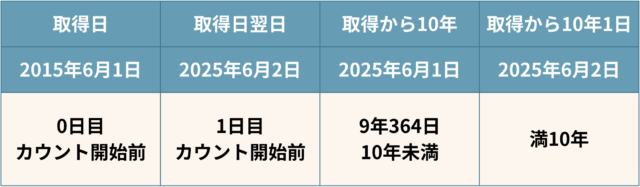

居住期間が10年以上であること

売却する不動産の居住期間が10年以上でなければ、特例を利用できません。

居住期間だけでなく、所有期間も10年を超えている必要があります。

- 売却年の1月1日時点で居住期間が10年以上でなければならない

- 売却時点で10年を超えていても、10年に満たないと判断され特例の適用外となる

また、不動産を取り壊して売却する場合も同様に、取り壊した年の1月1日時点で居住期間が10年を超えていなければ特例が利用できません。

売却する不動産の売却代金が1億円以下であること

売却代金が1億円を超える不動産は、特例の対象外となります。

不動産の買い替え特例は、金銭的な負担を減らし住み替えやすくするための制度のため、1億円を超えるような高額な物件を一般の居住者が売却することは少ないでしょう。

そもそも売却代金が1億円を超える物件を所有している方は資産に余裕があると考えられるため、問題なく税金を納められることでしょう。

また、富裕層の方に節税対策として濫用される可能性もあるため、売却代金の条件が設定されていると考えられます。

買い換えた不動産の床面積が50㎡以上、土地面積が500㎡以下あること

「2020年度 フラット35利用者調査」によると、2020年時点での住宅面積の全国平均は、建売住宅で101.1㎡、土地付注文住宅で111.1㎡、中古戸建で113.2㎡、注文住宅で124.4㎡という結果になりました。

- 住宅面積…建物の床面積を表す言葉

- 床面積…建物のすべての階の面積を合計した面積のこと

- 土地面積…建物がある土地の面積のことで敷地面積とも呼ばれる

床面積が50㎡を下回る不動産でも居住可能ですが、ワンルームや投資目的として利用されることが多いため、特例の対象外となります。

土地面積が500㎡を超える場合も、一般的な居住には大きすぎる面積となるため、売却代金が1億円以下の条件と同様に富裕層の節税を防止するための条件として設けられています。

親族への売却でないこと

親族に売却する場合、不動産の買い替え特例を利用できません。

親族の定義は以下のとおりとなります。

- 配偶者

- 直系の血縁(親・子・孫)

- 兄弟姉妹

- 婚姻により生じた姻族(義父・義母など)

親族への売却では、実態がないにもかかわらず売却したように見せかける売買が行われることがあります。

- 親族に安く売却して買い戻す

- 親族に不動産を移動させて節税する

- 親族に売却して譲渡益を繰り延べて、後から相続で取り返す

このように税金の支払いを回避するために親族間で売買することがあります。

また、親族間では明らかに時価と異なる価格で売買されることがあるため、特例を利用するのに適切ではありません。

居住用財産に関するほかの特例を利用していないこと

不動産売却時に利用できる特例は複数ありますが、不動産の買い替え特例を利用する場合、ほかの特例を利用できません。

複数の特例が利用できてしまうと実質的に非課税になりかねないためです。

不動産の買い替え特例はメリットが大きいですが、誰でも簡単に利用できる制度ではありません。

不動産の買い替え特例を利用できない方は、最大3,000万円まで譲渡所得税を控除できる3,000万円の特別控除などを検討しましょう。

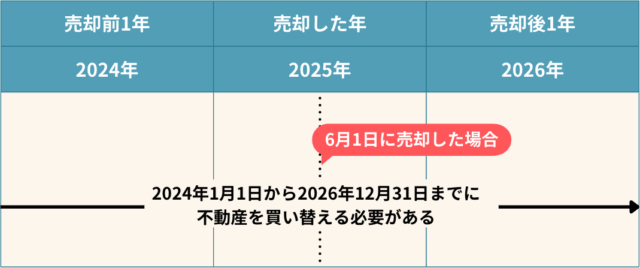

不動産を売却した前後1年以内に不動産を買い替えること

不動産の買い替え特例は、不動産売却から前後1年以内に住み替えるための不動産を取得しなければ利用できません。

具体的には以下のとおりの日付換算となります。

そもそも不動産の買い替え特例は、買い替えることを目的とした特例です。

不動産の売却日と購入日が長期間離れてしまうと、資産の組み替えや税金を繰り延べるために制度を利用していると思われかねません。

買い替えるための順序はどちらが先になっても問題ありません。

不動産を取得した翌年末までに居住を開始していること

居住用財産が対象となる特例のため、取得した翌年末までに居住しなければ利用できません。

2025年6月1日に不動産を取得した場合、2026年12月31日までに居住を開始することになります。

居住していることを証明するため、税務調査で住民票の異動や、電気・ガスなどライフラインの明細書を確認させる場合があります。

買い替え特例を利用するメリット

買い替え特例を利用するメリットとして、大きく以下の3つが挙げられます。

- 住み続ける限り譲渡所得税を負担しなくてよい

- 3,000万円の特別控除より大きな節税になることがある

- 資金繰り問題の解決になる

それぞれ解説します。

住み続ける限り譲渡所得税を負担しなくてよい

不動産を売却した際に得られる利益には、譲渡所得税が課税されます。

しかし、買い替え特例を利用すると、本来課税される譲渡所得税を繰り延べられます。

最終的にその不動産を売却した際に繰り延べた譲渡所得税を支払うことになりますが、 住み続ける限り譲渡所得税を負担しなくて構いません。

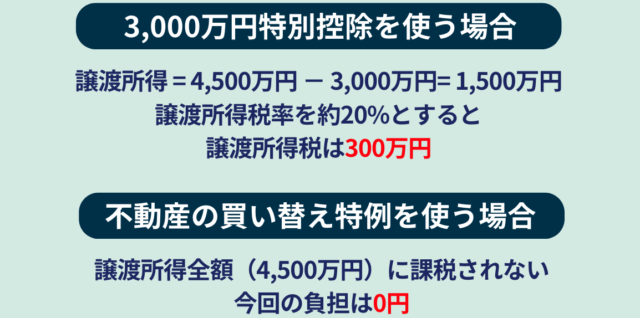

3,000万円の特別控除より大きな節税になることがある

不動産売却で発生した譲渡所得を控除するために使われることが多いのが、3,000万円の特別控除です。

譲渡所得を3,000万円まで控除できるため、節税効果の高さが魅力的な控除ですが、不動産の買い替え特例は3,000万円の特別控除よりも節税になる可能性があります。

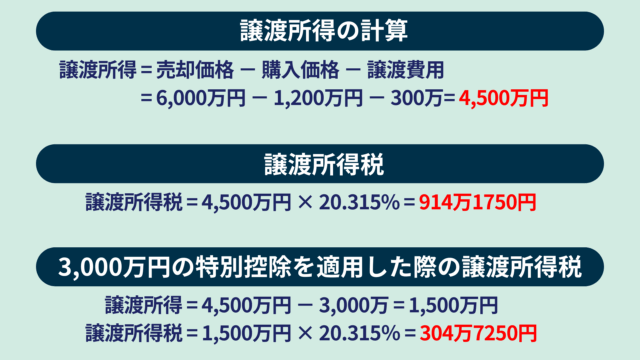

譲渡所得が4,500万円の場合を例にして計算してみましょう。

不動産の買い替え特例で繰り延べられる上限はありません。

特例を利用できる上限が売却代金1億円以下のため、最大で1億円に近い譲渡所得を控除できる可能性があり、非常に節税効果が高いです。

資金繰り問題の解決になる

新しい住宅の購入と既存の住宅の売却は、タイミングが合わないことも少なくありません。

そのため、新しい住宅の取得資金を調達するための一時的な資金繰り問題が生じやすいです。

しかし、買い替え特例を上手く活用することで、旧住宅の売却益を新しい住宅の取得資金として充てられます。

譲渡所得税が発生すると数百万円の税金の支払いが発生することも珍しくないため、手元に現金を残せるのは大きなメリットとなるでしょう。

買い替え特例が抱えるデメリット

買い替え特例は譲渡所得税の負担を軽減するメリットをもたらす一方で、いくつかのデメリットや注意点も存在します。

- 特例の利用条件が厳しい

- 譲渡所得税の支払い負担がなくなるわけではない

- 税金の支払いを2度先送りにすることはできない

- 3,000万円の特別控除と併用できない

それぞれ解説します。

特例の利用条件が厳しい

買い替え特例を利用するためには、一連の条件を満たす必要があります。

- 旧住宅の売却から新住宅の取得までの期間

- 所在地

- 不動産の価格制限

- 不動産の面積制限

- 居住用財産に関するほかの特例が利用不可

これらの条件を満たさないと、特例が利用できません。

特例が利用できると思っていたものの、利用条件に合わず税金を繰り延べられない場合があるため、計画的に不動産の売却を行いましょう。

譲渡所得税の支払い負担がなくなるわけではない

不動産の買い替え特例を利用しても、譲渡所得税の支払い負担がなくなるわけではありません。

買い替えた不動産を将来売却した際に、繰り延べた譲渡所得税を含めて課税されます。

不動産の買い替え特例を活用して購入した不動産に生涯住み続ける場合、買い替えた不動産を売却しないため、結果的に支払わずに済むという仕組みです。

高齢になると住まいや環境に求める基準が変わるため、ライフプランを考慮した上で利用することをおすすめします。

税金の支払いを2度先送りにすることはできない

買い替え特例は、旧住宅の売却時の譲渡所得税を一時的に先送りするものです。

しかし、新住宅をさらに売却して再度住宅を購入する場合、2度目の買い替えにおいても同様の特例を利用することはできません。

つまり、一度特例を利用すると、次回以降の住宅取引で繰り延べた税金の負担を軽減することは不可能です。

3,000万円の特別控除よりも控除額が大きいですが、税金の支払いがなくなるわけではなく、何度も使えるものでもないため慎重に検討しましょう。

3,000万円の特別控除と併用できない

不動産の買い替え特例は非常に魅力的な制度ですが、条件が厳しく3,000万円の特別控除との併用はできません。

買い替え特例を利用する方には、将来買い替えた不動産を売却する際にかかる税金を減らしたいと考える方もいると思いますが、それは不可能です。

確定申告で特例や控除を申告しますが、一度申告した制度を変えることもできません。

不動産の買い替え特例を進行してから、「3,000万円の特別控除の方が有利なので切り替えたい」と思っても、後から変更することはできないため注意しましょう。

不動産の買い替え特例を利用した時の税額シミュレーション

ここからは、実際に不動産の買い替え特例を利用した時に負担する税額がいくらになるのかをシミュレーションします。

また今回は、以下の条件下で計算していきます。

| 旧居の情報(譲渡資産) | 新居の情報(買換え資産) | |

|---|---|---|

| 売却価格 | 6,000万円 | ― |

| 購入価格 | 1,200万円 | 4,000万円 |

| 譲渡費用 | 300万円 | ― |

| 所有期間 | 25年 | ― |

| 居住期間 | 12年 | ― |

不動産の買い替え特例を使わない場合

不動産の買い替え特例を使わない場合、譲渡所得に対して所得税がかかります。

譲渡所得税は新居の価格に関わらず発生します。

今回シミュレーションした物件は長期譲渡所得のため、税率は20.315%で計算しています。

不動産の買い替え特例を使わない場合、3,000万円の特別控除の条件を満たしていれば活用可能です。

今回の条件では譲渡所得が多いため、900万円を超える譲渡所得税が発生しますが、3,000万円の特別控除を利用することで、3分の1程度まで節税できます。

不動産の買い替え特例を適用した場合

不動産の買い替え特例を適用した場合、譲渡所得税が0円になります。

買い替えた不動産を将来売却した際に、914万1,750円の譲渡所得税を支払うことになります。

ただし、将来不動産を売却する際にも譲渡所得が発生すると、繰り延べた譲渡所得税にプラスして支払うことになるため注意しておきましょう。

買い替え特例を利用すべきケース

不動産の買い替え特例を利用すべきケースを3つ紹介します。

- 3,000万円の特別控除でカバーできないほどの譲渡所得が発生した場合

- 売却資金を新居購入の資金に充てたい場合

- 新しく購入する家に長く住む予定がある場合

適用条件を満たしており、いずれかのケースに当てはまる場合は活用をおすすめします。

3,000万円の特別控除でカバーできないほどの譲渡所得が発生した場合

前提として、買い替え特例は3,000万円特別控除と併用できません。

| 項目 | 買い替え特例 | 3,000万円の特別控除 |

|---|---|---|

| メリット |

|

3,000万円という高額の枠内で、ほぼ負担を0にできる |

| デメリット | 会計上は控除であり、免除ではない | 3,000万円を超える部分には課税される |

3,000万円の特別控除なら最大3,000万円を先送りではなく、控除することができます。

譲渡所得が3,000万円を超えるケースは稀であり、この控除を使えば負担を0円にできる場合が多いので、こちらの特別控除を利用するのがおすすめです。

一方、売却益が3,000万円を超えており、新居を売る予定がないのであれば買い替え特例の利用をおすすめします。

売却資金を新居購入の資金に充てたい場合

不動産の譲渡所得税は譲渡所得の約20%となりますが、買い替え特例を利用すれば支払う必要がありません。

その分の現金を手元に残せるため、新居購入の資金に充てられます。

不動産を売却することで譲渡所得が高くなるほど、よりメリットを感じられるでしょう。

新しく購入する家に長く住む予定がある場合

不動産の買い替え特例はメリットが大きいですが、税金の支払いを一時的に先送りにすることしかできず、次にその不動産を売却する際にまとめて支払わなければならないデメリットがあります。

しかし、新しく購入する家に長く住むのであれば、その間税金を負担しなくてもかまいません。

- 転勤や転居が発生しない

- 老後を見据えた住宅を購入している

- 相続などで売却する予定がない

このようなケースで売却せずに生涯住み続ければ、譲渡所得税を支払わず、実質的に0円にすることができます。

事業用資産の買い替え特例の適用条件

居住用不動産に対してではなく、賃貸アパートやマンション、ビルなどの買い替えに特例を利用する場合は、事業用資産の買い替え特例を利用します。

事業用資産の買い替え特例では、古い資産の売却に伴う所得を新しい資産の取得費に充当でき、結果的に税負担が低減されます。

事業用資産の買い替え特例も適用条件が複雑で、以下の6点を満たしていなければ利用できません。

- 事業用の資産であること

- 譲渡資産の保有期間が10年以上であること

- 譲渡前1年もしくは譲渡後2年以内に取得すること

- 譲渡価格が1,000万円以上であること

- 取得する土地が元の土地面積の5倍以内であること

- 譲渡資産と買換資産の用途が一貫していること

それぞれ解説します。

事業用の資産であること

事業用資産の買い替え特例は名称のとおり、事業用の資産にのみ利用できます。

売却する資産、取得する資産のどちらも事業用でなければなりません。

自宅や別荘などは事業に使っていたとみなされないため、適用外となります。

譲渡資産の保有期間が10年以上であること

譲渡資産を10年以上保有していなければ利用できません。

事業の継続や発展を目的とした特例ですが、短期間だと単なる資産の売買や転売と捉えられかねないため、保有期間の条件があります。

また、保有期間は不動産の買い替え特例と違い、取得した翌日から譲渡した日までで計算します。

そこまで複雑ではありませんが、所得した翌日からのカウント開始となる点に注意しておきましょう。

譲渡した年の前年1月1日から翌年12月31日までに買い替え資産を取得すること

資産の買い替えに活用する特例のため、譲渡から期間が離れすぎてしまうと利用できません。

工場の造成や建築移転に多くの時間が必要で、期間内に買い替え資産を取得できない場合は、例外として期間を延長できるケースがあります。

買い替え資産の取得が間に合わない場合は、税務署に確認してみましょう。

譲渡価格が1,000万円以上であること

事業用資産の買い替え特例を利用する場合、資産の譲渡価格が1,000万円以上でなければいけません。

1,000万円未満の小規模な資産の売買は事業への投資に想定しづらく、税金対策として利用されてしまう恐れがあるためです。

取得する土地が元の土地面積の5倍以内であること

事業用資産の買い替え特例を土地に利用する場合、取得する土地が元の土地面積の5倍以内になる必要があります。

また、事業用資産の買い替え特例は土地以外にも建物や機械にも使えますが、これらの面積に制限はありません。

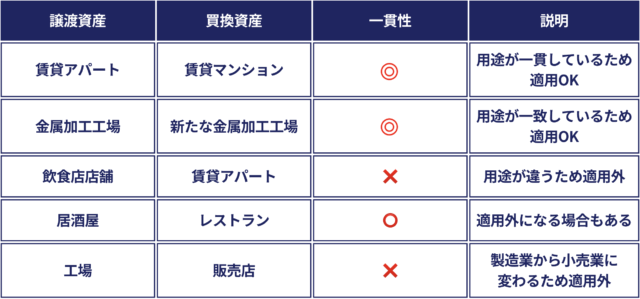

譲渡資産と買換資産の用途が一貫していること

事業用資産の買い替え特例を利用する際に重要なのが、売る物件と買う物件の組み合わせです。

譲渡資産と買換資産の用途に一貫性がなければ特例を利用できません。

一般的な事業を例に、一貫性について掘り下げてみました。

用途が同じだったり、一貫していたりすれば特例の利用が認められますが、まったく違う事業への転換には使えません。

また、一貫性があるか微妙な場合は事前に税務署に相談することをおすすめします。

事業用資産の買い替え特例を利用するメリット

事業用資産の買い替え特例を利用するメリットは、主に以下の2点です。

- 譲渡益にすぐ課税されない

- 資金繰りが楽になる

それぞれ解説します。

譲渡益にすぐ課税されない

売却した資産の譲渡益に対して、すぐに課税されなくなるのがメリットです。

新しく取得した資産を売却するまで課税を先送りにできるため、適用条件を満たしているのであれば活用することをおすすめします。

資金繰りが楽になる

資金繰りが楽になるという大きなメリットがあります。

事業において資金繰りは重要です。

- 手元資金に余裕が生まれる

- 新しい投資や運転資金に回せる

- キャッシュフローが改善される

事業用資産の買い替え特例を活用すれば、資金繰りに悩まされずに事業を前進させられます。

事業用資産の買い替え特例が抱えるデメリット

事業用資産の買い替え特例には以下のデメリットがあります。

- 課税が免除されるわけではない

- 使える条件が厳しい

- 帳簿処理が難しい

利用する前に必ず確認しておきましょう。

課税が免除されるわけではない

事業用資産の買い替え特例では、課税が免除されるわけではありません。

猶予された税金は、買換資産を将来売却する際にまとめて課税されます。

将来売却すると、一気に税金の支払いが必要になる可能性があるため注意が必要です。

使える条件が厳しい

事業用資産の買い替え特例は、事業に再投資するのを支援する制度のため、細かい条件が設定されています。

簡単に節税対策で使えない仕組みになっており、条件を1つでも満たしていなければ利用できません。

手続きにも手間がかかりますが、税務署に行けば相談できます。

- 買い替え特例の適用条件に該当するか?

- 資産が「事業用」として認められるか?

- 買い替え資産の面積制限など具体的な解釈の確認

このような疑問があれば、税務署に尋ねてみることをおすすめします。

帳簿処理が難しい

事業用資産の買い替え特例を利用する場合、帳簿処理が難しくなります。

売却した利益は、利益として帳簿に書くだけで問題ありませんが、買い替え特例を使うと、繰延譲渡益として記録、管理することになります。

記録に手間がかかるだけでなく、将来まで残しておかなければいけません。

疑問があれば税務署で相談したり、税理士に管理を依頼したりするとよいでしょう。

事業用資産の買い替え特例を利用した時の税額シミュレーション

ここでは、特定事業用資産の買換えの特例の計算方法について紹介します。

今回は、以下の条件下でシミュレーションしていきます。

| 費用項目 | 金額(A事業) | 金額(B事業) |

|---|---|---|

| 譲渡収入 | 6,500万円 | ― |

| 取得費 | 1,800万円 | 5,400万円 |

| 譲渡費用 | 340万円 | ― |

法人向けの譲渡益の計算には以下の計算式を用います。

特例を使わない通常課税の場合

- 譲渡益…6,500万円 − (1,800万円 + 340万円) = 4,360万円

- 繰延額…特例を利用しないため、繰延なし

- 法人税額…4,360万円 × 30% = 1,308万円

法人税は概算となりますが、30%程度となります。

譲渡益に対して直接法人税が発生するため、手元に残る金額は3,000万円程度となります。

事業用資産の買い替え特例を適用した場合

- 譲渡益…6,500万円 − (1,800万円 + 340万円) = 4,360万円

- 繰延額…4,360万円 × 0.8 = 3,488万円

- 課税対象…4,360万円−3,488万円=872万円

- 法人税額…872万円 × 30% = 261.6万円

事業用資産の買い替え特例を適用することで、1,000万円以上の法人税を先送りできる結果となりました。

買換資産を取得したことで、本来は5,400万円の帳簿価額となりますが、繰延額分を買換資産の帳簿価額からマイナスすることになります。

事業用資産の買い替え特例のよくある失敗例

事業用資産の買い替え特例は条件が難しく、失敗しやすい特例でもあります。

よくある失敗例を3つ紹介しますので、資産を譲渡したり買い替えたりする前に確認しておきましょう。

- 工場用地を売却し倉庫用建物を購入した場合

- 10年未満保有の社屋を売却して事務所を購入した場合

- 自社所有地を売却して個人名義で新たに購入した場合

それぞれ解説します。

工場用地を売却して倉庫用建物を購入した場合

工場用地を売却して倉庫用建物を購入するような、異なる用途になってしまうケースです。

同じものを扱っているとしても、製造業から物流業、保管業になることで事業の一貫性が認められず、買い替え特例の適用条件外となることがあります。

事業の一貫性がなくても、事業の連続性が明確にあれば特例が利用できる場合がある

事業の拡大から少しでも外れてしまうと、特例を利用できなくなる可能性があるため、もっとも注意したいポイントです。

10年未満保有の社屋を売却して事務所を購入した場合

譲渡資産の保有期間が10年未満だと事業用資産の買い替え特例は利用できません。

事務所の新設を考えていても、社屋の保有期間が10年未満のため特例の適用外となるケースがあります。

事業の拡大に踏み切るタイミングは重要ですが、タイミングが噛み合わずに利用できないこともあるため注意しましょう。

自社所有地を売却して個人名義で新たに購入した場合

自社所有地を売却し、個人名義で新たに購入した場合も事業用資産の買い替え特例は利用できません。

法人で所有している自社名義の土地を売却し、社長の個人名義で購入するようなケースがありますが、所有者が変わると特例適用不可となります。

個人名義で購入し、実際は会社で使うという場合でも特例は認められません。

事業用資産の買い替え特例は限られた範囲でしか利用できないことを頭に入れておきましょう。

買い替え特例を利用する際は確定申告が必要

不動産を売却して譲渡所得が発生したら、税金を納付するために確定申告をしなければいけません。

買い替え特例を利用する場合、必ず確定申告が必要になるため、確定申告の進め方も事前に確認しておきましょう。

売却の翌年2月16日~3月15日に申告手続き

確定申告は、売却した翌年の2月16日~3月15日におこないます。

期限を過ぎると遅延金が発生したり、脱税の罪に問われたりするリスクがあるので注意しましょう。

申告できる期間は1ヶ月しかなく、短期間に感じるかもしれませんが、確定申告の準備は前年のうちから可能です。

書類の取得に時間がかかることも多いですし、確定申告の経験がないサラリーマンは手続きに戸惑うことが多いので、出来るだけ早く準備をしておきましょう。

買い替え特例を確定申告する際の必要書類

確定申告で買い替え特例を申請する場合は、特定居住用と事業用で必要書類が異なります。

| 種類 | 必要書類 |

|---|---|

| 特定居住用財産の買い替え特例 |

|

| 事業用資産の買い替え特例 |

|

不動産の買い替え特例は活用するか慎重に判断しよう

不動産の買い替え特例は税金の支払いを繰り越せるお得な制度です。

しかし、税金の支払いを先送りにできるだけで免除ではない点や、ほかの特例の利用状況によって使えなくなる点など、デメリットも存在します。

居住用財産に対して利用すれば、生涯住み続けることで実質税金が0円になることもありますが、事業用資産の買い替え特例では必ず課税されます。

廃業になり、譲渡したり処分することになれば、そのタイミングで課税されます。

魅力的な特例ですが、デメリットも考慮した上で慎重に判断して利用しましょう。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)