2024年3月に日銀が長らく続けてきたマイナス金利政策を解除し、7月には利上げに踏み切ったことで、私たちの生活にどのような影響があるのか注目されています。

特に、住宅ローンの金利や家計に与える影響は小さくありません。実際、住宅ローン金利の値上がりは2025年以降で本格化しています。

マイナス金利政策が導入された背景や解除に至った理由、さらに今後の住宅ローン金利の変動について理解を深めることは、賢くお金を管理するための第一歩です。

この記事では、マイナス金利政策の基本から政策変更による生活への影響、対策方法までを分かりやすく解説します。

日銀の金融政策の仕組み【金利政策とは?】

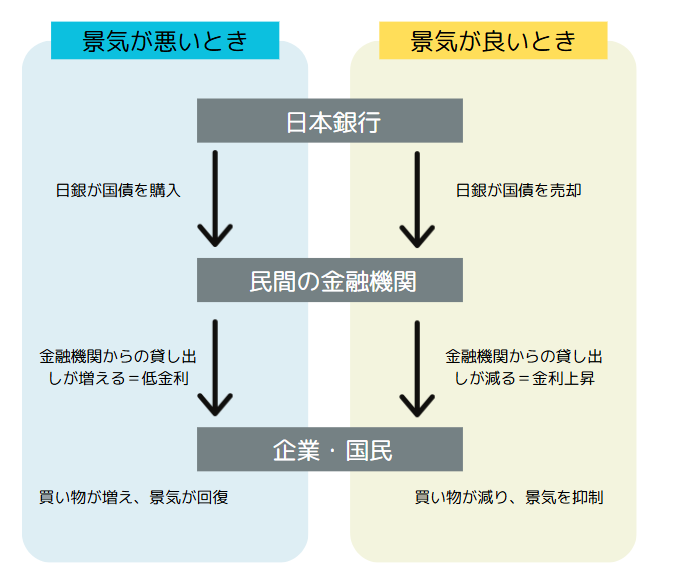

日銀(日本銀行)は、物価と経済の安定を目的とした「金融政策」を実施しています。

具体的な手法として「政策金利の調整」「国債の売買」などで金利や通貨量を調整し、景気をコントロールするものです。

例えば、景気が過熱するときには金利を上げることで消費や投資を抑え、逆に不況時には金利を下げて経済活動を刺激します。

景気が悪い時には日銀が国債を購入することで、民間の銀行などが貸し出せるお金が増えて低金利となり、人々の購買意欲がかきたてられ、景気が回復しやすくなります。

逆にインフレしすぎている場合は抑制のために、日銀が国債を売却して金融引き締めをおこない、金利上昇により需要を抑制して物価上昇の圧力を弱めます。

実際には、こうした施策以外にも、金利政策は併用しておこなわれます。

マイナス金利政策の導入と解除の背景【2016年~2024年】

2016年から日本経済を支えてきた「マイナス金利政策」が2024年3月の金融政策決定会合で解除され、7月には利上げが決まりました。

マイナス金利政策とは何か、なぜ解除されたのかを正確に理解することで、今後の家計運用や資産形成に役立てることができるでしょう。

ここでは、マイナス金利の基本的な仕組みと解除理由について見ていきます。

マイナス金利が導入された背景と効果

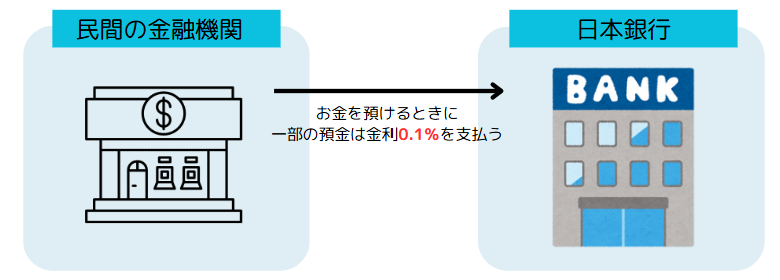

マイナス金利政策とは、地方銀行などの民間金融機関が日銀に預ける当座預金にマイナス金利を適用する金融緩和策です。

民間銀行が日銀にお金を預けるときに金利の支払いが生じると負担になります。

負担を避けたい民間銀行は企業への貸し出しや投資を優先するようになり、経済が活性化するという仕組みを狙ってデフレ脱却を目指しました。

日銀がマイナス金利を導入したのは2016年であり、背景には2013年に開始された「異次元の金融緩和」、通称アベノミクスがあります。

異次元の金融緩和の目的は長期化していたデフレからの脱却で、物価上昇率2%を目標に掲げ、大規模な金融緩和が実施されました。

しかし、デフレ脱却は思うように進まず、物価上昇率2%には遠く及びませんでした。

その状況を打開するため、日銀はさらなる金融緩和策としてマイナス金利を導入したのです。

マイナス金利政策によって市場に流通するお金をさらに増やし、企業の設備投資や消費を促す狙いがあります。

結果として都心部の不動産価格は上昇しましたが、物価や賃金への広範な影響は限定的で、政策の成果に疑問を投げかける声も少なくありませんでした。

マイナス金利が解除された理由とは

マイナス金利解除は、日銀が掲げる「物価安定の目標」(年2%)が持続的かつ安定的に実現可能と判断されたためです。

日本では物価上昇率が2%を超える状況が続いていましたが、主な理由は原材料価格の高騰による「コストプッシュ型」のものであり、賃金の上昇を伴わないものでした。

しかし最近では、人手不足を背景に企業が優秀な人材確保のため賃金を引き上げる動きが見られ、賃金アップが経済全体に波及していることも解除理由の一つです。

最近のデータやヒアリング情報から、賃金と物価の好循環の強まりが確認されてきており、先行き、「展望レポート」の見通し期間終盤にかけて、2%の「物価安定の目標」が持続的・安定的に実現していくことが見通せる状況に至ったと判断。マイナス金利政策やイールドカーブ・コントロールなどの大規模な金融緩和は、その役割を果たしたと考えている。

※引用:日本銀行「金融政策の枠組みの見直し(2024年3月)」

マイナス金利の解除が住宅ローンに与える影響

ここでは、以下の3つのポイントに分けてマイナス金利解除が住宅ローンに与える影響を紹介します。

【3つのポイント】

- 変動金利と固定金利の違い

- 変動金利への影響

- 固定金利への影響

変動金利と固定金利の違い

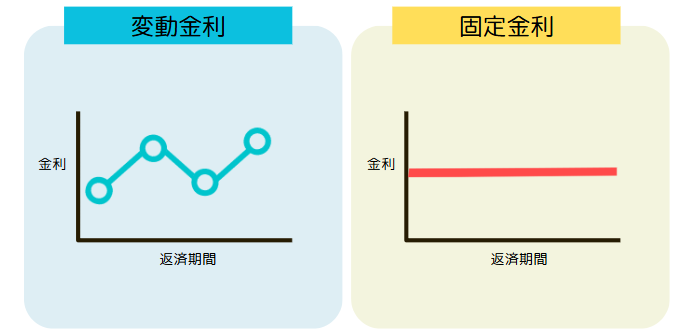

住宅ローンを選ぶ際、「変動金利」と「固定金利」の違いを理解することは重要です。

それぞれの仕組みや特徴を把握し、自分に合った金利タイプを選びましょう。

変動金利の特徴

変動金利は、経済情勢に応じて定期的に金利が見直されるタイプの住宅ローンです。

日銀の政策金利(短期金利)の動向に左右され、「短期プライムレート」と呼ばれる1年未満の期間で優良企業に資金を貸し出す際に適用される金利を基準としています。

多くの金融機関では短期プライムレートに1%を加えた金利を基準金利とし、基準金利から引き下げ幅を差し引くことで実際の借入金利が決まる仕組みです。

固定金利よりも低い金利でスタートしますが、市場金利が上昇すると返済額も増加するリスクがあるため、月々の返済負担が不安定になる可能性があります。

変動金利は金利が低い時期を活用して早期に返済を目指す方や、ある程度の金利変動リスクを許容できる方に適しています。

固定金利の特徴

固定金利は、借入時に設定された金利が返済期間中ずっと変わらないタイプの住宅ローンです。

10年物国債などに代表される長期金利を指標として金利が決定されます。

長期金利を指標として各金融機関の基準金利(店頭金利)が決められた後、各金融機関の金利引き下げ幅が適用されて貸出金利が決まる仕組みです。

つまり、最終的な貸出金利の違いは各金融機関の金利引き下げ競争の結果によって生じます。

固定金利のメリットは将来的な金利変動を気にする必要がなく、安定した返済計画を立てやすいことです。

しかし、変動金利と比べると借入時の金利が高めに設定される傾向があります。

固定金利は返済期間中の支払い額が変わらない安心感を重視する方や、安定した計画的な返済を希望する方に向いています。

| 金利タイプ | メリット | デメリット |

|---|---|---|

| 変動金利 |

|

|

| 固定金利 |

|

|

変動金利への影響

日銀は2024年3月の会合で金融緩和政策の修正を行い、短期金利の誘導目標を実質的なゼロ金利に変更しました(マイナス金利政策の解除)。

短期金利は0.0%〜0.1%の範囲に誘導されることとなり、2010年から2016年の間に実施されていたマイナス金利導入直前の政策に戻る形になっています。

また、2024年7月には短期金利の誘導目標を0.15%引き上げ、「0.25%」に設定する追加利上げが決定されました。

変動金利は政策金利(短期金利)を基準としており、これらの動向に大きく影響されます。

なお、2025年以降にはさらなる利上げも進み、変動金利が上昇し続けていく可能性があります。

変動金利の既存利用者への影響

すでに変動金利で住宅ローンを利用している方は、10月から金利が上がっていることが予想されます。

「適用金利」とは基準金利から引き下げ幅を差し引いた、実際に返済額に影響を与える金利のことです。

引き下げ幅は契約時に決定され、ローン完済まで変更されません。

利上げの影響が最初に現れるのは「基準金利」です。

変動金利の基準金利は多くの銀行が「短期プライムレート(短プラ)」を基に設定しており、変動金利は通常、年2回(4月と10月)に見直されます。

そのため、以下のような流れになってくるでしょう。

- 8月〜9月に短プラが0.15%上昇

- 10月に変動金利の基準金利も0.15%上昇

- 金利変動によって適用金利が0.15%上昇し、2025年1月から6月以降の返済に影響を与える

また、「5年ルール」が適用されている場合、金利引き上げ後も毎月の返済額は変わらず、金利と元本の内訳が変動します。

つまり、月々の支払い額自体はそのままですが、金利負担が増えることで元本の返済額が減少します。

変動金利の上昇タイミングや影響の程度は各金融機関によって異なるため、詳細を確認することが重要です。

変動金利の新規利用者への影響

今回の日銀の決定では住宅ローン金利への直接的な影響はありませんでしたが、7月の金融政策決定会合での追加利上げを受けて、多くの銀行が10月から新規貸出金利を約0.15%引き上げています。

とはいえ、すべての銀行が基準金利の引き上げ幅(0.15%)と同じだけ新規貸出金利を引き上げているわけではありません。

一部の銀行では金利を引き上げず、もしくは少し引き下げるケースも見られます。

住宅ローンは銀行にとって顧客との長期的で安定した取引を築くための重要な商品であり、加えて新規顧客獲得競争が激しいことが理由です。

したがって、他の銀行が金利を上げていく中で自行の金利を据え置く、もしくは引き下げるというのは、ある意味戦略といえます。

「金利が安定してから家づくりを始めよう」と考える方も多いですが、住宅ローンの金利が上昇すれば返済負担が増えるだけでなく、現在お住まいの賃貸物件の賃料が値上がりし、さらに負担が増える可能性も少なくありません。

早めに家づくりを始めておくことで、金利上昇のリスクを抑えられる場合もあることを覚えておきましょう。

固定金利への影響

日銀は、10年物国債を購入することで長期金利を一定範囲内に抑える「イールドカーブ・コントロール」政策を実施し、長期金利の上昇を人為的に抑えていました。

しかし、2024年3月の会合において、日銀は「イールドカーブ・コントロール」政策の終了を発表しています。

長期金利の急激な上昇を防ぐために日銀は引き続き国債の購入を行う方針を示していますが、購入金額は縮小される見込みで、市場による価格形成が一定程度反映される形に移行しています。

以下の表は、2024年中の長期金利をまとめたものです。

| 10年物国債金利 | 2024年1月 | 3月 | 5月 | 7月 | 9月 | 11月 |

|---|---|---|---|---|---|---|

| 0.649% | 0.728% | 0.89% | 1.083% | 0.936% | 0.952% | |

| 長期プライムレート | 2024年1月 | 3月 | 5月 | 8月 | 9月 | 11月 |

| 1.40% | 1.60% | 1.70% | 1.65% | 1.70% | 1.85% |

※出典:財務省「財務省国債金利情報」

※出典:日本銀行「日本銀行長期プライレート」

上記の表を見ると2024年中の長期金利はすでに上昇傾向にあり、今回の日銀の決定を踏まえると、長期金利は横ばいが続く可能性が高いでしょう。

ただし、市場に価格形成が委ねられている以上、今後の長期金利の行方を予測するのは困難です。

また、海外の金融大国であるアメリカや欧州が「利下げ」を実施していることを考慮すると、日本の長期金利には低下圧力がかかり、結果的に固定金利が今後低下する可能性もあります。

住宅ローンの金利タイプの選び方【変動金利と固定金利はどちらがいい?】

住宅ローンを選ぶ際、変動金利と固定金利のどちらにするか悩む方は多いのではないでしょうか。

金利タイプを選ぶ際のポイントを押さえておくことは、後悔しない選択をするために重要です。

まず、実際にどの金利タイプが多く選ばれているのかを見てみましょう。

住宅金融支援機構が2024年4月に実施した「住宅ローン利用者の実態調査」によると、住宅ローン利用者の76.9%が「変動型」を選び、次いで「固定期間選択型」が15.1%、「全期間固定型」が8.0%という結果が出ています。

| 変動型 | 76.9% |

|---|---|

| 固定期間選択型 | 15.1% |

| 全期間固定型 | 8.0% |

※参考:住宅金融支援機構「住宅ローン利用者の実態調査(2024年4月調査)」

実に7割以上の人が変動金利を選んでいることが分かりました。

理由としては、市場金利の上昇による固定金利の引き上げや、金融機関間の競争による変動金利の低下などが考えられます。

それでは、住宅ローンの金利タイプを選ぶ際に押さえるべきポイントを3つ紹介します。

- 金利上昇リスクを許容できるか

- 返済計画の立てやすさ

- ライフプラン・家計状況

判断基準1】金利上昇リスクを許容できるか

金利の変動に対してどれだけリスクを許容できるかが、金利タイプ選びの大きなポイントです。

変動金利は市場金利の影響を受けやすく、金利が上昇すれば返済額が増加するリスクがあります。

しかし、初期金利が低いので総返済額を抑えられる可能性も高くなります。

したがって、以下のような方に変動金利がおすすめです。

- 借入後の金利上昇に対応できる収支の余裕がある方

- 金利が上昇した際に繰上返済をして負担を減らせる方

- 借入期間が比較的短い方

一方、固定金利は契約時の金利が返済期間中ずっと適用されるので金利変動の影響を受けませんが、変動金利より初期金利が高めに設定されています。

したがって、以下のような方には固定金利がおすすめです。

- 借入時点で返済額が一定以上になると負担が大きくなる方

- 将来の返済額が変動することに対して不安を感じる方

- 長期的な安定性を重視する方

金利タイプを選ぶ際は、自身のリスク許容度とライフプランを考慮しながら、無理のない返済計画を立てることが大切です。

判断基準2】返済計画を立てやすくしたいか

返済計画を立てやすくしたい場合は、返済額が一定で将来的な変動の心配がない固定金利が適しています。

固定金利では契約時の金利が借入期間中ずっと適用されるので月々の返済額が確定し、計画的な家計管理が可能です。

ただし、固定金利は変動金利に比べて初期金利が高めに設定されており、借入当初の返済額は変動金利よりも多くなる傾向にあります。

また、市場金利がそれほど上昇しない場合には、結果的に固定金利のほうが返済負担が大きくなる可能性もあります。

固定金利を選ぶ際は将来の金利動向や家計の安定性を見極め、長期的な返済負担を総合的に考慮することが重要です。

判断基準3】ライフプラン・家計状況はどうか

金利タイプの選択では、ライフプラン・家計状況も考慮する必要があります。

例えば、共働きで収入が安定している家庭であれば、低金利を活かして変動金利を選ぶのも一つの手です。

一方、収入の変動が大きい場合や子どもの教育費などで将来的に支出が増える予定がある場合は返済額が一定の固定金利が適しています。

住宅ローン金利の上昇が住宅購入に与える影響

ここでは、住宅ローン金利の上昇がマイホーム購入にどのような影響を与えるのかを詳しく解説します。

- 返済額の増加

- 住宅ローンの返済スピード

- 借入可能額

- 返済期間

金利上昇の影響1】返済額の増加

住宅ローン金利が上昇した場合、最も影響を受けるのは月々の返済額です。

借入額3,000万円の場合、金利が0.5%、1.0%、1.5%の返済額は以下のとおりです。

| 金利(年率) | 0.5% | 1.0% | 1.5% |

|---|---|---|---|

| 月々の返済額 | 7.8 万円 | 8.5 万円 | 9.2 万円 |

| 総返済額 | 3,271 万円 | 3,557 万円 | 3,858 万円 |

※元利均等35年返済(ボーナス返済なし)の場合

金利が0.5%上昇するだけで月々の返済額が約7,000円増え、総返済額が約300万円も増加します。

金利上昇の影響2】住宅ローンの返済スピードが長引く

住宅ローンでほとんどの方が利用する「元利均等返済方式」では金利が上がると返済額の中で利息が占める割合が増え、元金に回る部分が減るため、ローンの元金返済のペースが遅くなります。

借入額3,000万円で10年間返済した時点での残債額は、以下のとおりです。

| 金利(年率) | 0.5% | 1.0% | 1.5% |

|---|---|---|---|

| 10年返済時の残高 | 1,025万円 | 1,050万円 | 1,076万円 |

金利が0.5%と1.5%を比較すると、10年後の残高に約50万円の差が生じます。

これは金利0.5%の場合、同じ返済期間でも50万円分元金返済が進んでいることを意味します。

また、借入額3,000万円、月々の返済額を10万円とした場合、完済までの期間と総返済額は以下のようになります。

| 金利(年率) | 0.5% | 1.0% | 1.5% |

|---|---|---|---|

| 完済までの期間 | 26年9ヶ月 | 28年10ヶ月 | 31年5ヶ月 |

| 総返済額 | 3,205万円 | 3,454万円 | 3,762万円 |

同じ月々の返済額であれば金利が低いほど早く完済でき、総返済額も少なくて済むことが分かります。

金利上昇の影響3】同一予算での借入可能額が低くなる

次に、金利の違いが借入可能額に与える影響を見てみましょう。

借入可能額とは毎月の返済額と返済期間を基に算出される金額で、住宅購入時の予算を考える際の重要な指標です。

月々の返済額を10万円、返済期間を35年とした場合の借入可能額は以下のとおりです。

| 金利(年率) | 0.5% | 1.0% | 1.5% |

|---|---|---|---|

| 借入可能額 | 3,852万円 | 3,542万円 | 3,266万円 |

金利が1%上がると借入可能額は約600万円減少していることから、金利が高い場合は予算を見直すか、減少分を頭金として補填する必要があります。

マイナス金利解除が家計に与える影響

マイナス金利解除は住宅ローンだけでなく、家計にさまざまな影響を及ぼします。

ここでは、その中でも特に注目すべき「預金金利の上昇」「株価の変動」「生命保険料の変化」の3つのポイントについて解説します。

それぞれの影響を理解し、今後の家計管理や資産運用に役立てましょう。

預金の金利が上がる

マイナス金利が解除されると、預金の金利が上昇する可能性があります。

普通預金や1年未満の定期預金は政策金利の影響を強く受ける一方、1年以上の定期預金は主に長期金利(例えば10年物国債金利)の変動に左右される仕組みです。

そのため、マイナス金利解除が発表された後、すでに普通預金金利を引き上げた金融機関も少なくありません。

日銀のマイナス金利政策の解除に伴って三菱UFJ銀行と三井住友銀行は19日、普通預金金利を現在の20倍の0.02%に引き上げると発表した。みずほフィナンシャルグループ(FG)とりそなホールディングスも金利上げに動く。※引用:日本経済新聞「三菱UFJと三井住友、普通預金の金利を0.001%→0.02%に」

年0.001%と年0.1%の金利では、100倍もの差があります。

例えば、100万円を1年間預けた場合に得られる利息を比べてみると、10円と1,000円という大きな違いが生じます。

今後さらに金利が上昇すれば、預けたお金に対する利息も増加することが期待されます。

また、国内の金利だけでなく、海外の中央銀行が設定する政策金利の影響も預金金利に反映されます。

特に、景気回復やインフレの進展が見込まれる局面では長期金利が上昇する傾向があるため、さらに金利に影響を与えるでしょう。

株価が下がる

金利が上昇すると企業が資金を借りる際の負担が増えます。

資金調達が難しくなることで設備投資や新商品の開発、研究への予算を確保しにくくなるため、事業の成長スピードが鈍化する可能性が少なくありません。

さらに、金利上昇は個人の消費活動にも影響を与えます。

借入金利の増加により住宅ローンやクレジットカードの支払いが増えると、消費が抑制され、企業の売上にも悪影響を及ぼすかもしれません。

結果として企業の業績が低迷し、株価が下落する可能性があります。

生命保険料が安くなる可能性がある

生命保険会社は、契約者から預かった保険料を将来の保険金支払いに備えて積み立てています。

この積立金は「責任準備金」と呼ばれ、国が定めた基準となる「標準利率」に基づき、各保険会社が「予定利率」を設定して運用されています。

予定利率とは、契約者から支払われた保険料の一部を株式や債券などで運用する際、保険会社が契約者に約束する運用利回りのことです。

予定利率が高くなると運用効率も良くなり、保険料の計算において見込まれる運用収益分が差し引かれるため、保険料が安くなります。

したがって、マイナス金利解除により予定利率が引き上げられると契約者が受け取るお金が増えたり、生命保険料が安くなったりする可能性があります。

金利上昇における住宅ローン利用のポイント

ここでは、金利上昇における住宅ローン利用のポイントを紹介します。

ポイント1】借入額は金利上昇後も返済可能な範囲に設定する

金利上昇が続くと返済額が増加するリスクがあるため、最初から余裕を持った借入額を設定し、将来の金利変動に備えておくことが重要です。

返済計画には金利上昇を予測したシミュレーションも取り入れ、無理なく返済できる範囲で借り入れることを心がけましょう。

なお、変動金利の住宅ローンには「5年ルール」と「125%ルール」があり、金利が上昇しても返済額の変更は5年ごとに行われ、上昇幅は最大25%までに制限されています。

そのため、返済額が25%増加しても返済が可能な範囲であることを目安に、物件探しを進めるのも一つの方法です。

また、返済期間については繰上返済によって短縮することは可能ですが、延長はできません。

最初に返済期間を長めに設定しておくことをおすすめします。

ポイント2】金利の「優遇幅」が大きい時期に家を購入する

住宅ローンを利用して家を購入する際は、金利の「優遇幅」が大きい時期を選ぶことが重要です。

住宅ローンには、銀行が設定している「基準金利」と実際に適用される「適用金利」の2種類があります。

基準金利は「定価」のようなもので、適用金利は基準金利から一定の優遇が引かれた後の、いわば「割引後」の金利です。

現在、多くの銀行では基準金利が2.475%、適用金利が0.3~0.5%程度となっており、約2%の優遇が受けられます。

優遇幅は原則として返済期間中に変わることなく、「基準金利-2%」の割引が継続されます。

もし今後、住宅ローン金利が上昇する場合は最初に優遇幅が縮小され、次に基準金利が上昇することが予想されます。

したがって、優遇幅が大きい時期にローン契約を結ぶことで長期にわたって低金利を維持することが可能です。

ポイント3】金利上昇を見越してシミュレーションを行う

金利が上がるかどうかは予測できないため、住宅ローンをこれから借りる方は金利が上昇する前提で借入金額や金利タイプを検討しましょう。

以下の方法でシミュレーションを行うことが効果的です。

- 金利上昇を想定してキャッシュフロー表を作成する

- 住宅ローンシミュレーションを活用する

金利上昇を想定してキャッシュフロー表を作成する

金利が上昇した場合の家計の変化を把握するためには、キャッシュフロー表を作成することが有効です。

変動金利で借りる場合は金利が上がった際の収支の変動を事前に確認でき、固定金利で借りる場合は変動金利で借りた場合との比較を通じて、選択が適切かどうかを判断できます。

例えば、金利が上昇しても固定金利の上昇幅に追いつかない場合、結果として変動金利が有利であったということです。

キャッシュフロー表を作成することで、感覚だけでなく実際の数字を基にした選択が可能です。

住宅ローンシミュレーションを活用する

多くの金融機関のウェブサイトでは住宅ローンシミュレーションを利用でき、金利が上昇した場合に月々の返済額がどれくらい増えるかを計算することが可能です。

例えば金利が1%上昇した場合、返済開始から5年目に金利が上がるのと、15年目に上がるのでは前者のほうが返済額の増加幅が大きくなります。

このように、住宅ローンシミュレーションを活用することで繰上返済や借り換えによる経済効果も事前に把握することが可能です。

ポイント4】繰上返済の資金を残しておく

住宅ローンの残りの返済期間が長く、残債が大きいほど、金利が上昇した際に毎月の返済額の増加幅は大きくなります。

資金に余裕がある方は繰上返済を行い、金利上昇時の負担を軽減するのも一つの手です。

繰上返済には「一部繰上返済」と「全部繰上返済」の2種類があり、一部繰上返済には「期間短縮型」と「返済額軽減型」の方法があります。

どちらの方法が優れているかは一概にはいえません。

自身の生活スタイルや返済計画に合った方法を選び、効率的な返済を進めていきましょう。

ポイント5】借り換えを検討する

すでに住宅ローンを利用しており、金利が高いと感じる場合は、低い金利へ借り換えることで総返済額を減らせます。

特にマイナス金利解除で影響を受けやすいのは、変動金利で住宅ローンを借りている方や、固定期間選択型を利用し、期間終了後に自動的に変動金利に移行する方です。

ただし、借り換えには事務手数料や登記費用などの諸費用がかかるため、それらを考慮しても経済的にメリットがあるかを確認することが重要です。

また、事務手数料には「定額型」と「定率型」があり、定額型では比較的諸費用を抑えて借り換えることができます。

借り換え時に団体信用生命保険を強化できる可能性がある

借り換えをすると総返済額が削減できるだけでなく、団体信用生命保険(団信)の保障内容を強化できる可能性があります。

団信は「死亡」や「高度障害」に対する保障であり、病気や軽度の障害については対象外となっています。

しかし、最近はガンと診断されるだけで残債が保険金によって返済される「ガン団信」や所定の介護状態になった際に同様に保険金で残債が返済される「介護保障付き団信」など、新たなタイプの団信も見受けられます。

賢い住宅ローン選択で将来のリスクを最小限に抑えよう

マイナス金利解除による住宅ローン金利の変動は、家計や資産運用に大きな影響を及ぼす可能性があります。

そのため、金利タイプの選択や返済計画の見直し、ライフプランに合わせた最適な住宅ローンの活用が重要です。

特に、金利上昇を見越したキャッシュフロー表の作成やシミュレーションを活用することで、将来の負担を軽減できます。

住宅ローンは長期的な資金計画の基盤となるため、正しい情報に基づき、賢明な選択を行いましょう。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)