2023年4月に日銀がマイナス金利政策の解除を発表した影響で、今後、住宅ローンの金利上昇が懸念されています。

- 調査日:2025/2/15~2/18

- 調査方法:インターネットリサーチ

- アンケート対象:30歳~55歳の住宅ローンを現在利用している方+直近で組む予定のある方(世帯代表) 男女734名抽出してアンケートを実施

現在住宅ローンを借りている方や、近日中に住宅ローンを組む予定がある方のうち、61.6%の方が金利上昇に懸念を持っていると回答しています。

また、実際に住宅ローンを借りている方の33.1%が、住宅ローンの借り換えを検討するとしています。

- 調査日:2025/2/15~2/18

- 調査方法:インターネットリサーチ

- アンケート対象:30歳~55歳の住宅ローンを現在利用している方(世帯代表) 男女646名抽出してアンケートを実施

特に2025年現在は、各銀行の住宅ローン金利が別のタイミングで値上がりすることも考えられるので、借り換えのタイミングは慎重に見極める必要があります。

今回は、住宅ローンの借り換えで損しないタイミングはいつなのかについて詳しく解説していきます。

この記事の監修者

この記事の監修者

「大人も子どももお金に賢くなろう」をモットーに活動する岐阜県各務原市在住のファイナンシャルプランナー。保険会社・銀行等の勤務を経て、2007年独立開業。マネーセミナー講師だけでなく、FP技能士や資格取得口座の講師や、子ども向け講座などの講演活動も行っている。

閉じる

- 住宅ローン借り換えを検討すべきタイミング

- 住宅ローンを借り換える3つの目安

- 住宅ローンを借り換えるメリット

- 住宅ローンを借り換えるデメリット

- 住宅ローン残高・残存年数がわずかでも借り換えのメリットはある?

- 住宅ローンの借り換えは金利差0.5%程度でもメリットがある?

- 住宅ローンを借り換えて返済期間・総返済額を圧縮したい方が半数以上

- 金利が下がるのを待って借り換えをするのがおすすめできない理由

- 住宅ローンの借り換えでかかる費用

- 住宅ローンを借り換える時の注意点

- 住宅ローン借り換えまでの流れ

- 住宅ローンを借り換える前に抑えておきたいポイント

- 住宅ローンの借り換えにおすすめの住宅ローン

- 住宅ローンの借り換えを行う前に解決しておきたい質問

- 住宅ローンの借り換えは事前シミュレーションが必須

住宅ローン借り換えを検討すべきタイミング

1つの住宅ローンを長年利用している方が、常に借り換えの機会を伺っているケースは稀です。

常に借り換えの機会を伺うのは精神的な負担も大きいですし、借り換えのタイミングは長期的な視点で見るものなので、“この日を逃したら借り換えの好機は二度とこない”と言う訳でもありません。

ただ、以下のようなケースに当てはまる場合は、住宅ローンの借り換えを検討すべきです。

- 金利見直しのタイミングで金利値が高騰したとき

- 異動や年齢的事情で収入額が下がるとき

- 近々転職する予定があるとき

ここからは、上記3つのタイミングについて1つずつ解説して行きます。

タイミング1】金利見直しのタイミングで金利値が高騰したとき

住宅ローンを抱える多くの人々にとって、金利は最も気になる要素の一つです。

金利が高騰すると、その影響は月々の返済額に直接反映され、経済的な負担が増えます。

そのため、金利が高騰した際には住宅ローンの借り換えを検討すべきです。

金利が低い他の金融機関への借り換えにより、返済額を減らし、家計の安定に寄与できます。

また、フラット35や固定金利型のローンへの切り替えを考えるのも一つの方法です。

ただし、借り換えには手数料や違約金などが発生するため、トータルで見て得になるかどうかを計算することが重要です。

タイミング2】異動や年齢的事情で収入額が下がるとき

異動や退職、子育てなどで収入が下がる見込みがある場合、住宅ローンの借り換えを検討しましょう。

返済額が、今後の収入を上回るような状況だと、家計が圧迫され、生活に支障をきたす可能性があります。

そんな時、金利が低いローンへ借り換えることで、返済額を抑えられます。

また、ローン期間を長くすることで月々の返済額を減らすことも考慮に入れましょう。

ただし、返済期間が長くなると総返済額が増える可能性があるので、その点を考慮に入れて最適なプランを選びましょう。

タイミング3】近々転職する予定があるとき

転職を予定している方も、住宅ローンの借り換えを検討するべきタイミングです。

転職は収入や生活環境を大きく変える可能性があり、それに伴い住宅ローンの返済計画に影響を及ぼします。

新たな雇用形態や収入状況により、現在の返済計画が厳しくなる場合や、ローンの審査基準を満たさなくなる可能性もあります。

そのような場合、転職前に金利や返済期間など条件の良いローンに借り換えておくことで、将来的なリスクを軽減できます。

しかし、借り換える際には別途手数料が発生するため、それを考慮した上で経済的なメリットがあるかどうかを検討しましょう。

住宅ローンを借り換える3つの目安

前述のように住宅ローンの借り換えを検討すべき出来事がなくても、以下の条件に当てはまっている場合は借り換えをおこなったほうが良いです。

- 金利差が年1.0%以上ある

- 残高が1,000万円以上ある

- ローン期間が残り10年以上ある

借り換え目安1】金利差が年1.0%以上ある

住宅ローンを借り換える最大のメリットは金利が低くなることです。

住宅ローンには補償や金利タイプなど、それぞれの特徴がありますが、まずは金利の低い住宅ローンから選ぶようにしましょう。

借り換えの際は金利差1.0%以上を目安にするのが良いといわれてきました。

例えば、希望借入額1000万円・返済期間20年の元利均等返済なら、金利が年3%の場合、1,332 万円となります。

一方、金利が年2%の場合、総返済額は1,215 万円となります。

金利が1%変われば、総返済額が117万円も変わるのです。

借り換え目安2】残高が1,000万円以上ある

残高が1,000万円以上ある、言い方を換えれば残高が1,000万円を切る前に借り換えをおこなうことで、大きな効果を見込めます。

例えば、前述の例では117万円お得ということになりましたが、他の条件を変えずに借入額を500万円で計算すると、金利年3%の場合は総返済額が666万円、2%の場合は608 万円なので、たった58万円しか変わりません。

住宅ローンの借り換えは、早いタイミングでおこなうほどお得なのです。

借り換え目安3】ローン期間が残り10年以上ある

残りの返済期間が10年を切る前に借り換えをしたほうがお得になります。

また、上記の条件のうち返済期間だけを5年に変更すると、金利3%の場合は240万円、金利2%の場合は226万円なので、たった14万円お得になるだけです。

住宅ローンを借り換えるメリット

住宅ローンの借り換えをするメリットは次の通りです。

メリットをしっかりと把握した上で、実施するかの判断をするようにしましょう。

- 返済総額が減る

- 月々の返済が減る

- 返済期間を短縮できる

- 金利上昇に対応できる

- 補償を厚くできる

メリット1】返済総額が減る

借り換えにより金利が下がるので長期的に見た際に住宅ローンの返済総額が減ります。

特に返済期間を長期に設定している人であればあるほど返済の金額も高くなっていくので返済総額が縮小するので大きなメリットの1つとなります。

住宅ローンを組む際に様々な金融機関やネット銀行の金利を比較した上で契約していると思いますが、家などの元金が高い資産では金利の影響を大きく受けます。

そのため、常日頃から利用している住宅ローンとは別の金融機関の住宅ローンサービスがどうなっているかを確認するようにしましょう。

メリット2】月々の返済が減る

返済総額が減るのと同時に金利が下がるので毎月の住宅ローン支払いについても負担が小さくなります。

何万円減ったという大きな変化ではありませんが、毎月支払いをしていくものなので、塵も積もれば山となるといった様に大きな節約をすることが出来るようになります。

住宅ローンに支払っていたお金が少し浮けば、その分生活に回すことが出来るので日常の生活が少し豪華になります。

メリット3】返済期間を短縮できる

住宅ローンの支払い総額が減るということは、同じ金額を継続して支払い続けることが出来るのであれば、返済期間を繰り上げるなどの対処を取ることが可能です。

住宅ローンは最大で35年のローンを組むことができます。

住宅ローンを完済してしまえば抵当権を外すことが出来るので、その後は家のオーナーとして好きなように活用することが出来ます。

毎月数万円の支払いが亡くなれば生活はグッと楽に裕福になります。

メリット4】金利上昇に対応できる

変動金利の住宅ローンを利用していた人が借り換えのタイミングで住宅ローンの契約プランを固定金利にすることで、金利相場が変動しても毎月の返済額は変わらず安定している支払い方法に変更することが出来ます。

タイミングによって返済額が減るかどうか変わりますが、毎月の住宅ローンの返済を安定させたい人は、住宅ローンの借り換えのタイミングで固定金利・変動金利に変更するのも一つの選択肢として出てきます。

メリット5】補償を厚くできる

住宅ローンに加入する時は、団体信用生命保険(団信)への加入が求められます。

団信に加入することが出来ないと、住宅ローンを組むこと自体が出来ない可能性があります。

利用する住宅ローンによって団信での補償が異なるので、年齢などによっては団信を利用する機会が多くなる場合もあるので、スムーズに対応できるように今のうちに団信保証が手厚いところに借り換えをしておきましょう。

住宅ローンを借り換えるデメリット

住宅ローンを借り換えることによってメリットだけでなくデメリットもあります。

住宅ローンを利用している金融機関によってデメリットの大きさが異なるので、しっかりと確認をしていきましょう。

借り換えによって発生するデメリットは次の通りです。

- 返済額が増える

- 借り換え手数料が発生する

- 繰上返済手数料が発生する

デメリット1】返済額が増える

住宅ローンを借り換える目的は返済総額を減額することですが、借り換えることによって返済総額が増大してしまう場合もあります。

諸経費や税金などを考慮に入れてしっかりと計算をした上で乗り換えをするかどうか判断する必要があります。

変動金利の場合は市場の将来など予測することが難しい要素もありますが、借り換え前より返済が増えるかどうかは同じ金利で計算することで判断することが出来ます。

デメリット2】借り換え手数料が発生する

住宅ローンを借り換えする際は手数料が発生する場合があります。

利用している金融機関によって異なりますが、借り換えする際にかかる手数料も考慮して計算するようにしましょう。

デメリット3】繰上返済手数料が発生する

利用している住宅ローンによっては繰上返済手数料が発生する場合もあります。

借り換え手数料と同様に他社に乗り換える事で発生する手数料です。

ネット経由の住宅ローンなどでは繰上返済手数料が発生するものは少ないですが、自分が使っている金融機関はどうか確認した上で実施する必要があります。

住宅ローン残高・残存年数がわずかでも借り換えのメリットはある?

住宅ローン残高・残存年数が目安の基準を切っていたとしても、借り換えをすることでお得にはなります。

ただ、やはり目安を切った後での借り換えの効果は限定的なので、出来れば早く借り換えをすることをおすすめします。

また詳しくは後述しますが、借り換えの効果が少ない場合、借り換え費用によって損失が発生する可能性もあるので注意が必要です。

残高がわずかの時は大きな金利差で借り換える

住宅ローン残高・残存年数がわずかの時は、メリットが少ないこともあって多くの方が借り換えを見送ります。

しかし、借り換えるローンの金利が今よりも大幅にお得になる場合は、目安を切っていても借り換える余地はあります。

ここ10年で住宅ローン金利は大幅に低くなっていることもあり、金利差が2%を超える借り換えも難しくはありません。

残高がわずかでも、借り換えでお得にできないか検討してみるのが大切です。

住宅ローンの借り換えは金利差0.5%程度でもメリットがある?

ご存じの通り、2010年台半ばから日本はマイナス金利政策を実施しており、住宅ローンは超低金利を維持しています。

加えて各金融機関でも金利の値下げ競争がおこっており、更に年1.0%も金利の安い住宅ローンを探すのは困難とも言えます。

例えば、金利差が0.5%の借り換えでもメリットはあるのでしょうか?

0.5%の金利差でも目安をクリアしていれば借り換えメリットは大きい

まず、希望借入額1000万円・返済期間20年の元利均等返済の条件で、金利2.0%から1.5%に借り換えたとします。

この場合、総支払額の差は以下の通りです。

- 【借り換え前】1,215 万円

- 【借り換え後】1,159 万円

- 【差額】56万円

一方、返済期間30年、借入額2000万円で同じ条件を適用すると、以下のようになります。

- 【借り換え前】2,662 万円

- 【借り換え後】2,485 万円

- 【差額】177万円

残高・残存年数が多いだけで数倍の借り換え効果があることが分かりました。

このように、早めのタイミングで借り換えるのであれば、金利差0.5%でも大きなメリットが見込めます。

住宅ローンを借り換えて返済期間・総返済額を圧縮したい方が半数以上

住宅ローンの借り換えは、月々の返済額を減らす目的と、返済期間を短縮する(トータルの返済額を減らす)目的の2つがあることが分かります。

そのうち、住宅ローンを借り換える方の半数以上は返済期間を短縮することを目的としています。

月々の返済額が減ってもトータルコストが高ければ意味がないので、多くの方は総返済額が減るかどうかを借り換えの基準にしているようですね。

月々の返済額が減ることにメリットを感じるケース

一方、月々の返済額を減らしたほうが良いケースは、例えば既に返済の工面が難しい場合などが挙げられます。

少しでもお金に余裕を持ちたい方は、月の負担を減らしたいと思うようです。

また、子どもが小さく、まとまった教育費が今後かかる場合なども、直近の支払いを減らす方向で良いでしょう。

金利が下がるのを待って借り換えをするのがおすすめできない理由

住宅ローン借り換えの効果を考えると、金利が下がったタイミングで借り換えをするのが理想的に感じます。

実際、金利の推移を見ながら借り換え時がいつか見計らっている方は多いです。

ただ、結論から言うと、こうした考え方で借り換え時を伺う方法は上手くいかないケースが多く、あまりおすすめはできません。

なぜおすすめできないのか。具体的な理由を紹介していきます。

金利の推移を予測するのは難しい

住宅ローンの金利は日銀の金融政策や景気の動向、国際情勢など様々な要因によって変化するため、現実的に推移を予測するのは不可能です。

今後の金利は上がるのか、下がるのかですら専門家の間で意見が分かれるため、何年何月が最低金利を更新するかを予測するのは出来ないと考えて間違いありません。

借り換えメリットが減少しかねない

低金利の住宅ローンに借り換える恩恵は、長い返済期間と高い残債があるタイミングであるほどお得になります。

例えば、借り換え4,000万円の残高が400万円のタイミングで金利が1.0%低いローンに借り換えるよりも、残高3,500万円のタイミングで金利が0.75%低いローンに借り換えるほうがメリットはずっと大きいです。

金利が低くなるタイミングを見計らう場合、基本的に借り換えのタイミングは後倒しになるので注意が必要です。

収入・健康状態が悪化しかねない

住宅ローンの借り換えは、今の収入・健康状態が今後も続くと考えておこなう方が多いです。

ただ、金利が下がるのを待っている間に収入が下がったり、病気にかかったりしてしまうと、借り換え審査に落ちる可能性が非常に高くなってしまいます。

住宅ローンの借り換えでかかる費用

住宅ローン借り換えの際は、別途で費用がかかってしまいます。

借り換えでかかる主な費用は以下の通りです。

| 費用 | 内容 |

|---|---|

| 契約書貼付印紙税 |

|

| 事務手数料 | 30.000円(税抜)ほどか、借入額の〇%で計算 |

| 保証料 | 借入額・返済年数で変動(0円の場合もある) |

| 抵当権設定費用 | 借入額の4%+司法書士への報酬 |

金利差が少ない借り換えだと、費用のほうが大きくなってしまう可能性もあります。

少なくとも費用以上の借り換え効果は出すようにしましょう。

住宅ローンを借り換える時の注意点

住宅ローンの借り換えは、常にメリットばかりという訳ではありません。

前提として、借り換えを依頼すると1から審査のやり直しになるので、安易に借り換えを依頼するのはリスクもあります。

事前にデメリットを把握した上で申し込む必要があるので注意しましょう。

注意点1】借り換え費用が発生する

借り換えを依頼すると保証料・手数料・税金などの費用が発生します。

金額はケースによって異なりますが、合計で数十万円に上ります。

フラット35へ借り換えを依頼する場合は、物件検査手数料が追加でかかるので注意が必要です。

借り換えを依頼すれば金利がお得になるのは間違いないですが、これらのコストも鑑みた上でお得かどうか判断する必要があります。

注意点2】審査に落ちるリスクがある

借り換え審査は1から審査のし直しになるので、新規の審査に一度通っているからといって必ずしも通過できる訳ではありません。

新規審査に通過した後に転職やリストラにあった場合、審査に落ちてしまう可能性も十分あります。

注意点3】住宅借入金等特別控除から外れるリスクがある

住宅借入金等特別控除など、住宅ローンの借入に関する特例控除を受ける際の条件は借入期間の長さなどで決まっていることが多いです。

住宅ローンを借り換えると返済期間は基本的に短縮されるので、控除から外れてしまう可能性があるので注意しましょう。

住宅ローン借り換えまでの流れ

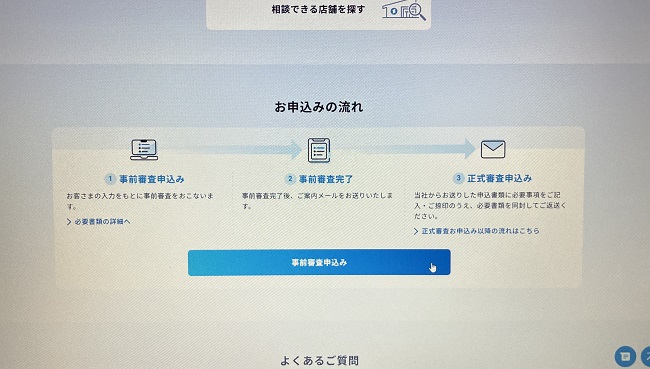

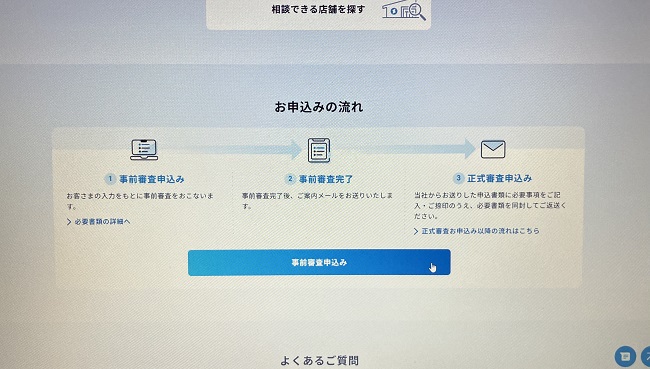

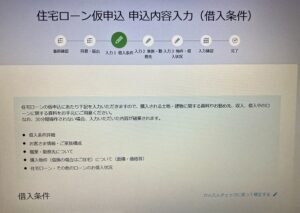

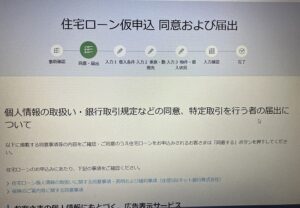

- 【Step1】借り換え先を決める

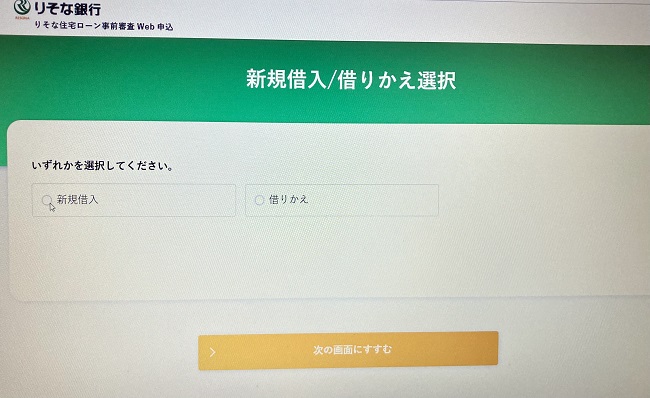

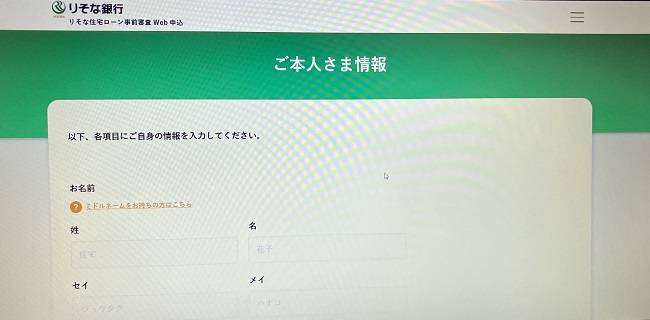

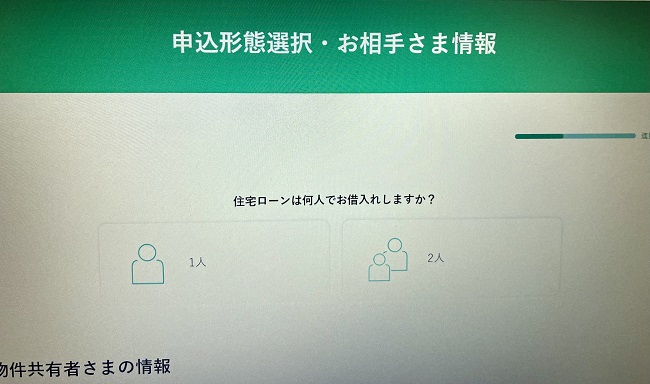

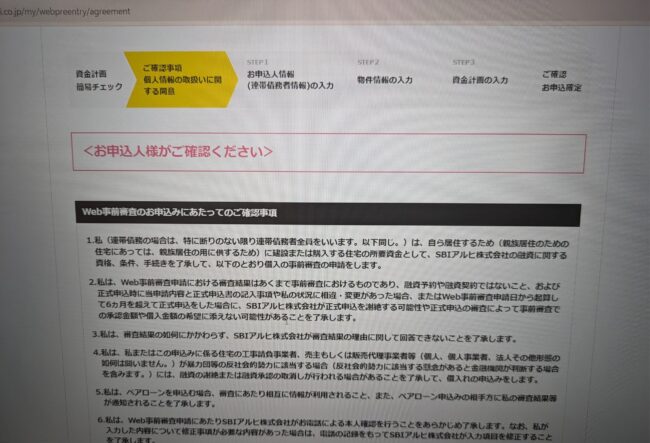

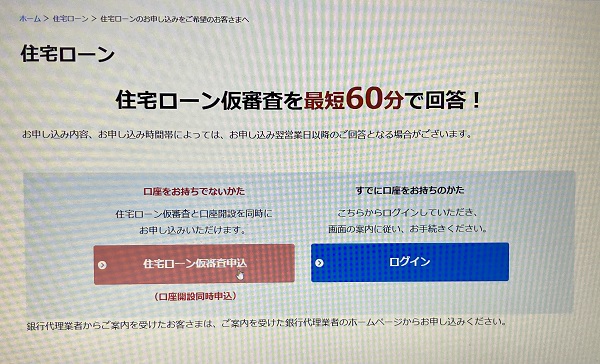

- 【Step2】仮審査の申込み

- 【Step3】本審査申込み

- 【Step4】現在の借入先へ一括繰上げ返済の申し込み<

- 【Step5】新たな金融機関(銀行など)で契約

住宅ローンを借り換えるまでの流れは以下の5ステップです。

住宅ローンを借りる時と同様に仮審査・本審査の2つの審査を通過する必要があります。

また、住宅ローンで購入した家には抵当権が付いているので抵当権を解除するために繰り上げ返済が必要なので注意しましょう。

【Step1】借り換え先を決める

住宅ローンの借り換えをする際に最も大切なのが、借り換え先を決めることです。

どの金融機関を利用して住宅ローンを借り換えるかによって支払い総額がいくら減額されるかが決まります。

借り換え先の金融機関はしっかりと選ぶようにしましょう。

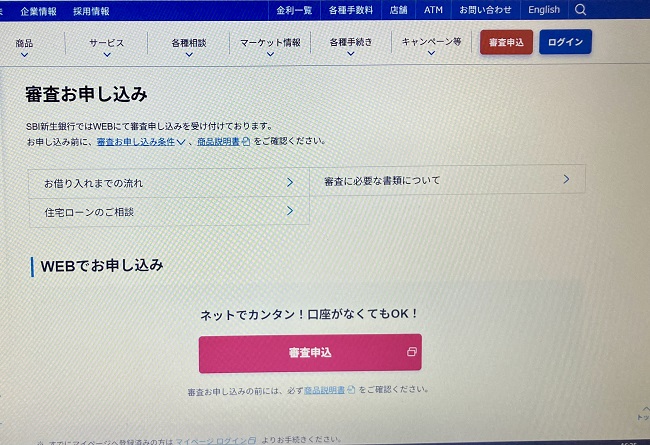

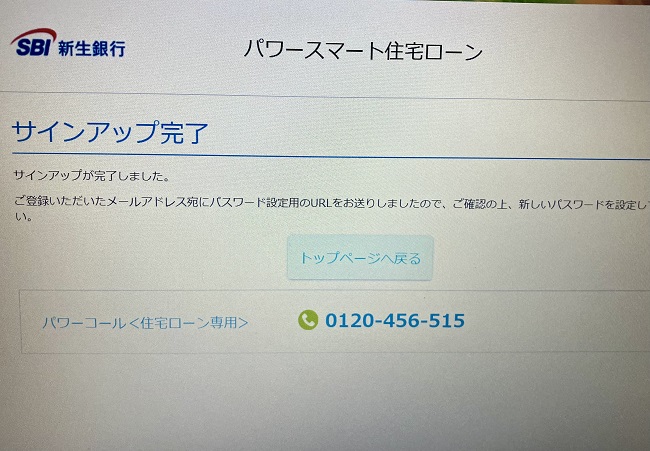

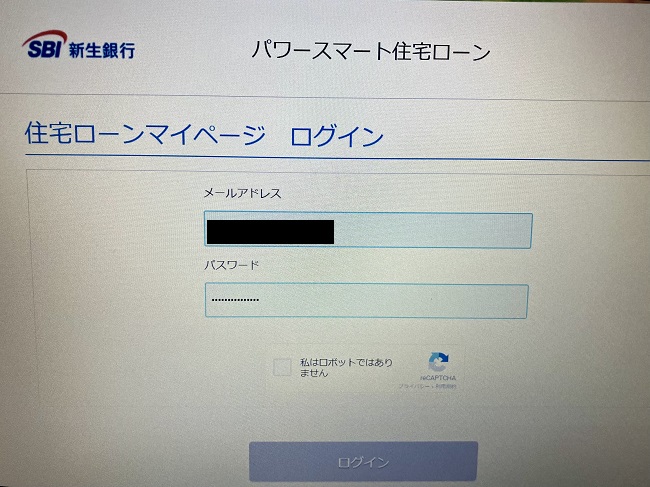

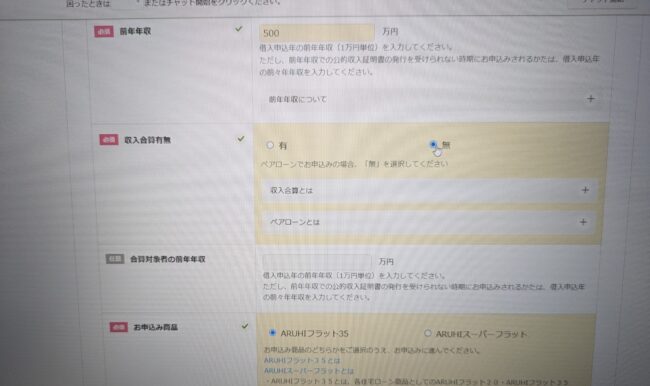

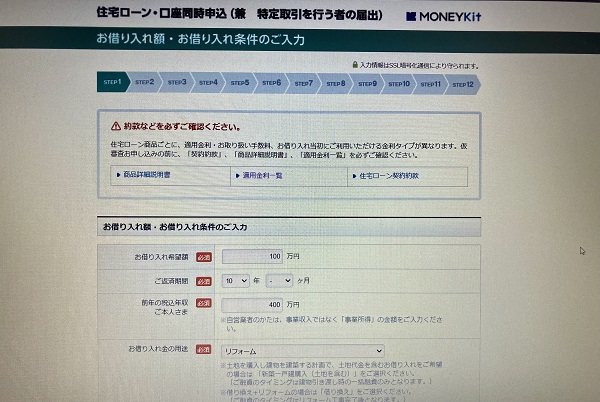

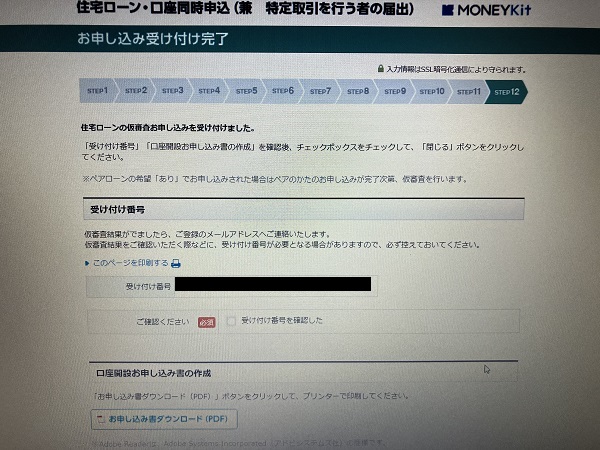

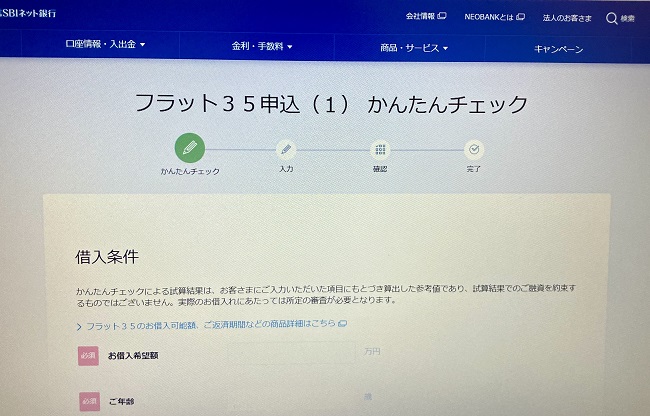

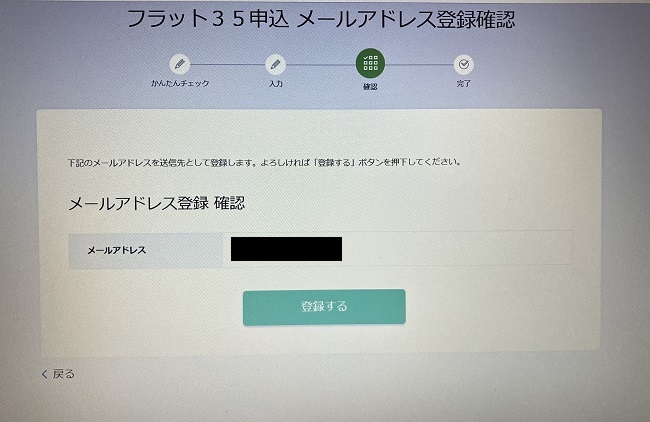

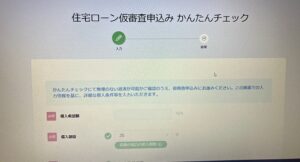

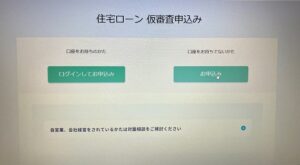

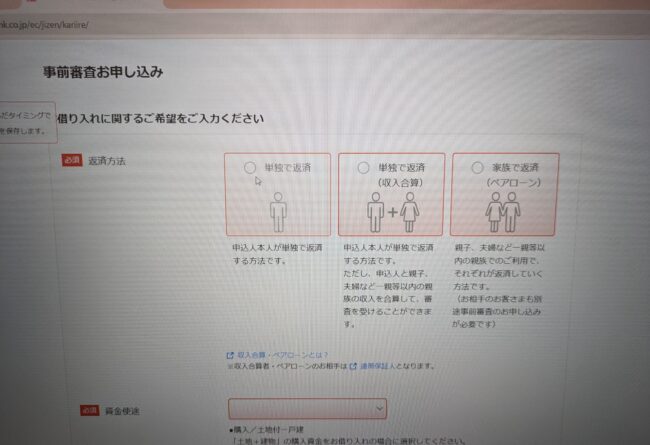

【Step2】仮審査の申込み

住宅ローンの仮審査申込みの際に提出を求められる資料はないので、利用予定の金融機関が必要としている情報を入力していきましょう。

店頭で申込みをすることもできますが、オンラインでの申込であれば時間や場所に制約がないので自分の好きなタイミングで申込みをすることが可能です。

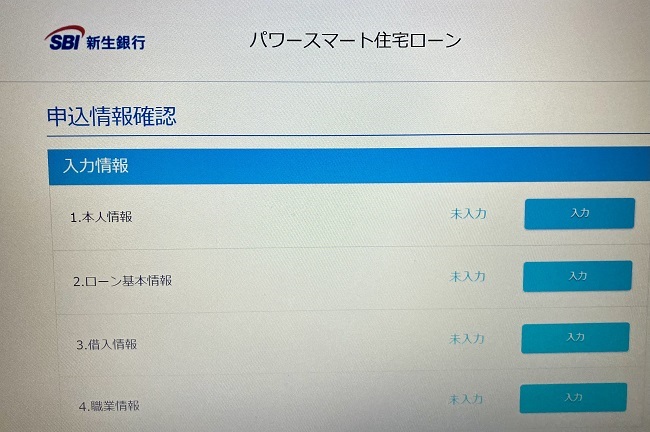

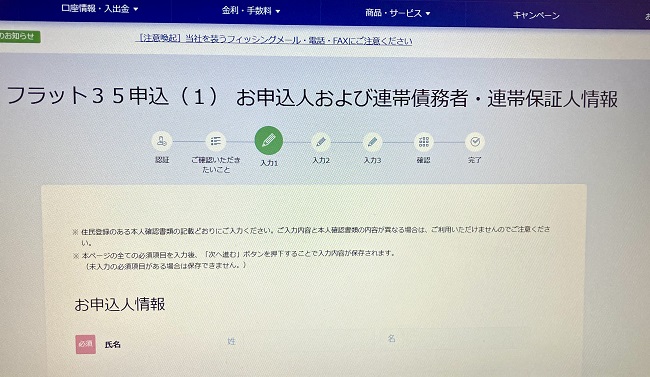

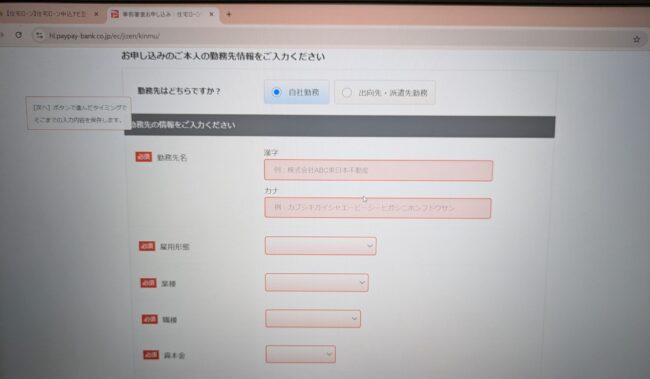

【Step3】本審査申込み

仮審査に通過すると、本審査への申込が可能です。

本審査の申込の際は収入を証明する資料や建物の詳細な情報等を証明する資料の提出が求められます。

事前に必要な書類を準備してから申込みをするようにしましょう。

【Step4】現在の借入先へ一括繰上げ返済の申し込み

住宅ローンを組む際と大きく違うのが、住宅ローンの一括繰り上げ返済がある点です。

住宅ローンを利用して不動産を購入すると不動産に抵当権が付いてしまいます。

抵当権があることによって、何らかのトラブルで住宅ローンを完済することが難しくなった際に購入した不動産を金融機関の物として売却し、そこから発生した金額で住宅ローンを回収することが出来ます。

借り換えをする際は、抵当権を外すために一度住宅ローンを完済しなければなりません。

現在の借入先金融機関に、一括繰上げ返済の申し込みをし、完済日・残高・手数料・利息等を確認し、必要書類をそろえておく必要があります。

【Step5】新たな金融機関(銀行など)で契約

不動産の抵当権を外し、新たな金融機関で契約をすれば住宅ローンの乗り換え完了です。

抵当権抹消書類等の書類提出を求められるので提出後、再度登記の手続きを行うようにしましょう。

住宅ローンを借り換える前に抑えておきたいポイント

住宅ローンを借り換える前に、最低限のポイントを抑えておく必要があります。

ここからは、借り換えを検討している方が得るべき知識を紹介します。

ポイント1】金利の仕組み

最初は変動金利で借りても、後で固定金利に変更すれば安心だと考える方は多いです。

ただ、変動金利と固定金利はそもそも基準になる金利が異なるため、固定金利に変更すれば良い訳ではありません。

変動金利は短期プライムレートを基準に、今の経済状況を元に決定されます。

一方、固定金利は将来の金利予想も加味して決定されます。

経済状態が上昇傾向になったら基本的にそのまま上がり続けるので、変動金利が上がり始めている時には固定金利のほうが既に高くなってしまっています。

ポイント2】戸建て住宅の資産価値(担保評価)

戸建て住宅の資産価値は常に一定ではなく、築年数の経過によって下落していきます。

資産価値の下落を防ぐには定期的な修繕が必要ですが、その際に予想以上の費用がかかってしまいます。

また、周辺環境の変化によって価値が大きく下がる可能性もあります。

資産価値を見誤ると、余裕だと思っていたローン返済に苦しむ可能性があります。

ポイント3】団信の審査基準

住宅ローンの借り換え審査に通過するためには、団信の審査に通過しなければいけないことが多いです。

健康状態が悪化している人は団信や特約の加入ができない確率が高いので、注意が必要です。

団信を利用せずに住宅ローンを借りることもできますが、万が一のリスクが非常に高くなります。

健康状態に改善がみられる方は、審査前に医師の診断を受けておきましょう。

住宅ローンの借り換えにおすすめの住宅ローン

住宅ローンの返済が家計的事情などを理由に難しくなった際や、金利上昇を理由に他行の住宅ローンに乗り換えられる方もいます。

以下は、金利や借入時にかかるコストなどの面から、借り換えに適したおすすめの住宅ローンです。

SBI新生銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 最大3億円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済 |

| 借入期間 | 最大50年※35年超の借り入れの場合は、契約時の利率に年0.1%上乗せされた金利が適用 |

| 保証料 | 無料 |

| 事務手数料 | 借入金額×2.20% |

| 一部繰上返済手数料 | 無料 |

| 運営会社情報 |

|

新規借入時の金利

| 新規借入/変動金利(半年型) |

|---|

|

年0.590%(SBIハイパー預金開設者への優遇適用時)

|

※2026年1月契約金利

※借入金額が物件購入価格および建築請負価格の合計額の90%以内

SBI新生銀行住宅ローン 団体信用生命保険

| 一般団信+安心保障付団信 | ガン団信 (年0.1%金利上乗せ) |

|

|---|---|---|

| 死亡・高度障害 | 残高の100%を支払い | 残高の100%を支払い |

| 公的介護保険制度に定める要介護3以上になった場合 | 残高の100%を支払い | ✖ |

| リビング・ニーズ | ✖ | 残高の100%を支払い |

| 所定の悪性新生物(がん)に罹患したと医師により診断確定された場合 ※上皮内がんおよび皮膚の悪性黒色腫以外の皮膚がんは保障の対象外 |

残高の100%を支払い |

SBI新生銀行住宅ローンは融資となる対象が広く、新居に必要な家具や引っ越し費用も借入額の範囲内となります。

住宅ローンは借り換えの変動金利も固定金利も借りやすい金利で、公式サイトからは借り換えた場合のメリットシミュレーションも可能。

借り入れ方法も豊富で、ペアローンのほかミックスローンやつなぎ融資など、SBI新生銀行住宅ローンはさまざまなプランを提供しています。

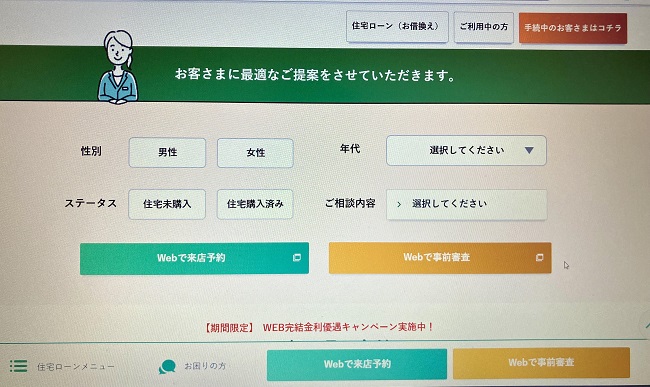

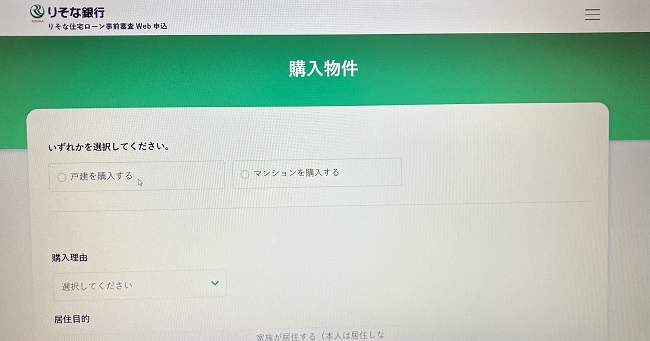

りそな銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 50万円~1億円 |

| 対応地域 | 全国(一部対応していない地域がある) |

| 返済方法 | 元利均等返済・元金均等返済 |

| 借入期間 | 最大35年以内 |

| 保証料 | 一部あり |

| 事務手数料 | 33,000円+借入金額に対して2.20%(税込) |

| 一部繰上返済手数料 | 一部無料 |

| 口座変更手数料 | 無料 |

| 運営会社情報 |

|

新規借入時の金利

| りそな借りかえローン全期間型 変動金利 |

りそな借りかえローン全期間型

固定20年 |

|---|---|

|

年0.640%~

※【融資手数料型】の店頭金利より最大引下時の金利(WEB完結金利優遇キャンペーン適用時)

※融資手数料型をご利用の場合はお借入金額に対して2.2%(消費税等込)の融資手数料が必要 |

年4.425%~

|

※2026年1月実行金利

りそな銀行住宅ローン 団体信用生命保険

| 団信革命(特定状態保障特約付団信) | 3大疾病保障特約 | がん保障特約 | |

|---|---|---|---|

| 死亡・高度障害 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

| 所定のがん 上皮内がん、および皮膚の悪性黒色腫以外の皮膚がん |

残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

| 急性心筋梗塞・脳卒中による所定の状態 | 残高の100%を支払い | 残高の100%を支払い | ✖ |

| 病気・ケガによる身体障害 | 残高の100%を支払い | ✖ | ✖ |

| 所定の要介護状態 | 見舞金は条件によって異なる | ✖ | ✖ |

りそな銀行の住宅ローンは大手銀行の中でも比較的金利が低いことが特徴で、充実した団信が豊富に揃っています。

がん・団信革命・ペアローン団信の利用で年0.030%引下げの金利優遇が受けられ、保証内奥も申し分ありません。

借入れまでWeb完結可能でスタッフに電話相談できる点も、忙しい人が多いなかで評価されているポイントでしょう。

公式サイトでは30秒簡単シミュレーションを提供しており、ローンの試算や比較検討が簡単にできるので試してみましょう。

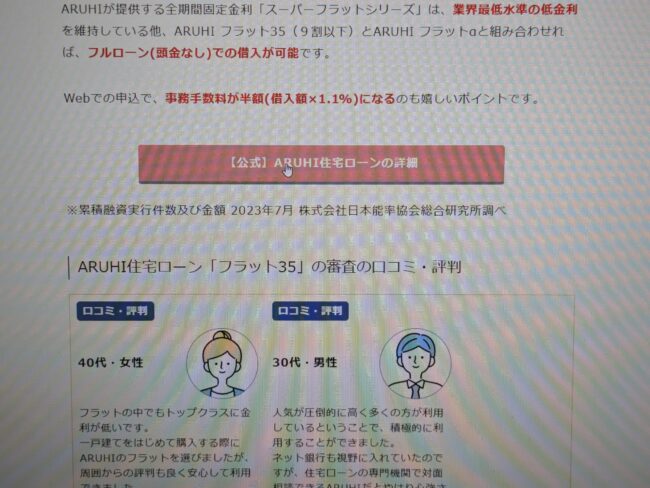

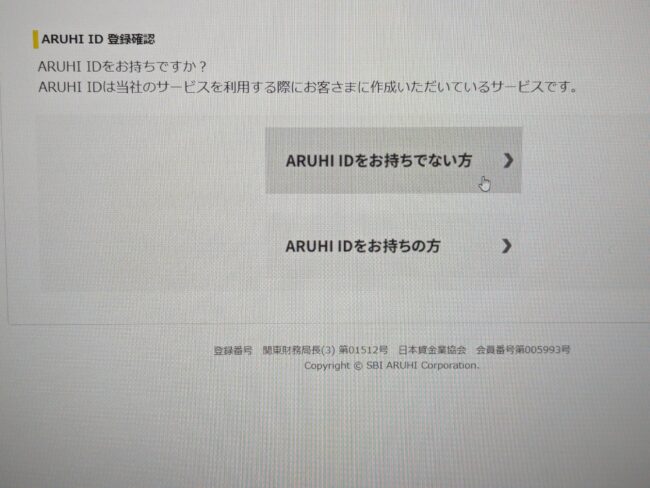

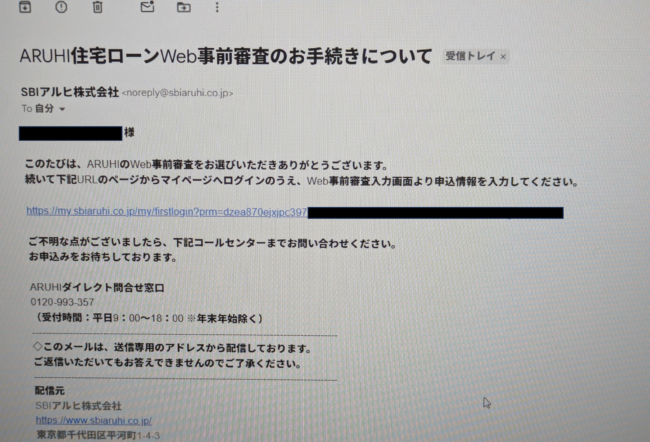

ARUHI住宅ローン

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 返済手数料 | 無料 |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 事務手数料 | 借入額×2.20% |

| 生命保険料 | 別途で必要 |

| 運営会社情報 |

|

借換時の金利※2026年1月時点

| 全期間固定金利 |

|---|

|

当初 年1.880%※スーパーフラット【フラット35】保証型※2026年1月実行金利(団信不加入・借入期間:15年~35年)

|

ARUHI 団体信用生命保険

| 一般団信/ワイド団信 | がん団信(がん50%保障プラン) | がん団信+(がん100%保障プラン) | 生活習慣病団信(入院プラスα) | |

|---|---|---|---|---|

| 死亡・高度障害 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

| 余命6ヵ月以内 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

| がん診断確定 | ✖ | 残高の50%相当を支払い | 残高の100%を支払い | 残高の100%を支払い |

| 上皮内がん・皮膚がん診断確定 | ✖ | ✖ | 給付金100万円 | 給付金100万円 |

| 生活習慣病による入院180日以上(継続) | ✖ | ✖ | 給付金50万円 | 給付金50万円 |

| 病気・けがによる入院 5日以上(継続) |

✖ | ✖ | ✖ | 給付金10万円 |

| 病気・けがによる入院31日以上(継続) | ✖ | ✖ | ✖ | 月々の返済額保障 |

ARUHI住宅ローンは、業界トップクラスの低金利を誇る独自プラン「ARUHIスーパーフラット」をはじめとして、日本全国の住宅購入希望者に対して多様な融資オプションを提供している全国対応の住宅ローン専門の金融機関※です。

このサービスは特に、最低金利が0.68%からという非常に低い設定で始まり、自己資金が借入額の50%以上をカバーする場合にその低金利が適用される点で顧客から高い評価を受けています。

また、1万円から最大1億円までの幅広い借入範囲と、元利均等返済および元金均等返済の中から選べる返済方法により、顧客は自分の財政状況に最適な返済計画が立てられます。

※累積融資実行件数及び金額 2023年7月 株式会社日本能率協会総合研究所調べ

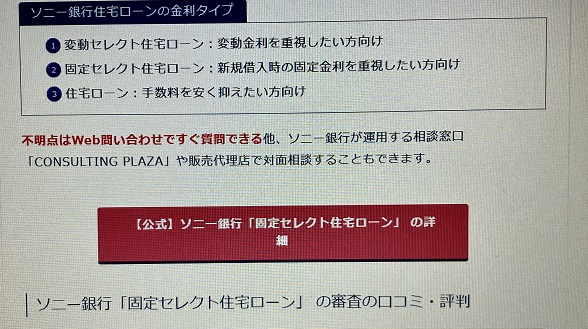

ソニー銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円以上2億円以下(10万円以下) |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済 |

| 借入期間 | 2〜35年 |

| 保証料 | 無料 |

| 事務手数料 | 変動金利:借入金額×2.2 % 固定金利:44,000円 |

| 一継上返済手数料 | 無料 |

| 運営会社情報 |

|

新規借入時の金利

| 変動セレクト住宅ローン 変動金利【環境配慮型】 |

固定セレクト住宅ローン 固定金利10年 |

|---|---|

|

年0.897%

手数料[消費税込み]

借入金額 × 2.2% |

年2.576%

手数料[消費税込み]

借入金額 × 2.2% |

※2026年1月実行金利

※物件の購入価格を超えた借入の場合は、金利が年0.05%上乗せ

単独名義、収入合算で契約する場合

| 50がん団信 | 100がん団信 | 3大疾病団信 | 生活習慣病団信 | 一般団信 /ワイド団信 |

|

|---|---|---|---|---|---|

| 上乗せ金利 | なし | 年0.1%上乗せ | 年0.2%上乗せ | 年0.2%上乗せ |

|

| 対象年齢 |

|

加入時の年齢が満65歳未満 | |||

| 死亡・高度障害・リビングニーズ保障 | 〇(50%) | 〇 | 〇 | 〇 | ✖ |

| 脳卒中保障・急性心筋梗塞 | ✖ | ✖ | 〇 | ✖ | ✖ |

| 生活習慣病長期入院時保障 | ✖ | ✖ | ✖ | 〇 | ✖ |

|

✖ | 〇 | 〇 | 〇 | ✖ |

|

✖ | ✖ | ✖ | 〇 | ✖ |

ソニー銀行の住宅ローンサービスは、顧客のさまざまなライフステージや財務状況に合わせた柔軟な金利オプションを提供しており、500万円から最大2億円までの幅広い融資範囲と2年から35年の長期にわたる借入期間で、個々のニーズに応じた返済プランを実現しています。

顧客が計画的に返済スケジュールを立てられるよう、元利均等返済方法を採用しています。

さらに、金利上昇のリスクを避けるための固定期間オプションや、新居購入時の頭金支払いによる割引オプションなど、顧客がローンの総コストを削減できる様々な特典を提供しています。

これにより、市場の変動に左右されずに安定した返済計画を立てられます。

※ソニー銀行の口座を新規開設する場合

住信SBIネット銀行フラット35

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円〜8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元金均等返済 |

| 借入期間 | 最大35年以内 |

| 保証料 | 0円 |

| 事務手数料 | 借り入れ金額×2.20%(税込) |

| 運営会社情報 |

|

住信SBIネット銀行住宅ローン「フラット35」 団体信用生命保険

| 【フラット35】買取型 新機構団信 |

【フラット35】買取型 デュエット (ペア連生団信) |

【フラット35】買取型 新3大疾病付 機構団信 |

【フラット35】保証型、フラットパッケージローン 団体信用生命保険 |

|

|---|---|---|---|---|

| 死亡・高度障害 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

|

| 3大疾病(がん(悪性新生物)、急性心筋梗塞、脳卒中) | ✖ | ✖ | 残高の100%を支払い | |

| 公的介護保険制度に定める要介護2から要介護5の状態なった場合 | ✖ | ✖ | 残高の100%を支払い |

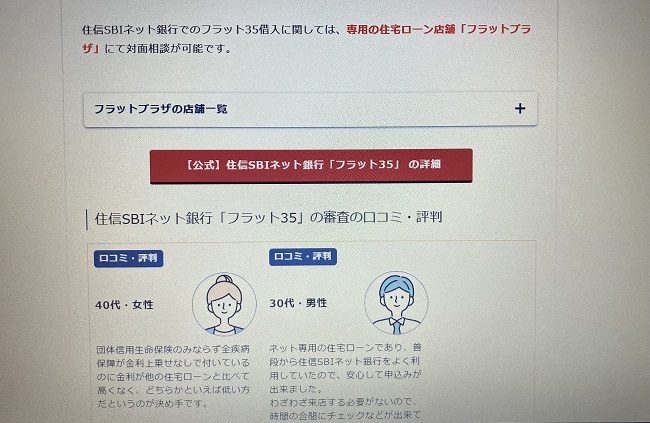

住信SBIネット銀行フラット35は、市場内で際立つ低金利を提供し、住宅ローンを検討する多くの人々に選ばれています。

この銀行の住宅ローンは、特に自己資金が少ない借入者に向けて、市場で最も低い金利での資金提供を実現しています。

その低金利により、借入者は長期間にわたって返済の経済的負担を大幅に軽減できます。

40歳未満の借入者向けの「3大疾病50%保障」や、女性契約者専用の「ガン診断給付金特約」などの無料の保障サービスは、利用者のライフステージや性別に応じた追加の保護を提供し、より広範な顧客のニーズに応えます。

「保証型」と「買取型」という二つのオプションを提供することで、個々の経済状況やニーズに合わせた柔軟なプラン選択が可能となります。

住信SBIネット銀行「ネット専用住宅ローン」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円〜8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 事務手数料 | 元金×1.08% |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

| 運営会社情報 |

|

借換時の金利※2026年1月時点

| 新規変動金利 通年引き下げプラン |

固定10年

通期引下げプラン |

|---|---|

|

年0.698%~

借入総額が、物件価格の80%超~100%以下でお借入れの場合は表示金利に年0.032%、物件価格の100%超でお借入れの場合は表示金利に年0.036%上乗せ

|

年2.599%

|

※2026年1月実行金利

住信SBIネット銀行住宅ローン 団体信用生命保険

| 基本プラン | 3大疾病50 | 3大疾病100 | ワイド団信 | |

|---|---|---|---|---|

| 死亡・高度障害 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

| リビングニーズ特約 | 残高の100%を支払い | ローン残高の50%の返済に保険金が充当 | 残高の100%を支払い | 残高の100%を支払い |

| 3大疾病保障特約 | 先進医療特約負担額(1000万円まで) | 残高の100%を支払い | 残高の100%を支払い | ✖ |

| 全疾病保障 就業不能保険金 |

ローン返済相当額が最長12ヵ月分支払われる | ローン返済相当額が最長12ヵ月分支払われる | ローン返済相当額が最長12ヵ月分支払われる | ✖ |

| 全疾病保障 債務繰上返済支援保険金 |

残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い | ✖ |

| 重度ガン保険金前払特約 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い | ✖ |

| 先進医療特約 | 先進医療にかかる技術料と同額(通算1,000万円まで)が支払われる | 先進医療にかかる技術料と同額(通算1,000万円まで)が支払われる | 先進医療にかかる技術料と同額(通算1,000万円まで)が支払われる | ✖ |

住信SBIネット銀行が提供している住宅ローンは、ネット銀行界隈の中でも低水準の金利で住宅ローンの借り換えを行っています。

例えば、通期引下げプランで変動金利に借り換えた場合、借入時の金利値よりも低い金利値でローンの借り換えが行えます。

さらに、40歳未満の方でスゴ団信の基本団信に加入すれば上乗せ金利なしで全疾病保障が付いてきます。

借換審査も3週間前後で仮審査及び・本審査が完了するので、手早くローンの借り換えを済ませたい方におすすめです。

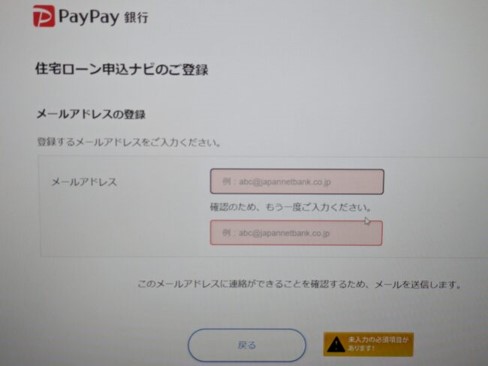

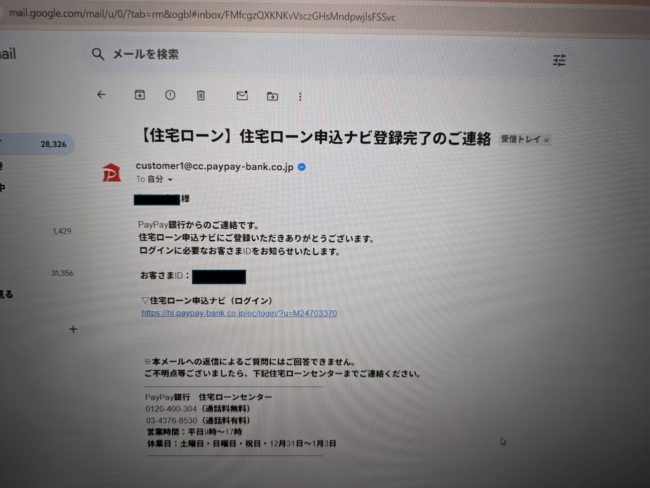

PayPay銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円~2億円(10万円単位で借入可能) |

| 対応地域 | 全国 |

| 返済方法 | 毎月返済/半年毎増額(ボーナス)返済 |

| 借入期間 | 1年以上35年以内(1か月単位) |

| 保証料 | 不要 |

| 事務手数料 | 借入金額×年2.20%(消費税含む) |

| 遅延損害金 | 年14.0% |

| 火災保険 | 付保が必要 |

| 連帯保証人 |

|

| 団体信用生命保険 | 加入が必須 |

| 運営会社情報 |

|

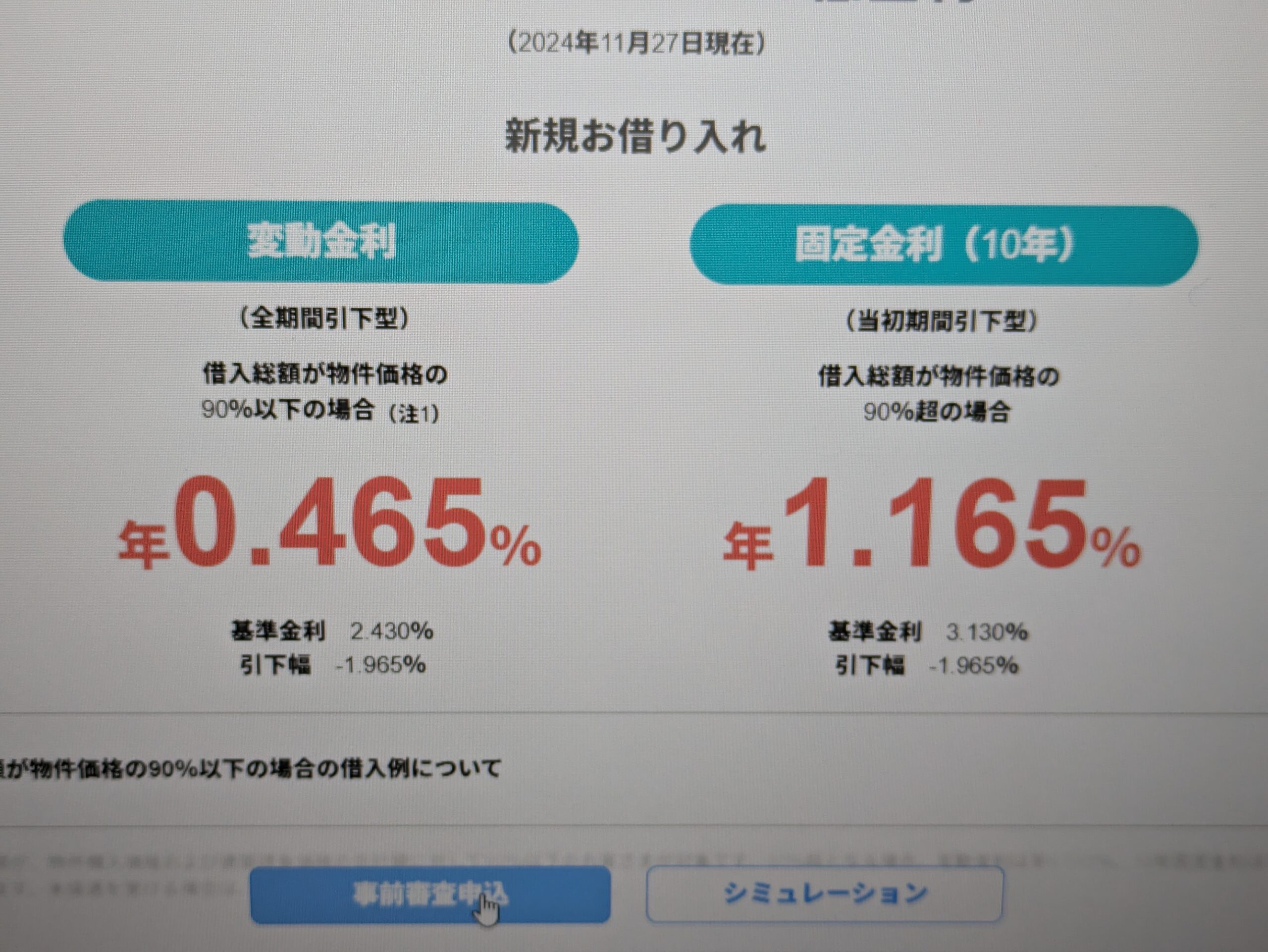

借換時の金利※2026年1月時点

| 変動金利 (全期間引下型) |

固定金利(10年) (当初期間引下型) 自己資金10%以上の場合※ |

|---|---|

|

年0.500%

「スマホ/ネット/でんき優遇割」適用

|

年2.080%

基準金利4.030%

引下幅-1.950%

|

※借入総額が、物件購入価格および建築請負価格の合計額の90%以内になる方が対象

※優遇を受ける場合は、諸費用、事務手数料も自己負担となります。

単独名義、収入合算で契約する場合

| がん50%保障団信 | がん100%保障団信 | ※ | |

|---|---|---|---|

| 上乗せ金利 | なし | 年0.1%上乗せ | なし |

| 対象年齢 | 満51歳未満 | 満51歳未満 | 満65歳未満 |

| 基本の保障内容 | |||

| 死亡・高度障害保障 | 〇 | 〇 | 〇 |

| リビングニーズ保障 | 〇 | 〇 | 〇 |

| 重度がん保障特約 | 〇 | ✖ | 〇 |

| ガン保障の内容 | |||

| がん診断保障 | 〇 | 〇 | ✖ |

| がん先進医療特約 | 〇 | 〇 | ✖ |

| がん診断時一時金保障 | ✖ | 〇 | ✖ |

| その他の内容 | |||

| 全疾病保障(入院限定) | 〇 | 〇 | ✖ |

| 失業保障 | 〇 | 〇 | ✖ |

| 自然災害保障 | 〇 | 〇 | ✖ |

PayPay銀行が提供している住宅ローンの強みは、変動金利と10年固定金利に設けられて金利値が業界最低水準であることです。

変動金利で他行からPayPay銀行の住宅ローンに乗り換えれば、借入時の金利値よりもさらに低い水準で住宅ローンが組めます。

さらに、がん50%保障団信とがん先進付一般団信プラスが、上乗せ金利なしで利用できます。

借り換え時に行う審査も約3週間前後で完了するので、早々にローンの借り換えを行いたい方におすすめです。

住宅ローンの借り換えを行う前に解決しておきたい質問

ここでは、住宅ローンを借り換える前に解決しておきたいことや、知っておきたいことを質問形式で解説していきます。

住宅ローンの借り換えを検討するタイミングとは?

- 金利更新で金利値が上昇したとき

- 年齢や異動で月収入が減額したとき

- 転職を行うとき

中でも、転職を理由にローンの借り換えを行う場合は注意が要ります。

そもそも借り換えを行うとき、申込者の信用情報や返済状況、月収益・勤続年数など、借入のとき同様の審査が行われます。

もし、転職後に借り換えを申請した場合、勤続年数がリセットされるため、収入が下がるよりも審査通過が厳しくなります。

よって、転職を理由に借り換えを行うときは、転職前に申し込みを行っておくのが最適です。

住宅ローンの借り換え審査は借入よりも厳しい?

その審査基準では、借入時の審査結果を加味せず、改めて審査を行うため、信用情報は返済状況、融資額次第では、審査不合格になる可能性もあります。

借り換え審査で落ちても再度申し込みは可能?

再審査を申し込む前に、落ちた理由と原因を改善しておきましょう。

なお、審査に落ちた理由は、金融機関から聞くことはできませんので、返済状況や信用情報など、審査基準になるあらゆる項目に目を通して分析・改善を試みましょう。

借り換えでも頭金は用意した方がいい?

ただし、借り換えには、融資事務手数料などの諸経費が必要になります。

借り換えでも団信の再加入が必要になる?

しかし、人によっては、健康状態が悪く、団信が通らず、借り換えがままならないという方もいらっしゃいます。

そのような方は、団信加入が要らないフラット35などの住宅ローンを選択肢に入れてみましょう。

住宅ローンの借り換えは事前シミュレーションが必須

住宅ローンの借り換えの結果は金融機関が提供しているシミュレーションを使えば、無料で試算することが可能です。

自力で利息などの計算をすると失敗の可能性が高くなるので、精度の高いシミュレーションを積極的に利用しましょう。

また、借り換えは一度しか出来ないという訳ではありませんし、コストが上回らなければ確実に返済額はお得になります。

自分の中で今だと思ったら、チャレンジしてみるのも一つの手です。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)