| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 50万円~1億円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済・元金均等返済 |

| 借入期間 | 最大35年以内 |

| 保証料 | 無料 |

| 事務手数料 | 33,000円(税込み) |

| 一部繰上返済手数料 | 無料 |

| 口座変更手数料 | 無料 |

| 運営会社情報 |

|

みずほ銀行住宅ローンは信頼性の高いメガバンクとして、多くの人々に利用されています。

しかし、住宅ローンを選ぶ際には金利や手数料・保証料など、さまざまな要素を比較することが重要です。

特に、みずほ銀行住宅ローンには低金利のネット専用プランやAI事前診断、ライフステージ応援プランなど便利で柔軟なサービスが揃っています。

この記事では、みずほ銀行住宅ローンの特徴や金利、手数料、審査基準などを解説し、メリットとデメリットを紹介します。

また、実際に利用した方の評判や口コミも取り上げているので、これから住宅ローンを選ぶ際の参考にしてください。

・2025年9月30日までに新たにお借入れいただいた場合、2025年12月返済まで年0.525%~、2026年1月返済からの金利は2025年10月1日に決定します。

・2026年1月時点でみずほ銀行より発表済みの変動金利見直しを踏まえた金利を反映しておりますが、今後追加で見直しが生じた場合は変更する可能性があります。

・金利引き下げ幅は、お申込内容や審査結果等によって決定いたしますので、ご留意ください。

みずほ銀行住宅ローンの特徴

みずほ銀行住宅ローンの特徴は、主に以下のとおりです。

- メガバンクならではの高い信頼性

- 審査通過の可能性をAIで簡単診断

- ネット専用住宅ローンが低金利

- 8大疾病団信の途中解約が可能

- ペアローン対応

- 返済額の見直しができる「ライフステージ応援プラン」

- 初期費用を抑えられる「借入時負担ゼロ型プラン」

メガバンクならではの高い信頼性

みずほ銀行は日本の三大メガバンクの一つであり経営基盤が安定しているため、長期間にわたる住宅ローンの契約でも倒産リスクが低く、安心して利用できます。

また、全国に支店があり、対面での相談もしやすい点がメリットです。

審査通過の可能性をAIで簡単診断

※出典:みずほ銀行「住宅ローン AI事前診断」

住宅ローンの審査基準は金融機関ごとに異なり、事前に通過の可能性を把握できるかどうかは重要なポイントです。

みずほ銀行のAI事前診断は、少ない入力項目で審査通過の可能性を簡単にチェックできます。

通常、住宅ローンの申し込みには多くの書類準備が必要で初めての方にとっては手続きが複雑に感じられることもあります。

しかし、みずほ銀行のAI事前診断を利用すれば自分の収入や資金計画がローン条件に適しているかを事前に把握できるため、スムーズに進めることが可能です。

物件がまだ決まっていない方やみずほ銀行の口座を持っていない方でも利用できるため、これから住宅ローンを検討する方は、まずAI事前診断を試してみるとよいでしょう。

ネット専用住宅ローンが低金利

みずほ銀行のネット専用住宅ローンは店舗型のローンと比べて金利が低く、コストを抑えたい方にとって魅力的な選択肢となります。

対面相談なしでも手続きを進められる方や、店舗に足を運ぶ時間がない方におすすめです。

8大疾病団信の途中解約が可能

」-e1769499215453.png)

※出典:みずほ銀行「がん・7大疾病補償(ローン返済支援保険)」

みずほ銀行では万が一の病気やケガに備えるために無料で加入できる一般団体信用生命保険(一般団信)に加え、がん団信やワイド団信、7大疾病補償などのプランを提供しており、8大疾病団信は金利の上乗せがありません。

通常、他の金融機関では保険料が金利に組み込まれているため、途中解約は難しくなります。

しかし、みずほ銀行の場合は7大疾病補償の保険料はローン返済とは別に口座から引き落とされる仕組みのため、途中解約が可能です。

ローン残高の減少や家計の見直しのタイミングで、保険の必要性を再検討し、適切な選択ができる点が大きなメリットです。

ペアローン対応

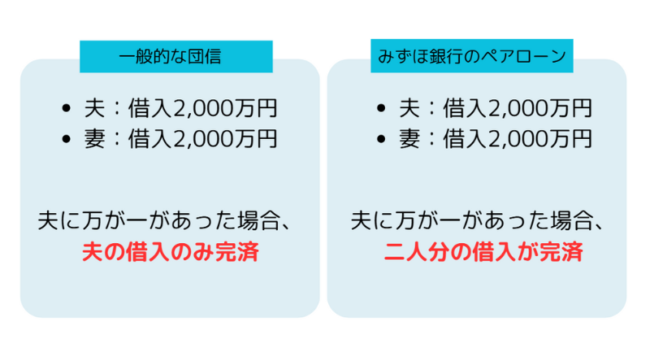

みずほ銀行ではペアローン利用者のどちらかに万が一のことがあった場合、住宅ローン残高が0円になる団体信用生命保険が提供されています。

ペアローンとは夫婦や親子が同じ物件を購入する際に、それぞれがローン契約を結ぶ住宅ローンの一形態です。

ペアとなる相手が連帯保証人となり、双方が住宅ローンを組む仕組みになっているため、各契約者が住宅ローン控除を利用できる節税のメリットがあります。

しかし、ペアローンは夫婦や親子の二人で返済を進めるため、家計の変化(出産・育児による休職や時短勤務など)が生じた場合、返済が難しくなるリスクがあります。

ペアローンを検討する際は、メリットだけでなくデメリットも考慮したうえで慎重に判断しましょう。

返済額の見直しができる「ライフステージ応援プラン」

※出典:みずほ銀行「ライフステージ応援プラン」

住宅ローンは長期間にわたる契約のため、契約時には想定していなかったライフイベントが発生することもありますが、みずほ銀行の「ライフステージ応援プラン」では家計の状況に応じて返済額を見直すことが可能です。

利用時には1回あたり5,500円(税込)の手数料が発生しますが、「子育て応援サービス」を利用することで手数料を無料にできます。

また、以下のようなライフイベント時に返済額の見直しが可能です。

- 配偶者の産休・育休や時短勤務による収入減少

- 子どもの教育費負担の増加

- 転職やキャリアチェンジ

- 自宅のリフォーム

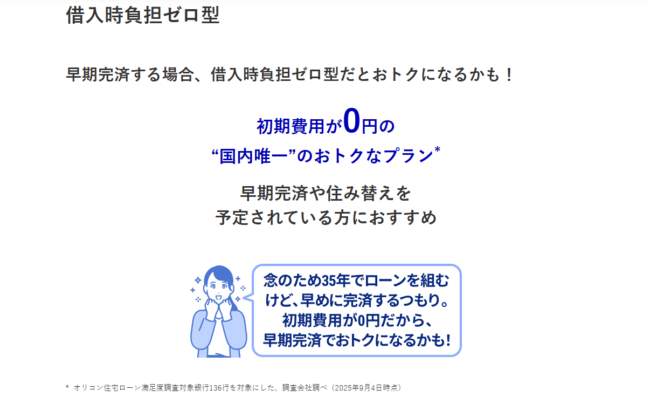

初期費用を抑えられる「借入時負担ゼロ型プラン」

※出典:みずほ銀行「借入時負担ゼロ型」

みずほ銀行住宅ローンには、借入時の初期費用を抑えられる「借入時負担ゼロ型プラン」があります。

このプランは住宅ローン契約時に発生する保証会社の事務手数料やローン取扱手数料が一切かからない仕組みとなっており、国内では初めての試みです。

ただし、通常の住宅ローンよりも金利が0.2%高く設定されているため、初期費用がゼロで抑えられる一方、長期間の返済では利息負担が増える点には注意しましょう。

みずほ銀行住宅ローンの金利【2026年1月】

」-e1767584097666.png) ※出典:みずほ銀行「住宅ローンの金利一覧(2026年1月1日現在)」

※出典:みずほ銀行「住宅ローンの金利一覧(2026年1月1日現在)」| 変動金利 | 全期間固定金利 | 固定金利選択 |

|---|---|---|

| 年0.775%~ | 年2.91%~(借入期間31~35年) | 年2.30%(借入期間10年) |

・2025年9月30日までに新たにお借入れいただいた場合、2025年12月返済まで年0.525%~、2026年1月返済からの金利は2025年10月1日に決定します。

・2026年1月時点でみずほ銀行より発表済みの変動金利見直しを踏まえた金利を反映しておりますが、今後追加で見直しが生じた場合は変更する可能性があります。

・金利引き下げ幅は、お申込内容や審査結果等によって決定いたしますので、ご留意ください。

みずほ銀行住宅ローンは、店舗手続きとネット手続きで金利が異なります。

ここでは、以下の3種類の金利に分けて2026年1月時点の利率について紹介します。

- 変動金利

- 全期間固定金利

- 固定金利選択型

変動金利

変動金利は、ローン返済中に定期的に金利が見直されるタイプです。

手続き方法によって金利が異なり、店舗手続きとネット手続きでは金利が別々に設定されています。

ネット手続きの場合は優遇幅が最大となり、金利は年0.375%~(2025年3月1日現在)まで下がるため、ネット銀行と比較しても非常に低い金利となり、毎月の返済額を抑えられる点が魅力です。

※参考:みずほ銀行「住宅ローンの金利一覧」

全期間固定金利

全期間固定金利は借入時の金利が返済終了まで変動しないタイプです。

返済期間が11年~35年の範囲で利用可能であり、店舗手続きでは基準金利からの引き下げ幅が事前に決まっているため、審査前に適用金利を確認できます。

一方、ネット手続きでは審査後に適用金利が分かります。

固定金利選択

固定金利は契約時に設定した期間中は固定金利が適用され、その後の期間終了後に金利タイプを選べるプランです。

期間終了後に再度固定金利を選ばない場合、自動的に変動金利に移行します。

みずほ銀行住宅ローンの手数料・保証料

みずほ銀行では保証会社に支払う保証料が他の銀行と比べてやや高めに設定されています。

保証料の支払い方法は、主に以下の3つです。

- 保証料を一部前払いする方式:借入時に融資額の2.06%を前払いする方式

- 保証料を前払いしない方式(金利上乗せ型):保証料を前払いせず、金利に年0.2%を上乗せする方式

- 保証料を前払いしない方式(ローン取扱手数料型):借入時に融資額の2.2%に加えて33,000円を支払う方式で保証料が高め

ネット専用商品の「ローン取扱手数料型」は低金利が魅力ですが借入時に融資額×2.2%+3.3万円の手数料が必要で、審査も厳しくなっています。

その他にも複数の支払い方法がありますが、いずれも「ローン取扱手数料型」と比べると金利が高めです。

みずほ銀行の審査基準

みずほ銀行の審査基準を、以下の表にまとめています。

| 融資可能エリア | 全国 |

|---|---|

| 契約方法 | 直接、WEB |

| 申込方法 | 最短1分のAI事前診断 |

| 仮審査申込から融資までの日数 | ネットで30日以上、その他で45日以上 |

| 借入時年齢 | 満18歳以上71歳未満 |

| 完済時年齢 | 満81歳未満 |

| 借入額 | 50万円以上3億円以内(1万円単位) |

| 借入期間 | 1年以上35年以内(1年単位) |

みずほ銀行住宅ローンの評判・口コミ

みずほ銀行住宅ローンの評判・口コミをまとめています。

- 分割融資を利用できる

- 担当者の対応がよい

- 審査と手続きのスピードが早い

実際の口コミを参考に解説します。

口コミ・評判1】分割融資を利用できる

注文住宅を建てる際、一括の支払ではなく複数回支払が発生するためつなぎ融資が必要ですが、他行の住宅ローンでは自宅の引き渡し前から追加の利息が発生する上に、ネット系の銀行ではそもそもつなぎ融資対応しているところが少ないと感じていました。そんな中、御行の分割融資には大変助けられました。

※引用:みずほ銀行「住宅ローンをご利用いただいたお客さまの声」より

他行では分割融資の対応が難しい場合もある中、みずほ銀行は注文住宅を建てる際に非常に助かるサービスです。

特に追加の利息が発生しないことや、つなぎ融資の対応がしっかりしている点が高く評価されています。

口コミ・評判2】担当者の対応がよい

担当者の方には本当にお世話になりました。ありがとうございました。住宅ローンの相談にくるお客さんは、ほとんど初めての方ばかりだと思いますので、これからも丁寧な接客を期待してます。本当にありがとうございました!

※引用:みずほ銀行「住宅ローンをご利用いただいたお客さまの声」より

担当者の対応が丁寧で親切であることが口コミでもよく見受けられました。

住宅ローンは初めての方が多いため不安も大きいものですが、信頼できる担当者とのやり取りが、安心感を生み出しています。

みずほ銀行の対応力の高さが、顧客の満足度に繋がっているのでしょう。

口コミ・評判3】審査と手続きのスピードが早い

みずほ銀行さんは、書類を出してからの審査と手続のスピードが早く助かりました。某他行さんが、「どんなに早くとも1.5ヵ月かかる」と仰ったのとは、大違いです。おかげでみずほ銀行さんがメインバンクになりつつあります。

※引用:みずほ銀行「住宅ローンをご利用いただいたお客さまの声」より

審査と手続きにおいてスピーディーな対応がなされている点は、忙しい顧客にとって非常にありがたい要素です。

みずほ銀行住宅ローンのメリット

みずほ銀行住宅ローンのメリットは、以下のとおりです。

- AI事前診断で審査に通る目安をチェックできる

- 保険プランが充実している

- 返済中に金利タイプを変更できる

- 低金利のネット専用プランが選べる

- 8大疾病団信の保険料が安く、途中解約もできる

- ライフイベントに応じた返済計画の見直しができる

メリット1】AI事前診断で審査に通る目安をチェックできる

みずほ銀行住宅ローンではAI事前診断サービスを提供しており、審査に通る可能性を簡単に確認できます。

AI事前診断は利用者が入力した情報を元に希望する借入金額が審査に通るかどうかを最短1分で診断でき、購入物件が決まっていなくても、みずほ銀行の口座を持っていなくても利用可能です。

また、少ない入力項目で高い診断精度を誇り、診断結果が60%以上の場合、申込条件に合致する可能性が高くなります。

診断後は結果に基づいてそのまま住宅ローンの申し込みもでき、借入の可能性を事前に確認したり、計画を見直したりできるので便利です。

メリット2】保険プランが充実している

みずほ銀行住宅ローンは豊富な保険プランが揃っており、利用者が自分に合ったプランを選べるのが大きな魅力です。

例えば、がん団信では所定のがんと診断された場合に全額完済となるため、安心してローンを利用できます。

さらに、脳卒中や糖尿病に対応したプランや、その他の疾病やけがに備えるプランも提供されています。

メリット3】返済中に金利タイプを変更できる

みずほ銀行住宅ローンでは変動金利型から固定金利選択型へ、またはその逆へ切り替えることが可能です。

さらに、固定金利選択型の適用期間が終了すると自動的に変動金利へ移行します。

ただし、全期間固定金利型を選択している場合は途中で金利タイプを変更することはできません。

変更手数料がかからないので市場の金利動向や家計の状況に応じて、柔軟に対応できるのが大きなメリットです。

メリット4】低金利のネット専用プランが選べる

ネット専用の住宅ローンでは店舗手続きよりも低金利が適用されるため、総返済額を抑えられます。

特に変動金利型のネット申し込みでは優遇金利が適用されるケースがあり、ネット銀行並みの低金利で借り入れが可能です。

手続きがオンラインで完結するため、来店の手間を省ける点も魅力です。

メリット5】8大疾病団信の保険料が安く、途中解約もできる

みずほ銀行の「8大疾病保障」はガン・急性心筋梗塞・脳卒中に加え、高血圧症・糖尿病などの生活習慣病も補償対象とする団体信用生命保険(団信)です。

一般的な「上乗せ団信」は金利に上乗せされるため途中解約ができませんが、みずほ銀行の8大疾病保障は保険料をローン返済とは別に毎月支払う仕組みのため、加入後でも解約が可能になっています。

ローン残高が減少したり、家計を見直すタイミングで保険の必要性を再評価したりして、自分に合った選択ができるのが大きな利点です。

メリット6】ライフイベントに応じた返済計画の見直しができる

みずほ銀行住宅ローンでは、産休・育休、転職などのライフイベントに応じて返済計画を見直すことが可能です。

具体的なサービス内容は、以下のとおりです。

| 返済額の増額 | 返済期間は変えずに一定期間返済額を増額 |

|---|---|

| 返済額の減額 | 以下のいずれかの方法を選択可能

①借入期間の延長:借入期間を延長することで月々の返済額を減額 |

みずほ銀行住宅ローンのデメリット・注意点

みずほ銀行住宅ローンのデメリット・注意点は、以下のとおりです。

- ネット専用ローンは審査が厳しい

- 借入時の金利が審査結果によって変動する

注意点1】ネット専用ローンは審査が厳しい

みずほ銀行住宅ローンには対面手続きが不要な「ネット専用住宅ローン」がありますが、一般的な住宅ローンと比べて審査が厳しい傾向にあります。

収入や雇用形態の安定性、借入希望額に対する返済能力、信用情報などが厳しくチェックされるほか、担保となる購入物件の審査基準も厳しく設定されています。

さらにネット専用のため対面での相談ができず、手続きもオンラインのみで完結する点に注意が必要です。

注意点2】借入時の金利が審査結果によって変動する

みずほ銀行住宅ローンには「全期間重視プラン」と「全期間固定プラン」の2つの金利タイプがあり、審査結果によって適用金利が変動する場合があります。

| 金利タイプ | 特徴・メリット |

|---|---|

| 全期間重視プラン |

|

| 全期間固定プラン |

|

特に全期間重視プランでは、審査結果に応じて適用金利の引き下げ幅が決定されるため、必ずしも最優遇金利が適用されるとは限りません。

想定よりも金利が高くなる可能性もあるため、借入前にシミュレーションを行い、返済総額を確認しておくことが重要です。

みずほ銀行住宅ローンの申込・審査の流れ

ここでは、みずほ銀行住宅ローンの申込・審査の流れを紹介します。

- 事前審査

- 正式申込

- 契約・借入実行

Step1】事前審査

みずほ銀行住宅ローンの事前審査は、インターネット・銀行窓口・ローンコンサルティングスクエアのいずれからでも申し込みが可能です。

特にインターネットではAI事前診断を利用すると最短1分で結果を確認できるため、手軽に借入の目安を知ることができます。

Step2】正式申込

インターネットで事前診断を受けた場合、PCやスマホからそのまま正式申し込みが可能です。

必要書類は写真で撮影してアップロードするため、来店は必要ありません。

Step3】契約・借入実行

契約手続きの際は契約者本人や連帯保証人、連帯債務者、担保提供者は店舗に足を運ぶ必要があります。

ネット住宅ローンの場合は電子契約となるため来店する不要で、記入や押印の手間も省けます。

契約が完了すると購入した物件の売買日に口座に入金され、その後売買契約手続きが完了次第、抵当権が設定される流れです。

住宅ローン申込時の必要書類

住宅ローン申込時の必要書類は、以下の表のとおりです。

| 必要書類 | |

|---|---|

| 本人確認書類 |

|

| 収入証明書類 |

|

| 物件関連書類 |

|

みずほ銀行住宅ローンの利用がおすすめの方

ここでは、みずほ銀行住宅ローンの利用がおすすめの方を紹介します。

- 低金利で安心感のある住宅ローンを利用したい方

- 住み替えや早期完済を考えている方

- ローン内容や審査について相談したい方

低金利で安心感のある住宅ローンを利用したい方

ネット銀行は金利が低い一方ですべての手続きを自分で進める必要がありますが、みずほ銀行は全国に店舗があり、直接相談ができる環境が整っています。

担当者がサポートしてくれるため、低金利でも安心して手続きを進めることが可能です。

住み替えや早期完済を考えている方

みずほ銀行の「借入時負担ゼロ型」住宅ローンは初期費用を抑えられるため、住み替えや早期完済を考えている方に最適です。

例えば、子どもの成長に合わせてマンションを住み替えたい方や、資産売却を検討している方にも向いています。

さらに、みずほ銀行の「ライフステージ応援プラン」なら家計の状況に応じて返済額を見直すことが可能です。

手数料は発生するものの「子育て応援サービス」を利用すれば無料になります。

ローン内容や審査について相談したい方

みずほ銀行住宅ローンは、担当者と直接相談しながらローン内容や審査について調整できる点が魅力です。

支店を訪れると商品内容や審査に関して納得いくまで質問でき、要望にも柔軟に対応してもらえます。

みずほ銀行住宅ローンは低金利が強み!ネット銀行にも匹敵

みずほ銀行住宅ローンは低金利を提供しながらも、信頼性の高いメガバンクならではの安心感があります。

ネット専用ローンでは金利がお得であるほか、AI事前診断や返済額の見直しプランなど、柔軟なサポートも充実しています。

また、契約後もライフステージや金利変動に応じて返済額や金利プランを調整できる点も、大きなメリットです。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)