土地の価値は、その価値をどのような目的で評価するかによって異なります。

例えば、土地を売却する時の価格(市場価格)と固定資産税などの税金を算出する際の評価額、離婚時の財産分与や相続時の遺産分割などの基準となる価格は、同じ土地でもそれぞれ異なります。

今回は、土地評価額の主な種類と、それぞれの計算方法などをわかりやすく解説していきます。

土地の評価額【全6種類】

土地には、6種類の評価額が存在し、使用する目的や用途に合わせて、評価額が異なります。

- 実勢価格

- 相続税路線価

- 固定資産税評価額

- 公示地価

- 基準地価

- 不動産鑑定評価額

ここからは、それぞれの内容と計算方法を見ていきましょう。

実勢価格

実勢価格は、その土地を売買する際の価格で、市場価格とほぼイコールともいえます。

実勢価格は土地の立地・面積だけではなく、周辺環境やその時の相場状況なども影響します。

この実勢価格(市場価格)は、主に不動産会社による無料の査定によって算出されます。

ただし、この価格は、各不動産会社が「うちの会社に依頼をすればこれくらいの金額で売却できる」という提案でもあります。実際に土地を売却する場合は、複数社の査定額を比較することが大切です。

相続税路線価

路線価とは、国税庁が定める国内の道路に設定された評価額であり、道路に接する土地の評価額もこれで求めることができます。

国税庁が発表している路線価図を利用して、土地の相続税や贈与税の基準価格を求めることができます。

これが相続税路線価で、公示地価の80%前後になることが多いです。

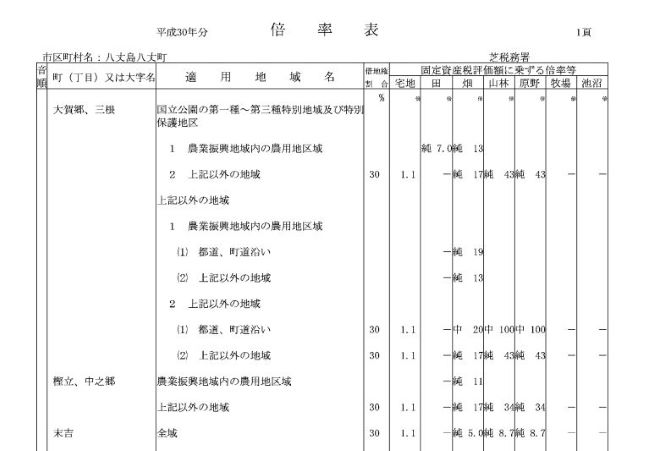

路線価がない地域では、倍率方式を利用して相続税路線価が算出されます。

固定資産税評価額

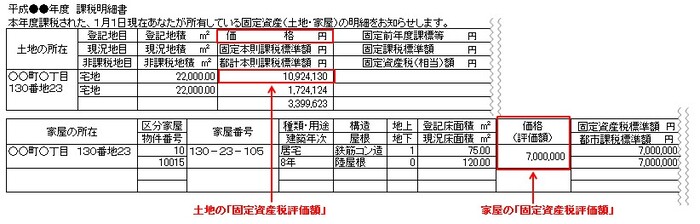

固定資産税評価額は、土地にかかる固定資産税額を算出する際の参考にする評価額のことです。

固定資産税評価額は以下の流れで算出するのが一般的です。

- 用途地区の区分

- 街路の選定

- 標準宅地の選定

- 標準宅地の評価

- 路線価の敷設

- 画地計算法を用いた評価

- 評価額の算出

まずは土地の区分をおこない、更に同じ区分のエリアから標準宅地を選定し、評価をおこないます。

それぞれの土地の固定資産税評価額は毎年届く固定資産税通知書に記載されているので、こちらをしっかりチェックしましょう。

出典:国税庁「固定資産税評価額」

出典:国税庁「固定資産税評価額」なお、固定資産税の評価額は時価の7割程度になるのが一般的です。

公示地価

公示地価は毎年国土交通省が公表する土地の価格です。

不動産鑑定士2人以上の現地調査によって算出される金額で、他の評価額の基準にもなります。

公示地価は毎年1月1日に調査が開始され、3月に公表されます。

公示価格は、国土交通省が運営するWebサイト「不動産情報ライブラリ」を活用することで調べることが可能です。

- 「不動産情報ライブラリ」にアクセスする

- サイトに表示されている都道府県から土地所在地に選択する

- 評価額を調べたい市区町村を選ぶ

- 「標準地番号または基準地番号」から、土地の所在地を探してクリック

なお、公示価格は、国土交通省が公表している土地評価額であり、路線価や固定資産税評価額、売買時の価格を算出するときに使用します。

基準地価

基準地価の調査は都道府県が主体となります。

算出の仕組みは公示地価とほぼ同じですが、こちら調査開始が7月1日、公表が9月になるので、公示地価からどう相場が推移したかをチェックするために用いられることが多いです。

価格の水準も、公示地価と同程度になることが多いです。

不動産鑑定評価額

| 比較項目 | 不動産鑑定 | 無料査定 |

|---|---|---|

| 評価主体 | 国家資格の不動産鑑定士 | 不動産会社の営業担当など |

| 法的根拠 | 鑑定評価に関する法律に基づく | 特に法的根拠なし(市場価格の分析に基づく) |

| 主な目的 | 証明資料(税務・裁判・会計)など | 売却提案・営業用 |

| 価格の信頼性 | 公的に通用する | 業者や物件によってばらつきあり |

| 費用 | 有料(数万〜数十万円) | 無料 |

不動産鑑定評価額は、不動産鑑定士がその土地や建物の価値を算出した価格になります。

計算の仕組み自体は不動産会社による無料の査定とほぼ同じですが、不動産鑑定士の専門的な目線から価格調整が行われます。

不動産鑑定評価額は、相続した土地の評価額算出や離婚時の財産分与などで用いられます。

土地の評価額を計算する方法

土地の評価額は、自分で算出することができます。

事前に自分で計算しておけば、本来土地が持っている価値と比べて、いくらで売却するかが分かるだけでなく、販売先の業者を選ぶ際の参考にもなります。

ここでは、路線価、評価額、市場価格の算出方法を解説します。

[Step1]路線価を調べる

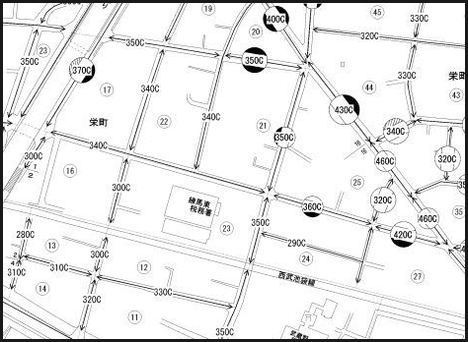

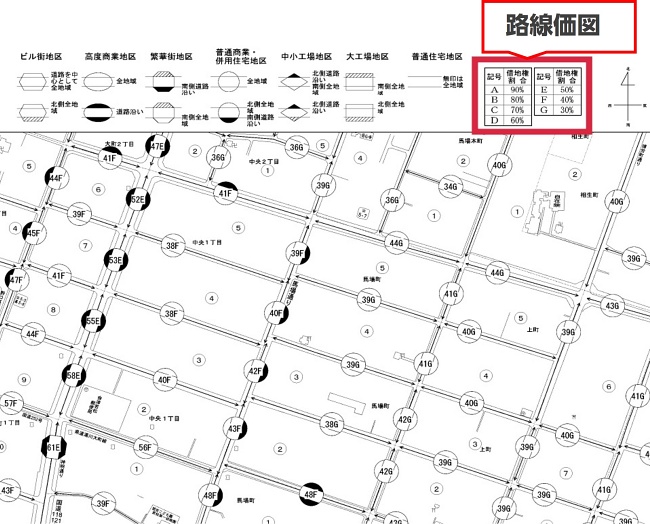

路線価は、国税庁が運営を務めている路線価図・評価倍率表内の情報を用いて計算を行います。

手始めに、所有する土地の路線価を調査します。

路線価の調査は、以下の手順で行います。

- 路線価図・評価倍率表にアクセス

- 所有する土地がある都道府県を選択

- 「路線価図」をクリック

- 土地所在の市区町村、地名・番地を選択

- 路線価が表示される

最終フローの路線価の表示は、地図の道路上に書かれた数字が「路線価」になります。

路線価は図形で囲まれているものや数字の横にA~Gまでのアルファベットが付いているものがあります。

これら表記は、土地の地区を記号で表し、土地に借用権がかけられている場合、いくらで計算すればいいのかを示しています。

地図の上部には、図形やアルファベットの解説がついているので、路線価の確認と併せて使用しましょう。

以下は、路線価図記載の借地権割合の早見表です。

| 記号 | 借地権の割合 |

|---|---|

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

実際に路線価を算出する場合、以下の計算式を用いて表します。

基本的に路線価は千円単位で表示されているため、表示されている数字に×1,000をするだけで路線価が算出できます。

たとえば、「45F」という数値があった場合の路線価は、45×1,000で1㎡あたり45,000円、借地権割合は40%という計算になります。

[Step2]相続税評価額を算出する

次に評価額の算出を行っていきます。

評価額の算出には、前節で算出した路線価を用いて計算します。

売り出したい土地の形は、正方形や長方形などの整形地や、旗竿地などの不整形地といった多種多様な形があります。

もし、不整形地の評価額を算出する際は、個別補正率を上記の計算式に加えて計算する必要があります。

個別補正率に当たる奥行補正率は、国税庁が公表している奥行価格補正率表で知れます。

ただし正方形や長方形の場合は、路線価に土地面積をかけるだけで算出できます。

[Step3]市場価格を算出する

相続税評価額が算出されたら、市場価格に金額を寄せていきます。

国税庁が公表している路線価は公示地価の80%に当たるので、ここから市場価格に近付けていきます。

たとえば、今回算出した評価額に掛け目1.3をかける場合、以下の計算式を用いて、公示地価を算出します。

前節で算出した土地の評価額に、現在の市場との乖離がないかを確認し、差がある場合は掛け目をさらに乗算しましょう。

土地評価額の計算方法【ケース別】

親族から相続した土地の評価額は、現行の利用状況や活用方法によって価値が大きく変わってきます。

ここでは、土地の利用状況別で算出する土地評価額の計算方法を紹介します。

相続した土地評価額の計算方法

相続した土地の利用状況として、考えられるケースが3つあります。

それが借地利用と貸家建付地利用、私道として利用している場合の3パターンです。

ここからは、各パターン別で算出する土地評価額の計算方法を紹介します。

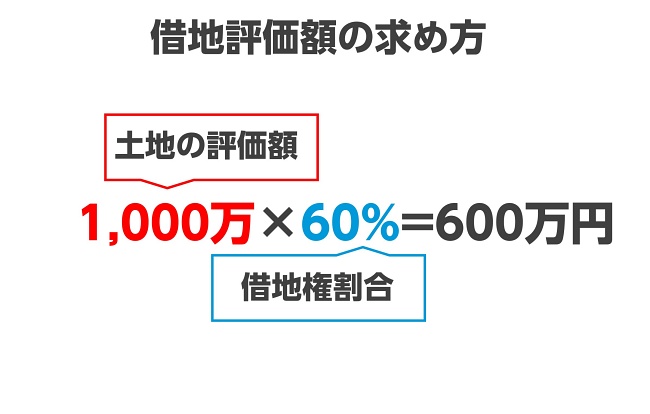

借地利用時の土地評価額の計算方法

借地として土地を利用している場合、利用制限がかけられている可能性があるため、土地評価額が低くなります。

借地利用時の土地評価額を求める際は、借地権割合を用いて算出します。

この借地権割合を適用させるには、以下の条件を満たしておく必要があります。

- 土地権利を所有しつつ、土地の賃料を得ている

- 無断売却ができない状況

- 契約期間満期を迎えれば、更地にして返還する

などの条件が挙げられます。

実際に借地の評価額を算出する際は以下の計算式を用いります。

借地権割合は、路線価図上部にあるA~Gのアルファベットで確認できます。

例えば、1,000万円の土地評価額を受ける土地があり、借地権の割合がDだった場合の借地評価額は、以下の形で算出されます。

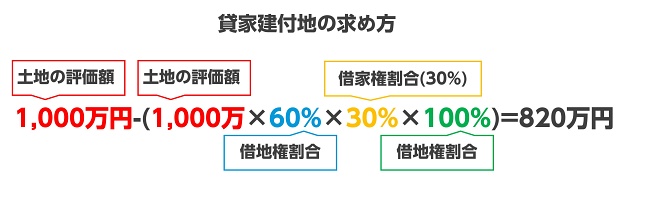

貸家建付地利用時の土地評価額の計算方法

相続した土地に、賃家住宅が建ててある場合、自分の土地として利用できないので、土地評価額が下がります。

このような状態にある土地を、貸家建付地と呼び、以下の条件で適用されます。

貸し出す建物は、戸建て住宅やマンション・アパートなどの集合住宅、さらに貸店舗も該当します。

実際に貸家建付地の評価額を算出する際は以下の計算式を用いります。

計算式に用いる借家権割合は、国税庁公示により一律30%にされています。

例えば、前節で用いた数値をこちらで紹介した計算式に当てはめると、以下のような計算になります。

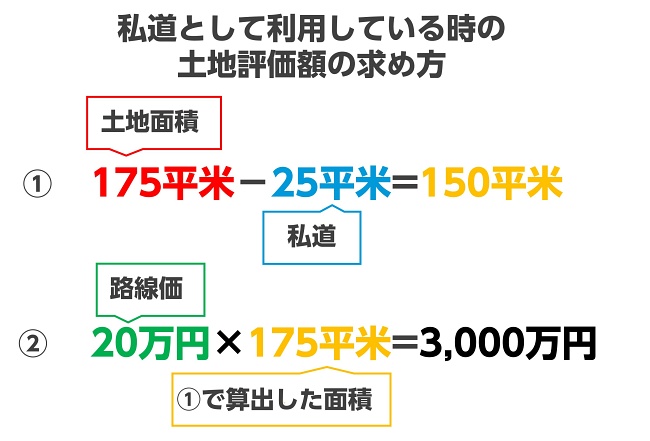

私道として利用している土地の評価額の計算方法

相続した土地の一部を私道として利用している場合、利用状況によっては土地価格が反映されない場合があります。

反映されない条件としてあげられるものが、不特定多数の人が利用している場合です。

しかし、その私道を土地所有者しか使わない場合は、評価額に0.3を掛けて算出します。

例えば、不特定多数の人が利用する私道が25平米ある175平米の土地の評価額は、以下の計算式をもって算出します。

- 土地面積-私道=平米…①

- 路線価×平米①=土地の評価額

実際に計算すると、以下のようになります。

これがもし、土地所有者しか使わない道であれば、最初の計算で出した平米に0.3を掛けて、土地の評価額を算出します。

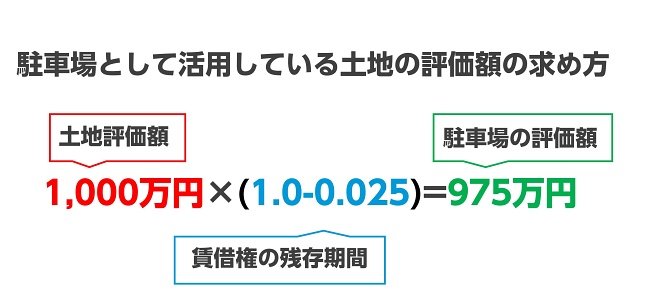

駐車場として活用している土地の評価額計算方法

相続した土地を駐車場として活用している場合、利用方法によって評価額が変動します。

計算方法を一覧すると以下のようになります。

| 自家用車を停めるための駐車場 | 通常の評価方法 |

|---|---|

| 自営の月極駐車場 | 通常の評価方法 |

| 土地一括借り上げのコインパーキング | 賃借権割合の控除が可能 |

単純に活用している駐車場を貸すだけでは、評価額の減額には至りません。

また借地権と土地を一定期間だけ貸す時に適用される借地権が変わってきます。

賃借権が有する権利の残存期間によって、土地の評価額にかけられる割合が変動します。

例えば、1,000万円の土地評価額を持つ土地にかけられた賃借権の残存期間が5年だった場合、駐車場の評価額は以下のように算出します。

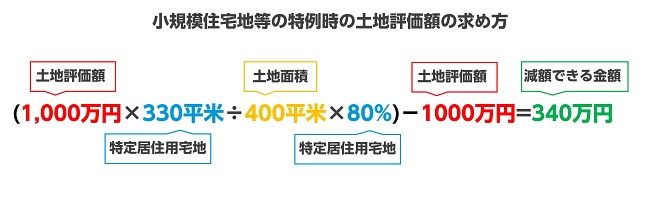

小規模住宅地等の特例時の土地評価額計算方法

被相続人が死亡した時点から被相続人と同居していた場合、相続税の土地評価額に対して、大幅な減額特例小規模住宅地等の特例が得られます。

この特例を受けるには、以下の条件を1つでも満たしておくことが重要です。

- 被相続人が死亡する以前から同居していた

- 被相続人が取り持っていた事業を申込期日まで継続させていた

減額できる金額と減額される面積に関しては、以下の活用方法によって変わってきます。

| 活用方法 | 減額される土地面積 |

|---|---|

| 特定居住用宅地 | 330平米までの部分について80% |

| 特定事業用宅地 | 400平米までの部分について80% |

| 貸付事業用宅地 | 200平米までの部分について50% |

例えば、同居中の相続人が、土地評価額1,000万円、400平米の土地を相続した場合、以下の計算式を用いて算出します。

実際に計算すると、以下のようになります。

今回は、同居人が土地を相続したケースということになるため、特定居住用宅時に適用される330平米までの部分について80%が計算式に当てはまります。

土地の評価額に関するよくある質問

土地の評価額はどうやって決まるの?

例えば、固定資産税の評価額は、路線価を基準に土地の間口・奥行・形状を補正し、土地の地積をかけて算出します。

地価の公示価格は国土交通省が発表している価格のため、適正に取引される価格の目安となるので、不動産業者が提示した金額と大きな開きがないかどうか売却する前に確認するようにしましょう。

土地の評価額が変わるのは何年ごと?

土地の価値は固定資産税の価格と大きな関係性があり、本来であれば毎年評価額を公開する必要があります。

しかし、公示価格を示すには土地の数が多く毎年公示することが実質不可能となっています。

そのため、3年おきに評価替えが行われます。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)