相続対策や生前贈与を検討する際、「相続時精算課税制度」という選択肢を聞いたことがある方も多いのではないでしょうか。

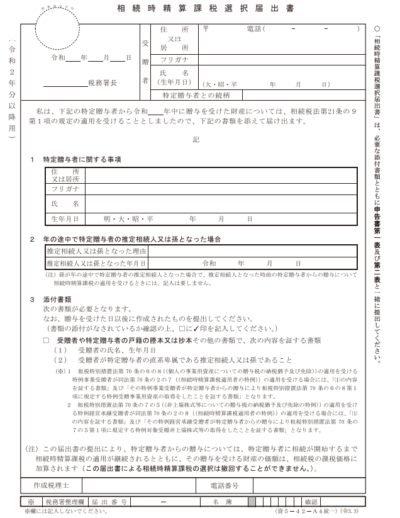

相続時精算課税の制度とは、原則として60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、財産を贈与した場合において選択できる贈与税の制度です。この制度を選択する場合には、贈与を受けた年の翌年の2月1日から3月15日までの間に一定の書類を添付した「相続時精算課税選択届出書」を提出する必要があります。

なお、この制度は贈与者(父母または祖父母など)ごとに選択できますが、一度選択すると、その選択に係る贈与者(「特定贈与者」といいます。)から贈与を受ける財産(「相続時精算課税適用財産」といいます。)については、その選択をした年分以降すべてこの制度が適用され、「暦年課税(注)」へ変更することはできません。

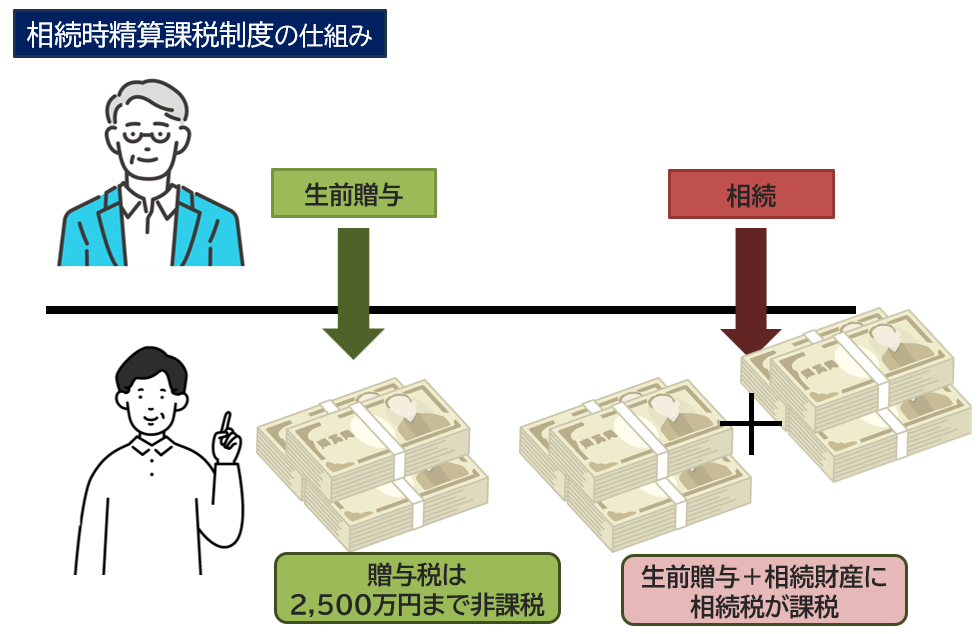

この制度は、一定の条件を満たす贈与について贈与税を非課税または軽減しつつ、最終的に相続時に課税を精算する仕組みです。

通常の贈与では110万円を超える財産を渡すと贈与税が発生しますが、相続時精算課税制度を選択すれば最大2,500万円まで贈与税がかからずに贈与することが可能になります。

そのため、大きな資産をまとめて移したいケースや、不動産を早めに次世代へ渡したいときなどに活用されています。

この制度はかなり多くの条件があるので、下記にまとめるとこのようになります。

- 原則として60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、財産を贈与した場合に選択できる

- 相続時精算課税制度を選択すれば最大2,500万円まで贈与税がかからず、相続時に他の相続財産と併せて相続税がかかる

- 生前贈与に対して相続時精算課税制度を使うか、暦年課税(贈与額に比例して税率10%~55%適用)を使うかを、1年間(1/1~12/31)の生前贈与に対してどちらを適用するか選択する

- 一度、相続時精算課税制度を使うとした場合、暦年課税に切り替えることは翌年以降も出来ない

- 相続時精算課税制度に切り替えた後、贈与額が2,500万円を超える場合は一律20%が課税される

今回は、相続時精算課税制度の適用対象や上限金額、対象となる財産など、制度の根本的な仕組みと特徴についてわかりやすく整理していきます。

相続時精算課税制度の基本的な仕組み

相続時精算課税制度を利用して贈与を行った場合、贈与時点では贈与税がかからない代わりに、相続時に「精算」して相続税に加算されるという仕組みになっています。

最大2,500万円まで贈与税がかからずに贈与することができ、相続時に生前贈与分を合算して相続税を支払うというのが、この制度のポイントとなります。

贈与税は累進制で、課税価格に比例して税率も下記のように上がります。

| 相続税評価額 | 贈与税の税率※暦年課税 |

|---|---|

| 年110万円以下 | 非課税 |

| 年200万円以下 | 10% |

| 年200万円超300万円以下 | 15% |

| 年300万円超400万円以下 | 20% |

| 年400万円超600万円以下 | 30% |

| 年600万円超1,000万円以下 | 40% |

| 年1,000万円超1,500万円以下 | 45% |

| 年1,500万円超3,000万円以下 | 50% |

| 年3,000万円超 | 55% |

一方で、相続税の方が基礎控除額が大きく、かつ税率も低くなりやすいので贈与税と比較して低額になる傾向があります。

| 法定相続分に応ずる取得金額 | 相続税の税率 |

|---|---|

| 1,000万円以下 | 10% |

| 3,000万円以下 | 15% |

| 5,000万円以下 | 20% |

| 1億円以下 | 30% |

| 2億円以下 | 40% |

| 3億円以下 | 45% |

| 6億円以下 | 50% |

| 6億円超 | 55% |

そのため、この制度を利用することで、同じ額の資産を子どもや家族に分ける場合も税負担を大きく抑えることが出来るというのがこの制度の大きな魅力です。

60歳以上の人が20歳以上の子や孫に贈与した場合に適用

相続時精算課税制度を利用するためには、まず贈与者が60歳以上の父母または祖父母であること、そして受贈者が20歳以上の子または孫であることが必要です。

なお、受贈者が孫である場合も適用可能ですが、法定相続人ではない孫に贈与すると相続税で不利になる場合もあるため、制度の活用には注意が必要です。

また、贈与者が60歳未満であったり、受贈者が20歳未満であった場合には、相続時精算課税制度は利用できません。

年齢基準は贈与が行われた年の1月1日時点で判定されるため、誕生日のタイミングなどにも注意が必要です。

制度が適用される贈与額の上限は2,500万円まで

相続時精算課税制度では、贈与税が非課税となる金額の上限が2,500万円と定められています。

これは一人の贈与者から一人の受贈者への贈与において適用される上限であり、この枠内であれば何度に分けて贈与しても贈与税はかかりません。

たとえば、父親(贈与者)から子(受贈者)へ1年目に1,000万円、2年目に1,500万円を贈与した場合、合計で2,500万円以内となるため、贈与税は発生しません。

しかし3年目にさらに500万円を贈与した場合、その500万円に対して一律20%の贈与税が課税されることになります。

なお、この2,500万円の非課税枠は累積管理となっており、いったん制度を適用した後は毎年贈与のたびに累積額を申告する必要があります。

土地・建物・現金など幅広い財産に適用可能

相続時精算課税制度は対象となる財産の種類が非常に幅広いことも大きな特徴で、土地や建物だけでなく、現金・預金・株式・車両・貴金属などの動産にも適用できます。

たとえば、不動産を早めに子や孫に贈与して住まわせたい場合や、老後の生活に備えて現金をまとめて移しておきたい場合など、状況に応じて財産の形を問わず制度を活用できます。

ただし、財産の種類によっては評価方法が異なり、税務上の管理も煩雑になる可能性があります。例えば、不動産の場合は相続税評価額という基準が考慮されます。一方、現金資産は贈与額をそのまま加算、上場株式は相続日の時価(終値など)で取引されます。

このように、財産の種類によって資産価値の算出方法も異なるので、相続財産の範囲が広いほど計算は複雑になり、専門家への依頼がほぼ不可欠になると言えるでしょう。

相続時精算課税制度の手続き方法

相続時精算課税制度を利用するためには、贈与の都度、税務署への届け出と申告手続きが必要です。

手続きの大きな流れは、まず最初の贈与を行った年の贈与税の申告時に「相続時精算課税選択届出書」を提出することから始まります。

その後は、贈与の都度、贈与税の申告書とともに贈与内容の詳細(財産の種類・評価額など)を添付して提出します。

また、実際に相続が発生した際には、それまで贈与した財産の評価額を相続財産に合算して相続税を計算する必要があります。

贈与時の申告手続き

相続時精算課税制度を適用して財産を贈与する場合、贈与を受けた年の翌年2月1日から3月15日※までに、贈与税の申告書を税務署に提出する必要があります。

※該当日が閉庁日の場合、翌営業日が期限日となる

この申告がないと制度は適用されず、通常の贈与として扱われてしまいます。

初めて制度を利用する年には、「相続時精算課税選択届出書」も合わせて提出する必要があります。

- 贈与税の申告書(第1表、第2表)

- 相続時精算課税選択届出書(初年度のみ)

- 戸籍謄本(贈与者との続柄確認)

- 贈与契約書の写し

- 財産の評価資料(不動産の場合は固定資産税評価証明書など)

申告漏れや書類不備があると、制度が認められなかったり、追徴課税の対象となることもあるので注意が必要です。

相続時精算課税制度を利用する際のポイント

ポイント1】生前贈与分は贈与時の価値で相続税を計算

相続時精算課税制度を利用して贈与を行った場合、贈与時点では贈与税がかからない代わりに、相続時に「精算」して相続税に加算されるという仕組みになっています。

そのため、贈与者が亡くなった時点で、それまでの贈与額を相続財産に合算して再計算することが必要です。

清算の際は、贈与時の評価額が基準となり、時価が変動していても「贈与時の価値」で相続税の課税対象として加算されます。

つまり、相続時精算課税制度を使うことは必ずしもお得ではなく、例えば生前贈与時から大きく価値が下落した株式などの場合は相続で受け取った方がお得な可能性もあります。

ポイント2】相続税の申告・納付の期限を守る必要がある

相続税の申告・納付期限は、相続開始を知った日の翌日から10か月以内です。

この期間内に、贈与財産の履歴と評価額を整理し、相続税申告書の中に「相続時精算課税に基づく贈与額」として記載する必要があります。

ポイント3】生前贈与時の書類などを保管する必要がある

相続時精算課税制度は60歳以上の父母または祖父母などから、18歳以上の子または孫などに対して実行できる制度なので、この制度を使って60歳の時に生前贈与をした父母が90歳で亡くなった場合、相続まで30年もの空きが出来てしまいます。

申告の際には、贈与税申告時の控え、贈与契約書、評価証明などの書類を添付することが求められるため、場合によっては資料をかなり長期に保管しておく必要があります。

相続時精算課税制度を利用する際は「相続時精算課税選択届出書」の提出が必要

相続時精算課税制度を適用するには、初年度の贈与時に「相続時精算課税選択届出書」を必ず提出する必要があります。

この届出書は贈与税の申告書と同時に提出しなければならず、提出を忘れると制度自体が適用されません。

届出書には、贈与者・受贈者の基本情報や続柄、贈与年月日、贈与財産の概要、過去の贈与履歴などを正確に記載します。

特に記載内容の間違いや記入漏れが多いのが「続柄」「財産の種類と評価」の部分で、誤記があると受理されない場合もあるため注意が必要です。

記入の際は、税務署の窓口や国税庁のWebサイトから取得できる最新の様式を使用し、手書きでも電子申告(e-Tax)でも提出可能です。電子申告を利用する場合は、マイナンバーカードと電子証明書の準備が必要です。

相続時精算課税制度に有利な2つの法改正【2025年最新】

従来、相続時精算課税制度と暦年贈与(暦年課税)は一長一短であり、状況に合わせて使い分けが必要と考えるケースが多くありました。

ただし、特に2024年の法改正によって、相続時精算課税制度の優位性が相対的に高まり、より多くの人にとっておすすめな制度となっています。

下記は、その理由となる2つの改正を説明します。

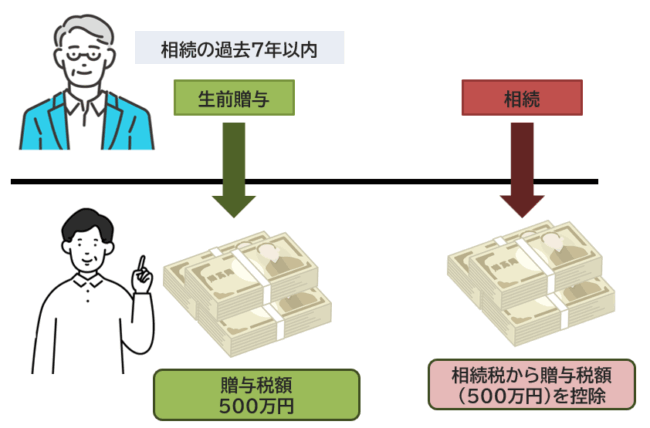

改正1】相続財産の加算が過去7年分まで対象になった

1988年~2023年まで、暦年贈与の場合は相続から過去3年以内の贈与は相続財産に加算されるというルールがありましたが、2024年以降は過去7年以内までが対象になりました。

これを簡単に説明すると、例えば過去7年以内に財産Aを500万円で生前贈与された場合、相続時は財産Aも含めて相続税を計算し、そこに500万円を控除とするという仕組みです。

つまり、暦年贈与の場合は過去7年の生前贈与は相続対策としてほとんど意味がない(支払うトータルの相続税が同じになるという考えなので節税になりにくい)ということが言えます。

更に、暦年贈与の場合は相続時精算課税制度と違い、贈与時の評価で相続税を計算する訳ではないので、相続税の金額がより高額になる可能性が高いです。

加えて、3年→7年に改正された相続財産への加算は相続税対策防止の観点から今後、より長くなる可能性が高く、更に暦年贈与のメリットは薄くなると考えられます。

改正2】相続時精算課税制度にも110万円の非課税枠が設けられた

2024年の改正で、相続時精算課税制度にも110万円の非課税枠が設けられることになりました。

これは累計2,500万円を超過した時も有効なので、制度を利用して超過をした場合も年110万円以下に抑えられれば非課税になります。

詳しくは後述しますが、従来は累計2,500万円の超過分には一律20%の税率がかかっていたので、下記の暦年課税と比較すると超過後に年300万円以下の贈与をする場合は損をする仕組みでした。

| 相続税評価額 | 贈与税の税率※暦年課税 |

|---|---|

| 年110万円以下 | 非課税 |

| 年200万円以下 | 10% |

| 年200万円超300万円以下 | 15% |

| 年300万円超400万円以下 | 20% |

| 年400万円超600万円以下 | 30% |

| 年600万円超1,000万円以下 | 40% |

| 年1,000万円超1,500万円以下 | 45% |

| 年1,500万円超3,000万円以下 | 50% |

| 年3,000万円超 | 55% |

それが2024年以降は贈与を年110万円以下に抑えれば非課税となるので、暦年課税と比較して、かなり有利になったと言えます。

相続時精算課税制度のメリット

メリット1】累計2,500万円までは贈与税がかからない

通常の贈与では、年間110万円を超える財産を贈与すると超過分に対して贈与税が課税されます。

しかし、相続時精算課税制度を選択すれば、累計2,500万円までは何度贈与しても贈与税がかからないという大きなメリットがあります。

たとえば、1年間に1,000万円の不動産や現金を子に贈与したとしても、この制度を使えば申告は必要ですが贈与税は非課税で済みます。

高額な資産を一括で移転したい場合は、暦年贈与よりも税負担を抑えやすい制度といえます。

メリット2】所有者に意向に沿った分配がおこなわれやすい

一般的に相続では遺言書が強い効力を発揮すると思われがちですが、遺産相続には遺留分制度(各相続人の最低限の取り分を定める制度)があり、この制度が遺言書の効力を上回る可能性があります。

第千四十二条 兄弟姉妹以外の相続人は、遺留分として、次条第一項に規定する遺留分を算定するための財産の価額に、次の各号に掲げる区分に応じてそれぞれ当該各号に定める割合を乗じた額を受ける。

一 直系尊属のみが相続人である場合 三分の一

二 前号に掲げる場合以外の場合 二分の一引用:e-Gov 法令検索

一方で、生前贈与は双方の合意が確認できるものであり、上記のような制限は基本的にはありません。※相続開始前1年以内の贈与や特別受益と認定される贈与などは遺留分侵害の対象になる可能性がある

そのため、被相続人が「この資産は必ず相続人Aに渡したい」「不公平だと思われるかもしれないが、相続人Bへ多めに資産を渡したい」といった考えを持っている場合は、生前贈与の方が実現性は高いです。

メリット3】生前贈与による節税効果が期待できる

前述の通り、相続税の税額は贈与税と比較して低くなりやすいので、相続時精算課税制度を利用するだけで節税効果があります。

その他にも、例えば将来値上がりが予測される資産を早めに贈与しておけば、相続税は贈与時の価値を基準に計算するので、より安値で済む可能性があります。

加えて、介護施設などに入居するタイミングで子どもに贈与して名義も変更して居住させることで、特例の対象となったりするメリットもあります。

相続時精算課税制度のデメリット

デメリット1】制度を選ぶと暦年贈与が使えなくなる

相続時精算課税制度を一度選択すると、その後は同じ贈与者からの贈与について「暦年贈与(年間110万円の非課税枠)」を利用することができなくなります。

また、重要なポイントとして相続時精算課税制度を選択した後、この制度が適用される累計2,500万円を超過した分は、一律20%の贈与税率がかかります。

| 相続税評価額 | 贈与税の税率※暦年課税 |

|---|---|

| 年110万円以下 | 非課税 |

| 年200万円以下 | 10% |

| 年200万円超300万円以下 | 15% |

| 年300万円超400万円以下 | 20% |

| 年400万円超600万円以下 | 30% |

| 年600万円超1,000万円以下 | 40% |

| 年1,000万円超1,500万円以下 | 45% |

| 年1,500万円超3,000万円以下 | 50% |

| 年3,000万円超 | 55% |

上記の暦年贈与の税率に照らし合わせると、相続時精算課税制度を選択した後に2,500万円を超過して、その後に年110万円超300万円以下の贈与がある場合は損をすることになります。(年110万円までは2,500万円を超過する場合も非課税)

相続時精算課税制度は一度使うと以降はずっと適用されますが、いつから使うかは自由なので、最初に暦年贈与をおこない、タイミングを見て相続時精算課税制度に切り替えるといった戦略が重要になります。

デメリット2】毎年申告が必要で手間がかかる

相続時精算課税制度を選択すると、贈与を行った年ごとに贈与税の申告が必要になります。

具体的には、毎年2月1日から3月15日の間に、前年中に行った贈与に関する申告書を作成・提出しなければなりません。申告が1回だけで済む暦年贈与と異なり、毎年贈与のたびに書類を準備し、税務署へ届け出るという手間がかかります。

さらに、贈与財産の評価(特に不動産や非上場株式など)には専門的な知識が必要になるため、初心者が自力で書類を作成するのは非常に難しいことも多いです。

そのため、毎年専門家への依頼が必要になり、更に手間やコストがかかる可能性もあります。

相続時精算課税制度に関するよくある質問

相続時精算課税制度は仕組みが複雑であるため、「本当に使ったほうがいいの?」「使ったら損することはある?」など、多くの人がさまざまな疑問を抱えています。

そこでここからは、制度を検討する段階でよくある質問をピックアップし、わかりやすく回答します。

相続時精算課税制度はどんな人に向いている?

- 高額な財産(不動産・株式など)を早期に移転したい場合

- 将来的に相続税が発生する可能性が高い場合

- 相続人間での争いを回避するため、生前に財産分配を明確にしておきたい場合

- 贈与者が高齢で、相続が数年以内に想定される場合

また前述の通り、2024年の法改正で暦年課税は過去7年分まで相続財産扱いになったこと、相続時精算課税制度でも年110万円以下が非課税になったことを考えると、今後はかなり多くの方にとって有益な制度と言えます。

途中で制度の選択をやめたり変更したりできる?

「将来また暦年贈与に戻したい」「別の制度と併用したい」といったニーズがあっても、一度選択してしまうと変更は不可であり、原則一生涯適用され続けます。

また、「一度制度を使って贈与したが、それ以降は何も贈与していない」という場合でも、その贈与者からの贈与は引き続き精算課税の対象となります。

相続税の納付額はどうやって計算される?

具体的には、贈与者が亡くなった際、その贈与者から制度を通じて受け取ったすべての財産の贈与時評価額を、他の相続財産と合算して課税遺産総額を算出します。

ここから基礎控除を差し引き、各法定相続人の相続分に応じて相続税が計算・割り当てられます。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)

国税庁-公式HPより-e1746465927653.png)