ただし、譲渡所得が発生した場合は、翌年に確定申告をおこない、譲渡所得税を納付する必要があります。

確定申告が遅れた場合は無申告加算税や延滞税の対象となるため、注意が必要です。

家を売って高額の副収入が得られた際には、会社とは別に確定申告をする必要があります。

サラリーマン・公務員の方は、勤務先が代わりにこうした手続きをおこなってくれるので、基本的には年末調整と無縁の生活をおこなっているでしょう。

そのため、年末調整や確定申告を自分でおこなった経験がほとんどないと思います。

今回は、気になる家売却時の年末調整・確定申告について詳しく解説していきます。

年末調整と確定申告の違いとは?サラリーマン向けに解説

ここでは、サラリーマン向けに年末調整と確定申告の違いを解説します。

年末調整とは

年末調整は、サラリーマンが1年間に支払った所得税を再計算し、多く払いすぎた税金を還付するための手続きです。※参考:国税庁「給与所得者(従業員)の方へ(令和6年分)」

サラリーマンは毎月の給料から「概算」で所得税が天引きされています。しかし、扶養控除や保険料控除などの個々の事情を反映しないため、正しい税額との差が生じることがあります。

年末調整では正しい税額に基づいて納め過ぎた税金を返金したり、足りなければ追加徴収をしたりする役割を果たしています。

例えば、1年間に払い込んだ生命保険料が10万円の場合、生命保険料控除として所得税が軽減されます。控除額を反映させるのが年末調整の役割です。

不動産を売却して得た利益は通常、年末調整には関係しませんが、控除の適用条件や会社提出書類への記載が必要な場合があります。

確定申告と年末調整の違い

確定申告は1年間に得た全ての所得を基に税金を自ら計算し、税務署に申告・納付する手続きです。

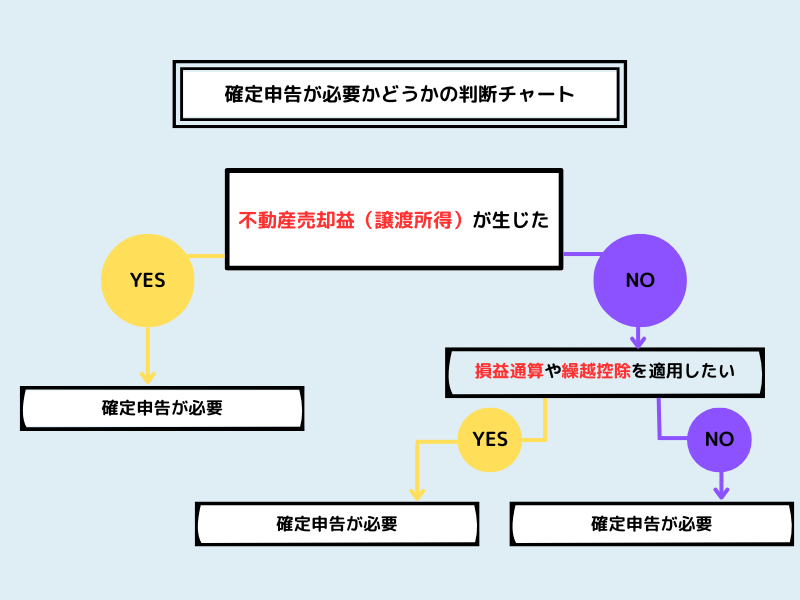

不動産売却益(譲渡所得)が発生した場合、年末調整では給料以外の所得について対応できないため、確定申告をする必要があります。

例えば家を3,000万円で売却し、購入時に2,500万円だった場合、差額の500万円が譲渡所得になります。

差額の500万円に基づいて所得税や住民税が計算され、確定申告を通じて納付する仕組みです。※参考:国税庁「No.1440 譲渡所得(土地や建物を譲渡したとき)」

ただし、「3,000万円の特別控除」のように一定要件を満たすと譲渡所得から最大3,000万円を控除できる制度もあるため、うまく利用することで節税対策が可能です。※参考:国税庁「No.3302 マイホームを売ったときの特例」

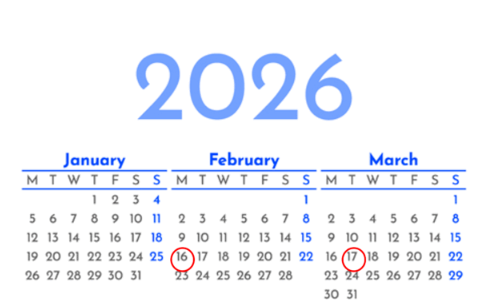

(2月16日~3月17日)

2026年の確定申告期限

2026年の確定申告期限土日祝:税務署の閉庁日

不動産売却益が年末調整に影響しない理由

年末調整は、給与所得に関連する控除(例:生命保険料控除、扶養控除など)を適用し、所得税の過不足を調整する仕組みです。

不動産売却益は給与所得とは別の「譲渡所得」に分類されるため、年末調整の範囲外となります。※参考:国税庁「No.2240 申告分離課税制度」

例えば1年間の給与収入が500万円で、扶養控除が50万円適用される場合、税金の計算は給与収入から控除を差し引いた450万円を基に行います。

一方、不動産売却益が100万円発生しても譲渡所得として別に扱われ、年末調整には影響を与えません。

不動産売却益が発生した場合、確定申告で処理されるべき所得であり、年末調整の計算には一切関与しないことになります。

不動産売却時の年末調整の条件

ここでは、不動産売却時の年末調整の条件について「譲渡所得」と「譲渡損失」に分けて解説します。

譲渡所得(売却益)

不動産売却をして利益が出た場合、その利益は「譲渡所得」として課税対象になります。

譲渡所得とは、不動産売却をして得た金額から購入時の費用(取得費)や売却時の諸経費(譲渡費用)を差し引いた金額を指します。

算出された金額がプラスであれば所得税や住民税、復興特別所得税が課される仕組みです。

例えば、2,000万円で購入した家を3,000万円で売却し、売却時の経費が100万円だった場合、譲渡所得は3,000万円 – (2,000万円 + 100万円) = 900万円となります。900万円に所有期間に応じた税率をかけた金額が税金として課されます。

不動産売却益が発生した場合、確定申告を通じて正確な税額を計算し納付する必要があります。

譲渡損失

不動産売却で損失が発生した場合でも、一定の条件を満たせば他の所得と相殺できる「損益通算」や、翌年以降の所得と相殺できる「繰越控除」が適用されます。※参考:国税庁「No.3203 不動産を譲渡して譲渡損失が生じた場合」

国税庁は、住宅ローン控除や損益通算などの特例を設けているため、売却損失を税金計算に反映させることが可能です。ただし、適用には条件があり、例えば「居住用財産を売却した場合」や「住宅ローンが残っている場合」などが対象です。※参考:国税庁「No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)」

例えば、4,000万円で購入した家を3,500万円で売却し、売却時の経費が50万円だった場合、譲渡損失は4,000万円 + 50万円 – 3,500万円 = 550万円となります。

550万円の損失を「譲渡損失の特例」の利用によって給与所得などと相殺することで、全体の税負担を軽減できます。

譲渡損失が発生した場合も特例を活用し、年末調整ではなく、確定申告で適切な控除を受けることが節税のポイントです。

不動産売却時の年末調整の必要書類

不動産売却を行うと確定申告が必要ですが、会社員や公務員の場合、通常行われる「年末調整」では売却に伴う税金の計算は完了しません。

そのため、以下の必要書類を用意し、確定申告で詳細な税額計算を行う必要があります。

年末調整は給与所得にかかる税額を簡易的に調整する仕組みであり、不動産売却などの特別な所得は含まれていません。

不動産売却益や損失がある場合、確定申告を行って適切な税額を確定させましょう。

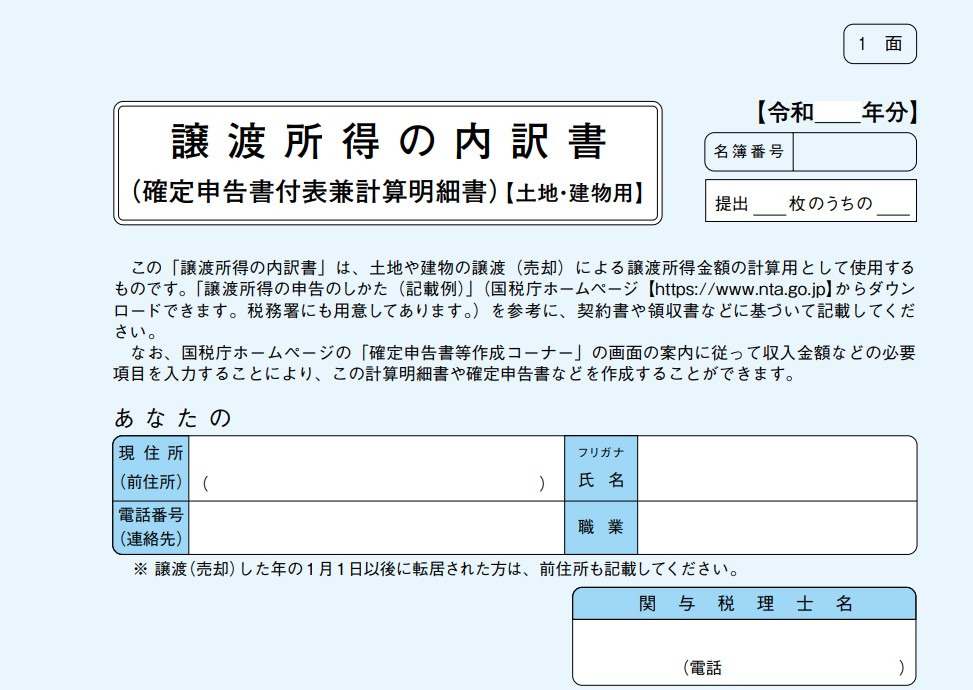

確定申告に必要な書類を以下の表にまとめました。

| 必要書類 | 取得先 |

|---|---|

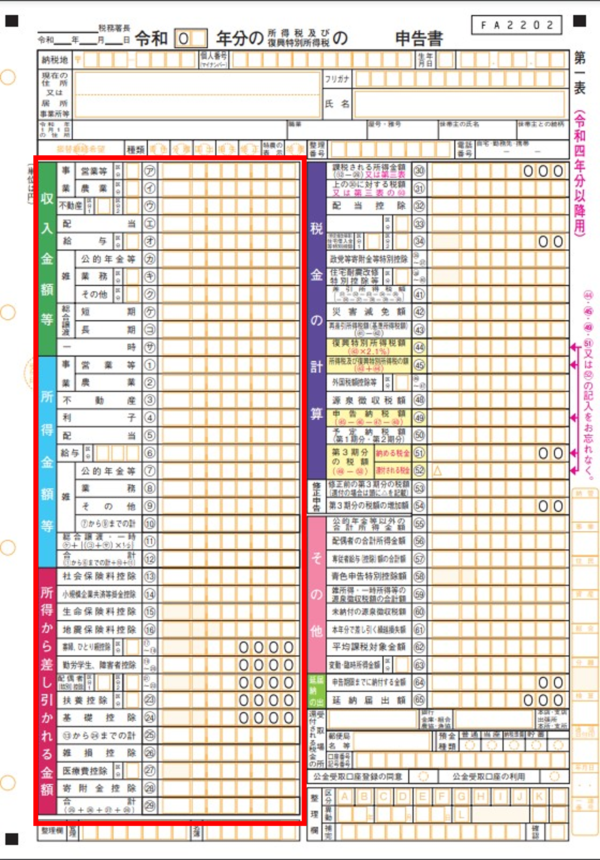

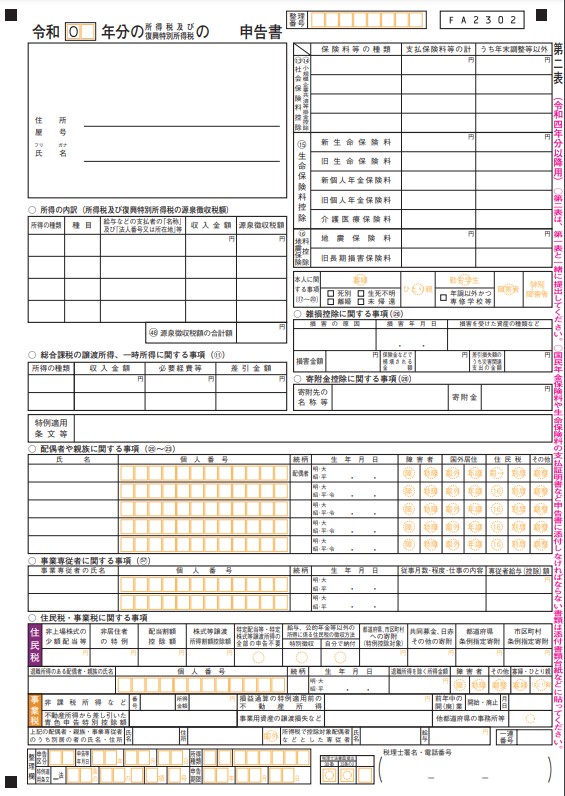

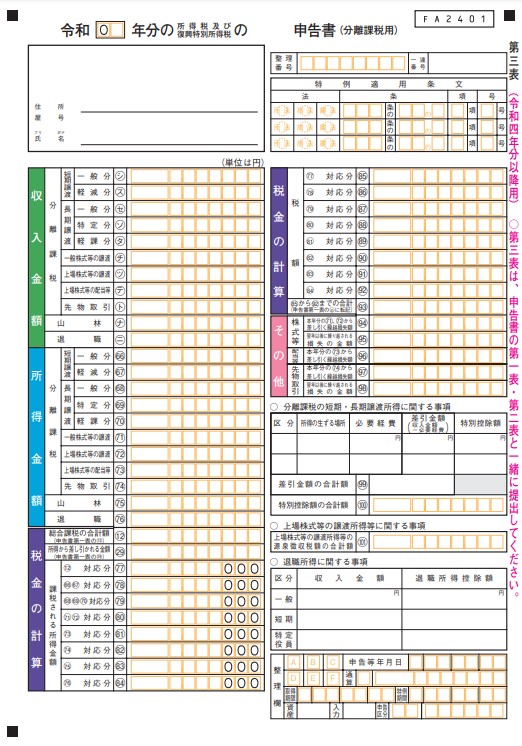

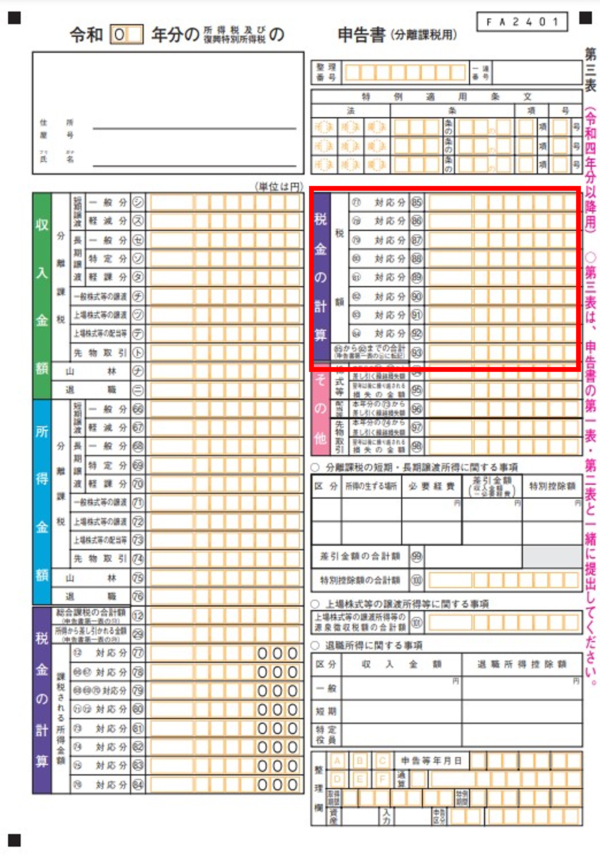

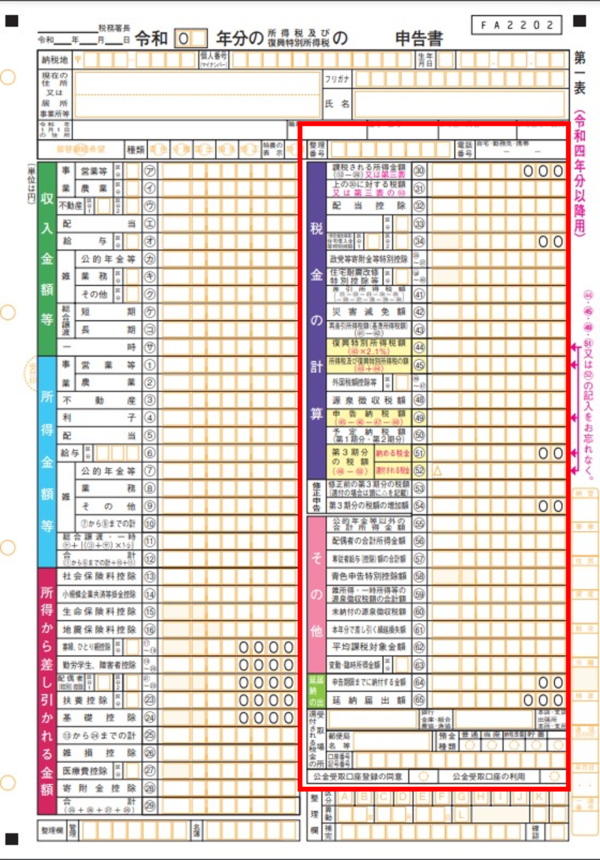

| 確定申告書の第一表・第二表・第三表(分離課税用) | 税務署または国税庁のホームページ |

| 譲渡所得の内訳書 | 税務署または国税庁のホームページ |

| 土地建物の登記事項証明書 | 法務局の窓口またはオンライン申請 |

| 購入時・売却時の売買契約書の写し | 不動産会社から受け取ったもの |

| 取得費用・譲渡費用が分かる領収書の写し | 不動産会社から受け取ったもの |

| 本人確認書類 | e-Taxの場合は提出不要 |

| 源泉徴収票 | 勤務先から受け取ったもの |

※参考:国税庁「確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)」

※参考:国税庁「居住用財産を売却した場合の確定申告書添付書類チェックシート」

※参考:法務局「登記事項証明書等の請求にはオンラインでの手続が便利です」

不動産売却時の年末調整の流れ

不動産売却をした場合、通常の年末調整では対応しきれない所得が発生するため、確定申告を通じて適切に税額を申告する必要があります。ここでは、年末調整との関連を踏まえながら、確定申告の流れを解説します。

- 必要書類を準備する

- 確定申告書に必要事項を記入する(e-Taxの場合は入力)

- 申告書を提出する

ステップ1:必要書類を準備する

不動産売却に伴う税務処理を進めるためには、必要書類をすべて揃えることが重要です。

年末調整では主に給与所得の調整が行われますが、不動産売却益や損失などは対象外です。そのため、別途、確定申告用の書類を準備する必要があります。

必要書類については前述を参考にしてください。

ステップ2:確定申告書に必要事項を記入する(e-Taxの場合は入力)

必要書類をもとに確定申告書に必要事項を正確に記入(または入力)します。

不動産売却に伴う譲渡所得や損失を正しく計算し申告することで、税額が適切に算出されます。e-Taxを利用するとオンラインで簡単に申告書を作成・提出することが可能です。

譲渡所得の計算:売却価格から取得費(購入時の仲介手数料や不動産取得税など)と譲渡費用(売却時の仲介手数料・印紙税など)を差し引きます。計算式は以下のとおりです。

ステップ3:申告書を提出する

確定申告書が完成したら、税務署へ提出します(e-Taxの場合はオンラインで完了)。

年末調整で処理できなかった不動産売却に伴う所得や控除を確定申告で補完することで、正確な税金計算を行うことが可能です。

- 税務署窓口での提出:紙媒体で申告書を作成した場合は、最寄りの税務署に提出します。

- 郵送による提出:確定申告書を郵送で送付する方法もあります。

- e-Taxでの提出:オンラインで申告書を提出することで手続きが簡略化され、処理が迅速になります。特に、マイナンバーカードを利用した本人確認機能が便利です。

確定申告は毎年2月16日から3月15日の期間内に、所管の税務署で手続きを行う必要があります。

不動産売却をして利益が出た場合、課税対象となるのは所得税、住民税、復興特別所得税の3種類です。所得税と復興特別所得税は確定申告で納付し、住民税は5月頃に納付書が自宅に郵送され、納付が始まります。

住民税は年間の税額を6月、8月、10月、翌年1月末の4期に分けて支払う仕組みです。※末日が土日の場合は週明けが期限となります。

住民税の上乗せは家を売った翌年のみなので安心しましょう。

確定申告の詳しいやり方は、こちらにまとめているのでチェックしてください。

確定申告が遅れると税務署から手紙が届くので注意

税務署は納税の公平性を確保するため、期限内の申告を重視しています。期限を守らない場合、他の納税者との間に不公平が生じるため、延滞税や無申告加算税といったペナルティ制度が設けられています。

- 無申告加算税:期限内に申告しなかった場合、納税額に対して最大20%が加算されます。ただし、期限後に自主的に申告した場合は軽減措置が適用される場合があります。

- 延滞税:申告が遅れた期間に応じて年利で計算され、長期化するとその負担は大きくなります。

申告がない場合、税務署から申告勧告や調査通知が届くことがあります。無視すると強制徴収の対象になる可能性も少なくありません。

年末調整では完了しない不動産取引に関する税務処理を適切に行うため、確定申告を忘れないよう注意してください。特に申告期限を守ることは、延滞税や加算税を防ぐために重要です。

不動産売却の年末調整に関するよくある質問

ここでは、不動産売却の年末調整に関するQ&Aを紹介します。

不動産売却益が社会保険の扶養に与える影響は?

例えば、協会けんぽや多くの健康保険組合では、不動産売却などの一時的な収入を扶養の判定基準から除外しています。

そのため、専業主婦が不動産売却をして得た利益が130万円未満であれば、扶養家族の資格を維持できます。ただし、保険組合や状況によっては取り扱いが異なる場合もあるため、念のため各保険組合に確認することが重要です。

譲渡所得が原因で扶養から外れる?

「年末調整」は給与所得者が所得税を精算する手続きですが、同じタイミングで配偶者控除や配偶者特別控除が適用されるかどうかが判断されます。

配偶者控除は、納税者の配偶者が一定の条件を満たすことで所得税や住民税を減らすことができる制度です。配偶者の年間合計所得が48万円以下(給与収入のみの場合は103万円以下)である場合に適用されます。譲渡所得が発生して条件金額を超えると「年末調整」による控除が適用されなくなり、納税額が増える可能性があります。

配偶者特別控除は、配偶者控除を受けられない場合に配偶者の所得金額に応じて一定の金額で所得控除を受けられる制度です。「年末調整」で配偶者特別控除を受けるためには、配偶者の年間合計所得金額が48万円超133万円以下である必要があります。

不動産売却に伴う譲渡所得は、「年末調整」における配偶者控除や特別控除に影響を与える可能性があります。扶養判定が変わることがあるため、売却前に影響を把握し、必要な対策を講じることが大切です。

年末調整を効率よく行うコツは?

扶養控除申告書や生命保険料控除証明書、住宅借入金等特別控除申告書など、必要書類を早めに確認して揃えましょう。保険会社や金融機関から送付されるため、見逃さないように注意が必要です。

また、控除対象となる支出(医療費や寄付金など)がある場合は、領収書や証明書を整理しておくとスムーズです。給与計算担当者や税理士と早めに相談することで、ミスや手間を減らせます。

事前準備を怠ると、提出期限間近に慌てることになり、見落としやミスが発生するリスクが高まります。効率的な年末調整は、正確で円滑な税務手続きの基本です。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)