【審査が不安な方におすすめ】

| 金融機関 | 公式サイト | 金利/年 (変動金利) |

金利/年 (固定10年) |

金利/年 (長期固定金利) |

借入金額 | 返済方法 | 事務手数料 | 遅延損害金 | 固定年数 |

|---|---|---|---|---|---|---|---|---|---|

SBI新生銀行住宅ローン |

年0.590%※SBIハイパー預金開設者の金利優遇 | 年2.200%(当初固定金利) | 年3.050%(固定31-35年) | 最大3億円 | 元利均等返済 | 年14.0% | 年14.0% | 最大50年※35年超の借り入れの場合は、契約時の利率に年0.1%上乗せされた金利が適用 | |

りそな銀行住宅ローン |

年0.640%~ ※【融資手数料型】の店頭金利より最大引下時の金利(WEB完結金利優遇キャンペーン適用時) ※融資手数料型をご利用の場合はお借入金額に対して2.2%(消費税等込)の融資手数料が必要 |

年2.945%~

店頭金利より最大年▲2.235%

※【融資手数料型】の店頭金利より最大引下時の金利 ※融資手数料型をご利用の場合はお借入金額に対して2.2%(消費税等込)の融資手数料が必要 |

年4.760%(固定30年超35年以内) | (10万円単位) | 元利均等返済 | 借入金額×2.20%(税込) | 年14.0% | 最大35年以内 | |

PayPay銀行住宅ローン |

年0.500%(全期間引下型/スマホ/ネット/でんき優遇割適用時) | 年2.080%(借入総額が物件価格の90%以下) | 年3.050%(固定35年/借入総額が物件価格の90%以下) | 500万円~2億円(10万円単位で借入可能) | 毎月返済/半年毎増額(ボーナス)返済 | 借入額×2.20%(税込) | 年14.0% | 最大35年以内 |

最新おすすめ住宅ローンランキング【2026年1月】

申込者の年収が低い、物件の担保価値が低いといった状況で、住宅ローン審査に不安を覚える方も少なくないと思います。

- 住宅ローン審査をどうしても通したい!

- 誰でも通る住宅ローンはある?

- 住宅ローンの審査が通らない時の裏ワザ・最終手段は?

今回は、どうしても審査に通りたい方へ、以上の悩みの解決法について解説します。

絶対通る住宅ローンはあるのか、無理やり審査を通すことはできるのかなどを解説していきます!

住宅ローン審査を通したい方におすすめの住宅ローン

| 金融機関 | 公式サイト | 金利/年 (変動金利) |

金利/年 (固定10年) |

金利/年 (長期固定金利) |

借入金額 | 返済方法 | 事務手数料 | 遅延損害金 | 固定年数 |

|---|---|---|---|---|---|---|---|---|---|

SBI新生銀行住宅ローン |

年0.590%※SBIハイパー預金開設者の金利優遇 | 年2.200%(当初固定金利) | 年3.050%(固定31-35年) | 最大3億円 | 元利均等返済 | 年14.0% | 年14.0% | 最大50年※35年超の借り入れの場合は、契約時の利率に年0.1%上乗せされた金利が適用 | |

りそな銀行住宅ローン |

年0.640%~ ※【融資手数料型】の店頭金利より最大引下時の金利(WEB完結金利優遇キャンペーン適用時) ※融資手数料型をご利用の場合はお借入金額に対して2.2%(消費税等込)の融資手数料が必要 |

年2.945%~

店頭金利より最大年▲2.235%

※【融資手数料型】の店頭金利より最大引下時の金利 ※融資手数料型をご利用の場合はお借入金額に対して2.2%(消費税等込)の融資手数料が必要 |

年4.760%(固定30年超35年以内) | (10万円単位) | 元利均等返済 | 借入金額×2.20%(税込) | 年14.0% | 最大35年以内 | |

PayPay銀行住宅ローン |

年0.500%(全期間引下型/スマホ/ネット/でんき優遇割適用時) | 年2.080%(借入総額が物件価格の90%以下) | 年3.050%(固定35年/借入総額が物件価格の90%以下) | 500万円~2億円(10万円単位で借入可能) | 毎月返済/半年毎増額(ボーナス)返済 | 借入額×2.20%(税込) | 年14.0% | 最大35年以内 | |

ソニー銀行住宅ローン |

年0.997%※変動セレクト住宅ローン(環境配慮型住宅) | 年2.576% ※固定セレクト住宅ローン/固定10年 |

年3.338% ※固定セレクト住宅ローン(新規お借り入れ時) /固定20年 |

500万円~2億円(10万円単位で借入可能) | 元利均等返済 | 借入額×2.20%(税込) | 年14.6% | 最大35年以内 | |

住信SBIネット銀行住宅ローン(WEB申込コース) |

年0.698%~ ※通期引下げプラン 頭金20%以上支払 |

年2.239%~ ※当初引下げプラン・固定10年 頭金20%以上支払 |

年2.919% ※当初引下げプランの借入金利 固定30年 頭金20%以上支払 |

500万円以上2億円以内(10万円単位) | 元利均等返済と元金均等返済のどちらか | 保証:借入金額×2.20%(税込) 買取:借入金額×0.99%(税込)(※借り換えの場合) |

年14.0% | 最大35年以内 | |

SBIマネープラザ(銀行代理業者)SBI新生銀行パワースマート住宅ローン  |

年0.590%※SBIハイパー預金開設者の金利優遇 | 年2.200%(当初固定金利) | 年3.050%(固定31-35年) | 500万円~3億円 | 元利均等返済 | 借入額×2.20%(税込) | 年14.0% | 最大35年以内 | |

三菱UFJ銀行住宅ローン |

年0.670%~年0.750%

|

年2.68%~年2.76% |

年3.39% ~年3.47% 全期間固定金利 ※固定31~35年 |

500万円以上2億円以内(*)(10万円単位) (*)1億円を超える部分については別途ローン契約が必要 |

元利均等返済と元金均等返済のどちらか | 借入額×2.20%(税込) | 年14.0% | 最大35年以内 |

※2026年1月時点

住宅ローンを利用するには、各金融機関が設けた審査に受からなければなりません。

審査に受かる秘訣は多々あり、借入金額の約10%以上に相当する額を用意したり、自己資金である程度の購入金額を抑えるなど、様々な方法があります。

一方、今回のように、申込者の年収が低い、物件の担保価値が低いといった状況でも住宅ローンを利用したいという方がいます。

ここからは、そのような方でも借入ができる可能性がある住宅ローンを紹介します。

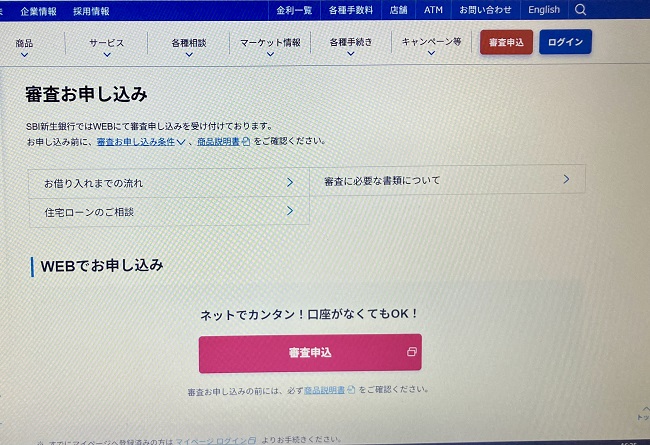

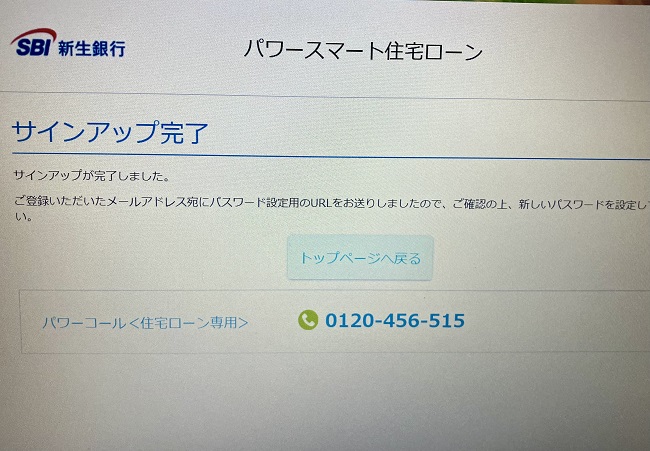

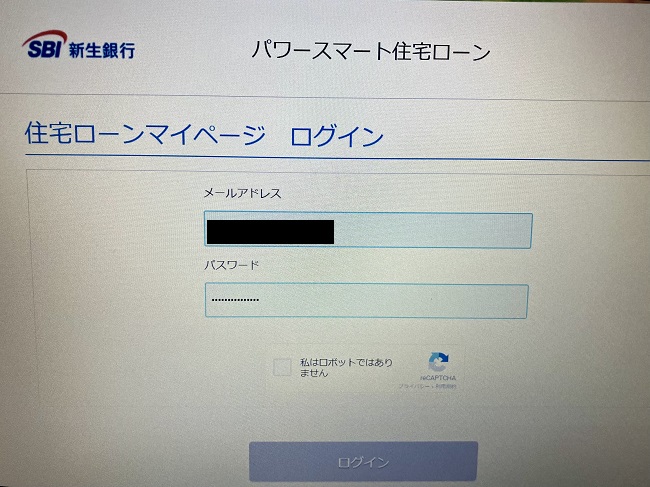

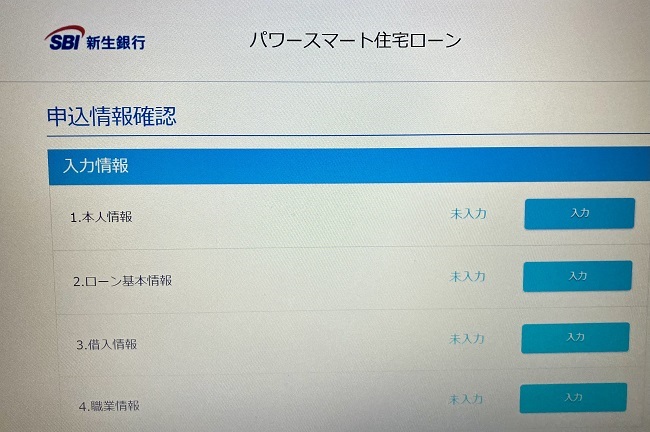

SBI新生銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 最大3億円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済 |

| 借入期間 | 最大50年※35年超の借り入れの場合は、契約時の利率に年0.1%上乗せされた金利が適用 |

| 保証料 | 無料 |

| 事務手数料 | 借入金額×2.20% |

| 一部繰上返済手数料 | 無料 |

| 運営会社情報 |

|

新規借入時の金利

| 新規借入/変動金利(半年型) |

|---|

|

年0.590%(金利優遇キャンペーン適用時)

|

※2026年1月契約金利

※借入金額が物件購入価格および建築請負価格の合計額の90%以内

SBI新生銀行住宅ローン 団体信用生命保険

| 一般団信+安心保障付団信 | ガン団信 (年0.1%金利上乗せ) |

|

|---|---|---|

| 死亡・高度障害 | 残高の100%を支払い | 残高の100%を支払い |

| 公的介護保険制度に定める要介護3以上になった場合 | 残高の100%を支払い | ✖ |

| リビング・ニーズ | ✖ | 残高の100%を支払い |

| 所定の悪性新生物(がん)に罹患したと医師により診断確定された場合 ※上皮内がんおよび皮膚の悪性黒色腫以外の皮膚がんは保障の対象外 |

残高の100%を支払い |

SBI新生銀行住宅ローンは金利優遇キャンペーンを定期的に開催しており、よりお得に住宅ローンを組めます。

SBI新生銀行口座がなくてもネットでカンタンに審査に申し込めるうえ、審査書類もウェブ上からアップロードが可能。

公式サイトから住宅ローン各種シミュレーションを活用し、返済計画を手軽にチェックできることもポイントです。

住宅ローン団信プランはガン団信と一般団信+安心保障付団信があり、保障ラインナップも充実しています。

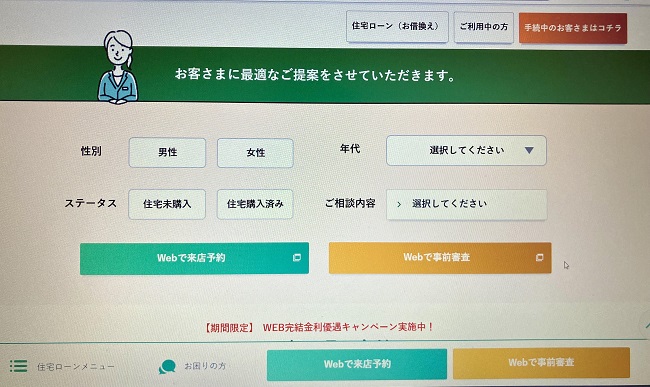

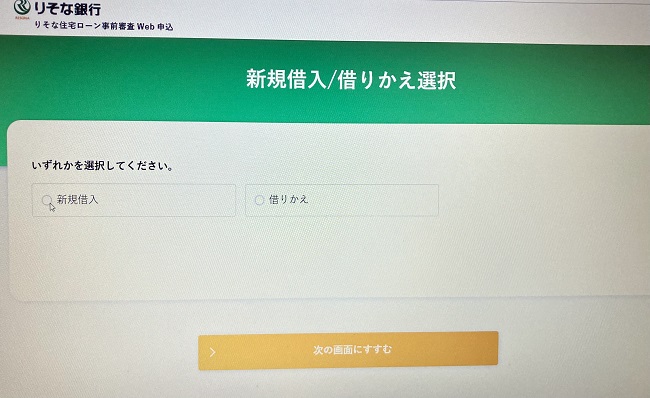

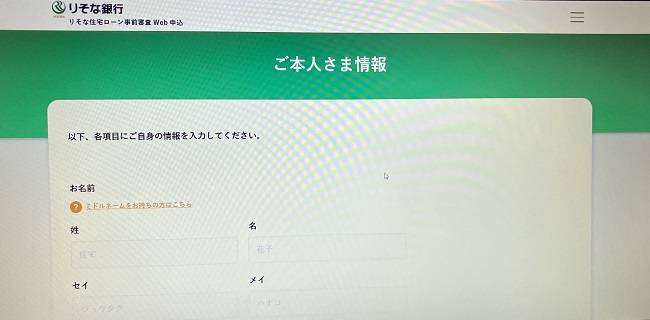

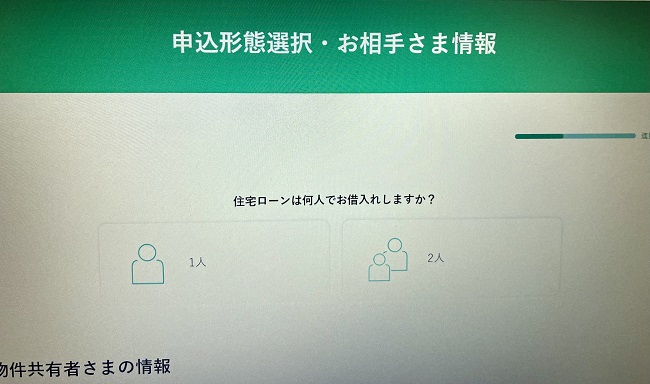

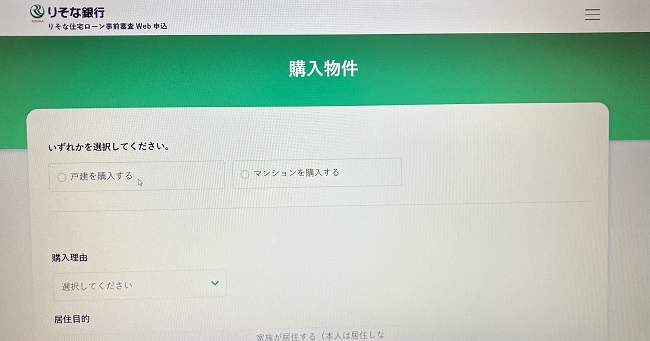

りそな銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 50万円~1億円 |

| 対応地域 | 全国(一部対応していない地域がある) |

| 返済方法 | 元利均等返済・元金均等返済 |

| 借入期間 | 最大35年以内 |

| 保証料 | 一部あり |

| 事務手数料 | 33,000円+借入金額に対して2.20%(税込) |

| 一部繰上返済手数料 | 一部無料 |

| 口座変更手数料 | 無料 |

| 運営会社情報 |

|

新規借入時の金利

| 変動金利/全期間型 |

固定金利/当初型10年

|

|---|---|

|

年0.640%~

※【融資手数料型】の店頭金利より最大引下時の金利(WEB完結金利優遇キャンペーン適用時)

※融資手数料型をご利用の場合はお借入金額に対して2.2%(消費税等込)の融資手数料が必要 |

年2.945%~

店頭金利より最大年▲2.235%

※【融資手数料型】の店頭金利より最大引下時の金利 ※融資手数料型をご利用の場合はお借入金額に対して2.2%(消費税等込)の融資手数料が必要 |

※2026年1月実行金利

りそな銀行住宅ローン 団体信用生命保険

| 団信革命(特定状態保障特約付団信) | 3大疾病保障特約 | がん保障特約 | |

|---|---|---|---|

| 死亡・高度障害 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

| 所定のがん 上皮内がん、および皮膚の悪性黒色腫以外の皮膚がん |

残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

| 急性心筋梗塞・脳卒中による所定の状態 | 残高の100%を支払い | 残高の100%を支払い | ✖ |

| 病気・ケガによる身体障害 | 残高の100%を支払い | ✖ | ✖ |

| 所定の要介護状態 | 見舞金は条件によって異なる | ✖ | ✖ |

りそな銀行住宅ローンの金利は変動金利型と固定金利選択型の2種類から選べ、自分に合った返済が可能です。

方針について迷ったら気軽に相談できることも特徴で、りそな銀行なら17時以降や土日祝も対応してもらえます

住宅ローン契約者向けの特典も豊富なうえ、借入金額から月々の返済額を計算出来るシミュレーションも活用可能。

お得に利用できるほか、比較検討や返済計画を立てやすいことはりそな銀行住宅ローンのメリットです。

PayPay銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円~2億円(10万円単位で借入可能) |

| 対応地域 | 全国 |

| 返済方法 | 毎月返済/半年毎増額(ボーナス)返済 |

| 借入期間 | 1年以上35年以内(1か月単位) |

| 保証料 | 不要 |

| 事務手数料 | 借入金額×年2.20%(消費税含む) |

| 遅延損害金 | 年14.0% |

| 火災保険 | 付保が必要 |

| 連帯保証人 |

|

| 団体信用生命保険 | 加入が必須 |

新規借入時の金利※2026年1月時点

| 変動金利 (全期間引下型) |

固定金利(10年) (当初期間引下型) 自己資金10%以上の場合※ |

|---|---|

|

年0.500%

「スマホ/ネット/でんき優遇割」適用

|

年2.080%

基準金利4.030%

引下幅-1.950%

|

※借入総額が、物件購入価格および建築請負価格の合計額の90%以内になる方が対象

※優遇を受ける場合は、諸費用、事務手数料も自己負担となります。

単独名義、収入合算で契約する場合

| がん50%保障団信 | がん100%保障団信 | ※ | |

|---|---|---|---|

| 上乗せ金利 | なし | 年0.1%上乗せ | なし |

| 対象年齢 | 満51歳未満 | 満51歳未満 | 満65歳未満 |

| 基本の保障内容 | |||

| 死亡・高度障害保障 | 〇 | 〇 | 〇 |

| リビングニーズ保障 | 〇 | 〇 | 〇 |

| 重度がん保障特約 | 〇 | ✖ | 〇 |

| ガン保障の内容 | |||

| がん診断保障 | 〇 | 〇 | ✖ |

| がん先進医療特約 | 〇 | 〇 | ✖ |

| がん診断時一時金保障 | ✖ | 〇 | ✖ |

| その他の内容 | |||

| 全疾病保障(入院限定) | 〇 | 〇 | ✖ |

| 失業保障 | 〇 | 〇 | ✖ |

| 自然災害保障 | 〇 | 〇 | ✖ |

PayPay銀行の住宅ローンは、全国対応で幅広い融資オプションを提供するサービスです。

500万円から2億円までの借入が可能で、返済期間は1年から最大35年に及びます。

金利タイプには固定金利と変動金利の選択があり、特に10年間の固定金利は業界内で最低水準を誇ります。

審査プロセスは約3週間で完了し、特に借り換えを希望する顧客にとっても迅速な手続きが可能です。

火災保険の加入要件や、ペアローンおよび収入合算時の連帯保証人制度も用意されており、より柔軟な借入計画が実現可能です。

ソニー銀行 住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円以上2億円以下(10万円以下) |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済 |

| 借入期間 | 2~35年 |

| 保証料 | 無料 |

| 事務手数料 |

|

| 一繰上返済手数料 | 無料 |

新規借入時の金利

| 変動セレクト住宅ローン 変動金利 |

固定セレクト住宅ローン 固定金利10年 (新規お借り入れ時) |

|---|---|

|

年0.997%

手数料[消費税込み]

借入金額 × 2.2% |

年2.576%

手数料[消費税込み]

借入金額 × 2.2% |

※2026年1月実行金利

※物件の購入価格を超えた借入の場合は、金利が年0.05%上乗せ

単独名義、収入合算で契約する場合

| 50がん団信 | 100がん団信 | 3大疾病団信 | 生活習慣病団信 | 一般団信 /ワイド団信 |

|

|---|---|---|---|---|---|

| 上乗せ金利 | なし | 年0.1%上乗せ | 年0.2%上乗せ | 年0.2%上乗せ |

|

| 対象年齢 |

|

加入時の年齢が満65歳未満 | |||

| 死亡・高度障害・リビングニーズ保障 | 〇(50%) | 〇 | 〇 | 〇 | ✖ |

| 脳卒中保障・急性心筋梗塞 | ✖ | ✖ | 〇 | ✖ | ✖ |

| 生活習慣病長期入院時保障 | ✖ | ✖ | ✖ | 〇 | ✖ |

|

✖ | 〇 | 〇 | 〇 | ✖ |

|

✖ | ✖ | ✖ | 〇 | ✖ |

ソニー銀行の住宅ローンは、利用者の多様なニーズに対応するために設計されました。

柔軟な金利オプションと幅広い融資範囲で利用しやすい住宅ローンです。

特に、初期コストを削減する施策が充実しています。

保証料が無料であること、変動金利と固定金利プランにそれぞれ異なる事務手数料が設定されていることが大きなメリットです。

固定金利プランでは一律44,000円の事務手数料がかかり、変動金利では借入金額の2.2%が適用されます。

また、一繰り上げ返済手数料が無料であるため、余裕がある時に追加費用なしでローンの早期返済が可能です。

ソニー銀行では、金利の変動リスクを避けたい顧客向けに固定期間オプションを提供しています。

新居購入時に支払う一定額以上の頭金に対しては割引オプションがあり、ローンの総コスト削減に有効です。

住信SBIネット銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円~1億円(10万円単位) |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 返済手数料 | 無料 |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 事務手数料 | 借入額×2.16%(税込) |

| 一部繰上返済手数料 | 無料 |

新規借入時の金利

| 新規変動金利 通年引き下げプラン |

固定10年

通期引下げプラン |

|---|---|

|

年0.698%~

借入総額が、物件価格の80%超~100%以下でお借入れの場合は表示金利に年0.032%、物件価格の100%超でお借入れの場合は表示金利に年0.036%上乗せ

|

年2.599%

|

※2026年1月実行金利

住信SBIネット銀行住宅ローン(WEB申込コース) 団体信用生命保険

| 基本プラン | 3大疾病50 | 3大疾病100 | ワイド団信 | |

|---|---|---|---|---|

| 死亡・高度障害 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

| リビングニーズ特約 | 残高の100%を支払い | ローン残高の50%の返済に保険金が充当 | 残高の100%を支払い | 残高の100%を支払い |

| 3大疾病保障特約 | 先進医療特約負担額(1000万円まで) | 残高の100%を支払い | 残高の100%を支払い | ✖ |

| 全疾病保障 就業不能保険金 |

ローン返済相当額が最長12ヵ月分支払われる | ローン返済相当額が最長12ヵ月分支払われる | ローン返済相当額が最長12ヵ月分支払われる | ✖ |

| 全疾病保障 債務繰上返済支援保険金 |

残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い | ✖ |

| 重度ガン保険金前払特約 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い | ✖ |

| 先進医療特約 | 先進医療にかかる技術料と同額(通算1,000万円まで)が支払われる | 先進医療にかかる技術料と同額(通算1,000万円まで)が支払われる | 先進医療にかかる技術料と同額(通算1,000万円まで)が支払われる | ✖ |

住信SBIネット銀行の住宅ローンは、業界内でもトップクラスの低金利が魅力です。

ネット銀行ならではの金利で、新規・借り換えの返済負担を減らすことが可能。

住宅ローンの団信も、幅広い保障があるので安心して借入できますね。

全疾病保障は基本付帯、3大疾病(ガン診断時も含む)保障も50歳以下なら基本付帯となります。

リスクにそなえながら住宅ローンを返済していけるので、万が一の場合も困ることはありません。

保証料や一部繰り上げ返済の手数料が不要なことも、住信SBIネット銀行のポイントと言えます。

SBIマネープラザ(銀行代理業者)SBI新生銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 最大3億円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済 |

| 借入期間 | 1年以上35年以内 |

| 保証料 | 不要 |

| 事務手数料 | 借入金額に対して2.20%(税込) |

| 一部繰上返済手数料 | 無料 |

新規借入時の金利

| 新規借入/変動金利(半年型) |

|---|

|

年0.590%(金利優遇キャンペーン適用時)

|

※2026年1月実行金利

SBIマネープラザ SBI新生銀行 パワースマート住宅ローン 団体信用生命保険

| (1)一般団信 | (2)ガン団信 | |

|---|---|---|

| 死亡・高度障害 | 残高の100%を支払い | 残高の100%を支払い |

| ガン | ✖ | 残高の100%を支払い |

SBIマネープラザは、SBIグループの銀行代理業務を提供する機関として、日本全国の住宅購入者に対し、多岐にわたる住宅ローンサービスを展開しています。

事務手数料は借入金額に対して2.20%と設定されており、この透明性が利用者にとっての信頼性を高め、安心してサービスを利用する土台を作ります。

また、SBIマネープラザはオンラインでの対応と、必要に応じた対面サポートの提供を組み合わせることで、顧客への大きな利便性を実現しています。

さらに、店舗で相談すると全疾病保障が無料で付帯する、業界内でも特筆すべきサービスが特長。

SBIマネープラザは、住信SBIネット銀行の代理業者として、同行の住宅ローン商品を扱っています。

これにより、ネット銀行の住宅ローンを、直接的なサポートを受けながら申し込みたい方々に最適です。

三菱UFJ銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円以上2億円以内(10万円単位) |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 借入期間 | 最大35年以内 |

| 保証料 | 不要 |

| 事務手数料 | 借入金額の2.2% |

新規借入時の金利※2026年1月時点

| 変動金利 |

固定10年

|

|---|---|

|

年0.670%~年0.750%

※適用金利や引下幅は、お申込内容や審査結果等により決定いたします。

|

年2.68%~年2.76%

※適用金利や引下幅は、お申込内容や審査結果等により決定いたします。 |

三菱UFJ銀行住宅ローン 団体信用生命保険

| 団体信用生命保険(団信) | ワイド団信 | 7大疾病保障付住宅ローン ビッグ&セブン〈Plus〉 |

|

|---|---|---|---|

| 死亡・高度障害 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

| がんと診断された ※上皮内がんは除く |

✖ | ✖ | 残高の100%を支払い |

| 脳卒中・急性心筋梗塞による入院 | ✖ | ✖ | 残高の100%を支払い |

| 高血圧性疾患 糖尿病 慢性腎不全 肝硬変 |

✖ | ✖ | 残高の100%を支払い |

三菱UFJ銀行 住宅ローンは大手銀行が提供している、安心して審査申込ができる住宅ローンです。

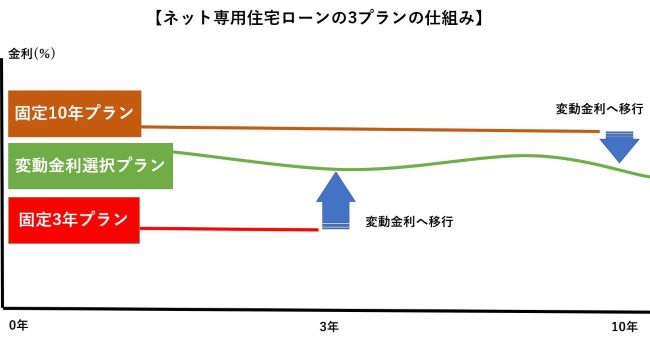

住宅ローンには固定10年、変動金利、全期間固定の3プランがあるのですが、審査に通りたいなら全期間固定金利31~35年ががおすすめです。

期間中の金利は、最初から最後までずっと固定になります。

住宅ローン全体で比較すると決して審査が通りやすいという訳ではないですが、幅広い方におすすめのローンです。

誰でも通る?審査が甘いと言われる住宅ローン2選

住宅ローンの審査基準は、金融機関やローンの種類によって異なります。

その中でも審査が甘いのが、ネット銀行が提供しているフラット35です。

ネット銀行は運営元自身もベンチャーということがあり、既存の金融機関にありがちな勤務先の規模・従業員数で融資を決めるということがありません。

安定収入があれば、フリーター・アルバイトでも通る可能性があります。

更に、フラット35は本審査を住宅支援機構という公的機関が行うので、金融機関が自社で提供している住宅ローンよりも審査に通りやすいのです。

ここからは、おすすめのフラット35を2つ紹介していきます。

ARUHI住宅ローン「フラット35」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 返済手数料 | 無料 |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 事務手数料 | 借入額×2.20% |

| 生命保険料 | 別途で必要 |

新規借入時の金利

| 全期間固定金利※スーパーフラット【フラット35】保証型 |

|---|

|

年1.880%

2026年1月実行金利(団信不加入・借入期間:15年~35年)

|

※2026年1月実行金利

※ARUHI団体信用生命保険(一般団信)に加入した場合は、金利が年0.28%上乗せ

ARUHI 団体信用生命保険

| 一般団信/ワイド団信 | がん団信(がん50%保障プラン) | がん団信+(がん100%保障プラン) | 生活習慣病団信(入院プラスα) | |

|---|---|---|---|---|

| 死亡・高度障害 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

| 余命6ヵ月以内 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

| がん診断確定 | ✖ | 残高の50%相当を支払い | 残高の100%を支払い | 残高の100%を支払い |

| 上皮内がん・皮膚がん診断確定 | ✖ | ✖ | 給付金100万円 | 給付金100万円 |

| 生活習慣病による入院180日以上(継続) | ✖ | ✖ | 給付金50万円 | 給付金50万円 |

| 病気・けがによる入院 5日以上(継続) |

✖ | ✖ | ✖ | 給付金10万円 |

| 病気・けがによる入院31日以上(継続) | ✖ | ✖ | ✖ | 月々の返済額保障 |

ARUHIは住宅ローン専門機関※で、シチュエーションに応じた様々なタイプの商品を提供しています。

その中でもフラット35は審査に通りやすく、年収基準や勤続年数基準の指定もありません。

スタッフも住宅ローンに詳しい人達なので頼りになりますよ!

申込はWEB完結で済みますが、店舗も全国各地にあるので、いざという時に対応してくれるのも嬉しいですね!

◎頭金0円でも申込可能!融資後も口座開設の必要なし

※累積融資実行件数及び金額 2023年7月 株式会社日本能率協会総合研究所調べ

住信SBIネット銀行「フラット35」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 融資期間 | 建設・購入・借り換えのの場合は15年以上 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 返済手数料 | 無料 |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 事務手数料 | 借入額×1.10%【建設・購入】借入額×0.99%【借り換え】 |

| 遅延損害金 | 年率14.5% |

新規借入時の金利

| 【フラット35】保証型 借入割合80%以下 |

【フラット35】買取型

団信加入お借入割合90%以下 |

|---|---|

|

当初5年間 年1.00%

6年目以降:年2.00% 4ポイント(当初5年間年▲1.00%引下げ)適用の場合の金利 |

当初5年間 年0.71%

6年目以降:年1.71% 借入期間15年以上20年以下、4ポイント(当初5年間年▲1.00%引下げ)適用、団信不加入(年▲0.20%)の場合の金利 |

※2026年1月実行金利

住信SBIネット銀行住宅ローン 団体信用生命保険

| 基本プラン | 3大疾病50 | 3大疾病100 | ワイド団信 | |

|---|---|---|---|---|

| 死亡・高度障害 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い |

| リビングニーズ特約 | 残高の100%を支払い | ローン残高の50%の返済に保険金が充当 | 残高の100%を支払い | 残高の100%を支払い |

| 3大疾病保障特約 | 先進医療特約負担額(1000万円まで) | 残高の100%を支払い | 残高の100%を支払い | ✖ |

| 全疾病保障 就業不能保険金 |

ローン返済相当額が最長12ヵ月分支払われる | ローン返済相当額が最長12ヵ月分支払われる | ローン返済相当額が最長12ヵ月分支払われる | ✖ |

| 全疾病保障 債務繰上返済支援保険金 |

残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い | ✖ |

| 重度ガン保険金前払特約 | 残高の100%を支払い | 残高の100%を支払い | 残高の100%を支払い | ✖ |

| 先進医療特約 | 先進医療にかかる技術料と同額(通算1,000万円まで)が支払われる | 先進医療にかかる技術料と同額(通算1,000万円まで)が支払われる | 先進医療にかかる技術料と同額(通算1,000万円まで)が支払われる | ✖ |

住信SBI銀行のフラット35も低金利に定評があります。

更に金利上乗せ年0.5%で8大疾病+αの罹患で12か月以上の就業不能時に残債が0になる魅力的な保証もついています。

頭金なしでも利用できる「フラット35 ミスターパッケージ」のように、条件の悪い方にも利用しやすい商品を取り揃えています。

誰でも通る・ブラックでもOKな住宅ローンはない

結論から言うと、信用情報がブラックの方でも通る住宅ローンというものはありません。

絶対に返せる見込みのない人にローンを融資すると、金融機関が罰則を受けることになっています。

基本的には「この人は○○万円までなら返せる」という額しか住宅ローンを貸してもらえません。

それを見抜くために審査はあるのです。

同様に、金融機関が提供しているローンにはすべて審査があります。

「審査がない」「誰でも通るローン」となると、闇金や個人融資しかありません。

住宅ローンの審査基準には若干の違いがある

誰でも通る住宅ローンは存在しませんが、金融機関によって審査の通りやすさには若干の違いがあります。

通りやすい住宅ローンの中で代表的なものがフラット35です。

フラット35は各金融機関から提供されていますが、本審査は住宅金融支援機構という半官半民の機関によっておこなわれます。

民間企業のような利益目的の団体ではないので審査が通りやすく、人気が高まっています。

住宅ローンをブラックの方が無理やり通すことはできない

申込者がブラックリスト入りしているような状態で、住宅ローンを無理やり通すことはできません。

あなたがどんなに担当者に頼みこんでも、審査の厳しさが変わることはないのです。

基本的には信用情報のキズがなくなるか、属性が改善されるのを待って申し込むことをおすすめします。

営業部や窓口の人がローン審査を通すことは原則できない

もしかしたら、銀行の営業マンに「住宅ローン厳しそうですけど、私がなんとかします」というように言われているかもしれません。

ただ、銀行のローン事業は営業部と審査部に分かれ、基本的にはお互い干渉しあうことはありません。

2018年にスルガ銀行のローン不正融資が発覚して問題になりましたが、これは営業部が審査部を恫喝してローンを通そうとする構造が大本の問題でした。(かぼちゃの馬車事件)

(2)実質的な審査を欠いた融資の実行

ア 営業の審査に対する圧力

スルガ銀行において、審査部門は、営業部門から強い圧力を掛けられており、

実質的な審査を行うことができない状況となっていた。

少なくとも審査担当者レベルにおいては、収益不動産ローンについて、ウェ

ブサイトでの募集賃料とレントロール上の賃料との乖離や、自己資金確認資料

の偽装の可能性に気づいており、また、シェアハウスローンについても、空室リ

スクやビジネスモデルへの懸念を2015年頃から認識し、さらに特定の不動

産チャネルが特定の営業店との間での取扱件数を急激に伸ばしていることも、

審査担当者は異常値として注視しており、加えて、不正行為を厭わない不良チ

ャネルの存在も認識していた。

そのため、審査担当者から営業担当者に対し、資料偽装の疑義などについて

指摘されていたが、営業担当者や所属長からの威圧的な反論がなされ、最終的

には麻生氏が審査第二部長や審査部長に対して直接掛け合うことで、稟議を押

し通していた。営業担当者や所属長らは、稟議書類の冒頭に「パーソナル・バン

ク協議済み」と書いて審査部に承認するようプレッシャーをかけていた。

こうしたところからローンを借りても、スルガ銀行のように途中で問題が発覚し、サービスが滞る可能性があります。

住宅ローンを通せない原因【審査に落ちてしまう理由】

住宅ローンを通せない原因は、大きく分けて申込者の属性(年収・勤務先など)と担保物件の2つです。

属性は改善すればどうにかなりますが、担保物件の評価が低いのはどうにもなりません。

この場合は、他の方法を考えるしかないのです。

原因1】他社から高額借り入れがある

他社から高額の借り入れがあると、住宅ローンの審査に通りにくくなります。

住宅ローンの審査では、高額融資を受けている状態はプラスには働きません。

貸金業者以外からの借り入れは総量規制の対象外ですが、融資審査に悪影響があるでしょう。

ただし、自動車ローンや教育ローン等をきちんと返済できている場合は、返済能力の証明につながります。

参考:日本貸金業協会 総量規制にかかわらず、お借入れできる貸付けの契約があります

原因2】今の勤務先の勤続年数が短い

今の勤務先の勤続年数が短いと、返済能力を疑われる可能性が高いです。

特に、以下の状態で住宅ローンの審査申し込みは、おすすめできません。

- 転職してすぐ

- 勤務開始から1年以内

加えて、審査申し込み者の雇用形態もチェックされるポイントです。

正社員や公務員は住宅ローンを組んでいる人が多く、審査に通りやすいと考えられます。

参考:国土交通省 住宅局 令和5年度民間住宅ローンの実態に関する調査 結果報告書

原因3】住宅の担保評価が低い

住宅の担保評価が低いと、審査に通すのは難しくなります。

住宅ローンなどの融資に担保として設定する不動産の評価金額を、担保評価額といいます。

融資した人が返済できなくなった場合に備えて、不動産は担保に設定されます。

「担保評価」は融資額に見合う物件か、担保物件を判断することです。

以下の要素などで住宅の担保評価が決まります。

- 駅からのアクセス

- 住みやすい環境か

- 道路の広さ(道幅)、道路と接する部分など

- 土地の形(正方形や長方形など四角形が売れやすい)

- 適度な広さの土地か

不動産に対する有効需要が高いほど、販売しやすく評価が上がる傾向です。

原因4】返済負担の割合が大きすぎる

返済負担の割合が大きくなるほど、住宅ローンの審査に通りにくくなるでしょう。

年収に対して35%の返済比率を超えると、生活が苦しくなる傾向です。

返済比率(返済負担率)の計算式は以下の通りです

「返済比率(返済負担率)(%)=年間返済額÷年収×100」

住宅ローンを提供している金融機関では、返済比率の上限が設けられることが多くあります。

生活費や子どもの教育費などの出費は人によって違うので注意してください。

住宅ローンに限ったことではありませんが、無理なく返せる額を借りましょう。

【返済比率(返済負担率)(%)=年間返済額÷年収×100】

| 年収 | 返済比率(返済負担率)の基準 |

|---|---|

| 100万円~299万円 | 20%以下 |

| 300万円~449万円 | 30%以下 |

| 450万円~599万円 | 35%以下 |

| 600万円以上 | 40%以下 |

原因5】完済時の年齢が高い

住宅ローンの審査では98.5%の金融機関が「完済時年齢」を重視しています。

融資を受けられるかのポイントとして、完済時年齢は重要でしょう。

完済時の年齢が高いほど、住宅ローンの審査に通りにくくなるので注意してください。

フラット35を例にすると、80歳までが最長の借入期間です。

民間の住宅ローンではフラット35よりも低い年齢を設定していることが多いです。

自分の年齢に加えキャリアや生活を踏まえた上で、住宅ローン審査に申し込みましょう。

参考:

国土交通省 住宅局 令和5年度民間住宅ローンの実態に関する調査 結果報告書

原因6】団体信用生命保険に加入できない

「団体信用生命保険(団信)」は、住宅ローンの契約者が返済できなかった場合に借り入れ残高に相当する保険金を金融機関に支払う保険です。

住宅ローンの借入の際は、「団体信用生命保険への加入」を融資条件として金融機関から提示されます。

団体信用生命保険(団信)の加入条件には、健康状態(持病の有無、既往歴など)があります。

一般的にがん、心疾患、脳疾患などの疾病があると、団体信用生命保険(団信)への加入が難しいです。

団体信用生命保険の申し込みの際は、健康状態を正確に伝えなくてはなりません。

参考:一般社団法人 全国信用保証協会連合会 保証協会団信「ご加入にあたって」

物件の担保評価が低い方でも通しやすいのが無担保ローン

物件の担保評価が低い方は、フリーローンやカードローンを借りることをおすすめします。

これらの無担保ローンは用途が自由なので、物件の評価が低くても審査に通ることができます!

カードローンに対して悪い印象を持つ方も少なくないですが、プロミスやアイフルは初回借入から30日間の無利息期間サービスを提供しています。

家族や友人からお金を借りるよりも場合によってはお得です。今後のローン審査への影響を心配する人も多いでしょう。

しかし、しっかり期限を守って完済できれば影響はほとんどありません。

高額の融資は無担保ローンの方が難しい

フリーローン、カードローンは基本的に100万円以下の少額を借りるのに向いています。

もし100万円以上の融資を希望する場合は、無担保な分、住宅ローンより審査に通りにくくなるので注意しましょう。

だからといって複数のローンを借りると信用情報が傷つくだけでなく、返済回数が増えて延滞・自己破産の可能性が格段にアップするので注意しましょう。

住宅ローン審査を通したい時のポイント

住宅ローン審査を通したい時には、どんな点に注意すれば良いのでしょうか?

ここからは、住宅ローン審査で抑えておきたいチェックポイントを紹介していきます。

ポイント1】住宅ローン審査を通すには4項目のクリアが必須

住宅ローン審査を通したいのであれば、以下の4項目を抑えていることが確実に重要となります。

- 年齢

- 勤務形態

- 勤続年数

- 前年度の年収

これらの項目に関しては、申し込む上での最低基準を公式HPで明記しているところも多いので、必ず確認しましょう。

また、最低基準をクリアできたとしても必ず審査に通る訳ではないという点は理解しておくべきでしょう。

ポイント2】どの住宅ローンを借りるかで審査難易度は変わる

住宅ローンには様々な種類や借り方が存在するので、どんな種類のローンを借りるかによっても通すポイントは変わってきます。

例えば、フラット35を借りる際は、住宅金融支援機構が提示している物件の技術基準をクリアする必要があります。

また、ペアローンの場合は夫婦や親子それぞれが基準をクリアしている必要があります。

自分が借りる住宅ローンはどんな基準を設けているのかのチェックも忘れずにおこないましょう。

ポイント3】住宅ローン審査を通したいなら頭金の用意は必須

住宅ローン審査を通したいなら、頭金の用意はほぼ必須と考えて良いでしょう。

返済計画上、頭金の用意はほどほどにしたいと考える方も多いですが、頭金を用意できるのであればしておいたほうが確実に審査では有利になります。

住宅価格に関わらず、総価格の2~3割の頭金を用意できるのが理想的です。

ポイント4】健康状態が審査結果に影響する

住宅ローンの審査を通すためには、団信の審査もクリアしなければいけません。

この時、健康状態に不安を抱えていると団信の審査に通しにくくなってしまうので、注意をしましょう。

ただ、健康状態が不安と一口にいっても、解釈の余地はかなり広いと思われます。

基本的に団信の審査に通るレベルの健康状態であれば、その他の審査結果に影響することはありません。

ポイント5】自営業者は事業実績や将来性を審査される

自営業者の場合、公務員やサラリーマンとは収入の体系が全く異なるため、ポイントも自ずと変わってきます。

自営業者が住宅ローン審査を通したいなら、以下の点をチェックしておきましょう。

- 3年分の確定申告書があるかどうか

- 3年連続で黒字決算かどうか

- 信用情報が傷ついていないか

- 税金未納の経験はないか

- 収入が安定しているか

- 頭金は最低2割以上あるか

ポイント6】ペアローンの審査を通したい時は信用情報のチェックを忘れずに

住宅ローンの中にはペアローンという、夫婦や親子の合算で組めるローンもあります。

このローンを組む方の多くが共働きの夫婦か親子です。

2人分の信用情報を見られ、かつ片方に事故履歴があれば審査に落ちてしまうので、注意してください。

住宅ローン審査を通したい時の意外と知らない裏ワザ

住宅ローン審査を通したい時は、審査基準を一つずつ有利になるように、丁寧に改善していくのが理想です。

しかし、仕組みを考えて、少しだけ申し込み方法を変えることでローン審査に通りやすくなるケースもあります。

ここからは、住宅ローン審査の通過率を上げる裏ワザを紹介します。

裏ワザ1】担保物件・メーカーごと変える

住宅ローン審査では、契約しているハウスメーカー・工務店と審査通過率の関係性が良く話題にのぼります。

ハウスメーカーに住宅ローン審査を通す力があるかは公開されていませんが、金融機関も1民間企業であることを考えましょう。

関係性の深いハウスメーカーの依頼を受けた時、将来性も鑑みて通過させるケースがあったとしても不思議ではありません。

通常、ハウスメーカーは最も優先度の高い住宅ローンを最初に紹介してくる可能性が高いです。

そのため、1社目が落ちた後に「更に通りやすいローンを紹介します」と口では言っていても、すでに最も通りやすいローンの審査に落ちており、以降に紹介するローンは審査通過の見込みがどんどん薄くなっている可能性も考えられます。

斡旋された1社目の審査で落ちてしまったら、担保物件や契約するメーカーごと変えるのも一つの手です。

裏ワザ2】事業計画書を作成しておく

特に個人事業主などは、現在の状態を審査されれば落ちてしまいます。

しかし、将来的に収益性が上がることを証明できれば、審査に通してもらえる可能性も高いです。

今の事業の市場がどんな様子で、事業がどんなに革新的か、収益の見込みがどれくらい高いかなどをわかりやすく説明できるかが重要です。

裏ワザ3】確定申告の更生手続きを利用する

自営業者・個人事業主なら確定申告の更生手続きを利用することで、すでに確定した内容の修正が可能です。

確定申告の経費を見直して収入部分を見直せば、住宅ローン審査が有利になります。

自営業者は節税目的のために経費を増やして収入をあえて低く計上しているケースも多いので、そのまま申告すると実態よりも不利な状態で審査されるリスクがあるので注意しましょう。

裏ワザ4】必要書類以外に追加で書類を提出する

書類を追加で提出することで、再審査で有利になる可能性があります。

金融機関からの信頼度を上げるためにも、以下の書類を提出しましょう。

- 預金残高証明書

- 納税証明書

ただし、どのような書類を追加すればいいのかは金融機関ごとに異なります。

追加で書類を提出する場合は担当者に確認してみましょう。

経済力を証明できる書類であれば、金融機関側の信用能力の判断に良い影響があるでしょう。

裏ワザ5】担当者に再度相談する

ローンの審査を担当した人に相談してみることもおすすめです。

審査に落ちた原因のヒントをもらうことで、対策が取れるでしょう。

住宅ローンの審査について、アドバイスをもらえることもまれにあります。

審査基準や改善点は教えてもらえませんが、住宅ローンの知識が身に付きます。

審査に通らない場合は、担当者に再度相談してみましょう。

裏ワザ6】1年程度の期間を開けて審査に申し込む

申込期間の間隔が短い場合、住宅ローンの審査通過が難しくなることがあります。

続けて審査に落ちた場合は、1年程度の期間を開けてみましょう。

1回目の審査に落ちたからといって、続けて他の住宅ローンに申し込むことは危険です。

期間を開けてから、住宅ローンの審査に再チャレンジしてください。

裏ワザ7】住宅ローンの一括審査に申し込む

住宅ローンの一括審査は、仮審査を複数申し込みできる代行サービスです。

実質金利や借入条件の比較もしやすく、情報を入力する時間の短縮もできます。

Webサイトや、アプリから利用できることも、住宅ローンの一括審査を利用するメリットです。

無料で住宅ローンの審査を受けられるので、気になる人はチェックしてください。

裏ワザ8】担保や保証人をつけて申し込む

担保や保証人を用意して再審査に申し込むことも可能です。

金融機関からの信頼度をアップする方法として、担保や保証人をつけることはおすすめできます。

ただし、保証人にはリスクをあらかじめ説明しましょう。

保証人は友人よりも、家族や親族の方が依頼しやすいことが多いです。

裏ワザ9】国や自治体の公的融資制度を検討する

政府機関が行う融資も検討しましょう。

国や自治体の公的融資制度には以下があります。

- 自治体融資

- 住宅金融支援機構が実施する財形住宅融資

- 災害復興住宅融資

- サービス付き高齢者向け賃貸住宅建設融資 など

ただし、以上は借入の条件が厳しいことがほとんどです。

⾃⼰資⾦がある程度用意できる人は、融資対象にならないこともあるので注意してください。

裏ワザ10】住宅ローンの斡旋業者を利用する

ハウスメーカーや工務店から住宅ローンに申し込むことで、審査の通過率が上がる可能性があります。

金融機関とハウスメーカーや工務店は、企業間ならではのつながりがあります。

住宅ローンの審査に通らないと、お互いの経営や利益にも悪影響が出てしまうでしょう。

住宅ローンの斡旋業者は審査になるべく通すために、最善を尽くしてくれることが多いです。

誰でも通る住宅ローンを探す前に審査対策をしよう

誰でも通る住宅ローンはありません。そもそも住宅ローンが審査を設けているのは自己破産の可能性があるからで、通さないのは申込者を守るためにあるのです。

通るか不安な時は、簡単に通る住宅ローンを探したり、グレーな裏技を探したりするのではなく、まずは正攻法で審査に通るにはどうすれば良いのかを考えていきましょう。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)

専用診断書カーディフ生命保険株式会社・カーディフ損害保険株式会社.png)