審査が不安な方におすすめ

- 審査が通らない驚きの理由1】健康状態に不安がある

- 審査が通らない驚きの理由2】物件の担保価値に問題がある

- 審査が通らない驚きの理由3】転職後・勤続年数が短い・正社員以外

- 審査が通らない驚きの理由4】完済時に80歳以上になる

- 審査が通らない驚きの理由5】クレジットカード・借入の返済に延滞履歴があった

- 審査が通らない驚きの理由6】他で借り入れがある

- 審査が通らない驚きの理由7】個人事業主で収入が安定しない

- 審査が通らない驚きの理由8】借入額が多い

- 審査が通らない驚きの理由9】事前審査と本審査の提出書類の内容が異なる

- 審査が通らない驚きの理由10】事前審査から本審査までの期間に転職した

- 審査が通らない驚きの理由11】返済実績がないスーパーホワイト

マイホームを購入する際、住宅ローン審査に通らない理由が分かれば問題ありません。しかし、中には「なぜ落ちたのかわからない」という人もいるはずです。

住宅ローンの審査基準は各金融機関で定められており、商品ごとに細かい基準が設定されています。

この記事では住宅ローンの審査に通らない驚きの理由を紹介し、審査が不安な際の対処法も解説します。

- 住宅ローンの審査で見られるポイント【審査基準】

- 住宅ローン審査に通らない驚きの理由11選

- 審査に通らない驚きの理由1】健康状態に不安がある

- 審査に通らない驚きの理由2】物件の担保価値に問題がある

- 審査に通らない驚きの理由3】転職後・勤続年数が短い・正社員以外

- 審査に通らない驚きの理由4】完済時に80歳以上になる

- 審査に通らない驚きの理由5】クレジットカード・借入の返済に延滞履歴があった

- 審査に通らない驚きの理由6】他で借り入れがある

- 審査に通らない驚きの理由7】個人事業主で収入が安定しない

- 審査に通らない驚きの理由8】借入額が多い

- 審査に通らない驚きの理由9】事前審査と本審査の提出書類の内容が異なる

- 審査に通らない驚きの理由10】事前審査から本審査までの期間に転職した

- 審査に通らない驚きの理由11】返済実績がないスーパーホワイト

- 「驚きの理由」で住宅ローン審査に落ちるか不安な時の対処法

- 住宅ローン審査が不安な方におすすめのフラット35

- 住宅ローンの審査落ちに関するよくある質問

- 住宅ローン審査の仕組みを理解すれば「驚きの理由」で落ちることは無くなる

住宅ローンの審査で見られるポイント【審査基準】

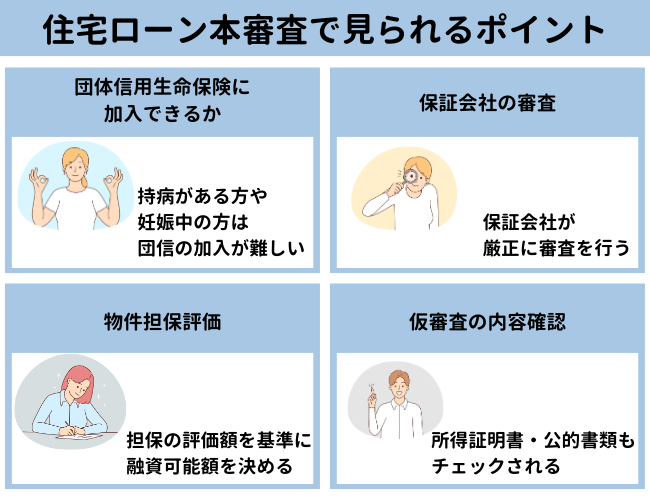

住宅ローンの審査で見られるポイントには、次の内容があげられます。

- 年収

- 勤続年数

- 年齢

- 住所

- 勤務先

- 社保、国保などの保険区分

- 借入の有無と額

- 借入希望額

- 購入物件の情報

- キャッシングやリボ払いの経験の有無

上記の内容に不安がある人は、審査に通る可能性が下がってしまうでしょう。

しかし、住宅ローンの審査は細かく設定されているため、思いもよらない理由で審査に通らなかったケースも多いです。

審査に99%通るという自信があっても、油断しないようにしましょう。

住宅ローン審査に通らない驚きの理由11選

住宅ローンの審査に通らない驚きの理由は、次の11個が挙げられます。

【11選】

- 健康状態に不安がある

- 物件の担保価値に問題がある

- 転職後・勤続年数が短い・正社員以外

- 完済時に80歳以上になる

- クレジットカード・借入の返済に延滞履歴があった

- 他で借り入れがある

- 個人事業主で収入が安定しない

- 借入額が多い

- 事前審査と本審査の提出書類の内容が異なる

- 事前審査から本審査までの期間に転職した

- 返済実績がないスーパーホワイト

住宅ローンの審査要件は幅広く、上記の内容を細かくチェックされます。

審査要件をそれぞれ解説していきます。

審査に通らない驚きの理由1】健康状態に不安がある

健康状態に不安がある、もしくは過去に大きな病気を患っていた場合は住宅ローンの審査に通らない可能性があります。

住宅ローンを借りる際には、団体信用生命保険(団信)に加入する義務があります。

団信は借りている人が死亡した場合に遺族の肩代わりにローンを返済してくれる保険で、加入する要件として、審査による総合的な判断とは別に、次の2つが必須条件となることが多いです。

- 過去3か月以内に医師の治療・投薬を受けていないか

- 過去3年以内に手術、または2週間以内に治療を受けていないか

例えば過去3年以内にうつ病などの精神疾患や持病を患っていた場合、健康状態が万全ではないと判断されて団信に加入できない可能性があります。

団信に加入しなければ住宅ローンは組めないので、現在回復していたとしても過去の病気が原因で住審査に落ちる可能性はあります。

審査に通らない驚きの理由2】物件の担保価値に問題がある

契約する本人には問題がなくても、物件に問題があって審査に落ちるケースがあります。

金融機関は返済が滞った場合に備えて物件に抵当権を設定して担保にし、持ち主が返済できない状態に陥ったとき、物件を競売にかけてローンを回収する仕組みになっています。

そのため、物件の資産価値が低すぎる場合は競売にかけてもローンを回収できないため、住宅ローンの審査に通らない可能性があります。

また審査に落ちなくても、物件に問題があるとローンの融資金額が減額されるかもしれないと覚えておきましょう。

参考:e-Govポータル 担保不動産の評価額(処分可能見込額)と売却実績額の推移

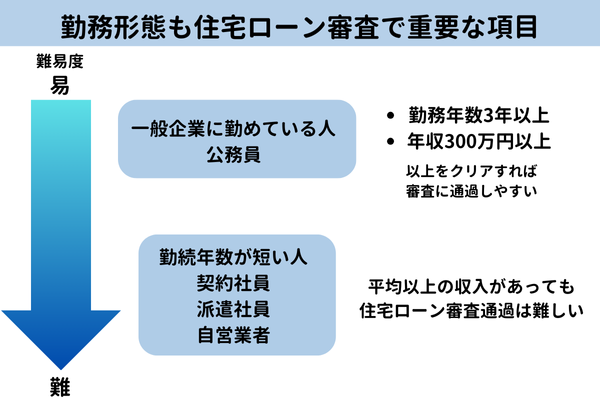

審査に通らない驚きの理由3】転職後・勤続年数が短い・正社員以外

安定した職に就いているかも、住宅ローンの審査に影響します。

一般企業に勤めている会社員や公務員の場合は、次の条件を満たしていれば審査に通る可能性が十分にあります。※

- 勤務年数3年以上

- 年収額や収入の安定性が借入額に対する返済能力証明の最低ライン以上を確保している

- 信用情報に問題がない

※住宅ローン申込先の審査基準や担保物件の状況などによっても、審査結果は変わる可能性があります

しかし、勤続年数が短い人や契約社員・派遣社員の人、さらに自営業者の人は年収がそれ以上あっても審査に通りづらくなります。

金融機関は将来も安定した収入を継続できるかを重視しているため、安定した職に継続してついていない人は審査基準が厳しいです。

例えば自営業者であれば、住宅ローン申請時に3年分程度の確定申告書が必要になることが多いため、独立してから3年間は融資を受けることは難しいです。

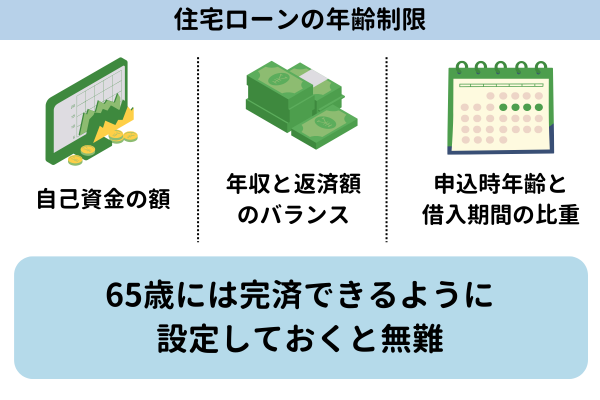

審査に通らない驚きの理由4】完済時に80歳以上になる

ほとんどの金融機関で、住宅ローンの審査には次のように年齢制限が設けられています。

- 借入時の年齢:65歳まで

- 完済時の年齢:80歳まで

※実際の年齢条件は銀行によって異なります。

そのため借入時に65歳以上の人や完済するまでに80歳を超える場合はどの銀行の住宅ローン審査にも通りづらく、申し込み時に65歳ぎりぎりの人は、15年以内でローンを組む必要があります。

しかし、中にはフラット35のように申込時に70歳が上限になっているローンもあるので、自分が申し込むローンの要件を確認してから申し込むようにしましょう。

審査に通らない驚きの理由5】クレジットカード・借入の返済に延滞履歴があった

クレジットカード払い・借入返済の延滞・未払い履歴があると、住宅ローンの審査が通らないことがあります。

カードの引き落とし日に通帳の残高が足りなかったなどのミスは記録として残るので、個人の信用情報の事故情報が住宅ローンの審査に影響します。

またクレジットカードの延滞履歴だけではなく、次の支払いの延滞や未払いがあっても住宅ローンの審査に悪い影響が出ることがあります。

- 公共料金・スマホの支払い

- 家賃の滞納

- 奨学金返済の滞納

- レンタルショップのDVDなどの返却遅延や未払い

審査に通らなかった人は、上記がなかったか確認してみましょう。

審査に通らない驚きの理由6】他で借り入れがある

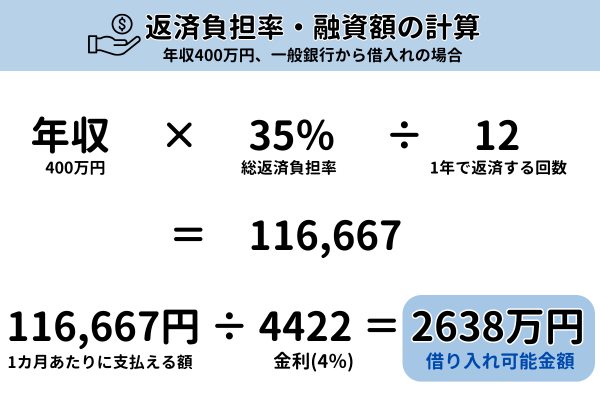

住宅ローン以外の借入がある場合、年収に対しての返済負担率が高くなってしまい、住宅ローンの審査に影響します。

返済負担率を計算するのであれば、住宅ローンの返済額に加えて、クレジットカードのリボ払いや奨学金などの支払い額を合わせて計算しておきましょう。

対策としては、他の借入をできるだけ減らすか、利子の高いものから返済しておくと住宅ローンの審査に通りやすくなります。

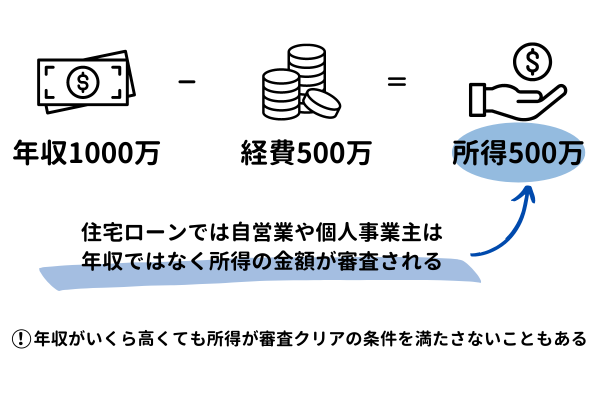

審査に通らない驚きの理由7】個人事業主で収入が安定しない

個人事業主などの収入が安定しない人は、住宅ローンの審査に通りづらい特徴があります。

個人事業主は会社員よりも景気の影響を受けやすいので、収入が不安定になりやすいと判断されます。

個人事業主で審査に通らなかった場合は、職業が審査にそれほど関係しない「フラット35」に申しこむと良いです。

審査に通らない驚きの理由8】借入額が多い

住宅ローンの借入額が高すぎると、返済が滞ると判断されて審査に落ちやすくなるので、返済負担率以上の額は借りないようにしましょう。

またできる限り審査に通りやすくするためには、頭金を多めに準備して住宅ローンの借入額を減らすと良いです。

頭金を多く準備しておくと、住宅ローンの借り入れ額が減るため、返済負担率が下がります。

【返済比率(返済負担率)(%)=年間返済額÷年収×100】

| 年収 | 返済比率(返済負担率)の基準 |

|---|---|

| 100万円~299万円 | 20%以下 |

| 300万円~449万円 | 30%以下 |

| 450万円~599万円 | 35%以下 |

| 600万円以上 | 40%以下 |

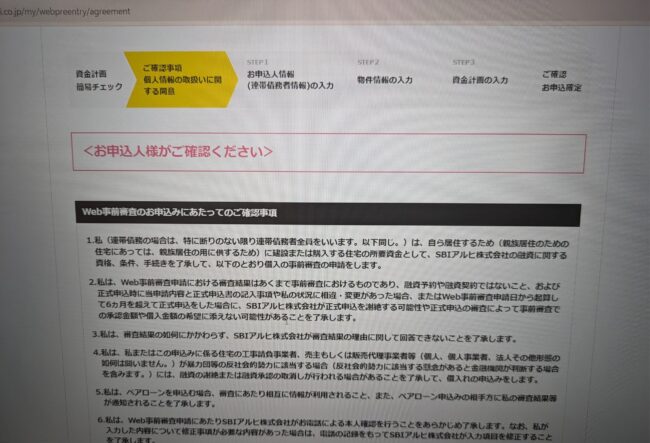

審査に通らない驚きの理由9】事前審査と本審査の提出書類の内容が異なる

事前審査の内容と本審査の内容が異なっている場合、住宅ローン審査に落ちる可能性が高くなります。

例えば書類の内容から年収が変化していたり、別のローンを追加していたりすると、住宅ローンの審査に通りにくいです。

故意に内容を変更した場合ではなくても落ちることはあるので、できる限り提出書類は事前審査と本審査で内容が変わらないようにしておきましょう。

審査に通らない驚きの理由10】事前審査から本審査までの期間に転職した

事前審査に通ったとしても、本審査までに転職をしてしまうと審査に通らない可能性が高くなります。

年収などの内容が事前審査と本審査で変わってしまうため、融資実行までできる限り転職は控えましょう。

本審査が終わった後すぐ転職をすると、審査結果を無効にされてしまうこともあるので気を付けてください。

審査に通らない驚きの理由11】返済実績がないスーパーホワイト

金融商品やクレジットカードなどの利用実績が無い場合はスーパーホワイトといい、住宅ローンの契約時に不審がられてしまいます。

スーパーホワイトとは30歳を過ぎても個人信用情報にまったく記録が無い人のことで、返済能力が怪しまれ、住宅ローンの審査に通りにくくなります。

「カードローンや融資の審査に今まで通らなかったのでは?」「カードを持っていてもおかしくない年齢なのに」といった疑問を持たれてしまう可能性が高いです。

また、スーパーホワイトの方が審査に落ちる最も大きな理由は、債務整理などで信用情報がリセットされた状態と同じ状況になるため、審査で誤認されるためです。

返済実績の過去が無いだけでなく、金融事故の記録が個人信用情報から消えた後もスーパーホワイトと同じ状態になります。

「驚きの理由」で住宅ローン審査に落ちるか不安な時の対処法

上記のように、「驚きの理由で住宅ローンの審査に通らない可能性がある」と思うと、不安に感じる人もいるはずです。

審査が不安な時は、次の対処法を取ってみると良いです。

- 本審査で見られるポイントを対策する

- フラット35に申し込む

- 個人信用情報を確認する

- リレーローンを利用する

- 申し込む金融機関を変える

- クレジットヒストリーを作る

- 他社の借入はすべて返済する

- 申し込むタイミングでの転職は避ける

- 購入予定の物件を見直す

- 申告内容は正確に記入する

- 頭金を多めに準備しておく

以下にそれぞれ解説しておきます。

対処法1】本審査で見られるポイントを対策する

審査に不安な人は、まずは次の表を見て本審査で見られるポイントをクリアできているか確認しましょう。

| 条件 | 内容 |

|---|---|

| 年齢 | 申し込み年齢・完済時の年齢 |

| 勤続年数 | 勤続年数3年以上(一般企業務め・公務員の場合) |

| 個人信用情報 | 延滞・遅滞履歴 |

| 健康状態 | 団体信用生命保険に加入できるかどうか |

| 個人信用情報 | 延滞・遅滞履歴 |

| 頭金の金額 | 借入額・頭金の割合の適切さ |

| 返済負担率 | 返済負担率の適切さ |

| 物件の担保価値 | 担保評価額が行って一定基準以上か |

上記の本審査における審査基準を満たしていない場合、事前審査でも通らない可能性があります。

それぞれ確認して、審査基準を満たしていない項目がある場合は基準が甘いローンに申し込むなどした方が良いです。

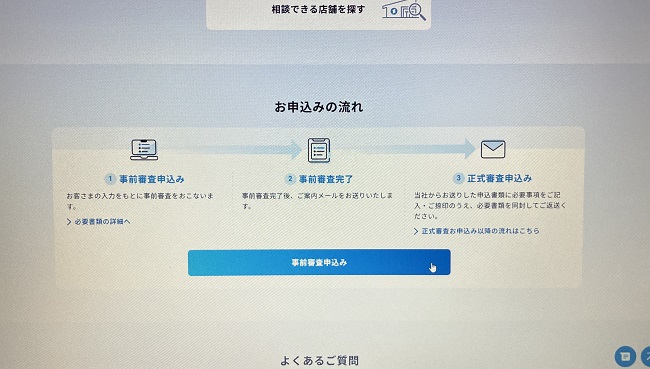

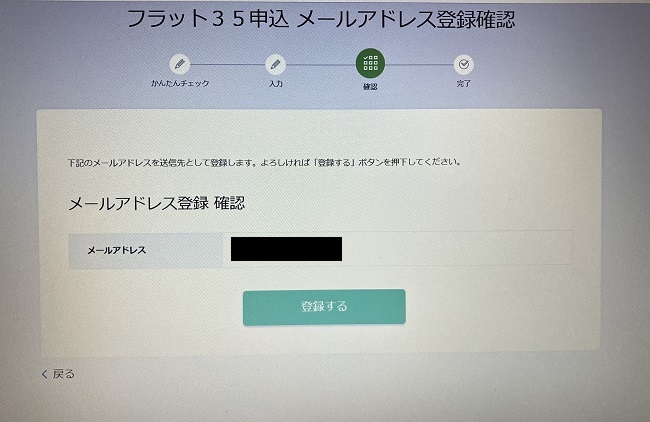

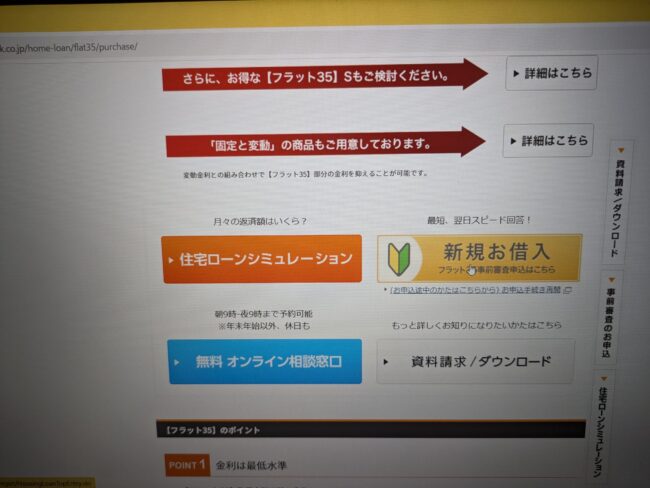

対処法2】フラット35に申し込む

フラット35とは、住宅金融支援機構と民間金融機関が提携して融資をしてくれる住宅ローンの一つです。

団体信用生命保険に加入する義務がなく、任意で加入することができるので、健康状態が悪い人でも住宅ローンに申し込むことができます。

金利が通常の住宅ローンに比べると高めに設定されているため、返済には金額が余分にかかりますが、審査基準が緩いメリットがあります。

住宅ローンの審査に不安がある人は、フラット35に申し込むのも一つの手です。

対処法3】個人信用情報を開示して確認する

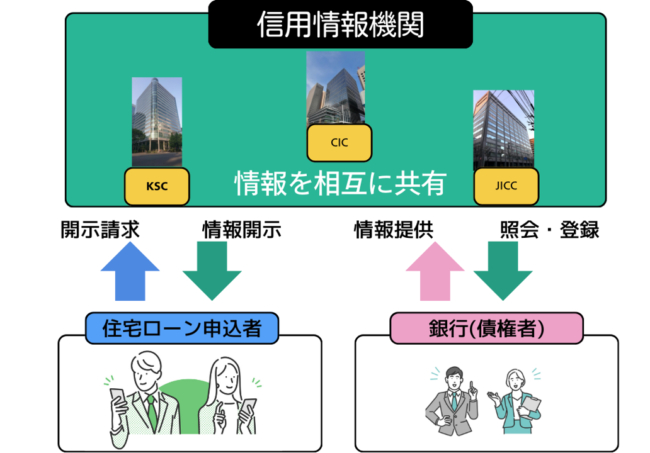

ローンやクレジットカードなどの金融事故は個人信用情報に記録され、返済の延滞や債務整理などの情報があると、高確率で住宅ローンの審査には通りません。

不安な人は以下から個人信用情報を取り寄せて、状況を確認してもいいでしょう。

信用情報の登録期間は、CIC・JICCが最長5年間、全国銀行個人信用情報センター(KSC)が最長10年間ですが、金融事故の内容によって登録される年数が異なるので注意してください。

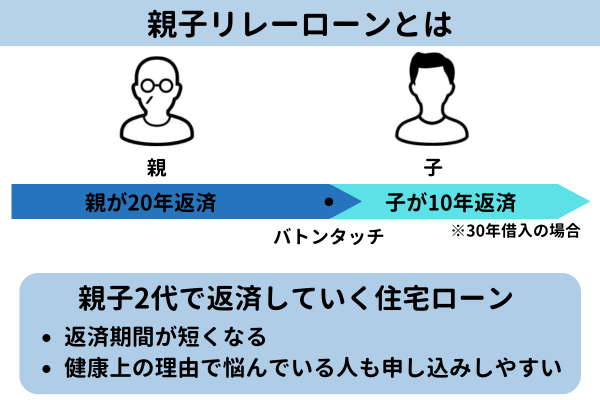

対処法4】リレーローンを利用する

親子リレーローンとは親子2世代に渡って返済する借り入れです。住宅ローンの完済年齢に不安がある場合は、リレーローンを活用してもいいでしょう。

リレーローンは返済期間が短くなるので金融機関も融資がしやすくなり、健康上の理由で悩んでいる人も申し込みしやすいメリットがあります。

ただし、リレーローンには子は満20歳以上であること、親は満70歳未満であることといった条件が決められているので気を付けてください。

対処法5】住宅ローン審査に申し込む金融機関を変える

申し込む金融機関を変えることも、住宅ローンの審査に不安がある場合の対処法です。

例えば、全国展開している銀行で住宅ローンに申し込むよりも、地元の銀行の方が審査に通りやすいといったこともあります。

住宅ローンに関しては、自分の利用履歴が長いメインバンクに相談する人が多いでしょう。

ただしメインバンクから断られた場合は、不動産会社の提携ローンや信用金庫などにも目を向けてください。

対処法6】クレジットヒストリーを作る

クレジットヒストリーを作ることで返済能力が証明でき、毎月の支払い情報が信用情報に記録されるので、しっかり返済をして利用を重ねましょう。

クレジットカードの通常返済に加え、遅延や融資などの情報も記録される。

クレジットカードを問題なく使うだけで良いクレジットヒストリーが作れるため、スーパーホワイトに悩む人にもおすすめの方法です。

他社の借入はすべて返済する

住宅ローンに申し込む前に、他社からの借り入れは完済しておきましょう。

複数の金融機関から融資を受けている状態では返済能力の証明が難しくなり、住宅ローンの審査に通っても、希望額通りの借入ができない場合もあるので注意してください。

他社の借入を問題なく返済することで、審査に通りやすくなる可能性もあります。

申し込むタイミングでの転職は避ける

住宅ローンに申し込むタイミングでの転職は避け、住宅ローン申し込みの前や審査中の退職は避けましょう。

転職したばかりの時期も「勤務年数が短い」「退職する可能性がある」と判断されやすくなるので、理想としては住宅ローンの融資を受けた後の転職がベストタイミングです。

職業は返済能力を証明するための重要な要素です。

購入予定の物件を見直す

住宅ローンに申し込む前に購入予定の物件を見直してください。万が一返済が滞った場合、金融機関は家を売って貸し倒れを防ぎます。

以下のように売却することが難しい不動産は物件担保として評価されにくくなり、融資をしても利益にならないと判断されることが多いです。

- 山奥などにあり売却することが難しい

- 再建築不可物件

- 土地が広すぎる・狭すぎる

申告内容は正確に記入する

事前審査と本審査の提出書類の内容に違いがあると審査に落ちやすくなるので、住宅ローンに申し込む際の書類は、正確に記入してください。

ほかにも、金融機関から審査の際に提出を求められた書類はきちんと揃えて、書類に予備があったり、不足があったりしないように対策しましょう。

申告内容に不明点や質問がある場合は、独断で判断せず金融機関の担当者に相談することも重要です。

頭金を多めに準備しておく

適切な範囲内で、頭金を多めに準備しておくのも住宅ローンの審査に通りやすくする方法の一つです。

頭金を多めに準備しておけば、全体の返済額を減らせるので、審査に通りやすくなる可能性はあります。

しかし、全体の貯蓄額が少ないのに無視して金額を増やすと意味がないので気を付けましょう。

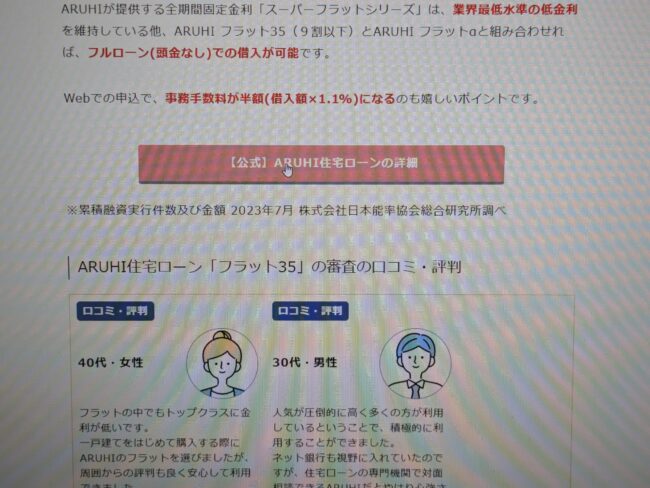

住宅ローン審査が不安な方におすすめのフラット35

住宅ローンを組むには、仮審査と本審査の2つを突破しなければならないうえ、団信への加入が絶対条件となっています。

審査通過への不安はもちろんのこと、健康上の理由から団信に加入できるのかどうか不安に思う方もいます。

このような不安を抱く方におすすめなのが、フラット35です。ここでは、住宅ローン審査が不安な方におすすめのフラット35を3つ紹介します。

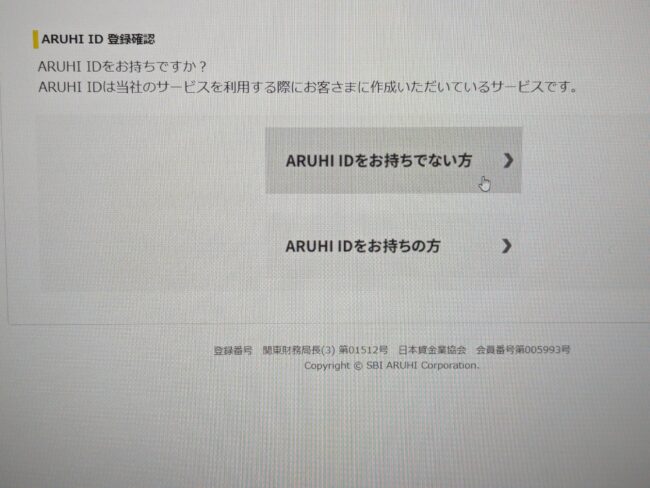

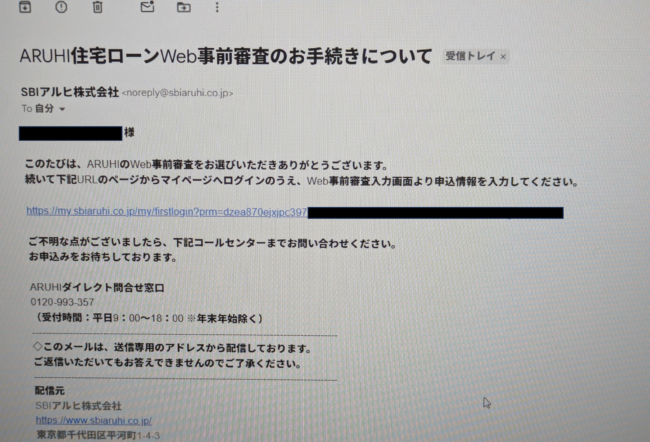

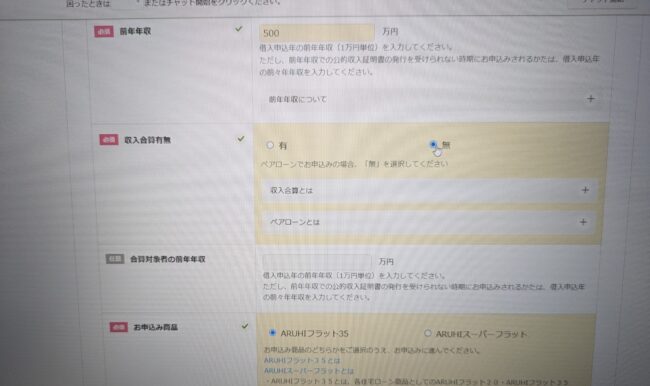

ARUHI「フラット35」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 返済手数料 | 無料 |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 事務手数料 | 借入額×2.20% |

| 生命保険料 | 別途で必要 |

住宅金融支援機構とARUHIが提供しているARUHIフラット35は、住宅ローンが完済するまで適用金利が常に一定である「全期間固定金利」を採用しています。

金利値はやや高めに設定されているものの、変動金利とは違って、金利上昇リスクがない分、返済管理が容易に行えます。

またARUHIフラット35よりも低金利のARUHIスーパーフラットには、頭金の割合に応じて適用金利が下がっていく優遇措置を設けています。

※2010年度-2022年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数

(2023年3月末現在、ARUHI調べ)

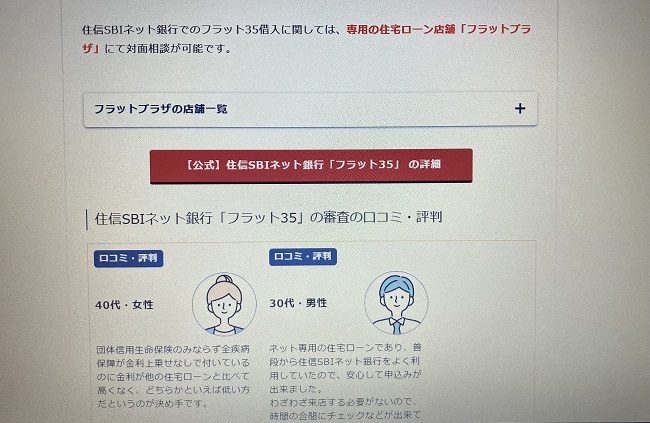

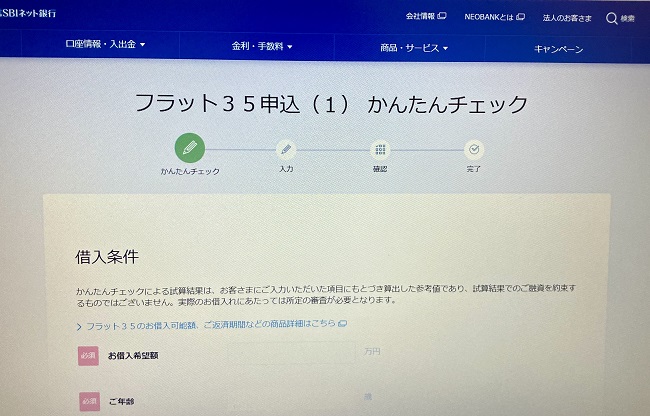

住信SBIネット銀行住宅ローン「フラット35」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 融資期間 | 建設・購入・借り換えのの場合は15年以上 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 返済手数料 | 無料 |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 事務手数料 | 借入額×1.10%【建設・購入】借入額×0.99%【借り換え】 |

| 遅延損害金 | 年率14.5% |

住信SBIネット銀行が提供しているフラット35には、保証型と買取型の2種類があり、それぞれで返済期間の長さや適用金利の利率などに違いがあります。

今回のように、健康上理由でフラット35の利用を検討している方には、買取型のフラット35がおすすめです。

買取型のフラット35は団信への加入なしでも利用できますが、保証型のフラット35は団信への加入が必須になります。

よって、審査通過に不安がある方は保証型、健康上の理由で団信加入に不安がある方は買取型を利用するのがいいでしょう。

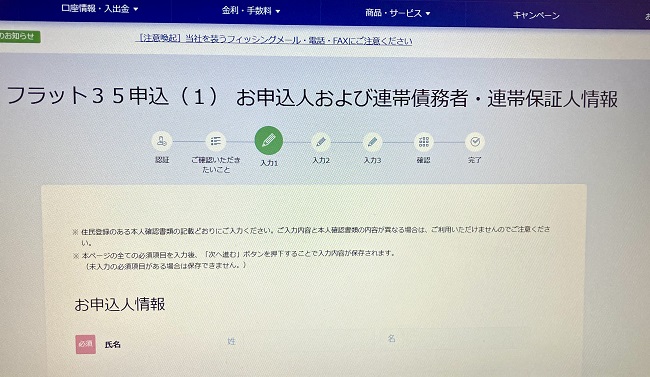

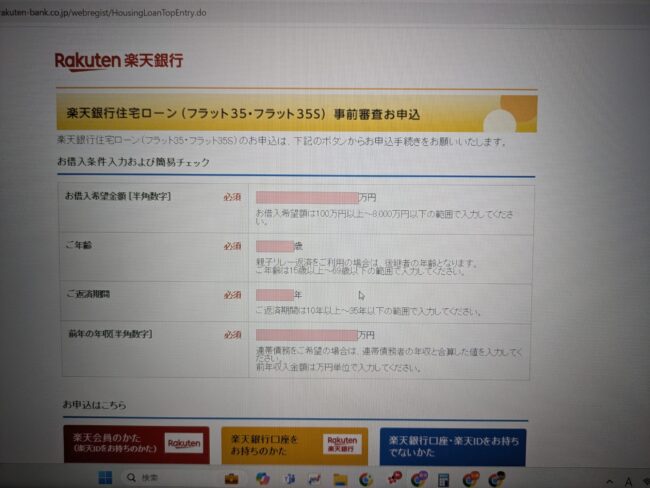

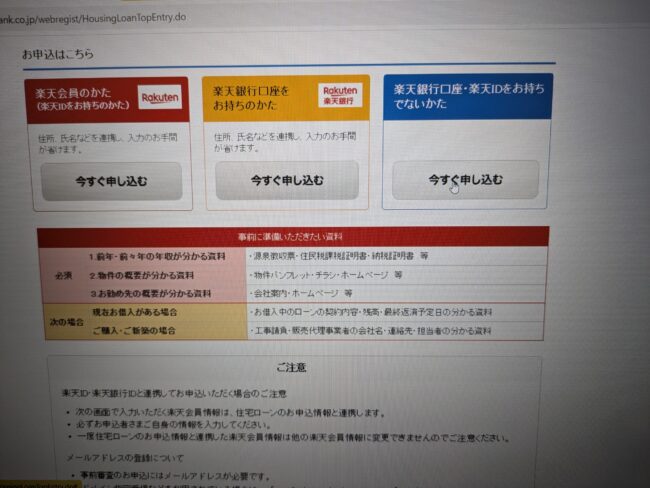

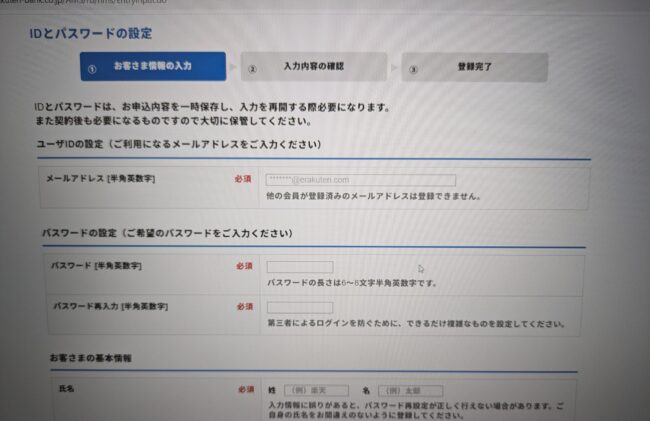

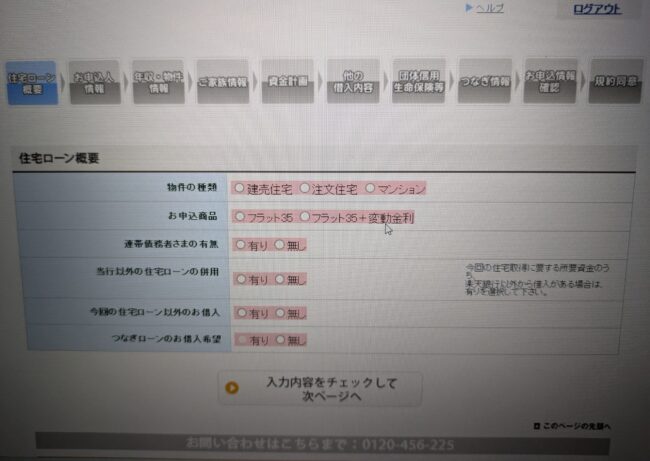

楽天銀行「フラット35」

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 返済手数料 | 無料 |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 事務手数料 | 借入額×1.404% |

| 生命保険料 | 別途で必要 |

楽天銀行が提供しているフラット35は、借入額の10%に当たる頭金を用意することで業界低水準の金利値で住宅ローンが組めます。

団信への加入は必須となっていますが、健康上の理由で加入ができないと判断された場合でも、未加入でフラット35の0.2%金利優遇措置が適用されます。

とはいえ、団信未加入の状態でローンを組むと、病気などで返済が滞ったり、病死した場合、家族に返済義務が移るので先々のリスクを考えながら利用しましょう。

住宅ローンの審査落ちに関するよくある質問

住宅ローンの審査落ちに関するよくある質問と、その回答や対応策を解説します。

- 住宅ローンの審査に落ちた理由は教えてくれますか?

- 住宅ローンの審査で落ちる確率は?

- 事前審査に通っても本審査で落ちることはありますか?

住宅ローンの審査に落ちた理由は教えてくれますか?

対策をしたくても、個人で対応するしかないので気をつけましょう。

審査に落ちないためには、個人信用情報を見直したり頭金を多く用意することもポイントです。

住宅ローンの審査で落ちる確率は?

事前の審査に通っても油断はできません。

住宅ローンの本審査までに新しい借り入れをすることは避けてください。

本審査の前に転職をすることも、審査ではマイナスの要素となります。

事前審査に通っても本審査で落ちることはありますか?

ほとんどの人は事前審査の通過後に本審査もクリアしていますが、全員がそうとは言い切れません。

人によっては、審査に通っても融資の金額が減らされることも考えられます。

住宅ローンの申し込みを考えた段階で、金融事故を起こさないように充分に気を付けてください。

住宅ローン審査の仕組みを理解すれば「驚きの理由」で落ちることは無くなる

住宅ローン審査で見られるポイントや、どのような人・物件を評価するかという基準については、どの住宅ローンもほぼ共通しており、それ以外の理由で落ちることはあまり考えられません。

つまり、「クレジットカードのたった1ヵ月間の滞納で住宅ローン審査に落ちるとは思わなかった」としても、住宅ローン審査で支払いの滞納が見られることは周知の事実なので、事前にそこまで細かく確認をしていれば対策できる可能性もあります。

審査に落ちないために、事前に要件を確認して対策を練っておきましょう。

また審査基準に満たしていない項目がある場合、最初からフラット35のような基準の緩い住宅ローンに申し込む手段もあるので活用してください。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)