【比較ランキング一覧】2026年1月最新

- 【第1位】モビットVISA-W|充実したショッピング補償あり

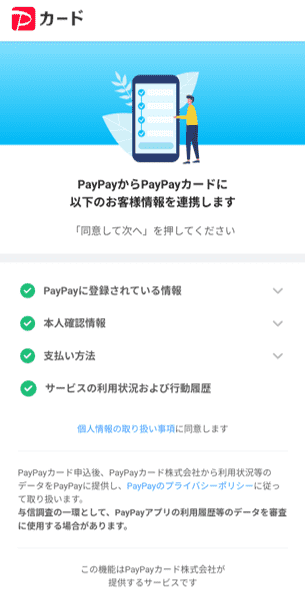

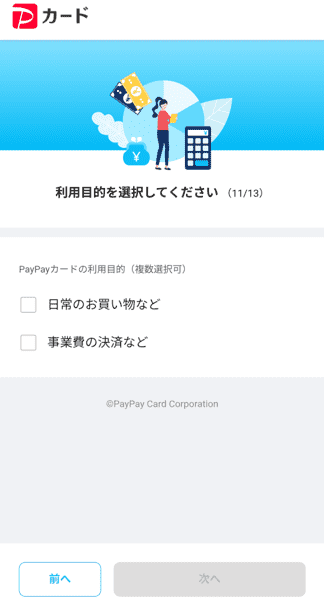

- 【第2位】PayPayカード|PayPay払いで最大7.0%のポイント還元

- 【第3位】楽天カード|顧客満足度13年連続1位を獲得

- 【第4位】プロミスVisaカード|年会費永年無料でVポイントが貯まる

- 【第5位】ライフカード(一般・学生)|公共料金の支払いにも使える

- 【第6位】ACマスターカード│最短即日発行で毎月自動キャッシュバック

- 【第7位】リクルートカード|事業内サービスは最大3.2%ポイント還元

- 【第8位】イオンカード|日常的にイオンで買い物をする人におすすめ

- 【第9位】dカード|ドコモユーザーはポイントの三重取りが可能

- 【第10位】セブンカード・プラス|セブン&アイグループ店舗はポイント2倍

- 【第11位】三井住友カード(NL)|対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元

ただ、実際には消費者金融系クレカ・流通系クレカなどは発行枚数が多い・申込条件の記載要件が少ないことが多いといった理由から、”比較的申込しやすい傾向にあるクレジットカード”と言えるでしょう。

こうしたクレジットカードには、申込条件に「主婦・学生・アルバイトでも申し込める」と明記されていたり、「前年度の年収が○○円以上」など必要な収入条件が記載されていないケースが多いです。

このように、審査がないクレジットカードは存在しませんが、信用情報や属性情報などの審査基準に関しては、カード会社やカードブランドによって差があります。

現在、日本国内だけで発行されているクレジットカードの種類は約1,000種類以上はあり、クレジットカードごとにポイント還元率が高かったり、電子マネーとの相性がいいなど、異なった特徴を持っています。

また特に近年では、クレジットカードを保有する人口の割合が大幅に増加しており、1人1枚はクレジットカードを保有している状況です。実際に公正取引委員会の調査結果では、2008年と比べると約2倍の人たちが決済にクレジットカードを利用しています。

出典:公正取引委員会「クレジットカードの取引に関する実態調査報告書」

出典:公正取引委員会「クレジットカードの取引に関する実態調査報告書」

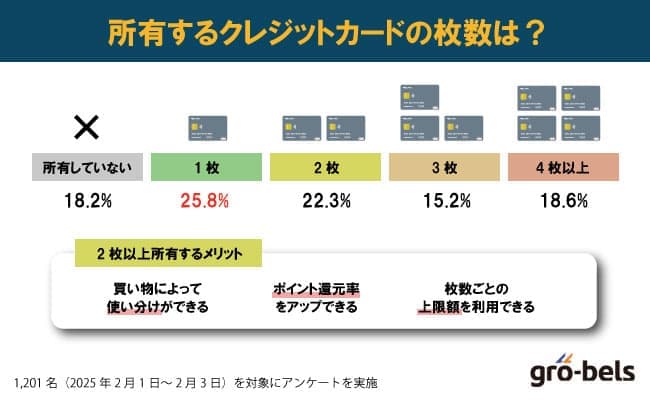

株式会社グローベルスが1,201名を対象に「クレジットカードに関する独自アンケート調査」を実施した結果、クレジットカードを1枚以上所有している人の割合が合計81.8%もいることが判明しました。

なお、枚数ごとの傾向を調査した結果、2枚以上所有している人も多いようです。

| クレジットカードの所有枚数(1人当たり) | 割合 |

|---|---|

| 未所持 | 18.2% |

| 1枚 | 25.8% |

| 2枚 | 22.3% |

| 3枚 | 15.2% |

| 4枚以上 | 18.6% |

- 調査方法:インターネットリサーチ

- アンケート対象:25歳~65歳の方 男女1,201名(男性601名 女性600名)にアンケートを実施

既に現金での支払いができない店舗なども増えており、今後数年でキャッシュレス化はより進展すると考えられます。

| 項目 | 内容 |

|---|---|

| ショッピング信用供与額(月次) | 2025年3月:9兆3,968億7,000万円 |

| 信用供与額(年次取扱高) | 2024年: 116兆8,924億円 |

| 契約件数(月次) | 1ヶ月間におけるクレジットカードショッピング取引件数 or 有効契約件数(2025年3月: 約18億3,471万件) |

| 契約数(年次) | 1年間の有効なクレジットカード契約数(2024年: 202億7,716万7,078件) |

| 発行枚数(年次) | 累計発行カード枚数(2023年度: 約3.1億枚) |

※出典:一般社団法人日本クレジット協会「クレジットカード動態調査集計結果について」2025年5月30日、一般社団法人日本クレジット協会「クレジットカード発行枚数調査結果の公表について」2024年11月15日、日本クレジットカード協会「公表計数について」

そこで今回は、自分のライフスタイルに合った最適な1枚を見つける参考として、スペックが高く初心者にも使いやすい、おすすめのクレジットカードを紹介します。

また、多くの方が気になる「審査が甘いクレジットカードはあるのか」という疑問に対しても詳しく回答していきます。

| クレジットカード 比較ランキング |

カード名 | 【公式HP】 詳細 |

おすすめポイント |

|---|---|---|---|

| 1位 |  モビットVISA-W モビットVISA-W |

|

|

| 2位 |  PayPayカード PayPayカード |

|

|

| 3位 | 楽天カード |

|

|

| 4位 | プロミスVisaカード |

|

|

| 5位 | .png) ライフカード(一般・学生) ライフカード(一般・学生) |

|

|

| 6位 | ACマスターカード |

|

|

| 7位 | リクルートカード |

|

この記事の監修者

この記事の監修者

【個人・企業向け個別相談】

個人向け個別相談:300件

企業向け個別相談:50件

個人事業主向け個別相談:30件

【講師・セミナー】

金融機関および企業向け資産運用講師及び確定拠出年金セミナー:250件以上

個人向け資産運用セミナー:50件以上

閉じる

この記事の監修者

この記事の監修者

日本FP協会 幹事

【保有資格】

CFP(ライセンス番号 90260739)、TLC(生命保険協会認定FP)、損害保険トータルプランナー

【経歴の詳細】

京都銀行HPより

| 事務所 所在地 | 〒005-0021 北海道札幌市南区真駒内本町6丁目1−1 プラザビル1階 マコマナイプラザビル |

|---|---|

| 事務所 営業時間 | 9時00分~20時00分(不定休) |

| 電話番号 | 080-6065-9891 |

閉じる

| 国際ブランド | お申し込み年齢 |

|---|---|

| Visa | 満20歳以上 |

| 年会費 | ポイントサービス |

| 永年無料 | Vポイント ※利用金額200円(税込)につき1ポイント贈呈 ※景品やマイル、ギフトカード交換可能 |

- ローンとクレカの機能が1枚に!

- ETCとクレカどちらも年会費永年無料!

- 買い物・ローン返済でVポイントが貯まる!

◎審査が不安な方におすすめ

\パートやアルバイトも申込み可能/

- 即日審査・最短発行のおすすめクレジットカード比較ランキング【2026年1月最新】

- 【第1位】モビットVISA-W|充実したショッピング補償あり

- 【第2位】PayPayカード|PayPay払いで最大7.0%のポイント還元

- 【第3位】楽天カード|顧客満足度13年連続1位を獲得

- 【第4位】プロミスVisaカード|年会費永年無料でVポイントが貯まる

- 【第5位】ライフカード(一般・学生)|公共料金の支払いにも使える

- 【第6位】ACマスターカード│最短即日発行で毎月自動キャッシュバック

- 【第7位】リクルートカード|事業内サービスは最大3.2%ポイント還元

- 【第8位】イオンカード|日常的にイオンで買い物をする人におすすめ

- 【第9位】dカード|ドコモユーザーはポイントの三重取りが可能

- 【第10位】セブンカード・プラス|セブン&アイグループ店舗はポイント2倍

- 【第11位】三井住友カード(NL)|対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元

- クレジットカードの審査難易度を系統ごとに解説【審査の甘い・ゆるい・通りやすいクレジットカードから厳しいクレジットカードまで】

- 【条件別】審査が甘い・ゆるい・通りやすいおすすめのクレジットカード

- 審査が甘い・ゆるい・通りやすい?とされるクレジットカードの特徴

- クレジットカード審査の申し込み手順

- クレジットカードの審査の流れ【5ステップ】

- クレジットカードの審査に通りやすくするポイント【審査通過率を上げるには?】

- クレジットカードの審査に通らない・審査に落ちる原因

- クレジットカード審査のチェック基準・仕組み

- クレジットカードの審査の仕組み【スコアリングシステム】

- クレジットカードの独自審査とは?【独自評価で審査に通ることはある?】

- 審査が甘い・通りやすい・必ず審査が通るクレジットカードはある?【簡単に作れる?審査がゆるゆる?】

- クレジットカードの審査に申し込む際の注意点

- クレジットカードの審査に落ちた・通らない時の対処法

- クレジットカードの審査前に解決しておきたい疑問・よくある質問

- クレジットカードの解約はできる?

- クレジットカードの種類・ランクってどんなのがあるの?

- クレジットカードの審査は厳しい?難易度は高い?

- クレジットカードの審査で嘘をつくとどうなる?

- 学生や主婦(主夫)でもクレジットカードは作れる?

- 審査なし・必ず審査が通る・簡単に作れるクレジットカードはある?

- CICを見ない・CICに加盟していないクレジットカード会社はある?

- 多重申込でも審査に通りやすいクレジットカード・審査の甘いクレジットカードはある?

- 超ブラック(長期延滞中)でも作れる審査に通りやすい・審査の甘いクレジットカードはある?

- 「クレジットカード 審査なし 極甘審査ファイナンス」とは?

- JCBカード・JCBブランドはクレジットカードの中でも審査が甘い?審査に通りやすい?

- 即日発行できる審査が甘い・審査に通りやすいクレジットカードはある?

- 流通系クレジットカードの審査が甘い・審査が通りやすいって本当?

- 一番審査が通るクレジットカード・絶対に通るクレジットカード・日本一甘いクレジットカードはどこ?

- アメリカン・エキスプレス(アメックス)の審査は甘い・通りやすいクレジットカードって本当?

- 債務整理者でも作れるクレジットカード・多重債務者に優しいクレジットカードはある?

- 個人事業主向けの審査が甘い・審査に通りやすいクレジットカードはある?

- 無収入の専業主婦でも通る審査が甘い・通りやすいクレジットカードはある?

- 5ch(2ch)で噂される審査が甘い・通りやすいクレジットカードは本当に審査がゆるい?

- クレジットカードの換金(現金化)は法律違反になる?

- 「クレジットカードの換金法はkankinkan.comへ」「クレジットカードお金はkankinkan.com」とは?

- クレジットカードは審査の甘さではなく目的や利用者の属性に適した1枚を選ぶ

即日審査・最短発行のおすすめクレジットカード比較ランキング【2026年1月最新】

ここでは、年会費・ポイント還元率・クレジットカードの系統などの情報をもとに、おすすめのクレジットカードをランキング形式で紹介します。

なお、以下の評価基準で各クレジットカードを比較しました。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

【ランキング詳細】

グローベルラボはクレジットカードの利用についての市場調査・内容評価を元にランキングを表示しております。

【調査概要】

- 調査主体:グローベルラボ(株式会社グローベルス)

- 目的:クレジットカード評価に関する調査

- 調査期間:2025年1月1日から随時更新

- 調査対象:日本国内

【ランキング根拠となる評価項目】

- クレジットカードの系統

- 年会費

- ポイント還元率の目安

- 国際ブランド

- 発行スピードの目安

- カードの魅力

【ランキングの最新更新日】

2026年1月26日

当サイトのランキングは情報の正確性・利用リスクの有無・審査通過を保証するものではありません。各社の最新の公式情報を確認の上、自己判断で申込・利用の判断をお願いします。

なお、自分ではクレジットカードを比較できないという方は、多くのユーザーが所有しているクレジットカードを選ぶのがおすすめです。

「人気がある=ユーザーにとってのメリットが多い」と言えるので、以下の独自調査も参考にしつつ、自分に合うクレジットカードを選んでみてください。

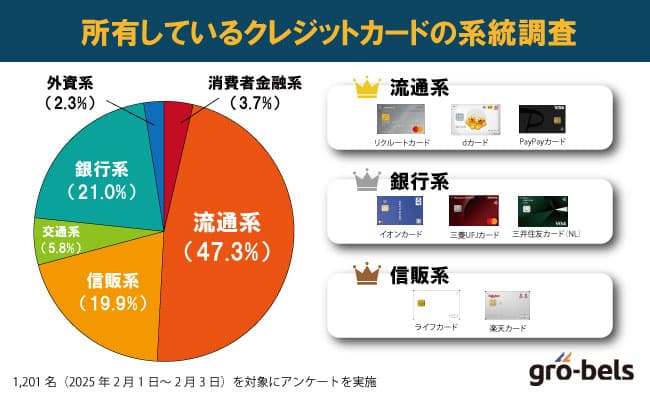

株式会社グローベルスが1,201名を対象を「クレジットカードに関する独自アンケート調査」を実施した結果、国内でサービスを展開している企業が提供する「流通系」のクレジットカードが人気ということがわかりました。

- 調査方法:インターネットリサーチ

- アンケート対象:25歳~65歳の方 男女1,201名(男性601名 女性600名)にアンケートを実施

【第1位】モビットVISA-W|充実したショッピング補償あり

モビットVISA-Wは、クレジットカードとローンを1枚でまとめて対応できるほか、ETCとしての利用もできるお得なクレジットカードです。

買い物やローン返済をするときにVポイントが200円につき1ポイント貯まるので、貯めたポイントでお買い物を楽しめます。

なおモビットVISA-Wを利用して購入した商品が、破損・盗難による損害を受けた場合には、購入日の翌日から200日間、最大100万円のショッピング保障を受けられるのが魅力です。

年会費も永年無料ですので、お得に使えるクレジットカードを探している人におすすめです。

初心者にもおすすめと言われる理由

- 過去にカードローンを利用したことがある人でも申し込みやすい

- Vポイントが貯まるため、ポイ活にも活用できる

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%(200円につきVポイントが1ポイント) |

| 国際ブランド | VISA |

| 発行スピード | 最短5営業日 |

| 補償内容 | ショッピング補償 |

| 利用可能枠 | 総利用枠5~100万円 |

| 申込対象年齢 | 満20歳以上のモビットカード会員※外国籍の方は、特別永住者証明書または在留カードが必要 |

| 提供会社 |

|

◎審査が不安な方におすすめ

\パートやアルバイトも申込み可能/

業績データ【官報より引用】

| 2025年3月期 | 2024年3月期 | 2023年3月期 | |

|---|---|---|---|

| 売上高 | 6,780億5,000万円 | 4,549億6,800万円 | 3,512億8,100万円 |

| 営業利益 | -157億9,200万円 | 241億8,500万円 | 165億2,500万円 |

| 経常利益 | -126億6,300万円 | 241億6,200万円 | 165億1,400万円 |

| 純利益 | 245億5,800万円 | 185億6,000万円 | 114億4,900万円 |

引用:三井住友カード株式会社 第58期決算公告より

【第2位】PayPayカード|PayPay払いで最大7.0%のポイント還元

PayPayカードは、PayPayカード株式会社が発行しているクレジットカードで、Yahoo!Japanカードの後継として2021年に誕生しました。

現在では主に、以下に示す2種類のカードが提供されており、通常カードの場合は年会費が永年無料で、Yahoo!ショッピングで買い物をした時、カード利用によるPayPay払いを選択すれば、最大7.0%のポイント還元が得られます。(期間限定、条件あり)

PayPayカード |

PayPayカードゴールド |

|

|---|---|---|

| 年会費(税込) | 無料 | 年11,000円 |

| 通常ポイント | 最大1.5% | 最大2.0% |

またPayPay残高に直接チャージできる唯一無二のクレジットカードなので、日頃から支払いにPayPayを利用されている方におすすめの1枚です。

初心者にもおすすめと言われる理由

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.00%~7.00% |

| 国際ブランド | VISA Mastercard JCB |

| 発行スピード | 最短即日発行 |

| 補償内容 | ― |

| キャンペーン | 開催中キャンペーン一覧 |

| 申込対象年齢 | 18歳以上 |

| 提供会社 |

|

業績データ【公式HPより引用】

「PayPayカード」の発行枚数(※1)、取扱高は引き続き伸長し、順調に推移しています。発行枚数は、2024年9月末時点で1,254万枚を突破しました。取扱高は2024年度上期(4月~9月)において約2.9兆円となり、前年同期比で32%超となりました。【主要指標の推移】

・発行枚数:2024年9月末時点で1,254万枚を突破

・取扱高:2024年度上期(4月~9月)において約2.9兆円、前年同期比32%超なお、2021年12月に「ヤフーカード」を刷新し「PayPayカード」の発行を開始して以降、発行枚数は約1.6倍(※2)、取扱高も約2.1倍(※3)となりました。

※1 2024年9月よりカウント方法を従来の有効会員数から発行枚数に変更しています。

※2 「PayPayカード」発行前の2021年9月末と、2024年9月末時点の累計発行枚数を比較。

※3 「PayPayカード」発行前の2021年4月から9月末までの取扱高と、2024年同期間の取扱高を比較。

引用:PayPayカード株式会社「PayPayカードの主要指標の推移と、2024年に実施した主な取り組みについて」2024年12月5日

【第3位】楽天カード|顧客満足度13年連続1位を獲得

楽天カードは、楽天トラベルや楽天市場など、数多のサービスを提供している楽天グループが発行しているクレジットカードです。

他社のカードに比べて、提携を組んでいる店舗数が豊富で、利用毎に貯まるポイントの還元率が高い1枚として、日本版顧客満足度指数調査で13年連続1位を獲得している実績を持っています。

ポイント還元率は、楽天サービスの利用度に応じて変動するので、日頃から楽天サービスを利用されている方におすすめの1枚です。

※一方で楽天カードは直近の返済延滞や、クレヒス(クレジットカード利用履歴)に支払い遅延や強制解約などの事故情報が多数記録されている方は審査で厳しくチェックされるため、注意が必要です。

初心者にもおすすめと言われる理由

- キャッシングサービス利用枠が50万円以下なら収入証明書の提出が不要

- 配偶者の年収を申告することで、専業主婦(主夫)でも審査申し込み可能

- 20代大学生・社会人になりたての人に人気

- 最短数分で審査が完了することもあり、迅速にカードが手に入る

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.00%~3.00% |

| 国際ブランド | VISA Mastercard JCB American express |

| 発行スピード | 最短1週間程度 |

| 補償内容(海外旅行傷害保険) | 傷害死亡・後遺障害 (最大2,000万円) 傷害治療費用 (最大200万円 ※1事故の限度額) 疾病治療費用 (最大200万円 ※1疾病の限度額) 賠償責任(自己負担額なし) (最大3,000万円 ※1事故の限度額) 救援者費用(年間限度額200万円) |

| キャンペーン | 開催中キャンペーン一覧 |

| 申込対象年齢 | 18歳以上 |

| 提供会社 |

|

2024年度業績データ【公式HPより引用】

| 営業収益(百万円) | 336,707 |

|---|---|

| 経常利益(百万円) | 43,266※新収益認識基準を適用。営業収益から主にカード決済額に係るポイント費用等を控除 |

| カード発行枚数 | 3,265万枚※2025年6月末 |

| ショッピング取扱高 | 24兆円 |

| クレジットカード ショッピング取扱高<国内> | No.1(自社発行ベース)※ 2023年度国内クレジットカード発行元(自社発行)のショッピング取扱高ベース ※株式会社矢野経済研究所調べ 2024年11月現在 ※本調査結果は、定性的な調査・分析手法による推計 |

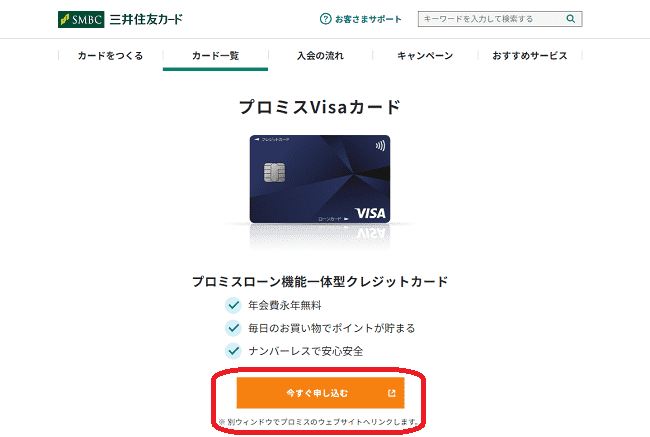

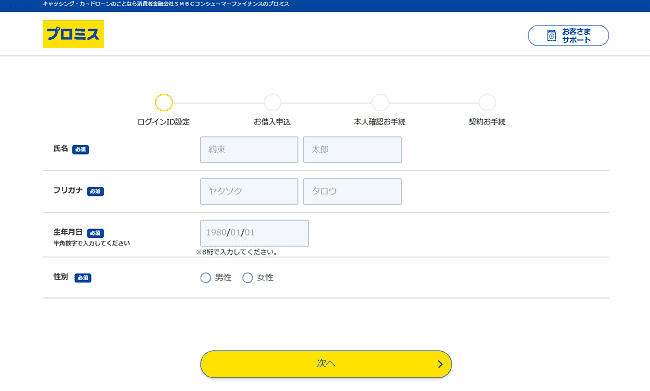

【第4位】プロミスVisaカード|年会費永年無料でVポイントが貯まる

プロミスVisaカードは、通常のプロミスでの借入とショッピングが1枚のカードでお得にできます。

※カードローン「プロミス」の詳細については下記をチェック

通常200円につき1Vポイント還元のほか、各種条件を達成すればポイントアップも可能。

| 還元率 | プログラム達成条件 | |

|---|---|---|

| アプリログイン | +1% | Oliveアカウントで三井住友銀行アプリもしくはVpassアプリへ月に1回以上ログイン ※SMBC IDに紐づいていない銀行口座・Vpass IDでのログインは、対象とならない |

| 選べる特典 | +1% | Oliveアカウントの選べる特典で「Vポイントアッププログラム+1%」を選択 Oliveアカウントランクがプラチナプリファードの場合、最大+2%ポイントが還元 Oliveアカウント申し込みの当月と翌月については、Oliveアカウントのランクに関わらず最大+2% |

| SBI証券 | 最大+2% | SBI証券口座を保有し、SBI証券Vポイントサービスに登録のうえ、対象の取引を実施 ※SMBC IDの登録が必要 |

| 住宅ローン | +1% | Oliveアカウントで三井住友銀行で住宅ローンの取引を実施 |

| 外貨預金 | 最大+2% | Oliveアカウントで三井住友銀行で外貨の取引を実施 |

| 住友生命 | 最大+2% | 「Vitalityスマート for Vポイント」に加入のうえ、Vitality健康プログラムを実施 Vitalityステータスに応じてポイントアップ ※SMBC IDの登録が必要 |

| 三井住友カード/モビット カードローン | 最大+3% | 三井住友カード カードローン premium/plusまたは、モビットカードローンの返済方法を、Oliveアカウント契約口座での引き落としに設定 ※三井住友カード カードローン premium/plusを契約の場合は、最大+3% ※モビットカードローンを契約の場合は、最大+1% |

プロミスでの借入のほかVisaのクレジットカードでのお買物にも活用できるうえ、年会費は永年無料です。

初心者にもおすすめと言われる理由

- 25歳以下の学生が対象の学生ポイントあり

(参考:学生ポイント) - 満18歳以上のプロミス会員が申し込みの対象

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~20.0%※ |

| 国際ブランド | Visa |

| 発行スピード | 最短5営業日 |

| 付帯保険 | 海外旅行保険(最大2,000万円) 「選べる無料保険」への切替え可能 |

| キャンペーン | 条件達成でもれなく3,000円キャッシュバック!(「マイ・ペイすリボ」を3万円以下で登録して、カード入会月から3ヵ月後の月末までに6万円(税込)以上の利用)、かつプレゼント付与処理時期まで「マイ・ペイすリボ」の登録が3万円以下) |

| 申込対象年齢 | 満18歳以上のプロミス会員の方(高校生は除く)※プロミス会員の条件:年齢18~74歳のご本人に安定した収入のある方。高校生(定時制高校生および高等専門学校生も含む)、収入が年金のみの方はお申込いただけません。お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。 |

| 提供会社 |

|

| 項目 | 詳細 |

|---|---|

| 対象のコンビニ・飲食店で最大20%還元(※1、2) | 【スマホのタッチ決済で】ポイント最大7%還元 対象のコンビニ・飲食店で、スマホのタッチ決済またはモバイルオーダー(※3、4)で支払うと、 ご利用金額200円(税込)につき7%ポイント還元! 上記ポイント還元率は、通常のポイント分を含んだ還元率です。 対象のコンビニ・飲食店で最大7%還元! |

| 【家族ポイント】 | 【家族ポイント】 家族を登録すれば、対象のコンビニ・飲食店で最大+5%還元! 「家族ポイント」サービスに登録し、対象のコンビニ・飲食店の店舗でのお支払いでカードをご利用いただくと、 通常のポイント分に加えて、ご利用金額の合計200円(税込)につき”家族の人数”%ポイントが還元されます。(※5) |

| 【Vポイントアッププログラム】 | ・Vポイントアッププログラム対象サービスのご利用状況によって、 対象のコンビニ・飲食店のご利用時、最大+8%還元されます。(※6)「Vポイントアッププログラム」の詳細 ※1:商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。 ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。 ※2:ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。 ※3:一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※4:iD、カードの差し込み、磁気取引は対象となりません。 ※5:本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。 ※6:一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、還元率が最大+8%を超える場合があります。 |

業績データ【公式HPより引用】

| 2024/3 | 2023/3 | 2022/3 | |

|---|---|---|---|

| 会員数(千人) | 1,611 | 1,482 | 1,395 |

| 営業貸付金残高(億円) | 8,464 | 7,818 | 7,345 |

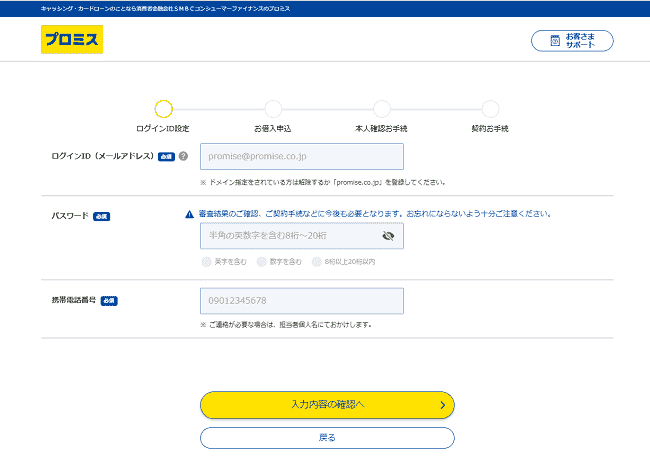

【第5位】ライフカード(一般・学生)|公共料金の支払いにも使える

|公共料金の支払いにも使える-1-e1757683656558.jpg)

ライフカードは、豊富なカードデザインから好きなものを選べるおしゃれでお得なクレジットカードです。

成年以上が利用できる「ライフカード(一般)」だけではなく、学生からクレジットカードを持てる「ライフカード(学生)」の2種類が提供されています。以下にそれぞれの特徴をまとめました。

| ライフカード(一般) | ・年会費無料 ・入会後のポイント1.5倍 ・誕生日月は3.0倍 |

|---|---|

| ライフカード(学生) | ・ライフカード(一般)と同じ特徴あり ・海外旅行で使うと4%のキャッシュバックあり ・海外旅行時の保険が自動でついてくる |

通常のお買い物はもちろん、公共料金の支払いにも使えるので、学生からお得なポイント還元のあるクレジットカードをお求めの人におすすめします。

初心者にもおすすめと言われる理由

- 一定の収入を確保していればアルバイトやフリーターであっても申込可能

- 年会費無料&一般カードで審査のハードルが低い

- 独自審査により属性が弱くても柔軟に対応してくれるケースあり

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 入会後のポイント:1.5倍 誕生日月:3.0倍 |

| 国際ブランド | VISA JCB Mastercard |

| 発行スピード | 最短2営業日 |

| 補償内容 | ・旅行傷害保険(最大2,000万円) |

| 利用可能枠 | デジポット型:最大5万円 スタンダード型:最大10万円 ゴールド型:最大190万円 なおライフカードに相談することで、上限額アップも可能 |

| キャンペーン | 開催中キャンペーン一覧 |

| 申込対象年齢 | 一般:日本国内にお住まいの18歳以上で、電話連絡が可能な方 学生:満18歳以上満25歳以下(かつ大学・大学院・短期大学・専門学校に現在在学中の方) |

| 提供会社 |

|

業績データ【公式HPより引用】

| 2024/4/1~2025/3/31 | |

|---|---|

| 営業収益 | 38,545 |

| 営業費用 | 37,953 |

| 営業利益 | 592 |

| 営業外収益 | 99 |

| 営業外費用 | 9 |

| 経常利益 | 682 |

| 税引前当期純利益 | 682 |

| 当期純利益 | 772 |

【第6位】ACマスターカード│最短即日発行で毎月自動キャッシュバック

ACマスターカードは、消費者金融アコムが発行しているクレジットカードです。

申し込みしたその日のうちにカードが発行されるのはもちろん、毎月の利用金額から0.25%が自動キャッシュバックされます。

なおカードの申し込みは、全国に設置されているアコムの自動契約機で行えます。

ポイント還元システムを採用していませんが代替するキャッシュバックシステムもあり、一般的に審査が不安な方におすすめの1枚と言われています。※ACマスターカードの審査は甘い訳ではないため、安定年収のある方などの利用が推奨されています。

初心者にもおすすめと言われる理由

- パート・アルバイトなどの収入でも安定した収入があれば申し込み可能

- アコムの自動契約機を利用すれば、即日でカードを受け取れる

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | ― |

| 国際ブランド | Mastercard |

| 発行スピード | 最短即日 |

| 補償内容 | ― |

| キャンペーン | ― |

| 申込対象年齢 | 18歳以上 |

| 提供会社 |

|

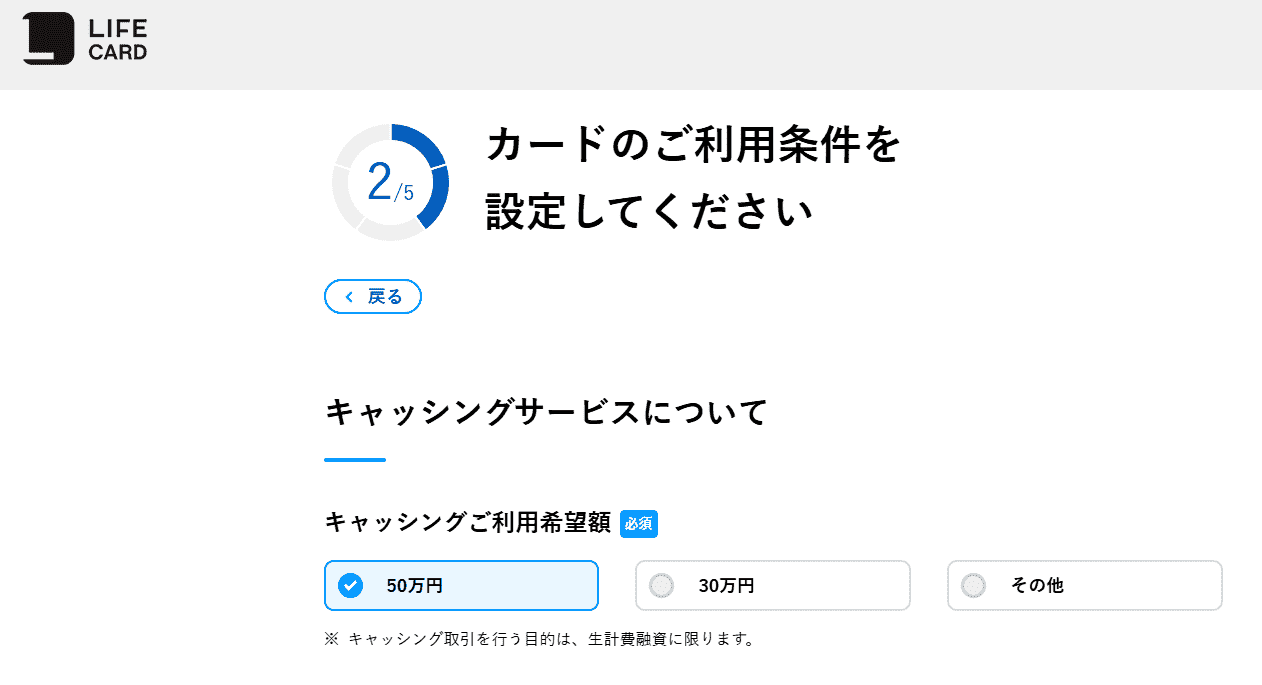

【第7位】リクルートカード|事業内サービスは最大3.2%ポイント還元

リクルートカードは、ポイント還元率が高く、お得に買い物ができるクレジットカードです。

一般的なポイント還元率が1.2%と、他社よりも高いことはもちろん、次のようなリクルートサービスを利用すれば、最大3.2%のポイント還元が得られます。

| ポイントが貯まる、ポイント利用できる | じゃらんnet,じゃらんゴルフ,ホットペッパーグルメ,HOT PEPPER Beauty,HOT PEPPER Beauty 美容クリニック,リクルートかんたん支払い,スタディサプリ ENGLISH,ゼクシィ内祝い,Oisix |

|---|---|

| リクルートポイントが貯まる | Airカード,リクルートカード,スルガ銀行リクルート支店 |

| リクルートポイントの交換先 | Pontaポイント,dポイント,リクルートポイント |

またリクルートカードで還元されたポイントは、PontaポイントやAmazonポイント、dポイントと交換して買い物に利用できるのが魅力です。

貯まったポイントの利用場面も多いことも含め、カード決済と合わせてポイ活でお得な買い物をしたい方におすすめです。

初心者にもおすすめと言われる理由

- リクルート系サービス利用者増加に向けて審査の敷居が低め

- 学生でも安心安全なクレジットカードという記載あり

(参考:リクルートカード) - ポイント還元率が高く、利用者にとって魅力的な特典が多い

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.20%~3.20% |

| 国際ブランド | VISA Mastercard JCB |

| 発行スピード | 最短即日 |

| 付帯保険 | 海外旅行保険(最大2,000万円) 国内旅行保険(最大1,000万円) ショッピング保険(年間200万円) |

| キャンペーン | 開催中のキャンペーン |

| 申込対象年齢 | 18歳以上 |

| 提供会社 |

|

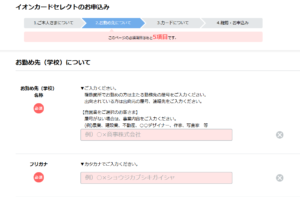

【第8位】イオンカード|日常的にイオンで買い物をする人におすすめ

イオンカードは、イオングループが発行しているクレジットカードで電子マネーWAONのチャージもできる1枚です。

参考として以下2種類のカードの特徴を整理しました。

イオンカード(WAON一体型)-1.png) |

イオンカードセレクト |

|

|---|---|---|

| 年会費(税込) | 無料 | 無料 |

| 通常ポイント | 最大0.5% | 最大0.5% |

| 特徴 | WAON機能が一体 | デザインの種類が豊富 |

カードデザインの種類が多く、見た目を重視したい方におすすめの1枚であると同時に、日頃からイオンで買い物をする機会が多い方におすすめの1枚でもあります。

イオングループの対象になっている店舗でカード決済を行えば、WAON POINTが基本ポイントの2倍で獲得ができます。

初心者にもおすすめと言われる理由

- 流通系カードであるため、比較的審査基準が緩やか

- 学生や主婦(主夫)も申し込み可能

(参考:イオンカード) - イオングループの利用者を優遇される傾向あり

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.50%~1.00% |

| 国際ブランド | VISA Mastercard JCB |

| 発行スピード | 最短即日 |

| 補償内容 | ショッピングセーフティ保険(年間最大300万円) クレジットカード盗難保障(61日前まで) |

| キャンペーン | 最大5,000円分のWAONポイントをプレゼント(適用条件あり、利用期間はカード登録月の翌々月10日まで) |

| 申込対象年齢 | 18歳以上 |

| 提供会社 |

|

2025年2月期業績データ※単位:百万円【公式HPより引用】

| 前期 | 当期 | 増減額 | 増減率 | |

|---|---|---|---|---|

| 営業収益 | 485,608 | 533,262 | 47,654 | 9.8% |

| 営業利益 | 50,088 | 61,485 | 11,397 | 22.8% |

| 経常利益 | 51,174 | 62,554 | 11,380 | 22.2% |

| 親会社株主に帰属する 当期純利益 |

20,896 | 15,644 | △5,252 | △25.1% |

【第9位】dカード|ドコモユーザーはポイントの三重取りが可能

dカードは、NTTドコモが発行しているクレジットカードで、ドコモを利用されているユーザーと相性がいいカードです。

いつものお買い物で1%のポイントをゲットできるのはもちろん、d払いを保有するdカードに紐付けて利用することで、1.5~2.0%もの還元率になり、その都度ポイントの二重取りができます。

d払い対応のお店なら還元率が0.5%アップするので、前述の仕組みとも合わせてポイントの三重取りが可能です。

貯まったdポイントは携帯料金の支払いとして利用できるだけでなく、1ポイント1円として買い物利用もできます。

なお、dカードは主に一般カードの「dカード」とゴールドランクの「dカードGOLD」の2種類が提供されています。

初心者にもおすすめと言われる理由

- ドコモユーザーで利用実績が良好なら、審査に通りやすい傾向あり

- 専業主婦や学生でも、配偶者や親の収入が安定していれば審査に通る

- 無職でも継続的な収入があれば審査通過の可能(不動産収入など)

(参考:dカード)

※1 ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします。 端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外です。(端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外。ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となります。)

※2 海外旅行費用をdカード GOLDにてお支払いいただいた場合のお支払い保険金額です。条件を満たさない場合の保険金額は傷害死亡時最大5,000万円、傷害後遺障がい時200万円~最大5,000万円となります。

※3 国内旅行費用をdカードで事前にお支払いの場合に限り補償対象となります。

「dカードお支払い割」というサービスも提供されており、所定のプランを利用し、支払いをdカードに設定することで毎月のスマホ料金を-187円割引できるなど、ドコモユーザーならではの魅力が詰まったクレジットカードです。

| 年会費 | 無料~ |

|---|---|

| ポイント還元率 | 1.0〜2.0% |

| 国際ブランド | Visa Mastercard |

| 発行スピード | 最短1~3週間程度 |

| 補償内容 | ・dカードケータイ補償 ・お買物あんしん保険 ・カードの紛失・盗難の補償 ・海外旅行保険(最大2,000万円)※29歳以下の契約者 |

| 利用可能枠 | 最大100万円 |

| キャンペーン | 最大8,000ポイントプレゼントキャンペーン |

| 申込対象年齢 | 18歳以上(高校生を除く) |

| 提供会社 |

|

2024年度決算及び2025年度業績予想データ【公式HPより引用】

| 金融収益(億円) | 割合 | |

|---|---|---|

| FY25 | 5,160 | +15% |

| FY24 | 4,483 | +22% |

| FY23 | 3,675 | – |

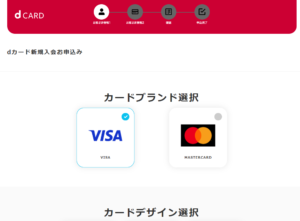

【第10位】セブンカード・プラス|セブン&アイグループ店舗はポイント2倍

セブンカード・プラスは、セブンイレブンなどで利用できる電子マネーnanacoと紐付けが可能な唯一のクレジットカードです。

買い物や公共料金の支払いで当カードを利用すれば、nanacoポイントが定期的に付与されるので、nanacoポイントを定期的に貯めて利用している方におすすめです。

さらに、nanacoポイントのチャージと支払いを行った時の両パターンでポイントを得られます。

またセブン&アイグループに属するセブンイレブンやイトーヨーカドーなど、国内にある3万店以上の店舗で利用では、通常時の2倍のポイントが還元されます。

初心者にもおすすめと言われる理由

- セブンカード・プラスは流通系カードに分類され、比較的審査難易度が低い

- 18歳以上で安定した収入があれば、専業主婦や学生でも申し込める

(参考:セブンカードサービス) - セブン&アイグループでの利用促進のため、審査も比較的通りやすい

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5〜10% |

| 国際ブランド | Visa JCB |

| 発行スピード | 最短1週間程度 |

| 補償内容 | ショッピングガード保険(購入日より90日間、年間100万円) |

| キャンペーン | 開催中キャンペーン一覧 |

| 申込対象年齢 | 18歳以上 |

| 提供会社 |

|

| 2024年度 | 2023年度 | 2022年度 | 2021年度 | |

|---|---|---|---|---|

| カード取扱高(億円) | 24,142 | 26,731 | 27,517 | 27,715 |

| 発行カード枚数(万枚)※セブンカードシリーズの有効会員数 | 317 | 354 | 361 | 366 |

【第11位】三井住友カード(NL)|対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元

三井住友カード(NL)はVポイントアッププログラムを利用することで、買い物額に応じ最大7.0%のポイント還元が得られる魅力的なクレジットカードです。(対象のコンビニ・飲食店でスマホのタッチ決済で適用)

お得に買い物をしたい人にとって魅力的なカードだと言えるでしょう。

さらに三井住友カード(NL)は、券面にカード番号や有効期限が印字されていないナンバーレスカードになります。そのため、カード番号や有効期限を確認するには、専用のアプリをダウンロードする必要があります。

スマートなデザインであることはもちろん、第三者にカード情報がばれにくいため、もしカードの紛失・盗難・詐欺などに見舞われても、悪用されるリスクが減らせる安心の1枚です。

初心者にもおすすめと言われる理由

- 最短10秒※での即時発行が可能

- カード番号が記載されておらず、セキュリティ面での安心感が高い

※即時発行ができない場合があります。

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5%~7.0% |

| 国際ブランド | Visa Mastercard |

| 発行スピード | 最短即時発行※即時発行できないケースもあり |

| 補償内容 | 海外旅行傷害保険(最大2,000万円) |

| 利用可能枠 | 総利用枠~100万円 |

| キャンペーン | セブン-イレブンで最大10%ポイント還元 条件達成の上で、セブン-イレブン(※1)でスマホのVisaのタッチ決済・Mastercard®タッチ決済(※2)で支払うと、最大10%(※3)ポイント還元!(※4) |

| 申込対象年齢 | 満18歳以上(高校生を除く) |

| 提供会社 |

|

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カード差し込み、磁気取引は対象外です。

※3 「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルを、Vポイントへと交換いただくことで付与されます。

クレジットカードの審査難易度を系統ごとに解説【審査の甘い・ゆるい・通りやすいクレジットカードから厳しいクレジットカードまで】

| 発行会社 | 審査難易度 | おすすめのユーザー |

|---|---|---|

| 消費者金融系 | 比較的やさしい | ・クレジットヒストリーに自信がない人 ・フリーター、パート、アルバイト ・収入証明を出したくない人 |

| 流通系 | 比較的やさしい | ・主婦、学生、アルバイト ・クレジットカード初心者 |

| 信販系 | ふつう | ・フリーター、契約社員 ・初めてカードを持つ社会人 ・安定収入がある学生 |

| 交通系 | ふつう | ・通勤、通学に電車を使う会社員 ・出張の多いビジネスマン |

| 銀行系 | 比較的厳しい | ・正社員、公務員 ・勤続年数が長い社会人 ・信用情報が良好な人 |

クレジットカードの審査難易度を発行会社と系統ごとにまとめました。

消費者金融系のクレジットカードは審査が不安な人にもおすすめできます。

一方で、銀行系のカードは厳しい審査基準を設けていることが多いので申し込む際には注意しましょう。

【条件別】審査が甘い・ゆるい・通りやすいおすすめのクレジットカード

自分にマイナスな要素があると自覚しており、その状態でクレジットカードの審査に通るのか気になっている人も多いでしょう。

参考として「不安定な収入(低収入)」「自身のステータス」という2点において、審査が甘くなりやすいおすすめのクレジットカードをまとめました。

また、その条件下で銀行系と消費者金融系のどちらを利用すべきかの結論もまとめているので、合わせてチェックしてみてください。

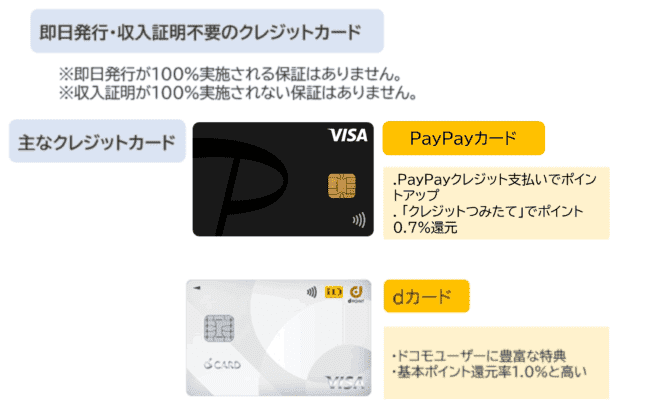

即日発行・収入証明不要のクレジットカード

収入証明書の提出が不要なクレジットカードや、即日発行が可能なクレジットカードは、次のような理由から審査が甘い傾向があります。

- 独自審査基準を採用しているため

- 収入ベースでの審査を実施していないため

- 即日発行=スピード重視の審査プロセスが採用されているため

申し込み手続きが簡潔で、審査~発行までのプロセスが短縮されているため、すぐにカードを手に入れたい方や、収入証明書の準備が難しい方に最適です。参考として以下に該当するクレジットカードの一例をまとめました。

| カード名 | 特徴 | 発行スピード (目安) |

年会費 | 備考 |

|---|---|---|---|---|

| PayPayカード | .PayPayクレジット支払いでポイントアップ . 「クレジットつみたて」でポイント0.7%還元 |

最短即日 | 無料 | 50万円超えの場合収入証明書が必要 |

| dカード | ・ドコモユーザーに豊富な特典がある ・基本ポイント還元率1.0%と高い |

最短5分 | 無料 | プラスチックカードは後日郵送されるが、PayPay残高カードやオンラインしゃっピング利用は即日可能 |

ただし、即日発行型カードであっても、以下のようなケースでは審査に落ちる可能性があります。

- 過去に自己破産や債務整理をした履歴がある(信用情報に記録あり)

- 他社借入が多い、また返済が滞っている

- 直近6ヶ月以内に複数枚のカードに申し込んでいる

いわゆる「ブラックリスト」状態にある人は、即日発行・収入証明不要のクレジットカードでも落ちることがあるため、半年〜1年の間隔をあけてから申し込みをするのがおすすめです。

年収200万円以下・学生・フリーターでも通りやすいクレジットカード

収入が少ないと不安を感じている方、安定した収入がないという方は、流通系や信販系のクレジットカードを選ぶことで審査に通過しやすくなります。

なぜなら、審査基準は「年収」だけではないためです。

参考として以下に、フリーターや主婦でも申し込み可能と明記されているクレジットカードを整理しました。

| カード名 | おすすめの人 | 根拠情報 |

|---|---|---|

| ライフカード (一般・学生) |

学生・新社会人 (ポイントを貯めて長期利用できる) |

もともと学生向けとして提供されている 出典:ライフカード「ライフカードの基礎知識」 |

| 楽天カード | アルバイト・フリーター・新社会人 (楽天経済圏を活用しやすい) |

アルバイトやフリーターの方、学生の方は、楽天カードや楽天カード アカデミーがおすすめです。 引用:楽天「みんなのマネ活」 |

| イオンカード | 主婦・年金受給者 (日常の買い物・家計管理に向き) |

イオンカードは18歳以上で電話連絡が可能な方が対象となっているため、この条件を満たしていれば、職業問わずお申込みができます。そのため、アルバイト・パート、専業主婦(主夫)や年金受給者でもお申込みができます。 引用:イオン「マネーサイトコラム」 |

なお、上記のカードは申し込み可能であることが公式サイトに明記されており、審査が甘いクレジットカードである傾向があります。

ただし、カード発行のためには、各社の審査を受けなければなりません。

アルバイトやパートだとしてもまったくほとんど収入がない、高額な借金を抱えているという場合には審査落ちすることもあるため、まずは上記のようなクレジットカードで事前審査を受けてみることからスタートするのがおすすめです。

消費者金融系クレジットカード

なかには銀行系と消費者金融系で、どちらのクレジットカードを利用すべきかお悩みの人も多いのではないでしょうか。

結論として、審査が甘いクレジットカードかどうかを重視しているなら、消費者金融系クレジットカードのほうが柔軟な審査基準を採用しています。

なぜなら消費者金融系クレジットカードは、幅広い顧客層をターゲットとしており、比較的審査基準がゆるやかな傾向があるためです。ただし、消費者金融系クレジットカードは審査が柔軟な反面、金利や手数料が高めに設定されやすいことに気を付けましょう。

対して、銀行系クレジットカードは、信用リスクを重視することから、審査基準が厳格であることが多くなっています。

なお将来的に銀行系カードをつくりたい方は、まずは「ライフカード」「楽天カード」といった信販・流通系カードでクレジットヒストリー(クレヒス)を積み、その後半年~1年、延滞なく利用履歴を重ねたうえで、より信用力の高いカードの審査を受けるのがおすすめです。

審査が甘い・ゆるい・通りやすい?とされるクレジットカードの特徴

審査が甘く、かつ審査に通りやすい?とされるクレジットカードには、以下に示す2つの特徴があります。

- クレジットカードのランクが低い(一般カードである)

- 消費者金融系・流通系・信販系のカードである

- クレジットカードの年会費が無料

- デポジット型クレジットカード

自身が利用したいクレジットカードの特徴にあっているのかチェックしてみてください。

特徴1】一般カード・ランクの低いカード

クレジットカードには、ブラックカード・プラチナカード・ゴールドカードのように、カードごとのステータスが設定されています。

このうち、最も一般的で低いステータスのカードを一般カードと言います。

| カードの種類 | ランク(数値が多いほど高) |

|---|---|

| ブラックカード | 4 |

| プラチナカード | 3 |

| ゴールドカード | 2 |

| 一般カード(こちら) | 1 |

もっともランクは低いものの、一般カードの多くは年会費無料で利用限度額も少なく設定されており、利用のハードルが最も低く、審査通過率も高いと言われています。

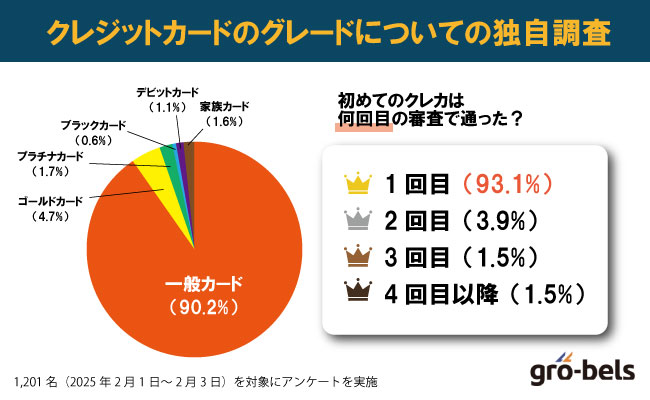

- 調査方法:インターネットリサーチ

- アンケート対象:25歳~65歳の方 男女1,201名(男性601名 女性600名)にアンケートを実施

グローベルスが1,201名を対象に「クレジットカードに関する独自アンケート調査」を実施した結果、9割のユーザーが一般カードを契約していることが判明しました。

なお、1回目の審査でクレジットカードを取得できた人も9割を超えるなど、借金額が多いなど信用情報に問題がない限り、審査に通過しやすい傾向にあると言えます。

もし利用上限額の低さ、ポイント還元率の低さに妥協できるのであれば、審査に通りやすい傾向がある「一般カード」の契約をおすすめします。

特徴2】消費者金融系・流通系・信販系カード

審査の甘い・通りやすいクレジットカードを優先的に利用したいなら、貸金業などを営んでいる「消費者金融」「流通」「信販」に関わる企業が出しているクレジットカードを選ぶのがおすすめです。

参考として以下に、対象となるクレジットカードの一例をまとめました。

| 主な提供元 | 参考クレジットカード |

|---|---|

| 消費者金融系 | プロミスVisaカード |

| 流通系 |

|

| 信販系 |

|

上記のようなクレジットカード会社は、独自審査を実施している傾向が強いため、属性に不安がある方でも申込しやすいのが特徴です。

例えば、プロミスVisaカードのような消費者金融系、楽天カードのような流通業者系、セゾンカードのような信販系は比較的審査ハードルが高くないと言われています。

一方で、信頼を重視する銀行系カードや、持つこと自体がステータスとなる外資系カードは、審査が難しい傾向にあります。

このように、カードの「種類(ランク)」「発行元」によって、審査の通りやすさが違います。参考として以下に、発行元別・職業別の審査難易度の目安をまとめました。

| 審査難易度(上から高~低) | 公務員 | 会社員 | 自営業 | パート・アルバイト | 学生 | |

|---|---|---|---|---|---|---|

| 消費者金融系 | 低 | ◎ | ◎ | 〇 | 〇 | 〇 |

| 流通系 | 低 | ◎ | ◎ | 〇 | 〇 | 〇 |

| 信販系 | 低 | ◎ | ◎ | 〇 | △ (学生カードの場合は〇) |

△ |

| 交通系 | 中 | ◎ | ◎ | 〇 | △ | △ |

| 銀行系 | 中~高 | 〇 | 〇 | △ | × | × |

| 外資系 | 高 | 〇 | 〇 | △ | × | × |

◎:非常に通りやすい 〇:通りやすい △:やや通りにくい ×:通りにくい

クレジットカードの審査難易度は、一般的には発行会社の事業にも影響すると言われています。

年収はもちろん、社会的な信用などによって審査の通りやすさが変化しやすい点に注意してください。

モビットVISA-W の詳細

| 国際ブランド | お申し込み年齢 |

|---|---|

| Visa | 満20歳以上 |

| 年会費 | ポイントサービス |

| 永年無料 | Vポイント ※利用金額200円(税込)につき1ポイント贈呈 ※景品やマイル、ギフトカード交換可能 |

- ローンとクレカの機能が1枚に!

- ETCとクレカどちらも年会費永年無料!

- 買い物・ローン返済でVポイントが貯まる!

◎審査が不安な方におすすめ

\パートやアルバイトも申込み可能/

特徴3】クレジットカードの年会費が無料

年会費永年無料のクレジットカードは、次の理由から初めてカードを持つ人・信用履歴がない人にも審査ではそれほどクレジットヒストリー(利用実績)を重視されない傾向にありますす。

年会費無料のクレジットカードは比較的若い方が選ぶ傾向にあるため、利用実績をそこまで見ないケースが多いのです。

クレジットヒストリーが無い人でも申し込みやすく、初めてクレジットカードを持つ人に特におすすめです。

維持費用も必要なく使いやすいことも、年会費永年無料のクレジットカードのメリットです。

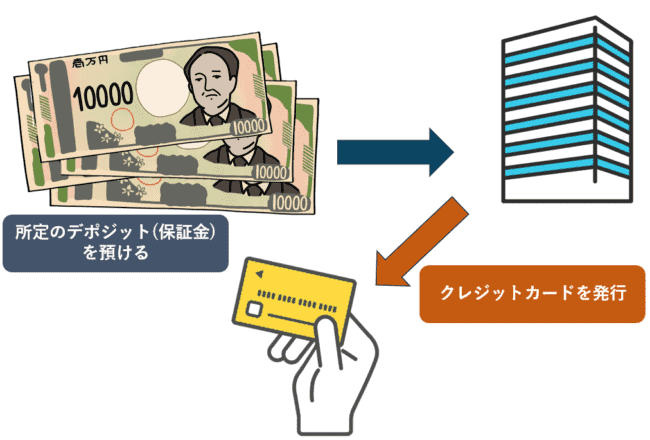

特徴4】デポジット型クレジットカード

デポジット型クレジットカードとは、事前にデポジット(保証金)を預けた上で発行してもらえる、原則デポジット分だけ利用ができるクレジットカードです。※デポジット分と利用上限額が異なるケースもあります。

一般的には預けたデポジットはカードの解約時に返金されます。(カードの利用料はデポジットとは別に請求されます)

申込時の負担は大きいですが、一般的なクレジットカードと比べて審査通過の可能性が高いです。

また、通常のクレジットカードと同じく、支払いをスムーズにする効果や、ポイントを貯めて有効に活用することも期待できます。

デポジット型クレジットカードの利用実績もクレジットヒストリー(クレヒス)として評価されるので、通常のクレジットカードの審査には通らないかもしれないけれどまずはキャッシュレス決済のためのカードを持ちたいという方におすすめです。

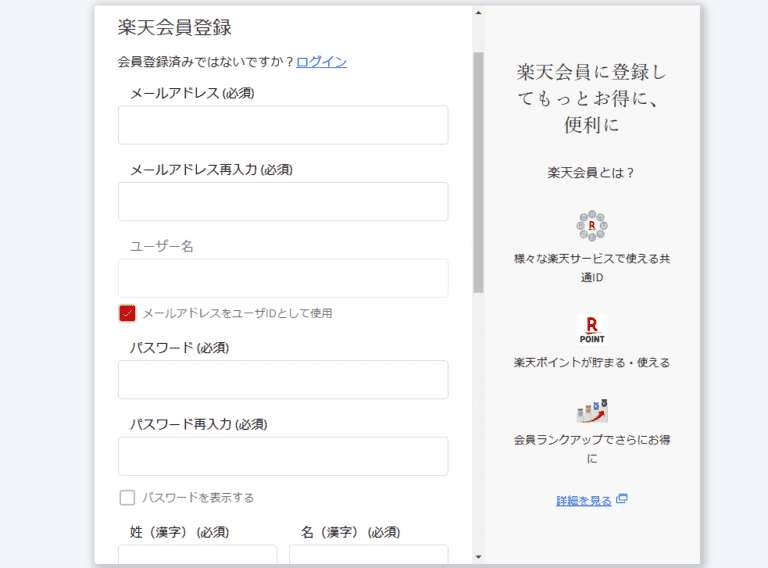

クレジットカード審査の申し込み手順

クレジットカードの審査を受ける際には、以下に示す各ステップを丁寧に進めることで、審査の遅延や不備を防ぐことができるほか、スピーディーなカード発行が可能です。

「クレジットカードの申し込みってどう進めるの?」「何が必要なのかよくわからない…」とお悩みの方向けに、申し込みまでのステップをまとめました。

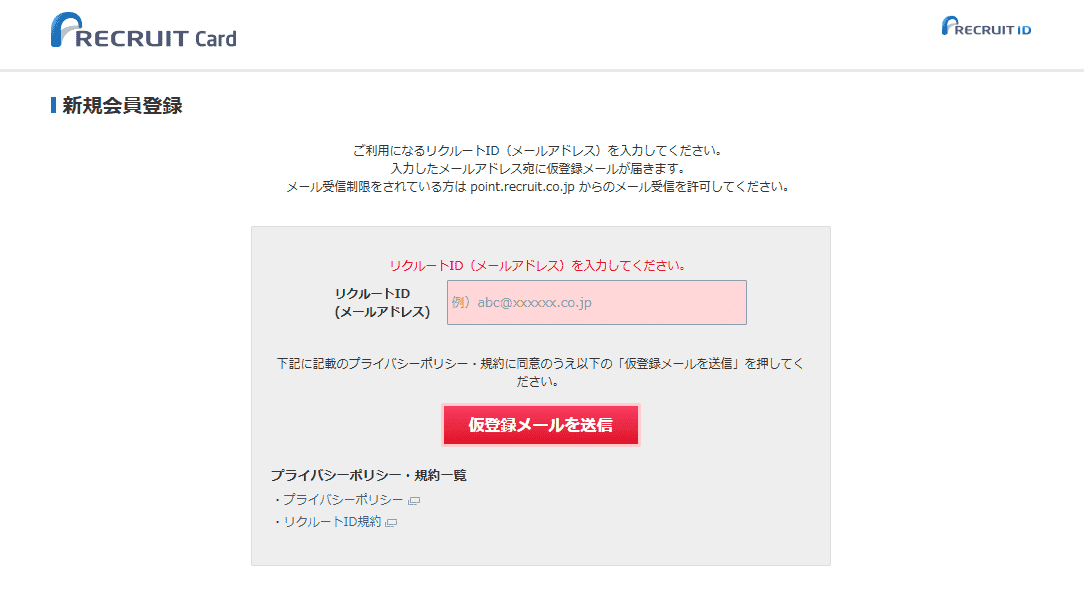

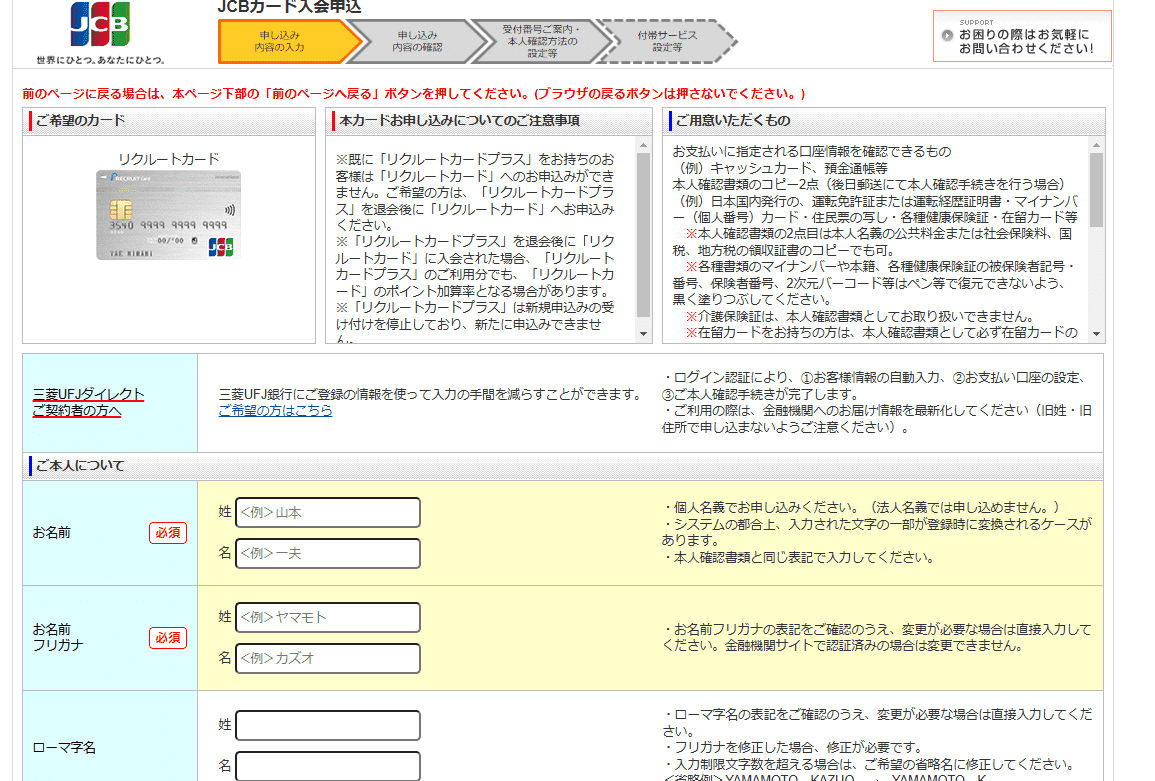

- STEP1|クレジットカードの選択する

ライフスタイルや目的に合うクレジットカードを選択しましょう。年会費やポイント還元率、特典などを比較すると良いカードが見つかります。 - STEP2|必要書類の準備

本人確認書類(運転免許証、マイナンバーカード、パスポートなど)や引き落とし口座情報を準備しておきましょう。 - STEP3|申し込み方法の選択

クレジットカードによってオンライン申し込みや転倒申し込み、郵送申し込みなどが違います。 - STEP4|申し込み情報の入力

氏名、住所、連絡先、勤務先情報、年収など、正確な情報を入力します。虚偽の情報は審査に悪影響を及ぼすため、正直に記入しましょう。

なおクレジットカード審査には審査期間や時間がかかる場合があります。余裕を持って申し込みましょう。

審査に必要な書類一覧

以下にクレジットカード審査時に、提出書類としてよく使われるものをまとめました。

| 書類の種類 | 内容・具体例 | 取得方法・備考 |

|---|---|---|

| 本人確認書類 (必須) |

・運転免許証 ・マイナンバーカード (顔写真付き) ・パスポート ・住民基本台帳カード (顔写真付き) ・健康保険証+補完書類 (公共料金の領収証など) |

・運転免許センター、市区町村の役所、警察署で取得できる (オンライン請求可能な自治体もあり) ・健康保険証のみの場合は追加書類が必要になる場合もある |

| 収入証明書類 (必要な場合) |

・源泉徴収票 ・確定申告書の控え ・給与明細書 (直近2~3ヶ月分) |

・勤務先または税務署より取得できる |

| 銀行口座情報 (引き落とし用) |

・キャッシュカードまたは通帳 ・ネットバンキングの口座情報 (支店名・口座番号など) |

・通帳やネットバンキングから確認できる ・必要に応じて銀行窓口で再発行できる |

| 在留カードや特別永住者証明書 (外国籍の方) |

・氏名、国籍、在留資格、有効期限などが記載された公的身分証明書 | ・出入国在留管理局で発行する ・常に携帯義務があるためすぐに用意できる |

| 補完書類 (本人確認が不十分な場合) |

・公共料金の領収証 (電気・ガス・水道など) ・住民票の写し (発行から6ヶ月以内) |

・領収証は自宅に届いた原本を提出する ・住民票は市区町村の役所またはコンビニで取得できる (マイナンバーカードが必要) |

なお、一般的な申込みは「本人確認書類1点(顔写真付き)」で問題ありませんが、カード会社によっては追加で補完書類を求められる場合があります。

精緻に返済能力の調査を行うためには、正確な資力を確認する必要があり、客観的に信頼性の高い書類を徴求することが求められます。

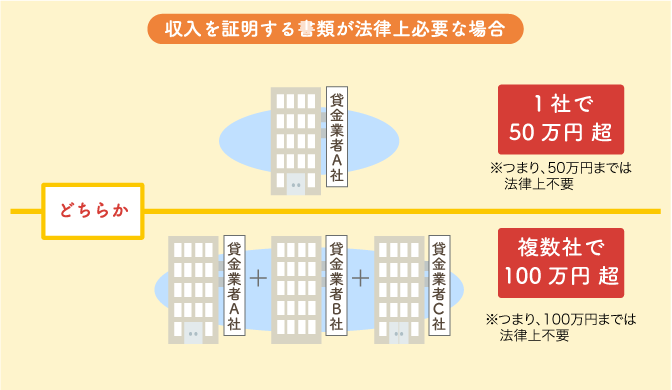

貸金業者に対しては、次のいずれかに該当する貸付けの契約(保証契約を除く)を締結しようとする場合、顧客から資力を明らかにする書面を徴求すること、そして、それに基づき返済能力を調査することが義務づけられています。

- 貸付けの金額(極度方式基本契約にあっては、極度額)が、既存の貸付けの契約の貸付けの残高(極度方式基本契約にあっては、極度額)と合算して50万円を超える貸付けに係る契約

- 貸付けの金額(極度方式基本契約にあっては、極度額)が、既存の貸付けの契約の貸付けの残高(極度方式基本契約にあっては、極度額)と、指定信用情報機関から提供を受けた他の貸金業者の貸付けの残高を合算して100万円を超える貸付けに係る契約

引用:日本貸金業協会 HP

貸金業法より、上記のように高額なキャッシング枠のあるカードやキャッシング機能付きカードでは「収入証明書類」の提出が必須です。

出典:日本貸金業協会「「収入を証明する書類」の提出が必要な場合があります」

出典:日本貸金業協会「「収入を証明する書類」の提出が必要な場合があります」また、本人確認書類と申込情報(氏名・住所・生年月日)が一致している必要があるため、引越しなどで住所や本拠地の情報にバラつきがないようにすることも重要です。

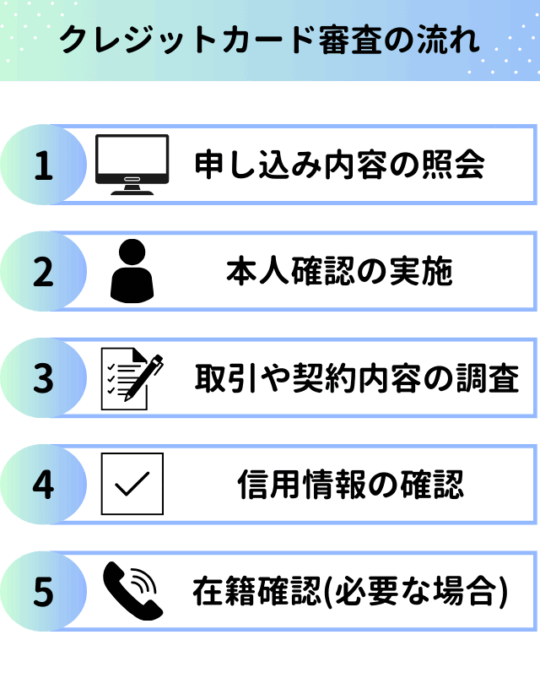

クレジットカードの審査の流れ【5ステップ】

クレジットカードの審査の流れをチェックしましょう。

- 申し込み内容の照会

⇒申込内容に虚偽がないかを確認 - 本人確認の実施

⇒提出書類と情報に相違がないか確認 - 申込者の取引や契約内容のチェック

⇒過去の利用状況や取引履歴をチェック - 信用情報の確認

⇒延滞・債務整理などの履歴を確認 - 在籍確認(必要な場合)

⇒勤務先への電話確認が行われることも

【Step1】申し込み内容の照会

申し込み情報をもとに、カード会社の審査がスタートします。

年齢や年収などカードの申込条件を満たしているか、申込情報に虚偽はないかなどをチェックされます。

個人情報や勤務先が間違っていると、確認のために審査に時間がかかってしまうので、正しく記入してください。

虚偽の記載は審査に通らない原因になるため絶対にしてはいけません。

【Step2】本人確認の実施

運転免許証やマイナンバーカードなど、提出した本人確認書類の確認を受けます。

申込情報と本人確認書類に相違があると、審査に時間がかかってしまうでしょう。

申込情報に不備がないか、カード発行を申し込む段階で十分に注意してください。

別人が申し込むなど、犯罪目的の利用を見抜くために、カード会社は本人を特定する書類を一定期間保管します。(参考:e-Govポータル「犯罪による収益の移転防止に関する法律」)

【Step3】申込者の取引や契約内容のチェック

発行会社は自社のクレジットカードやローンなどのサービスについて、利用状況をチェックします。

申込者の利用実績や限度額、利用していた年数などから、クレジットカードを発行しても問題がないか判断をするのです。

発行会社のカードやローンを短期解約していたり、何度も滞納している場合は審査に通るのが難しくなります。

信用情報機関だけでなく、クレジットカード会社独自のブラックリストに入っている可能性もあるので注意しましょう。

【Step4】信用情報の確認

信用情報からも、クレジットカードの発行を審査されます。また、ローンの利用履歴は5年保存、債務整理や自己破産は5年以上記録されます。

| 事故情報 | JICCの登録期間 | CICの登録期間 | KSCの登録期間 |

|---|---|---|---|

| 支払いの延滞に関する情報 | 最大5年以内 | 5年を超えない期間 | 5年を超えない期間 |

| 債権回収 債務整理 保証履行 強制解約 破産申立 債務譲渡 |

― | 5年を超えない期間(債権譲渡に関しては、発生から1年を超えない期間) | 決定から7年を超えない期間 |

| 不渡り情報 | ― | ― | 発生から6ヶ月を超えない期間(取引停止処分の場合は処分日から5年を超えない期間) |

| クレカやローンへの申込情報 | 照会日から6ヶ月間 | 照会日から6ヶ月間 | 照会日から6ヶ月間 |

| クレジット情報 | 契約期間中~終了後5年以内 | 契約期間中~終了後5年以内 | 契約期間中~終了後5年以内 |

| 利用記録 | 利用日より6ヶ月間 | 利用日より6ヶ月間 | 利用日より6ヶ月間 |

なかでも債務整理をしたことがある人は、クレジットカードを作るのが難しいでしょう。

複数のカードに申し込むことは避け、デビットカードや家族カードの利用をおすすめします。

【Step5】在籍確認(必要な場合)

クレジットカード会社の判断によっては、在籍確認が行われることがあります。

在籍確認とは申告された勤務先に実際に勤務しているかを確認するため、クレジットカード会社が勤務先に電話連絡をすることです。(広義には、提出書類の確認など電話確認以外のやり方も含めて、申告した勤務先に在籍しているかどうかの確認を指す)

ただし、在籍確認の際には個人名でかけてくれますし、実際に本人が電話に出なくても「○○は会議中です」など、その会社に勤務していることがわかれば確認終了です。

ウソの勤務先や間違った会社名を書いてしまうと、在籍確認をクリアできず、審査に通りません。

一度でも「不正・虚偽申請をした」という記録が社内に残ると、その会社(あるいはグループ会社)では以降一切審査に通らないこともあります。また故意に虚偽情報を使ってクレジットカードを取得し、支払いの意思や能力がない場合、「詐欺罪」に問われる可能性もあります。

実際に勤務している会社の情報を入力し、クレジットカードに申し込みましょう。

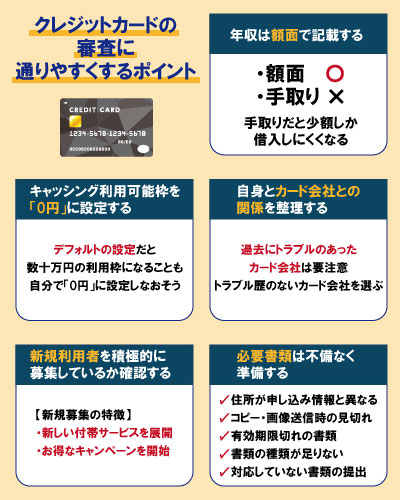

クレジットカードの審査に通りやすくするポイント【審査通過率を上げるには?】

「フリーターだけど通る?」「過去に延滞したことがあるけど大丈夫?」とお悩みの方、そして絶対にクレジットカードの審査に通りたいという方は、少しでも審査通過の確率を上げるため、審査に通りやすくなる対策をすることが重要です。

以下より紹介する5つのポイントを押さえて、申し込んでみてください。

ポイント1】年収は手取り額ではなく額面収入で記載する

クレジットカード申込時の収入記載欄は、収入金額を記入するのが基本です。

年収額によっては所得税率が高くなり、収入金額と手取り金額の差が異なってくるので、手取り金額を記載すると審査に通りにくくなります。

例えば年収300万円の手取り額はおよそ225万円〜230万円、年収400万円の手取り額はおよそ300万円〜310万円です。

※標準的な控除条件を元にして算出

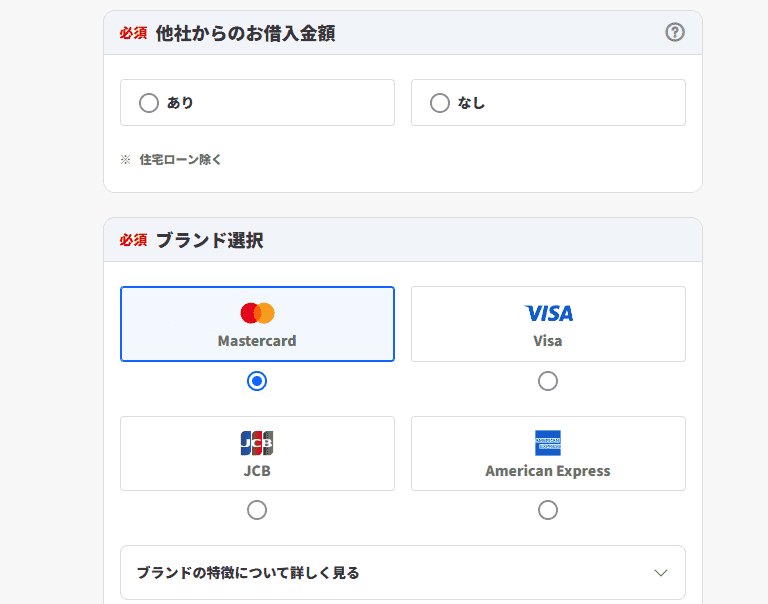

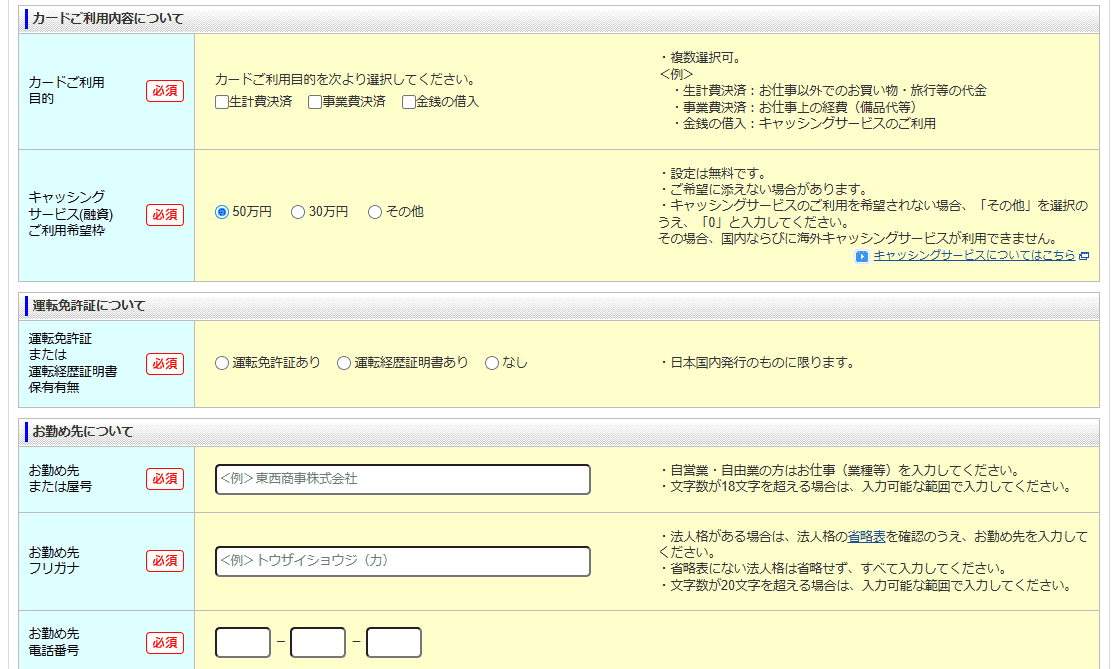

ポイント2】キャッシング利用可能枠を「0円」に設定する

キャッシング枠はショッピング枠とは別に設定されるもので、いざという時などにクレジットカードを使ってATMなどから現金を借りることができます。ただし、キャッシング枠を使ってしまうとその分ショッピング枠が減ってしまう点に注意が必要です。

キャッシング枠もショッピング枠と同様、申込時に希望上限額などを決められますが、この金額が高額になるほど、審査に通るのが難しくなります。

審査に通りやすくするためには、キャッシング枠は0円に設定しておきましょう。※

キャッシング枠を無くすことで、誘惑に負けて借入をしてしまうリスクも避けられます。

※キャッシングはカード会社にとって利益率の高いサービスであることから、デフォルトの設定のまま申し込むと数十万円の利用枠が用意されていることが多いです。申込時にしっかり確認して、「0円」にしておくことをおすすめします。

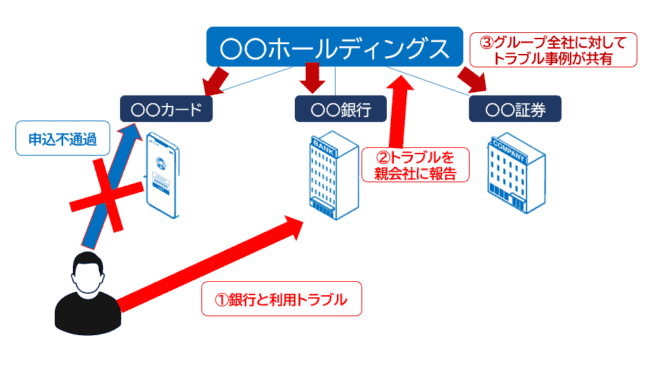

ポイント3】自身とカード会社との関係を整理する

前述の通り、カード会社に何らかの理由で問題がある顧客と認識されており、審査に落ちやすくなっている可能性もあります。

こうなる理由としては、過去のクレジットカード利用実績の他、同じ会社の関連サービスや関連会社のサービス利用でトラブルや契約違反があった可能性も十分考えられます。

例えば楽天カードの審査で、楽天証券や楽天銀行のサービス利用実績を開示され、それが原因で落ちるという可能性もあります。

こうした審査の細かい仕組みは公表されてはいませんが、思い当たる節がある場合は、別のカード会社に申し込むのがおすすめです。

※上記の仕組みは金融庁が率先して銀行グループなどに勧告するケースもあります。金融庁は銀行やその持株会社・関連会社を含むグループ全体のリスク管理に重点を置いており、特定子会社のトラブルがグループ全体に広がる恐れを念頭に、連結ベースでの監督・検査を行っています。

(1)銀行グループのリスク管理

銀行グループが晒されるリスクについては、銀行グループが全体として晒されるリスクと、銀行グループ内で銀行が晒されるリスクとに分けて考えることができる。こうしたリスク管理のあり方については、最終的な目標が預金者及び決済システムの保護であることを前提とした上で、いずれのリスクを重視すべきかを整理する必要がある。この点については、銀行グループの境界を明確にしつつ銀行グループ全体としてリスク管理を行っていく方法と、グループの境界は開放的なものとしつつ銀行単体をグループの他社のリスクから遮断する方法とが考えられる。

ポイント4】新規利用者を積極的に募集しているか確認する

クレジットカードの中には、時期や運営会社の経営状況などを理由に、新規利用者を積極的に募っていないケースもあります。

何らかの理由でカード会社が利用者を絞ろうとしており、それに伴って審査基準が厳しくなっている可能性も少なくありません。

逆に、新しい付帯サービスを展開していたり、お得なキャンペーンを始めていたりする場合は、そのクレジットカードは積極的に利用者を募っていると判断できますし、審査基準を緩めている可能性もあります。

ポイント5】必要書類は不備なく準備する

本人確認書類や収入証明書といった必要書類は、不備のないように提出しましょう。

必要書類の不備には、以下のものも含まれます。(郵送の場合)

- 書類の住所が申し込み情報と異なる

- コピーや画像送信時の見切れ

- 有効期限が切れた書類

- 書類の種類が足りない

万が一カード会社から確認や再提出の連絡が来ても、すぐに対応できるように提出後も審査の結果が分かるまで保管しておきましょう。

連絡が来ても見逃さないように、申し込み後1週間程度はメールとスマホをこまめにチェックしておくのがおすすめです。

モビットVISA-W の詳細

| 国際ブランド | お申し込み年齢 |

|---|---|

| Visa | 満20歳以上 |

| 年会費 | ポイントサービス |

| 永年無料 | Vポイント ※利用金額200円(税込)につき1ポイント贈呈 ※景品やマイル、ギフトカード交換可能 |

- ローンとクレカの機能が1枚に!

- ETCとクレカどちらも年会費永年無料!

- 買い物・ローン返済でVポイントが貯まる!

◎審査が不安な方におすすめ

\パートやアルバイトも申込み可能/

クレジットカードの審査に通らない・審査に落ちる原因

クレジットカードの審査に通らない原因には、主に以下があります。

- 収入が安定していない

- 他社も含めた借入が多い

- 一度に複数の申込みをしている

- ハイランクのクレジットカードを希望した

- スコアリング審査の評価が悪い

- 嘘の情報で申し込みをした

- 信用情報に問題がある

- クレジット利用歴がない

原因1】収入が安定していない

収入が安定していないと、本当にカードの利用額を支払ってくれるのかといった返済能力に疑問を持たれてしまいます。

結果として審査に落ちてしまう原因になりかねません。

会社員や公務員は毎月の収入が安定していると判断されやすいですが、パートやアルバイトの人は審査が厳しくなる傾向です。

原因2】他社も含めた借入が多い

他社も含めた借入額が多い人は、クレジットカード審査が厳しくなります。

クレジットカードの審査では、収入に対してどれくらいの返済をしているかもチェックされるのです。

このことを返済負担率といい、年収に対する年間の返済額合計が占める割合を指します。この割合が高いほど審査に通ることが難しくなります。

他社を含めた借入はなるべく早く返して、クレジットカードの審査に備えておきましょう。

原因3】一度に複数の申込みをしている

短期間で複数のクレジットカードの申し込みをすると、審査に通らない可能性が高まります。ここで影響するのが、審査時に個人の信用情報を確認される点です。

まずクレジットカード会社が審査のために信用情報機関に開示請求をすると、他社への申込状況(申し込み履歴やクレジットヒストリー)がわかってしまいます。

簡単に短期間で複数の申し込みがあるとバレてしまうため「資金繰りが厳しいのではないか」「計画性がないのではないか」と判断され、信用リスクが高いと見なされるのです。

また同時期の複数申し込みだけではなく、審査落ち後すぐに再申し込みするのも多重申し込みだとみなされる場合があります。

クレジットカードの申し込み履歴は信用情報機関に6ヶ月間記録されるため、審査に落ちた場合や複数の申し込みを行った場合は、少なくとも6ヶ月間は新たな申し込みを控えるようにしましょう。

原因4】ランクが高いクレジットカードを希望した

ゴールドカードやプラチナカードといった、ランクが高いクレジットカードの審査は一般カードよりも厳しい傾向があります。

利用可能枠や年会費が高いクレジットカードは、利用可能枠に応じた返済能力を求められます。

特に学生や20代の若年層は、高いランクのクレジットカードの審査に通りにくいでしょう。ランクの高いクレジットカードの中には申込者の年齢が30歳以上などとしているところもあります。

審査通過に自信がない人は、一般カードに申し込んでみましょう。

原因5】スコアリング審査の評価が悪い

カード会社によるスコアリング審査の評価が悪いと、審査通過は難しいです。

収入面が不安定な学生や専業主婦は、スコアリングで審査通過基準に満たないと判断されることがあります。

専業主婦なら配偶者の収入を加味してもらえるクレジットカードに申し込んだり、アルバイトを始めたりなど、スコアを上げる工夫をしてみましょう。

ちなみに数十秒で審査が完了するクレジットカードは、機械による自動審査を行っている可能性があります。

どちらにせよ、属性や収入が不安定な場合は審査落ちの原因になるので注意してください。

原因6】嘘の情報で申し込みをした

クレジットカードの申し込みをする際に虚偽の情報を記載すると、審査に落ちるだけでなく、将来的な信用にも悪影響を及ぼします。

なぜならカード会社は、申込者の情報を厳格に審査しているため、虚偽があるとすぐにバレてしまいます。なかでも次のような情報は、バレやすく信用の低下につながりやすくなります。

- 年収の水増し:収入証明の提出でバレる

- 勤務先の偽装:会社への在籍確認でバレる

- 他社借入状況の隠蔽:信用情報機関への照会でバレる

なお三井住友カードでは、次のように虚偽の情報でのカード申し込みは犯罪行為であり、発覚した場合、利用停止や会員資格の取り消しを行うと警告しています。

当該行為が発生したと判断した場合、事前のご連絡などなく、利用の停止や会員資格の取り消しを行います。また、状況に応じて、警察などの外部機関とも相談・連携のうえ対応いたします。

(例)

氏名・生年月日などの申込情報を偽ったカード申込、利用

他人に成りすましたカード申込、利用引用:三井住友カード「虚偽の情報でのクレジットカード申込は犯罪です!」

信用情報や在籍確認でバレることがほとんどなので、誤魔化すよりも「正直さ」が最も安全です。

「少しくらいなら…」と年収を盛ったり、勤務先の表記をぼかしたりするのも、信用失墜につながる可能性があるため、正確な情報を提供し、信用を築くようにしてください。

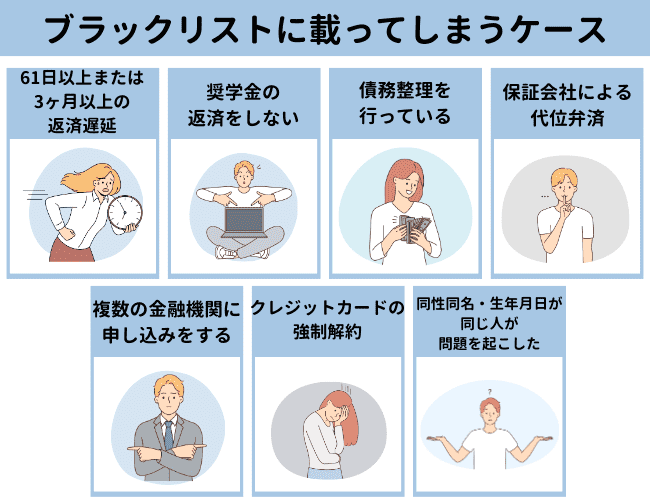

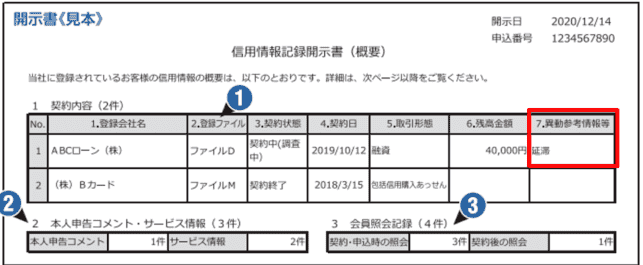

原因7】信用情報に問題がある(ブラックリスト入りしている)

信用情報に問題がある人は、クレジットカードの審査に高確率で通りません。

自己破産やクレジットカード・ローン返済の滞納をしたことがある人は、信用情報機関に信用事故情報が登録されています。

- 支払いの長期延滞(61日以上または3か月以上)

- 強制解約

- 任意整理・自己破産などの債務整理

- 債権回収会社への債権譲渡

自己破産に関しては、KSC(全国銀行個人信用情報センター)の場合は最長で7年間は信用事故情報が消えません。

信用情報機関に信用事故情報が登録されている人は、5~7年程度はクレジットカードの申込みを避けましょう。

もし、自分の信用情報に不安があるなら、信用情報機関に「情報開示の請求」を行ってみましょう。

請求は原則として本人しか行えませんし、手数料が1,000円程度かかりますが、インターネットで行えばその日のうちに自身の信用情報の内容がわかります。

手続きは各信用情報機関によって異なりますので、公式ホームページで確認してください。

クレジットカード審査のチェック基準・仕組み

モビットVISA-W の詳細

| 国際ブランド | お申し込み年齢 |

|---|---|

| Visa | 満20歳以上 |

| 年会費 | ポイントサービス |

| 永年無料 | Vポイント ※利用金額200円(税込)につき1ポイント贈呈 ※景品やマイル、ギフトカード交換可能 |

- ローンとクレカの機能が1枚に!

- ETCとクレカどちらも年会費永年無料!

- 買い物・ローン返済でVポイントが貯まる!

◎審査が不安な方におすすめ

\パートやアルバイトも申込み可能/

クレジットカードの審査で見られるポイントは、主に下記の3点です。

- 申込時に申告された属性情報

- 個人の信用情報(クレヒス)

- カードの運営会社・関連会社の顧客評価

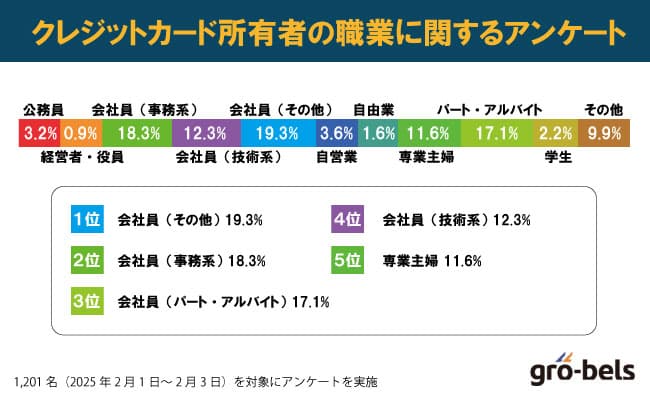

審査基準1】申込時に共有した属性情報(年収や職業)

申込フォームに記載した年齢・勤務先・雇用形態・年収などの情報は、審査をおこなう上で重要な情報となります。

これらの情報を見て、クレジットカードを使っても問題はない方か、クレジットカード利用分の口座引き落とし時にクレジットカードの利用額を問題なく引き落せる方か対応できるかなどを審査します。

- 調査方法:インターネットリサーチ

- アンケート対象:25歳~65歳の方 男女1,201名(男性601名 女性600名)にアンケートを実施

株式会社グローベルスが1,201名を対象に「クレジットカードに関するアンケート調査を独自で実施した結果、さまざまな職種のなかでも、会社員やパート・アルバイト、専業主婦の所有率が高いことがわかりました。

| 職業 | 割合 |

|---|---|

| 会社員(その他) | 19.3% |

| 会社員(事務系) | 18.3% |

| パート・アルバイト | 17.1% |

| 会社員(技術系) | 12.3% |

| 専業主婦 | 11.6% |

回答者のうち約8割の人たちが、1枚以上のクレジットカードを所有していることから、必ずしも会社員以上でなければ審査に通過できないわけではないと言えるでしょう。

一般的に、収入状況や収入の安定性に問題があるとみなされる場合は、クレカ審査に通らない傾向があります。

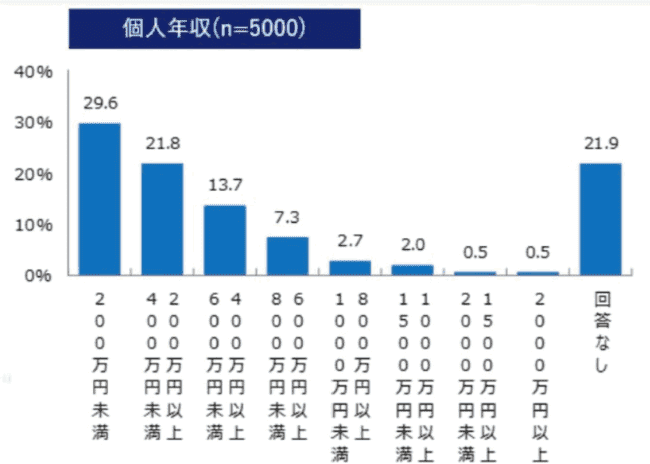

しかし、日本クレジット協会が2023年に実施した「クレジットに関する消費者向け調査結果」によると、年収200万円未満の方でも3割以上の人たちがクレジットカードを所有しています。

出典:日本クレジット協会「クレジットに関する消費者向け調査結果」

出典:日本クレジット協会「クレジットに関する消費者向け調査結果」低収入だから利用できないということはないため、とにかく年齢や収入、雇用状況など全体的な安定性が重視されると覚えておきましょう。

また、クレジットカードの審査通過後に適用される利用上限額も、これらの情報を元に設定されます。

審査基準2】個人の信用情報(クレヒス)

クレジットカードの審査では、個人の信用情報をチェックします。

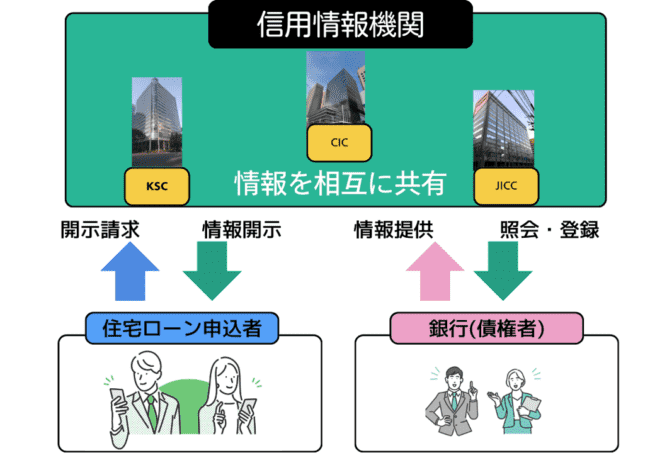

信用情報とは、カードローン、クレジットカードなどの金融サービスの延滞履歴や利用履歴を管理している「信用情報機関」に登録された情報のことで、日本には3社の信用情報機関があります。

| 信用情報機関 | 加盟企業・加盟機関 | 備考 | 本社所在地 |

|---|---|---|---|

| CIC | 信販会社、百貨店、クレジット会社、リース会社、保険会社、保証会社、銀行、消費者金融、携帯電話会社など | カードの延滞情報が支払い後5年間登録される | 東京都新宿区西新宿一丁目23-7 新宿ファーストウエスト15階 |

| JICC | 消費者金融、銀行やクレジットクレジット会社など |

|

東京都港区芝公園二丁目4番1号 芝パークビル B館 4階 |

| KSC | 消費者金融中心 |

|

東京都千代田区丸の内1丁目3−1 |

主にクレジットカードの申込情報、契約状況、延滞履歴、自己破産歴などが記録・保管されており、加盟する金融機関やクレジット会社が審査時に情報を照会する(機関から開示される)のが審査の仕組みです。

このときに滞納歴などが見つかれば、審査に通る可能性は下がってしまいます。

上記のような内容(金融事故)が信用事故情報として登録されている場合、金融サービスの審査にほとんど通らない、いわゆる金融ブラック(ブラックリスト)と呼ばれる状態に陥ってしまいます。

このように、過去にトラブルがあった顧客は「社内ブラック」として扱われ、信用情報に問題がなくても審査に落ちることも少なくありません。

金融事故と信用情報登録に関する具体的な情報はこちらになります。

| 事故情報 | JICCの登録期間 | CICの登録期間 | KSCの登録期間 |

|---|---|---|---|

| 支払いの延滞に関する情報 | 最大5年以内 | 5年を超えない期間 | 5年を超えない期間 |

| 債権回収 債務整理 保証履行 強制解約 破産申立 債務譲渡 |

― | 5年を超えない期間(債権譲渡に関しては、発生から1年を超えない期間) | 決定から7年を超えない期間 |

| 不渡り情報 | ― | ― | 発生から6ヶ月を超えない期間(取引停止処分の場合は処分日から5年を超えない期間) |

| クレカやローンへの申込情報 | 照会日から6ヶ月間 | 照会日から6ヶ月間 | 照会日から6ヶ月間 |

| クレジット情報 | 契約期間中~終了後5年以内 | 契約期間中~終了後5年以内 | 契約期間中~終了後5年以内 |

| 利用記録 | 利用日より6ヶ月間 | 利用日より6ヶ月間 | 利用日より6ヶ月間 |

信用情報に傷があっても審査に通るカードはある

クレジットカードの審査では信用情報をチェックされますが、すべてのクレジットカードが完璧な信用情報を求めるわけではありません。

なかには次のように審査基準が甘くゆるめなカードや、独自審査を行っている会社もあります。

- ライフカード(デポジット型):預入した保証金の範囲内で利用できるため、信用情報に関係なく発行されることもある

- 楽天カード・イオンカード:比較的審査が柔軟で、収入の少ない人でも通過例がある

ただし、上記はあくまで通りやすい「傾向のある一例」です。通過しやすいと言っても、誰でもOKというわけではない点に注意してください。

信用情報の傷はマイナスの評価を受けやすいため、どんなカードだとしても落ちる可能性が高まると覚えておきましょう。

審査基準3】カードの運営会社・関連会社の顧客評価

上記2つの内容とは別に、審査に申し込んだクレジットカードの運営会社、またはグループ会社との顧客トラブルやサービス利用トラブルが過去にあった場合、無条件で審査落ちとなってしまう可能性もあります。

例えば銀行が発行するクレジットカードなら、その銀行の普通預金口座の利用でトラブルがあった場合、審査に落ちやすくなる可能性があります。

クレジットカードの審査の仕組み【スコアリングシステム】

現在、クレジットカードの審査は自動でのスコアリング審査が主流となっています。

これは、年収や会社規模、勤続年数など項目ごとにスコアを付けて、合計スコアで審査結果を決めるというシステムです。

- 申込者の属性情報(年収・職業・勤続年数など)を入力する

- カード会社独自の基準により、各項目に点数を割り当てる

- 合計点数が一定ラインを超えると審査を通過できる

- ラインを下回る、もしくは微妙な点数帯だった場合には手動審査に回される

ただし、スコアリングの詳細は公表しておらず、項目ごとの配点の違いや、項目ごとの最低ラインの有無などまではわかりません。

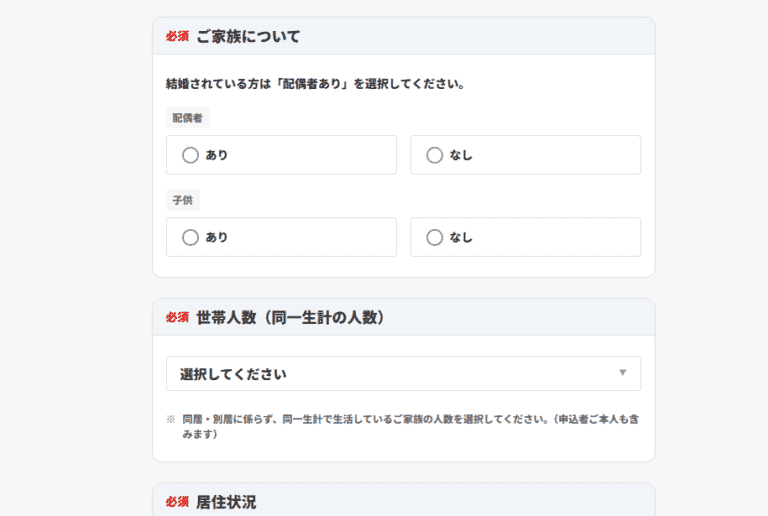

ですが一般的には、次の要素がスコアリングの対象になってると言われています。

- 年収

- 雇用形態(正社員・契約社員・自営業など)

- 勤続年数

- 居住形態(持ち家・賃貸など)

- 居住年数

- 家族構成

- 電話の有無(固定電話があると評価が上がる場合も)

また、スコアリング審査で結果が決まらない場合は、担当者による人力の審査も追加されると考えられています。

もしスコアリングで通過できなかったと感じる方は「年会費無料の一般カードを選ぶ」「キャッシング枠を0円にする」といった工夫で再挑戦するのもひとつの方法です。

クレジットカードの独自審査とは?【独自評価で審査に通ることはある?】

クレジットカードの審査はスコアリングシステムの導入によってある程度共通の審査項目や審査基準を持っていますが、中には運営会社や業界の独自色が強く出ているものもあります。

こうした、審査に独自性があると言われるクレジットカードをいくつか紹介していきます。

独自審査1】消費者金融系クレカ│現在の返済能力を重視

消費者金融系の会社が発行しているクレジットカードは、信用情報機関に登録されている過去の履歴よりも、現在の返済能力(収入)を評価する傾向にあると言われています。

ローンやクレジットカードの数ヶ月の返済遅延などが履歴に登録されている場合も、現在の収入が一定水準を満たしていれば審査に通過する可能性※はあると考えられます。

※履歴情報の程度の差や、属性によっても審査結果は異なります。消費者金融系クレカは決して誰でも容易に借入できるという訳ではありません。

独自審査2】リボ払いカード・学生専用クレカなど│収入条件の記載がないことも

クレジットカードの中には、申込条件に収入の記載がないものもあります。

こうしたクレジットカードは、審査でも年収を重視しない傾向にあると言われています。

特に学生専用カードなどは、審査基準を緩くして利用者の間口を増やすことで、中長期的にも売上を増やす狙いがあると考えられます。

独自審査3】百貨店系・小売系クレカ│主婦・女性がメインターゲット

百貨店や大型小売店が発行しているクレジットカードは、主婦がメインターゲットとなります。

そのため、主婦や女性への間口を広げていると考えられます。

審査が甘い・通りやすい・必ず審査が通るクレジットカードはある?【簡単に作れる?審査がゆるゆる?】

「簡単に作れるクレジットカードはある?」と気になっている方も大勢いますが、実際には「誰でも作れる」というカードは存在せず、過去の利用実績(クレヒス)や申込者の属性に応じた審査が行われます。

なお前述の通り、クレジットカードは発行会社のブランド戦略や、同じ発行会社でのカードステータス分けなどが原因で、高ステータスのカードと低ステータスのカードに分かれています。

低ステータスのカードは一般層に向けて提供されているものなので、相対的に審査には通りやすいといえます。

ただし、クレジットカードは発行時に厳正な審査をおこなっているため、誰でも審査が通るほど甘い・通りやすい訳ではありません。

必ず審査に通るクレジットカードがあるとは言い切れないため、まずは前述した審査の仕組みや特徴をもとに、何系のクレジットカードなら審査に通りそうなのかを検討してみることからスタートしましょう。

「過去に審査に落ちた」「収入が少ない」「学生・主婦などで不安がある」といった方は、次のようなカードジャンルから選ぶことで、審査通過の可能性が高まります。

- 一般カード(年会費無料・ポイント特化型)

- 消費者金融系カード(現在の収入を重視)

- 学生・主婦向けクレジットカード

- デポジット型カード(保証金を預けて利用)

クレジットカードの審査に申し込む際の注意点

クレジットカードの審査に申し込む際には、4つのポイントに注意が必要です。

審査申し込みをする前に、各項目について問題がないかをチェックしておきましょう。

注意点1】返済能力が最も求められる

クレジットカードのショッピング枠は一般的に、締め日までに利用した金額分が、クレジットカードが指定した日に登録している口座から引き落とされる仕組みです。

この際、指定した日に引き落とせる十分な金額が口座になければ、クレジットカードの利用が一定期間停止される可能性があります。

ここはクレジットカードサービスの根幹部分になるので、審査時には利用した分を補える十分な収入があるかを最重視します。

クレジットカードを問題なく返済できるかどうかは、下記の3つの観点でチェックされます。

- 収入の安定性(前年度年収、勤務先規模、勤続年数など)

- 自由に利用できる資産の状況(家賃、家族構成、貯蓄額など)

- 金融サービスの利用実績(現在の借金額、過去の返済滞納の有無など)

クレジットカード審査は収入が高いほど通りやすくなりますが、重視されるのは収入の高さよりも、収入と利用枠のバランスです。

例えば、年収が低くてもショッピング枠上限を10万円など低く抑えれば、審査に通る可能性は高まります。

なお返済能力については、「貸金業法」という法律にて、調査が義務付けられています。

貸金業法は消費者金融会社に適用されるもので、銀行では銀行法に基づいた与信調査が行われます。

特にチェックされやすいポイントですので、自身の年収や利用したい枠とのバランスを考えてクレジットカードを選ぶのがよいでしょう。

注意点2】グレードとステータスは一致しないことがある

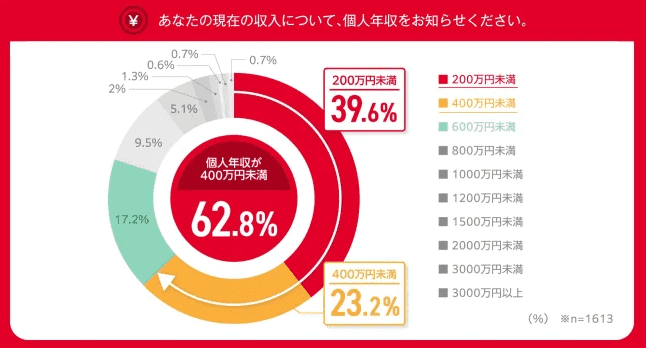

個人年収を聞いた質問では、1位が「200万円未満(39.6%)」、次いで「200万円~400万円未満(23.2%)」、「400万円~600万円未満(17.2%)」に。さらにゴールドカード保有者で個人年収が「400万円未満」の人のなかには、専業主婦(主夫)や学生なども多く含まれており、誰でもゴールドカードを持つ時代になったと言えます。一方、世帯年収では、「200万~600万円未満」が42.4%を占め、メインボリュームとなっております。

NTTドコモが2023年に実施した調査によると、ゴールドカード保有者の39.6%が年収200万円未満で、200万円~400万円未満が23.2%という結果になっています。

かつてはハイクラス向けというイメージが強かったゴールドカードですが、近年ではかなり門戸が広がっていることが分かります。

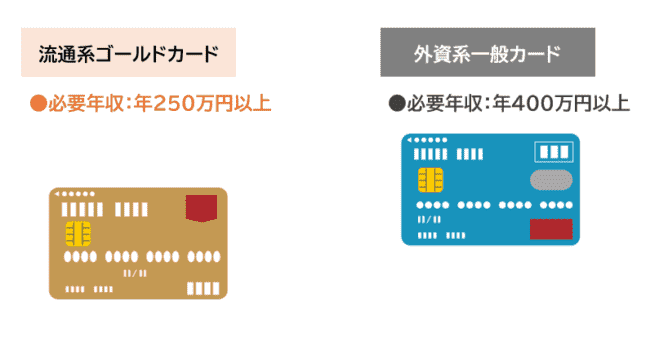

加えて、各クレジットカードのゴールドカードやプラチナカードというグレードはあくまでそのシリーズ内でのグレードであり、同じグレードのカードは必ずしも同じ審査基準である訳ではありません。

流通系のゴールドカードやプラチナカードより、外資系の一般カードの方が審査が厳しいケースもあります。

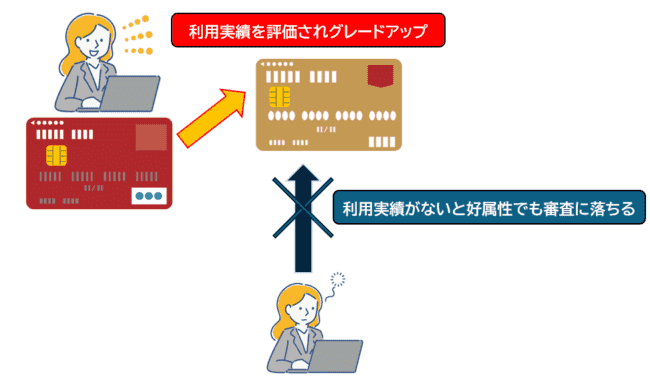

注意点3】同じ会社のカード利用実績が必要な場合もある

ゴールドカード以上のクレジットカード審査では、よりランクが低いカードの利用実績が重視されるケースも少なくありません。

ゴールドカード審査に通過するには一般カードの利用実績が必要だったり、ゴールドカードの利用実績がないとプラチナカード審査に通らなかったりするケースは珍しくありません。

新規利用者がゴールドカード以上に申し込んで審査に通過できるかどうかは、そのカードの審査基準や、どれくらい属性が優れているかによっても変わります。

注意点4】信用情報がスーパーホワイトだと落ちる可能性がある

信用情報には金融事故の有無だけでなく、ローンやクレジットカードなど、あらゆる金融サービスの利用履歴が記載されます。

つまり、多数の方は返済滞納などの過去がなくても、クレジットカードを利用している以上、個人の信用情報には何かしらの記録があります。

しかし、中にはこうした金融サービスを一切使っておらず、ショッピングも現金がメインなので、信用情報に一切記録が残っていないという方もいます。これをスーパーホワイトと言います。

スーパーホワイトの場合は、以下の理由から審査に落ちる可能性があります。

- スコアリングシステムが自己破産者の信用情報と勘違いしやすい

- 金融サービスの利用経験がないことから、利用リテラシーが低いとみなされる

- 初めてクレジットカードを利用する際はトラブルが多いことから、そのカード会社では推奨していない

そのためスーパーホワイトの方は、まずは審査が比較的柔軟な「年会費無料の一般カード」や「デポジット型クレジットカード」などからスタートし、クレヒスを積み重ねるのがおすすめです。

注意点5】カード発行後にきちんと利用するかどうかも見られる

近年はカード利用者の裾野を増やすため、新規の契約者に対して高額なポイント付与を実施しているケースも多くあります。

それに伴い、ポイント獲得のみを目的としてカードを作る方も増えており、このような目的で申し込む場合は審査落ちの対象となります。

信用情報の履歴でクレジットカードを作成して全く使わない事例が残っている、申込時の希望枠が極端に少ないといった場合は、審査に落ちる可能性があります。

初回は少額でもOKですので、実際にカードを使い、支払いを完了させておくことで、次回以降の審査にも良い影響を与えられると覚えておきましょう。

クレジットカードの審査に落ちた・通らない時の対処法

クレジットカードの審査に何度も落ちる・通らないとお悩みなら、以下で紹介する6つの対処法を試してみてください。

対処法1】連続して審査に落ちたら6ヵ月空けて申し込む

クレジットカードの審査に落ちてしまったら、より審査に通りやすそうなカードに申し込むなどして、再チャレンジをするのが一般的です。

ただし、連続してクレジットカード審査に落ちてしまった場合は、一旦期間を空けてみるのも一つの手です。

個人の信用情報には審査に落ちたかどうかの記録は残りませんが、審査申込の記録は残ります。審査申込の記録がいくつもあり利用歴がない場合は、審査に何度も落ちていると推測されるでしょう。

カード会社によって異なりますが、他社の審査で落ちたことが審査時にマイナスの評価となる可能性も考えられます。

個人信用情報に申込記録が残るのは照会日から6ヵ月なので、可能であれば6ヵ月空けて申込んでみるのも有効です。

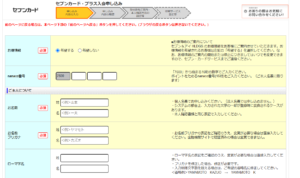

対処法2】ショッピング利用可能枠を出来るだけ低く抑える

前述の通り、ショッピング枠の希望上限額を低く抑えることで、カード会社からすると返済不能のリスクが減り、審査に通過させやすくなります。

契約希望額の入力画面(モビットVISA-W 申し込み画面)

契約希望額の入力画面(モビットVISA-W 申し込み画面)学生であれば数万円、社会人でも一人暮らしでメイン利用しないのであれば、最初の審査は最大10万円くらいで申し込むのも一つの手です。

クレジットカードは現金に比べてお金をリアルに支払っている感覚を得にくく、特に初めて利用する方は無駄遣いをしてしまうリスクがあります。

少しずつ利用額を上げていくことで、こうしたリスクを回避することも可能です。

対処法3】まずは作りやすいクレジットカードを選ぶ

クレジットカードの審査項目を大きく分けると、属性と信用情報があります。

信用情報は様々な金融サービスの利用歴から返済期限を守れる人かなどを判断していきますが、カード会社の中にはクレジットカードの利用歴を特に重視するところもあります。

つまり、ローンなど他のサービスの返済期限を守られているかどうかはあまり審査で見られず、クレジットカードの利用歴があること、問題なく利用できていることが重視されるということです。

こうした審査基準のカード会社は決して少なくはなく、初めてクレカを作る方はかなり審査に通りにくくなっています。

最初にクレジットカードを作る場合は、とりあえず作りやすいものから申し込んでみるのも一つの手です。

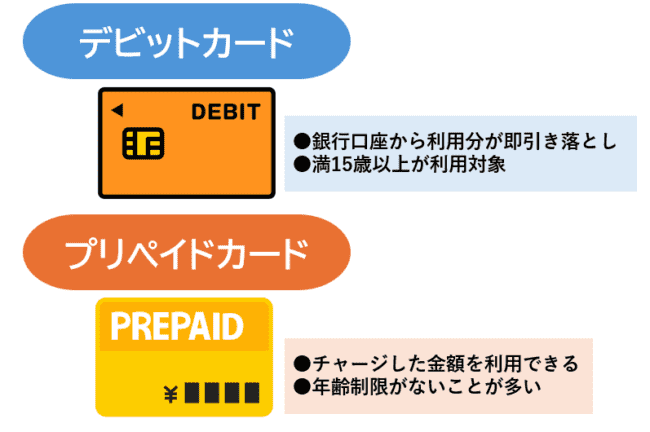

対処法4】デビットカード・プリペイドカードを活用する

デビットカード・プリペイドカードの違い

デビットカード・プリペイドカードの違いクレジットカードの代わりにデビットカード・プリペイドカードを活用する方法も有効です。

| デビットカード | 決済時に利用額が口座から引き落とされるカード |

|---|---|

| プリペイドカード | 前もって入金した金額内で決済ができるカード |

デビットカード・プリペイドカードは審査なしで発行できます。

海外でも利用できる、JCBやVisaなどの国際ブランドの種類もあるので有効活用しましょう。

対処法5】他社の借り入れを減らす

キャッシングやローンなどの借入残高や件数を減らせば、クレジットカードの審査に通りやすいでしょう。

既に借り入れがある場合は、今後のカード利用料の支払いを疑問視されてしまいます。

返済を続けている人は利用料滞納のリスクがあると判断され、クレジットカードの審査難易度が上がってしまうのです。

他にも、クレジットカードのキャッシングは貸金業法による総量規制の対象のため、総借入額が年収の3分の1を超える場合は審査に通りません。

銀行が発行するクレジットカードは総量規制の対象外ですが、銀行も独自の審査基準を設けて使いすぎを防ぐようにしています。

※複数社からの借り入れがあり管理が煩雑な場合は、おまとめローン(借換ローン)を利用することで借金を一本化でき、総返済額も減らせる可能性があります。

対処法6】収入を安定させる・増やす

収入を安定させる、または増やすことでクレジットカード審査に良い影響を与えます。

無職、パートやアルバイトをしている人は、仕事を始めたり収入を増やす努力をしてみましょう。

安定・継続した収入がある人は、クレジットカード会社の審査でプラスに評価されます。

毎月の利用額を支払える能力を証明するために、まずは収入を安定させましょう。

対処法7】目的を整理した上で代替手段を考える

「審査が甘いクレジットカードでもいいから、とにかくクレカを持ちたい」と考えている場合は、その目的を一度整理した方が良いことも多いです。

たとえば、「今月は手持ちが少ないので、来月以降に支払いを回したい」という目的でクレジットカードの申込を考えているなら、無利息期間のあるカードローンを利用するのも一つの手です。

クレジットカードの審査前に解決しておきたい疑問・よくある質問

クレジットカードの解約はできる?

- 支払い済みの年会費は払い戻されない

- 貯まっているポイントやマイルは解約をもって失効するため、使いきってから解約する

- 旅行保険や空港ラウンジの利用権限の失効

- 同一のクレジットカードの審査や再入会に影響が出る可能性がある

クレジットカードの種類・ランクってどんなのがあるの?

日本国内では、銀行系、信販系、流通系など、多種多様な系統があり、系統の種類に応じて審査難易度や信頼度、還元率、優待特典など、カードのステータスが異なります。

またランクは、低い順に一般、ゴールド、プラチナ、ブラックの4段構成になっています。

上のランクに行けば行くほど、カードが持つステータスや付帯サービスの充実度、年会費が高くなります。また、ブラックカードは原則招待制となっており、自分からは申し込めません。

クレジットカードの審査は厳しい?難易度は高い?

とはいえ、毎月安定した収入があり、信用問題に傷がなく、返済能力があると判断されれば、審査通過は容易だと考えられるでしょう。

ただし、審査に通りやすいということはなく、無収入で返済能力が欠落していたり、過去に、金融事故を起こしているなど、信用情報に問題がある場合は、審査に通るのが難しくなります。

また申し込むカードのランクが、ゴールドやプラチナといったハイクラスのものを申し込む場合は、信用情報に加えて、勤続年数や年収なども、より厳しい目で見られます。

クレジットカードの審査で嘘をつくとどうなる?

| 嘘の内容 | 発覚時の影響 |

|---|---|

| 年収を多めに申告 | ・所得証明書などでバレた場合には審査落ちする ・虚偽申告履歴が残る可能性がある |

| 勤務先を偽る | ・在籍確認で発覚する ・信頼性を喪失するほか、審査を否決されてしまう |

| 借金を隠す | ・信用情報機関で照会され、虚偽が判明する可能性が高い ・信用低下の原因になり、今後も契約が難しくなる |

カード会社は、審査時に申込者の「信用情報機関」や「在籍状況」などを細かくチェックします。

ここで虚偽申告が発覚すると信頼できない人とみなされ、審査に通らないだけでなく、今後の申込みでも不利になる恐れがあるので気を付けましょう。

学生や主婦(主夫)でもクレジットカードは作れる?

また学生がクレジットカードを持つなら、学生専用のクレジットカードを最初の1枚にするのがいいでしょう。

利用限度枠は低いですが、一般カードよりも豊富な特典を有しているほか、金融事故を引き起こす確率をグッと減らせます。

また主婦の方には、スーパーやネットショッピングで利用したときに多くのポイントが還元される系統のクレジットカードがおすすめです。

例えば、イオン系列のお店で買い物をすることが多い方には、イオンカードセレクトが、楽天で買い物する機会が多い方には、楽天カードを選ぶとよいでしょう。

審査なし・必ず審査が通る・簡単に作れるクレジットカードはある?

CICを見ない・CICに加盟していないクレジットカード会社はある?

これは上記と同様、割賦販売法によって信用情報の開示・確認を含む審査が義務付けられているためです。

CICやJICC、KSCの情報は加盟資格をクリアした会員以外には認められていないので、クレジットカード会社は原則、CIC・JICC・KSCいずれかの会員とも言えます。

多重申込でも審査に通りやすいクレジットカード・審査の甘いクレジットカードはある?

超ブラック(長期延滞中)でも作れる審査に通りやすい・審査の甘いクレジットカードはある?

日本国内で正規に発行されているクレジットカードは、必ず審査があります。

長期延滞中(信用情報に異動あり)の状態で「普通のクレカ」が作れることはまずありません。「審査なし」や「極甘審査」とうたっているサイトや業者は、詐欺や闇金の可能性が高いです。

「クレジットカード 審査なし 極甘審査ファイナンス」とは?

.png) 「クレジットカード 審査なし 極甘審査ファイナンス」(Google検索結果)

「クレジットカード 審査なし 極甘審査ファイナンス」(Google検索結果)JCBカード・JCBブランドはクレジットカードの中でも審査が甘い?審査に通りやすい?

前提としてクレジットカードは提供している会社や商品のステータスによって審査基準が設定されることが多く、国際ブランドによって審査基準が変わることは基本的にはありません。株式会社ジェーシービーが発行しているJCBカードも、消費者金融系や流通系のクレジットカードと比較して、審査が甘い訳では決してありません。

即日発行できる審査が甘い・審査に通りやすいクレジットカードはある?

ただ、最短即日発行を謳うクレジットカードも、申し込んだ時間や審査の状況次第では翌日以降の発行になる可能性があるので注意しておきましょう。

流通系クレジットカードの審査が甘い・審査が通りやすいって本当?

一番審査が通るクレジットカード・絶対に通るクレジットカード・日本一甘いクレジットカードはどこ?

アメリカン・エキスプレス(アメックス)の審査は甘い・通りやすいクレジットカードって本当?

ブランド力もあり、審査基準はむしろ高いといえますが、独自基準による柔軟な審査が行われるのも特徴です。

債務整理者でも作れるクレジットカード・多重債務者に優しいクレジットカードはある?

個人事業主向けの審査が甘い・審査に通りやすいクレジットカードはある?

法人経営者が役員報酬を収入に出来るのと違い、個人事業主は課税所得を審査で申告するため、事業が赤字であればマイナスになり、審査通過が難しくなります。

上記のような事情がある場合は、審査が柔軟な傾向のある海外ブランドの法人用カードを試すのも一つの手です。

無収入の専業主婦でも通る審査が甘い・通りやすいクレジットカードはある?

- 楽天カード

- イオンカード(イオンカードセレクト)

- セゾンカードインターナショナル

- dカード

- エポスカード

5ch(2ch)で噂される審査が甘い・通りやすいクレジットカードは本当に審査がゆるい?

クレジットカードの換金(現金化)は法律違反になる?

-e1764057291934.png) 「クレジットカードを最短換金はkankinkan.comへ」「クレジットカードを現金にkankinkan ウェブ」(Yahoo検索結果)

「クレジットカードを最短換金はkankinkan.comへ」「クレジットカードを現金にkankinkan ウェブ」(Yahoo検索結果)「クレジットカードの換金法はkankinkan.comへ」「クレジットカードお金はkankinkan.com」とは?

-scaled-e1768286946521.png) 「クレジットカードの換金法はkankinkan.comへ」「クレジットカードお金はkankinkan.com」(Yahoo!検索結果)

「クレジットカードの換金法はkankinkan.comへ」「クレジットカードお金はkankinkan.com」(Yahoo!検索結果)

クレジットカードは審査の甘さではなく目的や利用者の属性に適した1枚を選ぶ

ここまで、自分のライフスタイルに合った最適な1枚を見つけるための方法と、スペックが高いおすすめのクレジットカードを紹介してきました。

クレジットカードの種類に応じて、得られる優待特典や付加保険の内容、ポイント還元率は大きく異なります。

また年会費無料を掲げているところでも、年会費が翌年以降発生するパターンもあるので、カードの特徴や利用条件を理解したうえで申し込みを行いましょう。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)

-1.png)

-1.jpg)

-2.png)

-2.jpg)

|最大10.0のポイント還元あり.png)

のWeb申込の流れ1】公式HPの申し込みボタンをクリック.png)

のWeb申込の流れ3】勤務先・家族の情報などを記入.png)

のWeb申込の流れ2】国際ブランド・氏名・連絡先などを記入.png)

のWeb申込の流れ4】付帯サービス・カード設定などを記入-1.png)

.png)

例えば、使用頻度が少なく、年会費だけを支払っているカードがあるなら、解約してしまうのがいいでしょう。

ただし、解約手続きを組む前に、以下の4点に気をつけねばなりません。