【比較ランキング一覧】

- プロミス おまとめローン(借換用ローン)│年利最大17.8%で300万円まで借金一本化

- SMBCモビット おまとめローン│最大800万円まで一本化

- アイフル おまとめMAX│貸金業者・銀行ローン・リボも対象

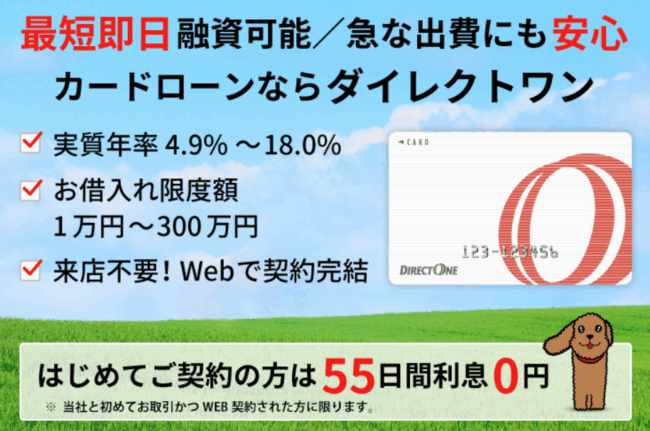

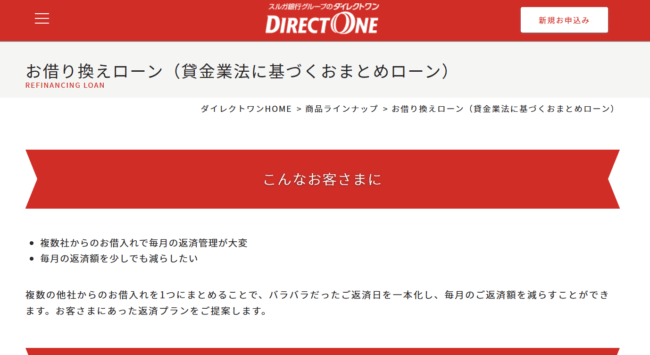

- ダイレクトワン お借り換えローン│専用ダイヤルからスムーズに審査申込

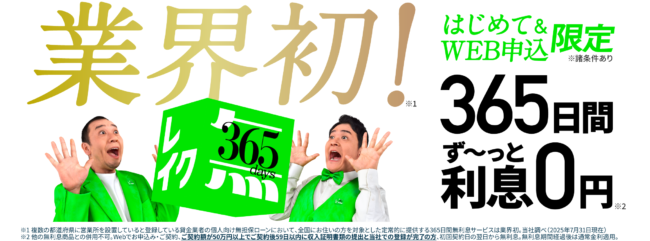

- レイク de おまとめ│銀行カードローンにも対応・専用ダイヤルで申込

- 千葉銀行 ちばぎんフリーローン│最長15年まで借入可能

- オリックス銀行おまとめローン│専門のカウンセラーがプランを提案してくれる

- 東京スター銀行 スターワン乗り換えローン│最大1,000万円を10年間利用可

- 三菱UFJ銀行「バンクイック」│事業資金以外に幅広く利用可能

- 楽天銀行スーパーローン│楽天会員ランクに応じて審査優遇

- りそな銀行 フリーローン(無担保型)│最大1,000万円までおまとめ可能

- auじぶん銀行カードローン 借り換えコース│au IDがあれば最大年12.5%

- 横浜銀行 カードローン│年最大14.6%・最大1,000万円借入可能

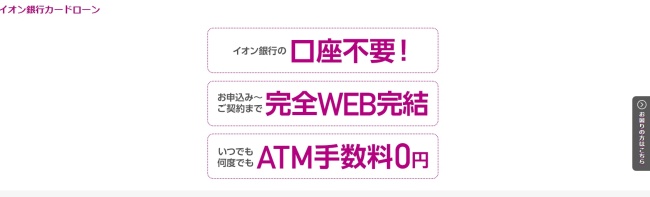

- イオン銀行 カードローン│年最大13.8%の低金利・完全Web完結

- セブン銀行 カードローン│全国のセブン銀行ATMで利用可能

- ソニー銀行カードローン│年最大13.8%の低金利

この記事の監修者

この記事の監修者

2015年FP事務所開業。個別相談を中心に、執筆・講師として活動。

| 社名 | ゆめプランニング |

|---|---|

| URL | https://fp-yumeplan.com/ |

| 所在地 | 東京都品川区南大井1-17-7-803 |

| 設立 | 2015.11.5 |

| 電話番号 | 090-5419-0532 |

閉じる

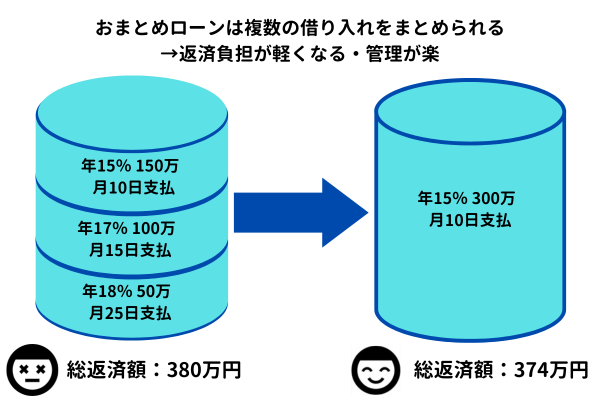

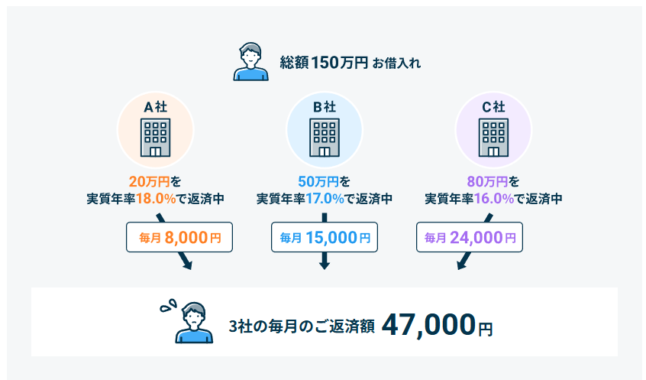

「おまとめローン」とは、主に複数の借入先からの借金を1つの借入先にまとめて借り換えられるローンを指します。

複数の借金をまとめて借り換えることで借金の一本化ができ、返済期日を忘れることがなくなります。また、借金の金利を引き下げることで、よりお得に返済をすることができます。

| 利用したことがある | 利用したことはないが検討したことはある | 利用したことはなく、検討もしたことがない | おまとめローンを知らない | |

|---|---|---|---|---|

| 銀行カードローン利用者 | 24.4 | 28.7 | 26.1 | 20.8 |

| 銀行カードローン&貸金業利用者 | 30.0 | 32.6 | 22.9 | 14.5 |

| 銀行カードローンのみ利用者 | 7.6 | 16.8 | 35.7 | 39.9 |

| 貸金業のみ利用者 | 9.4 | 26.6 | 30.6 | 33.4 |

■調査期間

2020年1月20日(月)~ 1月27日(月)

2020年1月22日(水)~ 1月29日(水)

■調査手法

株式会社マクロミルのネットリサーチモニターを使ったインターネット調査

■調査対象

対象者:20~69才 一般消費者男女※マスコミ・広告・市場調査関連や金融関連業界で、本人または同居家族が働く場合は除外

スクリーニング調査:80,000サンプル回収/3問

概観・詳細調査:概観調査:上記より10,000サンプルを抽出 詳細調査:上記より3,000サンプル回収/40問

上記の調査のように、既にカードローンを利用している方の中にも、おまとめローンの存在を知らない人は存在しますが、複数の借金があって返済が大変な場合は、確実に検討すべきローン商品と言えます。

ただし、ネット上でも「おまとめローン=神」という意見がある一方で、おまとめローンは借り換え額が新規のローン借入よりも多くなりやすく、審査が厳しくなる傾向にあります。そのため、おまとめローン審査に通過できるか不安に思う人は多いです。

今回は、そのような方に向けて、実際に審査の甘いおまとめローンはあるのか、おすすめのおまとめローン紹介と併せて解説していきます。

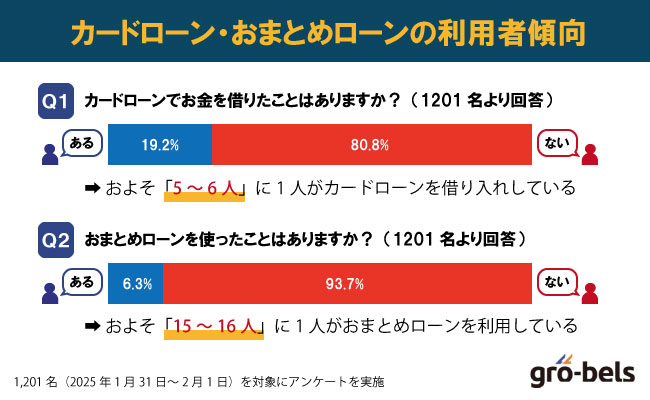

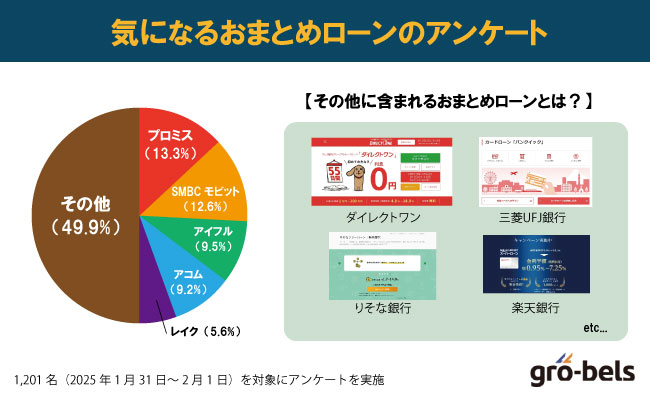

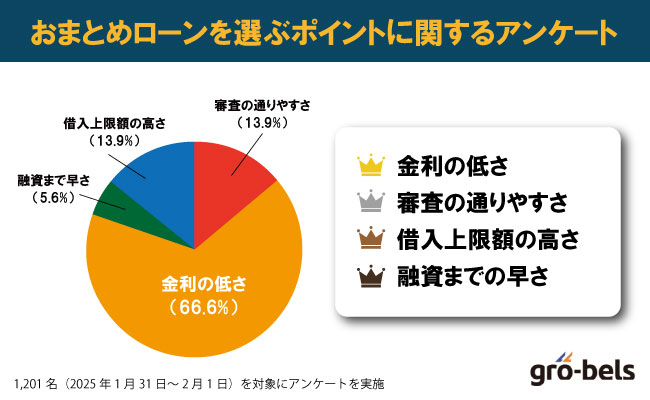

グローベルスが1,201名を対象に「カードローンに関する独自調査(2025年1月31日~2月1日)」を実施したところ、おまとめローンの利用者は15人に1人(6.3%)程度であることがわかりました。一見すると少ない値に感じますが、近所に住む15人のうち1人がおまとめローンを利用していると考えれば、想像よりも多いことがわかります。

そんなおまとめローンを、これから利用しようと考えている方は、ぜひ本記事を参考にしてみてください。

| 金利(年率) | 融資スピード |

|---|---|

| 年2.5~18.0% | 最短3分融資 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 限度額 | 無利息期間 |

| 1万円~800万円 | 30日間無利息 |

- Web完結申し込み可能※メールアドレス登録とWeb明細利用の登録が必要

- 最短3分で融資を受けられる!※お申込み時間や審査によりご希望に沿えない場合がございます。

- 初めての方は最大30日間無利息

- 大手消費者金融で金利が一番安い!

- 必ず借りれるおまとめローン・ブラックOKな審査のゆるい・甘いおまとめローンはない

- おまとめローンとは【借金一本化の仕組みを図解で解説】

- おまとめローンの利用がおすすめの消費者金融ランキング

- おすすめの銀行系おまとめローンランキング

- 千葉銀行 ちばぎんフリーローン│最長15年まで借入可能

- オリックス銀行おまとめローン│専門のカウンセラーがプランを提案してくれる

- 東京スター銀行 スターワン乗り換えローン│最大1,000万円を10年間利用可

- 三菱UFJ銀行「バンクイック」│事業資金以外に幅広く利用可能

- 楽天銀行スーパーローン│楽天会員ランクに応じて審査優遇

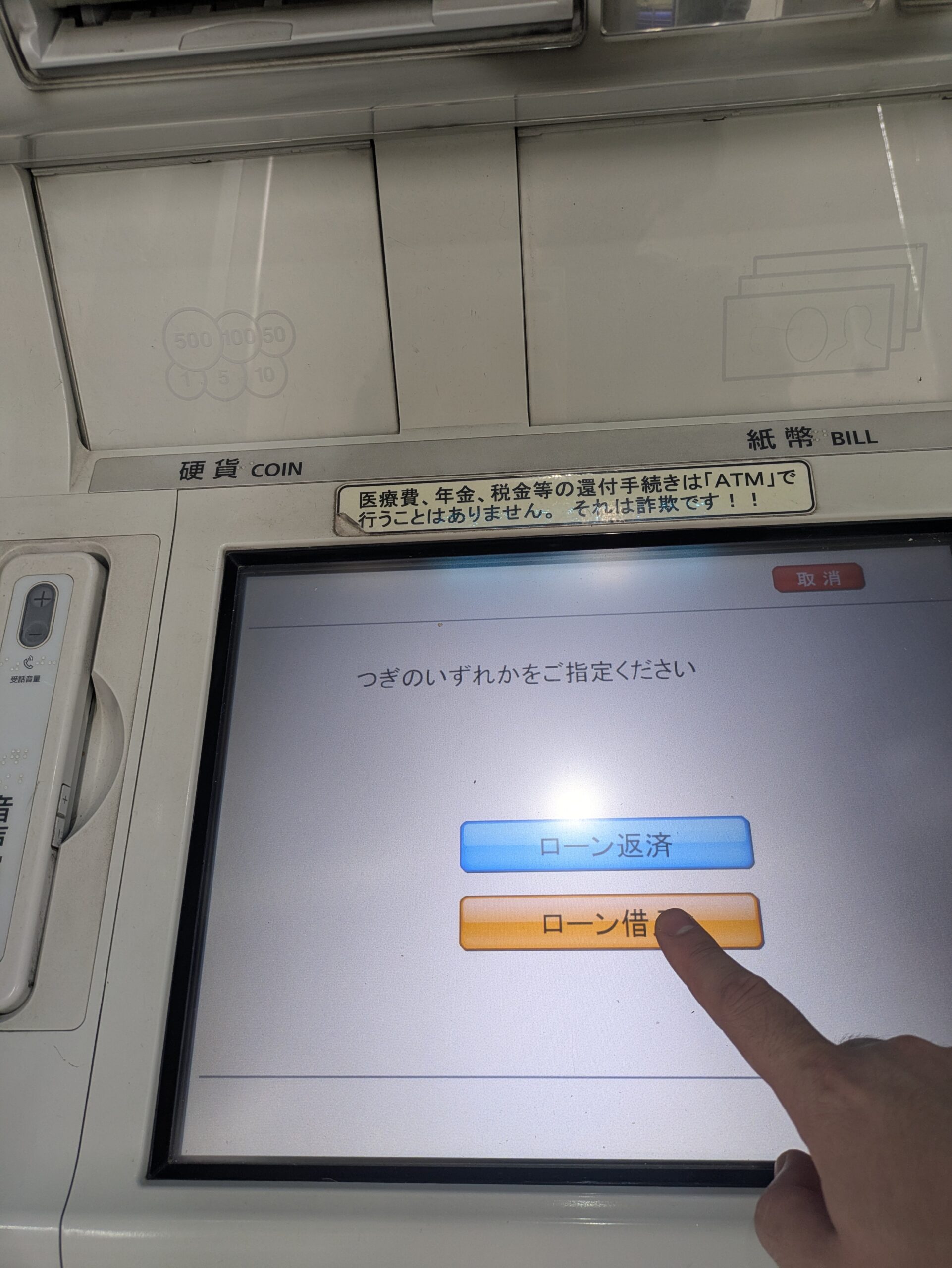

- りそな銀行 フリーローン(無担保型)│最大1,000万円までおまとめ可能

- auじぶん銀行カードローン 借り換えコース│au IDがあれば最大年12.5%

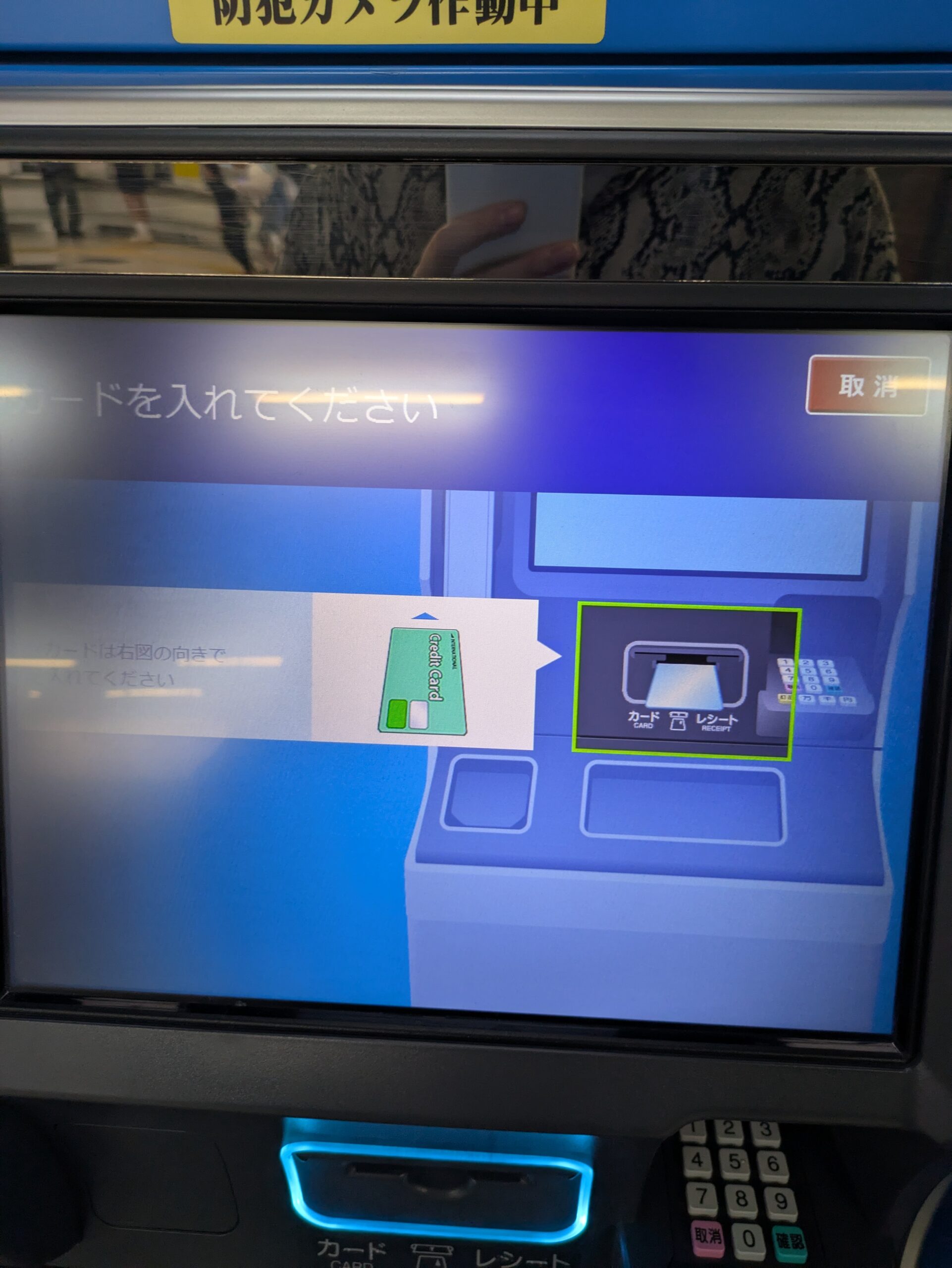

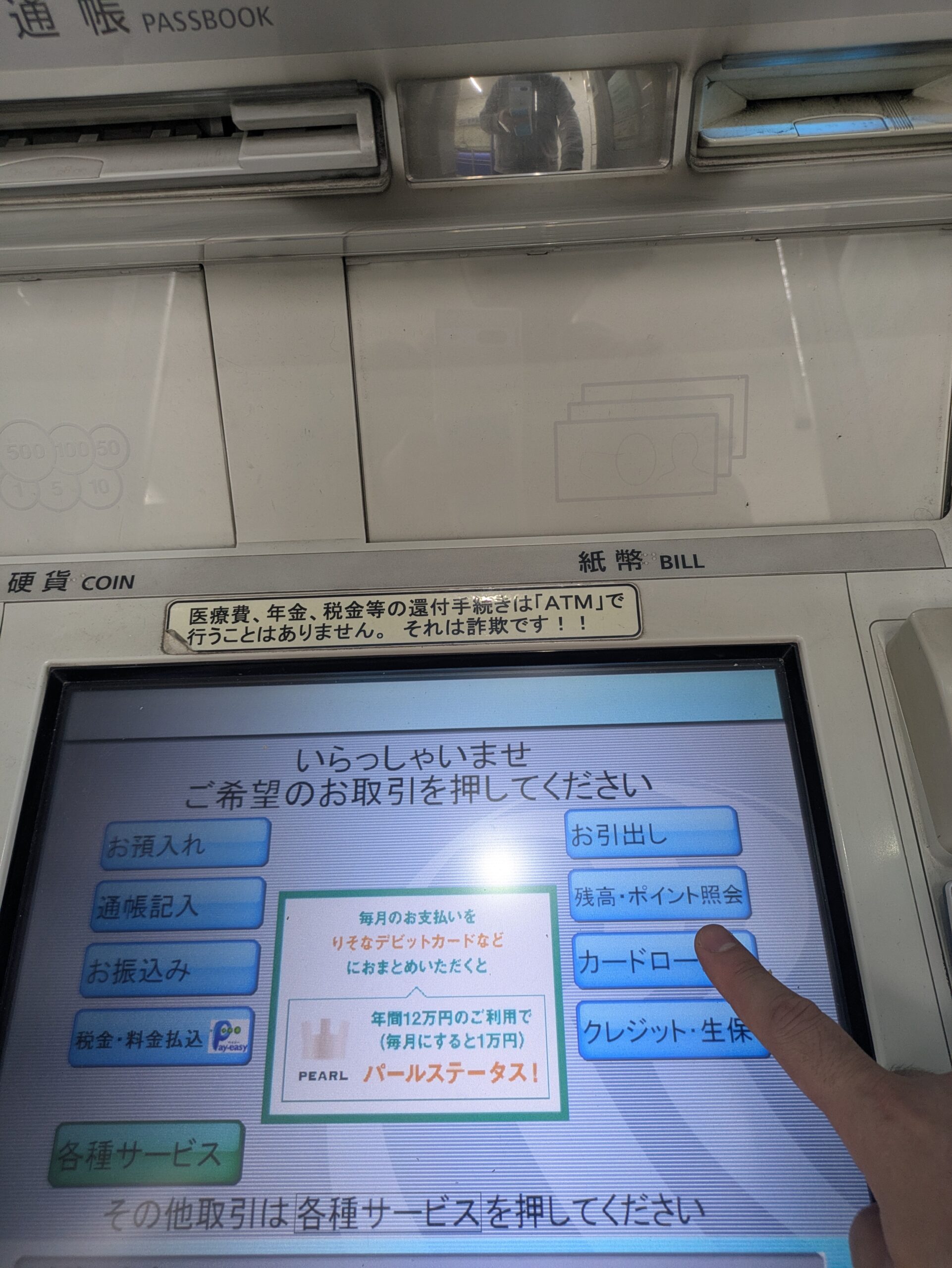

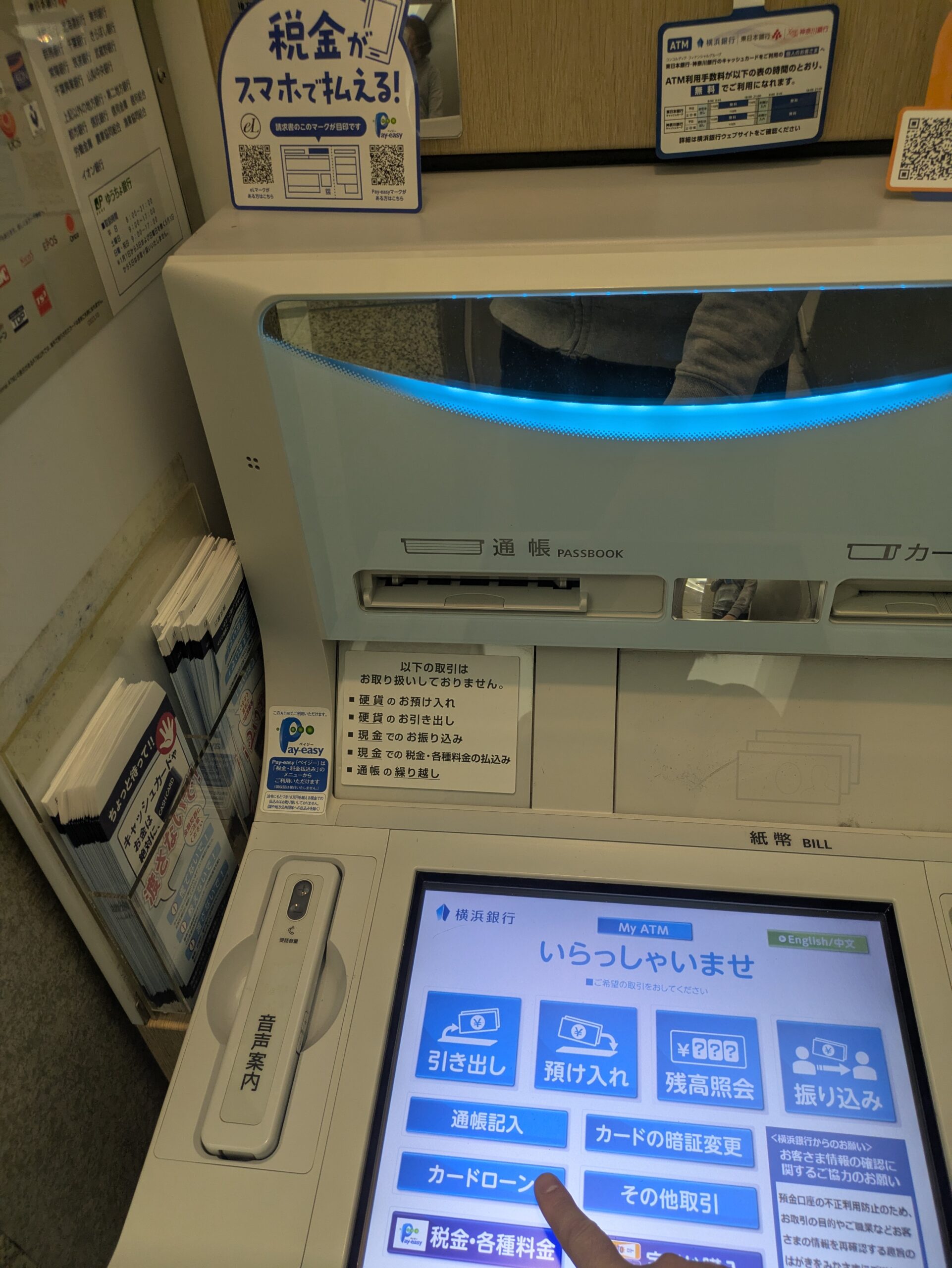

- 横浜銀行 カードローン│年最大14.6%・最大1,000万円借入可能

- イオン銀行 カードローン│年最大13.8%の低金利・完全Web完結

- セブン銀行 カードローン│全国のセブン銀行ATMで利用可能

- ソニー銀行カードローン│年最大13.8%の低金利

- おまとめローンの審査に通るための条件

- おまとめローンの審査でみられるポイント【審査が甘い・ゆるいおまとめローンでも落ちるケース】

- おまとめローン審査に落ちた人が通りやすくなる方法

- おまとめローン審査がどこも通らない人の例

- おまとめローン審査に申し込むデメリット

- おまとめローンを選ぶポイント【どこがいい?】

- おまとめローンの審査・利用に関するよくある質問

- おまとめローンの審査が激甘な消費者金融や銀行はある?

- 審査が甘い・ゆるいと言われるおまとめローンの審査に通らない原因は?

- おまとめローンでも総量規制は関係している?

- おまとめローンを利用してもクレジットカードの利用は可能?

- クレジットカードのリボ払いを借り換え・おまとめ対象にすることは可能?

- おまとめローンで300万・600万の借り入れを成功させる方法とは?

- 独自審査のあるおまとめローンを利用するメリットは?

- 信用ブラックOKな審査が甘いおまとめローンはある?【審査激甘・神】

- おまとめローンの利用は勤務先や家族などにバレない?

- おまとめローンは5社・6社以上からの借入も一本化できる?

- 他社借入の返済延滞中でもおまとめローンは利用可能?

- おまとめローン専門の金融機関はある?優先的に依頼すべき?

- 中小消費者金融のおまとめローン審査に申し込んでも問題ない?

- おまとめローンを利用すると信用情報に傷がつきブラックになる?

- ろうきん(労働金庫)のおまとめローンってどう?

- クレジットカードのリボ払いはおまとめローンで借り換えられる?

- おまとめローンを使うとクレジットカードが使えなくなるって本当?

- おまとめローンで借金の一部のみを一本化することは可能?

- おまとめローンの審査が甘い・ゆるいは嘘!審査対策を行う必要がある

必ず借りれるおまとめローン・ブラックOKな審査のゆるい・甘いおまとめローンはない

原則として、審査の甘いおまとめローンはありません。

おまとめローンの審査が甘くない理由としては、下記の3点がまず挙げられます。

- 審査の実施は銀行法・貸金業法で規定されている義務であり、正規の金融機関は必ず厳正な審査を実施しなければいけない

- おまとめローンは複数の借入を一本化するものなので借入金額が高額になりやすく、その分だけ求められる返済能力も高くなる

- おまとめローン審査が通りやすいと認識させるような誇大広告は法律で禁止されている

まず、おまとめローンの審査基準を「甘い」「通りやすいと表現することは、貸金業法第16条(誇大広告の禁止等)で禁止されており、正規の金融機関はそのような表現を使用することができません。

(誇大広告の禁止等)

第十六条 貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

2 前項に定めるもののほか、貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、次に掲げる表示又は説明をしてはならない。

一 資金需要者等を誘引することを目的とした特定の商品を当該貸金業者の中心的な商品であると誤解させるような表示又は説明

二 他の貸金業者の利用者又は返済能力がない者を対象として勧誘する旨の表示又は説明

三 借入れが容易であることを過度に強調することにより、資金需要者等の借入意欲をそそるような表示又は説明

四 公的な年金、手当等の受給者の借入意欲をそそるような表示又は説明

五 貸付けの利率以外の利率を貸付けの利率と誤解させるような表示又は説明

六 前各号に掲げるもののほか、資金需要者等の利益の保護に欠けるおそれがある表示又は説明として内閣府令で定めるもの

また、おまとめローンの審査は、一般的な銀行カードローンや消費者金融カードローンに比べて厳しめに設定されています。

おまとめローンは複数のローンをまとめることができる反面、融資額が100万円を超えることもあるでしょう。

そのため、返済能力が低いと判断された人は審査を通過することができません。

おまとめローンを検討している人も、必ず借りられるとは限らないので気を付けましょう。

おまとめローンの審査基準は以前より厳しくなっている

銀行のおまとめローンは特に審査が厳しくなっています。

銀行は金融庁からの指導により、返済能力が低い人には融資できません。

また、融資額を返済できない人がいると銀行の損失があるので、審査も厳しめになっています。

以前に銀行カードローンの過剰融資で自己破産者が急増したケースもあり、銀行系のおまとめカードローンは慎重に審査を行っている状況です。

銀行カードローンについては、近年の残高増加から、過剰な貸付けが行われているのではないか等の批判・指摘があるところであり、各銀行では、自主的な業務運営の見直しを検討・実施してきています。

参考:金融庁 銀行カードローンの実態調査結果について(2018年8月22日)

消費者金融のおまとめローンも審査は甘くない

銀行だけでなく消費者金融のおまとめローンも、審査が厳しく設定されています。

消費者金融のおまとめローンは、総量規制の例外となる融資です。

そのため、返済能力に問題がない場合は、年収の3分の1以上の融資が受けられます。

しかし、返済する金額自体は増えるため、消費者金融も慎重になるでしょう。

おまとめローン審査について、事前に条件を確認しておきましょう。

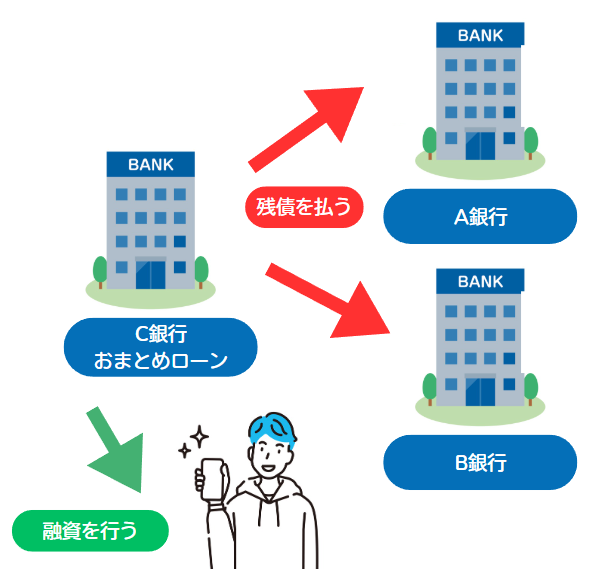

おまとめローンとは【借金一本化の仕組みを図解で解説】

おまとめローンとは、借り入れをひとつにまとめる商品のことを言います。上記の表にあるように、申込者が特定の銀行におまとめローンの融資を申し込み、審査に通過したら、その銀行は今借入残高がある銀行等からの借金を返済した上で、新たに申込者と契約をおこないます。

つまり、例えば既に各方面から総額300万円の借金がある方がおまとめローンを利用する場合、銀行側からすれば「300万円の新規借入」と同じ仕組みなので、基本的には新規の借入よりおまとめローン審査の方が通過は厳しくなります。

また、一般的におまとめローンは年収の3分の1以上の融資に対しては利用できませんが、下記のような条件だと、貸金業者から年収の3分の1以上の借り入れができる場合があります。

- 総量規制の「例外貸付け」に該当するためには、以下のような条件を満たさなくてはなりません。借換えの対象となる債務は、貸金業者からの借入債務全般。銀行からの借入債務や、親族・知人などからの借入債務は対象になりません。

- 「借換え後」の金利が、借換え前の金利を上回らない。

- 返済方法は、約定に基づく返済により段階的に残高を減らしていくことを要件とする。

- 1か月の負担額について、借換え後の負担額が、借換え前の負担額を上回らない。

- 担保・保証に係る要件について、借換え後の条件が、借換え前の条件より厳しくならない。

【金融機関A】

- 借入残高:100万円

- 金利:年17.0%

- 返済期間:45ヵ月

- 返済額(月):2万8,939円

- 返済額(総額):130万2,255円

【金融機関B】

- 借入残高:50万円

- 金利:年18.0%

- 返済期間:42ヵ月

- 返済額(月):1万6,132円

- 返済額(総額):67万7,526円

■返済額合計:197万9,781円

【おまとめローン】

- 借入残高(借り換え):150万円

- 金利:年15.0%

- 返済期間:42ヵ月

- 返済額(月):4万6,123円

- 返済額(総額):193万7,167円

■返済額合計:193万7,167円

…返済総額:-4万2,614円

おまとめローンと借り換えの違い

おまとめローンと借り換えの違いには、以下があります。

| 借入の目的 | メリット | デメリット | |

|---|---|---|---|

| おまとめローン | 複数のローンを一本化する 返済専用のローン |

|

|

| 借り換え | 1社のローンを、より金利の低いローン会社に借り換えする |

|

|

ただ、実際には細かく使い分けられている訳ではなく、銀行や消費者金融によっては、おまとめ利用できるローン商品名に「借り換え」と入っていることもあります。

おまとめローンの利用がおすすめの消費者金融ランキング

複数ある消費者金融のうち、どのおまとめローンを利用すべきかわからないとお悩みの人も多いでしょう。

そこで本項では、以下の評価基準をもとにおまとめローンのランキングを整理しました。

| 配点 | 金利 | 借入金額 | 借入方法 | 返済方法 | 借入までの期間 |

|---|---|---|---|---|---|

| 5点 | 最低3% | 最大500万円以上 | ― | ― | 即日 |

| 3点 | 最低5% | 最大300万円超500万円未満 | 3つ以上 | 3つ以上 | 翌営業日(即日条件あり) |

| 1点 | 最低7% | 最大300万円以下 | 2つ以下 | 2つ以下 | ― |

また、上記の点数に加え、各おまとめローンの独自評価を加点項目に加えています。

「金利が安く高額な借入が可能であり、即日借り入れしやすい消費者金融」であるほどランキング上位に表示されているので、ぜひ参考にしてみてください。

| 金融機関 | 公式サイト | 金利/年 | 借入金額 | 借入方法 | 返済方法 | 返済期日 | 遅延利率 | 借入までの期間 | おすすめポイント |

|---|---|---|---|---|---|---|---|---|---|

【1位】プロミス-1.jpg) 23点 23点 |

年6.3%~17.8%(5点) | 1万〜500万円(5点) | インターネット振込 スマホATM コンビニ・提携ATM プロミスATM プロミスコール(電話)(3点) |

インターネット返済 口座振替 スマホATM ポイントによるご返済 コンビニ・提携ATM プロミスATM 銀行振込(3点) |

5日・15日・25日・末日の中から選択 | 年20.0% | 即日融資可能(5点) | ・上限金利が低い ・最短3分で審査を完了できる(4点) |

|

【2位】SMBCモビット 23点 23点 |

年3.0〜18.0%(5点) | 1万〜800万円(5点) | 振込 スマホATM取引 コンビニ・提携ATM PayPayマネーチャージ(3点) |

提携ATM 口座振替 銀行振込 インターネット Vポイント スマホATM取引(3点) |

5日・15日・25日・末日の中から選択 | 年20.0% | ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります | ・最大借入額が高い ・利息でポイントが貯まる(2点) |

|

【3位】アイフル 19点 19点 |

年3.0~18.0%(5点) | 1万円~800万円(5点) | 振込 コンビニ・提携ATM(1点) |

インターネット返済 口座振替 コンビニ・提携ATM(3点) |

毎月1回(約定日制) 35日ごと(サイクル制) |

年20.0% | 当日もしくは翌営業日に通知(3点) | ・在籍確認が原則なし ・最大借入額が高い(2点) |

|

【4位】ダイレクトワン 18点 18点 |

年4.9%~18.0%(3点) | 1万円〜300万円(3点) | 振込 店頭窓口 コンビニ・提携ATM(3点) |

振込 店頭窓口 コンビニ・提携ATM(3点) |

契約時に設定 | 年20.0% | 店頭窓口で申込んだ場合、当日借入可能(3点) | ・店頭窓口契約で即日融資(1点) |

※1.2026年1月22日時点の情報です

※2.適用金利は、お申込内容や審査結果等により決定いたします。

※3.ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

グローベルスが1,201名を対象に「カードローンに関する独自調査(2025年1月31日~2月1日)」を実施したところ、人気のおまとめローン会社は次のとおりでした。

| 順位 | おまとめローンの会社 |

|---|---|

| 1位 | プロミス(13.3%) |

| 2位 | SMBCモビット(12.6%) |

| 3位 | アイフル(9.5%) |

自身で比較ができないとお悩みの方は、ぜひ上記のおまとめローンを候補に加えてみてください。

プロミス おまとめローン(借換用ローン)│年利最大17.8%で300万円まで借金一本化

.jpg)

| 実質年率 | 年6.3%~17.8% |

|---|---|

| 借入限度額 | 最大300万円 |

| Web申し込みの可否 | 可能 |

| 遅延利率 | 年20.0%(実質年率) |

| 返済方式 | 元利定額返済方式 |

| 申し込み条件 | 年齢20歳以上、65歳以下のご本人に安定した収入のある方 ※主婦、学生の方でも、パート、アルバイトによる安定した収入がある場合申込可 |

| 返済期間/返済回数 | 最終借入後最長10年/1回~120回 ※相談のうえ、返済回数を最終的に設定 |

| 借換対象 | 消費者金融・クレジットカードなどにおけるお借入(無担保ローン) 銀行のカードローン・クレジットカードのショッピングなどを除く |

| 運営会社 |

|

※2026年1月22日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

プロミスは大手消費者金融の中でも、上限金利が低いおまとめローンです。

三井住友フィナンシャルグループの完全子会社であるSMBCコンシューマーファイナンス株式会社が提供するローン商品であるため、安心して申し込めるという声も多く、口コミ評価も概ね良好です。

ただし、プロミスのおまとめローンは、銀行カードローンやクレジットカードのショッピング利用額の一本化ができないので注意しましょう。

※1.お申込み時間や審査によりご希望に添えない場合がございます。

契約・審査関連情報【IR資料より抜粋】

| 2023/3 | 2024/3 | |||

|---|---|---|---|---|

| 数値 | 前年比 | 数値 | 前年比 | |

| 【単位:千人】 | 305 | +41.4% | 354 | +16.0% |

| 【単位:%】 | 40.5 | +1.7% | 37.8 | -2.7% |

SMBCモビット おまとめローン│最大800万円まで一本化

※おまとめローンご希望の方は申込後、オペレーターにご相談ください

| 実質年率 | 年3.0%~18.0% |

|---|---|

| 借入限度額 | 800万円まで |

| Web申し込みの可否 | 可能 |

| 遅延利率 | 年20.0%(実質年率) |

| 返済方式 | 元利定額返済方式 |

| 申し込み条件 | 年齢20歳以上、65歳以下のご本人に安定した収入のある方 ※アルバイト、パート、自営業の方も利用可能 |

| 返済期間/返済回数 | 最長13年4ヵ月/最長160回 |

| 借換対象 | 消費者金融・クレジットカードなどにおけるお借入(無担保ローン) 銀行のカードローン・クレジットカードのショッピングなどを除く |

| 運営会社 |

|

※2026年1月22日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

SMBCモビット※は、三井住友カード株式会社が提供するカードローンのブランドです。

返済する際にVポイント(旧Tポイント)が付与されるシステムで、支払った利息200円につき1ポイントが貯まります。

Vポイントは返済にも利用できるため、支払い金額を少しでも減らしたい人におすすめです。

また借金を一本化できる限度額も最大800万円までと、高めに設定されている点も魅力です。

SMBCモビットを初めて利用する人は、カードローン審査を受けてからおまとめローンに申しこむ必要があります。

※株式会社SMBCモビットは、2023年7月1日付で、三井住友カードを存続会社として合併しました。

業績データ【公式HPより引用】

| 会員数(単位:万人) | 会員数 | カード取扱高 (キャッシング含む) |

|---|---|---|

| 2021年度 | 3,143 | 249,171 |

| 2022年度 | 3,316 | 303,701 |

| 2023年度 | 3,615 | 350,978 |

アイフル おまとめMAX│貸金業者・銀行ローン・リボも対象

※お申込み時間や審査状況によりご希望にそえない場合があります。

| 実質年率 | ※2 |

|---|---|

| 貸付条件 |

|

| 審査時間 | 最短18分 ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 借入限度額 | ※3 |

| Web申し込みの可否 | 可能 |

| 遅延利率 | 年20.0%(実質年率) |

| 返済方式 | 元利定額返済方式 |

| 申し込み条件 | 満20歳以上の定期的な収入と返済能力を有する方 |

| 返済期間/返済回数 | 最長10年/最長120回 |

| 借換対象 | 貸金業者、銀行ローン、クレジットカードのリボも対象 |

| 運営会社 |

|

※2026年1月22日時点の情報です

※2.適用金利は、お申込内容や審査結果等により決定いたします。

※3.ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

アイフルのおまとめMAXは、貸金業者、銀行ローン、クレジットカードのリボも対象になります。

また、上限金利が年17.5%で設定されており、大手消費者金融の中ならトップクラスの低金利で借金を一本化することができます。

また、返済期間を最長120回(10年)まで設定することができるため、経済状況を鑑みた上で柔軟に設定することも可能です。

WEBからなら、24時間いつでも申し込み可能です。

月次データ【公式HPより引用】

| 期間 | 新規成約率(%) | 申込件数(件) |

|---|---|---|

| 24/11 | 33.0 | 81,279 |

| 24/10 | 32.5 | 89,259 |

| 24/9 | 34.6 | 91,404 |

| 24/8 | 34.1 | 78,990 |

| 24/7 | 33.3 | 73,377 |

| 24/6 | 37.0 | 70,324 |

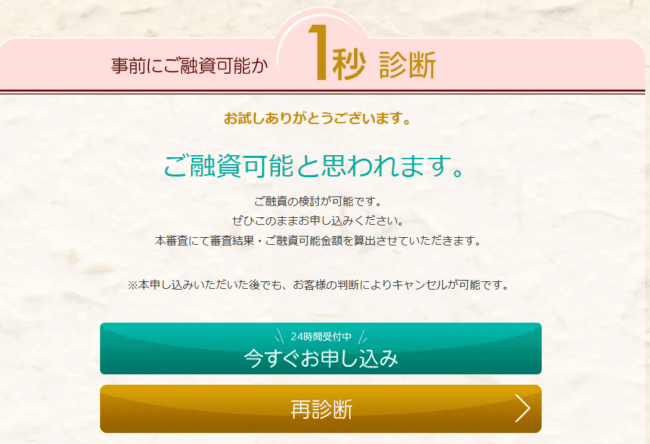

ダイレクトワン お借り換えローン│専用ダイヤルからスムーズに審査申込

| 実質年率 | 年4.9%~18.0% |

|---|---|

| 借入限度額 | 1万円~300万円 |

| Web申し込みの可否 | 不可(専用ダイヤルから申込) |

| 遅延利率 | 年20.0%(実質年率) |

| 返済方式 | 元利定額返済方式 |

| 申し込み条件 | 21歳以上の安定した収入と返済能力を有する方 |

| 返済期間/返済回数 | 最長10年/最長120回 |

| 借換対象 | 主に他社キャッシング(カードローン)残高・クレジットカードのショッピング/リボ残高の借り換え |

| 運営会社 |

|

※2026年1月22日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

ダイレクトワンのローン申し込みは、専用ダイヤルからの受付のみ対応しており、審査通過後は店頭窓口または書類の郵送で契約が完了します。

即日融資の対象は店頭窓口で契約をした方のみになります。また手続き完了後は、借入先に直接返済してもらえます。利用者がまとめた借入先に、現金で返済する必要がありません。

ダイレクトワンのローンを利用する方は30代以上の男性が多く、おすすめの層となっています。

30代以上の男性におすすめ

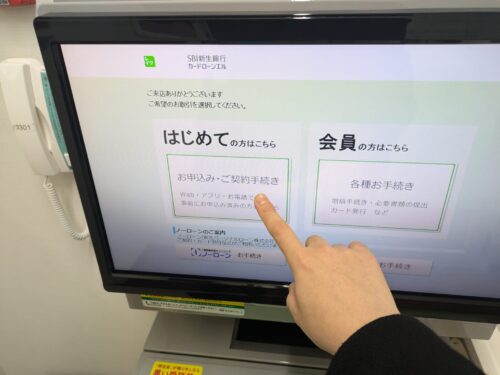

レイク de おまとめ│銀行カードローンにも対応・専用ダイヤルで申込

| 実質年率 | 年6.0%~17.5% ※100万円以上の場合、6.0%~15.0% |

|---|---|

| 借入限度額 | 10万円~500万円 |

| Web申し込みの可否 | 不可(専用ダイヤルから申込) |

| 遅延利率 | 年20.0%(実質年率) |

| 返済方式 | 元利定額返済方式 |

| 申し込み条件 | 満20歳~70歳までの安定した収入のある方 |

| 返済期間/返済回数 | 最長10年/最長120回 |

| 借換対象 | 他社借入金の返済 |

| 運営会社 |

|

※2026年1月22日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

消費者金融のレイクでは、借り換え専用の「レイク de おまとめ」を提供しています。こちらは消費者金融の他、銀行カードローンからの借入も一本化することがでいます。

「レイク de おまとめ」の申し込みは、専用ダイヤルでのみ受け付けています。

- 「レイク de おまとめ」専用フリーダイヤル: 0120-176-500

- 営業10時30分~19時30分(日曜日は19時)

なお、「レイク de おまとめ」は他のレイクの金融商品と併用できないので気をつけましょう。

契約・審査関連情報【IR資料より抜粋】

| 2024-Q1 | 2024-Q2 | |

|---|---|---|

| 新規申込数(千件) | 195.3 | 198.3 |

| 新規顧客獲得数(千件) | 40.2 | 39.6 |

おすすめの銀行系おまとめローンランキング

銀行系のおまとめローンは、消費者金融よりも低金利でお金を借りられることが大きな魅力ですが、どのおまとめローンを利用すべきかわからない人もいるはずです。

よって本項では、以下の評価基準をもとにおまとめローンのランキングを整理しました。

| 配点 | 金利 | 借入金額 | 借入方法 | 返済方法 | 遅延利率 | 借入までの期間 |

|---|---|---|---|---|---|---|

| 5点 | 最低2% | 最大800万円以上 | ― | ― | ― | 即日 |

| 3点 | 最低5% | 最大500万円超800万円未満 | 3つ以上 | 3つ以上 | 15%未満 | 翌営業日(即日条件あり) |

| 1点 | 最低10% | 最大500万円以下 | 2つ以下 | 2つ以下 | 15%以上 | ― |

また、上記の点数に加え、各おまとめローンの独自評価を加点項目に加えています。

「金利が安く高額な借入が可能であり、即日借り入れしやすい銀行」であるほどランキング上位に表示されているので、ぜひ参考にしてみてください。

| 金融機関 | 公式サイト | 金利/年 | 借入金額 | 借入方法 | 返済方法 | 返済期日 | 遅延利率 | 借入までの期間 | おすすめポイント |

|---|---|---|---|---|---|---|---|---|---|

| 【1位】 千葉銀行 ちばぎんフリーローン  26点 26点 |

年1.7%~年14.8%(5点) | 10万円以上800万円以内(1万円単位)(5点) | 一括して指定預金口座へ入金(1点) | 指定預金口座から自動振替(1点) | 毎月1日(休業日の場合は翌営業日) | 付利単位を1円、1年を365日とした月割により計算(1点) | -(3点) | ・最長15年の返済が可能 ・東京、埼玉、茨城のユーザーにおすすめ(10点) |

|

| 【2位】 オリックス銀行おまとめローン  25点 25点 |

年4.5%~年14.8%(5点) | 50万円~500万円以内(1万円単位)(5点) | 一括して登録預金口座へ入金(1点) | 口座引き落とし、コンビニ・提携ATM、銀行振込(3点) | 毎月10日と月末日のどちらか | 借入残高に対し借入利率+年2.1%(1点) | -(3点) | ・毎月安定した収入のある方が申し込める ・カウンセラーに相談できる(7点) |

|

| 【3位】 東京スター銀行 スターワン乗り換えローン 」.png) 24点 24点 |

年9.8%~14.6%(3点) | 30万円~1000万円(5点) | 借入先に振り込み(1点) | 口座引き落とし、インターネットバンキング(1点) | 毎月10日(休業日の場合は翌営業日) | 年14.6%(3点) | -(3点) | ・非正規の社員や派遣社員も借入できる ・返済期間を10年にできる ・最大1,000万円の借り入れが可能(8点) |

|

| 【4位】 三菱UFJ銀行「バンクイック」  23点 23点 |

年1.4%~年14.6%(5点) | 10万円~800万円(10万円単位)(5点) | 口座振込、コンビニ・提携ATM(1点) | 口座引き落とし、コンビニ・提携ATM、銀行振込(3点) |

|

年20.0%(1点) | 最短翌営業日(3点) | ・低金利で借入できる ・Web申し込みに対応 ・三菱UFJ銀行の口座開設不要(5点) |

|

| 【5位】 楽天銀行スーパーローン  22点 22点 |

年1.9%~14.5%(5点) | 10万円~800万円(5点) | 振込、コンビニ・提携ATM(1点) | 自動引き落とし(1点) | 1日、12日、20日、27日から選択 | 年19.9%(1点) | 即日振込が可能(5点) | ・金利キャンペーンを利用できる ・即日融資に対応(4点) |

|

| 【6位】 りそな銀行 フリーローン(無担保型)  21点 21点 |

1.7%~14.0%(5点) | 10万円~1,000万円(5点) | 指定口座に入金(1点) | 毎月の自動引落し、繰上返済(1点) | 毎月1回(約定日制) | 年14.0%(3点) | 店頭窓口で申込んだ場合は、当日借入れが可能(3点) | ・最大1,000万円の借り入れが可能 ・当日借り入れに対応 ・最長10年の借り入れが可能(4点) |

|

| 【7位】 auじぶん銀行 借り換えコース  21点 21点 |

年0.98%〜12.5%(5点) | 1万〜800万円(5点) | 振込、スマホATM、コンビニ・提携ATM、LINE Pay(3点) | 自動引落とし、提携ATM、口座振替(1点) |

|

年18.0%(1点) | 即日振込が可能(4点) | ・1%の金利で借入できる ・au会員はさらにお得に借入できる(2点) |

|

| 【8位】 横浜銀行カードローン  21点 21点 |

年1.5〜14.6%(5点) | 10万〜1,000万円(5点) | コンビニ・提携ATM、インターネットバンキングへの振り込み(1点) | コンビニ・提携ATM、インターネットバンキング(1点) | 定例返済日は毎月10日 | 年14.6%(3点) | 即日借入が可能(5点) | ・最大1,000万円の借り入れが可能 ・Web申し込みに対応(1点) |

|

| 【9位】 イオン銀行カードローン  20点 20点 |

年3.8%~13.8%(3点) | 10万円~800万円(10万円単位)(5点) | イオン銀行の普通預金口座を返済用口座に自動融資(1点) | 口座からの引き落とし、提携ATM(1点) | 約定返済日は毎月20日 | 年14.5%(3点) | -(3点) | ・休日審査に対応 ・大手銀行なので安心 ・口座不要で借入できる(4点) |

|

| 【10位】 セブン銀行カードローン  19点 19点 |

12%~15%(1点) | 50万円まで(1点) | セブン銀行ATM、ダイレクトバンキングサービス(3点) | セブン銀行ATM、ダイレクトバンキングサービス(3点) | 毎月27日 | -(1点) | 最短翌日(5点) | ・24時間365日いつでも借りれと返済ができる ・セブン銀行ATMなら手数料0円(5点) |

|

| 【11位】 ソニー銀行カードローン  19点 19点 |

年2.5%~年13.8%(3点) | 10万円~800万円(5点) | コンビニ・提携ATM、ソニー銀行の円普通預金口座に入金(1点) | 普通預金口座より引き落とし(1点) | 毎月2、7、12、17、22、27日のうち、選択された日 | 14.6%(5点) | 即日借入不可(3点) | ・ソニー銀行の口座不要(1点) |

※2026年1月22日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

千葉銀行 ちばぎんフリーローン│最長15年まで借入可能

| 実質年率 | 年1.7%~年14.8% |

|---|---|

| 借入限度額 | 10万円〜800万円(1万円単位) |

| Web申し込みの可否 | 可能 |

| 遅延利率 | 年19.8%(実質年率) |

| 返済方式 | 元利定額返済方式 |

| 申し込み条件 |

|

| 返済期間/返済回数 | 6か月以上15年以内(6か月単位) |

| 借換対象 | 原則自由(事業性資金を除く) |

| 運営会社情報 |

|

※2026年1月22日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

千葉銀行 ちばぎんフリーローンは最大800万円まで借入可能で、柔軟に借り換えをおこなうことができます。

また、最大7年(84ヵ月)という比較的長い期間で返済期間を設定できるのも大きな強みです。

また、申込から契約までの手続きが全てWeb上で完結するため、忙しく時間がとれない方でもスムーズに利用可能です。

オリックス銀行おまとめローン│専門のカウンセラーがプランを提案してくれる

| ※固定金利・保証料込 | 年4.5%~14.8% |

|---|---|

| 借入限度額 | 50万円~500万円 |

| Web申し込みの可否 | 可能 |

| 遅延利率 | 借入残高に対し借入利率+年2.1%(実質年率) |

| 返済方式 | 元利定額返済方式 |

| 申し込み条件 | 以下の条件をすべて満たす方

|

| 返済期間/返済回数 | 貸出期間最長10年(原則月額返済120回以内で完済となる約定返済金額を設定) |

| 借換対象 | 申込者本人に対する無担保個人向けローンの借りかえおよびおまとめ。 (事業性資金を除く/株式会社ドコモ・ファイナンスの個人向け無担保ローンは借りかえ(おまとめ)対象外) |

| 運営会社情報 |

|

※2026年1月22日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

オリックス銀行おまとめローンのメリットは、専門のカウンセラーがプランを提案してくれるサービスと幅広い借り入れのおまとめに対応できる点にあります。

利用限度額が50万円 〜 500万円と幅広く設定されており、借入件数や借入総額が膨らんでしまった方でも、1つにまとめられるだけの枠を確保しやすいのが特徴。

消費者金融系のおまとめローンでは「貸金業者(消費者金融・カード会社)」からの借入しかまとめられないケースが多いですが、オリックス銀行は他の銀行カードローンもおまとめの対象となります。

申し込みから契約までスマートフォンやPCで手続きが完了できるため、仕事で忙しく窓口に行く時間が取れない方にもおすすめのおまとめローンです。

東京スター銀行 スターワン乗り換えローン│最大1,000万円を10年間利用可

」.png)

| ※固定金利・保証料込 | 年9.8%~14.6% |

|---|---|

| 借入限度額 | 30万円~1,000万円 |

| Web申し込みの可否 | 可能 |

| 遅延利率 | 年14.6%(実質年率) |

| 返済方式 | 元利均等月賦返済 |

| 申し込み条件 |

|

| 返済期間/返済回数 | 最終借入後最長10年/1回~120回 |

| 借換対象 | 本人に対する無担保個人向けローンのお借り換えおよびおまとめ (事業性資金を除く) |

| 運営会社情報 |

|

※2026年1月22日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

東京スター銀行では、「スターワン乗り換えローン」というおまとめローンを提供しています。

勤続年数問わず、働き始めたばかりの方や転職直後の方でも借り換えがしやすいローンで、所定の条件を満たしていれば、非正規雇用の契約社員や派遣社員も借り換えが可能です。

また、年率9.8%~14.6%の金利となっており、低金利での一本化を期待できます。

また、事務取扱手数料や繰り上げ返済手数料が不要なのも魅力。申込から契約までの手続きも全てWeb完結でおこなえます。

三菱UFJ銀行「バンクイック」│事業資金以外に幅広く利用可能

| 実質年率 | 年1.4%〜14.6% |

|---|---|

| 借入限度額 | 10万円以上800万円以内(10万円単位) |

| Web申し込みの可否 | 可能 |

| 遅延利率 | 年20.0%(実質年率) |

| 返済方式 | 元利定額返済方式 |

| 申し込み条件 |

※外国人の場合は永住許可を受けている方が対象 |

| 利用期間 | 1年(原則として、審査のうえ自動更新) |

| 借換対象 | 他社借入金の返済 |

| 運営会社 |

|

※2026年1月22日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

三菱UFJ銀行「バンクイック」は、事業資金以外の利用目的であれば、おまとめローンとしての利用も可能です。

実質年率は年1.8%~14.6%であり、消費者金融おまとめローンと比較しても低金利での借り換えが可能です。

| 金融機関名 | 金利(実質年率) | 最大借入額 |

|---|---|---|

| 三菱UFJ銀行「バンクイック」 | 年1.8%~14.6% | 800万円 |

| プロミス | 年6.3%~17.8% | 300万円 |

| アイフル | 年3.0%~17.5% | 800万円 |

| SMBCモビット | 年3.0%~18.0% | 800万円 |

最低返済額以上であれば、毎月指定日を自由に決めて返済することが可能なので、かなり柔軟な利用が可能です。

また、三菱UFJ銀行や提携コンビニATMであれば、手数料無料での返済が可能です。

楽天銀行スーパーローン│楽天会員ランクに応じて審査優遇

| 実質年率 | 年1.9%~14.5% 金利半額キャンペーン実施中は年0.95%~7.25% |

|---|---|

| 借入限度額 | 10万円~800万円以内 |

| Web申し込みの可否 | 可能 |

| 遅延利率 | 年20.0%(実質年率) |

| 返済方式 | 残高スライドリボルビング返済方式D |

| 申し込み条件 |

※1 但し、パート・アルバイトの方、及び専業主婦の方は60歳以下 |

| 利用期間 | 1年(原則として、審査のうえ自動更新) |

| 借換対象 | 原則自由(事業性資金を除く) |

| 運営会社情報 |

|

※2026年1月22日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

楽天銀行が提供している「楽天銀行スーパーローン」は、金利が年1.9%~14.5%、利用限度額最大800万円と、大きな金額を低金利で借り換えできる、おまとめ利用におすすめなカードローンです。

楽天会員に対するプログラムを実施しており、申込時のポイント付与や、楽天会員ランクに応じた審査優遇などを実施しています。

また、楽天銀行スーパーローンは、楽天銀行の口座を開設していなくても利用できる(口座開設不要)という使い勝手の良さも魅力です。

りそな銀行 フリーローン(無担保型)│最大1,000万円までおまとめ可能

| 実質年率 | 年1.7~14.0% |

|---|---|

| 借入限度額 | 10万円~1,000万円(1万円単位) |

| Web申し込みの可否 | 可能 |

| 遅延利率 | 年14.0%(実質年率) |

| 返済方式 | 元利定額返済方式 |

| 申し込み条件 |

※継続安定した収入があればパート・アルバイトの方も申込み可能。ただし、学生の方、専業主婦・主夫の方は申込み不可 |

| 返済期間/返済回数 | 最長10年/最長120回 |

| 借換対象 | 健全な消費性資金(事業性資金は利用不可) |

| 運営会社 |

|

※2026年1月22日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

りそな銀行が提供している「フリーローン」は、事業資金以外のおまとめ・借り換えに利用できます。資金に余裕がある時に追加返済がしやすく、

りそな銀行フリーローンの特徴として、繰り上げ返済手数料が無料である点が挙げられます。お金に余裕がある時に追加返済がしやすく、スムーズかつお得に完済が可能です。

また、月平均残高10万円以上の場合に「りそなクラブポイント」が貯まります。

貯まったポイントは、楽天ポイントなどの他社ポイントと交換可能です。

その他、同一口座でりそな銀行の住宅ローンを組んでいる場合、年0.5%の金利引き下げが行われます。

auじぶん銀行カードローン 借り換えコース│au IDがあれば最大年12.5%

| 実質年率 | 年0.98%~12.5%(au IDをお持ちの場合) |

|---|---|

| 借入限度額 | 100万円~800万円(10万円単位) |

| Web申し込みの可否 | 可能 |

| 遅延利率 | 年18.0%(実質年率) |

| 申し込み条件 |

|

| 利用期間 | 1年(原則、審査のうえ自動更新) |

| 借換対象 | 原則自由(事業性資金は除く) |

| 運営会社情報 |

|

※2026年1月22日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

auじぶん銀行が提供しているカードローン「借り換えコース」は、複数のローンをまとめた時の借入総額が100万円を超えた際に利用できます。

借入限度額は最大800万円までとなっており大口の借り換えにも対応できますが、おまとめ・借り換え専用の商品なので、それ以外の用途では申し込みできません。

またau会員がカードローン「借り換えコース」を利用した場合、年利が最大0.5%優遇されます。

au IDをお持ちの場合は年0.98%~12.5%となり、これは他の銀行カードローンと比較しても低金利です。

| 銀行名(商品名) | 金利(年率) |

|---|---|

| auじぶん銀行 借り換えコース(au IDをお持ちの場合) | 年0.98%~12.5% |

| 三菱UFJ銀行 バンクイック | 年1.8%~14.6% |

| みずほ銀行カードローン | 年2.0%~14.0% |

| 三井住友銀行カードローン | 年1.5%~14.5% |

| 楽天銀行 スーパーローン | 年1.9%~14.5% |

加えて、提携金融機関のATMからの振込手数料が無料になるなどの特典が付いてきます。

横浜銀行 カードローン│年最大14.6%・最大1,000万円借入可能

| 実質年率 | 年1.5〜14.6%(変動金利) |

|---|---|

| 借入限度額 | 10万円〜1,000万円(10万円単位) |

| Web申し込みの可否 | 可能 |

| 遅延利率 | 年18.0%(実質年率) |

| 申し込み条件 |

|

| 利用期間 | 1年(原則として、審査のうえ自動更新) |

| 借換対象 | 原則自由(事業性資金を除く) |

| 運営会社情報 |

|

※2026年1月22日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

横浜銀行カードローンは幅広い用途に利用でき、借金一本化での利用も可能です。金利(実質年率)は年1.5%~14.6%に設定されており、比較的低金利で利用することが可能です。

また、借入限度額は最大1,000万円までに設定されており、大きな金額の一本化を考えている方にもおすすめです。

24時間Web申し込みができ、結果が出るまで最短即日という融資までスピーディーなローンです。

契約後に、希望額が申込者の銀行口座に振り込まれます。

ただし横浜銀行は、地域住民へのサービスに特化した地方銀行です。神奈川県を本拠地としている方を中心に、東京都内全地域、群馬県の一部エリアに居住・勤務されている方が対象となります。

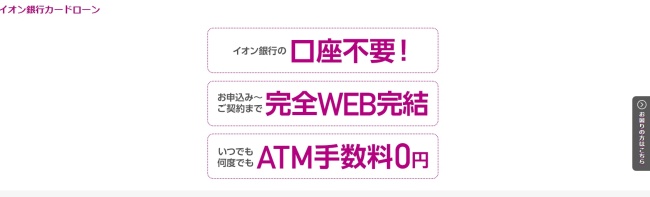

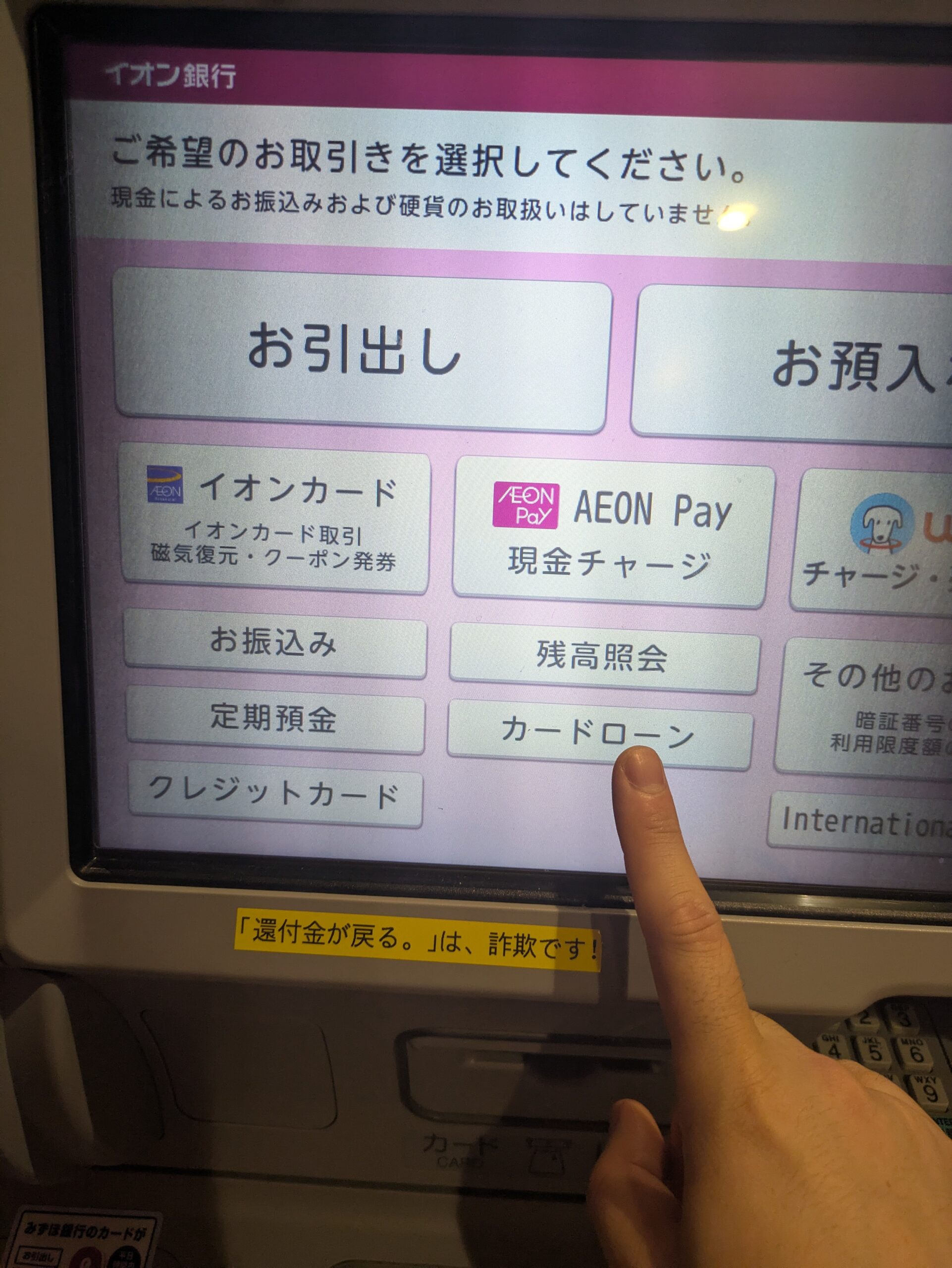

イオン銀行 カードローン│年最大13.8%の低金利・完全Web完結

| 実質年率 | 年3.8~13.8% |

|---|---|

| 借入限度額 | 10万円~800万円(10万円単位) |

| Web申し込みの可否 | 可能 |

| 遅延利率 | 年14.5%(実質年率) |

| 申し込み条件 |

|

| 利用期間 | 1年(原則として、審査のうえ自動更新) |

| 借換対象 | 原則自由(事業性資金を除く) |

| 運営会社情報 |

|

※2026年1月22日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

イオン銀行カードローンの金利(実質年率)は変動金利で年3.8%~13.8%となっており、銀行カードローンの中でも低金利が適用されています。

また、借入(借換)限度額も最大800万円までと大きめに設定されており、複数社からの借入を余裕を持って一本化しやすいのが特徴です。

また、イオン銀行カードローンはパート・アルバイト・専業主婦(夫)の方でも申し込みが可能としている点が、独自の魅力となっています。

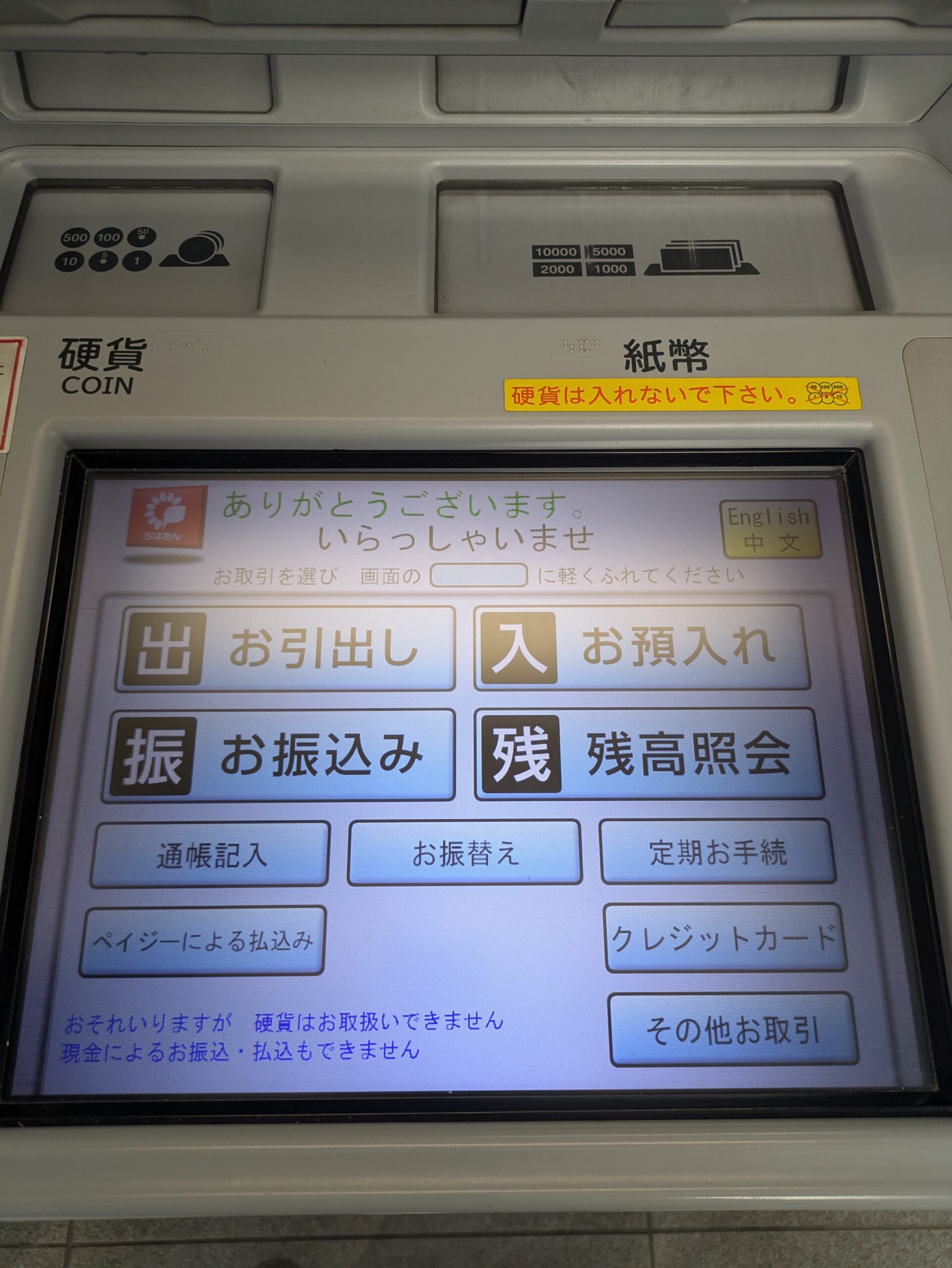

セブン銀行 カードローン│全国のセブン銀行ATMで利用可能

| 実質年率 | 年12.0%~15.0% |

|---|---|

| 借入限度額 | 最大300万円 |

| Web申し込みの可否 | 可能 |

| 遅延利率 | 年15.0%(実質年率) |

| 申し込み条件 |

|

| 利用期間 | 1年(原則として、審査のうえ自動更新) |

| 借換対象 | 原則自由(事業性資金を除く) |

| 最長返済期間 | 1年ごとに自動更新 |

| 運営会社情報 |

|

※2026年1月22日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

セブン銀行が提供しているカードローンは、おまとめローンとして利用できます。

全国のセブン銀行ATMから、借り入れと返済が24時間365日いつでも行えることも魅力ですね。

使い勝手の面では、金融機関のなかでトップクラスといっても過言ではありません。

セブン銀行ATMから借り入れ時や返済する場合は、手数料0円で利用できます。

ソニー銀行カードローン│年最大13.8%の低金利

| 実質年率 | 年2.5%~年13.8% |

|---|---|

| 借入限度額 | 10万円~800万円 |

| Web申し込みの可否 | 可能 |

| 遅延利率 | 年14.6%(実質年率) |

| 返済方式 | 元利定額返済方式 |

| 申し込み条件 |

|

| 借換対象 | 原則自由(事業性資金を除く) |

| 運営会社情報 |

|

※2026年1月22日時点の情報です

※適用金利は、お申込内容や審査結果等により決定いたします。

ソニー銀行カードローンの金利(実質年率)は年2.5%~13.8%という低水準に設定されています。

また、最大800万円まで借入が可能なので、借金一本化に最適です。

月の返済額は2,000円から設定することができ、Webからやコンビニ提携ATMからも返済が出来るため、使い勝手が良い点が魅力です。

おまとめローンの審査に通るための条件

おまとめローンは現在借入れているローンを1本化して、返済しやすい状態にしてくれます。

しかし、返済そのものが困難で、融資額が返って来ない危険性があると判断されれば借入はできません。

加えて、債務者の個人信用情報や返済状況の良し悪しなども厳しくチェックされます。

- 信用情報に傷がないこと

- 他社からの借入が3社以内であること

- 短期間で複数のローンに申し込まないこと

ここからは、おまとめローンの審査を通過する必要最低限の条件を3つ紹介します。

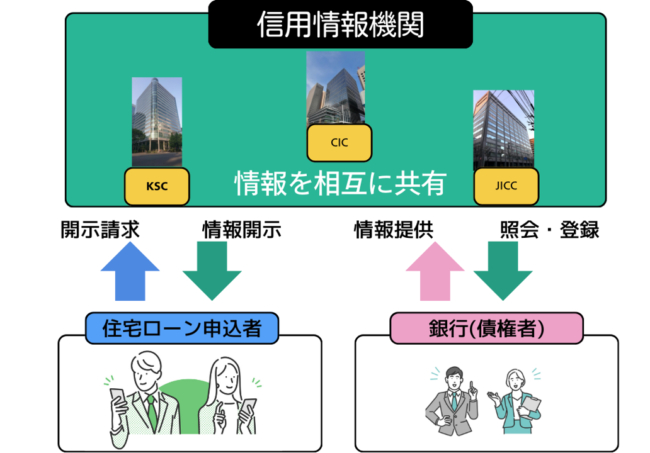

【条件1】個人信用情報に傷がないこと

おまとめローンの審査を通過するための重要な要素の一つは、信用情報に傷がないことです。

個人信用情報とは、ローン、クレジットカードなどといった金融商品の信用取引の履歴を含む情報です。

個人の信用情報は下記の専門機関(信用情報機関)に登録され、管理されています。

| 信用情報機関 | 加盟企業・加盟機関 | 備考 |

|---|---|---|

| CIC | 信販会社、百貨店、クレジット会社、リース会社、保険会社、保証会社、銀行、消費者金融、携帯電話会社など | カードの延滞情報が契約期間中および契約終了後5年以内登録される |

| JICC | 消費者金融、銀行やクレジット会社など |

|

| KSC | 銀行や信用金庫などが中心 |

|

以下のように信用情報を良好に保つことは、ローン審査に通過するための重要なステップと考えてください。

- 債務整理や61日以上の返済遅延をしない

- 家賃や光熱費など毎月の支払いを遅延しない

- 他社借入での延滞歴・遅延歴をなくす

信用情報が良好であれば、借り手が過去の債務を適切に管理し、責任を持って返済したと判断できるでしょう。

過去に支払い遅延や債務不履行があると、これが信用情報に記録されます。

結果として、おまとめローンを含む金融商品の審査に悪影響があるでしょう。

返済能力の証明には、半年以上の返済実績を作っておまとめローンに申し込むのがおすすめです。

債務整理や61日以上の返済遅延は金融事故として処理され、5~10年にわたって信用情報に記録されます。

【条件2】他社からの借入が3社以内であること

おまとめローンの審査は、他社からの借入が3社以内でなければ融資が難しいです。

多数の貸金業者から借り入れを行っていると、借り手が過度な債務を抱えていると判断できます。

基本として4社以上から高額な借り入れをしている時点で、返済能力が疑われるでしょう。

したがって、借入先を3社以内に抑えることは返済能力を証明し、返済の見通しを立てやすくするための重要な条件となります。

※借入の件数や総額が大きい方はおまとめローン審査で不利な傾向にありますが、実際は4社以上から借入をおこなっている方もおり、必ず審査に通る訳ではありません。(下記データ参照)

| 登録人数 | 登録件数 | 残高金額 | 一人当たりの残高 | 一契約当たり の残高 |

|

|---|---|---|---|---|---|

| 1件 | 671.8万人 | 671.8万件 | 4兆2,751億円 | 63.6万円 | 63.6万円 |

| 2件 | 242.9万人 | 485.8万件 | 2兆3,587億円 | 97.1万円 | 48.5万円 |

| 3件 | 98.9万人 | 296.8万件 | 1兆2,164億円 | 122.9万円 | 40.9万円 |

| 4件 | 37.2万人 | 148.9万件 | 5,490億円 | 147.4万円 | 36.8万円 |

| 5件以上 | 14.9万人 | 80.5万件 | 3,600億円 | 240.2万円 | 44.6万円 |

| 合計 | 1,065.9万人 | 1,684.0万件 | 8兆7,595億円 | 82.1万円 | 52.0万円 |

【条件3】短期間で複数のローンに申し込まないこと

短期間で複数のローンに申し込まないことも、おまとめローンの審査に通過するための要素です。

ローンの申し込み履歴は、個人信用情報機関によって共有されます。

申し込み履歴は新しいローン審査の際に重要な参考情報となるので、注意してください。

返済に困っている、返済計画が立てられないといった人は、金融機関の審査で貸し倒れのリスクがあるとみなされます。

短期間で複数のローンに申し込んでしまうと、審査に落ちる可能性がグッと高まるでしょう。

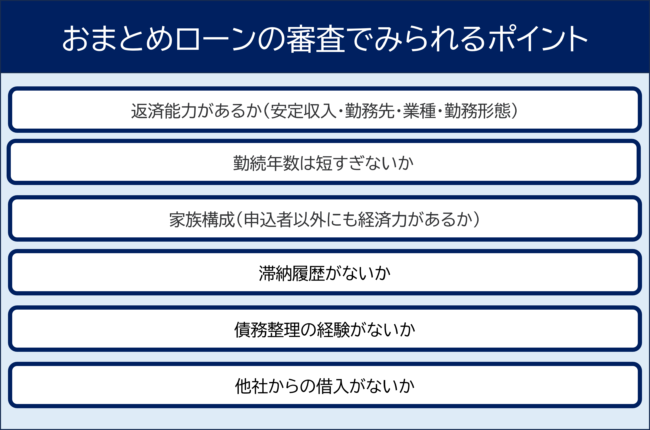

おまとめローンの審査でみられるポイント【審査が甘い・ゆるいおまとめローンでも落ちるケース】

おまとめローンの審査でみられるポイントとしては、次の6つが重要です。

- 返済能力の有無

- 勤続年数は短すぎないか

- 家族構成(申込者以外にも経済力があるか)

- 滞納履歴が問題ないか

- 債務整理がないか

- 金融機関やローン会社にマイナス評価となるデータがないか

以下にそれぞれのポイントを解説します。

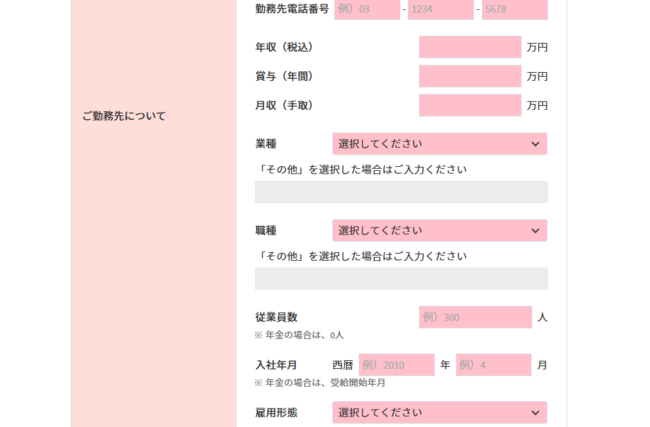

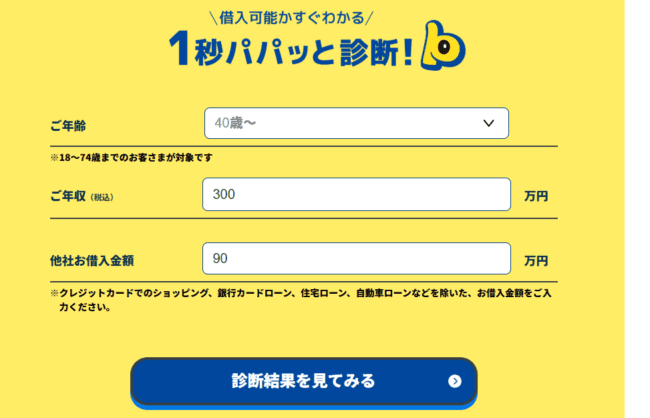

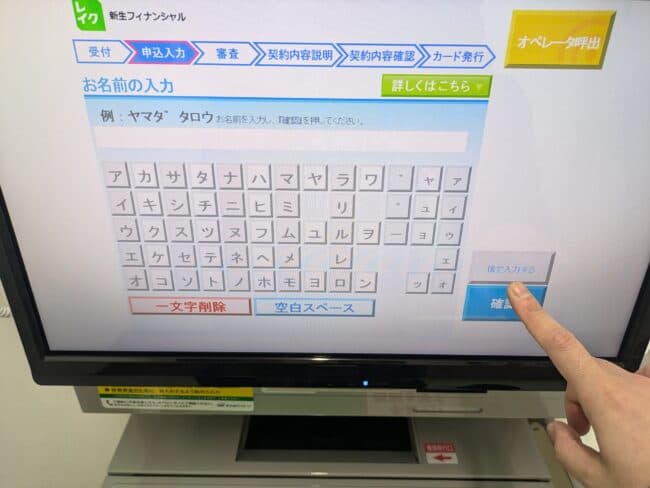

【ポイント1】返済能力があるか(安定収入・勤務先・業種・勤務形態)

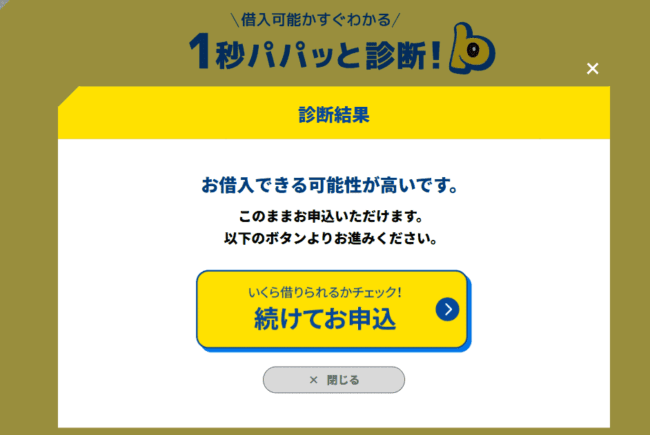

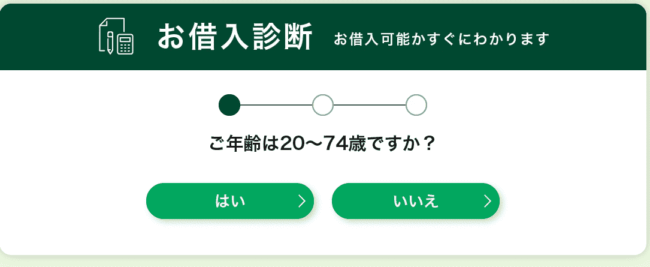

モビットカードの申込フォーム(年収・契約希望額など)【SMBCモビット HPより】

モビットカードの申込フォーム(年収・契約希望額など)【SMBCモビット HPより】返済能力は、ローンの審査で最も重要視されるポイントの1つです。

申請者の所得、職業、年齢などから返済能力を判断します。

所得が安定していて、生活費やその他の債務を支払った上で、新たに借入れを返済できるだけの余裕があるかを確認します。

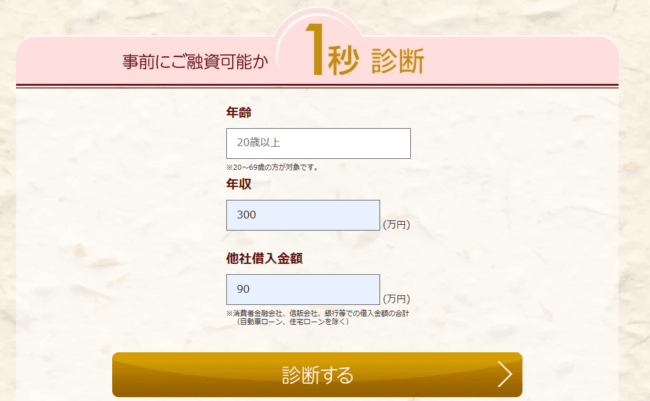

カードローン申込フォーム(年収・勤務先規模など)【ダイレクトワンHPより】

カードローン申込フォーム(年収・勤務先規模など)【ダイレクトワンHPより】おまとめローンでは、契約前の審査で所得証明書を提出することがほとんどです。

【ポイント2】勤続年数は短すぎないか

勤続年数は、申請者の就労状況の安定性を示す重要な指標です。

一般的には、勤続年数が長ければ長いほど、その職場での安定性が高いとみなされ、信頼性が増します。

転職したてで勤続年数が短いと、返済能力が低いと判断され審査に通りにくくなる可能性があります。

【ポイント3】家族構成(申込者以外にも経済力があるか)

家族構成もローン審査の重要なポイントです。

特に家族の中に扶養家族がいる場合、返済能力に影響を与えると判断される可能性があります。

一方で、配偶者の収入が安定している場合、それが返済能力の一部とみなされ、審査のプラスポイントとなることもあります。

【ポイント4】滞納履歴がないか

滞納履歴は、過去の債務履行能力を示すものです。

滞納履歴がないかは、おまとめローンの大きな審査ポイントとなります。

おまとめローン審査では信用情報機関から上記のような個人の信用情報が開示されてチェックされますが、信用情報機関に登録された滞納情報があると、返済意欲や返済能力が不十分とみなされてしまうでしょう。

この場合、審査で不利に働く可能性があります。

【ポイント5】債務整理の経験がないか

過去に債務整理(個人再生、自己破産、任意整理など)を行った記録があるかどうかも、審査の重要なポイントです。

債務整理の記録がある場合、その事実が信用情報機関に登録されます。

個人信用情報に債務整理情報が掲載されている期間は、新たな借入れが制限されます。

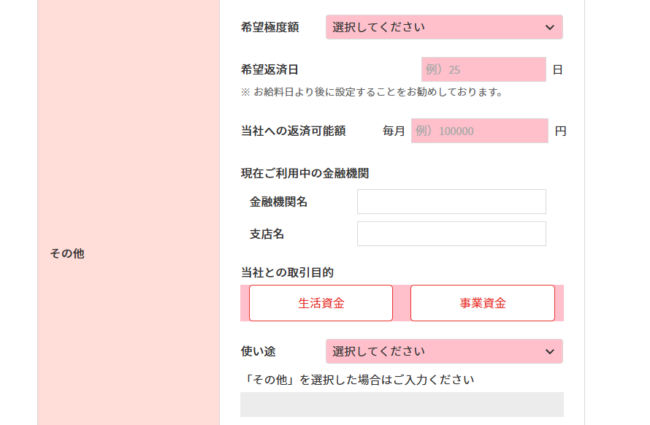

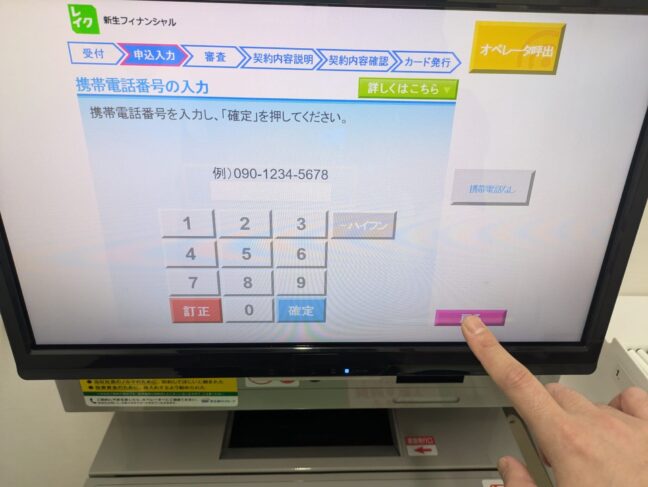

【ポイント6】他社からの借入がないか

カードローン申込フォーム(希望限度額・他社借入の有無など)【ダイレクトワンHPより】

カードローン申込フォーム(希望限度額・他社借入の有無など)【ダイレクトワンHPより】他の金融機関での借入れ状況や返済履歴などは、おまとめローンの審査に影響を与えます。

金融機関やローン会社は、顧客の情報を信用情報機関に報告します。

複数の金融機関から多額の借入れがあると、返済能力が低いと判断される可能性があります。

【ポイント7】保証会社の審査基準を通過できるか

おまとめローン審査は実際には、各社の保証会社によっておこなわれます。

おまとめローンによっては、外部の保証会社がつくケースもあれば、自社や自社グループの会社が保証会社になるパターンもあります。

| 会社名・ローン名 | 保証会社 |

|---|---|

| プロミス おまとめローン(借換用ローン) | なし(SMBCコンシューマーファイナンス株式会社) |

| SMBCモビット おまとめローン | なし(三井住友カード株式会社) |

| アイフル おまとめMAX | なし(アイフル株式会社) |

| ダイレクトワン お借り換えローン | なし(株式会社ダイレクトワン) |

| レイク de おまとめ | なし(新生フィナンシャル株式会社) |

| 三菱UFJ銀行「バンクイック」 | アコム株式会社 |

| りそな銀行 フリーローン(無担保型) | りそな保証株式会社 |

| 楽天銀行スーパーローン | 楽天カード株式会社、SMBCファイナンスサービス株式会社 |

| auじぶん銀行カードローン 借り換えコース | KDDIフィナンシャルサービス株式会社、auフィナンシャルパートナー株式会社 |

| 横浜銀行 カードローン | SMBCコンシューマーファイナンス株式会社 |

| イオン銀行 カードローン | イオンクレジットサービス株式会社、オリックス・クレジット株式会社 |

| セブン銀行 カードローン | アコム株式会社 |

| 東京スター銀行 スターワン乗り換えローン | 新生フィナンシャル株式会社 |

| 千葉銀行 ちばぎんフリーローン | ちばぎん保証株式会社 |

| ソニー銀行カードローン | SMBCコンシューマーファイナンス株式会社 |

個人信用情報とは別に、保証会社の顧客ブラックリストに掲載されていて審査に落ちるという可能性も考えられるので注意が必要です。

例えばアコムを利用した時に返済トラブルがあれば、すでに個人信用情報では削除済みだったとしても、アコムが保証会社になっている三菱UFJ銀行「バンクイック」やセブン銀行カードローンは審査に落ちる可能性があります。

【ポイント8】金融機関やローン会社にマイナス評価となるデータがないか

信用情報とは別に、申込先の金融機関で申込者のデータを持っている場合、その社内管理データに基づいて審査結果が左右される可能性も十分あります。

例えば、ある銀行が発行するクレジットカードの利用でトラブルがあった場合、信用情報に滞納履歴が消えていても、その銀行が「問題のある顧客」と認識している限り、同一の銀行やグループが運営する会社のカードローンの審査に落ちる可能性は高まります。

上記の内容は金融機関の独自基準に依るところが大きいですが、金融庁も銀行単体だけでなく、特定子会社などのトラブルも含めて連結ベースでの監督点検査をおこなっており、銀行に勧告する場合があります。

(1)銀行グループのリスク管理

銀行グループが晒されるリスクについては、銀行グループが全体として晒されるリスクと、銀行グループ内で銀行が晒されるリスクとに分けて考えることができる。こうしたリスク管理のあり方については、最終的な目標が預金者及び決済システムの保護であることを前提とした上で、いずれのリスクを重視すべきかを整理する必要がある。この点については、銀行グループの境界を明確にしつつ銀行グループ全体としてリスク管理を行っていく方法と、グループの境界は開放的なものとしつつ銀行単体をグループの他社のリスクから遮断する方法とが考えられる。

また、トラブルの中でも程度や被害が大きい場合は行政処分や銀行取引停止処分(当座預金や貸し付け等が同一銀行グループ内で停止)の対象になります。

【新規契約の翌日から最大30日間金利0※】

| 金利(年率) | 融資スピード |

|---|---|

| 年2.40%~年17.90% | 最短20分融資 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 限度額 | 無利息期間 |

| 上限額:800万円※800万円は、ショッピング枠とキャッシング枠合計の上限金額です |

|

- Web完結申し込み可能

- 最短20分で融資を受けられる!※お申込み時間や審査によりご希望に沿えない場合がございます。

- 初めての方は最大30日間無利息

※お申込み時間や審査によりご期待に添えない場合があります。

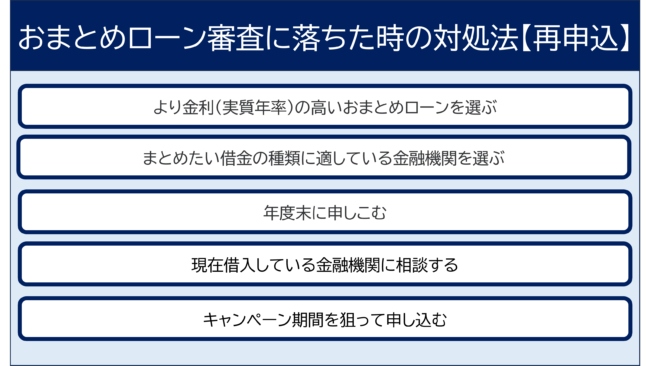

おまとめローン審査に落ちた人が通りやすくなる方法

おまとめローンの審査落ちした人が通りやすくなる方法は、次の5つです。

- 金利の高いおまとめローンを選ぶ

- まとめたい借金の種類に適している金融機関を選ぶ

- 年度末に申しこむ

- 現在借入している金融機関に相談する

- キャンペーン期間を狙って申し込む

おまとめローンの審査は厳しいですが、少し工夫すれば審査に通りやすくなるので実践してみましょう。

以下にそれぞれの方法を解説します。

【方法1】金利(実質年率)の高いおまとめローンを選ぶ

おまとめローンを選ぶ際は、金利の高いおまとめローンの方が審査に通りやすくなっています。

金利が低いローンでは、金融機関側の貸し倒れリスクが高くなってしまうので、審査が厳しくなりがちです。

金利が低ければ返済も楽になりますが、審査を通過できなければそもそもおまとめローンが利用できないので意味がありません。

また多少金利が高くても、現在の複数社から借りている状態よりも合計の返済額が下がるケースもあります。

返済額を計算したうえで、できるだけ審査が甘い金融機関のおまとめローンを利用するのがおすすめです。

【方法2】まとめたい借金の種類に適している金融機関を選ぶ

おまとめローンは、借金が全てまとめられるわけではありません。

消費者金融系のおまとめローンでは、貸金業者からの借入しかまとめられないケースがあります。

| 種類 | 借り換え(おまとめ)できるローンの種類 |

|---|---|

| 消費者金融 | 主に貸金業者(消費者金融、クレジットカードのキャッシングなど)からの借入れ |

| 銀行 | 貸金業者からの借入れ+銀行カードローンや住宅ローンなども対象 |

銀行カードローンもまとめたいのであれば、対象となる金融機関を選びましょう。

消費者金融の中ではアイフルがまとめられる範囲が広いためおすすめです。

【方法3】年度末に申しこむ

消費者金融系のカードローンでは、一般的に年度末になると審査が通りやすいと言われます。

消費者金融も営利目的の企業のため、年度内に目標を達成する必要があることもあり、決算日直前に申しこむのがおすすめです。

| 期間 | アコム | プロミス | アイフル | レイク |

|---|---|---|---|---|

| 2024年1月 | 44.0% | 43.5% | 42.8% | 38.0% |

| 2024年6月 | 42.5% | 41.8% | 40.9% | 36.5% |

| 2024年12月 | 40.2% | 39.9% | 38.7% | 35.0% |

| 2025年2月 | 39.0% | 38.5% | 37.2% | 34.0% |

※各消費者金融HPの月次データ等を参照

上記は新規成約率の推移をまとめたものですが、確かにどの消費者金融も年度末はわずかに成約率が上がっていることが分かります。

しかし、あくまで審査が甘くなりやすいというだけで、ブラックの人や返済能力がない人が審査に通るわけではないので注意しましょう。

時期が合えば年度末を狙って申し込むくらいに考えておきましょう。

【方法4】現在借入している金融機関(銀行・消費者金融)に相談する

おまとめローンについて、現在借入している金融機関に相談する方法があります。

過去に返済遅延などがなければ、金融機関から返済能力を認められて1本にしてもらえる可能性があります。

審査に通りやすい消費者金融系でなくとも、おまとめローンが利用できるケースもあるので、まずは一度相談してみましょう。

特に返済実績がいい人や借入している金融機関が少ない人におすすめです。

【方法5】キャンペーン期間を狙って申し込む

金融機関では、キャンペーン期間を設定していることがあります。

キャンペーン期間を狙って申し込むことで、審査通過率をあげられるでしょう。

新規契約者の獲得を目的にキャンペーンをすることが多いので、通常より審査に通りやすいことが期待できます。

金利・借入上限がお得に設定されていることもあり、キャンペーン期間中のローン申し込みはおすすめです。

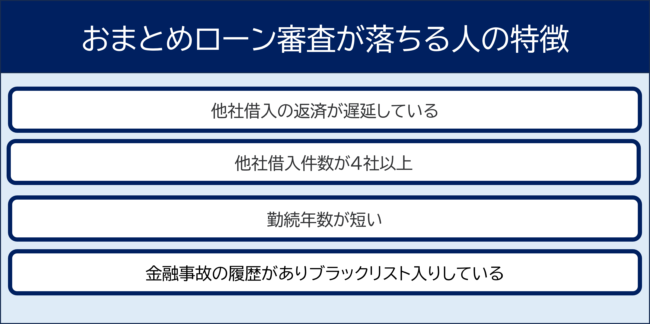

おまとめローン審査がどこも通らない人の例

おまとめローンでどこも通らない人の例は、次のものがあります。

- 他社借入の返済が遅延している

- 他社借入件数が4社以上

- 勤続年数が短い

- 金融事故の履歴がありブラックリストに名前がある

返済能力がないと判断されると、おまとめローンの審査で落ちてしまいます。

以下にそれぞれの例を紹介します。

【例1】他社借入の返済が遅延している

おまとめローンの審査で落ちる一つの例は、他社からの借入が遅延しているケースです。

返済遅延は信用情報に記録され、貸主が新たなローンを許可する際の重要な参考情報となります。

返済遅延が起きている人は、予定通りに債務を返済する能力が疑われる可能性が高いです。

したがって、他社からの借入が遅延している場合、おまとめローンの審査には通りにくいでしょう。

【例2】勤続年数が短い

勤続年数が短いという理由でも、おまとめローンの審査に落ちることがあります。

貸主は、借り手の雇用状況と収入安定性を重視します。

したがって、勤続年数が短いと、将来的な返済能力に疑問が生じる可能性があります。

特に、新規に就職したばかりの場合や、フリーランスや契約社員といった形態の雇用では、収入が不安定なため審査に落ちやすい傾向にあります。

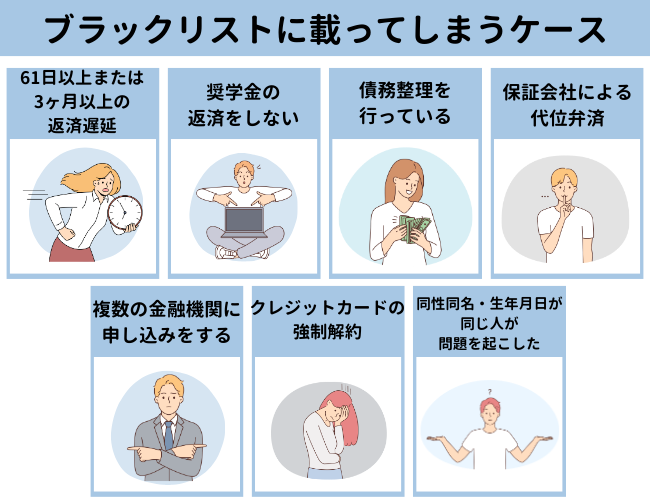

【例3】金融事故の履歴がありブラックリストに名前がある

金融事故の履歴があり、ブラックリストに名前がある場合、おまとめローンの審査には通過しにくいでしょう。

ブラックリストとは、過去に大きな金融事故を起こした人々の名前が記載されているリストのことを指します。

| 事故情報 | JICCの登録期間 | CICの登録期間 | JBAの登録期間 |

|---|---|---|---|

| 支払いの延滞に関する情報 | 最大5年以内 | 5年を超えない期間 | 5年を超えない期間 |

| 債権回収 債務整理 保証履行 強制解約 破産申立 債務譲渡 |

― | 5年を超えない期間(債権譲渡に関しては、発生から1年を超えない期間) | 決定から10年を超えない期間 |

| 不渡り情報 | ― | ― | 発生から6ヶ月を超えない期間(取引停止処分の場合は処分日から5年を超えない期間) |

| クレカやローンへの申込情報 | 照会日から6ヶ月間 | 照会日から6ヶ月間 | 照会日から6ヶ月間 |

| クレジット情報 | 契約期間中~終了後5年以内 | 契約期間中~終了後5年以内 | 契約期間中~終了後5年以内 |

| 利用記録 | 利用日より6ヶ月間 | 利用日より6ヶ月間 | 利用日より6ヶ月間 |

個人信用情報の大きなダメージは、新たな貸出を困難にします。

金融事故を起こした過去がある場合、借り手の返済責任や管理不十分の可能性を示すため、ローンの審査に大きな影響を与えます。

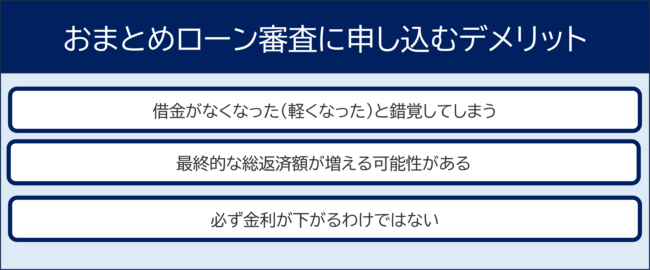

おまとめローン審査に申し込むデメリット

おまとめローンにはデメリットもあります。

1本化により月々の返済額が軽くなったからと言って、借金がなくなるわけではありません。

気が緩んでしまって、おまとめローン契約後に他の金融機関からお金を借りるケースも考えられるでしょう。

【デメリット1】借金がなくなった・借金が減ったと錯覚してしまう

おまとめローンを契約すると、一時的に気が抜ける人が多いです。

「借金がなくなった」「返済そのものが軽くなった」と勘違いをするケースもあります。

このことが原因で、他の消費者金融やカードローンから追加で借り入れをする危険性もあるでしょう。

実際にお金を返すのは自分自身ですが、複数あったローンが1つにまとまっただけです。

すべての返済を、自分で用意した現金で完了したわけではありません。借金がなくなったと錯覚しないようにし、新しい借り入れは避けましょう。

多重債務の状態は単に借金が膨れ上がるだけでなく、借金に慣れてしまいどんどん借りてしまうというリスクもあります。

金融庁「多重債務問題改善プログラム」では、法改正だけでなく、下記のような借り手向けの対策が必要だとしています。

- 丁寧に事情を聞いてアドバイスを行う相談窓口の整備・強化

- 借りられなくなった人に対する顔の見えるセーフティネット貸付けの提供

- 多重債務者発生予防のための金融経済教育の強化

- ヤミ金の撲滅に向けた取締りの強化

【デメリット2】最終的な総返済額が増える可能性がある

おまとめローンは、最終的な返済額が増える可能性があります。

毎月の返済を軽くできることはおまとめローンの大きなメリットです。

ただし、おまとめローンで借金を一本化するタイミングで、返済期間も見直しが行われる点に注意が必要です。

【金融機関A】

- 借入残高:100万円

- 金利:年17.0%

- 返済期間:45ヵ月

- 返済額(月):2万8,939円

- 返済額(総額):130万2,255円

【金融機関B】

- 借入残高:50万円

- 金利:年18.0%

- 返済期間:42ヵ月

- 返済額(月):1万6,132円

- 返済額(総額):67万7,526円

■返済額合計:197万9,781円

【おまとめローン】

- 借入残高(借り換え):150万円

- 金利:年15.0%

- 返済期間:60ヵ月

- 返済額(月):3万5,684円

- 返済額(総額):214万1,075円

■返済額合計:214万1,075円

…返済総額:+16万1,294円

上記のように、適用金利が下がったとしても、設定する返済期間次第では借換後のほうが負担は大きくなるケースがあります。

利息が膨らみ、総返済額が増える原因にもなりかねません。

おまとめローンは、必ずしも借り入れの返済を楽にするものではないことに注意してください。

【デメリット3】必ず金利(実質年率)が下がるわけではない

おまとめローンは、必ず金利が下がるわけではありません。

借り入れの加重平均金利を計算し、おまとめローンの最低金利よりも高いか確認しましょう。

金利15%で100万円、金利18%で100万円、計200万円の借り入れをしている場合を例に紹介します。

加重平均金利:33万円÷200万円=16.5%

加重平均金利がおまとめローンの金利よりも低ければ、申し込むメリットはありません。

おまとめローンを選ぶポイント【どこがいい?】

おまとめローンを活用する方法をまとめました。

- 返済総額を計算

- おまとめしたいローンが対象になるかチェック

- 今持っている口座を利用できるか・口座開設は不要か確認

まとめることで金利が低くなるのか、総返済額はどれくらい減るのか確認しましょう。

グローベルスが1,201名を対象に「カードローンに関する独自調査(2025年1月31日~2月1日)」を実施したところ、申し込み者の多くは金利の低さを重視していることがわかりました。

また、融資までの早さの優先順位が低いのは、すでにローンの返済をしており、ゆとりある時間があるためだと考えられます。とはいえ、今よりも金利を抑えることができればトータルコストを縮小できるのも事実です。

そのためスピードよりも質(金利)を重視し、時間をかけながらローン選びをしている人が多い傾向にあると言えます。

返済総額を計算する

返済総額を減らせるか確認し、おまとめローンを選びましょう。

チェックする点は以下の2つです。

- 金利を下げられるか

- 毎月の返済額を減らせるか

おまとめローンを借りた場合の最も高い金利を調べましょう。

まとめたいローンより金利が低くなければ、大きなメリットはありません。

毎月の返済がいくらになるか、確認してください。

おまとめ(借り換え)したいローンが対象になるかチェック

おまとめローンはまとめたい借入が対象か確認しましょう。

おまとめローンの公式サイトには「おまとめの対象」「借換対象」といった記載があります。

借換対象となるローン

消費者金融・クレジットカードなどにおけるお借入(無担保ローン)。

※銀行のカードローン・クレジットカードのショッピングなどを除くプロミス公式HPより引用

例えば、おまとめローンではクレジットカードのショッピングは借り換えの対象外となることがほとんどです。

加えて、銀行のカードローンもまとめられないことが多いでしょう。

今持っている口座を利用できるか・口座開設は不要か確認

銀行系のおまとめローンは、融資元である金融機関の口座開設を求められることが多いです。

既に持っている銀行口座を使える場合、口座開設の時間や手間が必要ありません。

持っている口座を利用できる・口座開設は不要というおまとめローンがおすすめです。

口座開設は不要という銀行のおまとめローンは、ほとんど無いので注意してください。

| 金融機関・商品 | 内容 |

|---|---|

| 銀行カードローン(おまとめローン) | 取引がない方でも申し込み可能(契約までに口座開設が必要) |

| 消費者金融カードローン(おまとめローン) | 原則不要 |

おまとめローンの審査・利用に関するよくある質問

おまとめローンを利用する前に解決しておきたいことや知っておきたいことを、質問形式で解説します。

おまとめローンの審査が激甘な消費者金融や銀行はある?

| 年 | 無登録・高金利事犯 検挙事件数 | ヤミ金融関連事犯 検挙事件数 | ヤミ金融事犯全体 検挙事件数 |

|---|---|---|---|

| 令和01年 | 118 | 521 | 639 |

| 令和02年 | 106 | 486 | 592 |

| 令和03年 | 85 | 417 | 502 |

| 令和04年 | 60 | 567 | 627 |

| 令和05年 | 56 | 615 | 671 |

| 令和06年 | 70 | 569 | 639 |

※無登録・高金利事犯:貸金業法違反(無登録営業)及び出資法違反(高金利受領等)に係る事犯

※ヤミ金融関連事犯:貸金業に関連した詐欺、犯罪収益移転防止法違反、携帯電話不正利用防止法違反等に係る事犯

審査が甘い・ゆるいと言われるおまとめローンの審査に通らない原因は?

そもそもおまとめローンは、返済専用ローンとして利用される金融商品です。

審査の過程で返済能力が低い人と判断されてしまうと、その時点で審査に落ちます。

おまとめローンでも総量規制は関係している?

おまとめローンは、借入残高を減らすための貸付として利用できる金融商品になるので、総量規制に関係なく借換えができます。

ただし、カードローンやフリーローンなど、おまとめローンではない金融商品を利用した場合は、総量規制が適用されます。

おまとめローンを利用してもクレジットカードの利用は可能?

ただし、クレジットカードの利用ができるのは、キャッシング枠の借入残高のみをおまとめにしている場合に限られます。

仮に、ショッピング枠中のリボ払いとキャッシング枠の借入残高をおまとめ対象にした場合は、クレジットカードそのものを解約しなければなりません。

クレジットカードのリボ払いを借り換え・おまとめ対象にすることは可能?

ただし、クレジットカードのリボ払いを、おまとめローンの対象にできる金融商品は少ないので注意してください。

消費者金融系ではアイフルやダイレクトワンの2社、銀行系なら横浜銀行カードローンが対応しています。

おまとめローンで300万・600万の借り入れを成功させる方法とは?

- 金融機関を慎重に選ぶ

- 雇用形態や勤務先などの条件に問題はないか確認する

- 複数のおまとめローンに申し込みしない

おまとめローンの利用可能枠は、おまとめする金額分のみです。

そもそも、300万・600万の借り入れを成功させるには、同額の借り入れをしている状態でなくてはなりません。

独自審査のあるおまとめローンを利用するメリットは?

- 信用情報だけで判断されにくい

- 現在の返済能力を見て判断してくれやすい

- 大手金融機関の審査に落ちた人でも通過できる場合がある

大手金融機関などの場合、確実に返済してもらえるのかを判断基準に加えているため、信用情報をもとに借入の可否を決められます。

対して中小金融機関など独自審査のあるおまとめローンの場合には、信用情報だけではなく「現在の返済能力」を見て判断してくれるのがメリットです。

「大手金融機関に落ちた」「金融事故を起こしてしまったことがある」といった悩みを抱えている方は、独自審査のおまとめローンを利用するのがよいでしょう。

信用ブラックOKな審査が甘いおまとめローンはある?【審査激甘・神】

信用情報に傷がついている時点で、返済能力を疑われてしまいます。

金融機関は貸し倒れのリスクがある人に、お金を貸しません。

おまとめローンは融資額も高額なので、信用ブラックの場合は審査に通ることほぼ不可能でしょう。

返済に困ったら、無料の多重債務相談窓口への連絡がおすすめです。

おまとめローンの利用は勤務先や家族などにバレない?

おまとめローンは5社・6社以上からの借入も一本化できる?

CICが公開している情報によると、5件以上の借入をおこなっている方は残高がある借入をおこなっている方の1割程度となります。※2025年1月20日時点調査

おまとめローンはこうした方も利用対象となりますが、現実的に借金を一本化しても返済が難しいような借金過多の人も多重債務者には多いので、審査に通りにくい傾向にあるのは間違いありません。

他社借入の返済延滞中でもおまとめローンは利用可能?

おまとめローンの審査基準は1】収入などの属性2】信用情報の2通りがありますが、返済延滞の事実は信用情報に掲載され、審査時に公開・チェックされます。

延滞の程度にもよりますが、銀行や大手消費者金融のおまとめローンの審査に通る可能性は低いと考えて良いでしょう。

おまとめローンは厳密に言えば多重債務者を何が何でも救済する手段ではないので、多重債務があって返済も難しい場合は債務整理を検討すべきでしょう。

おまとめローン専門の金融機関はある?優先的に依頼すべき?

中央リテールの利用者層は借入が5件以上ある方、借入残高が200万円以上ある方などになるので、審査も比較的通過しやすいと言えます。

また、審査では東京都渋谷区の店舗にて対面相談がおこなわれます。

※中央リテールは2025年2月に、多重債務者4名を審査に落とした上で弁護士に斡旋したことが明らかになり、社長ら2名が弁護士法違反容疑で逮捕されたことが明らかになっています。

多重債務者に融資を期待させて誘い出し、提携する弁護士へとあっせんする――。貸金業者と弁護士らが一体となった「ビジネス」の一端が警視庁への取材で明らかになった。

同庁は7日、多重債務者4人を弁護士に紹介したとして、貸金業「中央リテール」(東京都渋谷区)社長の石川博紀容疑者(54)=目黒区=ら2人を弁護士法違反(非弁活動)容疑で逮捕したと発表した。

融資を期待させ、弁護士へ斡旋 貸金業の違法ビジネスを警視庁が摘発(朝日新聞 Web有料版)2025年2月8日 12時00分

中小消費者金融のおまとめローン審査に申し込んでも問題ない?

中小消費者金融の方がスコアリング評価の影響を比較的受けず柔軟な審査をしてくる傾向にあるので、審査が不安な方はおすすめです。

ただ、中小消費者金融は大手に比べると経営基盤が弱いので、利用中に会社が倒産してしまうといったリスクには注意しましょう。

おまとめローンを利用すると信用情報に傷がつきブラックになる?

ろうきん(労働金庫)のおまとめローンってどう?

ろうきんのおまとめローンは組合加入者に対して、年3.0~7.0%ほどの低金利で提供しています。

また、ろうきん自体が労働組合員の資金によって運営され、利益を組合員に還元することを目的とした組織なので、審査にも比較的通りやすいと言われます。

クレジットカードのリボ払いはおまとめローンで借り換えられる?

ただし、借り換え可能な資金の種類は各社によって異なるので、申込条件を事前に確認をしましょう。

また、ほとんどの金融機関では事業性資金をおまとめローンで借り換えることは禁止されているので、例えば法人カードのリボ払いなどは利用できない可能性が高いです。

おまとめローンを使うとクレジットカードが使えなくなるって本当?

おまとめローンを利用する場合、おまとめローンを提供している金融機関が各社の残債を完済した後、借り換え相当分の金額を利用者に融資するという形をとります。

つまり、おまとめローンの金融機関がクレジットカード会社にアプローチをおこない、交渉をして残額を完済するということになりますが、この交渉時にクレジットカード会社からキャッシング枠の解約を条件とされることがあります。

ただ、この場合もショッピング枠は原則、引き続き利用することができます。

おまとめローンで借金の一部のみを一本化することは可能?

これは、おまとめローンの契約条件として契約中の他社を全て解約する(借入中の借金を全て一本化する)必要があるとされるケースが多いからです。

ただ前述の通り、クレジットカードのキャッシング枠などは枠上限額が50万円で1~2万円しか使っていなかったとしても、おまとめローンを使う場合はキャッシング枠の解約(残額0万円)が必要となってしまいます。

アイフルのおまとめローン「おまとめMAX」など、全社を解約する必要がない商品もあります。

おまとめローンの審査が甘い・ゆるいは嘘!審査対策を行う必要がある

複数の借入をまとめることができるおまとめローンは、融資額が多くなるため審査が厳しくなっています。

特に金利が低い銀行のおまとめローンは審査が厳しいため、申し込むのであれば消費者金融のおまとめローンがおすすめです。

また審査に通りやすくするためには、借入を3社以内に抑えるなどの方法もあるので、可能であれば意識してみましょう。

おまとめローンを利用して月々の返済額を抑えましょう。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)

-e1740996071154.png)

そもそも、おまとめローンの融資額は、他の金融商品よりも融資額が多額です。万が一、債務者に貸し倒れされると、融資した側は大きな痛手になります。

つまり、融資額が多額のため、おまとめローンの審査は他のローンの借入時の審査よりも厳しいのです。

もし、ネット上などで自ら「審査が甘い」「誰でも借りられる」などと謳う貸金業者がいたら、それは闇金業者である可能性が高いです。実際、警察庁の発表によると、過去10年間で「無登録・高金利事犯」による検挙事件は減少傾向にあるものの、「ヤミ金融関連事犯」の検挙事件数は増加傾向にあります。