年収600万円の方が住宅を購入する時、住宅ローンの借り入れができるのか不安に思われる方がいますが、借入希望額や信用情報に傷がないなど審査基準を満たしていれば審査通過は容易です。

とはいえ、借入金額を上限額ギリギリまで借りてしまったり、返済を滞ってしまうと強制立ち退きや差し押さえ、住宅の強制売買などを引き起こす危険性があります。

ここでは、年収600万円の方が借り入れできる上限額と無理なく返済できる理想の借入額のご紹介と、住宅ローンを組むことで減税・控除される税制を解説します。

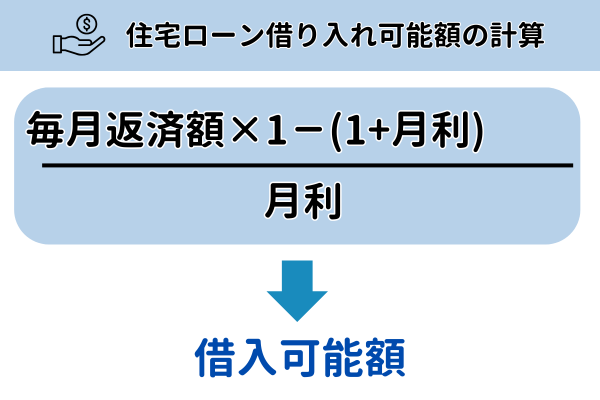

年収600万円が借り入れできる上限額はいくら?

年収600万円は一般サラリーマンの平均給与よりも40%高の手取りを得ている方で、平均的な住宅ローンの借入額よりも多めに借り入れができます。

言うなれば、年収600万円は住宅ローン借り入れの安全圏内とも言えますが、年収600万円の方が借りられる上限額と理想の借入金額はどれくらいでしょうか。

上限額は最大6,000万円になるのが一般的

年収600万円の方が組める住宅ローンの上限額は、約5,900万円~6,400万円代までと予想できます。

上限額は借り入れする金融機関によって異なりますが、一般的には6,000万円で借り入れが可能で、借入上限額が年収の10倍に設定されることが多いです。

ただし、年収600万円でも住宅ローンを上限額まで借りてしまうと、返済負担が大きくなり、子供の進学やライフプランに支障をきたす可能性があります。

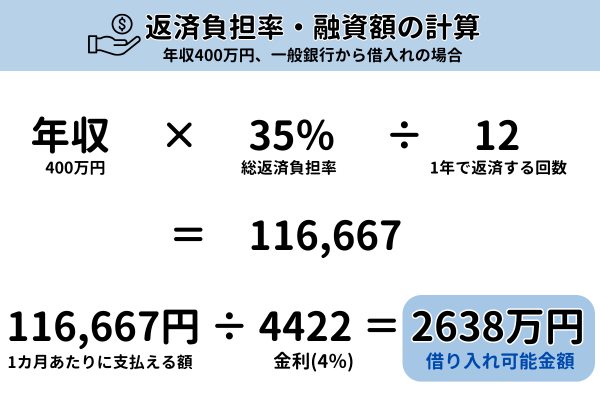

理想の借り入れ総額は2,700万円~3,500万円が安全

借り入れをした後の返済を無理なくゆとりをもって返済していくなら、返済負担率25~35%圏内に当たる2,700万円~3,500万円以内で借り入れを行うのがおすすめです。

年収600万円の方が返済負担率35%でローンを組む場合、年間210万円、月々17.5万円までならゆとりをもった返済と住宅ローンの借り入れが可能です。

また返済負担率には、住宅ローン以外の借り入れが含まれていますので、その点も踏まえながら借り入れを進めましょう。

年収600万円の方の理想的な借入額【固定金利/変動金利】

住宅ローンは借り入れを行う時、固定金利か変動金利のいずれかを選択します。

基本的には2種類のどちらかで金利が組めますが、一方しか選べない金融機関も存在するため、借入する金額によっては増額の可能性もあります。

以下は、固定金利と変動金利を選んだ場合の理想の借り入れ金額です。

【固定金利】年収の5倍(3,000万円)前後が理想的

固定金利で住宅ローンを組んだ場合、月々の返済額が返済完了までずっと一定なため返済計画が容易に組めます。

固定金利型には、全期間固定金利と固定期間選択タイプの2種類があり、全期間固定金利は、一般的な固定金利で完済まで常に一定の金利で返済が行えます。

一方の固定期間選択タイプの固定金利は、10年~20年の固定期間が設けられて期間内は一定の金利で返済が行えますが、選択期間を過ぎれば金利上昇と月々の返済額が上昇するリスクがあります。

固定金利で借り入れを行うなら、全期間タイプなら3,200万円以下、期間選択タイプなら金利上昇リスクを考慮して2,900万円以下で組むのがおすすめです。

【変動金利】年収の5倍(3,000万円)未満が理想的

十分な貯蓄を作っていくためにも、変動金利で借り入れを行う場合は、返済負担率25%以下に当たる2,900万円未満で組むのがおすすめです。

変動金利は、固定金利よりも低金利で借り入れができますが、半年に1度金利見直しが行われ、今の金利から数%上昇するリスクが伴います。

そのため、月々の返済額が前後して少ない月があれば逆に増額することがあるので、もし変動金利で上限ギリギリまで借り入れを行っていると、増額分の補填ができず滞納してしまう可能性があります。

年収600万円の方が上限額まで借りた場合のリスク

リスク1】予期せぬ出費に対応できない

上限額ギリギリまで借り入れを行うと、事故や病気での治療費・入院費用の捻出、冠婚葬祭の資金、住宅管理・維持・修繕費用など急な出費に対応できないリスクが高いです。

またライフイベントによって引っ越しや転職、介護な度で今の仕事が続けられなくなる可能性もありえるので、借入額は無理なく返済できる額に留めるのがベストです。

不測の事態に対処できるよう貯蓄を作っておくのが得策ですが、手取りの約50%を返済額に割り当てながら、残金だけで生活費と貯蓄を生み出すのはほぼ不可能です。

リスク2】金利上昇により返済不能に陥る可能性がある

変動金利や固定期間選択タイプの固定金利で住宅ローンを組んだ方には、金利上昇による返済金増額リスクがあります。

金利が上昇するタイミングは、金融機関が実施する金利見直しのタイミングで金利値が高騰したり、低落したりします。

借入できる金額上限で融資を受けている場合、金利が上昇することで利息が増額されるリスクは大きくなります。

実際に、2024年までは「住宅ローン金利は今後も低水準で推移する」という楽観的な予測も多くありましたが、日銀は2024年3月に2016年から続いたマイナス金利政策の解除を発表し、大手銀行を中心に金利が上昇基調を見せ始めています。

三菱UFJ銀行、三井住友銀行、みずほ銀行、三井住友信託銀行、りそな銀行の大手5行は日銀の追加利上げに伴い短期プライムレート(短プラ)を9月に0.15%上げた。

住宅ローンの基準金利は短プラに連動して設定しており、11月から0.15%高い2.625%にする。基準金利の引き上げは17年ぶりとなる。

ただ、新規で借り入れる人に適用する「優遇金利」では各行で戦略がわかれた。

三菱UFJ銀は基準金利が上がる分を優遇幅で抑える形で、最優遇金利を0.345%に据え置いた。最優遇金利は各行の住宅ローン商品の看板となるもので、競争力のある金利を提供し、新規顧客の獲得につなげる狙いがある。

住宅ローン変動金利、大手銀上げ 「優遇」は競争激しく

日本経済新聞Web版 2024年9月30日 19:28

住宅ローンの借入期間中も金利が安定的に推移し続けるということは考えにくいため、万が一のリスクに備えましょう。

年収600万円の方が安全に住宅ローンを組むには?

年収600万円の方が住宅ローンを組むとき、上限額ギリギリで組むよりも、無理なく返済できる金額でローンを組むのがおすすめです。

借り入れを行う時は、借りられる金額=返済できる金額という認識は捨て、毎月返済できることを意識して組むのが賢い借り入れです。

ここでは、年収600万円の方が住宅ローンを組むときに意識すべきことと合わせて無理なく返済できるコツをご紹介します。

ポイント1】借入額を年収の上限額(6,000万円)より低く設定する

借入額が年収の上限である6,000万円よりも低くなるように、購入する住宅の価格も含めて調整することをおすすめします。

無計画に新居を購入すると、住宅ローンを借入上限額近くまで借りなければいけなくなる可能性も十分にあります。

住宅ローンの借入がいくらになるかを想定せずに高額な新居を購入してしまうのは、非常に危険です。

ポイント2】返済負担率は35%未満に抑える

住宅ローンを借り入れするときは、返済負担率35%未満を意識して借入金額を設定するのがおすすめです。

【返済比率(返済負担率)(%)=年間返済額÷年収×100】

| 年収 | 返済比率(返済負担率)の基準 |

|---|---|

| 100万円~299万円 | 20%以下 |

| 300万円~449万円 | 30%以下 |

| 450万円~599万円 | 35%以下 |

| 600万円以上 | 40%以下 |

借入金額には、住宅ローンの他にカーローンや奨学金、カードローン、リボ払いなどが含まれ、借り入れがある場合は住宅ローンの借入金額が少なくなるほか、借入審査に影響します。

もし組んでいる借入に延滞や滞納があるなら、住宅ローンの借り入れを行う前に返済、もしくは完済しておくのがおすすめです。

ポイント3】住宅購入価格の20%~30%の頭金を用意する

金融機関からの借入金額を減らすなら、借り入れの段階で住宅価格の20%~30%の頭金を支払っておくのがおすすめです。

借入するときに頭金を支払っておけば月々の返済額を抑えられるうえ、返済期間の短縮効果が見込め、金融機関からの信用も得られるので、結果として審査が有利に進むこともあります。

しかしながら、頭金を無理に捻出して家計がひっ迫してしまうと逆効果になるので、注意が必要です。

住宅ローンを組むことで減税・控除される税制

住宅ローンの借り入れを行うことで、減税や控除を利用することで節税に繋がり、結果として返済にかかる負担軽減効果に結びつきます。

ここでは、住宅ローンを組むことでお得になる税制度をご紹介します。

住宅ローン控除

引用:国税庁 No.1213 認定住宅の新築等をした場合(住宅借入金等特別控除)

住宅ローン控除を利用すると、ローン利用中の期間年末のローン残高の1.0%が取得税と住民税から控除されます。

住宅ローン控除の期間は10年間で、利用することで納める税金が減って結果的に生活資金の負担軽減になりますが、利用するには2つの条件を満たしておく必要があります。

- 所得が1,000万円以下

- 床面積が40㎡以上あること

また昨今の新型コロナの影響で住宅ローン控除の期間が10年から+3年の延長措置が施されるなど新型コロナ税特法の適用が行われています。

贈与税

贈与税は、親族や家族から支援金を頂いた場合に課税される税金で、贈与金額から基礎控除額110万円を差し引いた金額の10~55%の税が課せられます。

ただし贈与税は住宅取得を名目とした支援であれば、非課税対処で援助できます。

| 家屋の契約締結時期 | 省エネ等の住宅 | 左記以外の住宅 |

|---|---|---|

| ~平成27年12月31日 | 1,500万円 | 1,000万円 |

| 平成28年1月1日~令和2年3月31日 | 1,200万円 | 700万円 |

| 令和2年4月1日~令和3年12月31日 | 1,000万円 | 500万円 |

参考:国税庁 No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

年収600万円の方におすすめの住宅ローン【9選】

サラリーマンの平均年収の約1.5倍に相当する年収600万円なら、信用情報に傷がなく、無理なく返済できる額の融資を申請していれば、ローン審査に落ちることはほぼありません。

借入時に支払う頭金を用意すれば、返済負担の軽減につながります。

以下は、年収600万円の方におすすめの住宅ローンです。

SBI新生銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円~3億円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済 |

| 事務手数料 | 融資金額×2.2% |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 団体信用生命保険 | 加入が必要 |

SBI新生銀行の住宅ローンの金利は業界内でもトップクラスに位置し、保証料も無料のため、返済負担を軽減できます。

加えて、ローン審査が一度で完結する上に無料で一般団信が付帯されるなど、手続きの簡便さと安心感を提供しています。

さらに、SBI新生銀行は柔軟な審査基準を採用しており、例えば旧耐震基準の物件を購入したい場合や転職直後、自営業者や法人役員もお申し込み可能です。

また、団信に関しても、SBI新生銀行はがんと診断された場合に住宅ローン残高が0円になるガン団信など、特色あるプランを提供し、債務者が抱える返済リスクに対してより手厚い保障を実現しています。

りそな銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 50万円~1億円 |

| 対応地域 | 全国(一部対応していない地域がある) |

| 返済方法 | 元利均等返済・元金均等返済 |

| 借入期間 | 最大35年以内 |

| 保証料 | 一部あり |

| 事務手数料 | 33,000円+借入金額に対して2.20%(税込) |

| 一部繰上返済手数料 | 一部無料 |

| 口座変更手数料 | 無料 |

| 運営会社情報 |

|

りそな銀行住宅ローンは事前審査から借入までWEBのみで完結できることが特徴で、店舗に出向かずとも契約が可能です。

オンラインで契約できるほか、地震保険も火災保険とセットで加入できるうえにオプションで補償を厚くできることもポイント。

幅広い需要や希望に応える豊富なプランは様々な住宅ローンの要望を叶えられ、幅広いニーズに対応しています。

他行の住宅ローンに物足りなさを感じる人は、りそな銀行住宅ローンをチェックしてみましょう。

ARUHI住宅ローン

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~1億円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 借入期間 | 最大35年以内 |

| 保証料 | 無料 |

| 事務手数料 | 借り入れ金額×2.20%(税込)/Web割引で借入金額×1.10%(税込) ※ARUHI スーパーフラットをお申し込みの場合は「ご融資額×2.2%(消費税込)」 ※最低事務手数料220,000円(消費税込) |

ARUHI住宅ローンの「ARUHIスーパーフラット」により、借入者は長期間に渡るローンの返済負担を大きく軽減できます。

借り入れ期間15~20年の場合、年1.500%~という低金利での長期固定金利オプションを提供しています。(※2025年12月時点)

低コストでのサービス提供もARUHIの魅力の一つで、保証料無料のうえ、オンライン申込みで事務手数料が通常の2.20%から1.10%へと割引されます。

※累積融資実行件数及び金額 2023年7月 株式会社日本能率協会総合研究所調べ

ソニー銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円以上2億円以下(10万円以下) |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済 |

| 借入期間 | 2~35年 |

| 保証料 | 無料 |

| 事務手数料 |

|

| 一繰上返済手数料 | 無料 |

ソニー銀行の住宅ローンは、利用者が固定金利と変動金利から選択できるうえに、500万円から最大2億円までの広範な融資と2年から35年の返済期間がポイントです。

全プランでの元利均等返済オプションにより、利用者は自身に合った長期的な返済計画を容易に立てることができます。

オンライン申し込みの利便性と、保証料が不要であること、さらには選択した金利タイプによって異なる事務手数料を設定している点は、顧客の負担を軽減する上で大きなメリットとなっています。

特に、固定金利を選ぶことで一律の事務手数料が適用されることや、繰り上げ返済手数料が無料なので、資金計画が立てやすいでしょう。

PayPay銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円~2億円(10万円単位で借入可能) |

| 対応地域 | 全国 |

| 返済方法 | 毎月返済/半年毎増額(ボーナス)返済 |

| 借入期間 | 1年以上35年以内(1か月単位) |

| 保証料 | 不要 |

| 事務手数料 | 借入金額×年2.20%(消費税含む) |

| 遅延損害金 | 年14.0% |

| 火災保険 | 付保が必要 |

| 連帯保証人 |

|

| 団体信用生命保険 | 加入が必須 |

PayPay銀行住宅ローンは、業界低水準の金利でローンが組めるうえ、万が一の備えになる団信プランが充実しているローン商品です。

団信プランでは、お客様ニーズに適ったプランを6種類も用意しており、中でも、「がん先進付一般団信プラス」は、一般団信の保障内容と100万円の給付金及びがん先進医療を受けた際の治療費の給付が付いてきます。

また、給与受取口座が他行でも、手数料無料の定額自動入金サービスを利用すれば、住宅ローンの返済がスムーズに行えます。

SBIマネープラザ(銀行代理業者)

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 最大2億円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済・元金均等返済 |

| 借入期間 | 1年以上50年以内 |

| 保証料 | 不要 |

| 事務手数料 | 借入金額に対して2.20%(税込) |

| 一部繰上返済手数料 | 無料 |

SBIマネープラザは、全国の顧客に対して、住信SBIネット銀行およびSBI新生銀行の住宅ローンを提供する代理店として、金融サービスを展開しています。

SBI新生銀行の住宅ローンは最大2億円の融資枠と1年から50年までの幅広い返済期間で、固定金利か変動金利のローンプランを選べる商品です。

SBIマネープラザの特徴は、専門スタッフによる丁寧なサポートで、住宅購入の際の疑問や不安を対面での相談を通じて解決できる点にあります。

全疾病保障や先進医療特約などの保障より、万が一の返済負担や顧客の将来の不安を軽減することにも力を入れています。

三菱UFJ銀行住宅ローン

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円以上2億円以内(10万円単位)※ |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 借入期間 | 最大35年以内 |

| 保証料 | 不要 |

| 事務手数料 | 借入金額の2.2% |

三菱UFJ銀行住宅ローンでは、年収400万円を目安に借入できる額の返済比率に上限を設けていますが、年収600万円なら審査次第では返済比率35%未満の範囲で借入ができます。

また三菱UFJ銀行住宅ローンでは、一般団信ではカバーできない事態に対処できる「7大疾病保障付住宅ローン ビッグ&セブン〈Plus〉」を用意しています。

こちらは任意加入になりますが、長期返済を強いられる住宅ローンの完済を果たすための備えに最適です。

※1億円を超える部分については別途ローン契約が必要

住信SBIネット銀行住宅ローン(WEB申込コース)

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円~2億円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 事務手数料 | 融資金額×2.2% |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 無料 |

年収600万円のうち、子どもの教育資金や老後資金を貯めていきたい方におすすめのが、住信SBIネット銀行住宅ローン(WEB申込コース)です。

当行の住宅ローンを変動金利で組んだ場合、返済金利年0.698%~で融資してもらえるので、月々の返済負担の軽減が図れます。(※2025年12月時点)

住信SBIネット銀行「ネット専用住宅ローン」のスゴ団信では、3大疾病に対する保障プランを設けた「3大疾病50プラン」を基本付帯としています。

住信SBIネット銀行フラット35

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元金均等返済 |

| 借入期間 | 最大35年以内 |

| 保証料 | 0円 |

| 事務手数料 | 借り入れ金額×2.20%(税込) |

住信SBIネット銀行フラット35は、特に低い金利設定で知られ、利用者が長期の住宅ローンを組む際に不要なコスト削減が可能です。

特に、自己資金が20%以上ある場合に適用される年利は最低年0.69%(当初5年間)で、市場内で非常に競争力があるレートです。(※2025年12月時点)、住宅ローンを利用する際の総返済額を大きく抑えられます。

住信SBIネット銀行のフラット35は、「保証型」と「買取型」の二つのオプションを提供しており、利用者は自身の資金状況やニーズに応じて選択できる点も大きなメリットです。

「保証型」では低金利を享受するために自己資金を多く用意する必要がありますが、それにより長期的なコスト削減を実現できます。

一方、「買取型」は自己資金が少ない場合やゼロの場合でも利用可能で、より多くの人が住宅ローンを利用できるようになっています。

年収600万円でも住宅ローンを安全に返済できる保証はない

年収600万円の方なら借り入れ上限6,000万円まで借り入れが可能ですが、借り入れを行う時は借りられる額で決めるのではなく、借りた後、無理なく返済できることを前提に借りるのがおすすめです。

理想の借り入れ金額としては、年収の5倍の金額3,000万円を中央値として返済負担額25~35%以下でローンを組むのが、年収600万円が無理なく返済できる住宅ローンの賢い借り方です。

またローンを組まれる際は、生活資金や既存の固定費から逆算して金額設定を行うと同時に定年までに完済できる返済プランを立てておくと、今後数十年の返済が円滑に行えます。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)