ただし、下記のようなケースだと”みなし贈与”と認められやすくなり、追加で贈与税を課される可能性があります。

- 時価と大きく乖離した価格で売却された場合

- 親子・兄弟などの親族間で売買が行われた場合

- グループ企業や子会社など関係会社間での取引

- 法人とその代表者との間で行われる不動産の売買

近い関係での売買でみなし贈与を疑われないためには、仲介業者や専門家を入れて正当な手続きで売買を進めること、売買価格を適正な価格帯に設定することなどが重要です。

不動産を他人に引き渡す方法には、売却のように金銭が発生するものと贈与のように無償で譲渡するものがあります。

不動産の売却では譲渡所得税、贈与では贈与税がかかりますが、実は不動産売却に見せかけた取引であっても、実質的に「贈与」とみなされると贈与税が課税されるケースがあります。

特に親族間の取引や極端に安い価格での売却は、税務署に贈与と判断されるリスクが高まります。

想定外の贈与税課税を避けるためには、どのような取引で贈与税が発生しやすいのかを事前に理解しておくことが大切です。

この記事では、不動産売却で贈与税が発生する条件と、回避のために知っておくべき制度や手続き、注意点を整理して解説します。

不動産売却でも贈与税が課されることがある

贈与税は財産を無償で譲渡する際に課される税金であり、通常は親から子、夫婦間などの贈与が想定されます。

しかし、不動産売却においても、取引価格や契約の実態によっては「形式は売買でも実質は贈与」と判断されることがあります。

例えば、時価と著しく乖離した価格で不動産を売却した場合や、親子間で名義変更を伴う売買契約を交わしたようなケースでは税務署が「実態としては贈与」と判断し、贈与税の申告を求めることがあります。

このようなケースでは、売主と買主の双方に悪意がなくても、後から高額な税負担を課されるおそれがあります。

贈与税の基本的な仕組み

贈与税は、個人が他の個人から財産を無償または著しく低廉な対価で取得した場合に課される税です。

課税対象は現金や不動産、有価証券などの財産全般であり、贈与を受けた個人に対して課税されます。※法人が受けた贈与については、贈与税ではなく法人税の対象となります

贈与は、財産をあげたい人(贈与者)と受け取る人(受贈者)との意思が一致して成立します。そのため、書面による契約がなくても、贈与の意思表示が明確であれば課税対象となる可能性があります。

たとえば、親が子の住宅ローンを肩代わりした場合なども、贈与とみなされることがあります。

贈与税の税率の仕組み

贈与税の税率は、これまでは基本的に暦年課税(暦年贈与)という仕組みとなっていました。

| 相続税評価額 | 贈与税の税率※暦年課税 |

|---|---|

| 年110万円以下 | 非課税 |

| 年200万円以下 | 10% |

| 年200万円超300万円以下 | 15% |

| 年300万円超400万円以下 | 20% |

| 年400万円超600万円以下 | 30% |

| 年600万円超1,000万円以下 | 40% |

| 年1,000万円超1,500万円以下 | 45% |

| 年1,500万円超3,000万円以下 | 50% |

| 年3,000万円超 | 55% |

こちらの税制では、相続税評価額に比例して上記のように税率が増える仕組みとなります。

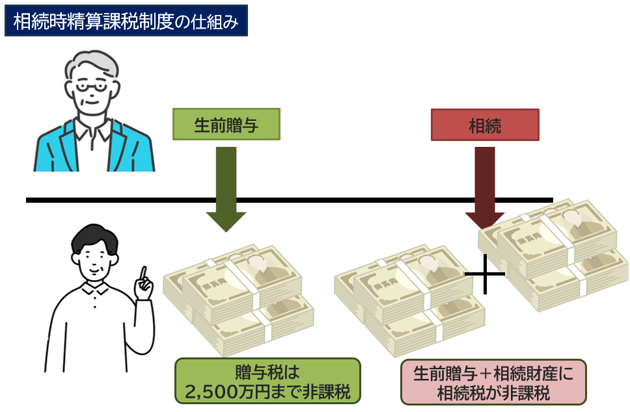

一方で、相続時精算課税制度という制度を選択することも可能です。

これは、最大2,500万円まで贈与税が非課税となり、相続時に生前贈与の分も合算して相続税を支払うという制度です。

暦年贈与と比較して相続税の税率は低く、大きな節税効果が見込めます。

| 法定相続分に応ずる取得金額 | 相続税の税率 |

|---|---|

| 1,000万円以下 | 10% |

| 3,000万円以下 | 15% |

| 5,000万円以下 | 20% |

| 1億円以下 | 30% |

| 2億円以下 | 40% |

| 3億円以下 | 45% |

| 6億円以下 | 50% |

| 6億円超 | 55% |

相続時精算課税制度は仕組みとして複雑な部分も多いので、注意が必要です。

- 原則として60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、財産を贈与した場合に選択できる

- 相続時精算課税制度を選択すれば最大2,500万円まで贈与税がかからず、相続時に他の相続財産と併せて相続税がかかる

- 生前贈与に対して相続時精算課税制度を使うか、暦年課税(贈与額に比例して税率10%~55%適用)を使うかを、1年間(1/1~12/31)の生前贈与に対してどちらを適用するか選択する

- 一度、相続時精算課税制度を使うとした場合、暦年課税に切り替えることは翌年以降も出来ない

- 相続時精算課税制度に切り替えた後、贈与額が2,500万円を超える場合は一律20%が課税される

贈与税の課税対象かどうかの基準

贈与税の課税対象かどうかは、無償の贈与であること・受贈者が個人であること・1年間の受贈額が110万円を超えることというように法律上は明確な基準がある一方で、有償の取引でも贈与と見なされることがあり、かつその基準は明確になっていません。

例えば、本来の市場価値(時価)が5,000万円の土地を1,000万円以下で取引するなど、著しく低値での取引があった場合などは実質的な贈与だとみなされる可能性が高いです。

ただ、時価より2割、3割ほど取引額が安値の場合も、税務署から調査が入る可能性があります。

実質的な贈与と見なされるかどうかは取引の状況なども含めて判断されるので、一概に「○○万円までならセーフ」という基準はありません。

不動産売却で贈与税が発生しやすいケース

不動産売買であっても税務署により「実質的な贈与」と判断され、贈与税が課されるケースがあります。

特に次のようなケースでは、売買価格が不当に低いとみなされやすく、結果として贈与税の課税対象となる可能性が高くなります。

- 時価と大きく乖離した価格で売却された場合

- 親子・兄弟などの親族間で売買が行われた場合

- グループ企業や子会社など関係会社間での取引

- 法人とその代表者との間で行われる不動産の売買

これらのケースでは、売主・買主いずれも贈与のつもりがなくても、第三者に比べて不自然に有利な条件での取引となっている場合、税務署が贈与とみなし課税することがあります。

ケース1】時価と著しく乖離した価格で売買した

不動産を売却する際、その価格が時価(市場価格)と比べて著しく低い場合には、形式上は売買であっても「実質的な贈与」とみなされて差額部分に対して贈与税が課される可能性があります。

ただし、時価の算出はどの不動産会社が計算するかによって価格幅があり、取引価格が必ずしも評価額や査定額と一致するわけではないため、一定の範囲内であれば許容される場合もあります。

また、例えば時価2,000万円の不動産を1,500万円で取引した事例が2件あったとしても、片方が親族間・または関係性の強い二者間での売買でもう片方が第三者間の取引である場合、前者のほうが故意での価格調整である可能性が高く、贈与税の課税対象になる可能性も高いです。

ケース2】親族間で売買をおこなった

親族間での不動産売買は、税務署から特に注視されやすい取引の一つです。

たとえ売買契約が締結されて代金が支払われたとしても、取引価格が相場よりも大幅に低い場合や、金銭の授受が形式的であると判断された場合には実質的な贈与とみなされ、贈与税が課される可能性があります。

これは前述の通り、親族間だと関係性が近く、経済的な結びつきも強いため疑われやすいという点が挙げられます。

加えて、親族間売買だと当事者間で取引を済ませようとするケースが多く、結果的に税制上や契約上のリスクが発生しやすいというのも、税務署のチェックが入りやすい原因と言えます。

ケース3】関係会社・法人代表者間で売買をおこなった

不動産の取引が親会社と子会社、あるいは法人とその代表者個人との間で行われる場合も贈与税あるいは法人税の課税対象となる可能性があります。

法人には贈与税は課されませんが、贈与に相当する利益を受け取った場合には法人税の対象となります。

たとえば、代表取締役が個人所有の不動産を経営する法人に対して著しく安い価格で売却した場合、法人が時価との差額分の利益を無償で受けたとみなされて課税が行われる可能性があります。

逆に、法人から代表者個人に安価で不動産を譲渡した場合には代表者に対して贈与税が課されるケースがあります。

また、グループ企業や関係会社間での不動産移転も、形式的な取引と見なされると税務署から調査対象となりやすくなります。

贈与税が課されないケース

贈与税は個人間での財産移転に広く課税される仕組みですが、すべての財産の移転に課税されるわけではありません。

一定の条件を満たす場合には、たとえ財産の無償譲渡であっても、贈与税が非課税となる特例的なケースがあります。

ケース1】時価110万円以下の不動産を贈与した

贈与税には年間110万円の基礎控除が設けられており、1月1日から12月31日までの間に受けた贈与の合計額が110万円以下であれば、贈与税は課税されず申告も不要です。

このため、時価が110万円以下の不動産を贈与する場合には贈与税は発生しません。

たとえば、過疎地域にある利用価値の低い土地や老朽化した建物、狭小地などは時価が110万円以下となる可能性も十分あります。

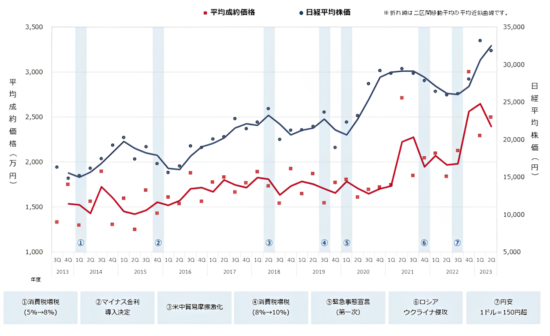

ただし、評価の基準となる時価は市場で実際に売買される見込み価格(実勢価格)を基に判断されるため、社会情勢などの外的要因によっても価格は変化する可能性があるという点に注意が必要です。

三井のリハウス「ご所有不動産周辺のマーケット動向」

三井のリハウス「ご所有不動産周辺のマーケット動向」- 消費税増税(5%→8%):2014年1Q

- マイナス金利導入決定:2015年4Q

- 米中貿易摩擦激化:2018年2Q

- 消費税増税(8%~10%):2019年3Q

- 緊急事態宣言(第一次):2020年1Q

- ロシアのウクライナ侵攻:2021年4Q

- 円安 1ドル=150円超:2022年3Q

ケース2】離婚に伴う財産分与

離婚時に行われる財産分与は、贈与とは異なり原則として贈与税の課税対象にはなりません。

財産分与は夫婦間で築いた財産を精算するという目的のものであり、贈与ではないとみなされるためです。

例えば配偶者Aと配偶者Bが住んでいた家に配偶者Aのみが住み続ける場合も、配偶者B→配偶者Aへの贈与とはみなされず、財産分与の一環とみなされて非課税となります。

ただし、財産分与として移転された財産の額が、婚姻期間や共有財産の実態に比して著しく多額である場合には「財産分与の範囲を超えている」とみなされて、超過部分について贈与税が課される可能性があります。

不動産の時価(実勢価格)を把握する方法

不動産売買が実質的な贈与と見なされないためには、時価(実勢価格)相当での取引を行うことが前提となります。

時価を調べる方法は、以下などが代表的です。

| 調べる方法 | 特徴 | 調べ方 |

|---|---|---|

| 不動産会社に無料査定を依頼する |

|

不動産会社に査定を直接依頼したり、不動産一括査定サイト経由で依頼する |

| 不動産鑑定士に鑑定評価を依頼する |

|

不動産鑑定士に依頼する |

| 路線価から見込価格を算出する | 路線価を用いて算出できる相続税評価額は、実勢価格の約8割程度 | 国税庁ホームページで公開される路線価図を確認する |

| 固定資産税評価額から見込価格を算出する | 固定資産税評価額は、実勢価格の約7割程度 | 自宅に届く固定資産税通知書から確認する |

仲介業者を挟んでの売買(仲介売買)では必ず不動産会社による査定が実施されるため、時価より大きくずれた金額での取引が行われるケースは稀です。

個人売買では路線価や固定資産税評価額を基準とした金額で取引されることもありますが、それでも見なし贈与が疑われるほど時価との乖離が起こるケースは稀です。

また、仮に見なし贈与が疑われたとしても、故意に価格を下げた訳ではないなら贈与税を課されることは原則ありません。

不動産売買のみなし贈与を回避するなら仲介売買がおすすめ

前述の通り、仲介業者と契約した上で売買をおこなう、いわゆる仲介売買では、仲介業者のサポートに沿って進めていけば時価と価格が大きくずれることは原則ありません。

| 売却方法 | 仲介売却 | 不動産買取 |

|---|---|---|

| 買主 | 個人 | 不動産会社 |

| 売却活動の期間 | 購入希望者が現れるまで ※平均3~6ヶ月前後 |

買取条件が合えば、短期間で売却可能 ※平均1~2ヶ月前後 |

| 売却価格(相場) | 市場価格の90%~110% | 市場価格の70%前後 |

| 契約不適合責任の有無 | 原則免除 ※適用される場合がある |

あり |

| 仲介手数料の有無 | なし | あり |

| おすすめの方 | ・不動産を短期間で売却したい方 ・築古ゆえ仲介売却を断られてしまった方 |

・不動産を高値で売却したい方 ・抵当権付きの不動産を売却したい方 |

一方、親族間やお隣同士で仲介業者を挟まず取引をおこなう個人間売買では、契約書を自作したり、取引価格を言い値で決めたりすることが多く、みなし贈与扱いされる可能性があります。

地方の田舎では仲介売買のように物件広告を用いて第三者へ売り出すという習慣があまりなく、親族間やお隣同士の取引が一般的というところが今もあります。

仲介業者は売買契約書などの書類作成や税金・費用の計算なども業務に含まれるので、親族間売買でも仲介業者を立てれば原則トラブルの心配はありません。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)