| 金融機関 | 公式サイト | 金利/年 (変動金利) |

金利/年 (固定10年) |

金利/年 (長期固定金利) |

借入金額 | 返済方法 | 事務手数料 | 遅延損害金 | 固定年数 |

|---|---|---|---|---|---|---|---|---|---|

SBI新生銀行住宅ローン |

年0.590%(SBIハイパー預金開設者の優遇適用時) | 年2.200%(当初固定金利) | 年3.050%(固定31-35年) | 最大3億円 | 元利均等返済 | 年14.0% | 年14.0% | 最大50年※35年超の借り入れの場合は、契約時の利率に年0.1%上乗せされた金利が適用 |

|

りそな銀行住宅ローン |

年0.640%~ ※【融資手数料型】の店頭金利より最大引下時の金利(WEB完結金利優遇キャンペーン適用時) ※融資手数料型をご利用の場合はお借入金額に対して2.2%(消費税等込)の融資手数料が必要 |

年2.945%~

店頭金利より最大年▲2.235%

※【融資手数料型】の店頭金利より最大引下時の金利 ※融資手数料型をご利用の場合はお借入金額に対して2.2%(消費税等込)の融資手数料が必要 |

年4.760%(固定30年超35年以内) | 500万円以上2億円以内(10万円単位) | 元利均等返済 | 借入金額×2.20%(税込) | 年14.0% | 最大35年以内 | |

ARUHI住宅ローン「スーパーフラット(借換)」 |

– | – | スーパーフラット【フラット35】保証型:当初5年:1.710% ※2026年1月実行金利(団信不加入・自己資金1割以上2割未満) |

元利均等返済と元金均等返済のどちらか | 借入額×2.20%(税込) | 年14.0% | 15年~35年 | ||

ソニー銀行住宅ローン |

年0.897%※変動セレクト住宅ローン(環境配慮型住宅) | 年2.576% ※固定セレクト住宅ローン/固定10年 |

年3.338% ※固定セレクト住宅ローン(新規お借り入れ時) /固定20年 |

500万円~2億円(10万円単位で借入可能) | 元利均等返済 | 借入額×2.20%(税込) | 年14.6% | 最大35年以内 | |

住信SBIネット銀行住宅ローン |

年0.698%~ ※通期引下げプラン 頭金20%以上支払 |

年2.239%~ ※当初引下げプラン・固定10年 頭金20%以上支払 |

年2.919% ※当初引下げプランの借入金利 固定30年 頭金20%以上支払 |

500万円以上2億円以内(10万円単位) | 元利均等返済と元金均等返済のどちらか | 保証:借入金額×2.20%(税込) 買取:借入金額×0.99%(税込)(※借り換えの場合) |

年14.0% | 最大35年以内 | |

住信SBIネット銀行住宅ローン「フラット35」 |

– | 年3.815%(【フラットパッケージローン】固定10年 ) | 年4.675%(【フラットパッケージローン】固定20年) | 100万円~8,000万円 | 元金均等返済 | 借入額×2.20%(税込) | 年14.0% | 最大35年以内 | |

PayPay銀行住宅ローン |

年0.500%(全期間引下型/スマホ/ネット/でんき優遇割適用時) | 年2.080%(借入総額が物件価格の90%以下) | 年3.050%(固定35年/借入総額が物件価格の90%以下) | 500万円~2億円(10万円単位で借入可能) | 毎月返済/半年毎増額(ボーナス)返済 | 借入額×2.20%(税込) | 年14.0% | 最大35年以内 |

※1:2026年1月時点

※2:適用金利や引下幅は、お申込内容や審査結果等により決定いたします。

※3:2026年1月現在の金利にau金利優遇割を適用した金利であり、実際のお借入日の金利により変動します。

・審査の結果によっては保証付き金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。

・金利プランが保証付き金利プランとなる場合は固定金利特約が3年、5年、10年に限定されます。

・審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。

住宅ローンは銀行から借りるものと思っている方!実は信用金庫も住宅ローンを扱っており、低金利で融資を受けられます。

信用金庫は銀行と違う審査基準を持っており、よりローン審査が甘いといわれています。

実際、銀行の住宅ローン審査に落ちたにもかかわらず、信用金庫の住宅ローン審査に通った方は多いのです。

| タイトル | 2024年4-6月 | 2024年7-9月 | 2024年10-12月 |

|---|---|---|---|

| 国内銀行 | 41,528 | 43,991 | 41,230 |

| 信用金庫 | 3,538 | 3,945 | 3,638 |

| 信用組合 | 458 | 522 | 497 |

| 労働金庫 | 3,526 | 3,782 | 4,291 |

| 生命保険会社 | 158 | 170 | 127 |

| 住宅金融専門会社等 | 903 | 810 | 802 |

| 住宅金融支援機構(買取債権) | 1,919 | 1,841 | 1,962 |

| 住宅金融支援機構(直接融資) | 6 | 10 | 8 |

| 計 | 52,036 | 55,071 | 52,555 |

上記のデータにもあるように、銀行の住宅ローンと比較して信用金庫の住宅ローンは利用者が少ないですが、審査が通過できず困っている人は信用金庫の利用を検討するのも一つの手です。

今回は、なぜ信用金庫の住宅ローンに審査に通りやすいのか、その理由をまとめました。

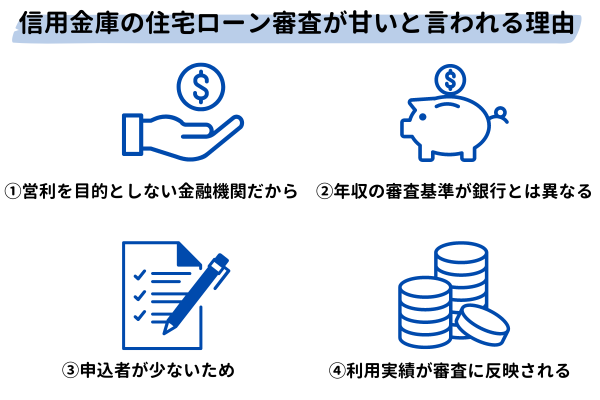

信用金庫の住宅ローン審査が甘いと言われる理由

信用金庫の住宅ローン審査が甘いと言われる理由をまとめました。

- 一般的な金融機関と異なり営利のみを目的としてない

- 年収に対する審査が信用金庫の住宅ローンは甘い

- 申込者が少ないため基準が厳しいと収益化しにくい

- 過去の取引実績などが反映されやすい

以上について、詳しく解説します。

理由1】一般的な金融機関と異なり営利のみを目的としてない

銀行が法人企業なのに対し、信用金庫は地域を盛り上げることを目的とした、営利を目的としない金融機関となっています。

新築物件を建てて、その地域に定住することは信用金庫にとってはプラスなので、積極的に支援をする対象になります。

一方、銀行は営利を求めるので、返済を滞納して会社に損害を与えるような人は融資対象から徹底的に排除したいと思っています。

そのため、申込者の年収や信用情報を厳しく審査するのです。

信用金庫と銀行の、こうした温度感の違いが審査基準の違いにもつながっているのです。

参考:一般社団法人全国信用金庫協会 信用金庫と銀行・信用組合との違い

理由2】年収に対する審査が信用金庫の住宅ローンは甘い

銀行と信用金庫の住宅ローン審査で異なる点が、申込者の年収に関する審査の違いです。

銀行の住宅ローン審査は、利用者の年収が一定以上かどうかを重要視します。

銀行は営利が目的なので、貸したお金を利息込みで返してくれないと事業が成り立ちません。

返済は収入がないとそもそもできませんから、銀行にとって年収を厳しく審査するのは当然なのです。

一方、信用金庫はあくまで地域住民を支援することが目的なので、年収の審査基準は甘いです。

全国対応の銀行住宅ローンには年収300~400万円以上を条件に定めているところもありますが、平均年収は地域によっても大きく異なります。

信用機関はその地域の事情を熟知しているので、地域差への配慮もしっかりしてくれます。

参考:国土交通省 住宅局 令和5年度民間住宅ローンの実態に関する調査 結果報告書

理由3】申込者が少ないため基準が厳しいと収益化しにくい

各信用金庫の住宅ローンは、それぞれの営業エリア内に在住・勤務している人しか利用できません。

そのため対象エリアは、大手銀行はもちろんのこと、地銀よりも狭くなります。

住宅ローンなどの融資事業は、金融機関にとって大事な柱の一つです。そのため、一定の利用者は担保したいと考えているはずです。

そのため、誰もが知る人気大手の住宅ローンより、地方の信用金庫が提供する住宅ローンのほうが、審査に通りやすいのです。

理由4】過去の取引実績などが反映されやすい

信用金庫の住宅ローンの審査を実質的に担当する保証会社は、大きく分けて4つ存在します。

| 保証会社の種類 | 詳細 | 審査の傾向 |

|---|---|---|

| グループの保証会社 | 勤務先との取引や過去の利用実績がある方が審査対象になりやすい | 比較的緩め(融通が利きやすい) |

| しんきん保証基金 | 全ての信用金庫で取扱いがある専用保証会社 | 他の住宅ローンの保証会社と比べて審査基準の幅が大きい |

| 全国保証㈱ | 独立系のローン保証会社 | 融資が難しいとみなされた場合に、保証料の上乗せなどで対応することがある |

| プロパー融資(プロパーローン) | 一部の信用金庫で取扱いあり | 保証会社の保証をつけずに融資をおこなう |

信用金庫の住宅ローンでは、他のローンと同じ保証会社(同じ審査基準)ではなく、その信用金庫のグループ・傘下の保証会社が審査することがあります。

この場合、信用金庫との関係性や、過去の利用実績などが審査結果に反映されやすいです。

審査に自信がない人向けの住宅ローン|信用金庫

信用金庫とは、地域住民の支援に強みのある金融機関です。

長年地域に住んでいたり、信用金庫の利用歴が長い人は、審査に融通が利きやすいでしょう。

信用金庫があるエリアで事業を経営している場合も、融資の可能性が期待できます。

ただし信用金庫は、 居住エリアにある拠点しか利用できません。

営業対象は特定の地域に限定されているので、契約する信用金庫は限られます。

審査に自信がない人向けの住宅ローン|フラット35

フラット35は住宅金融支援機構と民間金融機関が提携している住宅専用のローンです。

比較的低い金利で利用できる上に、固定金利で融資が受けられます。

以下の条件を満たしていれば、契約できることもフラット35のメリットでしょう。

- 申込時の年齢が満70歳未満

- 日本国籍もしくは永住権・特別永住権があること

- 返済負担率が基準以下であること

- 申込者本人か親族が住む住宅の購入資金に利用すること

- 一戸建ては床面積70平米以上・共同住宅は床面積30平米以上

加入住宅はフラット35が定める水準をクリアしていなくてはなりません。

収入の条件や勤務形態の審査が厳しくないことも、フラット35の強みと言えます。

返済負担率が以下に収まれば融資を受けることは難しくないでしょう。

- 年収400万円未満:30%以下

- 年収400万円以上:35%以下

フラット35の融資は8000万円の限度額があります。

また固定金利は、変動金利と比較すると総返済額が多い傾向にあるので注意してください。

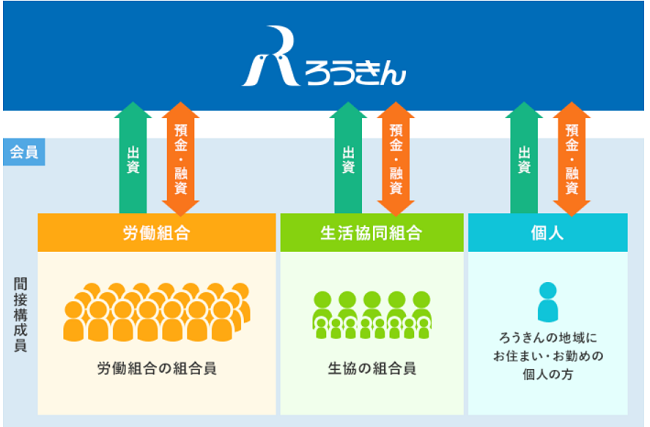

審査に自信がない人向けの住宅ローン|ろうきん

引用:一般社団法人全国労働金庫協会 ろうきんの理念・基本姿勢

勤務先で労働組合に加入している場合、ろうきんの利用もおすすめです。

生協会員とその家族も、ろうきんからの借入が可能でしょう。

ろうきんの住宅ローンの条件は以下の通りです。

- 年収150万円以上

- 勤続年数1年以上

- 個人事業主は同一事業で3年以上

- 満20歳以上かつ完済時年齢76歳未満

他の金融機関と比べても、申し込みしやすい条件ですね。

ろうきんは、労働組合や生協会員が助け合うことを目的として作られた福祉金融機関です。

会員が出し合った資金を融資に利用することで利益を出し、提供している商品やサービスに還元しています。

参考:一般社団法人全国労働金庫協会 ろうきんの理念・基本姿勢

審査に自信がない人向けの住宅ローン| ハウスメーカーや不動産会社の提携ローン

ハウスメーカーや不動産会社などの販売元と金融機関が提携するローンもあります。

販売会社が顧客を金融会社へ紹介する形式ですが、審査は通常通り行われます。

ハウスメーカーや不動産会社の提携ローンだからと言って、審査が甘くなるわけではありません。

ただし、審査にかかる時間が短縮できるうえに、住宅をスムーズに購入しやすくなるでしょう。

書類を提出する手間を減らせることも提携ローンのポイントと言えます。

ほかにも、提携ローンは審査に通りやすい金融機関を提案してくれる可能性があります。

信用金庫の住宅ローン審査に通りやすい人の特徴

信用金庫の住宅ローンは審査が甘い傾向にありますが、それでも審査に落ちる人は存在します。

信用金庫の住宅ローン審査は、どんな人が通りやすく、どんな人が通りにくいのでしょうか?

詳しく解説していきます。

特徴1】信用金庫の長年の利用者である

信用金庫は営利目的ではない分、顧客との信頼関係を重視します。

その地域に長年住んでいる優良顧客ほど審査に通りやすく、引っ越したばかりの人や信用金庫の利用歴がない人は審査に通りにくいのです。

また、日ごろから地域に貢献している人も金融機関は優遇する傾向にあります。

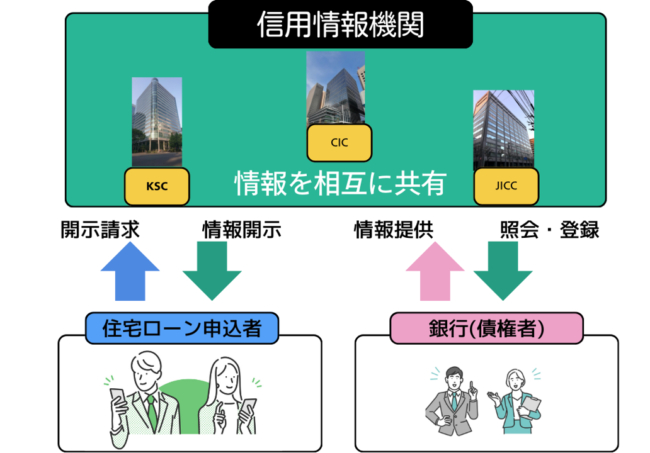

特徴2】信用情報がクリーンである

過去にローンやクレカの延滞や、債務整理・自己破産の経験があると、信用情報に傷がついてしまいます。

信用情報は特定の機関に登録されており、住宅ローン審査時には金融機関が信用情報機関に開示を申請し、過去の金融履歴を審査の参考にします。

信用情報に傷がついていると、金融機関から「お金にだらしない人」「また延滞しかねない」と評価され、審査に通りにくくなってしまいます。

信用情報機関にはJICC、CIC、JBAと3つあり、それぞれ金融事故に対して情報を最大どれくらいの期間登録するか決めています。

| 事故情報 | JICCの登録期間 | CICの登録期間 | KSCの登録期間 |

|---|---|---|---|

| 支払いの延滞に関する情報 | 最大5年以内 | 5年を超えない期間 | 5年を超えない期間 |

| 債権回収 債務整理 保証履行 強制解約 破産申立 債務譲渡 |

― | 5年を超えない期間(債権譲渡に関しては、発生から1年を超えない期間) | 決定から7年を超えない期間 |

| 不渡り情報 | ― | ― | ―(令和4年11月4日をもってセンターへの登録および会員への提供を取りやめ) |

| クレカやローンへの申込情報 | 照会日から6ヶ月間 | 照会日から6ヶ月間 | 照会日から6ヶ月間 |

| クレジット情報 | 契約期間中~終了後5年以内 | 契約期間中~終了後5年以内 | 契約期間中~終了後5年以内 |

| 利用記録 | 利用日より6ヶ月間 | 利用日より6ヶ月間 | 利用日より6ヶ月間 |

基本的には、事故情報が消えてから住宅ローン審査を受けるのが理想的です。

特徴3】他社借入がない

他社からローン借り入れがある状態で住宅ローン審査を受けると、通過が難しくなります。

年収に占めるローン返済額の割合が増えるだけでなく、お金にだらしない印象も与えてしまい、審査の評価が大きなマイナスになります。

他社借入はできるだけ減らすか、おまとめローンで一本化することをおすすめします。

特徴4】雇用が安定している

金融機関の審査では、申し込み者の雇用形態もチェックされます。

会社から正社員として雇われている場合は、審査に通りやすくなる傾向です。

一方で以下の雇用形態は、住宅ローンの審査では不利と言えるでしょう。

- 個人事業主

- 転職して間もない

- パートやアルバイトなどの非正規雇用

安定した雇用形態は、返済能力に大きく影響する要素です。

住宅ローンの審査でも重視される項目なので注意してください。

特徴5】収入や年収に波が無い

収入が不安定で年収が低い場合、住宅ローンを含む融資審査に通りにくくなります。

毎月決まった額の収入がないと、返済能力に疑問を持たれてしまうでしょう。

信用金庫や銀行といった金融機関は、返済してもらえなかった場合のリスクを恐れています。

貸し倒れの危険性がアップしてしまうので、収入が不安定で年収が低い人に積極的に融資をする金融機関はほとんどありません。

毎月の収入に波がある人は、まずは仕事を安定させてください。

特徴6】営業エリアの中心部に住んでいる

信用金庫は営業エリアを細かく設定していますが、その中でも中心部に近いエリアと、郊外のエリアがあります。

信用金庫が提示している地域条件を満たしていれば問題はないのですが、営業エリアの中でもかなり外れの地域や離島の方などは、審査に通らない可能性もあります。

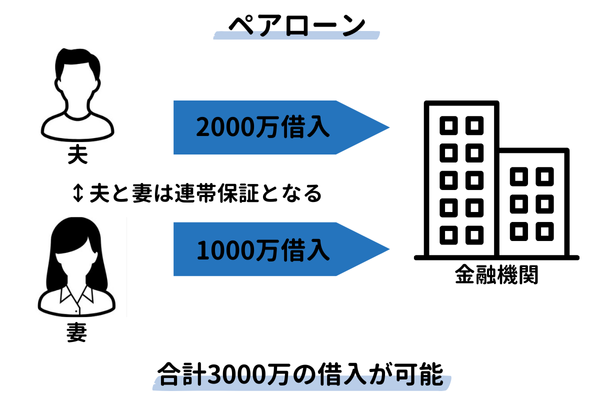

特徴7】ペアローンや収入合算を使える

審査が不安な場合はペアローンや収入合算を考えましょう。

配偶者や親族などと2人で協力し、住宅ローンを契約する対処法です。

収入額を多く申請できるので、審査で有利になるでしょう。

ペアローンと収入合算は以下の違いがあります。

| ペアローン | 1つの住宅に対して2本の住宅ローンを組む方法 |

|---|---|

| 収入合算 | 1つの住宅に対し1本の住宅ローンを組む 契約者の収入に親族の収入を合わせて審査に申し込める |

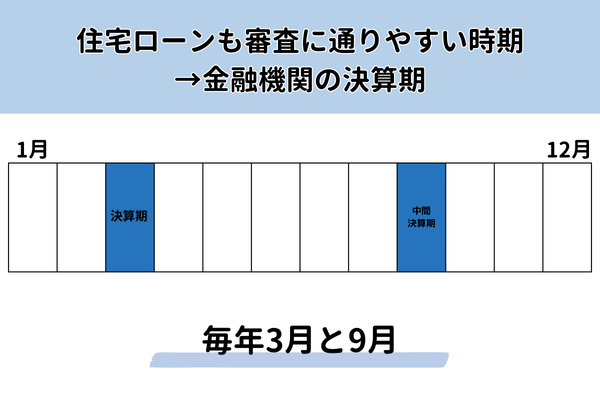

特徴8】タイミングを選んで申し込んでいる

住宅ローンも審査に通りやすい時期は、金融機関の決算期です。

毎年3月と9月は、決算と中間決算期にあたります。

銀行員も営業目標クリアのため、ローンの契約者を増やしたい時期と考えられるでしょう。

決算期のタイミングを選んで申し込むことで、ローンを組みやすくする方法もおすすめです。

特徴9】個人事業主の場合3年以上の黒字経営を続けている

個人事業主の場合3年以上の黒字経営を続けていると、住宅ローンの審査に有利です。

金融機関の融資審査では、直近3年分の所得が確認されます。

3年以上を黒字で経営している場合、借り入れ審査に通りやすくなると判断できます。

経費計上後の所得が少ないと、審査が厳しくなると考えてください。

申告している所得額次第では、借入できても融資の金利が高く、希望額に満たない可能性に気をつけましょう。

信用金庫の住宅ローン審査を受ける際の注意点

信用金庫の住宅ローンは審査に通りやすいと言われていますが、申し込む際に抑えておきたい注意点もいくつかあります。

注意点1】担保評価が厳しい可能性がある

信用金庫の住宅ローンは申込者に求める収入の基準は緩い可能性がありますが、担保評価が甘い訳ではないと推測することが出来ます。

実際に住宅ローンの審査を受けた方の中にも、フラット35のほうが担保評価は甘かったという感想を持つ方が多いです。

注意点2】柔軟な審査は期待できない

信用金庫の審査は相対的に通りやすい可能性があります。

ただし、審査基準自体は旧来の価値観でおこわなわれる可能性が高いです。

例えばネット銀行の住宅ローンは、運営会社がベンチャー企業ということもあり、勤務先が社歴の長い安定した大企業かどうかを審査であまり重視しないとも言われています。

また、最近では転職経験が多くても収入が高ければ審査で不利にならないケースも増えていると言われています。

こうした最新の審査の仕組みのようなものは信用金庫は導入されていないケースも多いので注意しましょう。

注意点3】審査時間や融資に時間がかかる可能性がある

近年、ネットバンクが提供している住宅ローンなどは、自動のスコアリングシステムの導入などによって、審査のフローを大幅短縮することが可能になっています。

信用金庫の場合、こうしたシステムの導入が遅れていることも多く、審査の完了や融資までに時間がかかってしまうことが多くあります。

信用金庫の住宅ローンは金利の低さも大きな魅力

ここまで信用金庫の住宅ローンを紹介しましたが、審査が甘いだけでなく業界トップレベルで金利が低いということもわかります。

| 信用金庫 | 住宅ローン 最大優遇金利(2025年12月時点) |

|---|---|

| 朝日信用金庫 Aホームローン | 年2.875%〜(変動金利型) |

| 横浜信用金庫 住宅ローン「《よこしん》ライフ住まいリング」 | 年1.70%〜2.60%(当初固定金利型 3年) |

| さわやか信用金庫「さわやか住宅ローン(融資手数料型)」 | 年0.975%〜(変動金利型) |

| 芝信用金庫 住宅ローン | 年1.45%(当初固定金利型 3年) |

| 埼玉縣信用金庫 さいしん住宅ローン | 年2.625%(変動金利型 基準金利) |

| 千葉信用金庫 住宅ローン(保証会社保証付) | 年2.875%(変動金利型 基準金利) |

信用金庫の住宅ローンが絶対おすすめな訳ではないですが、銀行以外にも様々な金融機関が住宅ローンを提供していることは頭に入れておいたほうが良いでしょう。

借入の際は、幅広い住宅ローンの中から最適なものを選んでいきましょう!

信用金庫の住宅ローンは利用しやすい

信用金庫の住宅ローンは、申し込みに厳しい条件が設定されていない傾向です。

低金利で融資が受けられることも多いため、積極的に利用してもいいでしょう。

ただし、必ずしも審査自体が甘いというわけではありません。

信用金庫は、営業エリアが決まっていることにも注意してください。

融資の対象になるのか、住宅ローンの貸付条件をよく確認しましょう。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)

」令和7年3月-14-日.png)