不動産を売却して、売却益(売却による利益が取得時のコストを上回る分)が発生した場合、売却益は会計上、譲渡所得と見なされます。

この際、譲渡所得に対して税金(譲渡所得税)が課され、住民税・所得税・復興特別所得税に課税が上乗せされます。

一見すると譲渡所得が出たら不利益を被るように思えますが、一方で年間の所得額が増えるので、ふるさと納税の上限額が上がるというメリットもあります。

不動産売却をおこなった際のふるさと納税への影響や注意点について、詳しく解説していきます。

不動産売却で譲渡所得が発生するとふるさと納税の控除上限額が増える

不動産売却で譲渡所得が発生した場合、所得計算時は通常の所得と合算して計算をします。

例えば、通常の所得が700万円、不動産売却で得た譲渡所得が500万円の場合、所得は合算して1,200万円となります。

ふるさと納税は所得に合わせて控除上限額も高額になるので、不動産売却をして譲渡所得が反映される年は一時的にふるさと納税の控除限度額が上がります。

なお、所得と控除限度額の関係は、下記の通りです。

| 給与収入額(万円) | 独身または共働き | 夫婦 | 夫婦+子1人(高校生) | 夫婦+子1人(大学生) | 夫婦+子2人(大学生と高校生) |

|---|---|---|---|---|---|

| 300万円 | 28,000 | 19,000 | 19,000 | 15,000 | 7,000 |

| 400万円 | 42,000 | 33,000 | 33,000 | 29,000 | 21,000 |

| 500万円 | 61,000 | 49,000 | 49,000 | 44,000 | 36,000 |

| 600万円 | 77,000 | 69,000 | 69,000 | 66,000 | 57,000 |

| 700万円 | 108,000 | 86,000 | 86,000 | 83,000 | 75,000 |

| 800万円 | 129,000 | 120,000 | 120,000 | 116,000 | 107,000 |

| 900万円 | 152,000 | 143,000 | 141,000 | 138,000 | 128,000 |

| 1000万円 | 180,000 | 171,000 | 166,000 | 163,000 | 153,000 |

| 1100万円 | 218,000 | 202,000 | 194,000 | 191,000 | 181,000 |

| 1200万円 | 247,000 | 247,000 | 232,000 | 229,000 | 219,000 |

| 1300万円 | 326,000 | 326,000 | 261,000 | 258,000 | 248,000 |

| 1400万円 | 360,000 | 360,000 | 343,000 | 339,000 | 277,000 |

| 1500万円 | 395,000 | 395,000 | 377,000 | 373,000 | 361,000 |

| 1600万円 | 429,000 | 429,000 | 412,000 | 408,000 | 396,000 |

| 1700万円 | 463,000 | 463,000 | 446,000 | 442,000 | 430,000 |

| 1800万円 | 498,000 | 498,000 | 481,000 | 477,000 | 465,000 |

| 1900万円 | 533,000 | 533,000 | 516,000 | 512,000 | 500,000 |

| 2000万円 | 569,000 | 569,000 | 552,000 | 548,000 | 536,000 |

出典:総務省「ふるさと納税のしくみ」(ふるさと納税ポータルサイト)

不動産売却時の譲渡所得の計算方法【4ステップ】

譲渡所得は、上記の計算式によって求めることができます。

ただ、譲渡所得を求めるためには、それぞれの項目ごとの計算が必要にもなります。

今回は、下記の4ステップで実際に譲渡所得の計算方法を解説していきます。

- Step1】売却した不動産の取得費を算出する

- Step2】売却費用(譲渡費用)を計算する

- Step3】特別控除額を計算する

- Step4】譲渡所得(不動産売却で発生した利益)を計算する

Step1】売却した不動産の取得費を算出する

取得費とは不動産の取得にかかった様々な費用を指します。実際に不動産を購入した費用だけでなく、購入当時にかかった下記のような費用も対象となります。

- 設計変更費用

- 増改築リフォーム費用

- 仲介手数料

- 不動産取得税

- 登録免許税や登記手数料

- 契約書の印紙代

- ローン事務手数料

- ローン保証事務手数料

- 固定資産税・都市計画税の精算金

- 抵当権設定の登録免許税や登記手数料

- 建物に付属する設備費

- 建築費や工事にかかった諸費用

- ローン借入日~所有開始までにかかったローン金利

- ローン借入日~所有開始までにかかったローン保証料

- ローン借入日~所有開始までにかかった団体信用生命保険料

実際にどのようなものが取得費になるかについては状況によっても異なるため、税理士などと相談しながら整理をするのが理想です。

相続した古い物件などで取得費が不明な場合は、譲渡収入金額の5%を取得費とみなして計算します。

また、不動産の取得費は最終的に減価償却分を差し引いて調整します。

※1 建物の取得費の95%を上限とする

※2 経過年数の6ヶ月以上の端数は1年とし、6ヶ月未満は端数切り捨てで計算する

※3 償却率は下記表を参照する

| 建材 | 法的耐用年数 | 法的耐用年数×1.5 | 償却率 |

|---|---|---|---|

| 鉄骨鉄筋コンクリート造もしくは鉄筋コンクリート造 | 47 | 70 | 0.015% |

| れんが造、石造又はブロック造 | 38 | 57 | 0.018% |

| 金属造 ※骨格の肉厚が4mmを超える |

34 | 51 | 0.02% |

| 金属造 ※骨格の肉厚が3mmを超え4mm以下 |

27 | 40 | 0.025% |

| 金属造 ※骨格の肉厚が3mm以下 |

19 | 28 | 0.036% |

| 木造もしくは合成樹脂 | 22 | 33 | 0.031% |

| 木造モルタル造 | 20 | 30 | 0.034% |

Step2】売却費用(譲渡費用)を計算する

売却費用(譲渡費用)は、対象となる不動産を売却するにあたり、売主が負担した費用を指します。

- 仲介手数料

- 印紙代

- 立退料

- 取り壊し費用

- 売買契約の違約金

- 登録免許税

売却費用(譲渡費用)に関しても、どのような費用が計上できるかは個別のケースによって異なります。

Step3】特別控除額を計算する

3,000万円特別控除など、条件を満たしている場合に譲渡所得を控除できる特例を使う場合、譲渡所得から差し引いて計算をおこないます。

3,000万円特別控除が利用できる場合、居住用不動産を売却した際の譲渡所得は0になるケースが多いです。

Step4】譲渡所得(不動産売却で発生した利益)を計算する

最後に、それぞれの数字を下記の計算式に当てはめて算出します。

不動産売却時の譲渡所得とふるさと納税の計算シミュレーション

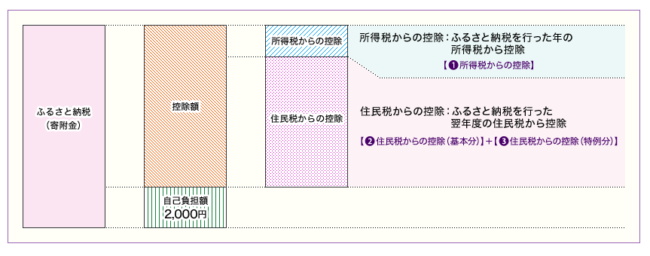

ふるさと納税の控除額は、所得税からの控除と住民税からの控除(基本分+特例分)を合算した額となります。

| 所得税からの控除 | (ふるさと納税額-2,000円)×所得税の税率 | |

|---|---|---|

| 住民税からの控除 | 基本分 | (ふるさと納税額-2,000円)×10% |

| 特例分 | (ふるさと納税額 – 2,000円)×(100% – 10%(基本分) – 所得税の税率) | |

なお、所得税の税率は所得金額に応じて、下記の通りに定められています。

| 課税される所得金額 | 所得税率 | 控除額 |

|---|---|---|

| 1,000円~1,949,000円 | 5.0% | 0円 |

| 1,950,000円~3,299,000円 | 10.0% | 97,500円 |

| 3,300,000円~6,949,000円 | 20.0% | 427,500円 |

| 6,950,000円~8,999,000円 | 23.0% | 636,000円 |

| 9,000,000円~ 17,999,000円 | 33.0% | 1,536,000円 |

| 18,000,000円~ 39,999,000円 | 40.0% | 2,796,000円 |

| 40,000,000円 以上 | 45.0% | 4,796,000円 |

※所得金額は1,000円未満を切り捨てで計算

※平成25年~令和19年までは、所得税と復興特別所得税(その年分の基準所得税額の2.1%)を併せて申告・納付

例えば給与所得が500万円、不動産の譲渡所得が2,000万円(控除適用後)、控除合計(基礎・社保等)約80万円、扶養家族無しの場合、課税所得は2,420万円・所得税率は年33%となり、住民税額は約120万円~150万円と仮定できます。

【2025年10月から】ふるさと納税の制度の変更点【不動産売却への影響は?】

ふるさと納税の指定制度※1について、制度本来の趣旨に沿った運用がより適正に行われるよう、本日付けで当該指定に係る基準について定めた告示の改正及びQ&Aの発出を行いましたので、お知らせいたします。

本改正は、一部を除き、次期指定対象期間※2に係る指定から適用となります。

<主な改正内容>

・ 寄附に伴いポイント等の付与を行う者を通じた募集を禁止すること。(募集適正基準の改正)【令和7年10月1日から適用】

・ 「区域内での工程が製造等ではなく製品の企画立案等であるもの」や「区域内で提供される宿泊等の役務」について、当該地方団体で生じた付加価値や、地域との関連性をより重視した形で、基準を見直すこと。(地場産品基準の改正)

2024年6月にふるさと納税のルール見直しがおこなわれ、最も影響が大きなものとしては、「ふるさと納税に対する各ポータルサイトからのポイント付与禁止」が挙げられます。

寄附の見返りとしてポイント還元を行うのは本来の規則に反しているということから改めて設定されたものですが、これにより、ふるさと納税のメリットは一部減少してしまったということができます。

不動産売却時にふるさと納税をして節税効果を狙う場合は、今まで以上に計画性を持っておこなう必要が高まっています。

2024年6月28日(金)に、総務省が自治体に対して、ポイント付与を行うポータルサイトを通じてふるさと納税の寄附募集を行ってはならないとする告示改正を行いました。これは実質的に、ふるさと納税のポータルサイト事業者に対して、ポイント付与を一律に全面禁止するという規制を課すものです。

当社は、本告示が定めるポイント付与の全面禁止が、ふるさと納税制度の普及に向けた民間企業と自治体の協力・連携体制や努力、工夫を否定するだけでなく、ポータルサイト事業者へ過剰な規制を課すものであり、ふるさと納税の根拠法規である地方税法の委任の範囲を超え、総務大臣の裁量権の範囲を逸脱し、またはこれを濫用する違法なものであると考え、本告示が無効であることの確認を求める訴訟を提起するに至りました。

不動産売却時にふるさと納税をおこなう際のポイント

ポイント1】譲渡所得が発生するケースは多くない

譲渡所得が発生するケースは簡潔に言えば取得時よりも不動産が高く売れた時となります。

ただ、家やマンションなどの建物は築年数の経過に応じて劣化して価値を落とすので、一般的には購入時よりも売却時の方が価値は低くなります。そのため、譲渡所得が発生するケースはそこまで多くありません。

購入時と比べて急激に地価や需要が高まっているエリアであれば、築年数が経過していたとしても当時より高値で売れる可能性があります。

また、土地は建物のように築年数の影響を受けないので、譲渡所得が発生しやすいです。

ポイント2】譲渡所得がマイナス(売却損)の場合は影響がない

譲渡所得がプラスの場合はふるさと納税の控除限度額に影響しますが、逆に売却損が発生した場合は、控除上限額が下がるといったことはありません。

譲渡所得は給与所得や事業所得など、他の所得との損益通算が基本的にできないので、そのままだと控除上限額に影響はしません。

ただし、マイホームの買い替え時に譲渡損失(売却損)が生じた時に他の所得と損益通算できる「マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例」を利用した場合、損益通算が実施されて控除上限額は基本的に下がってしまいます。

ポイント3】確定申告が必要な場合はワンストップ特例が使えないことも

ふるさと納税をスムーズに申告するための制度として、ワンストップ特例制度というものがあります。

ワンストップ特例制度を利用すれば、各自治体から送付された特例申請書と本人確認書類を提出するだけで申請が完了となります。

ただし、不動産売却後に下記の理由などで確定申告が必要な場合、ワンストップ特例制度は利用できません。

- 譲渡所得が発生しており、確定申告が必要なケース

- 譲渡所得が発生していないが、損失繰越などを利用するため確定申告をおこなうケース

そもそもワンストップ特例制度は、ふるさと納税以外に確定申告の必要がない方のために提供されるものなので、他に確定申告の理由がある場合は、ふるさと納税の申告も併せて確定申告でおこなうことになります。

ポイント4】ふるさと納税の返礼率(還元率)は上限30%

ふるさと納税はまず先に各自治体への寄付があり、その見返りとして返礼品が贈られるという制度です。

返礼品の価格は寄付金の30%までが上限とされているため、返礼品を得るには本来の価格の3倍以上の寄付が必要ということになります。

寄付した分は住民税・所得税の控除に用いられるので損ではありませんが、かといって、無理にいらないものを目当てにふるさと納税をおこなうと結果的に損である可能性が高いです。

不動産売却とふるさと納税に関するよくある質問

不動産を売却した年にふるさと納税をすると控除の上限額はどのくらい増える?

たとえば譲渡所得が300万円発生した場合、控除上限額は年間でおよそ4万~5万円程度増えるケースがあります。

正確な金額は、扶養状況やその他の所得にもよるため注意が必要です。

譲渡所得があっても確定申告しないと控除上限は増えない?

特に不動産売却後は申告義務が発生する可能性が高いため、忘れずに申告しましょう。

不動産売却で損失が出た場合(譲渡損)はどうなる?

所得が増えないため、控除額も増えず通常通りの上限となります。

ただし、給与など他の所得がある場合は、それに基づいた上限で控除を受けることは可能です。

売却した不動産が相続や贈与で取得したものでも譲渡所得の対象になる?

取得費や所有期間の計算には特例があるため、譲渡所得の金額や税額が変動する可能性があります。

不動産売却とふるさと納税を連動させて活用する

不動産売却で譲渡所得が発生した場合、ふるさと納税の控除上限額が大幅に増える可能性があります。

ただし譲渡所得の発生自体は少なく、売却損であれば控除額に影響しません。

また、確定申告をしないと控除拡大の恩恵を受けられないため、売却後の税務処理も重要です。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)

-e1742810956276.png)