不動産売却をして売却益(譲渡所得)が発生すると、住民税が翌年上がる可能性があります。

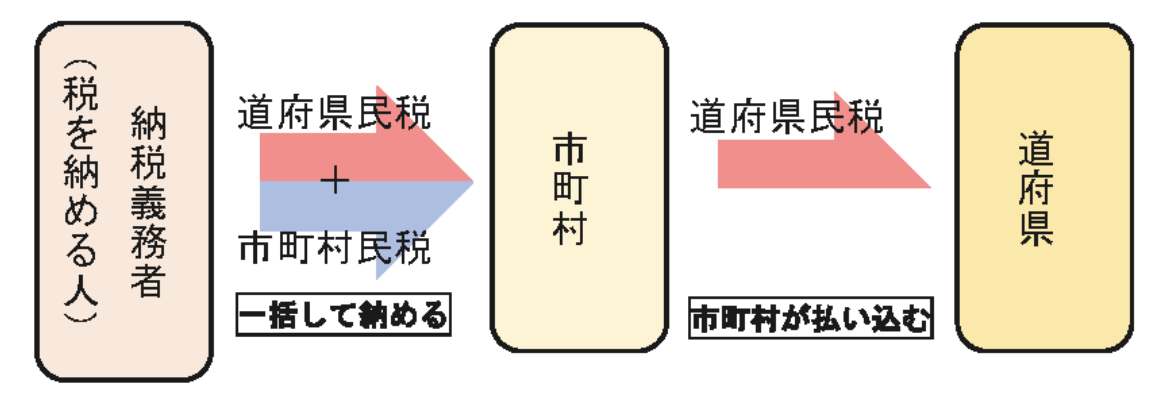

譲渡所得税は上記の計算式に対して下記の税率を当てはめて、住民税・所得税の加算分をそれぞれ算出します。

| 税区分 | 不動産の所有期間 | 所得税※ | 住民税 |

|---|---|---|---|

| 短期譲渡所得 | 5年未満 | 30.63% | 9% |

| 長期譲渡所得 | 5年以上 | 15.315% | 5% |

※所得税に復興特別所得税2.1%を上乗せ

なお、住民税への加算は引き渡しの翌年のみで、翌々年以降はもとの税率に戻ります。

また、譲渡所得が発生した場合、引き渡しの翌年2~3月に確定申告が必要となります。確定申告の期限を過ぎると延滞税が発生するため注意しましょう。

不動産売却すると住民税が上乗せされるケースがあります。

住民税は多くの人に納税義務が課せられているため、厳密には不動産売却によって住民税が割高になるという仕組みです。

不動産売却で発生した住民税には、納付方法や納付タイミングが定められており、滞納してしまうと滞納税を支払わなくてはなりません。

不動産売却を検討している方や、不動産売却後に住民税を減らしたい方などに向けて、今回は不動産売却と住民税の関係性について詳しく解説していきます。

不動産売却で発生する税金や譲渡所得とは?

(参照元:総務省)

(参照元:総務省)

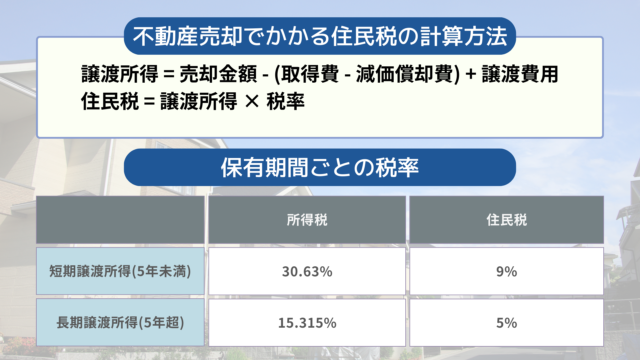

不動産売却で発生する住民税は都道府県民税と市町村民税の総称、譲渡所得税は国に納める国税です。

譲渡所得税がかかると、住民税が併せて課税される仕組みとなっています。

譲渡所得とは不動産売却で発生した収益で、譲渡所得に対して課税される税金は譲渡所得税です。

不動産売却で得た収益が大きいほど納税額も膨らむため、高く売れても翌年の納税額が思いの外高くなる可能性があります。

売却した翌年の住民税が上がる

不動産を売って利益が出た場合、譲渡所得は所得税と住民税の対象になります。

特に住民税は翌年の支払い額に影響するため、通常よりも高くなる可能性があります。

譲渡所得の計算では、売却価格の他に、購入費用や売却時の費用を算出しておきましょう。

不動産売却の利益に対して所得税と住民税がかかる

所得税と住民税は、不動産売却に対して得られた利益に対してかかってきます。

不動産売却で発生する利益とは、不動産の売却価格が購入費用を上回った場合の差額分です。

戸建て住宅などは築年数の経過によって価値が減少していくので、利益が発生しないケースも少なくありません。

ただし、相場が低い時期に購入して、相場が高まってきた時期に売却した場合は、中古住宅でも利益が発生することがあります。

不動産売却で発生する所得税と住民税は分離課税で、サラリーマンの給与所得などとは分けて課税されるため、確定申告が必要です。

申告するのは所得税のみ

不動産売却によって譲渡所得が発生した場合、確定申告が必要になります。

しかし、申告時に納付するのは所得税のみです。

所得税は国税、住民税は地方税に分類されており、確定申告で所得税を申告すると、その情報が市区町村に送られてきます。

申告書を元にして住民税が計算され納付書が届きます。

不動産売却で住民税がかからないケース

不動産売却で住民税がかからないケースは主に以下の2つの場合です。

- 売却しても利益が生じなかった場合

- 特別控除により利益を相殺できた場合

必ずしも不動産売却で住民税がかかるとは限らないので、事前に住民税がかからないケースを確認しておきましょう。

ケース1】不動産を売却しても利益が生じなかった場合

不動産を売った結果、売却価格よりも購入費用や売却費用のほうが多くかかり、赤字になった場合には税金はかかりません。

売却価格から購入費用と売却時の費用を差し引いた価格がマイナスになった場合、譲渡損失」といいます。

譲渡損失が出た場合は、課税対象となる利益がないため、譲渡所得税は発生しません。

ケース2】特別控除により不動産の売却益を相殺できた場合

不動産を売った際の譲渡所得と他の給与以外の所得を合計して20万円以下の場合、次の条件をすべて満たしていれば確定申告は不要です。

- 会社員で1カ所の勤務先から給与をもらっている

- 勤務先で年末調整を受けてすでにその年の所得税の精算が完了している

ただし、譲渡所得が20万円を超えていても、特例を使って譲渡所得がゼロになる場合は課税されません。

不動産売却に関する特例は控除額が大きいため、実際に課税所得がゼロになるケースも珍しくありません。

特例を適用するには、確定申告が必要なので忘れずに手続きをしましょう。

不動産売却でかかる住民税の計算方法

不動産売却でかかる住民税は以下の計算式で求めるられます。

こちらの計算式で必要になる費用詳細は以下のとおりです。

- 売却金額…不動産を売却したときの金額

- 取得費…売却した不動産を取得したときの金額

- 減価償却費…建物部分における所有期間中の経年劣化を踏まえて、取得費から差し引く金額

- 譲渡費用…不動産売却時に支払った諸経費(仲介手数料や印紙税など)

正確な住民税を求めるためには、譲渡所得や減価償却費を求める必要があります。

また、所有期間によって税率が変わるため複雑です。

- 譲渡所得を求める

- 建物の場合は減価償却する

- 所有期間に応じた税率をかける

上記の3つを順に解説していきます。

譲渡所得を求める

まずは譲渡所得を計算します。

勘違いする人が多い点として、譲渡所得と売却額は同じではありません。

譲渡所得は不動産売却によって出た利益のことを指すため、もちろん利益が出ないケースもあります。

譲渡所得がマイナスになった場合、譲渡所得はゼロとなるため、所得税・住民税どちらも高くなるケースはありません。

建物の場合は減価償却する

減価償却とは、高額な資産を購入した際、その費用を一度に計上せず、使用できる期間に分けて経費として計上する会計処理のことです。

建物の場合、減価償却が必要になるため減価償却費を求める必要があります。

土地は減価償却の対象にならないため、建物のみを減価償却します。

また、減価償却の計算方法として定額法と定率法がありますが、建物の減価償却には定額法が用いられます。

建物の構造によって売却率が変化し、木造が0.031、軽量鉄骨造が0.036、鉄筋コンクリート造が0.015となります。

所有期間に応じた税率をかける

不動産を売却する場合、所有期間によって税率が異なります。

| 税区分 | 不動産の所有期間 | 所得税※ | 住民税 |

|---|---|---|---|

| 短期譲渡所得 | 5年未満 | 30.63% | 9% |

| 長期譲渡所得 | 5年以上 | 15.315% | 5% |

※所得税に復興特別所得税2.1%を上乗せ

所有期間が短い不動産は、税金が高くなる仕組みとなっています。

所有期間が5年未満の不動産売却を考えており、所有期間が5年になるまで待っても査定額がそこまで変動しないと考えられる場合もあるでしょう。

その場合は、長期譲渡所得の税率が適用されるまで待ってから売却することで、住民税を安く抑えられる可能性があります。

不動産売却にかかる住民税の計算シミュレーション

以下のような不動産の売却にかかる住民税の計算シミュレーションを行います。

| 物件種別 | 一軒家(東京都郊外の木造住宅を想定) |

|---|---|

| 購入価格 | 3,500万円(土地 2,000万円 + 建物 1,500万円) |

| 売却価格 | 5,000万円 |

| 所有期間 | 15年(長期譲渡所得) |

| 適用する控除 | なし |

また、譲渡費用は以下の想定とします。

| 項目 | 金額 |

|---|---|

| 不動産会社への仲介手数料 | 5,000万円 × 3% + 6万円 × 1.1(消費税)= 171.6万円 |

| 印紙代(売買契約書) | 3万円 |

| その他(司法書士報酬など) | 5万円 |

| 合計 | 184.6万円 |

これらを元に計算します。

まずは減価償却を考慮しながら取得費を計算します。前述したとおり、土地の価値が変動することはありませんが、建物は年数によって価値が下がっていくため減価償却する必要があります。

- 建物価格:1,500万円

- 減価償却率(木造住宅):0.031(耐用年数 22年)

- 減価償却額の計算:1,500万円 × 0.9 × 0.031 × 15年 = 627万円

- 減価償却後の建物価値:1,500万円 − 627万円 = 873万円

- 取得費合計(減価償却後の建物価値 + 土地):2,000万円(土地) + 873万円(建物) = 2,873万円

上記で算出した取得費と譲渡費用を元に、譲渡所得を計算します。

‥‥5,000万円 − (2,873万円 + 184.6万円)= 5,000万円 − 3,057.6万円= 1,942.4万円

所有期間が15年のため、長期譲渡所得として住民税の税率は5%が適用されます。

翌年支払う住民税に、97.1万円が加算されます。

今回の計算方法では控除を適用していませんが、マイホーム売却の3,000万円の特別控除を利用すれば住民税の支払いが増額することはありません。

控除についての詳しい説明につきましては後述します。

不動産売却にかかる住民税の納付方法

(参照元:総務省)

(参照元:総務省)

住民税の支払い方法には、「普通徴収」と「特別徴収」の2種類が存在します。

支払方法によって手間や支払い期日が異なるため、事前に確認しておきましょう。

普通徴収

普通徴収は、住民税を本人が納付する方法です。

自営業者やフリーターなど、勤務先で住民税を徴収されていない方が該当します。

6月頃、自治体から住民税通知書と納付書が送られ、前年の所得に基づく税額を4期に分けて納付します。

支払い期日は通常6月、8月、10月、翌年1月の各末日です。

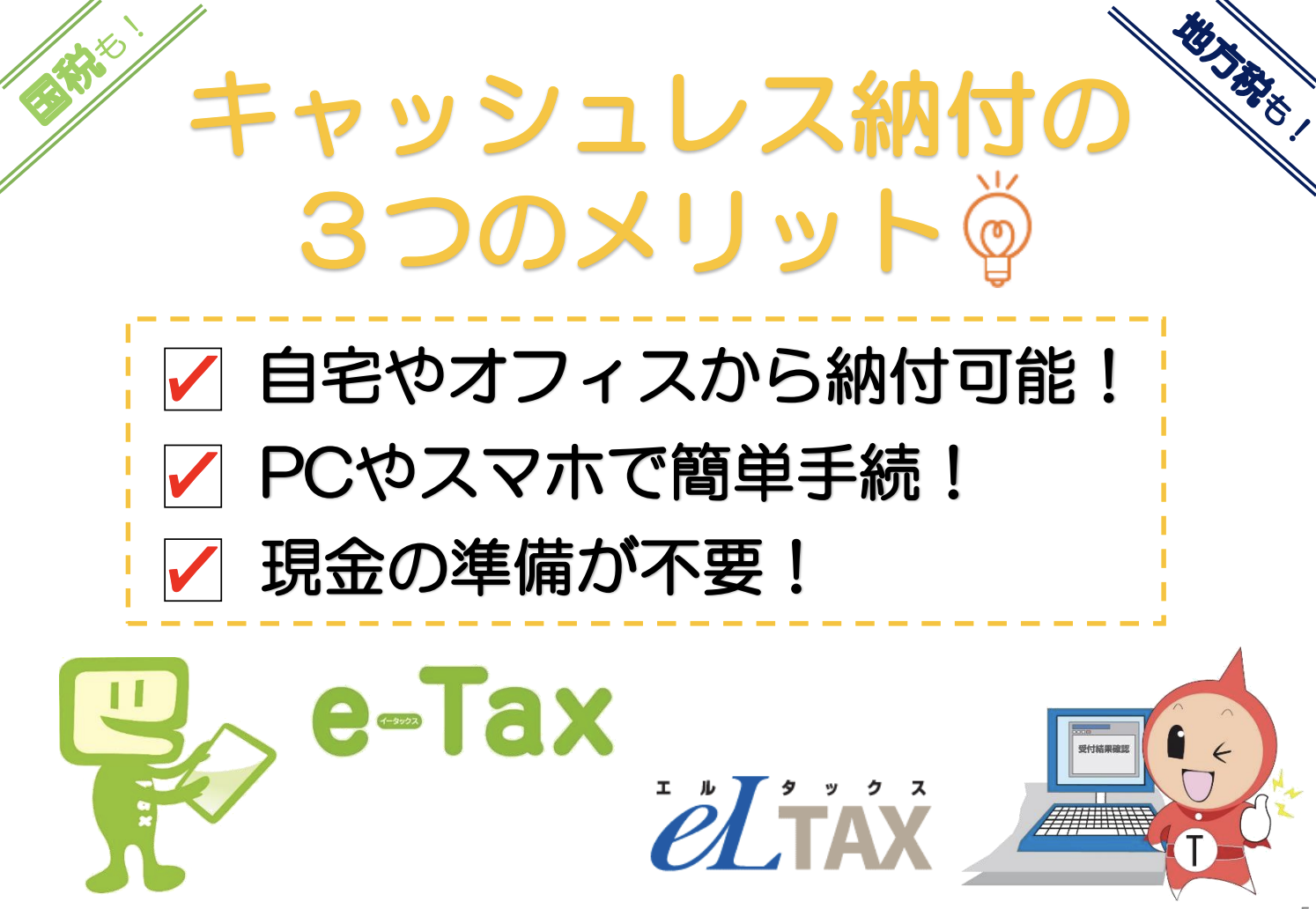

キャッシュレス納付が便利

(参照元:総務省)

(参照元:総務省)

キャッシュレス納付とは、現金を使わずに非対面で納税を納める方法です。

キャッシュレス納付方法は、以下の通りです。

- 振替納税(口座振替)

- ダイレクト納付

- インターネットバンキング等

- クレジットカード納付

- スマホ決済アプリ納付

振替納税は、あらかじめ提出していた銀行口座から自動で納付されます。

e-Taxによる申告時に銀行口座を設定できるため、自分で支払うために足を運ぶ手間がかかりません。

インターネットバンキング口座やクレジットカードでも支払えるので、現金を持ち歩きたくない方におすすめです。

特別徴収

会社員や年金受給者は、給与や年金から住民税が差し引かれる特別徴収に該当します。

この方法は自分で納付する必要がありません。毎年6月から翌年5月までの給与から住民税が支払われます。

毎月納付することになるため、1度の支払いが少なくなります。また、自動的に引き落とされるため納付し忘れることもありません。

不動産売却にかかる住民税はいつ支払う?

不動産売却で住民税の上乗せが発生した場合、上乗せ分の住民税は翌年1年で支払わなければいけません。

つまり、住民税の増額がおこなわれるのは、不動産を売却した翌年だけです。

不動産売却に関連する住民税は、売却翌年の6月以降に1年間で支払います。

自分で納付する場合は普通徴収に、給与所得者であれば特別徴収に該当します。

特別徴収の場合、会社に所得が知られることになるため、プライバシーを考慮して普通徴収を選ぶこともできます。

不動産売却にかかる住民税を節税するコツ

不動産売却にかかる住民税は、テクニック次第で節税可能です。

不動産の売却後に使えるコツもありますが、売却してからでは対処できないこともあるため、売却する前に確認しておきましょう。

- 税率が下がるまで待ってから売却する

- 取得費や譲渡費用を含める

- 控除や特例を活用する

上記の3つについて解説します。

税率が下がるまで待ってから売却する

不動産売却の住民税の税率は、不動産の所有期間によって変動します。

所有期間が5年未満だと9%となり税率が高くなるため、可能であれば税率が5%になる所有期間が5年以上になってから売却するのがおすすめです。

本記事の計算シミュレーションで算出した住民税は97.1万円でしたが、長期譲渡所得を短期譲渡所得に条件変更すると174.8万円になります。

譲渡所得が高くなると住民税もより高くなるため、不動産売却による利益だけでなく支払う税金にも目を向けましょう。

取得費や譲渡費用を含める

取得費や譲渡費用が多いほど、不動産売却の利益が少なくなります。

利益が少なくなると住民税の負担も少なくなるため、取得費や譲渡費用はできる限り計上しましょう。

- 仲介手数料

- 印紙税

- 登録免許税

- 不動産取得税

- 設備費

- 改良費

- 搬入費

- リフォーム費用

- 立退料

- 測量費

- 建物の取り壊し費用

- 名義書換料

これらを計上しなくても申告できるため、手間に感じている方もいるようですが、取得費や上費用としてかかった金額がきちんと残しておくことをおすすめします。

控除や特例を活用する

不動産を売却した際は、控除や特例を活用すると住民税を安く抑えられる可能性があります。

利用するためには条件があるため、利用できるか確認し条件に合った特例を活用しましょう。

また、控除を受けるためには必ず確定申告する必要があります。

不動産売却でかかる住民税を控除する方法

不動産売却で利益が発生すると、住民税が高額になってしまいます。

ただし、特別控除などの仕組みを利用すれば、かかる税金の控除が可能です。

ここからは、不動産売却で住民税がかかった時に利用できる、代表的な4つの特別控除について紹介していきます。

マイホーム売却の3,000万円の特別控除

別名マイホーム特例とも呼ばれる3,000万円特別控除は、居住用として利用していた不動産を売却する際に発生した税金を最大3,000万円まで控除できる制度です。

控除できる金額が非常に大きく確実に利用したい制度ですが、以下の条件を満たしている必要があるので注意しましょう。

- 売却した日が買取り等の申出があった日から6ヶ月以内

- 売却した人が最初に買い取りの申し出を受けている(6ヶ月以内に相続した場合を除く)

- 固定資産としての土地を売却した

こちらの特別控除を受ければ、所有期間5年未満の不動産売却で最大150万円、所有期間5年超えの不動産売却で最大270万円の住民税を節税できます。

また、本記事で記載した計算シミュレーションに当てはめると、マイホーム売却の3,000万円の特別控除のみで住民税の増額がゼロです。

節税効果が最も高い控除といっても過言ではないため、不動産売却時に必ず頭に入れておきましょう。

所有期間10年超の場合の軽減税率の特例

所有期間が10年以上の不動産を売却する場合、特例によって以下の計算式で税金を算出するようになります。

- 6,000万円以下の部分:年14.21%(所得税: 10.21% 住民税:4%)

- 6,000万円を超える部分:年20.315%(所得税15.315% 住民税:5%)

この特例は3,000万円特別控除と併用できるため、住民税をより安く抑えられます。

本記事で記載した計算シミュレーションでは税率を5%としましたが、軽減税率の特例を活用することで4%となり、住民税が97.1万円から77.7万円になります。

買い換えの特例

買い換えの特例は、所有期間10年超の不動産を売却して新たに持ち家を購入する場合、税金の納付を新居の売却時に繰り越せるという制度です。

この制度は、以下の条件を満たしている必要があります。

- 新居を購入している

- 敷地所有者の所有期間が10年を超えている

- 敷地所有者の居住期間が10年以上である

- 敷地と建物の同時譲渡である

- 敷地と建物の所有者が同居している(別々の場合)

- 譲渡価額が1億円以下である

ふるさと納税を活用する

ふるさと納税の上限は、納税者の所得によって決定されます。

不動産売却によって発生した譲渡所得も対象となります。

ふるさと納税は、してもしなくても支払う税金自体は変わらないため、直接的な節税効果はありません。

ふるさと納税を利用するメリットとして、同じ税負担でも地域の特産物や返礼品をもらえる点にあります。

ただし、住んでいる都道府県にふるさと納税しても返礼品を受け取れないシステムになっているため、異なる地域で応援したい都道府県を選びましょう。

不動産売却にかかる住民税に関するよくある質問

不動産売却にかかる住民税に関するよくある質問をまとめました。

- 住民税が高くなり支払いが困難な場合はどうすべき?

- 控除によって不動産売却の譲渡所得がゼロ以下になる場合、確定申告は必要?

- 不動産の取得費がわからない場合はどうなる?

それぞれ解説します。

住民税が高くなり支払いが困難な場合はどうすべき?

住民税が高くなり、支払いが困難な場合は早めに手を打つのが得策です。

猶予申請をすることで、最大1年間の支払い猶予をもらえる場合があります。

支払いが困難だからといって滞納したままにしておくと、督促状や催告状が届き、最終的に差し押さえられる恐れがあります。

まずは市区町村に相談するのがおすすめです。

相談に乗ってもらえたり、利用できる制度を案内してもらえたりするかもしれません。

控除によって不動産売却の譲渡所得がゼロ以下になる場合、確定申告は必要?

不動産の売却で3,000万円以上の所得が発生する可能性は決して高くないため、マイホーム売却の3,000万円の特別控除によって、住民税を支払わなくて済むケースは少なくありません。

しかし、控除を受けるために確定申告が必須となります。

譲渡所得がゼロ以下になり、住民税の支払いが必要なくなるからといって、確定申告を怠ってはいけません。

確定申告しなければ無申告となり、追加で無申告加算税を徴収されることになるため、期日を守って申告しましょう。

不動産の取得費がわからない場合はどうなる?

不動産を先祖から受け継いだため取得費がわからない場合や、譲渡所得が発生するとは考えにくい状況でも概算取得費として売却額の5%となってしまうため、取得費がわかる書類がないか確認しましょう。

また、概算取得費以外にも、土地の値段を把握するのに一般財団法人日本不動産研究所の「市街地価格指数」を、建物の価格の推定に国税庁の「建物の標準的な建築価額表」を利用できます。

(参照元:一般財団法人日本不動産研究所)

(参照元:一般財団法人日本不動産研究所)

取得費が安くなると譲渡費用が高くなるため、より節税につながる方法を選択しましょう。

不動産売却でかかる住民税は上手に節税しよう

不動産売却で所得が発生した場合、住民税が高くなってしまうため利益が出てもあまりメリットを感じられない方もいるかもしれません。

しかし、不動産売却でかかる住民税は、最大270万円の節税が可能な控除も存在します。

利用するためには条件があり、確定申告の手間もかかりますが、節税のために必ず活用しましょう。

また、取得費や譲渡費用を正しく計上すると税負担が軽くなるため、住民税の仕組みを理解してきちんと計上しましょう。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)