不動産を売却した際に得られる利益のことを「不動産売却益」といいます。

ただし、不動産売却益は単純に「売却価格=利益」というわけではなく、購入時の取得費用や売却時の諸費用を差し引いた後の金額で計算されます。

この売却益に対しては譲渡所得税などの税金が課されるため、正確な計算方法と適用される税制を理解しておかないと、思わぬ課税や申告漏れのリスクを招く可能性があります。

この記事では、不動産売却益の定義・計算方法・税金の仕組みに加えて、利用できる特例控除や確定申告の手続きまで、実務に役立つ内容をわかりやすく解説します。

この記事の監修者

この記事の監修者

神奈川県海老名市在住、昭和61年生まれ。

某学校法人にて、人事福利厚生を10年以上担当。現在は本業時代に副業から始めた会社を経営。

事業の1つとしてFPの相談業務において有利な節約や節税などのお金の知識を提案しています。

閉じる

不動産売却益とは?

不動産売却益とは、不動産を売却した際に発生する利益、すなわち譲渡所得を指します。

この売却益は単に売却価格そのものではなく、購入時にかかった取得費用や売却時の諸費用を差し引いた後の金額です。

つまり、4,000万円で売れた不動産の購入コストが3,000万円で売却にかかったコストが100万円だったとしたら、単純計算で約900万円が売却益となります。

この不動産売却益は課税対象となるため、金額が大きくなるほど譲渡所得税(所得税・住民税・復興特別所得税)も重くなります。

不動産売却益が発生するケースは多くない

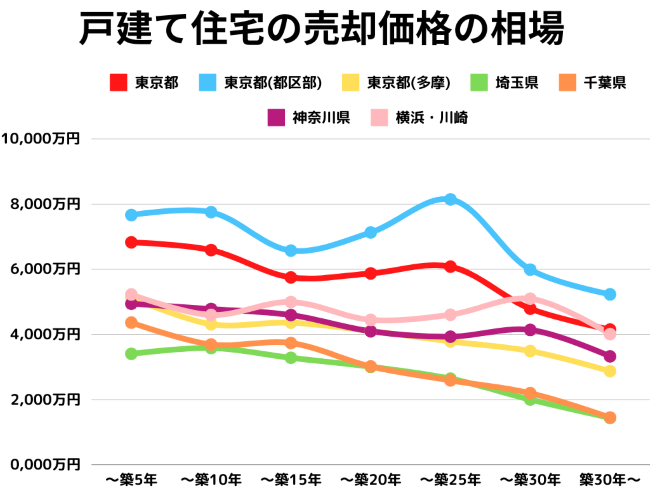

築年数が経過した建物は資産価値が減少するため、実際に売却益が発生するケースは多くありません。

| 築年数 | 東京都 | 東京都 (都区部) |

東京都 (多摩) |

埼玉県 | 千葉県 | 神奈川県 | 横浜・川崎 |

|---|---|---|---|---|---|---|---|

| ~築5年 | 6,828万円 | 7,665万円 | 5,133万円 | 3,407万円 | 4,363万円 | 4,943万円 | 5,226万円 |

| ~築10年 | 6,590万円 | 7,753万円 | 4,314万円 | 3,584万円 | 3,691万円 | 4,781万円 | 4,599万円 |

| ~築15年 | 5,751万円 | 6,574万円 | 4,361万円 | 3,283万円 | 3,737万円 | 4,597万円 | 4,996万円 |

| ~築20年 | 5,874万円 | 7,130万円 | 4,108万円 | 3,009万円 | 3,018万円 | 4,098万円 | 4,449万円 |

| ~築25年 | 6,081万円 | 8,146万円 | 3,787万円 | 2,644万円 | 2,591万円 | 3,932万円 | 4,604万円 |

| ~築30年 | 4,791万円 | 5,991万円 | 3,491万円 | 2,001万円 | 2,200万円 | 4,140万円 | 5,098万円 |

| 築30年超 | 4,151万円 | 5,231万円 | 2,874万円 | 1,439万円 | 1,451万円 | 3,328万円 | 4,011万円 |

出典:レインズ: 首都圏中古マンション・中古戸建住宅地域別・築年帯別成約状況【2024年4~6月】より

上記のデータは築年数ごとの中古戸建住宅(建物部分+宅地部分)の価格をまとめたものですが、築年数が経過するごとに売却価格も下がっていることが分かります。

特に木造建築の戸建てなどは、法定耐用年数によると築22年を目安に価値がほぼ0になります。つまり、単純計算で築1年経過によって新築時の約5%ずつ価値が減っていく計算となります。

ただし、経年劣化がない土地や、下記のようなケースでは、取得から数十年経った後も購入時より高く売れる(売却益が発生する)可能性があります。

- 急激な地価の高騰により、建物部分の劣化を差し引いても住宅全体(建物+敷地)の価格が購入時より高い

- 地価の上昇+リフォームやリノベーションによって建物部分の劣化を抑制できたケース

- 周辺の都市開発や大規模施設の進出などで、居住地としての需要が大きく高まった

不動産売却益の計算方法

前述の通り、不動産売却益(譲渡所得)は、次のような式で求められます。

売却価格は不動産の成約価格、取得費と譲渡費用はそれぞれ不動産の購入・売却にかかる費用を指します。

ここからは、上記の各要素をどのように算出するか、ステップごとに解説します。

Step1. 取得費用を算出する

取得費とは不動産を取得する際にかかった費用の総額で、以下のような費用が含まれます。

- 不動産の購入代金

- 購入時の仲介手数料

- 登録免許税・司法書士報酬などの登記費用

- 契約書に貼付する印紙税

- 取得後におこなった増改築・リフォーム費用(資産価値を高めるもの)

注意点として、建物の取得費については、「減価償却」によって一定額を控除したうえで評価されます。

減価償却とは、建物の経年劣化に応じて徐々に資産価値を減じていく仕組みで、以下のような計算式で算出されます。

※1 建物の取得費の95%を上限とする

※2 経過年数の6ヶ月以上の端数は1年とし、6ヶ月未満は端数切り捨てで計算する

上記の「法的耐用年数の1.5倍の年数の償却率」は、以下の表を参考にすることで求められます。

| 建材 | 法的耐用年数 | 法的耐用年数×1.5 | 償却率 |

|---|---|---|---|

| 鉄骨鉄筋コンクリート造もしくは鉄筋コンクリート造 | 47 | 70 | 0.015% |

| れんが造、石造又はブロック造 | 38 | 57 | 0.018% |

| 金属造 ※骨格の肉厚が4mmを超える |

34 | 51 | 0.02% |

| 金属造 ※骨格の肉厚が3mmを超え4mm以下 |

27 | 40 | 0.025% |

| 金属造 ※骨格の肉厚が3mm以下 |

19 | 28 | 0.036% |

| 木造もしくは合成樹脂 | 22 | 33 | 0.031% |

| 木造モルタル造 | 20 | 30 | 0.034% |

たとえば、木造住宅(法定耐用年数22年)を1,800万円で取得し、10年保有して売却する場合、減価償却率を用いて建物部分の取得費は17,949,780円となります。

= 1,800万円 × 0.9 × 0.00031 × 10

= 18,000,000 × 0.9 × 0.00031 × 10

= 16,200,000 × 0.00031 × 10

= 5,022 × 10

= 50,220円

■取得費の計算

= 1,800万円 − 50,220円

= 17,949,780円

土地については減価償却の対象ではないため、購入金額をそのまま取得費とみなします。

なお、購入時の書類がないなど、取得費が不明な場合は、売却価格の5%を取得費として代用することも可能です(税務上の特例)。

Step2. 譲渡費用を算出する

譲渡費用とは、不動産を売却する際に実際にかかった費用のうち、譲渡(売却)に直接関係した費用を指します。

以下のような支出が譲渡費用として認められます。

- 売却時の仲介手数料

- 売買契約書に貼付した印紙税

- 売却に関連する測量・整地・解体費用(買主の希望で実施した場合)

- 建物取り壊しに伴う費用(更地として売却するために実施)

- 立ち退き料(賃借人がいる状態での売却時に支出)

- 抵当権抹消登記費用

買主側の都合や交渉のために発生した費用(例:違約金、引越代負担など)についても、譲渡に不可避だったと判断される場合には、税務上で譲渡費用と認められることがあります。

ただし、以下のような支出は対象外とされるため注意が必要です。

- 日常的な管理費・修繕費

- 売却後に発生した固定資産税や清掃費用

- 自費で実施した内装リフォーム(必須でない場合)

譲渡費用に該当するかどうかは、領収書・契約書・指示書など客観的な書類が残っているかどうかが判断の分かれ目になります。

申告時には、税務署に提出できる根拠資料を添えて明確に説明できることが大切です。

Step3. 不動産売却価格から不動産売却益を算出する

Step1で取得費、Step2で譲渡費用を算出したら、いよいよ売却価格からそれらを差し引き、不動産売却益(譲渡所得)を算出します。

ここでいう控除額は、後述する3,000万円特別控除や軽減税率の特例など、要件を満たした場合に適用できる各種特例のことを指します。

控除が適用される場合、譲渡所得から控除額を差し引いた金額が最終的な課税譲渡所得となり、これに税率をかけて譲渡所得税を算出します。

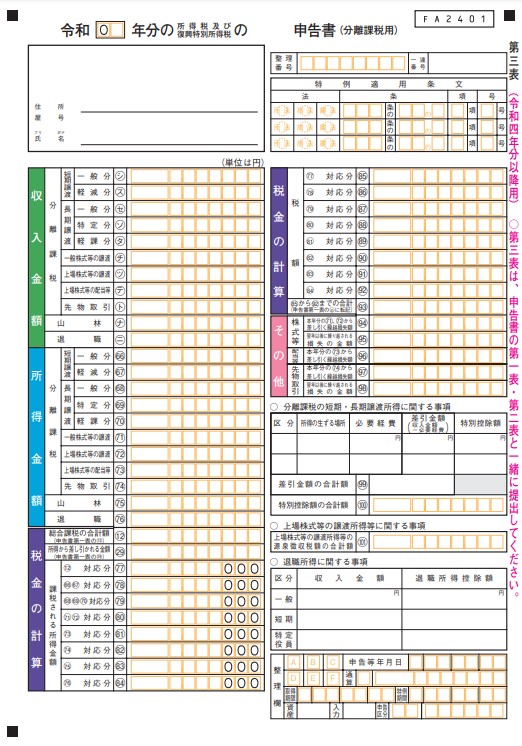

不動産売却益にかかる譲渡所得税

不動産売却益(譲渡所得)が発生すると、それに対して譲渡所得税が課されます。

譲渡所得税という税金が実際にある訳ではなく、以下の3つの税金に上乗せされる形式で課税されます。

- 所得税(国税)

- 住民税(地方税)

- 復興特別所得税(2013年~2037年まで適用)

譲渡所得税の税率

適用される税率は、売却した不動産の所有期間(5年以下か、5年超か)によって異なります。

| 課税譲渡所得 | 所得税※ | 住民税 |

|---|---|---|

| 6,000万円以下の部分 | 10.21% | 4% |

| 6,000万円超の部分 | 15.315% | 5% |

※所得税に復興特別所得税2.1%を上乗せ

また、所有期間が10年を超えると、更に税率が引き下げられます。(10年超所有軽減税率の特例)

| 課税譲渡所得 | 所得税※ | 住民税 |

|---|---|---|

| 6,000万円以下の部分 | 10.21% | 4% |

| 6,000万円超の部分 | 15.315% | 5% |

※所得税に復興特別所得税2.1%を上乗せ

10年超所有軽減税率の特例が適用された場合、仮に課税譲渡所得が1億円だとしたら、下記の計算式で課税額が求められます。

=852万6,000円+812万6,000円=1,665万2,000円

不動産売却益にかかる税金をシミュレーション

ここでは、実際に不動産を売却したケースを想定し、譲渡所得税のシミュレーションを行います。

売却価格や取得費・譲渡費用に応じて、税負担額がどれくらいになるのか、また特例控除を使った場合の効果を比較して確認します。

【ケース1】マイホームを3000万円で売却(取得費2000万円+譲渡費用200万円)

- 売却価格:3000万円

- 取得費:2000万円

- 譲渡費用:200万円

- 譲渡所得:3000万 −(2000万+200万)=800万円

このケースで3,000万円特別控除を適用した場合は下記の通りです。

【ケース2】購入価格不明の相続土地を6000万円で売却(取得費=5%ルール)

- 売却価格:6000万円

- 取得費:6000万円 × 5% = 300万円

- 譲渡費用:200万円(仮定)

- 譲渡所得:6000万 −(300万+200万)=5500万円

- 控除:3,000万円特別控除を適用

- 課税譲渡所得:5500万円 − 3000万円 = 2500万円

長期譲渡(所有期間5年超)として計算した場合は下記の通りです。

取得費が不明な場合は、売却価格の5%を取得費として扱える特例がありますが、取得時価格が大きかった場合に比べて課税額は増える点に注意が必要です。

【ケース3】3500万円で売却したマイホーム(取得費不明・特例適用)

- 売却価格:3500万円

- 取得費:不明(3500万円×5%=175万円)

- 譲渡費用:100万円(仮定)

- 譲渡所得:3500万円 −(175万+100万)=3225万円

- 控除:3000万円特別控除を適用

- 課税譲渡所得:3225万円 − 3000万円 = 225万円

長期譲渡所得として計算した場合は下記の通りです。

取得費が不明でも控除適用により税負担を大幅に軽減できるケースもあります。

不動産売却益が発生した時の節税方法

不動産売却益に対する課税額は高額になることもありますが、要件を満たせば特例控除や軽減措置を活用して、大幅に節税できる可能性があります。

ここでは、不動産売却時に利用できる代表的な節税制度を3つ紹介します。

3000万円特別控除(マイホーム特例)を使う

自宅(居住用財産)を売却した場合、売却益から最大3,000万円までを非課税とできる制度です。

適用要件は以下のとおりです。

- 売却する不動産が本人の居住用であること

- 転居後でも「転居から3年後の年末まで」に売却すれば対象

- 災害で家屋を失った場合でも、敷地のみの売却で適用可

- 親族や同族会社への売却など、特定のケースでは適用不可

特例適用には確定申告が必須で、売却時の契約書や登記事項証明書の添付が求められます。

住み替え(買い替え)特例(譲渡益の繰延べ)を使う

マイホームを売却し、新たなマイホームを取得・入居した場合、譲渡益の課税を将来に繰り延べる制度です。

条件を満たすと、売却で発生した売却益への課税が将来の買い替え先の売却時まで先延ばしされます。

- 所有期間10年以上の自宅であること

- 売却金額1億円以下

- 売却の前年〜翌年までの3年以内に新居を購入し居住する

- 3000万円特別控除や軽減税率とは併用不可

売却損を出して買い替える場合には別の制度(損失の繰越控除など)が適用されます。

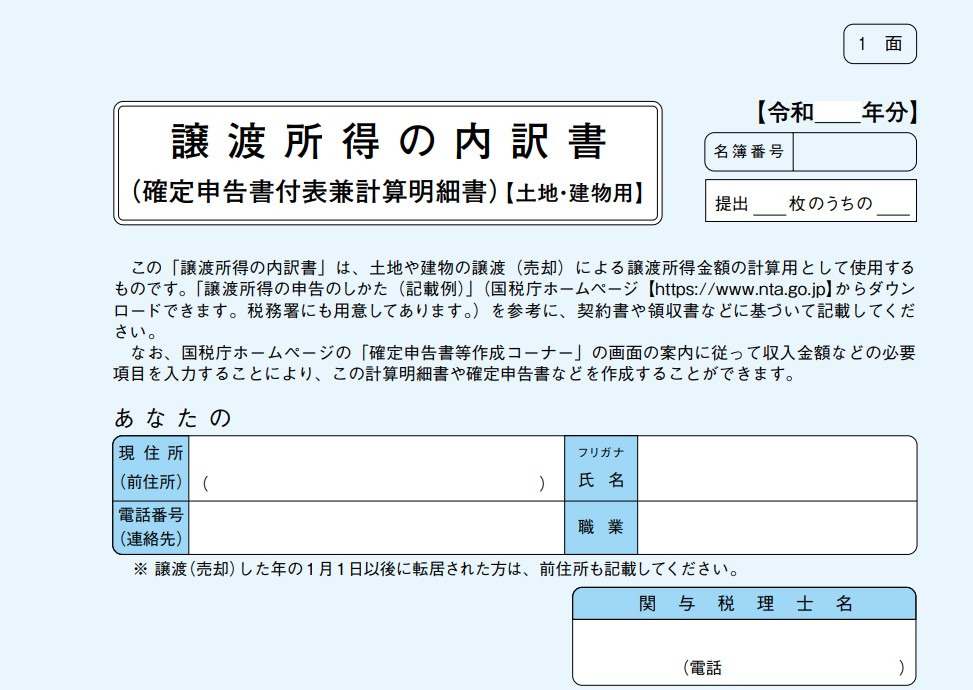

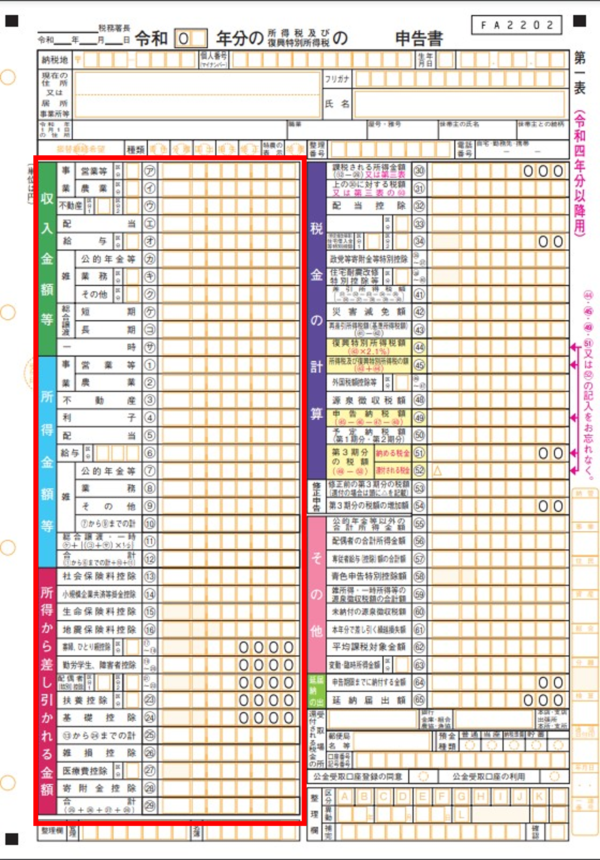

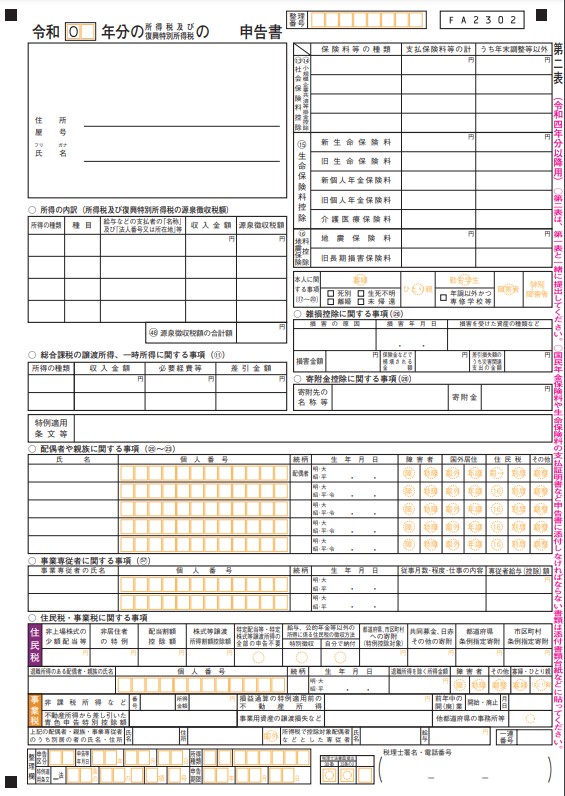

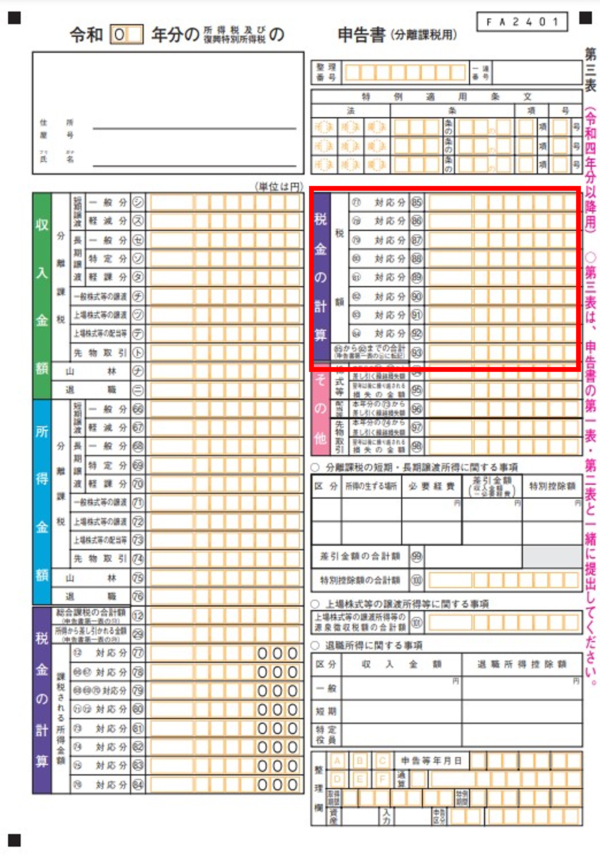

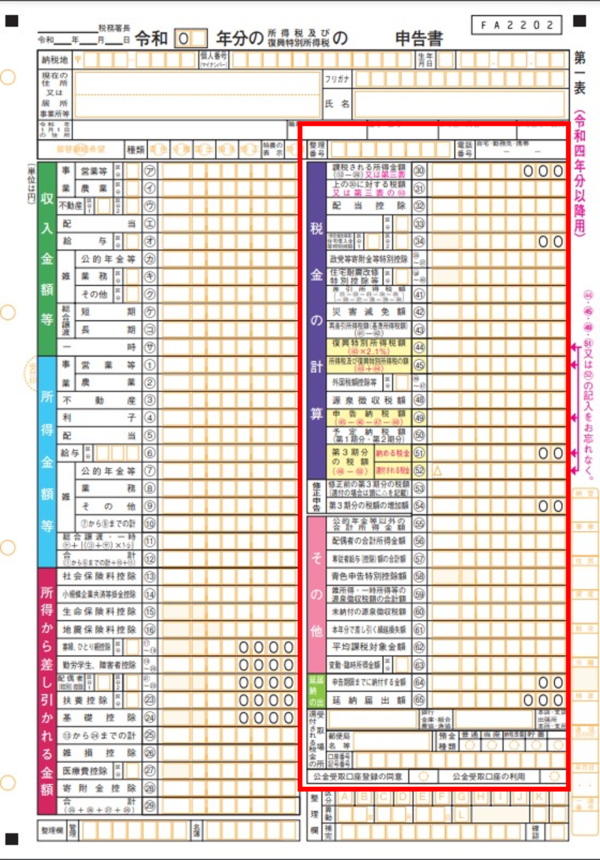

不動産売却益が発生した時には確定申告が必要

不動産を売却して売却益(譲渡所得)が発生した場合、所得税・住民税を計算し納付するために、原則として確定申告が必要です。

譲渡所得は「分離課税」という扱いになるため、給与所得などの源泉徴収とは別に、個別に申告・納税しなければなりません。

また、3,000万円特別控除や軽減税率の特例など節税制度を使う場合も、確定申告が必須となります。

確定申告をしなかった場合の罰則

譲渡所得が発生しているにもかかわらず確定申告を怠った場合、無申告加算税や延滞税が課される可能性があります。

また、税務署の調査で売却益が判明した場合には過少申告加算税や重加算税が加わるおそれもあります。

「売却時に税金は引かれなかったから大丈夫」と考えるのは危険です。

売却益が出た場合は、必ず翌年に自分で確定申告を行いましょう。

確定申告の期限

確定申告の提出期間は、不動産を売却した翌年の2月16日〜3月15日です。※該当日が土日祝など税務署の閉庁日の場合は、翌営業日になる

この期間を過ぎると、原則として延滞税の対象となり、還付申告の特例控除なども使えなくなる可能性があります。

なお、申告期限が土日祝と重なる場合は、翌平日まで延長されるのが通常です。

確定申告のやり方

不動産売却に伴う譲渡所得の確定申告は、以下のいずれかの方法で行えます。

- 税務署の窓口に直接提出(職員から記載内容の確認が受けられる)

- 確定申告会場(臨時会場)での申告(税理士相談や端末設置あり)

- e-Tax(国税電子申告・納税システム)によるオンライン提出

近年では、マイナンバーカード+PCまたはスマートフォンで自宅から簡単に申告できるe-Taxの利用が主流となりつつあります。

初めての方や、申告に不安がある場合は、税務署や自治体の無料相談会を活用するのもおすすめです。

不動産売却益に関する良くある質問

不動産売却益に関する税金や計算方法には、初心者にとって分かりづらい点が多くあります。

ここでは、特に多く寄せられる質問について、実務上のポイントを踏まえて解説します。

相続した物件の売却益はどう計算する?

そのため、亡くなった方が物件を購入した際の金額を「取得費」として扱い、そこから譲渡費用などを差し引いた上で売却益を算出します。

取得費が不明な場合には、売却価格の5%を取得費とみなす簡易計算が認められています。

相続物件の取得費が分からない時はどうする?

売った土地建物が先祖伝来のものであるとか、買い入れた時期が古いなど、取得費が分からない場合には、売った金額の5パーセント相当額を取得費とすることができます。

また、実際の取得費が売った金額の5パーセント相当額を下回る場合も、売った金額の5パーセント相当額を取得費とすることができます。

ただし、実際の購入価格のほうが高いと見込まれる場合は、古い売買資料や登記簿謄本、路線価データなどをもとに再構成することも検討してください。

海外居住者だと売却益はどうなる?

ただし、非居住者は納税管理人を日本国内に設置し、代理で確定申告・納税を行う必要があります(所得税法第161条)。

第百六十一条 この編において「国内源泉所得」とは、次に掲げるものをいう。

五 国内にある土地若しくは土地の上に存する権利又は建物及びその附属設備若しくは構築物の譲渡による対価(政令で定めるものを除く。)

引用:e-Gov 法令検索

また、相続や贈与などで海外居住者が不動産を取得した場合にも、日本国内での譲渡には税務申告義務が発生します。

不動産売却益が出たら特例控除を使って処理すべし

不動産の売却で利益が出た場合は、譲渡所得税の課税対象となる可能性があるため、計算・申告の準備が必要です。

ただし、マイホームの売却などでは、特例控除や軽減税率の適用により、税金がゼロまたは大幅に軽減されるケースも多くあります。

今回紹介した内容を踏まえ、以下の点を意識しておくとスムーズです。

- 売却益は「売却価格-取得費-譲渡費用」で算出する

- 取得費が不明な場合は概算(5%ルール)も検討

- 節税特例(3,000万円控除、軽減税率、買換え特例など)は要件を確認

- 利益が出た場合・特例を使う場合は確定申告が必須

不動産売却益に関する税制は複雑な部分もあるため、迷った場合は税理士や専門の不動産会社に相談するのも一つの選択肢です。

![GRO-BELラボ[株式会社グローベルス]](http://gro-bels.co.jp/labo/wp-content/uploads/2024/08/ラボ ロゴ-02-1.jpg)