不動産事業者様へ【無料掲載募集!】

不動産事業者様へ【無料掲載募集!】

株式会社夢相続 代表取締役

一般社団法人 相続実務協会 代表理事 曽根惠子

【相続実務士®】の創始者として1万4900件の相続相談に対処。

夢相続を運営し、 感情面、経済面に配慮した “オーダーメード相続®”をご提案。

出版書籍(著書・監修) 70冊、累計 62万部

TV・ラジオ出演 189回 新聞・雑誌取材 1001回 セミナー講師:600回

公認 不動産コンサルティングマスター

相続対策専門士

不動産は、家族からの相続によって所有することも多いですよね。

両親から譲り受けた場合、受け手は税金を負担しなければなりません。

引き渡された土地・物件の活用法がない、税金などの維持費が生活の負担になっているという方は、早めに売却しましょう。

今回の記事では、相続した不動産を売る流れから、かかる税金、売却時の注意点などを詳しく解説していきます。

不動産売却の方法ガイド|不動産を売るなら読むべき鉄則!成功した人の共通点

株式会社夢相続 代表取締役

一般社団法人 相続実務協会 代表理事 曽根惠子

【相続実務士®】の創始者として1万4900件の相続相談に対処。

夢相続を運営し、 感情面、経済面に配慮した “オーダーメード相続®”をご提案。

出版書籍(著書・監修) 70冊、累計 62万部

TV・ラジオ出演 189回 新聞・雑誌取材 1001回 セミナー講師:600回

公認 不動産コンサルティングマスター

相続対策専門士

相続した不動産を売却するには、登記を行い、名義変更をする必要があります。

しかし、相続人が複数いて誰の不動産か決まっていない場合は、家や土地は全員の共有資産になるので、勝手に登記することはできません。

このように所有者が決まっていない不動産の売却は、以下のような流れで進みます。

相続人が複数いるが所有が決まらない不動産を共有(共同)物件となります。

相続の遺産分割は主に以下の4つの方法があります。

いずれかの方法でも売却する場合は相続登記後に手続きできるようになります。

だれがどの財産を相続するか決める方法で最も一般的です。

換価分割とは、不動産を売却によって現金化して分割する方法。等分に分けられるので分配のときに争いになりにくいのが特徴です。

相続人が複数いる場合、代表者が相続して、他の相続人に代金を分配するようになります。

代償分割は、1人が不動産を所有する代わりに、他の相続人へ金銭を支払う方法です。

たとえば、4人兄弟に相続された物件を代償分割する場合、不動産所有者が他の3人に価値の75%分を支払う形を取ります。

不動産を法定割合で共有登記し、1つの不動産を複数人で所有する方法です。

固定資産税も所有分割で負担するようになります。

不動産売却は、所有者本人の意志確認がないとできません。

但し、事務的な手続きを代理人に委託することで進めることもあります。

→不動産売却で代理人をたてる方法と注意点売却時には亡くなった人の名義のままでは、手続きができないため相続人の名義に変更します。

登記法の改正により、相続発生後3年以内に相続登記をすることが義務づけられました。

よって、いつまでも放置することはできなくなります。

相続不動産の権利関係が整理されれば、あとは一般的な不動産売却の流れとほぼ同じです。

→不動産売却の流れを査定から契約・決済・引き渡しまで一挙解説!ただ一点、必要書類は、名義人全員分のものを準備しないといけないので、そこだけ注意しましょう。

不動産会社は無料で相続時の費用・税金の相談を受けてくれるところもあるので、査定依頼がてらプロに悩みを相談してみましょう。

不動産の売買契約が結ばれ代金が支払われたあと、買主へ所有権を移転します。

このとき、登記費用がかかりますが代金を受け取る前には相続登記をしておく必要があります。

費用は、相続人で分割負担することが一般的です。

不動産が売れたら、代金を分割しますが、売却代金により分配金は変わります。

売却代金が決まれば分配金の計算ができますので、事前にしっかりと取り決めをして計算しておきましょう。

不動産などを相続するとき、基礎控除を超えると相続税が発生します。

しかも、かかるコストは相続税だけでなく、維持費・管理費も所有する限りかかってくることになります。

相続した不動産の使い道を見つけられず、長期間放置している方も多いでしょう。

ムダな労力がかからず一見楽に感じますが、所有するコストは払い続けなければなりません。

固定資産税は毎年1月1日時点での不動産所有者に対してかかる税金で、住まなくても、使わなくても、課税されるため収入がない不動産は財産として持ち出しになります。

相続した不動産を放置し、維持する手間もかけないと、物件の劣化は急速に進んでいきます。

空家にしたまま手入れもせず庭も荒れ放題になると、美観を損ねたり樹木の越境なども生じ、ゴミの不法投棄などもされ近隣住民に不安や迷惑をかけることになりかねません。

相続した不動産を放置して急激に劣化した場合、災害によって倒壊するケースなども考えられます。

また、空き家を放置することで不法侵入される可能性もあります。

不動産を放置する期間が長引くと、様々なリスクもかかえることになります。

このような事態に至った場合でも、所有者には管理責任があるのです。

「物件の状態が良いから大丈夫」「治安が良いから大丈夫」と勝手に思っていても所有者の責任は逃れられません。

こうしたリスクを避けるためにも、相続した不動産に住まないで使わない時はできるだけ早く売却してしまうのが安心です。

相続から不動産売却をする際は様々な税金がかかります。

事前に税金についてしっかりと確認しておかなければ、税金の滞納などをしてしまい、後日追徴課税などの支払いを求められてしまいます。/p>

支払いの必要がある税金を事前に把握し置けば支払い漏れや税引き後に残るお金等を予測しその後の資産運用の計画を立てることが可能です。

それぞれを詳しく見ていきましょう。

両親や家族が亡くなり、個人が所有している財産を相続する際に係る税金です。

不動産だけでなく、預貯金や貴金属などの資産として価値のあるものにかかる課税で、相続税の基礎控除を超えた際に発生します。

相続の開始を知った日の翌日から10カ月以内に相続税申告をする必要があるので期間内に必ず申告・納税を実施するようにしましょう。

延納や物納をする場合でも10カ月以内に税務署に申告をする必要があります。

不動産などの価値の高い物を売買する際は、契約書や領収書に印紙税が発生します。

契約金額によって発生する税金は異なり400円~60万円と幅が広いです。

契約を結ぶ際は、売買契約書に印紙を貼り消印することで印紙税を負担したことになります。

| 契約書契約金額 | 印紙税額 |

|---|---|

| 1万円未満 | 非課税 |

| 10万円以下 | 200円 |

| 10万円超50万円以下 | 400円 |

| 50万円超100万円以下 | 1,000円 |

| 100万円超500万円以下 | 2,000円 |

| 500万円超1千万円以下 | 1万円 |

| 1千万円超5千万円以下 | 2万円 |

| 5千万円超1億円以下 | 6万円 |

| 1億円超5億円以下 | 10万円 |

| 5億円超10億円以下 | 20万円 |

| 10億円超50億円以下 | 40万円 |

| 50億超 | 60万円 |

| 契約金額無記載 | 200円 |

譲渡所得税は、相続した不動産を売却した際に発生する税金です。

不動産の所有期間によってかかる譲渡所得税は異なります。

| 5年以下(短期所得税) | 30% |

|---|---|

| 5年超(長期所得税) | 15% |

短期よりも長期で持っていた方が、税率が低くなるので注意してください。

相続した不動産の名義を前所有者から新規所有者に変更する際にかかる税金です。

登記を変更する種類によって発生する税金は異なりますが、不動産の場合は土地と建物2つの名義変更をする必要があります。

名義変更の申告をしない場合は、前所有者の名義で納税通知書が郵送されてしまうので注意しましょう。

不動産を売却した際にかかる税金です。

譲渡所得税と同様に不動産の所有期間によって税率が異なります。

| 5年以下(短期所得税) | 9% |

|---|---|

| 5年超(長期所得税) | 5% |

所有期間によって税率が4%も変わるので、売却するタイミングを考える際の1つの要素として考えましょう。

3月11日に発生した東日本大震災の復興に使われる財源を確保するための税金です。

2037年(令和19年)まで、所得税に対し2.1%が加算されます。

相続した不動産を放置しても、いままでは特にペナルティもありませんでした。

しかし、近年では空き家問題が深刻化したことで、不動産を放置する責任は以前にまして高くなっていきます。

特に最近では、特定空き家と呼ばれる倒壊の危険がある物件は、所有者の許可を取らずに行政が解体命令を出すことが可能になってきています。

不動産を相続すると、固定資産税を負担する義務が発生します。

固定資産税とは、市町村が土地・建物に賦課する税金のことで、不動産の所有者に納税義務があります。

固定資産税は、課税標準額(時価の7割ほどが目安)×税率1.4%という式で算出されます。

建物が建っている土地は課税額が6分の1になりますが、それでも面積により年間で10万円以上は納付をしなければならないケースもあります。

土地のみの場合は、家付きに比べて税負担が6倍にもなります。支払いの負担が重荷だと感じるようになる前に売却しましょう。

不動産の相続で遺族間の関係が悪化してしまうのは、最も避けるべきリスクです。

実家には特に、思い入れの深さや価値観が相続人によって異なるので、話し合いがまとまらないことも想定されます。

「実家は残すもの」という固定観念を持っている方も多く、売ることを認めない場合もあります。

ただし、共有している課題はのこっており、処分するならする、誰かが住むなら早く引っ越すなど、なるべく早く対応して問題を先送りしないようにしましょう。

最初から不動産がいらないと思っているなら、相続放棄をすることもできます。

しかし、相続放棄は特定の資産だけ放棄することが出来ず、全ての遺産の相続権を失ってしまいます。

よって相続放棄するよりも相続して分割する方がメリットが大きいと言えます。

相続してすぐに売却をすれば維持コストは特にかかりませんし、現金を得ることもできます。

自分の権利は一旦相続をした上で、それぞれ適切な方法で分割・処分をするのがお得です。

売却を前提に不動産を相続したい方も多いのではないでしょうか。

ただ、あなたが売却に積極的だったとしても、遺言書がない場合、不動産は法定相続人全員の共有財産となります。

前述の通り、相続した不動産の所有者を決定し、意見の一致を取る手続きは省略することができないのです。

相続~売却までの間に、交渉を重ねて自分に有利な内容で売り進めることをしたいと思っても、不動産のような高額資産の場合は法定相続人に分割することが前提となるため、公平性が求められます。

それどころか、1人が威圧的に対応することで、他の法定相続人との意見の一致が取れない場合は、遺言分割協議がまとまらず、売却自体が不成立となります。

こうした状況を防ぐため、売却を前提に不動産を相続する場合は、最初から全員にメリットのある換価分割を選ぶことをおすすめします。

きっちり平等に分配ができるので、意見の一致も取りやすく、スムーズに手続きを進められる可能性が高まります。

不動産売却では、事前に所有者名義を変更しなければなりません。この手続きを相続登記といいます。

今までは、登記には、期限に関する法的な決まりがありませんでしたが、改正により相続発生後、3年以内に相続登記することが義務付けられました。

登記をまだ行っていない方で、相続が発生している場合は早めに手続きをしておきましょう。

名義変更をしていない場合、所有者証明ができないので、売買契約を完結することができません。

相続登記が完了しない場合は、買主から損害賠償を請求されることも想定されます。

また、不動産になにか不測の事態が起こった場合などは、賠償を受けられません。

このように、登記をしない不動産売却はデメリットだらけなので気をつけましょう。

親の不動産を複数人のきょうだいが相続した場合、代表者を一人立てて売却をすることもできます。

ただし、不動産の売却を分割する目的で売却するのであれば唯本分割協議書に、そうした内容を記載しておく必要があります。

遺言分割協議書によって不動産売却の代表者を決めたら、基本的に名義人一人で手続きを進めていくようになります。

他の法定相続人は定期的な報告などをチェックするだけで、基本的には契約に立ち会う必要はありません。

しかし、相続した不動産の売却を成功させるには、代表者以外も積極的に協力する必要があります。

代表者以外が特に協力したいのが、草むしりや掃除・整理整頓を実施して第一印象を向上させる作業です。

相続した不動産を売る場合、すでに築年数がある程度経過しているので、高く売れる見込みはないと思っている方も多いかと思います。

確かに築年数は売却価格を形成する大きな要素ですが、築古の物件が必ずしも高く売れない訳ではありません。

個人間の不動産売買では、価格を売主・買主間の話し合いで柔軟に決定できます。つまり、買主が高く評価してくれれば、高く売れる見込みはあるということです。

築古物件はプロの不動産会社による査定では評価が低くなりがちです。

ただ、実際に不動産を購入する方は知識のない素人なので、不動産の評価は第一印象にかなり引っ張られます。

特に水回りや玄関などは第一印象に大きく影響するので、手分けをして清掃をすることをおすすめします。

不動産売却で得た利益は決済後に分割されますが、販売活動中にも前日のような清掃や簡易リフォームなどで費用は発生していきます。

こうした費用を誰か一人が負担する必要は全くないので、費用の支払いも最後に全員で精算するようにしましょう。

ただ、清掃などによる第一印象の向上は、買主の心情的な効果が大きく、数万円の費用を負担したからといって、○○万円利益が上乗せされるという保証は全くありません。

そのことを知らせずに売却費用を負担してもらうと、後でトラブルが起こる可能性が高いので注意しましょう。

代表者以外の方が掃除などをしてくれるのは大変ありがたいのですが、勝手に買い手の募集をしたり、内覧などの対応をしたりするケースは絶対に避けましょう。

窓口が増えることで混乱が生じますし、それによって有効な売買とみなされない可能性もあります。

不動産会社や購入希望者へ対応する場合は、面倒でも必ず代表者を通すようにしましょう。

相続した不動産を売却して、譲渡所得を得た場合、原則として所得税と住民税の納付を行わなければなりません。

しかし、売却した土地や建物の種類や売却に至った経緯などから、税金の納付が適さない場合もあります。

ここでは、相続した不動産を売却した時に利用できる特例を2つ紹介します。

土地や物件などの不動産を相続した段階で、相続税を支払っているにも関わらず、売却後に得られる売却益の一部から所得税と住民税の二重負担が発生します。

この3つの税金をほぼ同時に行うのは、相続人にかかる負担が重すぎます。

特に相続税の納付資金は、相続人自身の資金で賄わなければならず、不動産を売却したとはいえ、納付できるだけの余裕があるとは言えません。

その税負担を軽減する1つの方法が、取得費加算の特例です。

これを利用するには、3つの条件をすべて満たす必要があります。

なお、相続税の申告期限は、相続が発生した日から10ヶ月以内になっているため、最終決断は3年10ヶ月以内に売却を行わねばなりません。

遠方に住んでいる親族の家を相続し、以後被相続人の家が空き家になる可能性がある場合、老朽化の加速による家屋倒壊を招く恐れがあります。

また空き家が増えると、街の景観や治安上よろしくないなどの指摘を受けるほか、新規で不動産利用を検討している方の妨げになります。

空き家問題解決の糸口として利用できるのが、空き家売却の特例です。

空き家売却の特例は、後述する特定の条件を満たす不動産を売却した後、譲渡所得に対して3,000万円の控除が得られる特例になっています。

不動産を売却した場合は、譲渡所得税が課税されます。

売却をした際は、忘れずに確定申告の手続きを行いましょう。

→不動産売却の確定申告は必要?申告の流れ・必要書類の書き方を完全ガイド【決定版】また、確定申告を行うには、不動産の原価が必要です。

購入当時の売買契約書があれば、それが所得価格となりますが、不明な場合や相続での所得の場合は売買代金の5%を所得原価として申告します。

譲渡所得税は、以下の計算式で求められます。

譲渡所得税=税率×{売却益-(取得費+売却費用) }

→不動産売却でかかる税金はいくら?費用の計算方法から節税・控除のポイントまで分かりやすく解説

不動産の譲渡益は不動産毎に計算しますので、譲渡税も名義人に課税されます。

たとえば、実家が2,000万円で売れて、それを兄弟3人と分割する場合も、譲渡所得税計算時の売却益は登記されている相続人が1人であれば1人に課されることになります。

よって、兄弟3人に分割する場合は、経費や譲渡税を引いた正味の金額とすることが康平な価格になるということです。

相続した資産総額が基礎控除額(3,000万円+600万円×相続人数)を超えた場合、相続税が発生します。

こうした場合は相続税の一部(売却するまでに関して)を取得費に加えると譲渡税を抑えることができます。

この特例は、相続税申告期限から3年以内に売却をした時に適用されます。

→相続した不動産にかかる税金はいくら?計算方法と特例控除を分かりやすく解説不動産を相続するのは簡単ではなく、いくつかの注意点があります。

家、マンション、土地など、親からどんな不動産を相続するかによっても売却の考え方は変わってくるので、しっかり事前に把握しておきましょう。

ここからは、実際に不動産を相続する際に抑えておきたいポイントを紹介していきます。

土地は建物と違って、デザインや間取りなどに価値を左右されません。

逆に言えば、日本の経済状況やエリアの土地開発などに大きく影響を受けやすいタイプと言えます。

このことを他の相続人が知らないと、むやみに売却を反対される可能性があります。

相続した土地を売却する際は、分割するためにも早めに売却をするのが一番お得だということを分かりやすく解説をして、納得してもらうことが必要です。

相続した空き家の実家を売却する際は、相続人それぞれに思い出があったりするので、中々首を縦に振ってくれません。

愛着のある家を保存しておくのは確かに素敵なことですが、空き家を長期間放置していると様々なリスクが発生してしまいます。

特に近年は空き家問題の社会問題化により、危険な劣化した空き家は所有者の許可を得なくても処分・廃棄できる法制度の整備が進められています。

こうした時代背景も考えた上で、しっかり説得するようにしましょう。

いらない空き家は早めに売るべきというのは鉄則ですが、相続人の中に愛着から売りたくない方がいるというのも理解できます。

もし名義人の中に売却を反対する方がいる場合は、その意見をないがしろにしてまで売却を強行する必要はありません。

遺産トラブルで溝が深まり、二度と関係が修復しなかった家族は非常に多いので、まずはそうならないことが重要です。

マンションは1部屋ずつ自由にリフォームをすることができないので、部屋内で遺体が発見された場合などでも、1から改修をすることができない可能性もあります。

クリーニング業者に依頼をすれば臭いや気配は消えますが、それでも事情を知った買主から避けられるケースは多々あります。

現在の部屋の状態に加えて、近隣との関係はどうだったのかも把握しておきましょう。

ここまで、親族から相続した不動産を売却する手順と、売却に伴って発生する税金等を解説してきました。

ここからは、相続した不動産を売却する時に気を付けることを5つ紹介します。

不動産を相続する方法として4つの分割方法があります。

その中で共有分割という分割方法で不動産を相続し、売却する話になったら注意が要ります。

共有分割で相続した不動産を売却する際は、売ることへの同意と価格に対する同意の2つを共有者全員から得ておく必要があります。

売却に対する同意が得られても、価格に対する同意が得られなければことが進みません。

価格に対する同意を得るには、いくら以上で売却を進めるという売却益の最低価格を決めておくことです。

予め最低ラインを決めておけば、購入希望者から値引き申請があっても、共有者間での意思決定がしやすいです。

相続した不動産を売却する時、共同登記型売却方法と単独登記型売却方法のいずれかで売却を進めていくわけですが、後者の単独登記型売却方法を選んだ場合、得た売却益を他の相続人に分配する行為が贈与に該当します。

そもそも共同登記型売却方法は、共有資産になった物件を共有者立ち合いで売却を進め、出た売却益を均等に分配します。

なお、共同登記型で売却を進めるには、共有者全員の立ち合いが必須になります。

一方、単独登記型は、相続人が1人で不動産の売却ができます。

しかし、総取りした売却益を他の相続人に分配した場合、贈与に該当する可能性があれます。

贈与と見なされないためにも、遺産分割協議書に換価分割目的で遺産を取得することを記しておく必要があります。

よって、単独登記型で売却を進める際は、遺産分割協議の段階で売却方法と分割方法の2つをセットで決めるようにしましょう。

なくなった親族から不動産を相続したら、3年以内を目安に売却計画を検討しましょう。

目安が3年以内にというのは、相続不動産で利用できる2つの特例に設けられた期限に関係しています。

以下は、その特例と概要です。

| 特例 | 概要 |

|---|---|

| 取得費加算の特例 | 相続開始日の翌日から相続税の申告期限の翌日以後3年が経過するまでの売却で適用(相続開始日の翌日から3年10カ月以内) |

| 相続空き家の3,000万円特別控除 | 相続を開始した日から以後、3年を経過する日の属する年の12月31日までの売却で適用 |

特例ごとに設けられた期限に差異はあれ、いずれも3年を多少過ぎても利用できます。

とはいえ、不動産の売却から名義変更、引き渡しに至るまで半年以上の時間を要します。

それを踏まえると、3年以内に売却を進めるのが最適といえます。

前述したように、物件を売却する時には、様々な税金が発生し、その税負担の軽減をはかる1つの施策として特別例が設けられています。

特別例は、先ほど紹介した2つの特例を含め、特定の条件を満たすことで利用できるものが変わってきます。

その条件というのが、親と同居しているか、それとも別居しているかです。

例えば、親の家に子が同居して、子が物件を相続して住み続けて売却になれば、その物件の扱いはマイホームになります。

そしてマイホームを売却する際は、以下5種類の特例が使用できます。

一方、親と別居している状態で、不動産を相続すると以下の特例しか使用できません。

なお、利用条件を満たしていても、特例ごとに設けられた利用条件を満たしていないと、利用することはできません。

相続した不動産を売却する際によくある質問について回答していきます。

不動産を相続した際は、手続きすることが沢山あり、またどうすれば良いか分からなく困惑してしまうことがあることでしょう。

事前によくある質問をしっかりと確認しておくことで、相続した不動産をスムーズに売却することが出来ます。

不動産を単独名義で相続した場合は、名義変更後に不動産売却会社や仲介会社に依頼して不動産を売却することが出来ます。

兄弟姉妹などの共有で不動産を相続した場合は、売却するまえに遺産分割協議を行い、誰がどの不動産を相続するのかを決めて、相続登記をした後に、不動産を売却する必要があります。

必ず必要な作業は相続登記をすることです。

可能です。

不動産の登記変更をする際は、不動産が登記されている法務省にて登記変更を行う必要があります。

遠方の場合は、わざわざ名義変更に行くのが難しいため、司法書士に登記の代行依頼をすれば遠方でも名義変更をすることが可能です。

相続した不動産が古くても売却は可能です。

ただし、物件の立地や建物の状況によって売却価格が大きく変わります。

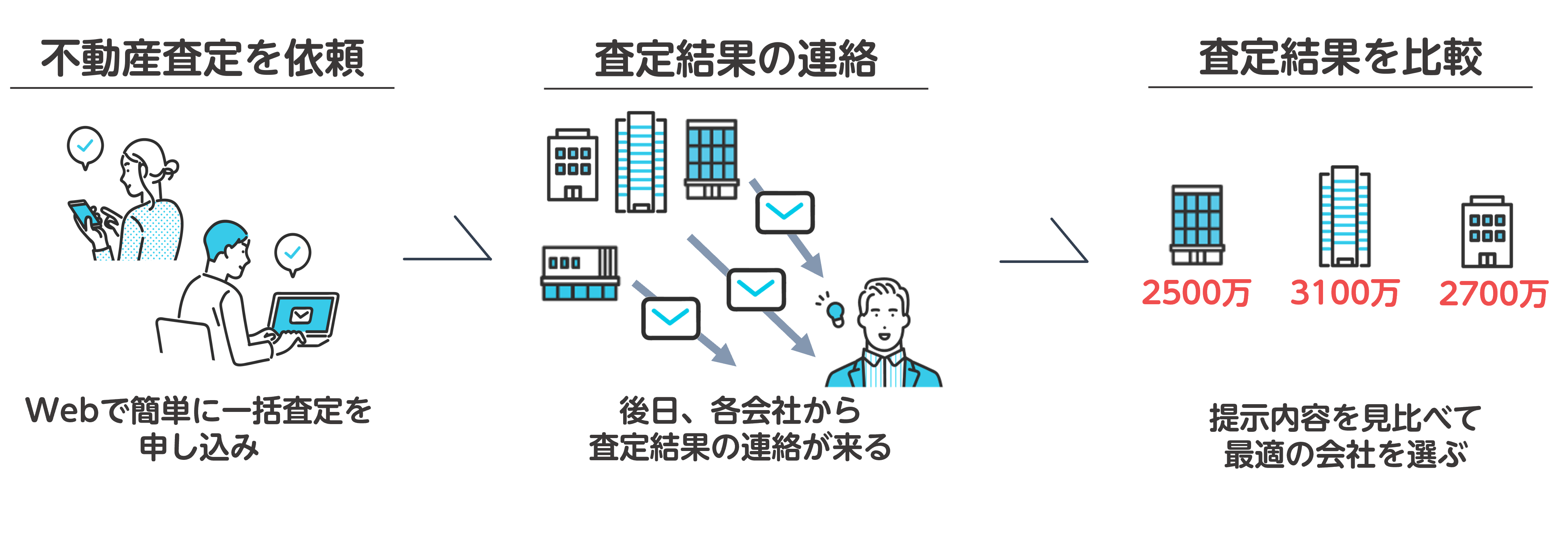

売却価格などが気になった際は、一括査定などを利用することで複数の不動産買取業者に査定を出すことが出来るので、平均価格や最高価格をすぐに知ることが出来ます。

相続された不動産の売却は、通常の家やマンションの売却手続きよりも手続きが多くなります。

ややこしい事項も多いので、わからないことは遠慮せずに仲介先の担当者に相談しましょう。

ただ、仲介業者は、自らが不利になるような情報はなかなか共有してくれない傾向にあります。

今では、不動産コンサルタントの無料相談サービスなどもあるので、積極的に利用しましょう。

→【2023年】大手不動産会社ランキング!売上高・売却仲介件数・評判を比較!信頼できるのはどこ?