- 本ページにはPRリンクが含まれます。

-

当サイトでは、アフィリエイトプログラムを利用し各事業者から委託を受け広告収益を得て運営しております。

この記事の監修

日本FP協会会員(CFP®認定者)/宅地建物取引主任者

銀行・外資系生命保険会社の営業を経験。

今の金融業界の制度ではどの企業も「お客様第一主義」ではなく「ノルマ優先主義」にならざるを得ない仕組みとなっているため、金融業界全体の変革を目指し、株式会社エル・エルパートナーズを2006年に設立。

2014年、多くのお客様からご要望を頂き、マイホーム購入により特化した「住まいづくりファイナンシャルプランナー」を起ち上げた。

「お客様にとって、気軽にお金の相談ができるパートナーであり続けること」をモットーに住宅ローン・保険・投資など幅広い資金計画相談・提案を年間約500世帯に行っている。

◆住まいづくりファイナンシャルプランナーHP

https://sumai-fp.com/

1級FP技能士(CFP資格者)

2005年ファイナンシャルプランニング事務所「ライフアート・コンサルティング株式会社」を開業、セミナー講師や、マネーコンサルタントとして活動中。

開業以来個人のマネー相談を中心に、2,000世帯を超える相談対応を経験。

豊富な経験を武器とした、ライフプラン相談を得意としています。

住宅ローンには審査があり、通過しなければお金を借りることはできません。

「住宅ローンの審査なんて誰でも通る」と思うかもしれませんが、結構な人数の方が実際に審査落ちを経験しています。

住宅ローンの審査には基準があり、ほんのわずかな違いが合否を分けることもあります。

今回は、住宅ローンの審査ではどこを見られるのか徹底解説!審査に通るにはどうすれば良いのか。万が一落ちてしまったら何をすべきなのか紹介していきます。

これから住宅ローンの審査を受ける方は、この記事を参考にして審査対策を練っていきましょう。

→

審査が甘い・通りやすい?住宅ローンランキング!審査の緩い借りやすい銀行を見抜くコツ

- 人気の住宅ローン【2024年04月最新】

-

PayPay銀行 住宅ローン

●

業界トップクラスに金利が低い!

●

どの銀行口座からでも引き落とし可能!

● 事前審査は

最短30分で審査完了!

| 繰上返済手数料 |

無料 |

事務手数料 |

2.2% |

| 保証会社手数料 |

無料 |

団体信用生命保険料 |

無料 |

\ネット完結で申込可能/

住宅ローンの審査基準を重要度順に解説

住宅ローンの審査では、どこを重点的にみるのでしょうか?

金融機関にアンケートを実施したところ、こちらの15項目を評価するという意見が多数ありました。

- 完済時の年齢

- 健康状態

- 借入時の年齢

- 不動産の担保評価

- 申込者の年収

- 連帯保証の有無

- 営業エリアと合致しているか

- 返済負担率

- 融資可能額(融資率)

- 雇用形態

- その他ローンの債務状況・返済履歴

- 申込者との取引状況

- 業種

- 家族構成

- 勤務先規模

ここからは、住宅ローンの審査基準を一つずつ見ていきましょう。

①完済時の年齢

住宅ローンは返済期間が長いので、申込者が完済時に何歳かというのは重要なポイントとなります。

金融機関からすれば、貸したローンを利息込みで返済されないと赤字になってしまいますが、完済見込み時の年齢が高くなるほど、途中で病気・死亡のリスクが高まるので審査に通りにくくなります。

| 住宅ローンを提供する金融機関 |

完済時の上限年齢 |

| イオン銀行 |

80歳未満 |

| auじぶん銀行 |

80歳の誕生日まで |

| 新生銀行 |

80歳未満 |

| 住信SBIネット銀行 |

80歳未満 |

| ソニー銀行 |

80歳の誕生日まで |

| 楽天銀行 |

80歳未満 |

| ARUHI |

80歳未満 |

| カブドットコム証券 |

80歳の誕生日まで |

| みずほ銀行 |

81歳未満 |

| 三井住友銀行 |

80歳の誕生日まで |

| 三菱UFJ銀行 |

80歳の誕生日まで |

| りそな銀行 |

80歳未満 |

| 三井住友信託銀行 |

81歳未満 |

昔は完済時年齢が70歳前後のところも多くありましたが、現在は多くの金融機関が完済時年齢を80歳前後に引き上げており、依前より借り入れは利用しやすくなりました。

ただし、それでも完済時年齢が高いほど審査に不利ということは変わりません。

住宅ローンに申し込む時は、自分の年齢を客観的にみる必要があるのです。

②健康状態

多くの金融機関が完済時年齢の次に挙げたのが、申込者の健康状態でした。

たとえ利用者が存命だったとしても、病気やケガで働けない状況になれば、返済がままならなくなってしまいます。

こうした状況を防ぐため、金融機関は病気の有無を事前にチェックする必要があるのです。

③借入時の年齢

完済時の年齢だけでなく、借入時の年齢も重要になります。

例えば、20代前半~半ばでフリーターの方なら、今後正社員として採用される可能性も十分あります。

そうなれば現在より安定した収入を確保できるようになりますから、金融機関も将来性を見込んで審査に通しやすくなります。

逆に30~40代以上でフリーターの方だと、ひょんなことで返済が滞るリスクが高いので、審査が厳しくなります。

完済時の年齢と同じで、借入時の年齢も若いほうが審査ではプラス評価になります。

④不動産の担保評価

住宅ローンを借りる際は、不動産を担保にします。

担保になった物件は、万が一返済ができなくなった時に、競売にかけて銀行は債務を回収するようになります。

そのため、競売にかけても債権を回収できそうにない物件は、「担保の価値がない」と判断され、審査にも落とされてしまいます。

担保価値が高い物件=高く売れる物件と考えてもらって構いません。一括査定サイトなどで不動産会社に見積もりを依頼すれば、物件が担保として価値があるかどうかわかります。

→【2024年最新】不動産一括査定サイトおすすめ比較ランキング!不動産売却におすすめの人気16社を厳選紹介

⑤申込者の年収

申込者の前年の年収も、返済能力を見る上では重要です。

ただ、多くの方がイメージするように、「収入の高い人は必ず審査に通る」ということはありません。

あくまで重要なのは「余裕をもって完済できるか」であり、完済まで安定した収入を得られて、その中の一部を、余裕をもって返済にあてられるかどうかです。

そのため、前年の収入が高いからといって、住宅ローン審査に通るという訳ではないのです。

今後安定した収入を得られるかどうかは、勤務先の規模や業種など、さまざまな項目をチェックして評価していきます。

⑥連帯保証の有無

住宅ローンを借りる際、連帯保証人は原則不要です。

ただ、以下のようなケースでは連帯保証人(または物上保証人)を求められることがあります。

- 夫婦で頭金を出し合って家を購入する場合

- 親名義の土地に家を建てる場合

- ペアローンに申し込む場合

- 家の名義が共有になっている場合

このように、名義が複数の場合、複数人がお金を出し合っている場合は、連帯保証人(または物上保証人)を立てなければ、借りることが出来ない場合があります。

⑦営業エリアと合致しているか

地方銀行が提供する住宅ローンなどは、利用できる人がその銀行の営業区域内に限定されています。

申込条件に営業エリアが書かれている場合は、それ以外から申し込んでも審査通過の見込みは薄いので注意しましょう。

また、郊外や離島など、ギリギリ営業区域内のところから申し込んでも、審査に通りにくいケースは存在します。

⑧返済負担率

返済負担率は、収入に対して何%をローンの返済に充てるかの割合です。

返済額は、※年間のローン返済額÷収入(額面)×100の値が20~25%に収まるのが適正だと言われています。

※ローンの返済には住宅ローンだけでなく、車ローン、クレジットローン等も含まれるので、注意が必要です。

高年収の方でも借りすぎれば返済負担率が上がりますし、低年収でも必要最低限の借り入れに抑えれば20~25%にとどめることができます。

⑨融資可能額(融資率)

特に新規借り入れでは、融資率というものが重要になります。

通常、家を購入する際は一部を頭金(現金)で払い、残りを住宅ローンに組み込みます。

融資率というのは、家の購入額に対して住宅ローンが何%を占めているかの値です。

この融資率が高いほど、審査通過も難しくなります。最大でもローンを全体の9割以下に抑えておくことをおすすめします。

⑩雇用形態

雇用形態は、収入の安定性を見る上で重要です。

一般的には正社員や公務員が最も評価が高く、次いで契約社員、最低がパート・アルバイトとなります。

一般的に正社員、公務員のほうが離職率は低く、収入の波も小さいです。

また、正社員や公務員は保険に加入しているので、いざという時のリスクも少ないです。

いくら収入が高くても、フリーランスなどの方は審査に通りにくい傾向があるので注意しましょう。

⑪その他ローンの債務状況・返済履歴

他の住宅ローンやカードローン、またはクレジットカード、スマホ代の延滞状況などは信用情報として、機関に情報登録されています。

ここに延滞情報などが掲載されていると、金融ブラック状態となって、審査に通りにくくなります。

ただ、情報には掲載期限があり、時間をおけば悪い情報は削除されます。

詳しくは後述しますが、信用情報を開示してチェックし、削除されるまで待つのも一つの手です。

⑫申込者との取引状況

申込者の会社が金融機関と取引をしているか、逆にトラブルを抱えているかなども審査に影響する可能性が高いです。

申込者自身が金融機関とどんな交渉をしているか、要望を出しているかも場合によっては審査に影響します。

また、その金融機関のサービスを長年利用している場合などは、審査で優遇されるケースもあると言われています。

⑬業種

住宅ローンの審査に通りにくい業種も少なからず存在します。

よく言われるのはホテル・飲食といった離職率の高い業種、または美容師、タクシードライバーなど収入の波が大きい業種です。

ただ、信用情報がクリーンで収入も問題ない場合、業種だけが理由で審査に落とされることはほぼありません。

業種に関しては、そこまで心配する必要はないでしょう。

⑭家族構成

独身よりも同居人がいるほうが、住宅ローンの審査は通りやすいと言われています。

理由は、いざという時に返済を肩代わりしてくれる可能性が高いからです。遠方に実家がある方は、急に連絡してお金を借りるにしても時間がかかってしまいがちです。

成年の同居人が多いほどリスクは分散されるので評価は高いですが、逆に幼い子供がいる場合は多額の教育費などが今後かかるため、審査の評価は低いといわれています。

ただ、前述の項目に比べれば、審査に及ぼす影響はわずかです。安定した収入がある場合は、子供が小さくても自信をもって審査に申し込みましょう。

⑮勤務先規模

勤務先の規模も審査の評価に含まれます。

一般的には従業員数が多いほど今後も安定成長をする傾向にあり、従業員数の少ない企業は大企業より倒産のリスクが高いためです。

現在は仕事も多種多様になっており、少人数で高利益をあげる企業も増えてきましたが、従業員数が10人に満たない場合は審査に落ちる可能性が高いので注意しましょう。

住宅ローン審査は事前審査と本審査に分かれる

住宅ローン審査には、事前審査(仮審査)と本審査の2種類があります。

住宅ローンに申し込むと、まず事前審査がおこなわれ、申込者がある程度ふるい落とされます。

この事前審査を通過したら、次に本審査がおこなわれます。

本審査は事前審査よりも時間・労力をかけて、じっくりと申込者の属性や担保物件の状態をチェックされます。

ここからは、事前審査と本審査の違いを見ていきましょう。

事前審査では通過できる申込内容かチェック

事前審査でみられるのは、主に申込内容が問題ないかということです。

申込の時点で年齢や居住地が条件に当てはまっていなかったり、年収・信用情報に問題がある場合は、事前審査の時点で落とされるようになります。

各金融機関の住宅ローン申込条件は公式サイトにしっかり記載されているので、事前にチェックして条件を満たしているか確認しましょう。

条件はクリアしているのに事前審査に落ちた方は、早急に原因を突き止めて改善する必要があります。

本審査ではより深い内容と情報の真偽をチェック

事前審査に通ると、次は本審査へ移ります。

ここでは、事前審査より深い内容をチェックされます。また、提出書類の確認や信用情報の開示を通して申込内容に嘘がないかもじっくりチェックされます。

簡単にまとめると、事前審査は申込内容が最低限の基準を満たしているかをチェックし、本審査では事前審査の結果に間違いはないかと、より深い審査内容がチェックされるということです。

住宅ローンの仮審査で見られる4つのポイント

住宅ローンに申し込むと、まず仮審査がおこなわれます。

これは自己申告を対象にした簡易的な審査になりますが、本審査とはチェックポイントが異なるので注意しましょう。

仮審査で見られるポイントは、主にこちらの4つです。

- 希望する金額を融資できるか

- 自己申告した属性の審査

- 信用情報の審査

- 申込者の銀行利用状況

ここからは、ポイントを1つずつ解説していきます。

①希望する金額を融資できるか

申込者の希望する金額を融資した時、その収入で返済ができるかをチェックします。

これは意外と知られていませんが、銀行のフラット35以外のプランには審査用の金利が存在します。

どういうことかと言うと、フラット35のような全期間固定金利プランでなければ、必ずどこかのタイミングで金利が変動します。

変動金利の場合、金融状況によって総返済額が数千万円は変わります。

現在の金利をもとに審査をすると不公平になるので、銀行は通常年3~4%に金利を設定して審査するようになります。

その上で、年収に占める返済額の割合を計算していきます。

返済負担の割合は年収の35~40%が基準と言われていますが、理想を言えば返済負担が年収の25%程度に収まっていると、入院などの急な出費に対応しやすいです。

②自己申告した属性の審査

自己申告した属性を、仮審査でチェックしていきます。

特にチェックされるのが、以下のような項目です。

- 完済時の年齢

- 申し込み時の年齢

- 勤務先

- 勤続年数

- 雇用形態

- 年収

- 他社借入の状況

申込条件をクリアしていれば、審査に落とされる確率はあまり高くありません。

ただ、仮審査で嘘をついても本審査で嘘が判明するので注意しましょう。

③信用情報の審査

申込者の信用情報も、仮審査でチェックされます。

個人の信用情報は滞納や遅延なら5年、自己破産などの重い事故なら10年は保存されています。

事前に自分の信用情報をチェックしておくことをおすすめします。

また、他社の借入状況なども信用情報をチェックすれば一発で分かります。

申込時に記入した債務状況と実際に違いがある場合は、ここで落とされてしまいます。

④申込者の銀行利用状況

住宅ローン審査に申し込んだ銀行を、申し込み者がどれくらい利用しているかも審査でチェックされます。

預金口座や証券などの利用があれば、審査で優遇される可能性も出てきます。

また、他のサービスを利用している時点である程度の個人情報が共有されているので、審査がスムーズになる可能性もあります。

住宅ローンの本審査で見られる4つのポイント

- 人気の住宅ローン【2024年04月最新】

-

PayPay銀行 住宅ローン

●

業界トップクラスに金利が低い!

●

どの銀行口座からでも引き落とし可能!

● 事前審査は

最短30分で審査完了!

| 繰上返済手数料 |

無料 |

事務手数料 |

2.2% |

| 保証会社手数料 |

無料 |

団体信用生命保険料 |

無料 |

\ネット完結で申込可能/

住宅ローンの本審査では、より踏み込んだ内容を審査していきます。

ここで見られるポイントは、以下の4つです。

- 団体信用生命保険に加入できるか

- 保証会社の審査

- 物件担保評価

- 仮審査の内容確認

それぞれ、詳しく解説していきます。

①団体信用生命保険に加入できるか

住宅ローンの本審査では、保険会社が団信に加入できるかの審査もおこないます。

これは、亡くなった時にローンの支払いが帳消しになるという内容です。

団信に加入できないと、住宅ローン審査に通る可能性はかなり下がるので注意が必要です。

持病がある方や妊娠中の方は、団信に加入できない可能性もあります。

②保証会社の審査

住宅ローンの仮審査は販売先自身がおこなうケースが多いですが、本審査は保証会社によっておこなわれるのが一般的です。

例えば、販売している銀行マンが「この住宅ローンめちゃくちゃ通りやすいですよ」と勧めてきて、仮審査にも通ったが、保証会社が厳正に審査をしたら基準を満たしておらず落とされるケースもあります。

また、財団法人や住宅機構が提供している住宅ローンだと、販売代理店が仮審査をおこない、本審査は提供している機関がおこなうというパターンもあります。

③物件担保評価

担保にしたい物件にしっかり価値があるかどうかも重要なポイントです。

担保評価をチェックするのは、いざという時に銀行が債権を回収できるか、融資額はいくらが適切かの2点を見抜くためです。

担保にした住宅には抵当権を設定し、返済不能の時には競売にかけて債権を回収します。

担保評価が低いと競売にかけてもローンを回収できないので、審査に通りません。

また、担保の評価額を基準にして融資可能額を決めていきます。

属性の評価が高いと、担保の評価額が低くても高額融資を受けられるケースがあります。

④仮審査の内容確認

本審査では公的書類もチェックされるので、仮審査を通過できたとしても、嘘が判明て落ちることがあります。

特に多いのが年収の嘘ですが、本審査では所得証明書を提出するので、ここで嘘が必ず判明してしまいますので注意しましょう。

住宅ローンの審査基準の具体的な内容

住宅ローンの審査に通るには、どんな条件をクリアする必要があるのでしょうか?

審査の分け目になるポイントを、具体的に紹介していきます。

自己資金に関する審査基準

物件価格の2割以上の頭金を用意できるか

住宅ローンを組む際に、物件価格100%分の融資を受けようとすると、審査通過が厳しくなってしまいます。

審査を有利にするためには、頭金を2割以上準備できるかどうかがカギとなります。

諸費用も借入に含むか

住宅ローンを借りる際に、物件だけでなく関連の費用も含めて借入をするケースがあります。

基本的には借入の範囲が広く、金額が大きくなるほど審査通過は厳しくなります。

勤続年数が3、4年以上か

勤続年数が審査のポイントになるケースもあります。

通常の住宅ローンであれば3年以上、メガバンクなどの住宅ローンでも4年以上の勤続年数があれば、心配する必要はないでしょう。

健康保険証の資格取得年月が就職した年月と同じか

多くのサラリーマンは、就職したタイミングで健康保険証が発行されるので、保険証の取得年月と就職した年月が同じになります。

これが違うということは転職歴があり、勤続年数が短い可能性が高いです。

自己申告の職歴とこの年月が違う場合は、嘘を疑われるので注意しましょう。

産休・育休中かどうか

住宅ローンの申込者本人が産休・育休中かどうかというのも審査のポイントになります。

職場に復帰した女性の離職率が高かったり、キャリアが上手く進めなかったりすることなどを銀行は考慮している可能性があります。

また、これから子どもが成長するということで、予期せぬ教育費がかかってきます。

自営業を起業してから3年経過しているか

収入を事業から得ている自営業者は、その事業が軌道に乗っているかどうかも審査のポイントになります。

十分な利益を得ていたとしても、収益に波があるのであれば長期の返済期間を乗り越えることはできません。

少なくても3年は安定収入を得ていることが、審査通過のための基準となります。

信用情報に関する審査基準

連帯保証人になっているか

住宅ローンの申込者が何らかの連帯保証人になっている場合、いつか負債を背負わされるかもしれないというリスクがあります。

そのため、連帯保証人になっている方は住宅ローン審査に通過しにくい傾向にあります。

過去7年以内に債務整理をしているか

債務整理をすると個人信用情報に記録が残り、金融機関は開示できるので審査が不利になります。

債務整理の記録は7~10年残ると言われているので、最低でも債務整理の実施から7年は審査申込を待つ必要があります。

ただし、個人信用情報から債務整理の記録が削除されたとしても、審査に全く影響しないとは言えないので注意が必要です。

過去5年以内に3か月以上の長期滞納があるか

数日の滞納、振込ミスは住宅ローン審査に大きく影響することはありません。

ただ、滞納の期間が3か月を超す場合は、信用情報機関へ事故登録されてしまいます。

過去5年以内に3か月以内の滞納が頻発しているか

長期滞納が無くても、短期の滞納が頻発している場合は、そのことが住宅ローン審査時に金融機関へ届いている可能性が高く、審査が不利になる傾向にあります。

携帯端末を分割払いにしているか

携帯端末の分割払いはクレジット契約と見なされるため、信用情報として記録されます。

返済期間が長期の場合は固定費と見なされますし、延滞が多いと審査に不利となります。

審査時点で何らかのローン残債があるか

カードローン、ショッピングローン、自動車ローンなど、何らかのローン残債がある場合は、信用情報にもその旨が記載されます。

ローン借入があっても延滞しなければ大丈夫といわれることも多いですが、出来れば何の借入もない状態で新規ローン契約するほうが、家計のためにもなります。

クレジットカードにキャッシング枠があるか

クレジットカードにキャッシング枠があると、いざという時にお金をすぐ借りられるので便利です。

ただし、キャッシング枠が設けられている時点ですでに借金を抱えられているのと同じ状態と見なされるので審査には不利と考えられます。

少額のカードローンなどに比べて住宅ローンはこうした細かな項目がそこまで審査に影響しないと言われてはいますが、それでもリスクになりそうな点は潰していったほうが良いです。

国民健康保険の支払いを滞納しているか

国民健康保険は自営業、フリーランスなら自分で支払う必要があります。

これを滞納していると、住宅ローン審査に影響する可能性があります。

仕事や職業・職種に関する審査基準

勤務形態が正社員か・派遣社員、契約社員か

住宅ローン審査は派遣社員や契約社員よりも正社員が有利です。

正社員は平均給与が高いのも一因ですが、離職率が低く給与が安定しているので、住宅ローンの長期返済に対応しやすいのです。

自営業・自由業・フリーランスか

自由業の方はサラリーマンより給料が高いことも多いですが、その分変動するリスクも大きいです。

住宅ローンは毎月返済をおこない、1回でも滞納すると遅延金が上乗せされて破産へと向かってしまいます。

前年度が赤字決算の会社の所属社員・関連社員であるか

前年度が赤字決算の会社に所属している場合、今後も安定収入を得られるか不安が発生するため、住宅ローン審査では不利になります。

また、赤字決算の親族企業に勤めている場合も、何かしらの悪影響を受けるようになります。

勤務先が上場している・公務員である

住宅ローンは1回あたりの返済額がそこまで高くはないですが、返済期間が長いのが特徴です。

そのため、住宅ローン審査では給与の高さよりも将来の安定性を重視します。

上場企業に勤めていたり、公務員だったりすると、将来が安定していると見なされて審査が有利になります。

労働組合に加入しているか

勤務先で労働組合に加入している場合、ろうきんの住宅ローンを借りる際に優遇を受けることができます。

農協の組合員か

農協組合に加入している農家なら、JAが提供する住宅ローンを借りる際に優遇を受けることができます。

生活・個人情報・家族に関する審査基準

今の住まいに1年以上住んでいるか

今の家を手放して新居を購入し、そこで住宅ローンを組む場合は、今の家に何年住んだかもチェックされます。

持ち家を1年で手放し、新居に住み替える場合は、なぜ短期で引っ越しをしたのかを銀行に伝えることをおすすめします。

住宅ローンの返済期間中に売却することは禁止ではないですが、返済額が未回収になるリスクもあるので金融機関としては出来るだけ避けたいところです。

独身か・既婚か

独身だから、既婚だからといって住宅ローン審査の結果が変わる訳ではありません。

ただし、既婚者の場合は子供の教育費などを支払った上で、残った資金で住宅ローンも返済できると見積もって審査を受けることが多い一方で、独身者は今のステータスなら住宅ローンを返済できるものの、今後結婚をして出費が増えればどうなるか分からないという方が多い傾向にあります。

ここの見積もりが甘い時に困るのは申込者自身なので、しっかり計算しておきましょう。

子どもが多くて幼い

子どもが多いと生活費は高額になるので、住宅ローン審査で不利なイメージがあります。

ただ、子どもが独立すればコストは減りますし、仕送りをもらえれば逆に助けになるので、一概には言えません。

子供が多く、更に幼いと今後かかる教育費がいくらか予測できず、滞納のリスクもあるので審査に通りにくい可能性があります。

年齢が55歳よりも上か

住宅ローン審査は高齢になるほど返済期間をとりにくく、途中で病気になるリスクもあるので通過が難しくなります。

特に、満55歳よりも上か、下かが大きな基準になると言われています。

生命保険の加入を断られた

持病のある方は住宅ローン審査に落ちやすいと言われていますが、持病があって生命保険の加入を一度断られたことがあるかどうかが、一つの基準になります。

住宅ローンの借り入れ審査と借り換え審査の基準の違い

住宅ローンは、大きく分けて新規借り入れ用と借り換え用の2種類があります。

新規借り入れ用は、マイホームの購入費用をまかなうためなどに借り入れ0の状態から融資をおこなうローンのことで、借り換え用は今あるローン残高を他社に乗り換える際に使うものです。

借り換え審査では、借り入れ審査で見られた内容の他に、今までのローン利用状況・返済履歴もチェックされます。

つまり、借り換え審査の方が新規借り入れよりも審査で見られる内容は多いのです。

借り換え審査の方が基準は厳しくなる傾向

住宅ローンの借り換え審査は、新規の借り入れ審査より通過が難しくなる傾向にあります。

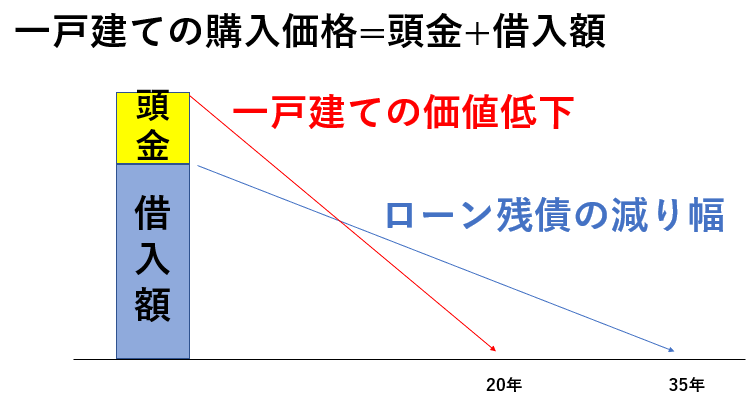

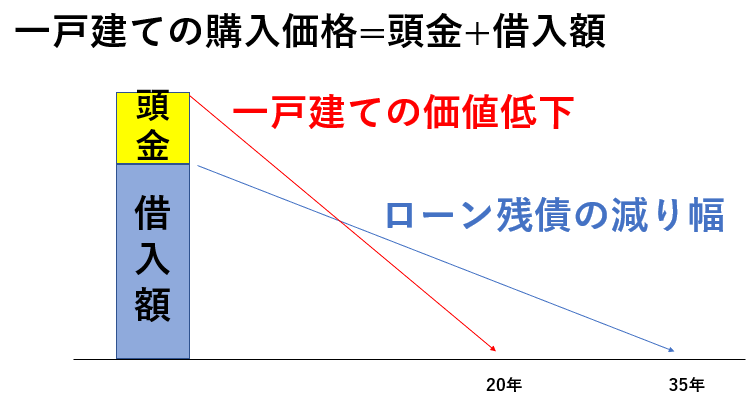

上の表を見ていただくと分かる通り、新規の借り入れ審査と借り換え審査では担保となる物件の価値が大きく違ってきます。

新規の借り入れ審査では、借り入れ額よりも担保物件の価値のほうが高くなっています。

そのため、金融機関としても融資がしやすい状況なのです。

一方、借り換え審査では物件の築年数がある程度経っている状況ですから、担保の価値はかなり落ちており、残債を下回るようになります。

この場合、担保物件を差し押さえても残債は回収できないので、申込者の収入と信頼性が重要になってきます。

そのため、借り換え審査のほうが申込者のチェックは厳しくなり、結果的に基準が厳しくなるのです。

※借り換え審査のより詳しい内容はこちら

→

住宅ローンの借り換え審査が甘い・緩い通りやすい銀行はどこ?借り換えの条件と落ちた時の対処法住宅ローンの仮審査と本審査でかかる日数

住宅ローンの申請を行う際には、仮審査と本審査をそれぞれ通過しなければなりません。

これらは、ローンの申請者が返済能力を持っているかどうかを検証するための重要なプロセスであり、通常、数日から数週間前後かかります。

ここでは、各審査でどれくらいの日数を要するのかについて解説して行きます。

仮審査(事前審査)でかかる日数

仮審査は、審査の最初の段階であり、大まかな融資可能額や利率を把握するためのものです。

仮審査では申請者の年収、勤続年数、借入れ状況などがチェックされます。

審染者はインターネットや窓口で申し込みを行い、数日から1週間程度で結果が通知されます。

しかし、この段階では、まだ正式な融資の承諾はされません。

本審査でかかる日数

本審査では、より詳細な情報を基に融資の可否が判断されます。

仮審査をパスした申請者は、さらに詳しい情報を提出する必要があります。

例えば、収入証明書や借入れ状況の詳細、使用目的などです。

また、物件の価値や位置情報も考慮されます。

本審査の期間は、金融機関や申請者の情報によりますが、審査は、約1週間から数週間程度かかります。

これらの審査過程を経ることで、申請者と金融機関双方が適切な融資計画が立てられます。

申請者は返済能力を見極め、金融機関はリスクを評価するため、時間をかけて審査を行うことが重要なのです。

これらの審査過程に十分な時間を確保し、必要な書類を準備することが住宅ローンのスムーズな申請に繋がります。

住宅ローンの審査の流れ

住宅ローンの審査の流れは、上記の6ステップで進むのが一般的です。

トータルでかかる時間は1ヶ月半程度を想定しておくと良いでしょう。

ここからは、それぞれの作業内容をチェックしていきます。

①事前申し込み

まずは、事前審査の申し込みから始めましょう。

審査申し込みは金融機関の公式サイトからおこなうのがスムーズです。

書類申し込みや電話申し込みだと余計に時間がかかってしまうことも多いので注意しましょう。

事前審査で聞かれる内容は、以下の通りです。

- 持ち家/賃貸・その他

- 一戸建て/マンション

- 物件の購入・建築年月

- 申し込み人数(2人の場合は続柄も記入)

- 物件共有者の人数

- ローンの返済方法

- 物件の状態(新築/中古など)

- 書類のアップロード

- 年齢

- 勤務先情報

- 勤続年数

- 健康状態

- 所有資産

ここで嘘をつくと、嘘が判明した時に問答無用で審査に落とされるので注意しましょう。

②事前審査

申し込みが完了したら、事前審査が始まります。

金融機関は住宅ローン審査の内情を公開していませんが、事前審査では自動のスコアリングシステムを使って項目を数値化し、総合評価で合否を出している可能性は高いです。

そのため、本審査よりもかなり早い時間で審査が済みます。

ただ、事前審査はすべて自動でおこなわれる訳ではありません。担当スタッフによる書類確認なども含まれると思われます。

③本申し込み

事前審査に通過すると、そこから本審査への申し込みがおこなわれます。

事前審査の段階ではキャンセルも可能ですが、本審査に一旦申し込むとキャンセルが難しくなるので注意しましょう。

また、本審査へ申し込むにあたって追加で書類提出をお願いされることもあります。

④本審査

本審査では、物件の担保価値も含めてじっくり審査されます。

住宅ローンは融資額が大きいこともあり、審査に時間がかかってしまいがちです。

長期休暇などを挟むとより審査が遅れることもあるので、申し込むタイミングに注意しましょう。

⑤契約

本審査が終われば結果の連絡がきます。

通過なら、合わせて契約の意思があるかの確認もおこなわれます。

契約の場合は契約書類に必要事項を記入し、以下の書類と共に持参・来店して手続きするのが一般的です。

- 新住所の管轄役所から入手する印鑑証明書

- 住民票(家族全員分)

- 契約者確認資料(免許証、保険証など)の原本を1点

- 印鑑証明書と同じ実印

- 各種収入印紙

- その他売買契約書などの原本

場合によっては返済口座の書類も必要になることがあります。

⑥借入

契約を結んだら、2週間~1ヶ月後に融資が振り込まれます。

住宅ローンはカードローンのように必要額をその都度引き出すのではなく、最初に全額が振り込まれる形になります。

高額が一気に振り込まれるため、管理が難しい側面もあります。十分注意しましょう。

住宅ローンの審査の必要書類

住宅ローンの審査に必要な書類は、大きく分けて3つです。

- 本人確認用書類

- 収入等証明書類

- 担保物件に関する書類

以下で審査の必要書類を一覧で紹介するので、参考にしてください!

- 印鑑

- 本人確認資料

- 年収確認資料(源泉徴収票など)

- 物件情報の確認資料

- 印鑑証明票

- 住民票

- 課税証明書(住民税決定通知書)

- 売買契約書、重要事項説明書など

本人確認で必要なもの

本人確認書類は、まず免許証やパスポートなど、顔写真付きの書類が必要です。

その他には、保険証があると良いでしょう。保険証には勤務先が記載されており、雇用の証明になります。

その他に、印鑑証明書や住民票などもあると良いでしょう。

収入証明書類は勤務体系によって異なる

収入証明書は、会社員なら源泉徴収票、住民税決定通知書、課税証明書などがあればOKです。

一方、個人事業主の場合は納税証明書と確定申告書を提出するのが一般的です。

だいたい直近3年分の提出が必要なので、裏を返せば開業から3年未満の個人事業主が審査の甘い住宅ローンへ申し込んでも、落ちる可能性は高いのです。

不動産関連の書類は図面と見積書を用意

住宅ローンの審査に通るには、担保物件の評価が不可欠です。

そのため、物件に関する書類も提出する必要があります。

中古物件の場合は売買契約書、重要事項説明書、測量図などの提出が必要ですが、新築物件で書類の準備が整っていない場合も図面、見積書の提出は最低限必要になるでしょう。

金融機関によって必要書類は異なるので、まず確認をしましょう。

住宅ローン審査に落ちる理由

前述の通り、住宅ローンの審査項目で最も重視される傾向にあるのは「完済時の年齢」でした。

ただ、自身の年齢などは、住宅ローン審査の直前で改善しようとしても、どうにかなるものではありません。

では、審査に落ちる決定打になるもので、かつ自身で改善できるものはあるのでしょうか?

一般的には、以下の4項目が対策時に改善すべき項目となります。

- 申込者自身の返済能力

- 不動産の担保価値

- 信用情報(金融事故の有無)

- 申込内容・提出書類の信ぴょう性

- 返済負担率が35%を超過している

- 税金の延滞・滞納記録がある

それでは、一つずつ見ていきましょう。

→住宅ローンの審査に落ちた原因とは?審査に通らない理由とローンが組めなかった人の特徴・対処法を解説【専門家監修】

申込者自身の返済能力

まずチェックすべきは、自身の返済能力です。

返済能力を測るには年収も重要ですが、何より大事なのは返済負担率です。

年収が低くても、借り入れ額を下げれば審査に通る可能性は高まります。

まずは自身の正確な年収を把握し、そこから適正借り入れ額を算出する必要があります。

不動産の担保価値

担保となる不動産の価値が高いほど、審査に通過しやすくなります。

不動産の価値は築年数、立地、構造などでほとんど決まりますが、貸アパートの収益物件などは、空室率を下げることで価値を上げることができます。

→戸建ての家の売却相場と築年数はどう関係する?築年数ごとの売却価格の相場をグラフ付きで解説

簡単に改善できるような箇所にはリフォームを施すのもおすすめです。

信用情報(金融事故の有無)

信用情報は、JICC、CIC、JBAという3つの情報機関に登録されています。

これらの機関に登録された情報は、住宅ローン審査時に金融機関が開示し、参考にします。

金融事故と登録期間の関係ですが、これは機関によって少しずつ条件が変わります。

| 事故情報 |

JICCの登録期間 |

CICの登録期間 |

JBAの登録期間 |

| 支払いの延滞に関する情報 |

最大5年以内 |

5年を超えない期間 |

5年を超えない期間 |

- 債権回収

- 債務整理

- 保証履行

- 強制解約

- 破産申立

- 債務譲渡など

|

― |

5年を超えない期間(債権譲渡に関しては、発生から1年を超えない期間) |

決定から10年を超えない期間 |

| 不渡り情報 |

― |

― |

発生から6ヶ月を超えない期間(取引停止処分の場合は処分日から5年を超えない期間) |

| クレカやローンへの申込情報 |

照会日から6ヶ月間 |

照会日から6ヶ月間 |

照会日から6ヶ月間 |

| クレジット情報 |

契約期間中~終了後5年以内 |

契約期間中~終了後5年以内 |

契約期間中~終了後5年以内 |

| 利用記録 |

利用日より6ヶ月間 |

利用日より6ヶ月間 |

利用日より6ヶ月間 |

信用情報は自分で開示請求をして確認することもできます。気になる方は信用情報機関の公式サイトから申請をしましょう。

申込内容・提出書類の信ぴょう性

申し込み内容の信ぴょう性も、金融機関はチェックします。

申し込み時に年収を水増ししても、後で源泉徴収票を提出しないといけないので、結局嘘が判明してしまいます。

金融機関によっては「申し込み時の年収は概算でかまいません」というところもありますが、逆に言えば多少の水増しをしても審査結果には影響しないということです。

もし故意に嘘をついたことが発覚したら、審査に落ちるだけでなく、今後ローン審査に二度と通らないかもしれません。十分注意しましょう。

返済負担率が35%を超過している

返済負担率が35%を超過していると、住宅ローンの審査に通りにくいとされています。

これは、債務者の収入に対する返済負担が大きすぎると判断されたためです。

そもそも住宅ローンは、長期間にわたる大きな借入れなので、毎月の返済額が収入の35%を超えると、生活費や突発的な出費など、他の費用を賄うのが困難になります。

銀行や金融機関は、顧客が住宅ローンの返済に困難をきたすリスクを最小限に抑えることを重視します。

したがって、返済能力を超えた状態でのローンの借り入れはできません。

また負担率が35%を超える場合、返済が滞る可能性や貸し倒れされる危険性が高まるなどの理由も絡んでいます。

税金の延滞・滞納記録がある

カードの延滞などの金融事故に次いで、税金の延滞や滞納記録があると、住宅ローンの審査に通らない可能性があります。

税金の滞納は、借り手の信用力を問う指標です。

滞納がある場合、その人が金融的な義務を果たす能力や意志が疑われ、信用力が低下することを示します。

金融機関は、信用情報を重視します。

信用情報に滞納や延滞が記録されていると、借り手が返済義務を遵守できない可能性があると判断され、その結果、ローン審査に不利になります。

税金の滞納がある場合、まずはそれを解消し、信用力を回復することが、住宅ローンを組むためには重要となります。

住宅ローン審査落ちを防ぐコツ

住宅ローンの審査に落ちないためには、具体的に、何に気をつければ良いのでしょうか?

1つ1つ見ていきましょう。

事前審査と本審査の申込内容がぶれないようにする

住宅ローンは、事前申し込みと本申し込みで同じ内容を2重で記入するケースがあります。

また、事前審査の内容を本審査でチェックすることもあります。

ここで大切なのは、事前申し込みと本申し込みの内容にズレがないよう注意することです。

例えば、勤務先の規模を事前審査では入社時の数字で記入したが、確認したら2倍に増えていたので本審査でその旨を正確に報告したとします。

こちらからしたら、より正確な値を伝えたはずが、金融機関には「嘘をついている」と捉えられる可能性もあります。

事前審査と本審査はそれぞれ独立している部分もありますが、基本的な申し込み内容は本審査へと引き継がれる部分もあります。

事前審査の時点で、正確な最新情報を記入することを心がけましょう。

団体信用生命保険に加入できるかチェック

住宅ローンを借りる際は、金融機関が指定する団体信用生命保険に加入する必要があります。

ただ、団体信用生命保険は何かしらの疾病を持っている場合、加入を断られるケースもあります。

保険に入れるかどうかは見落としがちな部分なので、事前にチェックしておきましょう。

借入額は必要最低限にとどめる

借り入れ額を最低限に留めることで、返済負担率を下げることができます。

ただこれは審査に通りやすくするだけでなく、自分の返済に余裕をもたせて、身を助けることにもなります。

住宅ローンを借りる際は、「大事をとって多めに借りる」という考えは捨て、できるだけ金額を抑えるようにしましょう。

住宅ローンの審査に通るための準備

住宅ローンの審査に通るための準備として、次の点を意識しておきましょう。

- 他社の借入を返済しておく

- 頭金を増やす

- 消費者金融からお金を借りない

できる限り事前に準備しておくことで、審査に通りやすくなります。

以下にそれぞれ解説します。

他社の借入を返済しておく

住宅ローン審査に申し込む前に、可能であれば他社の借入を返済しておきましょう。

住宅ローン審査では返済比率が見られますが、クレジットカードや自動車ローン、奨学金などの借り入れすべてを見て計算されます。

そのため住宅ローン以外の借入が多いと、住宅ローンで申し込みできる資金額が減ります。

住宅ローン単体の返済比率が低くても、他社の借入額が高いと審査に落ちてしまう可能性があるので気を付けましょう。

頭金を増やす

住宅ローン審査では、住宅購入額の20%ほどを頭金として用意していると審査に通りやすいとされています。

頭金を増やせば住宅ローンで借入する金額が減るので、計画性があると判断されて金融機関から信用されやすくなります。

また資金力があることの証明にもなるので、可能であれば20%程度の頭金を準備しておきましょう。

ただし、生活資金を削ってまで頭金を準備するのはNGです。

住宅ローンの支払いができなくなると本末転倒なので、可能であれば対応する程度に考えておきましょう。

消費者金融からお金を借りない

消費者金融からお金を借りているだけで住宅ローンが通らないこともあります。

消費者金融からの借り入れは金利が高く返済負担が大きいので、住宅ローンの審査では不利に働きます。

現在消費者金融から借入している人は、住宅ローン審査の前に必ず返済しておきましょう。

住宅ローン審査に落ちた時の対処法

住宅ローンの審査に落ちてしまった場合、何をすれば良いのでしょうか。

まず、住宅ローンは審査に1度落ちると一生借りられないという訳ではないので安心してください。

ただ、再度申し込む場合はいくつかの注意点があります。ここからは、審査に落ちた後の対処法を紹介します。

まずは不動産会社に連絡をする

売買契約→住宅ローン審査→引き渡しという流れになっている場合は、不動産会社も売主もローン審査の動向を見守っています。

このケースなら、まず審査に落ちたことを契約している不動産会社に連絡しましょう。

住宅ローン特約といって、住宅ローン審査に落ちたことが理由で売買契約をキャンセルする場合は、違約金が一切かからないようになっています。

不動産会社への連絡が遅れた場合は、この特約が利用できない可能性もあるので注意しましょう。

再申し込みは審査の甘いフラット35がおすすめ

住宅ローンの審査に落ちたら、まず落ちた原因を探る必要があります。

それでも審査落ちの理由がわからない場合、申込者や担保物件のステータスに問題がある可能性が高いです。

この場合、一度落ちた住宅ローンや、同等のレベルの他社ローンに申し込んでも審査通過の見込みは薄いので注意しましょう。

もしあなたが変動金利の住宅ローン審査に落ちたなら、2度目の申し込みは審査が甘いと言われるフラット35がおすすめです。

フラット35とその他住宅ローンの申込条件を比較

| 住宅ローン名 |

前年度の年収 |

業歴 |

| 楽天銀行「フラット35」 |

約100万円から |

1年以上必要 |

| ARUHI「フラット35」 |

約100万円から |

1年以上必要 |

| 住信SBIネット銀行「フラット35」 |

約100万円から |

1年以上必要 |

| イオン銀行住宅ローン |

約100万円から |

3年以上必要 |

| auじぶん銀行住宅ローン |

200万円から |

3年以上必要 |

| au住宅ローン |

200万円から |

3年以上必要 |

| 三菱UFJ銀行住宅ローン |

200万円から |

1年以上必要 |

| 新生銀行住宅ローン |

300万円から |

2年以上必要 |

| ソニー銀行住宅ローン |

400万円から |

3年以上必要 |

| 楽天銀行住宅ローン(金利選択型) |

400万円から |

2年以上必要 |

| 住信SBIネット銀行ネット専用住宅ローン |

安定収入が必要 |

3年以上必要 |

| みずほ銀行ネット借り換え住宅ローン |

安定収入が必要 |

2年以上必要 |

個人信用情報を確認する

住宅ローンの審査に落ちたときは、個人信用情報を確認しましょう。

銀行の担当員から住宅ローン審査に落ちた理由を教えてもらえなかった場合は、ほぼ確実に個人信用情報に問題があります。

他社からの借入履歴や返済延滞履歴が過去数年間にあれば、信用情報の記録として残ります。

信用情報に傷がついている場合、他の金融機関の住宅ローンに申し込みをしても同じ理由で落ちてしまい意味がないので気をつけましょう。

独身時代のスマホ代延滞など、気づかぬうちに信用情報に傷がついていたせいで審査落ちすることもあるので、まずは個人信用情報を確認しておきましょう。

個人信用情報機関のCICでは、年中無休・24時間開示請求することができます。

年収と借入額のバランスを見直す

住宅ローン審査で落ちた場合、年収に対して借入額が高すぎるケースがあります。

借入金は他のカードローンなどの借入金と合わせて、年収に対して負担率30%が妥当とされています。

例えば年収500万円の人なら、150万円までが年間借り入れできる金額です。

他のカードローンなどで借入している場合はさらに150万円から減るので、まずは超過していないか確認しておきましょう。

もし超過している場合は頭金を増やして借入金額を減らす、ローンの期間を延ばして一年間の借入金額を減らすなどの方法が考えられます。

住宅ローン審査を受ける時の注意点

借入に必要な経費も把握しておく

住宅ローンを借りると返済負担以外にも諸経費がかかってきます。

こうした費用を事前に把握していなければ、返済中に予想以上の負担がのしかかってくる可能性があります。

せっかく審査に通ったのに、こんなはずじゃなかった…とならないように注意しましょう。

持ち家のランニングコストも考慮する

住宅ローンを借りる方の多くは、賃貸から引っ越して初めて持ち家で生活するケースが多いです。

賃貸から持ち家に変わると、今までなかった固定資産税や修繕維持費などのランニングコストがかかってきます。

また、子どもがまだ小さい家庭だと数年後に予想以上の出費がのしかかる可能性もあります。

返済以外のコストも考慮して住宅ローンを組みましょう。

フルローンで借りるのは注意が必要

最近では、頭金0で住宅ローンを借りる方も増えています。

初期費用0で借入できるのは大きなメリットですが、利息の負担も考えるとかなりのリスクです。

専門家なども、頭金0で住宅ローンを借りることを原則おすすめしていません。

住宅ローン審査を受ける際は、正しい借り方が出来ているかも意識しましょう。

審査基準を満たしていれば通過できるおすすめ住宅ローン

住宅ローンを利用するには、金融機関ごとに設けられた新規基準を満たしておく必要があります。

仮審査及び、本審査を通過すれば、申し込んだ金融機関が提供している住宅ローンが利用できます。

それと同時に、様々な特典やサービスの利用もできます。

ここでは、審査基準を満たしていれば借り入れができるおすすめの住宅ローンを3つ紹介します。

PayPay銀行住宅ローン

| 金利タイプ |

固定金利/変動金利 |

| 借入金額 |

500万円~2億円(10万円単位で借入可能) |

| 対応地域 |

全国 |

| 返済方法 |

毎月返済/半年毎増額(ボーナス)返済 |

| 借入期間 |

1年以上35年以内(1か月単位) |

| 保証料 |

不要 |

| 事務手数料 |

借入金額×年2.20%(消費税含む) |

| 遅延損害金 |

年14.0% |

| 火災保険 |

付保が必要 |

| 連帯保証人 |

- ペアローン:加入者がお互いに連帯保証人となる

- 収入合算:合算者が連帯保証人となる

|

| 団体信用生命保険 |

加入が必須 |

PayPay銀行は、数あるネット銀行の中でも最低水準の金利値を誇る住宅ローンを提供しているネット銀行です。

例えば、変動金利で住宅ローンを借り入れれば0.315%で借り入れが行え、他行からの借り換えであれば0.349%で借り換えが行えます。

さらに、PayPay銀行の住宅ローンは、前年度の年収が200万円以上あれば、ローンの申請手続きが行えます。

ローン借り入れの最低ラインよりも、申込のハードルが低く設定されているので、住宅購入を考えている若年層に最適です。

低金利で借入

申し込みはこちら!

PayPay銀行住宅ローンは評判が良い?実際の評判・口コミとメリット・デメリットを他社と比較して徹底解説

SBI新生銀行住宅ローン

| 金利タイプ |

固定金利/変動金利 |

| 借入金額 |

50万円~1億円 |

| 対応地域 |

全国(一部対応していない地域がある) |

| 返済方法 |

元利均等返済 |

| 借入期間 |

最大35年以内 |

| 保証料 |

無料 |

| 事務手数料 |

5.5万円(税込み)/変動フォーカスの場合→借入金額に対して2.20%(税込) |

| 一部繰上返済手数料 |

無料 |

| 口座変更手数料 |

無料 |

SBI新生銀行住宅ローンは、その類を見ない低金利と諸経費の削減で大きな注目を集めています。

これらの特徴は、住宅購入時における借入者の経済的負担を著しく軽減し、特に自己資金が限られている人々にとって、強力なサポートを提供しています。

申込みプロセスの効率化と一般団信の無料提供は、利用者にとって大きな安心感とアクセシビリティをもたらしています。

この住宅ローンは、審査の柔軟性においても際立っており、転職直後や自営業者といった従来融資が難しかったケースにも対応し、幅広い顧客層に向けてサービスを展開しています。

ステップダウン金利制度を通じて、将来のライフスタイルの変化や支出の増加に対応可能な返済計画を提供することで、利用者が長期間安心して返済を続けられるようサポートしています。

SBI新生銀行住宅ローンは評判悪い?実際の評判・口コミと特徴を他社と比較して徹底解説

頭金用意で金利優遇!

申し込みはこちら!

ARUHI住宅ローン

| 金利タイプ |

固定金利 |

| 借入金額 |

100万円~1億円 |

| 対応地域 |

全国 |

| 返済方法 |

元利均等返済と元金均等返済のどちらかを選べる |

| 借入期間 |

最大35年以内 |

| 保証料 |

無料 |

| 事務手数料 |

借り入れ金額×2.20%(税込)/Web割引で借入金額×1.10%(税込)

※ARUHI

スーパーフラットをお申し込みの場合は「ご融資額×2.2%(消費税込)」

※最低事務手数料220,000円(消費税込) |

ARUHI住宅ローンは、全国の住宅購入希望者に対し、特に低金利で知られる「ARUHIスーパーフラット」プランを中心に、多彩な融資オプションを提供している全国対応の住宅ローン専門の金融機関※です。

このプランは、自己資金が借入額の50%以上の場合に適用される0.68%という極めて低い最低金利から始まり、1万円から最大1億円までの融資範囲をカバーしています。

これにより、利用者は自身の財政状況に合わせて、元利均等返済または元金均等返済の方法から選択し、柔軟な返済計画が立てられます。

初期費用を軽減するために、ARUHIはオンライン申込みの場合に事務手数料を2.20%から1.10%に割引するなどの施策を実施しています。

この割引により、ローンの利用開始時の負担を大幅に減らすことができます。

頭金0円でも申込可能!

申し込みはこちら!

※累積融資実行件数及び金額 2023年7月 株式会社日本能率協会総合研究所調べ

アルヒの住宅ローンは評判悪い?実際の評判・口コミとメリット・デメリットを他社と比較

住信SBIネット銀行フラット35

| 金利タイプ |

固定金利 |

| 借入金額 |

100万円~8,000万円 |

| 対応地域 |

全国 |

| 返済方法 |

元金均等返済 |

| 借入期間 |

最大35年以内 |

| 保証料 |

0円 |

| 事務手数料 |

借り入れ金額×2.20%(税込) |

住信SBIネット銀行フラット35は、市場においてその低金利で大きな評価を受けており、特に資金面で制約がある借入者にとって、重要な選択肢となっています。

この商品は、購入時の経済的負担を軽減し、返済期間中の不測の事態に対しても安心を提供する全疾病保障を無料で提供するなど、利用者に対して大きな安心材料を与えています。

さらに、利用者が自身の経済状況や将来計画に最適なローンプランを選択できるよう、保証型および買取型の2つのオプションを提供している点も、このローンの柔軟性を示しています。

特に40歳未満の借入者や女性契約者向けに提供される「3大疾病50%保障」や「ガン診断給付金特約」といった無料保障サービスは、追加の安心をもたらします。

これらのサービスは、将来にわたって安定した返済計画を立てる上で、大きな支援となります。

住信SBIネット銀行住宅ローンの口コミ・評判は悪い?審査は厳しい?審査基準や金利・特徴を解説

ソニー銀行住宅ローン

| 金利タイプ |

固定金利/変動金利 |

| 借入金額 |

500万円以上2億円以下(10万円以下) |

| 対応地域 |

全国 |

| 返済方法 |

元利均等返済 |

| 借入期間 |

2~35年 |

| 保証料 |

無料 |

| 事務手数料 |

- 変動金利:借入金額×2.2 %

- 固定金利:44,000円

|

| 一繰上返済手数料 |

無料 |

ソニー銀行は、幅広い顧客のニーズに応えるために、柔軟な金利オプションと広範な融資範囲を提供する住宅ローンサービスを展開しています。

500万円から最大2億円の融資範囲と、2年から35年に及ぶ返済期間を設定していることで、利用者は自身のライフプランや財務状況に適した返済戦略を選択することが可能です。

特に、元利均等返済方法を採用しており、計画的な資金管理をサポートしています。

ソニー銀行は、金利の変動リスクを避けるための固定期間オプションや、新居購入時に10%以上の頭金を支払うことで適用される金利割引など、ローンの総コストを削減できる複数の特典を提供しています。

これにより、利用者は市場の変動に左右されずに安定した返済計画を立てることが可能となります。

低金利で借入ができる!

申し込みはこちら!

ソニー銀行住宅ローンの口コミ・評判はどう?借入・借り換え前に知っておきたいメリット・デメリットを徹底解説

SBIマネープラザ(銀行代理業者)

| 金利タイプ |

固定金利/変動金利 |

| 借入金額 |

最大2億円 |

| 対応地域 |

全国 |

| 返済方法 |

元利均等返済・元金均等返済 |

| 借入期間 |

1年以上50年以内 |

| 保証料 |

不要 |

| 事務手数料 |

借入金額に対して2.20%(税込) |

| 一部繰上返済手数料 |

無料 |

SBIマネープラザはSBIグループの銀行代理業務を通じて、日本全国の住宅購入を考える人々に幅広い選択肢を提供しています。

透明な事務手数料体系は、借入金額に対して2.20%と定められており、利用者がサービス利用時のコストを明確に理解しやすい環境を提供しています。

オンラインでの申し込みの簡便さと、必要に応じて利用できる対面でのサポートを組み合わせることで、SBIマネープラザは顧客に大きな利便性をもたらしています。

さらに、業界内で特筆すべきは、全疾病保障が無料で付帯する相談サービスの提供です。

住信SBIネット銀行の代理業者として、同行の住宅ローン商品を取り扱っており、ネット銀行の利便性と直接的なサポートを組み合わせたサービスを提供しています。

低金利で借入ができる!

申し込みはこちら!

SBIマネープラザの口コミ・評判とは?リアルな評価から分かるメリット・デメリットを公開

三菱UFJ銀行住宅ローン

| 金利タイプ |

固定金利/変動金利 |

| 借入金額 |

500万円以上1億円以内(10万円単位) |

| 対応地域 |

全国 |

| 返済方法 |

元利均等返済と元金均等返済のどちらかを選べる |

| 借入期間 |

最大35年以内 |

| 保証料 |

不要 |

| 事務手数料 |

借入金額の2.2% |

三菱UFJ銀行が提供している住宅ローンは、ローンの申込から本審査通過後の契約の締結まで、Web上で済ませられます。

そんな三菱UFJ銀行は、メガバンクの1つに当たるため、住宅ローンの申し込み後に行われる変審査の審査基準は厳しく、年齢条件や申し込み条件を満たしていても審査に落ちることが多々あります。

しかし、ローン審査を通過すれば、当行にしかない独自の特典が利用できるほか、将来的に利用する可能性があるリフォームローンの金利が0.5%優遇されるなどの利点が得られます。

また、三菱UFJ銀行はメガバンクの中でも、低水準の金利値で住宅ローンを提供しています。

申込手続きの方法を含め、三菱UFJ銀行の給与振り込みを利用している方に三菱UFJ銀行の住宅ローンはおすすめです。

三菱UFJ銀行住宅ローンの口コミ・評判は悪い?実際の評判・口コミとメリット・デメリットを他社と比較して徹底解説

住信SBIネット銀行「ネット専用住宅ローン」

| 金利タイプ |

固定金利/変動金利 |

| 借入金額 |

500万円~2億円 |

| 対応地域 |

全国 |

| 返済方法 |

元利均等返済と元金均等返済のどちらかを選べる |

| 事務手数料 |

融資金額×2.2% |

| 保証会社手数料 |

無料 |

| 保証料 |

無料 |

| 生命保険料 |

無料 |

住信SBIネット銀行は、SBIグループと三井住友信託銀行の出資で設立したネット銀行で、ローン契約は出資元である三井住友信託銀行で行います。

住信SBIネット銀行の強みは、他のネット銀行よりも低水準の金利値で住宅ローンを提供していることです。

3月現在、住信SBIネット銀行の変動金利は、0.298%で住宅ローンが組めます。

申し込み条件においては、「三井住友信託銀行指定の団体信用生命保険に加入が認められていること」をはじめ、安定した収入があること、日本国内に住んでいることなどの条件を満たしておくことで申請ができます。

また申し込み条件下に、年収の最低ラインに関する記述はありませんが、借入の最低ラインでもある300万円以上ある状態で申し込むのが無難です。

住信SBIネット銀行住宅ローンの口コミ・評判は悪い?審査は厳しい?審査基準や金利・特徴を解説

住宅ローンの審査基準に関するQ&A

住宅ローンの審査基準に関するQ&Aをまとめました。

「だいぶ昔にカードローンの延滞をしたけど…大丈夫?」「年収がちょっと心配なのだけど審査に通る?」などの質問を回答していくので、同じ悩みを持っている人は参考にしてください。

住宅ローンが通りやすい時期は3月・9月って本当?時期と通りやすさの関係

Q.団体信用生命保険に加入できない人は審査に落ちる?

団体信用生命保険に加入できない人は、基本的に住宅ローンを利用することはできません。

ただし、フラット35は団信への加入が任意となっているので住宅ローンを組むことができます。

フラット35は住宅ローンを組む人の健康状態に関係無く利用できるので「団信信用生命保険に加入できない…!」という人は利用を検討してみてください。

また健康状態に不安がある人はワイド団信を利用するのも一つの手段です。

ワイド団信は、健康上の問題で団信信用生命保険に加入できない人向けの団信で、基準が通常の団信より緩くなっています。

ワイド団信に加入していれば住宅ローンを組める所もあるので、ワイド団信加入で利用できる住宅ローンを取り扱っている金融機関に相談してみてください。

ただしワイド団信は住宅ローンを組む際に金利が若干上がってしまうので事前に把握しておきましょう。

住宅ローンで病気があると審査を通過できないとは?団信の審査基準・対処方法を解説

Q.クレジットカードを延滞したことあるけど大丈夫?

クレジットカードの延滞は1回でもしたことのある場合、不利になります。

延滞したことを信用情報機関に登録されていると、審査の際把握されてしまうので延滞したことがない人に比べると不利です。

最悪の場合、審査に通らなくなってしまう人もいるので注意が必要です。

クレジットカードの延滞は、信用情報機関に約5年間残る可能性が高く、延滞経験のある人は記録が消えるまで待ったほうが良いでしょう。

「クレカの延滞があるけどどうしても住宅ローンを組みたい…」という人は信用情報を照会して、金融機関に延滞した事情を説明して相談してみましょう。

住宅ローンの審査が通らない時の最終手段とは?ブラックでも奇跡を起こせる?成功しやすい住宅ローンはどこ?

Qクレジットカードの保有枚数は審査に影響する?

クレジットカードは、キャッシング枠を使っていない場合でも借金として換算される金融機関も存在します。

また数枚保有していると、住宅ローンの延滞が更に懸念されるとみなされる可能性があるので、必要のないクレジットカードは解約しておくことをおすすめします。

「どうしても解約したくない!」という人はキャッシング枠を外しておきましょう。

Q.車のローンを支払っているけど住宅ローンは組める?

車のローンを支払っていて、更に住宅ローンを組むということは返済負担が増加してしまいます。

返済負担率が上がると、住宅ローンを完済できる人と認めてもらえない可能性がでてくるので、完済できるローンは先に完済しておきましょう。

Q.事前審査と本審査の審査基準は違う?

ほとんどの人が事前審査に通過できれば本審査に通過することができます。

しかし事前審査に通過したからと言って本審査に必ず通過するとも言えません。

本審査中に仕事先が倒産したりクレジットカードの延滞をしたりすると、本審査で落とされてしまう可能性があります。

本審査に通っても希望額の借り入れが出来ない状態となるケースもあるので、注意しましょう。

Q.住宅ローンの審査が緩い銀行はある?

住宅ローンの審査を緩めている銀行はありませんが、審査基準が異なる事はあります。

金融機関によって審査で重要視しているポイントが異なる為「◯◯銀行は落ちたけど△△銀行は通った!」という人もいます。

第一志望の住宅ローン審査に落ちてしまった人も、様々な銀行に住宅ローンの審査を依頼する事によって通る可能性があるので、複数の銀行で審査してもらうことをおすすめします。

審査が甘い・通りやすい?住宅ローンランキング!審査の緩い借りやすい銀行を見抜くコツ

Q.事前審査を通過して本審査で落ちることはある?

事前審査を通過すれば、その後の本審査で落ちることはありませんが、100%通るという保証はありません。

例えば、審査期間中に信用情報に傷が付いたり、勤務先が倒産してしまうなど、不測の事態に見舞われた際は、事前審査を通過していても落ちる可能性があります。

Q.外国籍の方でもローン審査は通る?

外国籍の方が住宅ローンを組む場合は、日本国籍を取得しているか、永住権を手にしている必要があります。

そもそも住宅ローンは、長期に渡って返済していくローンです。

もし、永住権や日本国籍がない方に資金を融資した場合、返済期間中に母国に帰国される恐れがあります。

そのリスクを危惧して、金融機関では、永住権を持つ方や日本国籍を持つ方にのみ融資をしています。

Q.非正規雇用でも住宅ローンは組める?

年収や返済負担率など、正規雇用の方と同等の条件であれば申し込みができます。

ただし、メガバンクなど、審査基準が厳しいところでの借り入れは難しいです。

もし、非正規の方がローンを組むなら、雇用形態を問わないフラット35を利用するのがおすすめです。

派遣社員も住宅ローンを組める?非正規雇用でも審査に通る5つのポイントを解説

Q.奨学金を返済していても住宅ローンは組める?

返済が滞りなく行われており、頭金をしっかり入れて返済負担率が低い状態なら審査通過の可能性があります。

とはいえ、奨学金や他の借入が完済している状態の方が、審査の通過率は高いです。

奨学金は住宅ローン審査に影響する?審査に通す方法や関係性を詳しく解説住宅ローンの審査基準を事前に把握しておこう

住宅ローンは一般の方が当たり前に利用している一方で、審査に落ちる方も一定数存在します。

審査に通ると楽観視せず、しっかり対策を練って審査を受けることをおすすめします。

特に不動産会社や売主・買主などと、同時に複数の契約を抱えている場合、あなたが審査に落ちることで何人もの人に迷惑がかかるリスクもあります。

高額が動くものだからこそ、慎重に審査を受けましょう。

→

住宅ローン地獄から脱出できない主婦の実例を紹介!返済滞納で借金地獄に落ちる原因・対策・後悔しない選び方

不動産事業者様へ【無料掲載募集!】

不動産事業者様へ【無料掲載募集!】